大爺憑一己之力帶飛券商股?

週末,中信證券登上熱股榜第一。今天在權重股下跌中,中信證券突發大升。

一條上海爺叔(大A愛在深秋)唱多中信證券的視頻火出圈。

視頻中,上海爺叔(大A愛在深秋)對中信證券的股價預測要修整,以前看450塊,現在要看700塊,他認為中信證券要成為中國股市市值最大的上市公司,茅台要被遠遠甩在後面。

大爺表示,下週(本週)中信證券要連續升停,今年年底中信證券將升到68元,明年在68元基礎上再升2倍,2026年大牛市頂部9月份,還可以升1.27倍,他測算大約能升到700塊左右。

上海爺叔對大盤也進行修整,以前説7月底要到3204點,修整後7月底看到3300點以上;在7月29日、30日、31日某天將會出現一次大盤升停板;2026年9月,上證指數要升到14600點。

有網友説,爺叔在補牙的年紀選擇了補倉。。

1

主動偏股型基金大幅加倉港股,減配白酒

公募基金二季報披露完畢,主動權益基金在加速調倉。

二季度股票市場整體下跌,滬深300指數收益-2.14%。港股市場大幅反彈,帶動港股主動權益產品業績領升。債券市場持續走強,二季度債券型產品季度平均收益為正。

二季度主動權益基金規模為3.43萬億元,較2024年一季度減少1436.9億元,數量為3879只。主動權益基金的股票倉位連續兩個季度下降,且降幅擴大,二季度主動偏股型基金股票倉位82.4%,環比-1.7%。債券和現金持倉佔比上升。

主動偏股型基金增持大中盤股,減持小盤股。二季度對上證50、滬深300和中證500配置比例分別為18.5%、62.2%和18.9%,環比+0.8%、+1.4%、+0.6%;中證1000配置比例為11.2%,環比-1.1%。

主動偏股型基金大幅增配港股,二季度對港股配置佔比11.5%,環比+2.3%。騰訊仍為第一大重倉股,加倉幅度居前的個股包括騰訊控股、美團-W、中國海洋石油、中國移動和新秀麗。

值得一提的是,隨着南下資金的持續增配,主動偏股型基金對於港股的持倉比例距2021年的前高已經很近。

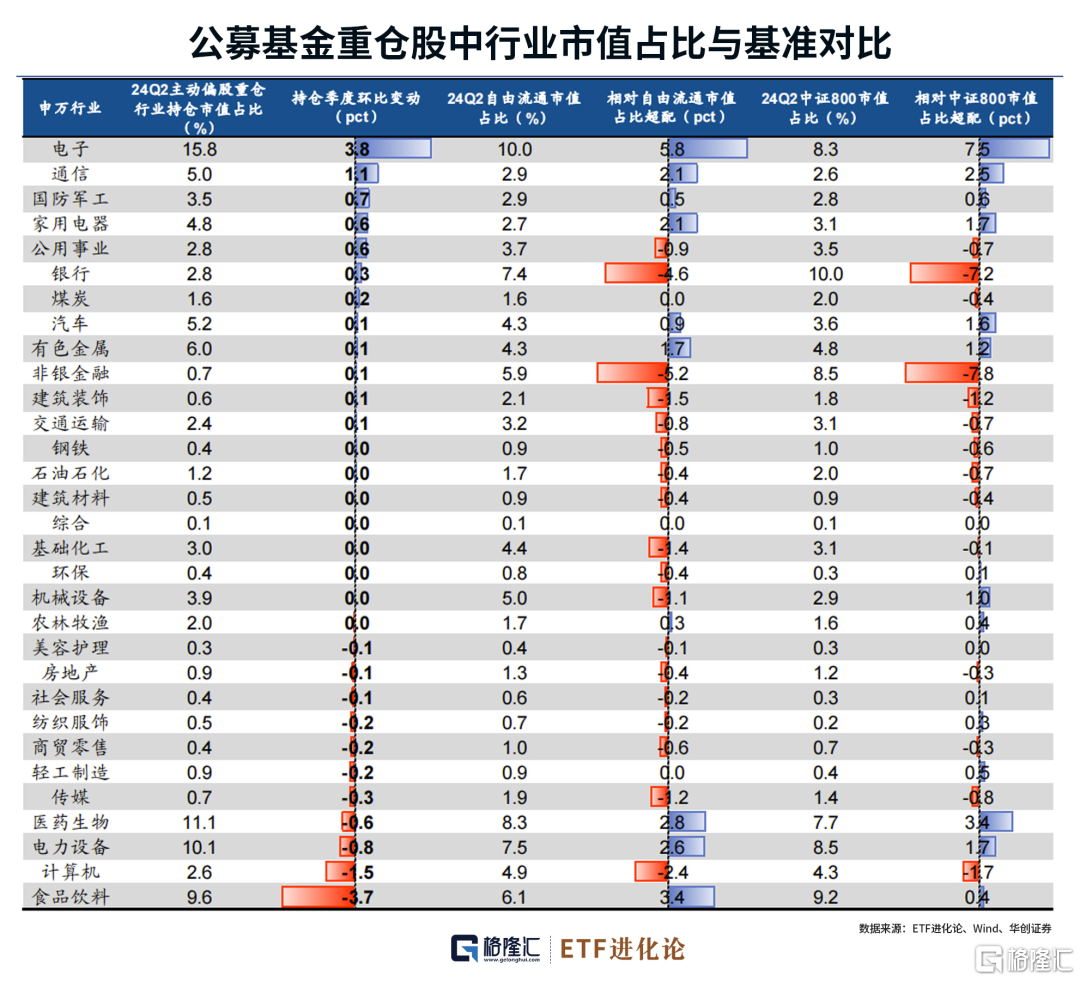

行業層面,公募基金風格從核心資產轉向啞鈴配置,增配電子、通信、軍工、家電、公用;減配食飲、計算機、電新、醫藥。

從持倉市值佔比的絕對值看,截至2024年二季度,持倉市值前五行業:電子(15.8%)、醫藥(11.1%)、電力設備(10.1%)、食飲(9.6%)、有色(6.0%)。

從持倉市值佔比的環比變動看,24Q2公募加倉前五行業:電子(持倉市值佔比提升3.8%)、通信(1.1%)、軍工(0.7%)、家電(0.6%)、公用(0.6%);減倉前五行業:食飲(-3.7%)、計算機(-1.5%)、電力設備(-0.8%)、醫藥(-0.6%)、傳媒(-0.3%)。

其中,白酒被大幅減配,單季減配幅度僅次於2012Q4-2013Q1和2018Q4。主動偏股基金二季度減倉金額前十股票中,有4只白酒股,其中貴州茅台減倉金額最高,減倉約132.2億元,寧德時代位列其後,減倉約55.2億元。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

加倉金額前十股票中,有6只屬於電子行業,2只屬於通信行業,另外2只分別汽車和家用電器。其中,比亞迪加倉金額最高,加倉約64.5億元,工業富聯緊隨其後,加倉約59.5億元。

2

ETF轉融券半年減少九成

7月22日,融券新規正式落地。自證監會宣佈暫停轉融券以來,兩市的轉融券交易規模持續降低。

Wind數據顯示,截至7月19日,A股轉融券規模已經降至約264億元,而在今年初,A股市場轉融券餘額規模尚超過1000億元。

最新公佈的基金二季報顯示,ETF轉融通證券出借規模數據也出現大幅降低。

Wind數據顯示,截至2023年年末,全市場有264只ETF進行了轉融通證券出借,出借總規模為730.22億元。截至2024年二季度末,全市場ETF轉融券出借規模僅剩59.57億元,相比去年末減少超九成。

自今年2月多家基金公司宣佈暫停新增轉融通證券出借規模以來,ETF的轉融券業務已經有了明顯下降。

近期大資金借道ETF加速抄底。上週股票型ETF淨流入額高達754億元,而此前一週該數據僅為92億元,環比增幅超過7倍。

四隻滬深300ETF上週合計淨流入資金超675億元,華泰柏瑞滬深300ETF淨流入額高達222.42億元;易方達滬深300ETF、華夏滬深300ETF、嘉實滬深300ETF淨流入額超百億元,分別為194.24億元、145.95億元、112.80億。南方中證500ETF、南方中證1000ETF淨流入均超60億元。

最新披露的公募基金2024年二季報顯示,多隻基金的“機構1”、“機構2”持有人,在二季度都進行了增持。

市場推測該機構或是“國家隊”中央匯金。二季度該機構增持華泰柏瑞滬深300ETF、易方達滬深300ETF、華夏滬深300ETF、嘉實滬深300ETF、華夏上證50ETF、南方中證500ETF累計耗資超300億元。

廣發證券研報指出,政策性資金是市場重要的維穩力量,而“國家隊”的大手筆增持正是這一力量的體現。“國家隊”增持寬基ETF的這一舉措,不僅為市場帶來了增量資金,提振了資本市場的信心,還有效引導居民合理配置資產,推動資本市場的健康穩定發展。

3

恐慌指數週升近30%!

唱空聲音多起來了

上週納指、標普500指數連續下跌,納指周跌幅3.65%,標普500周跌幅1.97%,均錄得4月以來的最大單週跌幅。

衡量市場波動性的芝商所(CBOE)恐慌指數VIX周升超32%,再次站上16關口。

儘管近兩年AI浪潮推動了標普500市值暴升約16萬億美元,但隨着美股大型科技股出現回調,唱空聲音也日漸多了起來。

近日高盛全球股票研究主管Jim Covello給人工智能潑了一盆冷水。Covello表示,雖然現在做空英偉達之流是愚蠢的行為,但總有一天泡沫破滅會到來。

Jim Covello坦言,這次AI革命跟他從業30年以來所見到的其他科技轉型有很大不同。

首先,歷史上多數技術轉型,尤其是那些有變革意義的技術轉型,都是用非常便宜的解決方案取代非常昂貴的解決方案。

而這次他們發現AI技術非常昂貴,用成本高昂的技術取代低薪工作完全是反其道行之。他認為,AI成本必須大幅下降,才能在大眾中普及這項技術。

其次,除了高成本問題之外,Covello還擔心AI不會成為人們期待的突破性技術發明,因為到目前為止,AI還沒有“殺手級應用”,就連比他更樂觀的高盛同事也在報吿中承認了這一點。

此前高盛在6月就發佈一份關於AI的報吿《生成式AI:支出太多,收益太少?》,該報吿提及,科技巨頭及其他公司將在未來幾年內在AI資本支出上投入超過1萬億美元,但迄今為止成效甚微。

Covello表示,人們對AI技術的商業期望可能被極度誇大,如果科技巨頭重新考慮在AI領域的鉅額投資,股市可能會出現回調。

此外,在權重科技巨頭處於分歧之際,上週資金從少數大型科技股轉向更廣泛的週期型股和中小盤股。

7月10日以來,羅素2000指數升7.63%,標普500指數同期下跌1.29%,兩者差距達到9%左右。相對於大型股標普500指數,近期羅素2000小盤指數為40年來首次表現出最強勁的超額收益。

StoneX全球研究主管Matt Weller對記者提及,科技巨頭財報即將來襲,如果大型科技股業績超出預期並提高其前瞻性銷售指引,標普500指數、納指可能恢復此前的超額表現;如果沒有,小盤股將繼續表現優異。