01丘棟榮大換倉

截止今年二季度末,中庚基金旗下丘棟榮在管五隻基金管理規模為147.08億元,與一季度末的198.54億元相比,縮減了51.46億元。

基金業績方面,中庚港股通價值、中庚價值品質一年、中庚價值領航在二季度淨值增長錄得正收益,最高為中庚港股通價值的7.62%。

丘棟榮在管五隻基金二季度內的合計前十大重倉股分別為中國宏橋、賽騰股份、立華股份、零跑汽車、綠葉製藥、川儀股份、華髮股份、快手-W、湖北宜化和中國海外發展,一半都是新面孔。

調倉變化方面,立華股份、零跑汽車、華髮股份、快手、湖北宜化替代賽生藥業、中遠海能、小鵬汽車、美團和保利發展。

丘棟榮在二季度大力加倉零跑汽車、立華股份、華髮股份,分別將持股數提升603.16%、349.73%和223.17%,新進湖北宜化2814.05萬股。

反觀減持方面,丘棟榮二季度減倉保利發展、中國宏橋、中國海外發展等前期重倉股。

對於宏觀經濟的現狀,丘棟榮的看法是,中國經濟偏底部震盪,從政策、供需改善、產業競爭力、風險出清等中觀或微觀角度仍可挖掘積極因素,降低人云亦云和線性外推的風險,尤其是權益資產隱含回報水平高,對應着戰略性的機會,應積極配置權益資產。

對於高股息的投資,丘棟榮態度明顯偏謹慎。其在二季報中表示:“高股息策略長期回報偏貝塔,且並非低風險策略,投資更重要是基本面和定價。”他認為由於市場資金持續湧入高股息板塊,標杆公司的性價比持續下降。

因此,其更傾向於從從週期、成長、資本供給或創新等可能性出發,尋找預期回報率足夠的、潛在高股息標的。

丘棟榮看好的方向有:

1、供給端收縮或剛性,具有較高成長性、盈利彈性或股東回報提升空間的價值股,包括基本金屬為代表的資源類公司,房地產,電力及公用事業等。

2、業務成長屬性強、未來空間較大的醫藥、智能電動車、電子等科技股。

02李曉星二季度狂減持白酒股

截至今年二季度末,銀華基金李曉星共管理了10只基金,合計管理規模為235.56億元,相比上季度縮水26.99億元,上半年合計縮水56.41億元。

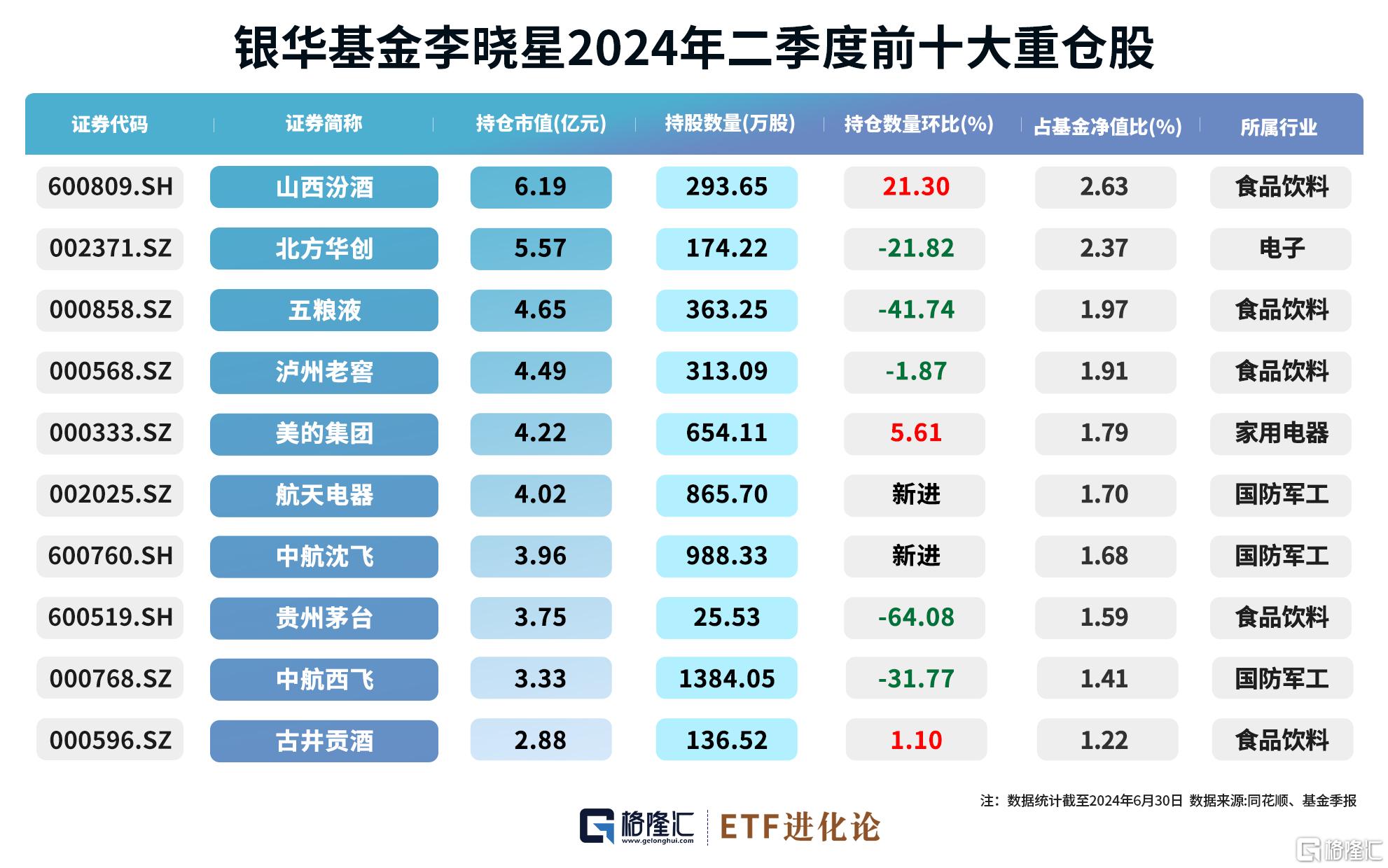

從李曉星旗下的合計的二季度前十大權重股名單來看,分別是山西汾酒、北方華創、五糧液、瀘州老窖、美的集團、航天電器、中航沈飛、貴州茅台、中航西飛和古井貢酒。

從調倉動態來看,航天電器、中航沈飛替換匯川技術和東方財富成為前十大重倉股。

加倉方面,李曉星二季度逆勢加倉山西汾酒21.3%至293.65萬股,小幅加倉古井貢酒1.1%至136.52萬股。美的集團被加倉5.61%至654.11萬股。

減倉方面,李曉星手起刀落大幅砍倉超一半的茅台股,持股數量環比上季度下滑64.08%至25.53萬股。五糧液同期也被大幅減持41.74%至363.25萬股。北方華創、瀘州老窖、中航西飛也被減持。

對於下半年的投資思考,李曉星表示,隨着美國大選的臨近,歐美的外貿政策面對一定的不確定性,暫時迴避了一些歐美需求敞口過大的行業,特別是電力設備新能源、汽車以及部分電子。同時鑑於發展新質生產力、高水平科技自立自強是國家政策支持的重要方向,其繼續看好半導體國產替代、國防科技等領域。

03劉格菘二季度增配軍工、半導體等行業

作為一名長期深耕新能源產業投資的知名經理,廣發基金的劉格菘並沒有放棄對新能源產業的投資,但其二季度對軍工及半導體設備的關注度明顯提升。

劉格菘二季度合計的前十大權重股名單分別是聖邦股份、賽力斯、億緯鋰能、陽光電源、晶科能源、北方華創、中航光電、天合光能、中微公司和晶澳科技。

換倉動態來看,劉格菘二季度大力加倉陽光電源28.56%至3720.47萬股,加倉半導體公司中微公司19%至979.05萬股。

減倉方面,劉格菘二季度大幅減持晶澳科技36.63%至9227.18萬股,被減持的個股還有聖邦股份、賽力斯、億緯鋰能、北方華創和天合光能。

整體來看,劉格菘二季度低位適當增加了軍工及半導體設備行業的配置,光伏及其產業鏈、鋰電池、新能源車等全球比較優勢資產方向維持原有配置水平。

對於現狀的思考,劉格菘談及新能源產業特別是光伏產業的行業競爭格局慘烈,這使得頭部公司的估值承壓明顯,影響了板塊的表現。

不過,劉格菘表示,從研發儲備、上下游供應鏈配套優勢角度看,中國製造業的長期比較優勢依然突出,短期失衡問題解決後,很多行業將會更加穩步、健康、有序地發展。當前,全球比較優勢製造業的估值處於歷史較低分位,隨着未來行業重新進入良性發展階段,對該行業的市場表現抱有信心。