昨晚重磅政策後,今天國內股市終於迎來大反彈,滬指收升超1%,創指收升超2%,總成交比昨天成交多了1千億。

今天共有超5000個股上升,其中104只升停,是近2月以來最多的,説明資金開始大幅迴流,做多熱情明顯抬升。

目前為止三大指數也在7月已經實現了翻紅,疊加後續重大政策的持續刺激、熱門題材的不斷髮力,及外圍市場對降息預期提升等因素催化,可以預判A股份7月的行情大概率能翻紅了。

那麼有幾個重要方向,就比較值得關注了。

01

多重催化劑刺激

昨天的證監會重磅政策中,最重要的是暫停轉融券業務,同時結合提高保證金、降頻降速等手段嚴打做空和量化交易行為。

並且新規是立即執行,表態足夠誠意。

其實去年以來,轉融券和高頻(量化)交易就被無數股民所質疑和聲討,監管層也響應呼籲出台過限制措施,但一直未封住口子。

這一次,在股市跌跌不休和重大會議來臨之際,終於是採取更嚴格的措施了。

有人説目前轉融券規模不到300億,對市場實際影響已經很小。其實這是忽略了它的潛在破壞力。

之前的文章《轉融券,請收手吧》就有明確説過,當前宏觀經濟下行的大背景非常有利於做空,如果任由融券做空猖獗,就容易會引發更大規模的恐慌和踩踏行情。歷次融券規模激增之後的股市都無一例外逃脱不掉下跌的結果就是證明。

只有停掉轉融券,讓融券的券源減少,才能釜底抽薪,使做空的力量被削弱。

因為絕大多數的量化交易和遊資機構操控股價模型都是T+0模式的,融到券是其中很關鍵的前置條件(用於低吸高拋或高拋低吸鎖定當日股價差)。

也只有打破這種做空機制,才能驅動機構與散户的賺錢方向迴歸“只能通過做多賺錢”的共識。

這個舉措對A股的潛在效果,遠非300億融券規模可以比的。

美股之所以十幾年大牛市,即使期間因為重大危機大跌也能很快反彈上去,就是因為美股的投資機構和投資者有一個巨大默契——通過做多來賺錢。

巴菲特的名言——永遠不要做空自己的祖國/沒有任何一個超級富豪是靠做空自己的國家取得成功,就是最好的例證。

雖然也有一些專門通過做空來賺錢的機構,但這種機構多數都是針對高度懷疑有問題的公司,不是針對美股整個市場。

除了重磅新規,今天又有小作文在各投資羣亂傳稱,上面即將採取一項更重大的財政舉措,發債規模非常大(5萬億),旨在進一步穩固經濟基礎並促進長遠發展。

雖然小作文還不真假,但結合央媽近期開推的超長期國債,和上半年來的地產、製造業、消費等宏觀經濟數據情況,如小作文説的出台更多重磅舉措也是比較符合實際預期的。

此外,最近的美國宏觀數據顯示通脹從年初出人意料的高位持續降温,週三鮑威爾繼續在參議院作半年證詞發言對通脹回落勢頭表現出了更充分的信心,並稱準備就緒才降息,不會考慮政治因素。

之前市場一直擔心美聯儲因為政治因素死守高息,目的是讓其他國家更加艱難甚至頂不住從而方便後續收割。既然這次明確重審不會考慮政治,那麼降息預期的一大阻力就減弱了很多。

鮑威爾發言之後,聯邦觀察工具Fedwatch顯示,美聯儲9月降息的可能性升至76%。而如果週四(今晚)的數據印證鮑威爾對通脹下降的觀點,那麼9月降息的預期概率還會大幅激升。

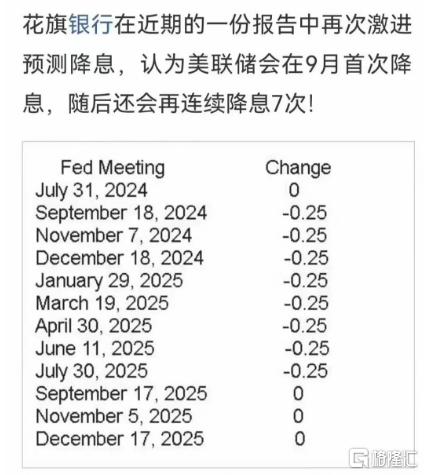

現在不少機構都開始對降息預期交易,這也是近日美股全面上升的原因之一。花旗銀行在近期報吿中甚至認為美聯儲在9月首次開啟降息,幅度25個基點,且後續會連降8次。

美元如果進入降息週期,對全球經濟和資本市場就是一個天大利好,我們的A股和港股也不例外,甚至會因為之前一直跌太多,反而會可能獲得更大的修復彈性。

所以説7月的A股在政策面、流動性和外圍影響上,整體是有不少值得期待的積極變化的。

02

7月投資看什麼?

今天的A股板塊升幅有普遍性,有色、互聯網、消費、醫療、地產、半導體等多個板塊都升幅可觀,只有之前有高避險屬性的金融、能源等高息股板塊有所回落。

這個分化情況其實説明了資金在進行高低切換,尤其能源股在今年表現顯著優異,積累太多獲利盤。

當市場風險偏好提升,資金就更願意從這些避險且已經升幅很大的板塊撤出,轉為買入超跌或彈性更大的其他板塊。

這個切換趨勢才剛開始,肯定一時半會停不了。

那麼具體來看,潛在的方向會在哪裏?

首先,就證監會的新政來看,轉融券題材可能會有一些催化。

市場上絕大多數的轉融券都是14天期限的,那麼就意味着這些借出去的債未來十幾天後就會逐步到期,從而對這些票帶來上升驅動。

今天大多數融券餘額佔比高的股票,基本都出現了大升,説明這個邏輯是對的。

比如佔流通市值比例最多的銅冠銅箔(佔比3.11%),今天早盤開市一度高開飆升超18%,收市後升幅7.8%。

還有邁赫股份、英力股份、招標股份、通行寶等融券餘額佔流通市值超1%的個股今天也分別一度大升了11.5%、7%、5.7%、4.5%。

所以大家不妨可以多關注這些轉融券量大的股票,後續十幾天都會是有大量還券的題材催化,如果情緒形成了,這些個股的一波小行情未嘗不可能。

其次,是當前的一些熱點主題。比如近期大熱的消費電子、A產業鏈和無人駕駛,這些題材幾乎每天都有不少新利好消息刺激市場,刺激資金炒作。

無人駕駛概念中,特斯拉近一個月就大升了50%,率先掀起大升風暴,國內這幾天無人出租車試運行已經掀起全民關注,並引發了百度股價兩天升超10%,大量A股收穫升停板的盛況。

市場預計在特斯拉8月初發布無人出租車的時間節點之前,這個概念熱度很可能會得到延續,從整車、到產業鏈配套、甚至到下游的應用。

第三,是本月中的重大會議即將來臨,會讓市場更加期待會有什麼樣的新舉措,從而提前在市場預熱。比如近期與改革相關的政策或會議,涉及到金融市場改革、新質生產力、高水平對外開放、財税改革、電力體制改革等政策會繼續成為討論重要題材,同時地產政策仍在持續發力,但由於仍未達到政策效果,不排除會有更多政策加碼。

第四,是A股中報的預吿題材。據券商梳理,截至目前中報業績披露佔比約18.4%,而7月初至最新,在已經發布2024年半年報相關業績數據的公司中,機構研報認為業績超預期的公司有28家。

在這些發佈中報數據預增幅度較大的上市公司中,多數的次日股價表現亮眼。

比如盛屯礦業近兩日連續強勢升停,就是因為前日發佈業績預吿稱預計上半年淨利潤10.60億元至12.60億元,同比增長491.93%至603.61%。

據券商梳理,目前中報披露佔比較高的行業主要有煤炭、房地產、農林牧漁、建築材料、鋼鐵、商貿零售;而業績向好率較高的行業主要有公用事業、交通運輸、電子、汽車、有色金屬、家用電器、美容護理等方向。

在這些韓元中,除了能源、公用事業和電子板塊,多數板塊在過去兩月的跌幅都較大,所以如果中報業績披露超預期,那麼股價很可能會迎來一波上升。

03

尾聲

A股從5月的年中高點至今,滬指累計跌幅仍有6%,創業板跌幅仍超過10%,在全球主要股市中排名依舊墊底,本身就有反彈需求。

雖然從宏觀數據和國際形勢來看,當前經濟大環境仍然未能肯定真正走出來,這是對國內股市的潛在重要壓制因素。

但來自A股市場制度漏洞的封堵、經濟政策的持續發力,以及市場開始預期美元降息等利好因素的刺激,認為短期內可以不必再對A股過於悲觀,7月打一場翻身仗未嘗不可能。