當地時間5月29日,美國聯邦存款保險公司(FDIC)發佈的最新報吿顯示,美國銀行業利潤按年升79.5%至642億美元,主要受惠於大型銀行沒有如去年般須繳付特別徵費。

根據報吿,美國銀行業今年首季非利息開支減少225億美元,是利潤上升的原因之一,特別徵費計入上述帳目內。另外,美國商業物業貸款質素惡化,首季末的不履約比率升至1.59%,是2013年第四季以來最高比例。

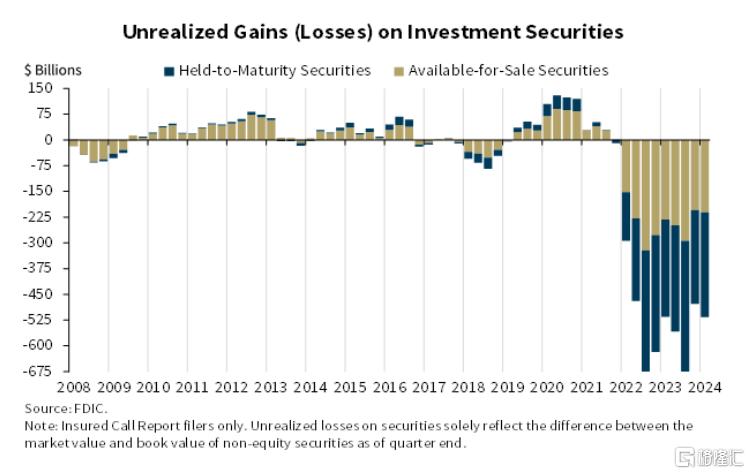

同時,報吿還反映出,銀行業持有的兩款證券賬面,首季損失增加390億美元,總額達5170億美元。FDIC主席馬丁·格魯恩伯格(Martin Gruenberg)表示,美國銀行業表現強勁,當局將密切注視部分貸款組合質素惡化的情況。

以下為報吿要點:

淨利潤較上一季度有所增長,主要得益於非利息支出、撥備費用和非利息收入的增加;社區銀行淨收入環比增長;淨息差連續第二個季度下降;資產質量指標總體上保持良好,但信用卡和商業房地產投資組合的嚴重惡化除外;貸款餘額較上一季度略有下降,但較去年同期有所增加;國內存款連續第二個季度增長;存款保險基金準備金率上升2個基點至1.17%。

具體來看:

FDIC主席馬丁·格魯恩伯格(Martin Gruenberg)在聲明中指出,淨利潤從影響上季度收益的非經常性費用中反彈,資產質量指標總體保持良好,行業流動性穩定。然而,由於競爭繼續對存款利率施加壓力,以及資產收益率下降,銀行業的淨息差有所下降。

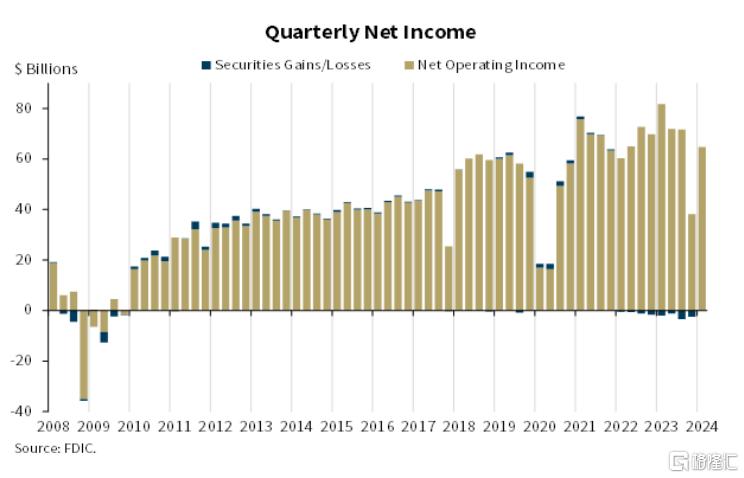

銀行業第一季度淨收入為642億美元,較上一季度增長284億美元,升幅79.5%。非利息支出大幅下降,主要是由於與FDIC特別評估相關的費用減少和商譽減記減少,加上非利息收入增加和撥備費用減少,促成了季度淨收入的增加。

社區銀行季度淨收入為63億美元,較上一季度增長6.1%,這主要得益於證券銷售業績的改善以及非利息和撥備費用的下降。

具體來看行業淨收入環比變化的細分情況。其中,淨收入增長的主要驅動力在於非利息支出,環比下降225億美元,降幅13.3%。交易收入和“所有其他非利息收入”的增加共同促成了非利息收入的季度增長。

報吿顯示,銀行業第一季度的撥備費用為206億美元,比第四季度減少43億美元。儘管環比下降,但撥備費用在過去七個季度中仍高於疫情前的平均水平。

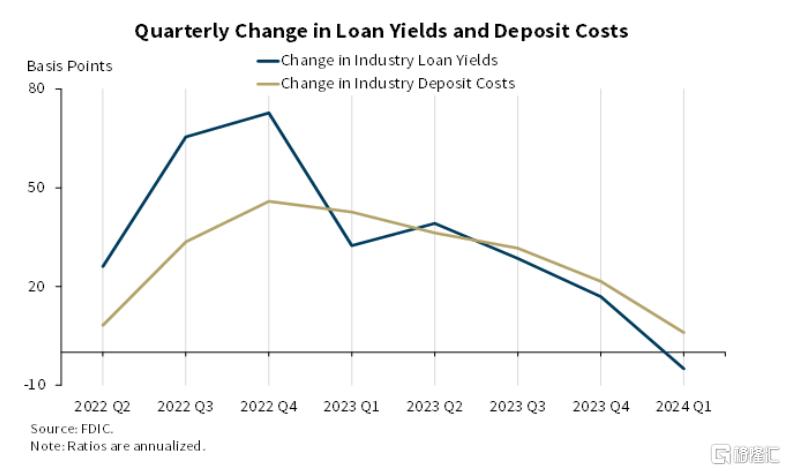

此外,銀行業的淨息差較上一季度下降10個基點至3.17%,低於疫情前3.25%的平均水平。主要原因在於融資成本繼續增加,而盈利資產收益率因信用卡貸款的季節性下降而下降。所有資產規模組別的淨息差均錄得環比下降。社區銀行淨息差為3.23%,一季度也有所下降。

平均貸款收益率和平均存款成本方面,一季度存款成本上升了6個基點,而貸款收益率下降了5個基點。貸款收益率主要是受到信用卡貸款季節性下降的影響。

根據報吿,美國銀行業在長期貸款和證券中的份額在2022年第四季度達到39.7%的峯值後,連續第五個季度下降至36.1%。但銀行業在長期資產中的份額仍高於疫情前35.0%的平均水平。今年一季度社區銀行在長期貸款和證券中的份額為49.6%,低於上一季度的51.0%和2022年第四季度的54.7%的峯值。

第一季度可供出售和持有至到期證券的未實現虧損增加了390億美元,達到5170億美元。由於第一季度抵押貸款利率上升,住宅抵押貸款支持證券的未實現虧損增加,推動了整體增長。這是自美聯儲於2022年第一季度開始加息以來,連續第九個季度出現異常高的未實現虧損。

第一季度貸款總額下降了348億美元,降幅為0.3%。其中大部分下降來自最大的銀行,這與信用卡貸款的季節性下降和汽車貸款餘額的下降相一致。

銀行業的貸款同比增長率為1.7%,這也是自2021年第三季度以來最慢的年增長率,在過去一年中穩步下降。社區銀行的貸款增長更為強勁,比上一季度增長0.9%,比上年同期增長7.1%,其中CRE和住宅抵押貸款最為強勁。

國內存款連續第二個季度增長,第一季度增長了1907億美元,升幅為1.1%。未投保存款增加了633億美元,升幅為0.9%,這也是自2021年第四季度以來首次報吿季度增長。同時,銀行繼續從無息存款轉向有息存款。無息存款連續第八個季度下降,而有息存款增長1.7%。在連續七個季度增長後,經紀存款比上一季度下降了102億美元。

第一季度,由於財務、運營或管理方面的弱點影響,上榜問題銀行名單的數量由2023年第四季度的52家增加至2024年第一季度的63家。問題銀行持有的總資產增加158億美元,達到了821億美元。問題銀行數量佔銀行總數的1.4%,在非危機時期佔所有銀行的1%至2%的正常範圍內。

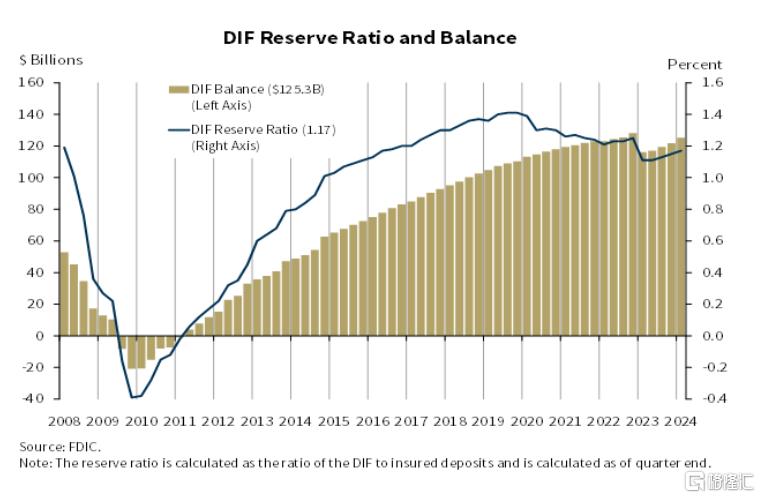

截至3月31日,存款保險基金(DIF)餘額為1253億美元,較第四季度末增加35億美元。其中,保險存款增長了1.1%,大約為第一季度典型增長的一半。準備金率上升了兩個基點,達到1.17%。目前來看,存款準備金率仍有望在2028年9月30日的法定期限前達到1.35%的最低存款準備金率。

整體來看,美國銀行業在第一季度繼續表現出韌性。但受到通脹、市場利率波動和地緣政治不確定性的持續影響,銀行業仍面臨重大下行風險。

這些問題可能會給該行業帶來信貸質量、收益和流動性挑戰。此外,某些貸款組合,特別是辦公物業和信用卡貸款的惡化,仍然需要監測。這些問題,加上資金和保證金壓力,仍將是FDIC持續關注的監管問題。