5月13日,高盛在其最新发表的报吿中对联想集团的财务前景进行了评估,并调整了对该公司的目标价。高盛将联想集团的目标价从11.54港元上调至13.09港元,这一调整反映了对公司未来盈利增长的预期。

报吿中提到,联想集团在PC与通用服务器领域推出了新产品周期,同时在生成式AI领域推出了包括AI PC、AI服务器与AI手机在内的产品。这些新产品的推出预计将对公司的盈利增长产生积极影响。

高盛对联想集团2024财年下半年的经营溢利进行了预测,预计该时期经营溢利将较上半财年增长64%。对于2025财年,公司的年增长幅度预计为47%。报吿还指出,随着产品组合向AI PC的升级,AI PC的收入贡献预计将达到33%,这有助于提升公司的毛利表现,并可能抵消组件成本上升的影响。

基于这些分析,高盛维持对联想集团的"买入"评级。

高盛报吿中称:

AI PC(1)时间表:5月下旬至6月初,算力高达75TOPS,随后在2024年底至2025年推出算力可达100+ TOPS的模型,(2)功能:即将推出的高算力AI PC缩短了图片生成时间,并能够在本地运行大型基础模型,(3)更高的ASP(平均售价):联想目前的AI PC(35-40 TOPS)售价为1000-2000美元之间,比2023年的ASP高出30-176%。下一代AI PC将进一步推高ASP,(4)规格升级:除了芯片组以增强AI功能外,我们还看到内存、电池、面板和摄像头的升级以吸引消费者,(5)贡献:我们预计AI PC的收入将分别占2024财年和2025财年预期收入的21%和33%,我们的敏感性分析显示,PC收入每增加10%和PC GM(毛利率)每增加5个百分点,将为2025财年毛利润带来19%的增长。

关键讨论点:AI PC的应用是一个重要节点;然而,我们认为AI功能并不会出现在一两个杀手级别的应用程序中,而是将整体上将人机交互提升到到一个新水平,提高用户的工作效率。边缘计算提供了更强的数据安全性、更低的延迟,并能提供更具体/个性化的响应,更好地满足用户需求。联想在全球PC市场的领先地位,强大的品牌知名度,对商用机型的高曝光度,以及多种芯片合作伙伴,支持它成为AI PC趋势下的最早受益者。

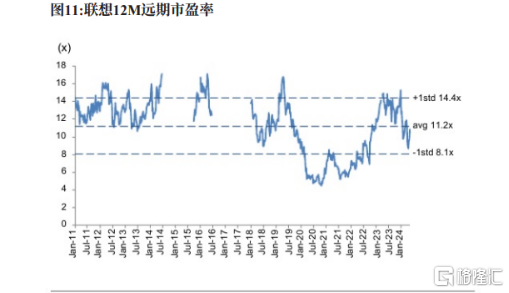

估值:联想2025财年预测市盈率为7倍/10倍,与其同行相比具有吸引力:惠普为9倍,戴尔为15倍,华硕为12倍,与其历史交易区间相比:平均市盈率为11倍。基于更强劲的盈利增长和OPM(2024/25财年净利润同比增长分别为+56%/+69%,OPM分别为3.5%/4.4%),我们预测2025财年应获得9.5倍的市盈率。

AI PC机会

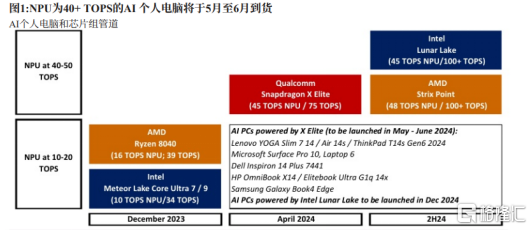

时间表:品牌制造商预计将在5月下旬至6月初推出搭载高通骁龙X Elite的下一代AI PC,而这款PC产品早在4月24日就已发布。华硕的产品发布会(Vivobook S5507)定于5月20日举行;微软的产品发布会(Surface Pro 10和Laptop 6)也定于5月20日;在6月4日至7日的台北国际电脑展(Computex Taipei)上,还将有更多AI PC亮相。继高通骁龙X Elite之后,英特尔和AMD都计划在2024年底推出具有类似计算能力的芯片组平台,并通过早期启用计划在2024年内推出相关AI PC,并计划在2025年进行量产。

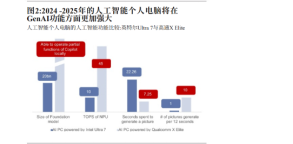

下一代AI PC的功能:目前的AI PC配备了具有10-20 TOPS(每秒万亿次操作)计算能力的NPU,或总计算能力达到35-40 TOPS的NPU。而将于5月下旬至6月初推出的下一代AI PC,将配备计算能力达到40-50 TOPS的NPU,或总计算能力达到75 TOPS甚至超过100 TOPS。强大的计算能力使PC能够在本地运行Copilot的部分功能,而之前的AI PC只能在本地运行轻量级的基础模型(例如200b参数的模型)。凭借更强大的计算能力,下一代AI PC还可以更快地从文本生成图片,从22秒缩短到7秒。

2023年12月下旬,联想推出了其首款AI PC,旨在服务于用户的生活和工作。例如:无需特定指令即可将文本转换为图片(例如,生成一张带有图片的邀请函);编制简短的旅行计划(自动考虑用户的偏好,生成更符合用户习惯的个性化计划);搜索(例如,最近有什么疑虑吗?);从手势翻译到语音/口语(使残疾人更容易与他人交流);专业分析(例如,台风将如何影响我们的生产?我们应该如何改变生产/物流流程?)等等。

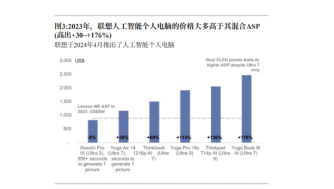

AI PC的优势:联想PC在2023年的平均售价(ASP)为894美元,而它在2023年12月至2024年4月期间推出的AI PC,搭载英特尔Meteor Lake Ultra 7的售价为1000-1500美元,搭载Ultra 9的售价为1900-2100美元,这比2023年的混合平均售价高出30%~176%。即将推出的下一代AI PC配备了更强大的计算能力,这可能会进一步推高平均售价(ASP)。

2024年4月,英特尔表示,到目前为止已经出货了500万台AI PC,并计划在2024年出货4000万台,到2025年出货量将增至6000万台。基于我们对全球PC市场的观察,预计2024年和2025年的全球PC出货量分别为1.94亿台和2.05亿台,而英特尔的4000万台/6000万台AI PC芯片意味着在2024年和2025年的渗透率分别为21%和29%。我们的情景分析显示,PC收入每增加10%和毛利率每增加5个百分点,在其他条件相同的情况下,将为我们2025财年的毛利润带来额外的19%的增长。

AI PC规格升级:以联想Yoga Pro 16s为例。这款AI PC于2024年4月发布,售价为1918美元,比之前的版本Yoga Pro 14s贵75%。它增加了一个NPU,为AI任务提供了额外的10 TOPS(每秒万亿次操作)计算能力。它还配备了更强大的内存(RAM从32GB升级到64GB)、更大的面板(从14.5英寸升级到16英寸)、更高的分辨率和更好的刷新率(从120Hz提升到165Hz)、更大的电池(从73Whr提升到84Whr)以及更强大的摄像头(从2MPx提升到5MPx)。这表明,除了为AI赋能的组件(如增加一个NPU)外,品牌制造商还将升级其他功能(如面板、摄像头等)以吸引更多消费者。

PC产品周期

高盛预计2024/25E年全球PC出货量将达到2.7亿/2.82亿台,这主要得益于新产品周期(Win11)和AI PC带来的低基数增长。Win10将于2025E停止支持,因此在之前的一年应该会看到强烈的替换需求。上一个类似周期发生在2019年,当时Win7在2020年停止支持,并在2019年额外增加了800万台出货量,即同比增长3%(与2016-18年的-6%/+0%/+0%相比),而在WFH/SFH(在家工作或在家学习)趋势下,2020-21年的出货量达到3亿至3.5亿台。在连续两年两位数下滑后,2023年的出货量降至2.6亿台,我们认为2024E年的基数比较低,加上Win11的替换需求和更健康的渠道库存将推动增长。我们预计2024-25E年全球PC出货量将达到2.7亿/2.82亿台,比2015-19A平均出货量2.65亿台高出2%/6%。

预计联想将继续以高于市场的增长速度发展,这得益于其在商用机型方面的高曝光率和市场领先地位,以及行业整合的利好。联想2024财年第一季度的PC出货量同比增长7.8%,远强于全球市场同比增长1.5%,全球市场份额也从2022年的22.6%增加到了2023年的22.7%和2024财年第一季度的23.0%,这再次证明了我们的积极看法。联想在AI PC领域也处于领先地位,其全球领先的市场地位将有助于吸引更多消费者,并成为最早与各种芯片组平台合作的合作伙伴。我们预计,在2024/25E财年,其出货量将分别增长11%和8%,超过市场增长。

估计联想的AI PC将贡献2024财年和2025财年收入的21%和33%,即联想在2024财年和2025财年将分别出货1100万台和1900万台AI PC。AI PC的增长推动了混合ASP(平均销售价格)在2024财年和2025财年分别上升到620美元和707美元,在连续两年出现两位数下滑(-15% / -22% YoY)之后,在2024财年和2025财年将同比增长27%和22%。

高盛预计AI PC将鼓励终端用户更换旧品,通过占据更多市场份额来增强联想的市场领先地位,并通过产品组合升级来提高联想的混合ASP(平均销售价格)。我们之前的模型将AI PC拆分,并估计在2024/25财年,其收入将同比增长+15%/+11%,而现在我们估计在AI PC的推动下,这一增长将分别达到+29%/+22% YoY。在2024/25财年,AI PC将贡献总收入的21%/33%。由于AI PC的ASP较高,其成本也较高,因此我们保持PC的毛利率(GM)基本不变,一旦AI PC的毛利率超出预期,我们可能会变得更加积极。

尽管因AI PC出货量增加和ASP(平均销售价格)上升而将毛利润提高了2%/7%,但高盛也放慢了改善运营费用比率和减少利息支出的步伐。我们基于运营杠杆的改善,将2025/26财年的运营费用比率设定为13.2%/12.9%(相对于2024财年的13.4%)。我们之前对2025/26财年的运营费用比率估计为12.6%/12.5%,下降幅度更大,这在考虑到未来几年在AI PC、AI服务器、AI手机及相关软件技术上的投资,可能过于激进。因此,我们提高了运营费用比率,但保持了随着收入规模增加而改善的趋势。

与彭博社共识相比,我们在2024财年(FY2024E)和2025财年(FY2025E)的净利润分别高出2%和20%,这主要得益于更高的收入和更低的运营费用比率,反映了我们对2024-2025财年(CY2024-25E)PC和通用服务器市场复苏的积极看法,以及联想市场份额的增加和产品组合的升级。我们预计,更大的营收规模可能带来更低的运营成本比率,同时运营杠杆作用更强。

联想过去两年的现金净额和自由现金流均为正。其每股净现金在2022/2023财年分别为0.3港元/0.2港元,我们预计随着经营现金流的增加,在2024-2026财年,这一数字将提升至0.4-1.9港元。该公司在2024财年的自由现金流收益率为16%。我们对公司的现金流和资产负债表持积极态度,这可以支持其未来生产基地的多样化、对GenAI产品的研发发展以及潜在的收购,以增强公司的市场领先地位。

我们继续通过近期的市盈率(P/E)和将每股收益(EPS)基准滚动至2025财年(从2024财年第二季度至2025财年第一季度)来推算我们的12个月目标价格,并根据具有相似未来一年净利润增长率和营业利润率(OPM)的同行平均市盈率,将我们的目标市盈率倍数定为9.5倍(保持不变)。与联想的历史交易区间相比,我们的9.5倍目标市盈率倍数介于平均值减一个标准差(8.1倍)和平均值(11.2倍)之间,并接近其2年交易平均值。我们的目标价格已上调至13.09港元(之前为11.54港元)。维持买入建议。