去年末歐線集運的爆發迎來第二波高潮。

繼上週四盤中突然拉昇12%之後,近日歐線所有合約再度爆發,盤中一度暴升超14.64%,最高報4034.3,刷新歷史最高紀錄,截至收盤,升幅仍高達12.11%。

這一波凌厲的升勢始於去年12月下旬,中間沉寂了4個月之後再起,主力合約價格從最低點的904.6,一路飆升至今日收盤的4008.9,累計升幅已高達352.47%。

除了局部地區地緣風險加劇,今年國際貿易需求復甦也提高了航運景氣度,中遠海控大升超9%,這是航運週期自2022年開始調整,海控再次重返2000億市值。

“週期之王”,這次要借勢迴歸了嗎?

01

歐線這第二波大升主要受三方面因素推動。

地緣局勢升温是集運指數歐線期貨主力合約持續上升的主要原因。巴以開羅和談失敗讓平息紅海局面的希望暫時破滅,紅海風波給集裝箱運輸行業帶來的干擾正在擴散。

日前,丹麥航運巨頭馬士基在業績會上表示,預計將使今年二季度亞洲和歐洲之間的運力削減高達20%。並且繞行好望角的路線使得每趟航行的燃油使用量增加40%,增加了航行運營成本。

其次,現貨報價一路走高,各大班輪公司正陸續醖釀5月第二輪運價上調。

首輪對5月上旬的運價普遍定位在4000美元/FEU(40英尺集裝箱單位)一線,較4月下旬3000美元/FEU的價格中樞上行1000美元水平,隨後對於5月中旬開始的運價定價則進一步上行到5000美元/FEU一線水平。

而且,隨着國際貿易需求逐漸恢復,當前出貨預期良好,之後旺季一來歐線壓力會更大。

此前公佈的歐元區4月ZEW經濟景氣指數錄得43.9,創近26個月新高。從出口國看,中國製造業明顯復甦,3—4月製造業PMI與新出口訂單PMI分項數據連續兩個月高於榮枯線。

年初至今,伴隨海外補庫需求回升,出口貨量強勁。1Q24公司集裝箱運輸量同比增長10.5%,其中美線/歐線/亞洲區域航線貨量同比表現+9.7%/-9.2%/+14.4%。今年3月以來,中國港口集裝箱周度吞吐量均為近3年最高。

那麼之後升價的持續性如何?

目前航司計劃逐步開啟對於6月初運價的調升,5月9日馬士基初步定價5500美元/FEU,而達飛則將6月上旬掛價定在了6000美元的水平。

後續來看,供給端目前來看並未有明顯邊際增量,繞行導致從歐洲返回遠東的船舶不及時持續影響供應。若接下來旺季貨量較為充足,6-8月內同樣可能出現兩輪甚至更多的月中升價,運費中樞可能進一步抬升。

02

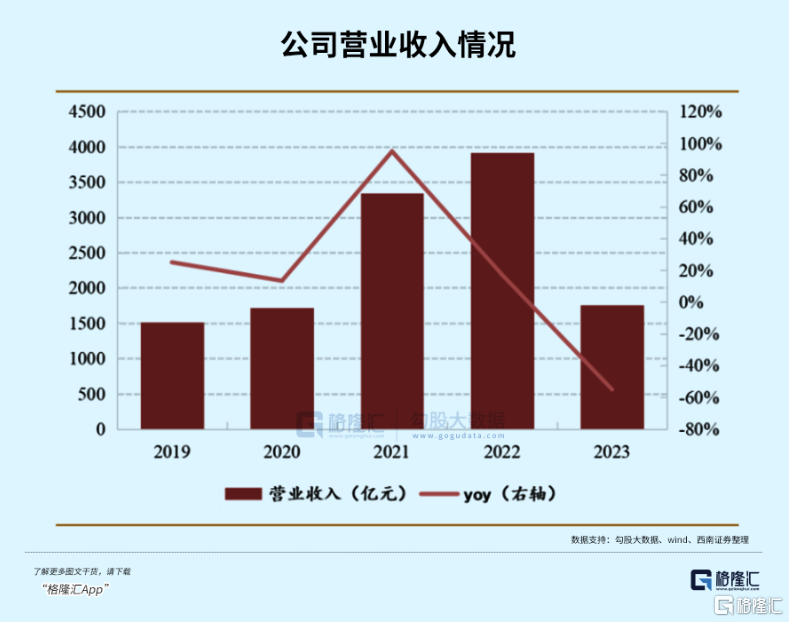

受集裝箱運價下跌的影響,海控23年的業績不出意料地出現下滑。3月底公佈23年年報,收入同比下降55.14%,歸母淨利潤同比下降78.25%。

23年供應鏈瓶頸剛剛緩解,超級紅利期訂造的船舶卻在加速下水。去年全球集裝箱運力同比約增長8%,增速是2022年的兩倍。

而同時,與通脹纏鬥而不得不加息的歐美髮達國家大都陷入需求下滑的境地。2023年中國出口集裝箱運價綜合指數(CCFI)均值同比下滑66.4%。因供需大幅失衡,中遠海控集裝箱航運業務收入同比下降了56.22%。

分量價來看,公司集運貨運量為2355.4 萬TEU,同比下降3.5%,其中外貿航線貨運量1923.1 萬TEU,同比下降3.5%;估算得出,公司外貿航線單箱收入為1055.3 美元/TEU,同比下降60%,與出口運價基本同步。

2023年行業利潤也大幅縮水。去年全球十大班輪公司中,8家企業雖實現盈利,但淨利潤平均跌幅高達87.5%,剩下兩家陷入虧損。尤其是最後一個季度,前兩家巨頭馬士基、達飛集團雙雙出現虧損,為了削減成本開始大量裁員。

24-25年行業仍面臨過剩壓力。根據克拉克森數據,截至2024 年3 月,集裝箱船在手訂單為現有船隊的23%,即便疊加環保法規和老舊船舶淘汰,2024-2025 年船隊增長分別為8.9%和4.9%,而貨量需求同期僅分別有3.9%和3.0%的增長。

貿易需求恢復,但跑不贏供給釋放的速度,因此外界預判,運費易跌難升。

外界原本預期集裝箱航運市場又將陷入長期低迷的困境,然而,紅海危機導致市場供需再度發生變化,這突如其來的黑天鵝將持續多久,何時結束,都是個未知數。

從去年12月,馬士基和其它航運公司已將貨船改道繞行非洲好望角,以避免在紅海遭受伊朗支持的胡塞武裝分子的襲擊,繞道導致更長的航程時間,既推高了即期運費,為保證及時交付又吸進來更多現有運力。

但集運行業的年供給量,其實是所有船隻的載運量乘以航速乘以年有效時間,再求和。紅海局勢持續發酵,那麼改道運行會不會給其他地區的港口造成擁堵,依舊會繼續影響供給,很難清晰地評估,因此運價調整能否具有持續性存在很大的預期差。

今年一季幾家巨頭業績表明,儘管盈利部分仍然大幅下滑,但隨着紅海問題持續作用於運價,下滑幅度要好於市場預期。一季度,全球集裝箱船舶運力同比增長9.6%,其中歐線運力同比增加8.6%,美線運力同比增加2.4%。在新增供給顯著增加情況下,運價同比仍錄得大幅增長。

市場表現如同過山車般激烈,主要催化來自紅海局勢的邊際變化,中長期看貿易量的實際增長情況,以及全球運力的釋放速度,但往往容易低估的是班輪公司自身的提價能力。

集運行業在前15年曆經了整整三輪出清,龍頭企業憑藉大船帶來的單位運輸成本優勢發動價格戰,其他頭部企業紛紛加大資本開支,導致供需嚴重失衡,中間甚至導致“五場婚禮一場葬禮”的合併重組,形成三大海運聯盟,集中度整體提升了一個層次。

三大聯盟在5月的兩輪推升將運費中樞自3月淡季水平明顯提高,進而提振了航運股的表現。在過往需求下滑的情況中,三大聯盟通過調整運力投放默契地托住了運價,但本質還是供需的匹配。

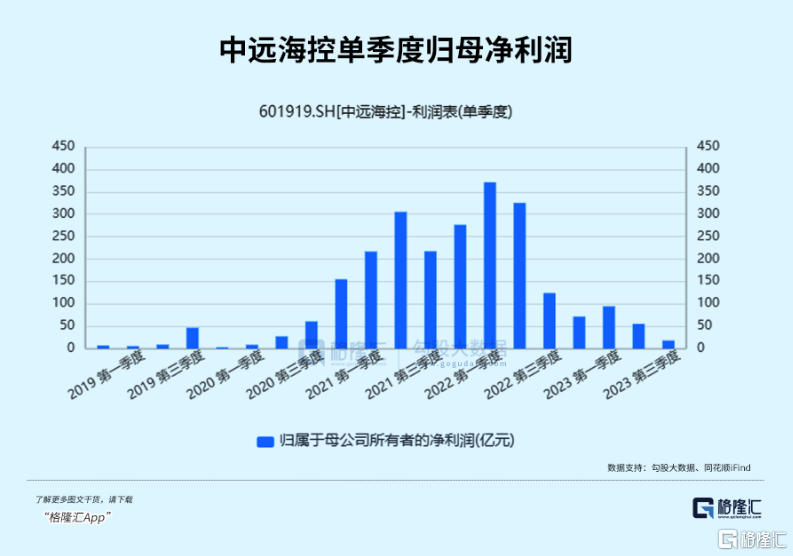

海控也不例外,4月海控從遠東運往美國加拿大的運價大幅上升,按平均運價來看升幅高達70%。一季度海控的營收(1.9%)就已經止住下跌趨勢,淨利潤環比也大幅反彈(277.6%)。

除了價格因素,海控整體的成本管控能力也在提升。一季度單箱成本同比下降了8.9%,單箱毛利環比+312.1%。並且帶息負債規模持續地在下降,23年財務費用率同比下滑2.1%。

因為運力投放而出現價格競爭,對比已近出現虧損的馬士基,公司還是能夠相對穩定地實現盈利。這主要在於1)長協執行量低於馬士基,更受益於即期運費上升;2)航線結構差異,馬士基單箱成本被紅海局勢坑得更多,外部租入比例(42.7%)高於海控(25.35%),而平均租金成本已經連續4個月上升。

集運具有強週期屬性,和全球製造業的景氣度關聯密切,集運需求的拐點大多出現在被動去庫存當中。隨着全球宏觀需求邊際改善,紅海事件就是提價的一個契機,有利於巨頭業績預期的扭轉。

03

板塊去年業績表現不佳,但低估值已充分透支行業表現,未來改善趨勢將會成為帶動板塊持續上升的核心邏輯,A股最受人關注的莫過於中遠海控。

2023 年期末,海控擬派發每股股利0.23 元,期末分紅總額36.70 億元,加上中期分紅81.96億元,公司2023 年度共計118.66 億元,約佔公司2023 年公司歸母淨利潤的50%。同時,去年8月公司開啟A+H股份回購,截至2024 年2 月末共計回購A 股及H 股股份約2.15 億股。

此前運價顯著回落,但海控經營沒有陷入泥沼,23年利潤看似大幅下滑,但刨開21-22的特殊年份,去年也已經是上市以來最好的表現。24年歸母淨利潤的一致預測達到了240億元,給予8-10倍PE,股息率範圍大概5%-6.25%,公司目前的市值也在這個區間裏。

這是公司連續第三年分紅,經過前幾年爆發户式掙錢,現在資產負債表上躺着大概1400億的未分配利潤,1700億左右的現金資產。

此前為了撫平分紅稀少的眾怒,公司在22-24年將股利支付比率提高到30%-50%,22年和23年平均42.22%,意味着今年是最後一年,下一個三年回報規劃會如何調整,這也將反應公司對未來盈利前景的態度。

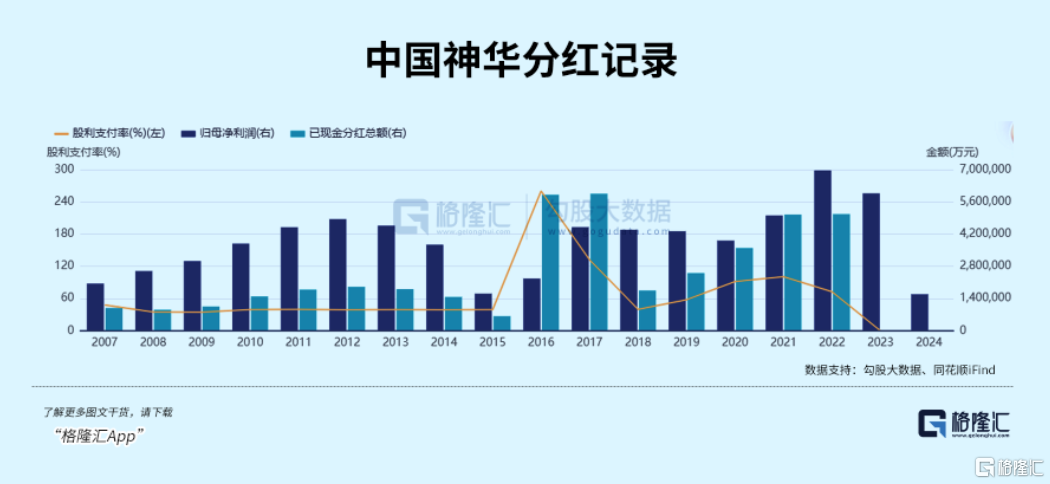

對比8000多億的中國神華,經過供給側改革後,平均ROE和分紅水平都在逐漸提升,2020-2022這三年公司平均支付率達到88.44%,最高甚至超出當年的淨利潤,平均股息率高達10.19%,淨利潤雖然也在下滑,但分紅金額未收到太大影響。

當然,作為週期裏帶有一些成長性的股票,在響應央企市值管理,提高分紅比例的呼籲下,海控未來分紅率和ROE都有上升空間,而估值邏輯從強週期股搖身一變成為低波動,穩定分紅的高息股,享受更多的估值溢價,能否一步到位,盈利的穩定提升是最重要的前提。