前天,微軟和谷歌一齊發布財報,Meta大跌的表現引得市場本來有些忐忑,但是財報一現,市場馬上熱鬧了起來。

根據微軟發佈的2024年第一季度(2024財年第三財季)財報,其營收增長17%至618.58億美元,每股收益2.94美元。同日,谷歌方面的財報顯示,Alphabet在2024年第一季度實現營收805.39億美元,同比增長15%。

相較前一天發佈業績,盤前砸出10%大坑的Meta,因營收的強勢增長,以及分紅回購計劃的刺激,兩家公司盤後應聲大升。

這也説明,如今科技巨頭在AI領域的商業化回報節點面前出現了差異,但巨頭與AI相關的資本開支還在持續增加的趨勢不會變化。

上週五,北向資金破天荒的狂買200億+掃貨,市場情緒徹底被點燃,國內AI的核心標的,工業富聯、中際旭創也相繼拉高升停,股價突破歷史新高。

AI基建的故事,還沒那麼快講完。

01

結合三大巨頭的業績和市場表現,可謂是AI一定乾坤。

先聊久未大升的谷歌,這家公司迎來了自2022年以來營收增長最快的一個季度。

谷歌母公司Alphabet第一財季營收805.4億美元,實現15%的同比增長,超出分析師預期的790.4億。

按照美國通用會計準則,Alphabet第一季度淨利潤為236.62億美元,同比增長57%;每股攤薄收益為1.89美元,與上年同期的1.17美元相比實現增長。

此外,谷歌還宣佈每股現金股息0.20美元;授權額外回購不超過700億美元的股票。這是公司歷史上首個股息計劃,將於2024年6月17日向截至2024年6月10日登記在冊的A類、B類和C類股股東派發現金股息,並計劃在未來每個季度派發。

近兩年升幅將近翻倍的谷歌核心業務重歸增長,並且及時回饋股東,這樣的股票很難不被看好。

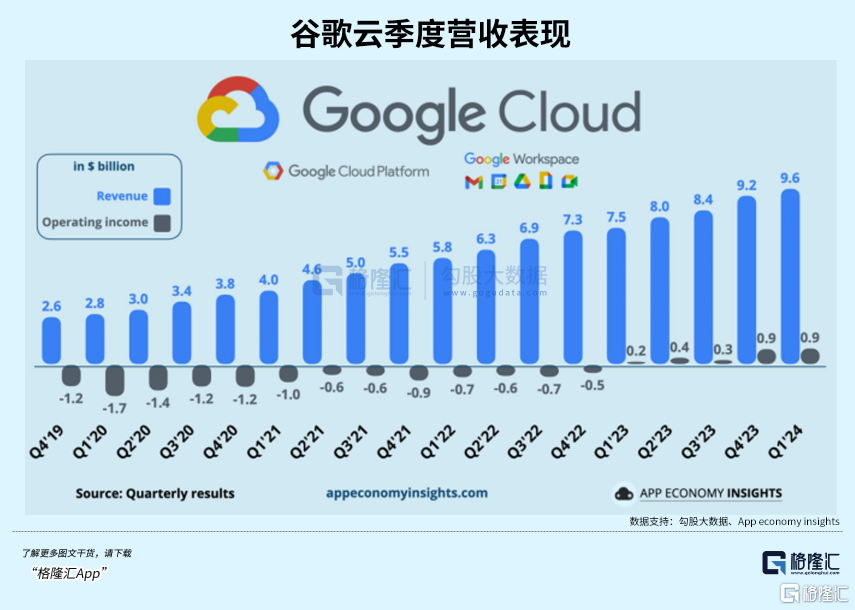

具體業務方面,雲收入95.7億美元,與上年同期的73.14億美元相比顯著增長,谷歌未履約合同量中大部分來自谷歌雲訂單,去年四季度整體環比持續增長14.2%,28%的增速足見AI紅利的加成。

核心廣吿業務不負眾望。

總營收為616.59億美元,較上年同期的545.48億美元增長13%;其中,谷歌搜索和其他廣吿收入為461.56億美元;YouTube廣吿收入為80.90億美元,較上年同期的66.93億美元增長21%。

最令人擔心的也許是搜素業務收到AI搜索入口的侵略,但較上年同期的403.59億美元依然增長14%,超出了市場預期的11-12%。

目前來看,大多數人使用AI搜索的用途主要在於辦公學習,廣吿商用化的空間比較侷限,而且根據Similarweb來看,谷歌搜索份額還相對穩定。但長期來看,隨着AI能力的延伸與工具使用頻率的提高,格局變化難以論斷,需要關注邊際上的變化。

微軟這邊,營收增長了17%,淨利潤增長20%。

具體業務,第一季度在生產力和商業業務領域營收同比增長了12%至196億美元,高於市場預期的195.4億美元。

得益於AI大模型為生產力帶來的變革作用,Open AI支持下,Copilot的嵌入被認為是推動Office產品營收增長的關鍵要素。

其中,Office商業產品及雲服務同比增長了13%,Office商業產品營收增長了15%;Office消費者產品及雲服務同比增長4%,微軟365訂閲數已經達到8080萬;商業社交網站LinkedIn營收同比增長10%;商業應用Dynamics產品和雲服務營收同比增長19%。

令人期待的是微軟的Azure雲服務表現,本季增長了31%。

微軟表示,Azure增長的7個百分點來自其AI服務,高於上一季度的6個百分點。

微軟預計,公司下一財季營收將達到635億美元至645億美元之間,其中位數640億美元,略高於市場預期的637億美元。

自此,在AI的商用化領域,谷歌微軟已經率先將生成式AI結合到核心業務中,並且反映在業績裏。這或許是與Meta表現大相徑庭的根本原因,賽道上已經率先看到了兩位領先的種子選手。

其次,客户對AI需求的大幅增長,也鼓勵着科技巨頭繼續投入資金建造新的數據中心,採購芯片,擴大算力容量。業績和資本開支都在提高,這一點無疑支撐了美股估值的信心。

02

總的來看,AI基建需求依然非常旺盛。

在電話會上,微軟首席財務官艾米・胡德(Amy Hood)坦言,微軟預計其資本支出將以季度為基礎大幅增加。

一季度微軟2024年一季度資本開支140億美元,對比去年同期增加79.4%,環比增加21.7%。同時,微軟方面表示,下個季度資本開支環比將大幅提升50%-70%。從財年角度,24財年的資本支出比23財年增加80.8%-89.6%。

谷歌方面,整年的季度CAPEX將在或略高於第一季度的120億美元水平(+91%)。近期還宣佈將斥資30億美元在弗吉尼亞州和印第安納州擴建數據中心。

Meta對今年資本開支的調整,從300-370上調到350-400億美元,但Q1同比減少5%。雖然Meta一季度的業績也十分出色,但市場對其接下來的投入產出比並不如微軟、谷歌般那麼有信心,主要緣自它那低於預期的業績指引和部分業務持續認虧的態度。

需要大量建設雲基礎設施的科技巨頭,還剩下亞馬遜尚未披露(4月30日),以及國內一些超大規模的雲計算巨頭。

此前根據Meta年初的規劃,到2024年底公司將擁有35萬個英偉達H100 GPU。

對比來看,1.8萬億參數的GPT-4的訓練需要大約8000張H100。根據Omida數據,2023年底H100總共出貨120萬張,以目前市場上的數量足以訓練近150個GPT-4模型。

但未來隨着大模型迭代,還有圖片、視頻側不同類型的模型訓練需求增長,需要的顯卡數量可能遠遠不夠。相關數據曾表明,Sora正式推出後,大概需要72萬張H100來運行。

美銀在三大巨頭髮布業績後,將24財年全球資本開支上修150億美元,共2200億美元,高於此前預測的2050億美元。

而且,當前AI前期建設週期至少維持3-4年,受益於AI提高產能利用率的垂直配套行業景氣度將一直延續,如芯片、光模塊等等。週五受微軟、谷歌業績的提振,帶動“賣鏟人”一整條產業鏈上的熱門標的。

作為GPU的領導廠商,英偉達和過去的CPU霸主—英特爾市值差距一再拉大,在前天業績不及預期的表現揭開後盤中大跌12%,而英偉達當天則高升6%,市值一夜間增加1276億美元,兩家巨頭市值相差整整15萬億元的差距。

這也充分説明了,賽道目前方興未艾,雖然英特爾一直迎頭追趕,但炒到這個位置上,資金只會眷顧邊際表現不會弱化,業績有硬邏輯支撐,又能抗住宏觀逆風的公司。

也再一次提醒關注A股的各位,還在擔憂AI需求收縮?

不存在的。

03

從市場表現看,巨頭業績和開支預期得到認可,此前在英偉達GB200出貨前,本擔憂會有一段需求的真空期,但隨着整體風險偏好的逆轉,對二三季度的預期又重新樂觀了起來。

據格隆匯研究團隊梳理,這些美股科技巨頭的算力需求映射了國內服務器、光模塊、PCB等算力環節標的,加上近期業績陸續驗證,市場情緒高昂,二季度行情或將繼續發酵。

來源:格隆匯研究院 (黑金旗艦VIP權益之一)

中際旭創Q1營收48.4億環比增長31.3%,淨利潤10.1億環比增長15%,業績表現是略超預期的。

後續,二三季度隨着800G產能的爬坡,業績大概率維持環比增長,到了四季度 GB200開始出貨,800G和1.6T的需求會繼續高增。

公司在調研中透露,今年800G的全球需求總量很大,不可能單靠一季度就能滿足交付,因此後面幾個季度出貨也會加快。同時1.6T光模塊預計將於四季度開始批量出貨,預計明年規模上量。伴隨着生產規模擴大和成本控制,龍頭毛利率有望得到進一步改善。

升停的工業富聯,其利潤增速也很大程度取決英偉達GB200的出貨節奏。服務器、光模塊兩大龍頭的表現,基本證實了市場的AI需求預期對CAPEX的引導,進而守住設備商的增速曲線。

一季度同樣站着的還有PCB,也算對得起二月以來的升幅了。

除了自身的產業趨勢外,A股市場整體的風險偏好也有明顯抬升,情緒愈發高升。

上週五北向資金破天荒地狂買200億+,指數全面上升。中際旭創上週五升幅超過12%,市值創下歷史新高,市值四千億的工業富聯也直接來了個升停。

來源:富途牛牛

總的來看,算力需求量持續增長為保持戰略多頭帶來信心,但短期節奏上還是要注意下存量博弈的風險。

同時,國產算力鏈公司仍有望承接來自國內的業務增量。根據機構,目前國內三大運營商均已開啟訓練型AI服務器採購,預計未來也將進行推理型AI服務器招標。

AI大模型遍地開花,盈利還遙遙無期,而國內外賣鏟子的,都已經掙到錢了。(全文完)