基金圈傳來消息,有媒體報道,昔日明星基金經理蔡嵩松涉受賄,案件近日已開庭。

據媒體報道,2024年3月27日,蔡嵩松、曲泉儒,董博雄等非國家工作人員受賄罪、對非國家工作人員行賄罪一案,在金華市中級人民法院開庭,案號為(2024)浙07刑初1號。

蔡嵩松15歲考入中科大少年班,25歲拿下芯片設計博士學位,入職天津飛騰,4年後轉戰金融行業,入職華泰證券,任職計算機行業研究員。

2017年,蔡嵩松從華泰跳槽諾安基金,從老本行計算機行業研究員入手。2019年2月20日,蔡嵩松成為諾安成長的基金經理,半導體為主,直言要做科技領域投資“最鋒利的矛”。

2019年“初出茅廬”的蔡嵩松帶領諾安成長獲得全年95.44%的業績,管理規模也急劇膨脹,從最初3.8億到超300億。

2022年,蔡經理管理的業績遭遇“滑鐵盧”。

2023年9月29日,諾安基金官宣稱,基金經理蔡嵩松因個人原因離任諾安成長、諾安積極回報以及諾安和鑫三隻基金,蔡嵩松卸任了所有在管產品。

蔡松離任諾安基金,此後並無新就職消息傳出,最新消息則是媒體傳來蔡嵩松涉受賄開庭的消息...

1

藍籌股爆發,ST成為重災區

導彈沒有抵達大A上空,A股走出獨立行情,日本、韓國股市大幅下挫。

上週五收盤後,“王炸”政策來襲。

先是《關於加強監管防範風險推動資本市場高質量發展的若干意見》,即資本市場第三個“國九條”正式出台。

隨後,證監會正式發佈《關於嚴格執行退市制度的意見》,被稱為史上最嚴“退市新規”。

今日盤面上,藍籌股爆發,中字頭、高股息、大金融板塊領升。

中國石油股價創近9年新高,年內升幅51%,市值超工商銀行,最新總市值1.95萬億,僅次於中國移動、貴州茅台,位居A股第三。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

ST板塊成為重災區,小盤股上演跌停潮,萬得微盤股指數跌8.88%,中證2000指數跌幅較大。

證監會發布《關於嚴格執行退市制度的意見》,通過嚴格退市標準,加大對“殭屍空殼”和“害羣之馬”出清力度,削減“殼”資源價值;同時,拓寬多元退出渠道,加強退市公司投資者保護。

華泰證券研報指出,新“國九條”強調加大退市監管力度,嚴格強制退市標準;未來資本市場優勝劣汰有望加速,推動劣質上市公司出清,提升上市公司整體質量;同時,退市過程中的投資者賠償救濟機制將進一步完善,有助於更好保護投資者權益。

值得注意的是,2004年、2014年兩個“國九條”發佈後,分別出現2007年滬指6124點、2015年5178點的大牛市。

中信建投認為,第三次“國九條”是對前兩次的歷史承繼,是對當前資本市場現狀的新指示,前兩次“國九條”發佈後A股市場均迎來大幅上升,此次“國九條”可能助推市場走出慢牛。

2

擔憂大崩盤重現?資管巨頭髮出預警

隨着美聯儲降息不確定性的增加,市場開始出現分歧。

資金面上,美國股票型基金已連續二週資金出逃。據倫交所數據,美股基金淨流出27.3億美元。其中,大盤股基金拋售達52.8億美元,是2024年1月10日以來新高。而貨幣市場基金更是淨賣出349.8億美元,為四周內第三週流出。

對沖基金對風險資產也變得謹慎。高盛彙總的交易數據顯示,對沖基金行業連續第二週淨賣出全球股票,其中對北美和歐洲市場的股票拋售力度最大,均創下年內新高。

英國資管巨頭Ruffer發出危機警報,並決定保留現金資產觀望。Ruffer 的基金經理Matt Smith透露,目前管理的資金中有2/3是現金類資產,創下該公司的歷史紀錄。

按照Ruffer管理220億英鎊的資產來算,他們目前持有的現金額已經高達148億英鎊。

Matt Smith指出:“未來三個月內,美聯儲的流動性支持政策將逐步退出,投資者當前普遍採取的賣出波動率的交易策略可能會突然反轉,屆時他們可能會轉而開始大舉買入波動率。”

Smith認為,當前美股市場的泡沫化走向和1987年“美股黑色星期一”的大崩盤有相似之處。

“黑色星期一”源於1987年10月19日美國股市的突發暴跌,當時道瓊斯工業平均指數單日暴跌22.6%。那次大崩盤主要是市場過熱、交易過度、程序化交易以及市場恐慌等因素共同作用的結果。

值得一提的是,英國資管巨頭Ruffer的投資風格一向謹言慎行, 2008年金融危機時期,不少投行接連倒閉,而該資管巨頭卻創造了16%收益率。

儘管如此,但持有現金也並非沒有風險,如果美股繼續強韌反轉,該資管巨頭也會面臨踏空的局面。

3

刷新記錄!超萬億資金流入ETF市場

據獨立研究和諮詢機構ETFGI數據,2月全球ETF淨增加1163億美元,為連續57個月淨流入。

年初至今,超萬億資金借道ETF進入市場,全球ETF的淨流入額達2530.4億美元,創出歷史新高。

截至2月末,美國ETF市場規模達到創紀錄的8.54萬億美元。僅在2月份,美國ETF新增金額為582.9億美元,年初至今淨流入額高達1293.8億美元,為歷史第二高紀錄。

美國ETF佔全球市場份額超70%,從單隻ETF來看,跟蹤標普500相關指數的ETF包攬了全球ETF規模前三,分別是SPDR標普500ETF信託、iShares安碩核心標普500ETF和Vanguard標普500ETF,對應管理規模達到5006.05億美元、4425.12億美元和4130.62億美元。

截至2月末,歐洲ETF資產總額達到約1.9萬億美元,打破了今年一月創下的總額(1.83萬億美元),繼續創出歷史高點;日本ETF相比2023年末規模增長7%,從5350億美元增至5724.9億美元,刷新歷史紀錄。日本央行報吿,截至2月末,該行持有ETF資產2450億美元。

今年以來,數千億資金藉助ETF投資A股。截至1季度末,股票型ETF產品今年以來“吸金”近3300億元。

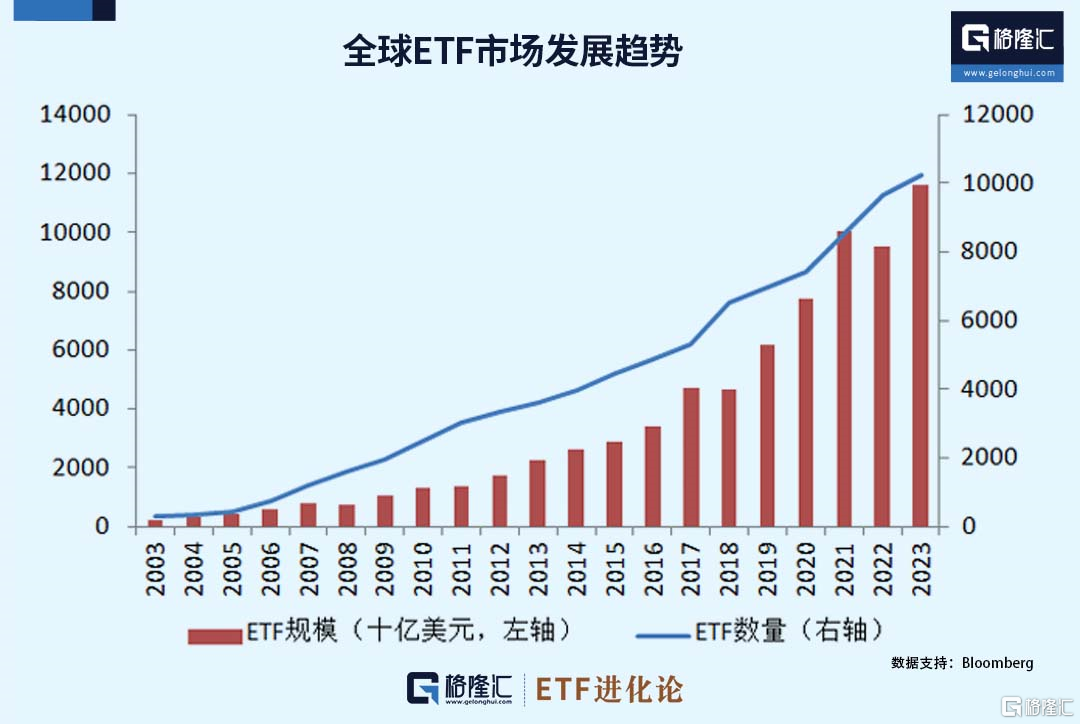

全球ETF市場近幾年發展迅猛,從1993年全球第一隻ETF成立到2009年ETF規模首次突破萬億美元,全球ETF市場經歷了17年;2013年,全球ETF市場便達到第二個萬億美元,僅用4年時間;2016年,全球ETF資產規模突破3萬億美元,僅用3年時間;2017年便突破了4萬億美元;此後更是1年1個台階,2019年突破6萬億美元,2020年突破7萬億美元,2021年突破10萬億美元,2022年有所下滑,2023年突破11萬億美元。

近20年來,ETF的資產規模僅在2008年全球金融危機和2022年全球資本市場波動期間出現過較大縮水,其他年份基本保持快速增長。

從資金淨流入上看,2023年全球ETF行業資金大幅淨流入,達到9749億美元,相較於2022年的8562億美元增加13.86%。

2023年境內ETF市場資金淨流入也創下了歷史新高,2023年全年淨流入高達5009.36億元,較2022年增長71.11%。

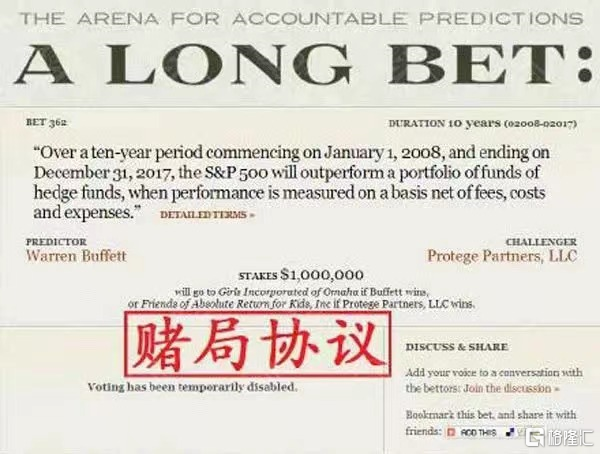

股神巴菲特一直推崇普通投資者定投ETF,為此還跟人打賭。2007年12月19日,巴菲特在Long Bets網站上發佈“十年賭約”,並以50萬美金作為賭注。

巴菲特主張,“在2008年1月1日-2017年12月31日的十年間,標準普爾500指數的表現將超過對沖基金的基金組合表現”。

在他提出賭約後,數千名投資經理人中僅有泰德·西德斯站出來應戰,泰德選擇了涵蓋200只對衝基金的5只基金組合。

10年後,巴菲特選擇的被動型基金實際年複合收益率7.1%,泰德選擇的五隻主動型基金年複合收益率2.2%。也就是説,巴菲特只是選擇了指數基金,什麼都沒做就超越了應戰的主動型基金經理,最後在這場賭約中大獲全勝。

在2018年致股東的信中,巴菲特曾回憶到,多年來經常有人請求我提供投資建議,我通常給的建議是,投資低成本的指數基金。