在A股市場,滷製品巨頭絕味食品的市值曾經4年時間飆升5倍,去到高達650億元的輝煌高度。但2021年2月股價升破百元的高光之後,形勢從此開始扭轉,之後3年股價累計暴跌超80%,市值縮水520億元。

絕味股價超級過山車,令人唏噓不已。在此前市場亢奮的時候,估值一度去到90倍(刨除2022年業績因大跌所帶來的估值失真情況),如今回落至30倍出頭。如果粗略看PB,2021年鼎峯時高達13倍,如今1.73倍,處於2017年上市以來最低。

截止2023年末,國內公募基金對絕味食品的總持股數為2416.7萬股,處於近幾年低位水平。相比2020年四季度持倉13377.96萬股的高峯時期,已經相差甚遠。

物是人非事事休,絕味食品如此從高光跌落的背後,究竟發生了什麼?

01基本面

在新冠疫情之前,絕味食品成長性毋庸置疑。2011—2019年,營收從13.25億元飆升至51.72億元,年複合增速高達18.56%。歸母淨利潤從0.39億元飆升至8.01億元,年複合增速高達45.9%。

2020年是一個超級轉折點。從這一年開始,絕味業績開始放緩,增長似乎遇到了一些瓶頸。2023年,營收預計為72—73億元,同比上升8.71%—10.22%。如果按照頂格73億元來計算,最近4年年複合增速已經滑落至9%。

利潤端表現更是慘不忍睹。2023年前三季度,絕味歸母淨利潤為3.9億元,同比增長77.57%。增速看似很高,主要是因為2022年同期基數過低導致。要知道,2022Q3歸母淨利潤大幅下滑77%,一把回到2017年上市之前的水平。

對於2022年業績滑鐵盧,絕味曾給出過幾點原因:部分工廠及門店暫停生產與營業,對公司銷售收入及利潤造成一定影響;公司加大了對加盟商的支持力度,導致銷售費用增加較大;原材料成本上升幅度較大,造成對毛利率的負面影響。

因為疫情衝擊、原材料成本上升等客觀因素導致業績撲街,似乎還可以理解。為何到了2023年,疫情已經完全放開,營收增長仍然不見明顯起色,利潤表現(前三季度)才僅僅回到2017年同期水平。這是不是暗示下游需求已經遇到明顯天花板了呢?

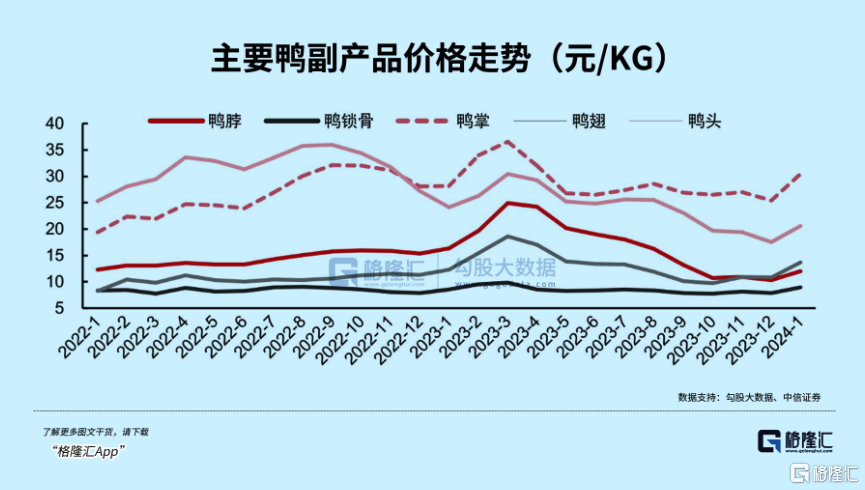

再來看盈利能力。2023Q3,絕味毛利率僅為24.15%,較2020Q3的35.57%大幅下滑11.4%,處於有財務數據記錄以來最低水平。其實,2023年,鴨副產品原材料整體價格已經較2022年有不小程度的下跌,但毛利率依然沒有止住下滑勢頭。

淨利率方面,2023Q3為6.57%,較2022年末回升3.64%,但與2021年的14.77%相去甚遠。在2021年之前,絕味淨利率水平整體保持向上趨勢,表明盈利能力不斷加強。如今砸出了一個深坑,盈利水平遭遇了很大挑戰。

淨資產收益率(ROE)方面,2022年為3.69%,較2016年大幅鋭減25%。除淨利率在2022年大幅下挫外,資產週轉率持續下跌亦是ROE趨勢走弱的重要因素。2016-2022年,資產週轉率從1.83%大幅下滑至0.82%,表明經營效率有一定程度的下滑。

綜上來看,絕味財務表現在疫情後明顯放緩,再也沒有過去那樣的高增長了,且盈利能力持續改善的良好勢頭戛然而止。從以上維度看,絕味股價跌幅如此之深,除了擠估值泡沫外,基本面下行亦是重要驅動力。

02增長點

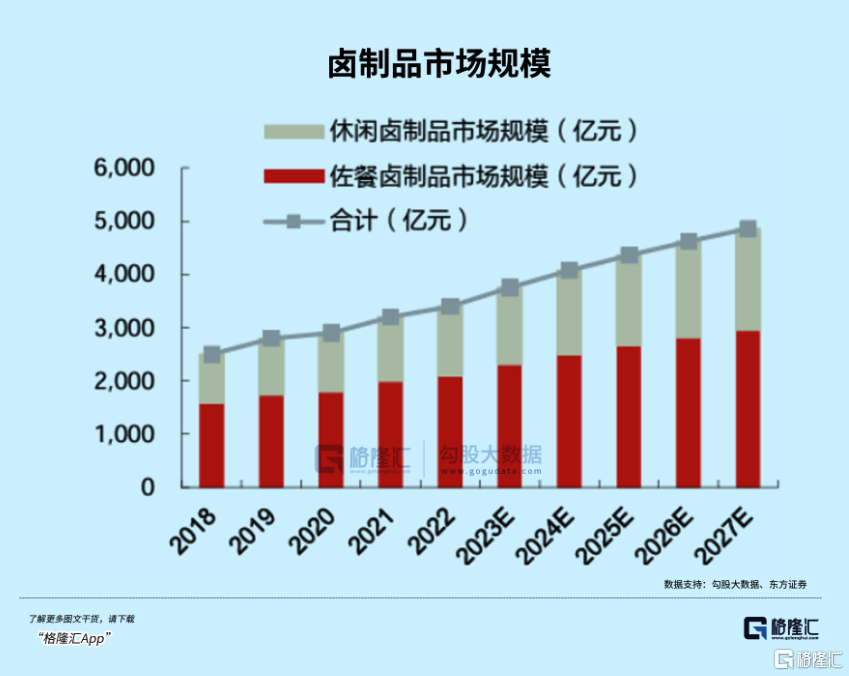

中國滷製品市場主要分為佐餐和休閒兩大品類,前者消費場景偏正餐剛需,主要以涼菜為主,後者定位休閒娛樂非必需,以鴨脖為首的禽類副產品為主。

據弗若斯特沙利文,中國滷製品行業規模為3400億元。其中,佐餐滷和休閒滷分別為2100億元、1300億元。行業整體在2018—2022年年複合增速為8%,其中佐餐滷、休閒滷分別為7.2%、9.3%。

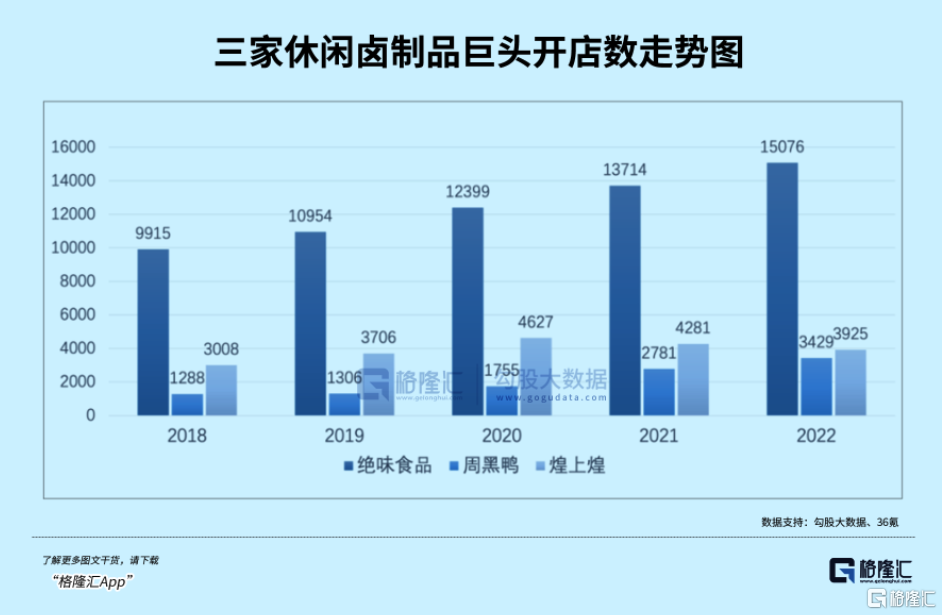

休閒滷製品細分市場玩家眾多,包括絕味、煌上煌、周黑鴨、久久丫、曹氏鴨脖、遇見小黃鴨等,市場格局很是分散。2022年,絕味食品市場佔有率為12.5%,較2018年累計提升了4%。然而,周黑鴨小幅萎縮了0.2%,煌上煌則小幅抬升了0.3%。

從以上機構給出的行業相關數據看,滷製品行業前景無疑是非常好的。即便是2022受疫情衝擊較大的年份,該行業市場規模均錄得了較高增長。不過,從市佔率最高的三家巨頭營收來看並不是那麼樂觀。其中,絕味營收同比微增1.13%,周黑鴨營收同比大跌18.3%,煌上煌營收同比大跌16.46%。因此,投資者需辯證去看待機構給出的樂觀數據。

接下來,具體來看一看絕味未來潛在的增長點,依然從量與價兩個維度去進行分析。

量上,絕味無非就是繼續開設更多的加盟店。

2015年,絕味才開始正式開店,當年開立61家。到2011年底,全國門店數來到3700家左右,到2016年底擴張至9000家。2017年A股上市,融到資金後更是加速了擴張速度,到2022年已經膨脹至15076家。即便是疫情較為嚴重的2022年,新開門店數依舊達到了1362家。

2023上半年,門店總數達到16162家,僅半年又新開1086家。但總體來説,因為絕味開店基數越來越高,未來開店增速會放緩,個位數增長有其必然性。

其實,從絕味覆蓋的31個省份和342個城市來計算,平均每個城市已經有近50家門店。未來,開店總數能去到什麼規模,也決定了營收的天花板。

天風證券曾給出一個激進預測:38000家。倘若能夠達到,業務規模還將有1倍以上空間。但拆分到很多年來看,增速可能並不快。

價上,絕味會有較為明顯的天花板。一方面,鴨脖屬於非剛需的休閒零食,未來升價更多會因原材料端升價而被動升價,年平均提價升幅與通脹水平保持一致就已經很不錯了。另一方面,休閒滷製品行業競爭會非常激烈,會壓制公司升價行為。最近幾年,王小滷、熱滷食光、滷味覺醒、麻爪爪等休閒滷味新鋭品牌漸漸鋒芒畢露,拿到一級市場風投的投資,對絕味會構成不小競爭壓力。

2022年初,絕味食品將部分產品提價5%。同年7月,再次對鴨掌等部分品類調價,平均提價幅度達到7%—10%。但銷售量受疫情衝擊或提價行為出現了不小負增長。在此前,“年輕人為何不愛吃鴨脖了”這一話題還曾登上微博熱搜,有消費者就表示,主要由於價格越來越貴。這表明提價太高,會影響其銷售量。

綜合以上量價維度來看,絕味未來業績增長保持個位數增長將會是絕大概率事件。並且,還不能出現重大品牌負面輿情或食品安全風險等。

03尾聲

2020年發生疫情之後,A股一大批消費龍頭企業均出現了業績明顯降速的現象,包括海天味業、中炬高新、絕味食品、涪陵榨菜、重慶啤酒等等。從宏觀上來看,中國社零消費增速從疫情之前的8%-9%的高速階段下滑至目前的5%左右的水平。對應微觀企業上,自然對應着一大批消費企業業績增速下滑。

並且,這種業績下滑大概率是不可逆的。因為總消費需求增速下來了就下來了,是回不去的。除非一些消費企業找到了第二增長曲線,包括業務多元化亦或是在海外找到新增長點,否則疫情之前的那種高增長是一去不復返了。

基本面增速下滑,市場給予的估值也不會像過去那麼高了。未來回報率預期也應該相應降低才是。當然,食品飲料板塊未來依然還有不少成長性良好的細分領域,包括超高端白酒、功能性飲料等等,值得挖掘與研究。