昨夜,全球三大存儲巨頭之一的美光科技發佈2024第二財季(2023年12月,2024年1-2月)的業績表現,截至北京時間16點,按照盤前的表現來看,美光的業績表現再度刷新了市場的預期。

其中業績最大的亮點莫過於,在原本還要承受一個季度的虧損的指引下,美光利潤竟然奇跡般的扭虧為盈。

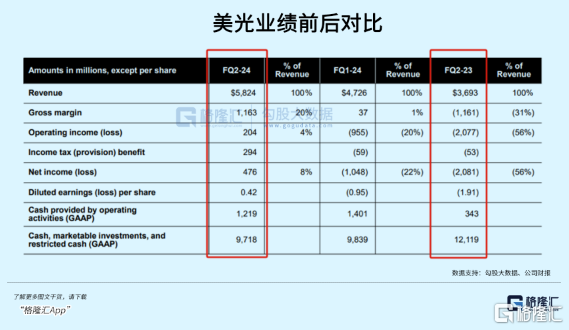

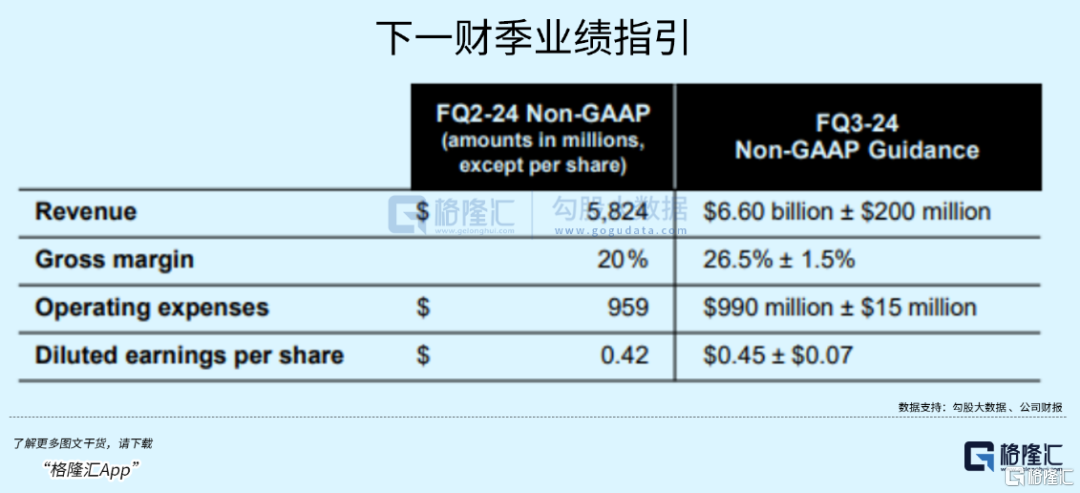

美光營收同比猛增58%,至58.2億美元,NON-GAAP基準下的每股收益為42美分,相比營收預期約為53.5億美元,每股虧損24美分的市場預期,可謂全面碾壓。

要知道去年同期,美光創下二十年來單季度的最大虧損。營收同比下降53%,虧損23.1億美元,其中包括14億美元的庫存損失,每股虧損2.12美元。

僅過一年,美光就從泥沼中爬起來了。作為算力三大要素之一(計算、存儲、網絡通信),AI對於存儲芯片的需求可能比我們預期的還要樂觀。AI的發展正在逐漸影響上游芯片端的供需,並且加速庫存出清,迎來價量反轉的上升週期。

01

從市場份額來看,目前全球NAND Flash市場以三星、SK海力士、鎧俠、美光、西部數據5家廠商為主,全球DRAM市場由三星、SK海力士、美光三分天下。

新一輪AI革命對存力的巨大需求是美光的業績助推器。公司CEO指出,為了支持人工智能軟件的開發,數據中心對昂貴內存的需求變得強勁,美光已經賣完了公司在2024年可以製造的所有HBM。

HBM是一款新型的CPU/GPU 內存芯片,是將很多個DDR芯片堆疊在一起後和GPU封裝在一起,實現大容量、高位寬的DDR組合陣列。HBM能夠實現大模型時代的高算力、大存儲的現實需求。

在最近一個季度,美光首次從其新品HBM3E中獲得收入,供給英偉達的AI芯片H200 Tensor Core GPU。作為英偉達算力鏈的重要參與者,股價目前同樣處於歷史新高區域。

HBM正逐漸成為存儲行業巨頭實現業績反轉的舵手。

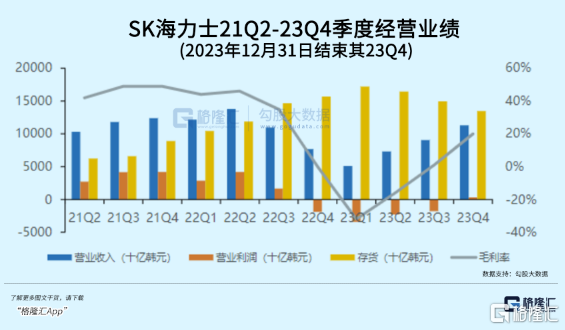

最先實現反轉的是SK海力士,去年公司三季度依然保持虧損,但其核心業務——DRAM已經扭虧為盈,連公司自己在財報裏都感到有點不可思議:去年第一季度由盈轉虧的DRAM僅在兩個季度後扭虧為盈。

SK海力士解釋,主要是高性能存儲芯片的市場需求增加,比如面向AI的代表性存儲器HBM3、高容量DDR5 DRAM和高性能移動DRAM等主力產品銷售情況出色,公司業績在第一季度與上季度相比營業收入增長24%,營業損失減少38%。

目前AI帶來的熱潮還遠沒有停下來的意思,而HBM更是供不應求。美光公司已經開始大規模生產並從HBM3E產品中獲得收入,客户反饋顯示,與競爭對手的解決方案相比,HBM3E產品的功耗降低了30%。今年HBM產能已銷售一空、2025年絕大多數產能已被預訂。

美光預計,整個2024財年,HBM產品將帶來“數億美元”的收入,並且從第三財季開始,HBM收入將對DRAM和整體毛利率產生積極影響。

02

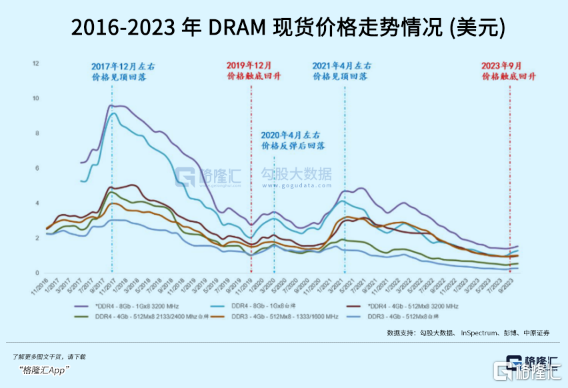

從週期角度來看,上一輪存儲芯片大概在2021年2-3季度見頂回落,經歷了兩年左右的下行週期,DRAM和NAND的現貨價格從去年9月以來觸底回升,從去年10月到今年2月,部分現貨價格反彈幅度達到20%以上。

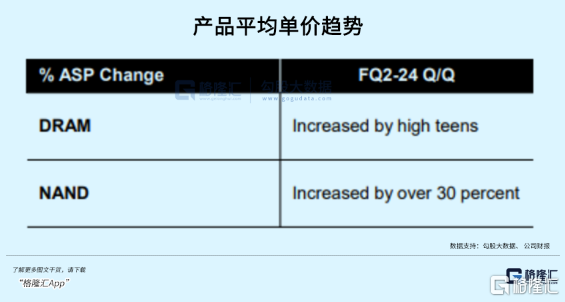

美光財報中也提及到價格復甦的趨勢,儘管平均出貨量依舊受到PC、手機、常規數據中心拖累,但平均售價環比已經積累了十幾個點以上的提升。

由於大多數終端市場的需求復甦,美光預期2024年DRAM、NAND產業供給都將低於需求。在整個2024年,DRAM和NAND的價格將進一步上升。

去年下行週期還沒結束前,幾大存儲巨頭被動減產,調整開支計劃。比如美光2023年的資本開支同比減少42%,並宣佈進一步減產30%至2024年。所以減產後續將會對行業的供需進行影響;

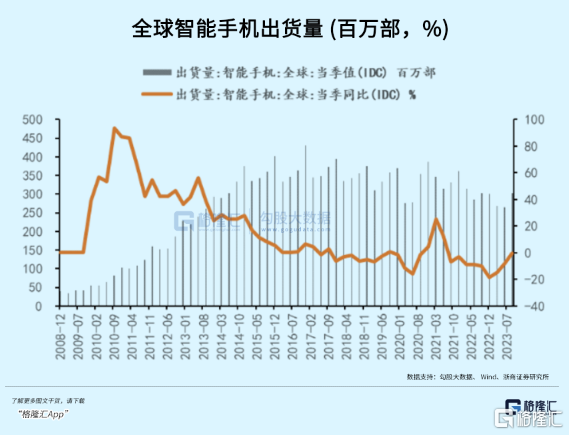

另一方面,隨着各個應用市場逐漸復甦,進一步增加對芯片庫存的消耗。去年四季度,全球智能手機出貨量同比增長8%,PC出貨量同比增3%,更何況這些應用場景今年都有AI的加持,自然需要容量更大的內存芯片。供給、需求、庫存、價格等方面預示着,存儲芯片週期或即將開啟上升週期了。

AI除了激活某類特定內存芯片的需求,實際上也有作用於整個芯片供需的外溢作用。AI服務器不斷增長的需求推動了HBM、DDR5和固態硬盤的增長,同時擠佔了DRAM的供給,使得對其他應用場景裏供應能力相對下滑,這對所有內存和存儲終端市場的定價都產生了影響。

比較早的信號發生在去年12月7日,西部數據向客户發出升價通知信,強調未來幾季NAND芯片產品價格將呈現週期性上升,預期累計升幅高達55%。

03

雖然下游需求已經露出了復甦跡象,美光依然保持謹慎,資本開支在2023年的基礎上(70億美元)僅增加了5-10億。

同時對第三財季給了業績預期,在Q2基礎上給了投資者很大的信心,並預計2025財年的收入將創歷史新高。

可以看出,美光對於下游需求復甦和週期節奏是比較有把握的。業績和估值的高度,最後還是要看回週期和下游需求。

週期輪動,把上個週期虧掉的錢賺回來;隸屬於DRAM的HBM需求尤其強勁,與英偉達AI GPU綁定的HBM需求已經在美光目前的股價上驗證過了。而一旦下游某個需求超預期復甦,芯片價格還有可能加速上升。

HBM對於這輪週期是錦上添花,美光説今年把能賣的HBM已經賣完了,盈利上限,或許最終取決於這輪週期復甦的力度。如果一個公司盈利在早期上修通道,用靜態估值的理由去空是非常危險的,有可能最後出現的情況是,越升越便宜。(全文完)