整個春節,旅遊正熱。

除了新興的哈爾濱,海南作為傳統的冬季旅遊聖地,也仍舊吸引了不少的目光。

客流量激增的同時,免税消費也同樣火熱,使得中免一度迎來一波小的上升行情,但無奈隨着熱情消退,中免的股價再度回落。

而如今旅遊正熱,跌跌不休的中國中免,還能重新強勢嗎?

01

作為免税行業的絕對龍頭,中國中免在行業的地位無可動搖。

過去幾年間,中國中免的股價經歷了一波強勢的行情,在兩年多的時間裏上升了十幾倍,市值一度超過8000億元,成為A股中絕對的巨無霸。

但是三年的時間過去,中國中免的市值跌至不到兩千億,又回到了2019年的起點。

事實上,過去幾年間中國中免股價的大幅上升,和“時機”有着很大關係。

中免的業績增長,和國內奢侈品消費的迅速增長,是高度關聯的。

2010年,中國中免僅僅位列全球免税運營商的第十名。然而到了2020年,中國中免就成為了全球旅遊零售行業市場份額第一的免税運營商。

在這十年期間,中國提供了全球奢侈品市場超過一半的增幅,中國消費者成長為奢侈品的第一大客户,“消費升級”也大行其道。

藉着中高端消費的東風,中國中免的營業收入和股價都經歷了大幅上升。

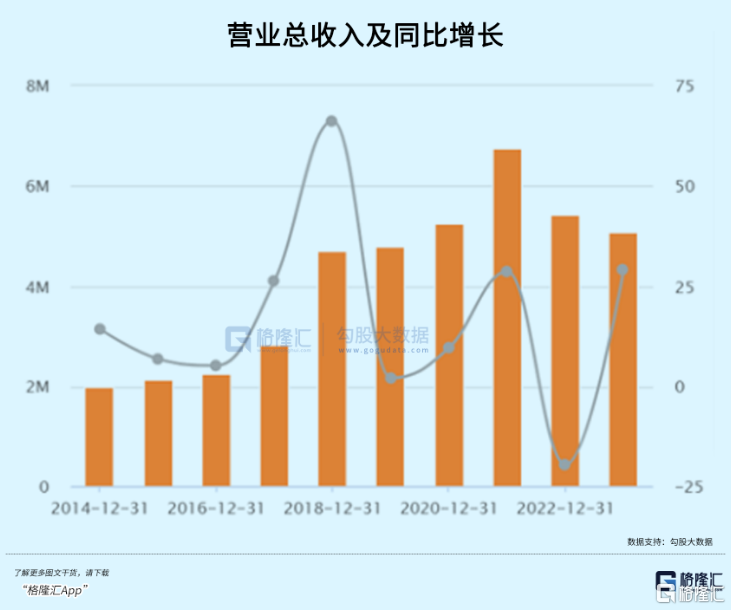

2010年,中免的營業收入僅有96.09億元,2020年就達到了超過500億,增長超過5倍。

如果説這一段時間,中免的成長是伴隨着中高端消費的增長進行的緩慢爬坡,那麼2020年以後,中免就徹底迎來了爆發時期。

儘管目前中國消費者貢獻了全球超過三分之一的奢侈品消費,但其中相當顯著的一個現象就是——奢侈品消費“外流”,境外購買免税商品的規模相當龐大。

2019年,我國居民境外購買免税商品總規模超過1800億元,作為對比,國內免税市場規模此時僅為500億元左右。

而在疫情期間,由於疫情防控,出入境受到一定限制,大量境外免税消費轉變為國內免税消費,帶來中免業績的連年增長。

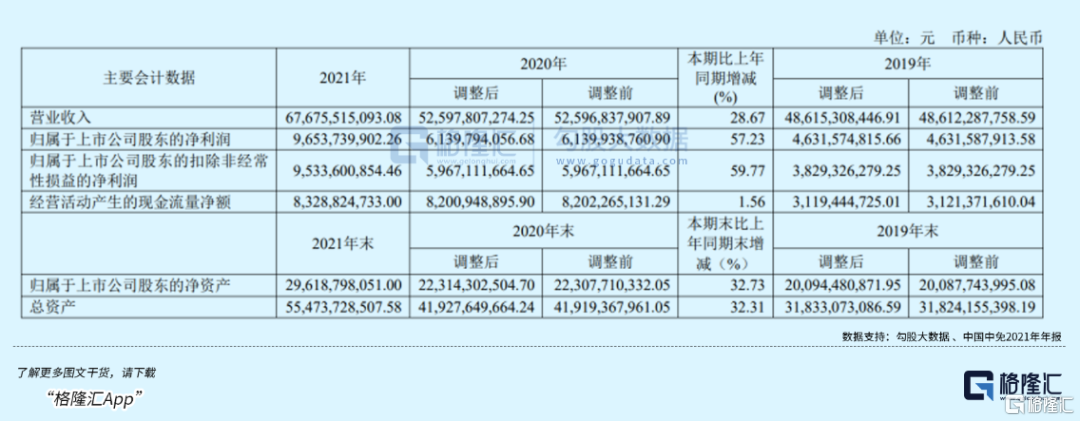

在整體情緒的低迷下,2021年中免的營業收入達到了676億元,同比增長28.67%,歸屬於上市公司股東淨利潤達到96.54億元,同比增長57.23%,創下中免史上最佳業績。

不僅如此,疫情期間,國家密集發佈海南免税政策,作為海南離島免税政策的最大受益者,中免也不由得吸引了大家的關注,這也導致大量散户湧入中國中免。

2010年年末,中免共有2.3萬股東,此後的幾年時間內都只有一萬多户股東,到2020年結束,也僅有5.3萬户股東,在十年期間僅增長一倍左右。

但是隨着大量散户湧入中免,21年年末,中免的股東就增長到了16.2萬户,一年內翻了三倍。

強勢看升的行情,使得中免的股價在21年2月達到最高峯,一度升至近400元。但是到了21年年底,中免的股價就再次下跌,幾近腰斬。

背後的原因,是由於“免税”這個金飯碗,開始迎來新的變局。

02

免税一直都被視為“金飯碗”,因為這個生意的毛利極高。

普通的百貨商超毛利率基本在18%-20%之間,但是國內外的免税巨頭毛利率基本都能達到50%左右。

也正因如此,免税牌照的審批相當困難。

而在國內,目前除了中國中免及其旗下的日上等免税店,國內的免税運營商上市公司只有王府井、海汽集團等寥寥幾家,但後兩者的規模和中免相比完全不在同一個等級。

不僅如此,中國中免的背後,是中國旅遊集團。中國旅遊集團佔到了中國中免總股本的50%,擁有絕對的控股權,而中國旅遊集團為國資委100%持股。

因此,早就深耕免税行業的中國中免,可以説是牢牢捧上了這個“金飯碗”,還趕上了好時候。

但成也“時機”,敗也“時機”。在經歷了20年和21年的飛速增長之後,22年和23年,中免的業績和股價持續承壓。

面臨的第一道坎,就是消費環境。

2022年,中國中免營業收入僅544億元,同比下降近20%,淨利潤更是下滑至僅50.3億元,同比下跌近50%。

而整個2023年,儘管在疫情政策放寬之時,對於消費復甦看好的聲音不少,但是這種“報復性消費”最終只是曇花一現。

就拿海南離島免税銷售數據來説,2023年年初,海南離島免税日均銷售額一度超過2億,但是最後銷售數據逐漸下行。

今年春節期間,銷售數據雖然有了一定程度的回升,但是整體的趨勢仍舊不容樂觀。

消費K型分化、中端消費力疲軟,以及免税銷售中最為重要的品類香化行業進入去庫存下行週期,這些因素都給中免的業績造成了不小的壓力。

儘管營收還在增長,但是中免的利潤已經接連下滑。

2023年上半年,中國中免實現營業利潤49.53億元,同比下降6.50%;歸屬於上市公司股東的淨利潤38.66億元,同比下降1.83%。

儘管第三季度中免的歸母淨利潤回到52億元,同比增長12.49%,但是相比21年三季度的84.9億元,仍下降了近30%。

營收淨增長,利潤卻負增長的核心原因為成本及費用端的壓力。

2023年上半年,中國中免銷售費用率達到了11.92%,同比上升了5.08%,導致銷售費用也達到了達到43億元,同比增加126%。

銷售費用的大幅增長來源於機場租金的大幅增加。而這也是中免需要面對的另一大問題——那就是和機場的合作。

當消費者在機場的中免免税店消費時,一部分收入歸機場,一部分收入歸中免,機場提供客流和場所,中免提供商品和租金。

因此,在客流量較大的時候,機場和中免處於“雙贏”的局面。但一旦客流量下降,抽點和保底,就成為了機場和中免的博弈項目。

去年,機場給中國中免的減租方案傳出消息之後,幾大機場普跌。年底減租、降點協議正式落實後,A股機場上市公司也普遍微跌,可見這一方案對機場的影響之大。

而對於中免來説,儘管這一協議必然是利好消息,但是長遠來看,中免和機場的合作關係使得二者密不可分,機場在面臨國際客流的緩慢恢復之時,中免同樣也面臨着業績的壓力。

除了自身的問題,中免也面臨着外界的競爭壓力。

中免的供應鏈和採購一直被視為其強項。

在免税店的運營中,中免實際上承擔的是批發商的角色,跳過了中間的經銷商環節,直接向品牌商甚至廠商拿貨,再加上中免巨大的採購量,在採購中應該掌握着相當大的議價權。

但是隨着跨境電商越來越發達,中免原本相當低廉的價格,現在已經逐漸不再有優勢。於是跨境電商和機場免税的售價一卷再卷、一降再降,香水化粧品毛利率,已從之前的超過50%降到了20%左右。

而更進一步的是,當對於價格異常敏感的中產階級發現線上的跨境電商可以帶來更為優惠的價格,中免的業務乃至整個免税銷售行業,都將受到不小的衝擊。

03

結語

針對現在的中免,大家的態度不一,有的開始抄底,有的正在逃離。過去一年內,中免前十大股東的持股數量也是增減不一。

近年來,包括王府井,海旅投,海發控,中服免,深免等陸續獲得免税牌照。每當有相關消息放出,都會帶動相關上市公司的行情。

儘管不少人認為,這樣的競爭會將中免的優勢拉下,但是免税渠道的多樣化,也將挖掘更多的增量市場,把蛋糕做大,給免税消費市場進行擴充。到那時,中免的市場份額或許有所下降,但市場規模擴大之後,中免的業績或許將再次增長。

目前中免的市盈率在27倍左右,這個水平相對它過去的來説還不算高,但相對目前宏觀的消費環境來看,也還算不上低。説明市場還沒有選擇出方向。

長期來看,中免向上的趨勢仍舊沒有變,但是要説現在觸底、徹底反轉,可能還需要更多時間證明。(全文完)