上世紀80年代,人潮湧動的東京街頭,巨大的廣吿招牌目不暇接,澀谷的燈紅酒綠和汽車轟鳴聲奏響了日本經濟繁榮的交響曲。

1989年,日本三菱地產公司以13.73億美元的高價收購了洛克菲勒中心的14棟辦公大樓,洛克菲勒中心是美國的地標性建築。三菱地產公司的這一舉動讓世界驚呼日本買下了美國。

1989年12月29日,20世紀80年代最後一個交易,日經指數升至38957.44點。日本股票的市值約佔全球股市的45%,遠遠領先於美國的33%。

當時所有日本人都覺得,這只是未來的起點,日本一定一飛沖天。事後看,這些都標誌着日本泡沫達到了頂峯。

從巔峯跌到谷底再重回巔峯,日本用了34年之久。

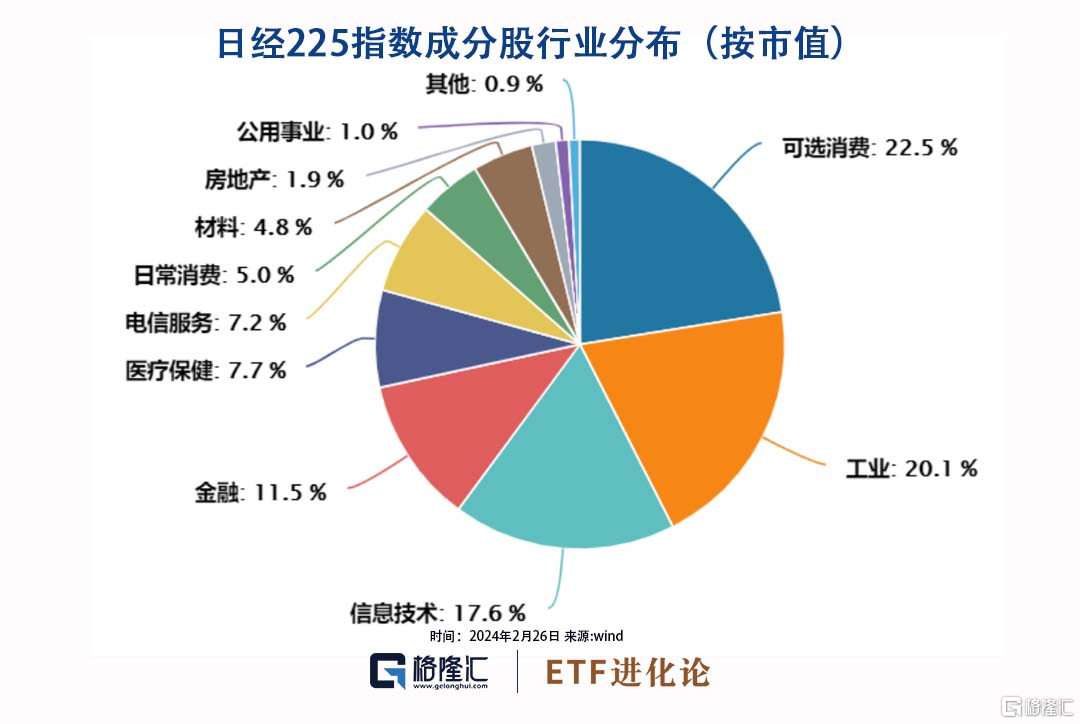

34年後,指數回到高點,有些企業則消失了。就日經指數成分股而言,銀行、建築公司、工業設備製造商在1980年代以後佔據了指數的大部分權重。

在商業地產泡沫破滅,資產負債表問題從企業部門傳導至銀行部門後,一眾大銀行和房企被移出。當下,可選消費、工業和信息技術佔比達60.2%,金融行業佔11.5%,房地產僅佔1.9%。

1

日本央行狂賺32萬億日元

2024年2月22日,日經225指數收升2.19%,報39098.68點,超越1989年末的紀錄高位38957點,刷新歷史新高。

買入日本五大商社的巴菲特2023年4月11日到訪日本點燃日本股市,疊加企業治理改革、寬鬆的貨幣政策、日元貶值等成為日股大升催化劑。

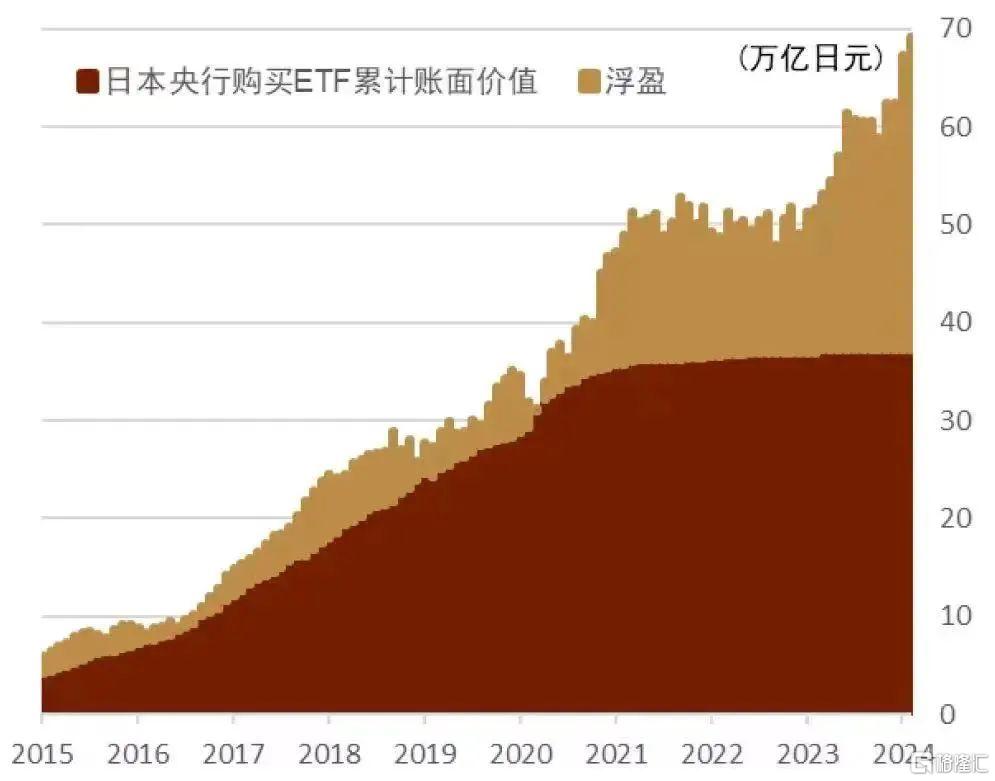

日本股市近一年升超40%,擁有無限子彈的日本央行成為隱形大贏家。

早在2010年,日本央行親自下場買入追蹤東證指數和日經225指數的ETF。數據顯示,據NLI研究所首席股票策略師出井真吾表示,截至上週四收盤,日本央行ETF持倉已經激增至約70萬億日元的新紀錄。

日經225指數衝破39000點,日本央行賬面浮盈高達32萬億日元。

2024開年以來,日經225指數上升近17%,超出標普500指數升幅的兩倍。日本股市今年在外資助推下節節攀升,週末股神巴菲特更是在最新的致股東的信中繼續添了把火,表示將長期保持對日本幾大商社的投資。

與接連飆升的股市相比,日本實體經濟表現失速,日本內閣府公佈的初步統計結果顯示,2023年日本名義GDP降至世界第四位,被德國反超。

數據顯示,東證指數的遠期市盈率為15.5倍,高出歷史平均水平,儘管如此,但不少外資對日本股市還是高度樂觀。

富達國際日本股票投資主管Jeremy Osborne近日表示,海外和國內投資者目前在日本股票的配置仍然偏低,外國投資者對日股的累積淨買入金額也遠低於2015年“安倍經濟學”時代創造的峯值。

全球資管人士表示,近幾個月一些全球資金流向日本,截至2月16日當週,外國投資者淨買入日本股票規模達到3820億日元,已是連續第七週淨流入。

Jeremy Osborne指出,自2023年3月以來,可以看到國際資金重新買入日股的情況,“但全球活躍基金仍然是對日本股市處於淨低配的狀態(這也意味着很多增量資金仍在路上)。此外,與美國或歐洲相比,日本家庭在其金融資產組合中相對少持有股票。日本國內股票僅佔其金融資產的11%,但隨着家庭從現金存款轉向股票等通脹資產,這一比例可能會上升。投資者組合中這些重大結構性低配表明,日本市場有充足的空間吸引資金流入。”

2

李錄百億持倉曝光

喜馬拉雅資本向SEC遞交13F報吿,著名投資人李錄持倉曝光。

與華爾街多數機構不同的是,喜馬拉雅資本13F報吿非常簡短,連“前十大重倉”都湊不夠,他總共只持有5家公司。

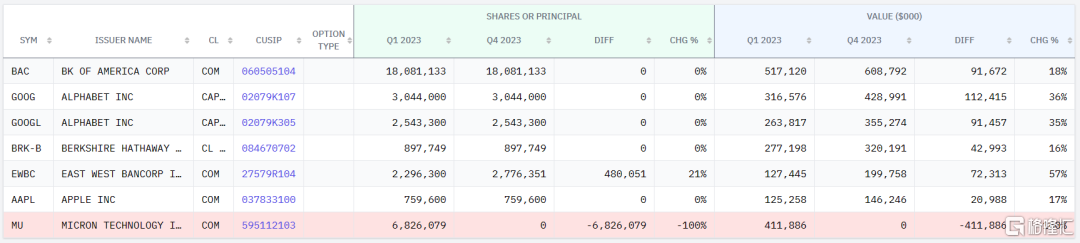

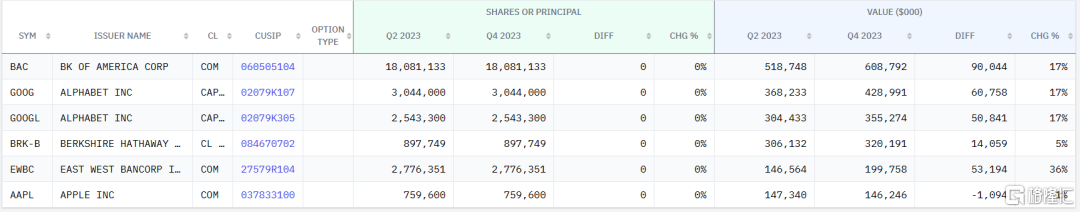

截至2023年末,李錄旗下喜馬拉雅資本最新管理規模20.59億美元,摺合人民幣148億,持有美國銀行、谷歌A、谷歌C、伯克希爾B、華美銀行、蘋果這五家公司六隻股票。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

其中,第一大持倉股谷歌,持倉金額7.8億美金,佔比接近40%;第二大持倉股美國銀行,持倉金額6.1億美金,佔比接近30%。僅前兩隻股票持倉佔比接近70%,持倉相當集中。

李錄先生是芒格家族資產管理者,芒格曾説過:我最主要的三個投資,分別是伯克希爾、李錄還有Costco。

李錄先生分享過一段話:“在我投資生涯的二十六七年裏,每過幾年都會遇到一次「百年不遇」的大危機。作為一個投資人,不經歷過幾次淨值跌50%,生涯都不完整。而且大崩潰往往會創造出一些投資的機會,最終你會發現一生中賺的最多的錢都是從這裏面出現的,但是當時你並不知道。”

縱觀2023年李錄動向,2023年一季度,硅谷銀行破產,美國銀行股多有不同程度的跌幅。李錄持倉中的美國銀行最深跌幅近30%,李錄選擇了對其進行加倉;此外,在一季度新進華美銀行;同時,減持當時持有的第一大重倉美光科技。

2023年二季度,李錄加倉48萬股華美銀行;將美光科技全部減持完畢。2023年下半年,其持倉沒有變化。

李錄集中押注在科技股和金融股,2023年美股科技股牛市,其持有的谷歌全年升幅達58%,蘋果升幅達到49%。

李錄投資風格是長期重倉持有優質公司,基金自1997年成立以來,年化回報在20%以上。

在北京大學光華學院演講時,李錄提到什麼樣的人適合做價值投資,他認為,相比之下,智商和學歷真的不太重要,最主要的是品性:

第一,要比較獨立,看重自己內心的判斷尺度,而不太倚重別人的尺度;

第二,確實能夠做到相對客觀,受情緒的影響比較小;

第三,既要極度地耐心,又要非常地果決,這是一個矛盾體。沒有機會的時候,可以很多很多年不出手,而一旦機會降臨,又一下子變得非常果決,可以毫不猶豫地下重注;

第四,對於商業有極度強烈的興趣。

3

吸金3500億!公募“出海”熱情高升

今年以來,不到2個月,股票ETF年內合計“吸金”超過3500億元。

上週股票ETF市場合計資金淨流入51.31億元。前半周,滬深300、中證500等寬基ETF在國家隊資金加持下,資金淨流入明顯。此外,煤炭、紅利低波、人工智能ETF也有資金陸續進場。

消息面上,中央匯金2月6日宣佈,將於近日擴大交易型開放式指數基金(ETF)增持範圍,並將持續加大增持力度、擴大增持規模,堅決維護資本市場平穩運行。

春節後首周,全市場774只可統計的股票型ETF基金淨流入額為53.15億元,7只ETF基金獲得淨流入超10億元,其中多隻為滬深300ETF。

據Wind統計,截至2月23日,全市場股票ETF總規模達到17625億元,其中寬基ETF高達11847億元。

跟蹤滬深300指數ETF總計26只,截至2月23日的資產淨值規模達到5246億元。上週,市場第四隻千億級股票ETF誕生。2月22日,嘉實滬深300ETF最新規模達到了1001.35億元,成為國內第四隻規模突破千億的寬基ETF。

公開數據顯示,2023年8月,華泰柏瑞滬深300ETF達到1000億級別,此後規模仍舊逐步攀升,最新規模已達到1846.59億元。

第二隻1000億級別的股票ETF華夏上證50ETF最新規模1145.67億元。第三隻1000億級別股票ETF易方達滬深300ETF最新規模達1142.23億元。華夏滬深300ETF最新規模也突破915億元,接近千億大關。

此外,海外市場持續上升,2024年2月以來,QDII ETF基金均全線上升,節後首周QDII ETF繼續全線上升。

跨境QDII ETF產品在海外資產配置中受投資者青睞,不少私募也選擇做了跨境ETF配置。

公募“出海”熱情高升,今年以來多個產品陸續上報。繼華安基金旗下日經225ETF聯接基金成立之後,嘉實基金旗下跟蹤德國相關指數的ETF正在發行中。

華安法國CAC40ETF聯接、永贏日經225指數發起式基金、景順長城標普消費精選ETF聯接、景順長城納斯達克創新藥ETF等QDII基金也相繼上報。

中金公司預計,從公募產品未來發展趨勢看,未來QDII基金規模將持續增長,2023年各基金公司完善QDII產品線佈局,全年發行QDII基金60只,而2022年為31只。

海外市場這兩年大升,引發投資者熱議。華泰柏瑞基金柳軍指出:

從投資價值來看,目前A股市場在全球範圍內的相對投資價值已經處於吸引力較強的位置,以滬深300指數為例,截至今年1月底市盈率10.61,不僅低於發達國家市場中標普500指數24.87,日經225指數19.77,韓國綜合指數19.36,也低於新興市場中越南胡志明指數12.62,印度SENSEX 30指數22.83。

如果以2023年GDP增速作為分母,大致構建更具代表性的PEG指標,滬深300指數的PEG僅為2.04,而美國、日本、韓國、越南和印度市場相應指數的PEG分別為9.95、11.63、13.83、2.50和3.21,A股市場的低估值優勢十分顯著,2024年有望迎來對標海外市場的估值相對修復。