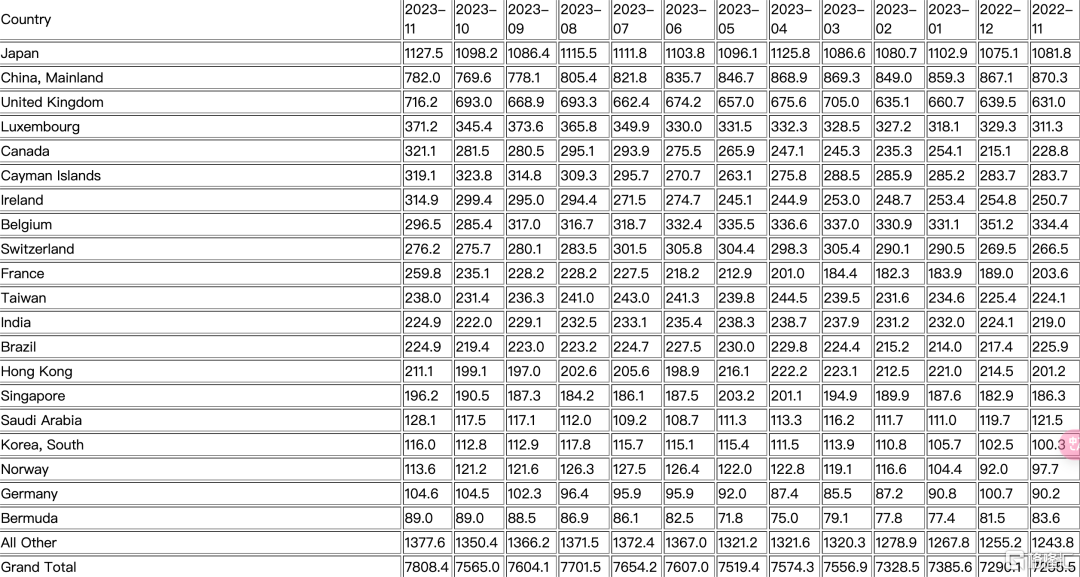

原來在美債瘋狂反彈的去年11月,美國的兩大海外“債主”中國和日本成功抄底美債,八個月來罕見同步增持美債。

1

全球央行同步抄底美債

美國財政部公佈11月國際資本流動報吿(TIC)顯示,2023年11月,日本的美國國債持倉為11275億美元,較10月環比增長293億美元,連續兩個月增持。

作為美國第二債主國的中國大陸,11月增持124億美元至7820億美元,結束連續七個月拋售美債的勢頭,較2022年12月減少850億美元。

第三大債主國英國11月增持232億美元美國國債至7162億美元。

從美國財政部統計數據來看,11月全球國家/地區持有美債規模高達78084億美元,相比10月增長2434億美元。

齊刷刷增持的背後是,熊了三年的美債在去年11月引來強勢反彈,原本去年10月還一度飆升至5%的10年期美債,在11月迎來驚天反轉,10年期美債收益率當月驟降60個基點,美國國債價格順勢大升。

其實在美聯儲降息預備降息的2024年,配置美債也是許多資金不約而同的選擇。在美債熱升温的背景下,近期國內多隻美元債基金引來限購,如大成全球美元債基金、工銀瑞信全球美元債基金等。

從限購的原因來看,並不是市場以為的QDII額度緊張,而是出於對投資者利益的保護。

的確,由於資金去年11月過度提前PRICE IN美聯儲降息預期,從去年12月開始,美債利率開始掉頭回升。

中信證券指出當前美國通脹下行斜率放緩,迴歸2%的“最後一公里”預計會耗時較久,美聯儲降息時點或於今年年中時點附近,短期而言,美債利率需警惕較大波動的風險。

2

本週500億流入滬深300ETF

回看國內資本市場,本週多空雙方在2800點開展激烈博弈之戰,神祕資金連續四天百億抄底四隻滬深300ETF,市場上規模靠前的4只滬深300ETF本週上演歷史性放量。

其中華泰柏瑞滬深300ETF更是連續兩天成交額破萬億,並於1月18日刷新了上市以來歷史第二高記錄,前高為2015年7月6日創下的199.12億元。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

從增量資金角度來看,四隻滬深300ETF本週淨流入566.61億元。其中華泰柏瑞滬深300ETF本週淨流入最多,為155.67億元,嘉實滬深300ETF以149.63億元次之,易方達滬深300ETF和華夏滬深300ETF緊隨其後,分別為144.63億元和116.75億元。

華泰柏瑞基金表示,相比滬深300,以萬得微盤、中證2000為代表的小微盤指數過去一個階段表現較好,但市場會經歷風格迴歸過程。結合對政策、估值水平以及大小市值風格分化等情況綜合分析,在當前情況還未明朗但又有預期的情況下,可以適當關注以滬深300為代表的寬基ETF。

其實在今年年初,以高盛、摩根士丹利為代表的國際大行紛紛看好滬深300的投資價值。

高盛預計滬深300指數2024年的回報率為19%,因企業盈利將增長約10%,且中國政策有效落實。

瑞銀也指出A股最壞時間已過,因企業盈利已開始反彈、政策繼續發力,投資者信心有望改善,預測滬深300指數今年每股盈利同比升幅為8%。

摩根士丹利將滬深300指數2024年年底的目標點位設置為3850點,較週五收盤有17.78%的潛在上升空間。

3

基金經理激辯紅利/成長策略

目前基金四季報還在陸續披露中,基金君挑選極具代表性的幾位基金經理的“小作文”,一起來看看他們對高分紅策略、成長板塊等最新看法。

張坤在四季度持倉穩定,因不能超過基金持倉的“雙十”規定,最大動作就是減持招商銀行,目前合計持有招行1.12億股,環比下降1.28%。

另外,易方達藍籌精選混合加倉了藥明生物。易方達優質精選混合和易方達亞洲精選股票加倉了阿里巴巴,前者對阿里巴巴持股量從1688萬股升至1810萬股,後者從543萬股增持至605萬股。

四季報中,張坤分享了自己對優質公司的看法:

經過四季度的下跌後,組合中部分優質公司的股東回報(分紅+回購註銷)水平已經接近或超過了一些傳統意義上的高分紅公司。這在一定程度上暗示了,市場或許不再認可這些公司的長期成長性,甚至認為會出現“價值陷阱”,

但張坤認為這些公司的競爭壁壘依然堅固,具備長期成長性。前提是老百姓的生活水平能夠逐年上升,中國能夠成功邁入中等發達國家。

張坤指出從各個維度考量,一批優質企業的低估值都已經反映了相當悲觀的預期。國內優質企業的估值溢價已收斂到很低水平,因此認為長期很多因素值得仔細考量,但此時投資優質企業已經不再需要“企盼偉大的結果”,只是“相信普通的結果”即可。

2022年主動權益類基金冠軍經理黃海,策略分析師出身,擅長宏觀經濟分析,對行情走勢把握有獨到之處。

與當時市場期待強復甦的心態不同,他在2022年底預判2023年走勢就説:2023年將延續弱復甦態勢,2023年還會是價值跑贏成長,看好穩健增長、低估值、高分紅的優質公司。

黃海今年開年預判2024年時談到,2024年或是一個轉折之年,市場將從悲觀預期逐漸過渡到信心恢復,向上彈性增大,繼續看好紅利資產。給出的理由是:雖然紅利類資產連升兩年,但大家的思維慣性還是停留在成長股空間大、彈性大上,紅利類資產交易並不擁擠。

因此,黃海在四季度重點配置以能源類個股為代表的高股息題材,其中廣匯能源、山煤國際是加倉幅度較大的標的。

他在四季報中指出,持倉會繼續堅守紅利資產,但另一方面也會高度關注優質消費/金融和科技股的長期投資價值。

展望2024年上半年,黃海認為市場在尋底築底之後必然迎來轉折之機,當下市場預期雖然低迷,但他們看到的是風險因素不斷得到釋放,優秀龍頭公司的估值優勢越發凸顯,將積極把握市場超跌的投資機會。

不過廣發基金林英睿的觀點較為特立獨行,在四季報中直言以紅利為代表的風格策略已經進入昂貴區域,接下來可能出現反轉交易。

他指出過去過去一段時間市場就是子啊追逐短期確定性的交易行為模式,追逐中短期確定的分紅收益(紅利),追逐遠期確定的AI趨勢。規避中短期不確定的經濟週期向上時點,規避中長期不確定的外部國際環境。鑑於這一交易模式已經達到非常極致水平,接下來有可能出現反轉交易。

林英睿尤其點出近期市場最大熱點紅利策略,指出中證紅利指數的股息率相對滬深300 的收益率已達到了最低的 5%左右,故其團隊認為以紅利為代表的風格類別已進入昂貴區域,而景氣風格進入高賠率區域。

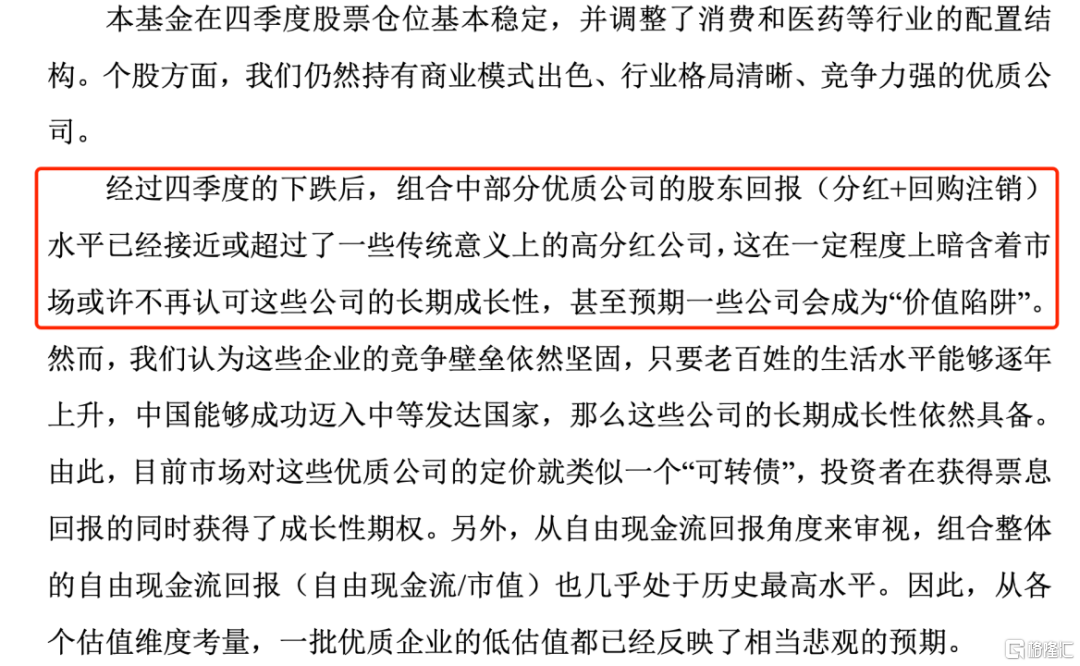

但鵬華基金的陳金偉則在四季報宣稱:並不認為紅利資產高估,相比於低估值高股息的股票,更擔心踏空成長資產。

陳金偉表示,展望2024 年,當前幾乎所有指標,都指向廣義的成長類公司極具賠率,但是勝率尚不明朗。從自下而上角度有幾條相對明確的勝率線索:分別是一部分消費品、醫藥、鋰電以及TMT的部分機會。