本文來自格隆匯專欄:梁中華宏觀研究 作者: 荀玉根、梁中華、李俊

核心結論:①歷史回顧:當前美國處於高利率、高通脹狀態。②理論機制:美國短端利率主要受美聯儲貨幣政策影響。而長端利率與長期經濟增長、美債供需結構、美聯儲貨幣政策以及市場交易情緒等因素有關。③未來展望:在短期10年期美債利率或在3.7%-4.2%區間震盪;從明年1季度末開始,美國經濟大概率繼續下行,10年前美債利率將逐步下移至3.2%-3.7%附近。

2023年是預期與現實交織、在波折中前進的一年,全年5%的經濟目標有望順利實現,今年的帷幕正徐徐落下,來年的新篇章即將譜寫,繼往開來,謀而後動。由此,圍繞着2024年值得重點關注的六大總量話題(利率、財政、地產、消費、科技、美債),我們分別開展了深度研究。

作為系列報吿的第六篇,我們重點聚焦美債利率分析。今年以來,10年期美債利率走勢波動較大,在10月中旬一度突破“5%”,引起市場較大關注。我們認為,美債利率是全球各類資產定價的基礎,釐清美債利率影響機理,是未來全球資產配置判斷的關鍵。本文從美債高利率的歷史回顧出發,結合當下影響美債利率的要素變化,對未來的美債利率走勢做出展望。

1. 歷史回顧:高利率出現與消散

截至12月中旬,美國核心通脹依然高達4.0%,10年期美債利率逐步從5%的高點回落到3.95%附近。美國處於高通脹、高利率狀態已有較長一段時間。

縱觀1950年以來美債利率走勢,高利率總是伴隨着高通脹。通過篩選發現,美國在1950年以來的時期內出現過4次典型的高通脹、高利率時期。這4個階段分別為,1966年10月-1972年5月、1973年4月-1976年9月、1977年10月至1983年1月、1983年9月-1984年9月,這幾個階段大部分都處於美國“大通脹”時期(1965年-1982年)。

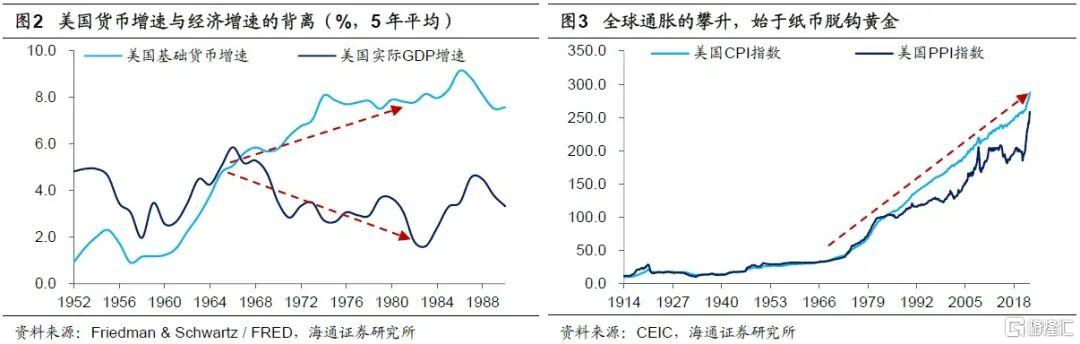

高通脹是如何形成的?我們在專題報吿《70年代的滯脹回憶和資產配置》中指出,“大通脹”時期高通脹的形成與財政擴張、貨幣超發、紙幣脱鈎黃金以及原油供給端衝擊等因素有關。例如,在60年代中期之前,美國平均基礎貨幣增速比實際經濟增速低1.8個百分點;而從1967年至2007年,美國平均基礎貨幣增速要比經濟增速高3.9個百分點,貨幣超髮帶來了通脹壓力的增加。1971年美國停止了美元兑換黃金,1973年佈雷頓森林體系徹底崩潰,央行控制通脹的意願和能力受到質疑。在1973年和1979年爆發了兩次能源危機,國際油價大幅上升,供給端的衝擊,強化了貨幣超發對通脹的推升作用。

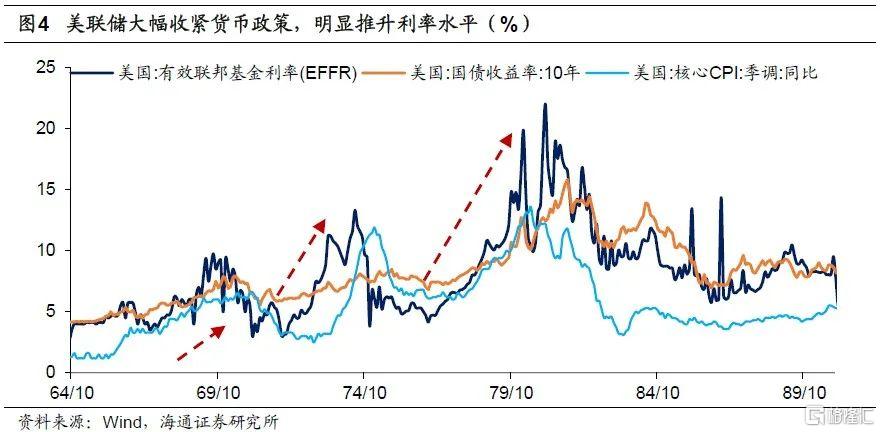

為了遏制高通脹,美聯儲大幅收緊貨幣政策,利率明顯上行。例如,1967年-1969年期間,加息幅度超過500BP;1972年-1974年期間,加息幅度超過900BP;1977年-1980年期間,加息幅度超過1200BP;1980年-1981年期間,加息幅度超過1000BP。美債利率從1964年的4%附近一度上行至1981年9月的15.8%。

此外,美國政府也通過加強對工會的管理,來抑制“工資-物價螺旋”的自我實現;加之,能源衝擊影響逐步消退以及全球化不斷深化,最終高通脹、高利率環境逐步消散。

不過,高通脹、高利率狀態的消散都是有代價的。通過歷史回顧,60年代以來每一輪美聯儲貨幣政策的收緊都對經濟有較大的影響,大部分時期都經歷了經濟的衰退。例如,1970年美國經濟衰退持續了11個月,1973年美國經濟衰退持續了16個月,1980年美國經濟衰退持續了6個月,1981年美國經濟衰退持續了16個月。

2. 理論機理:利率受何影響?

從貨幣政策角度來看,金融危機後,美聯儲主要通過利率走廊體系來實現目標。所謂利率走廊,即設置好利率的上限和下限,通過調節利率的上下限來實現目標利率。當前美聯儲設置的利率上限為準備金餘額利率(IORB),即美聯儲向銀行體系支付的準備金利息;利率下限為隔夜逆回購利率(ON RRP),即美聯儲向貨幣市場基金等非銀金融機構支付的抵押逆回購利息。

換句話説,美聯儲要實現其目標利率,只需要同步調整IORB和ON RRP即可。

一般來説,金融市場利率主要以聯邦基金利率為定價基礎,隨着美聯儲對聯邦基金利率水平的調整以及市場預期的引導,短端市場利率會迅速做出反應。例如,隨着2022年以來美聯儲不斷加息,美國聯邦基金有效利率不斷上升,美國汽車貸款利率、個人貸款利率、商業銀行信用卡賬户利率以及住房抵押貸款利率等均同步上升至相對高位。對於短債利率來説,也是如此,基本上跟隨聯邦基金利率波動。

而長端利率的影響機制則較為複雜,與長期經濟增長、美債供需結構、美聯儲貨幣政策以及市場交易情緒等因素有關。

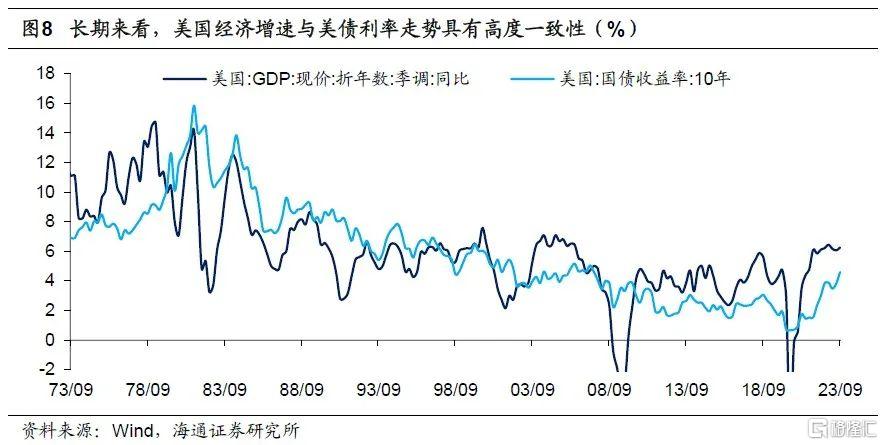

一方面,美國經濟增速理應與利率水平走勢一致。我們在專題報吿《利率和增長:為何背離?——利率研究專題一》中指出,根據“利率黃金法則”,在最大化消費的條件下,理論上經通脹調整後的真實利率r應該與實際經濟增長率g相等,也就是説,一國的長期名義利率與名義GDP增速水平應大致相當。而且,從其他主要經濟體的表現來看,利率水平往往也是和經濟增速水平相當。

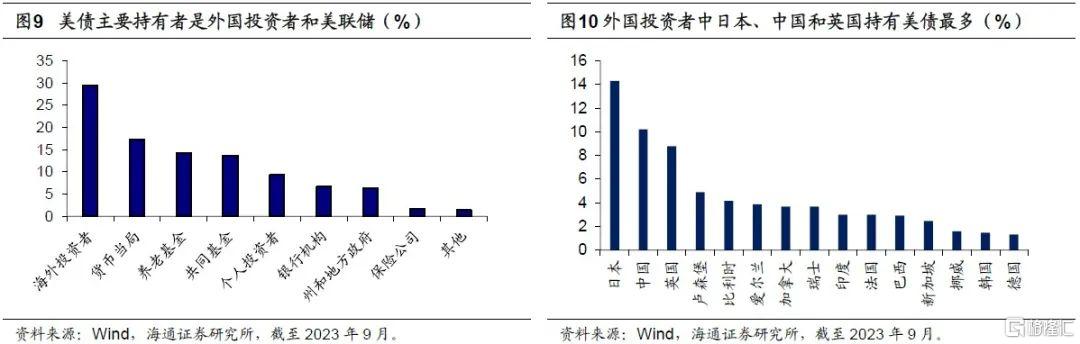

另一方面,美債利率是市場交易的結果,很大程度上會受到供需變化的影響。供給端主要看美國政府財政計劃,如果財政大幅擴張,美國政府將不得不通過大量發債進行融資,將大幅增加市場的美債供給。需求端則主要看海外投資者和美聯儲的態度,從美債持有者份額來看,海外和國際投資者佔比約29.5%,美聯儲次之,約17.2%。其中,外國投資者態度主要看日本和中國,各自份額為14.3%和10.2 %,名列前二。

例如,今年下半年以來,美債利率快速上行,一度破“5%”,很大程度上就是受供需錯配驅動。自6月美國新一輪債務上限協議達成後,在財政赤字擴大、TGA賬户回補等壓力下,美國財政部融資需求超出市場預期。例如,7月再融資會議公佈的7-9月淨借款預期規模為1.007萬億美元,較5月的預測高出了2740億美元。

同時,3季度美債淨髮行額也明顯上升,較2季度增加約3800億美元。彼時美聯儲一直在縮表,市場需要消化的美債供給壓力大幅增加,推動了美債利率的大幅上行。

3. 未來展望:利率走向何方?

美聯儲大幅轉向。在12月議息會議中,美聯儲認為,經濟已經開始走弱,通脹也在過去一年有所緩解。美聯儲雖上調了今年經濟增長,但下調了明年經濟增長,表明對明年經濟有擔憂,並且全面下調了通脹預期。尤其是,在點陣圖中,大幅下調明年利率中樞,從5.1%下調至4.6%,9成的成員認為明年要降息,超8成的成員認為至少降息2次,至少降息3次的比重也有約6成。

美聯儲主席鮑威爾表態,利率已經進入限制性水平,不需要通脹降至2.0%才開始行動,會在之前降息,美聯儲已經開始討論降息。明年有經濟衰退可能性,不過預計可以避免。(參見報吿:《大轉向,待降息——美聯儲12月議息會議點評》)根據CME觀察顯示,截至12月15日,市場預期美聯儲在3月大概率降息,概率超過70%;預期明年有6次左右降息可能;聯邦基金利率期貨市場預期美國政策基準利率將從明年1季度末開始呈下行趨勢。

短端利率將趨於下行。前文提到,短端利率主要跟隨美國聯邦基金利率變動,考慮到美聯儲態度大幅轉向,降息預期較此前明顯提升,我們預計美國短端利率將隨之下行。

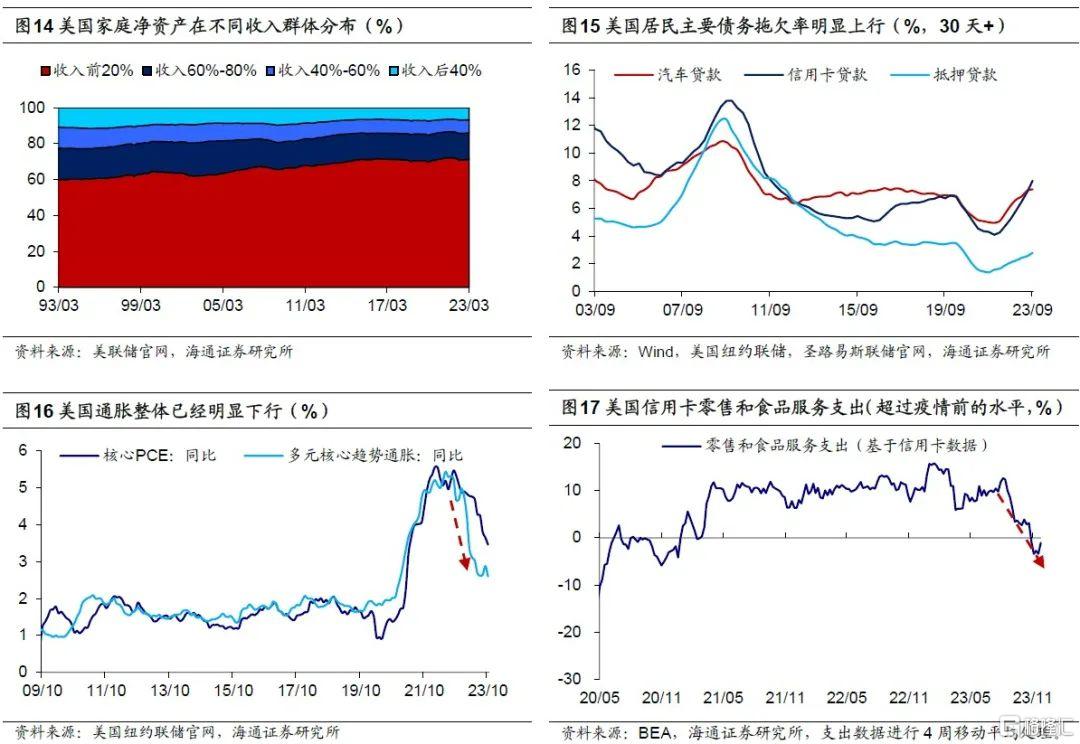

對於長端利率來説,重點看美國經濟走勢和美債供需關係變化。經濟方面,儘管美國居民積累了一定的財富和超額儲蓄,但實際上美國居民家庭的財富和超額儲蓄的分佈是非常不均勻的。加之,美國居民主要債務拖欠率都有所上行,尤其是汽車貸款和信用卡貸款拖欠率上升更高,美國居民承擔的壓力已經在加大。

並且,近期高頻數據顯示美國消費已經有所走弱。基於信用卡、借記卡和禮品卡等交易數據顯示,自2023年8月以來,美國零售和食品服務支出較疫情前超支的規模開始呈下降趨勢,11月後已回落至低於疫情前(2020年3月)的水平。我們預計,美國貨幣政策的抑制效應正在逐步體現,美國經濟明年有較大的下行風險。

美債供需方面,未來美債供給壓力或有所減輕。一方面,美國財政融資規模有所減少,根據11月2日,美國財政部最新公佈的4季度再融資會議顯示(每年召開4次,規劃未來一個季度的融資計劃),美國財政部預計今年10-12月融資7760 億美元,低於7月計劃的8520億美元,較7-9月的近1萬億美元也明顯回落。其中,長債增發速度也有所放緩。

另一方面,美國財政支出再度擴張概率相對較小。隨着再融資的推進,美國財政付息壓力會繼續增大,據CBO預測,至2029年利息支出佔GDP比重將達到二戰以來新高。同時,美國共和黨有較大意願要求削減新一年財年財政支出預算。

且需求端或也有所改善。一方面,美債利率短期仍處於相對高位,對海外投資者仍有較大吸引力。例如,主要經濟體中日本和歐洲都在增持美債。另一方面,隨着美聯儲加息週期的結束,共同基金有望迎來資金迴流。

因而,我們預計,長債利率大概率要繼續震盪回落。考慮到美國經濟剛開始有走弱跡象,當前就業市場還相對穩定,失業率還相對較低,在短期,10年期美債利率或在3.7%-4.2%區間震盪。從明年1季度末開始,美國經濟大概率繼續下行,有望帶動通脹預期和實際利率的下行,10年期美債利率或將逐步下移至3.2%-3.7%附近。若從明年2季度,美聯儲釋放出強烈的降息態度或開始降息,那麼,美債利率逐步向3.0%逼近的概率或也較大。從長期配置的視角來看,當前利率仍然相對較高,仍有較大配置價值。

風險提示:美國貨幣政策超預期,美國經濟超預期。

注:本文來自海通證券於2023年12月22日發佈的《美債利率:弧形頂——24年六大總量話題6》,證券分析師:

首席經濟學家 荀玉根,宏觀首席分析師 梁中華,宏觀高級分析師 李俊,聯繫人 王宇晴