本文來自格隆匯專欄:鍾正生,作者:鍾正生、範城愷

核心觀點

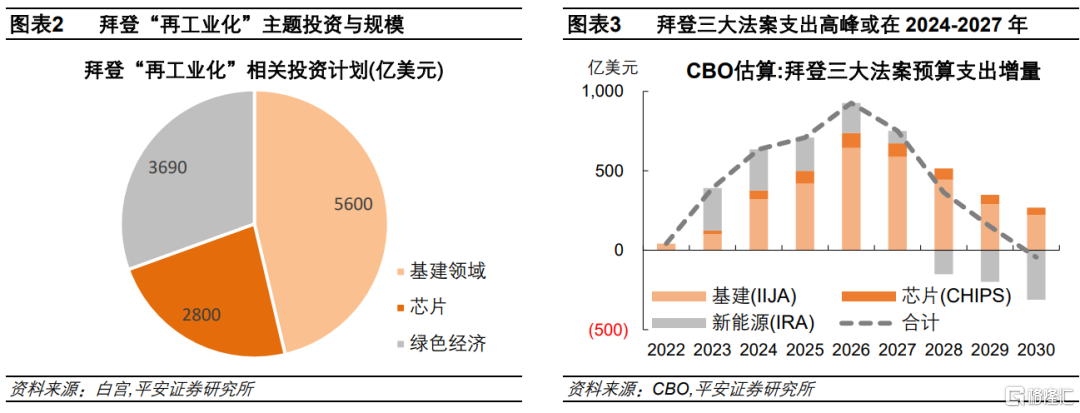

拜登“再工業化”成效初顯。2021年以來,拜登政府吹響了“再工業化3.0”號角,推出自羅斯福新政以來規模最大的公共投資計劃,重點出台了《美國救援計劃》(ARP)、《基礎設施投資與就業法案》(IIJA)、《芯片與科學法案》(CHIPS)和《通脹削減法案》(IRA)四大法案。“再工業化”主題相關投資計劃合計約1.2萬億美元,計劃於未來5-10年內投放,支出高峯或在2024-2027年。如何理解拜登的“再工業化”願景?首先,拜登的“再工業化”傳承了奧巴馬時代的目標,且在當下已成兩黨共識;其次,新冠衝擊強化了拜登政府對基建以及產業鏈安全的關注;最後,大國博弈背景下,美國重振製造業的緊迫性更強。迄今為止,拜登“再工業化”的成效初步表現在:1)製造業就業快速恢復,並超過新冠疫情前水平;2)商品需求驅動製造業增加值佔GDP比重回升,經濟結構有所優化;3)非住宅類營建投資大幅增長,主要受基建領域以及計算機、電子和電氣行業拉動;4)美國上市企業資本開支(CAPEX)大幅增長;5)美國製造業FDI加速流入等。

美國“再工業化”的新機遇。過去十年美國重振製造業的進展有限,原因是多方面的——商品相對於服務的消費需求下滑、產業政策缺乏連貫性、勞動力成本劣勢、以及美元升值的負面影響等。對比來看,我們認為拜登時代下,美國“再工業化”成功的概率更高:1)當前美國基建及製造業投資週期恰逢上升期,這可能強化再工業化政策的效果。2)發展高端製造業可能幫助打破商品需求瓶頸。2021-2022年美國商品尤其耐用品消費佔比明顯提升。未來美國及全球的新能源車、半導體等高端製造需求增長空間較大。3)拜登政府的“地方導向型”(place-based)產業政策具有開創性、或更科學。此外,拜登政府在實施大規模財政政策與大力度產業政策時更顯魄力。4)美國勞動力質量在高端製造比拼中更顯優勢。這部分得益於奧巴馬時代以來相關人才的累積。5)美國製造業綜合成本在納入經濟安全考量(尤其能源安全、產業鏈風險等)後,可能更具備優勢。

美國“再工業化”的固有挑戰。第一,自動化、人工智能背景下,發展高端製造或難挽救美國製造業就業的流失。第二,美國的“再工業化”政策仍可能受制於美國政體。如民主黨在即將到來的2024年大選落敗,拜登的產業政策未必能被落實。第三,來自非美地區的製造業競爭仍在加劇。中國製造業綜合實力不斷上升,歐盟等發達經濟體也在推進“再工業化”,除中國外的其他新興經濟體也可能加入競爭。第四,強勢美元仍可能持續削弱美國製造業出口。

風險提示:美國財政緊縮幅度超預期,產業政策實施力度不及預期,全球高端製造業發展前景不確定等。

我們在報吿《美國“再工業化”系列研究(一):國際金融危機後,美國“再工業化”何以艱難?》(下稱“系列一”)中回顧了奧巴馬和特朗普時代,美國重振製造業的成效以及發展艱難的原因。本文為美國“再工業化”系列研究第二篇,聚焦於分析2021年以來拜登時代下的“再工業化”政策效果與前景。

對比國際金融危機以來奧巴馬和特朗普時期的美國製造業發展環境,我們認為,拜登時代下,美國“再工業化”或有望取得更好的成效。有利因素可歸結於三個方面:一是,當前美國基建和製造業投資週期恰逢底部上升期,天然存在投資需求;二是,拜登政府“地方導向型”的產業政策或更科學,且聚焦於高端製造發展亦顯明智;三是,伴隨“經濟安全”因素在投資決策中的權重上升,美國製造業綜合成本優勢有望更加凸顯。

雖然美國“再工業化”能否取得最終成功仍不確定,但可以預見的是,“再工業化”可能在較長時間裏成為美國經濟發展的主線之一,並通過預期對當下的資產配置產生即刻影響,值得持續關注。

01

拜登“再工業化”成效初顯

1.1 拜登的“再工業化3.0”戰略

美國現任總統拜登延續了對發展製造業的高度重視,吹響了“再工業化3.0”號角。拜登政府藉助疫後紓困的“東風”,推出自羅斯福新政以來規模最大的公共投資計劃:一方面繼續擴大基建投資,另一方面重點支持半導體、清潔能源等高端製造領域。“再工業化”主題相關投資計劃合計約1.2萬億美元,計劃於未來5-10年內投放。

具體來看,拜登政府的“再工業化”戰略可分為三個階段:第一階段,以經濟紓困為由動用大規模財政。拜登政府於2021年3月火速通過了1.9萬億美元的《美國救援計劃》(ARP),其中絕大多數用於補貼居民和企業,但也包括約100億美元的基建投資計劃,旨在推動美國疫情後的經濟復甦。第二階段,以基建為抓手增加未來5-10年的公共投資。《美國救援計劃》通過後,拜登政府曾提出規模約3.5萬億美元的中長期財政方案,其中關於基建投資的部分獲得了較大共識,形成了2021年11月通過的《基礎設施投資與就業法案》(IIJA),包含5500億美元的新增基建投資,計劃於未來5-10年投放。第三階段,重點支持半導體和清潔能源領域的發展。除基建領域外,拜登政府力推的中長期投資方案曾作為“重建更好法案(BBB)”獲眾議院通過,但在參議院受阻,最終被縮減和拆分,形成2022年8月落地的《芯片與科學法案》(CHIPS)和《通脹削減法案》(IRA),涉及半導體、新能源等高端製造領域的支出合計約6500億美元,計劃於未來10年內投放。

根據CBO測算,IIJA、CHIPS和IRA三大法案預計將在5年內(2022-2026年)增加政府預算支出合計約2700億美元,其中約1520億美元為基建領域的新增支出,新能源領域約930億美元,芯片領域約250億美元。從時間線看,上述三大法案的支出高峯或在2024-2027年,期間每年新增支出高達600-900億美元。

1.2 如何理解拜登的“再工業化”願景?

首先,拜登的“再工業化”傳承了奧巴馬時代的目標,且在當下已成為兩黨共識。拜登是奧巴馬時期的副總統,無論在重振製造業的大方向,還是實操方面側重於高端製造與能源轉型,都與奧巴馬時期的理念一脈相承。而且,類似奧巴馬時期,拜登政府動用大規模財政刺激,幷包含高額投資支出,部分原因也是出於經濟紓困的需要。國際金融危機以來的十年,美國“再工業化”的進展不盡如人意,譬如美國製造業增加值佔GDP比重、製造業就業佔比等關鍵指標仍呈現下滑趨勢。目前,無論是出於美國自身經濟結構的優化,還是出於國際產業間的競爭,都需要重振美國製造業。某種程度上,“再工業化”已成為一種“政治正確”,拜登政府似乎別無選擇。

其次,新冠衝擊強化了拜登政府對基建以及產業鏈安全的關注。一方面,拜登上台恰逢新冠疫情衝擊,尤其在2021年,美國遭遇了嚴重的供應鏈阻塞。白宮於2022年2月發佈公吿稱,基於對過於一年的供應鏈審查,拜登政府計劃在2022年重振美國製造並確保關鍵供應鏈的安全。另一方面,疫情後美國貿易逆差進一步擴大,製造業佔商品出口比重也進一步下滑,凸顯了國內製造業供給的薄弱。美國2021年商品貿易逆差較2019年擴大逾25%,其中製造業佔商品出口比重更降至近40年新低。有關經濟安全的考量,也令拜登政府強化引導產業鏈走向短鏈化、近岸化、本土化,這也自然需要加大國內製造業投資。

最後,大國博弈背景下,美國重振製造業的緊迫性更強。從特朗普到拜登,美國重振製造業的計劃中均包含了遏制競爭對手的意圖。拜登在2022年3月發表的國情諮文中提到,美國曾經擁有世界上最好的道路、橋樑和機場,但如今美國基建在全球僅排名第13位,因此需要大力實施基建法案以贏得“二十一世紀的經濟競爭”。而當前大國博弈的方向更聚焦於製造業高端化、數字化和綠色化的競爭。拜登政府摒棄了特朗普時期關税等傳統貿易保護思路,選擇加強佈局關鍵領域的競爭,如芯片、清潔能源。在能源轉型方面,美國曾在特朗普時期退出《巴黎協定》,拜登政府繼而需要大力度的政府支持以加快能源轉型,彌補特朗普時期的落後。在高端製造方面,特朗普時期缺乏相關支持政策,拜登政府接棒奧巴馬,進一步加碼扶植高端製造,繼而出台了《芯片和科學法案》。

1.3 美國“再工業化”成效初顯

第一,製造業就業快速恢復,並超過新冠疫情前水平。奧巴馬時期的再工業化政策,一定程度上幫助美國經濟較快從國際金融危機中復甦,令製造業就業快速修復。類似地,拜登的疫情紓困政策與再工業化主題投資激勵,成功助力美國經濟復甦,製造業就業也從中受益。對比來看,奧巴馬和特朗普並未幫助美國製造業就業人數恢復至2008年水平,但在拜登時期,美國製造業就業人數在2022年中已經恢復至2019年水平,此後繼續增長並刷新國際金融危機以來新高。從失業率看,國際金融危機和新冠疫情均一度令美國製造業失業率升破13%,但拜登時代的失業率更快下降,2022年10月至2023年9月,美國製造業失業率平均為2.7%,低於2019年均值的2.9%。

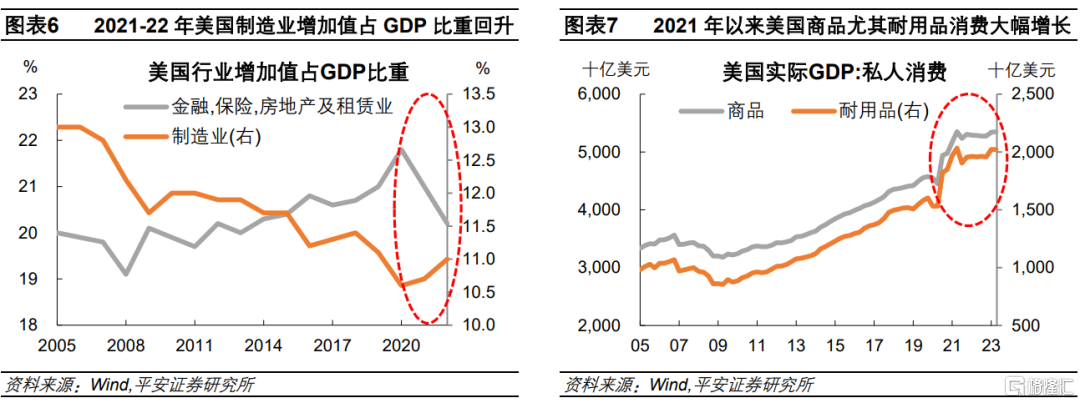

第二,商品需求驅動製造業增加值佔GDP比重回升,經濟結構有所優化。美國製造業增加值佔GDP比重在2021和2022年連續回升,分別上升0.1和0.3個百分點,至10.7%和11.0%。作為比較,金融相關行業(金融、保險、房地產及租賃業)增加值佔GDP比重在2021-2022年期間累計大幅下降1.6個百分點,至20.2%,創2013年以來最低。這意味着,近兩年美國經濟結構出現改善跡象。在這背後,商品尤其耐用品需求的增長,是製造業增加值上升的主要驅動。

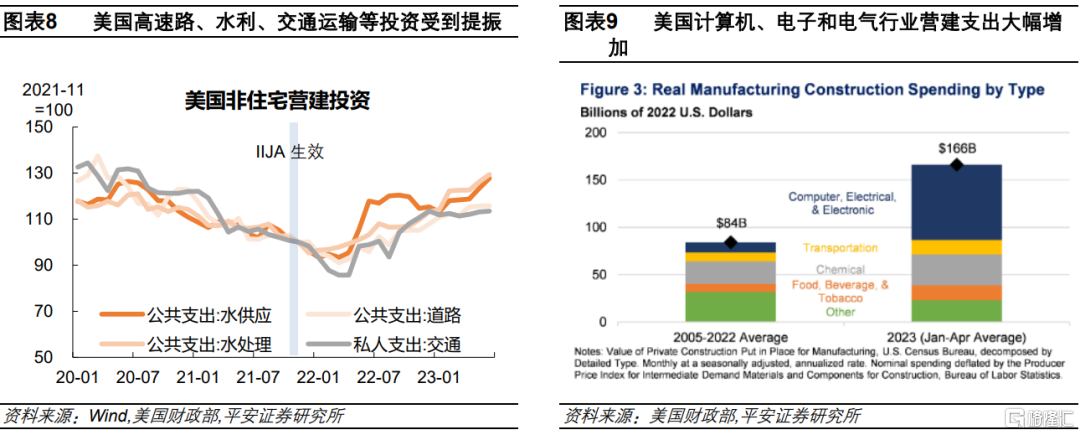

第三,非住宅類營建投資大幅增長,主要受基建領域以及計算機、電子和電氣行業拉動。2022年以來,在高利率環境下,美國私人投資整體放緩,但非住宅類營建投資逆勢增長。一方面,或受益於拜登的基建法案,2022年以來美國基建領域的投資加速向上。參考美國財政部測算,截至2023年6月,經通脹調整後,美國道路、橋樑、水利等公共支出以及私人交通運輸支出等升幅高達10-30%。另一方面,或受益於美國芯片法案,美國製造業領域的建造支出明顯增長。據美國財政部統計,2023年1-4月,通脹調整後的製造業實際投資中,主要增長來自計算機、電子和電氣行業,較2005-2022均值翻了一倍,投資額佔所有制造業廠房投資的50%以上。

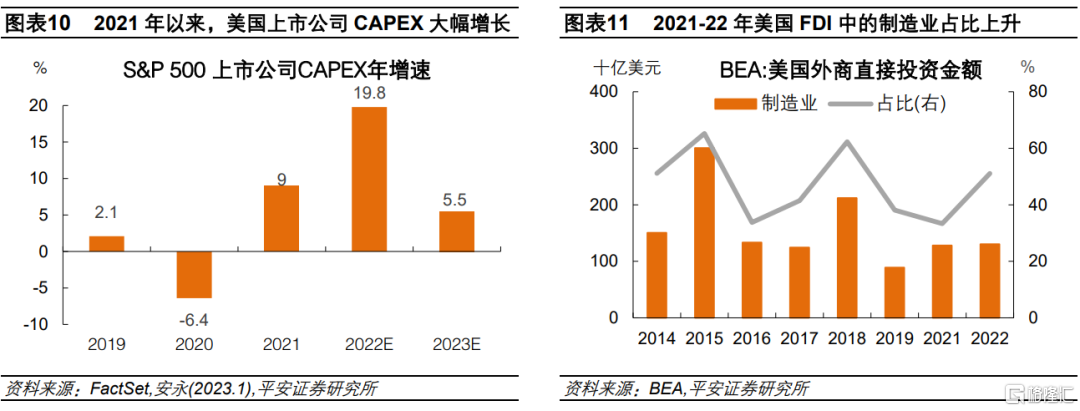

第四,美國企業資本開支(CAPEX)大幅增長。據諮詢公司安永統計,2021年和2022年,標普500指數上市公司的資本支出分別同比增長9%和19.8%,並預計2023年仍將增長5.5%,這些數據均高於2019年的2.1%。如果説2021年美國企業增加投資更多反映2020年積壓的需求,那麼2022和2023年仍然高升的投資意願,則更可能體現拜登政府的政策效果。

第五,製造業FDI加速流入。據聯合國貿發會(UNCTAD)口徑,2021和2022年,美國FDI每年淨流入分別達到3878和2851億美元,不僅是2020年的3-4倍,也高於2018-2019年平均水平(2166億美元)。據美國經濟分析局(BEA)口徑,2021和2022年,美國新增FDI(包括項目第一年支出以及計劃總支出)分別達3838和2551億美元,高於2019年的2336億美元。其中,2022年製造業領域的FDI保持增長,佔比更由2021年的33%上升至51%。

02

美國“再工業化”的新機遇

我們在報吿《美國“再工業化”系列研究(一):國際金融危機後,美國“再工業化”何以艱難?》(下稱“系列一”)中指出,過去十年美國重振製造業的進展有限,原因是多方面的——商品相對於服務的消費需求下滑、產業政策缺乏連貫性、勞動力成本劣勢、以及美元升值的負面影響等。對比來看,我們認為其中不少因素有望在拜登時代下獲得改善,這些因素包括:1)當前美國基建及製造業投資週期恰逢上升期;2)高端製造業發展可能幫助打破商品需求瓶頸;3)拜登政府“地方導向型”產業政策或更為科學;4)美國勞動力質量在高端製造比拼中更顯優勢;5)美國製造業綜合成本在納入經濟安全等考量後亦可能具備優勢。這意味着,相較奧巴馬和特朗普時期,拜登時代下,美國“再工業化”成功的概率更大。

2.1 順應投資週期

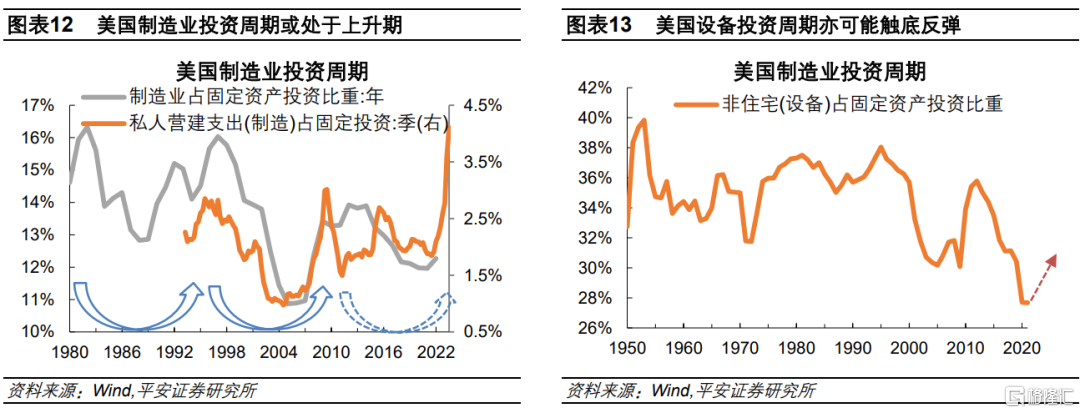

當前美國投資建廠和設備更新或處於週期底部向上階段,這可能強化再工業化政策的效果。一方面,根據1980年以來美國製造業佔固定資產投資比重的走勢,以及美國私人建造支出中的製造類佔比走勢,目前美國可能正處於15年左右的“建築週期”中的上升期(參考我們報吿《美國庫存週期:這一次有什麼不一樣?》《美國經濟下一步》等)。另一方面,美國設備投資佔固定資產投資比重在歷史上也呈現週期性規律,而這一指標截至2021年已跌至1950年以來最低水平,暗示未來美國製造業“設備週期”有望觸底反彈。

2.2 打破需求瓶頸

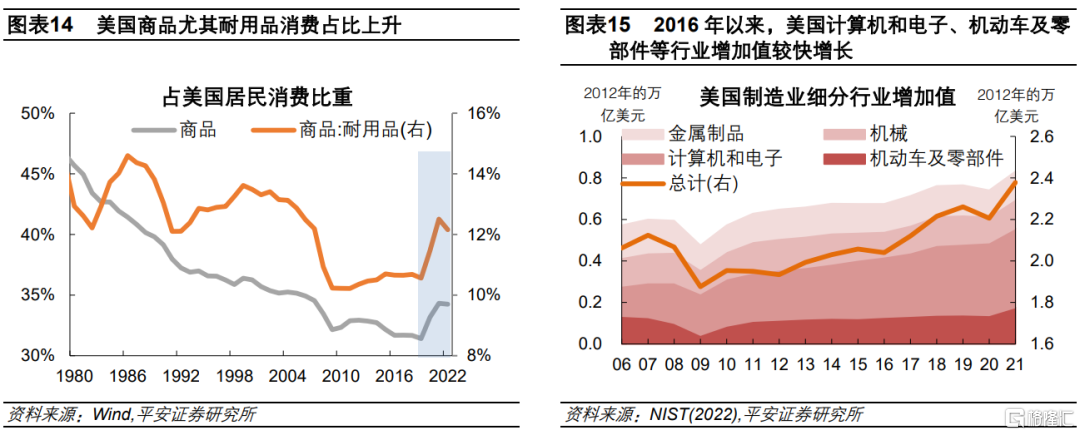

高端製造發展可能創造需求,繼而有望打破發達經濟體商品需求瓶頸。一類觀點認為,隨着一國經濟發展與居民收入水平上升,傳統商品尤其耐用品消費需求增長有限,繼而令發達經濟體制造業增加值佔GDP比重下降。但有意思的是,2021-2022年美國商品尤其耐用品消費佔比出現了明顯提升,考慮到2022年以後美國服務消費場景已基本修復,這或説明商品消費增長的停滯並非難以打破。

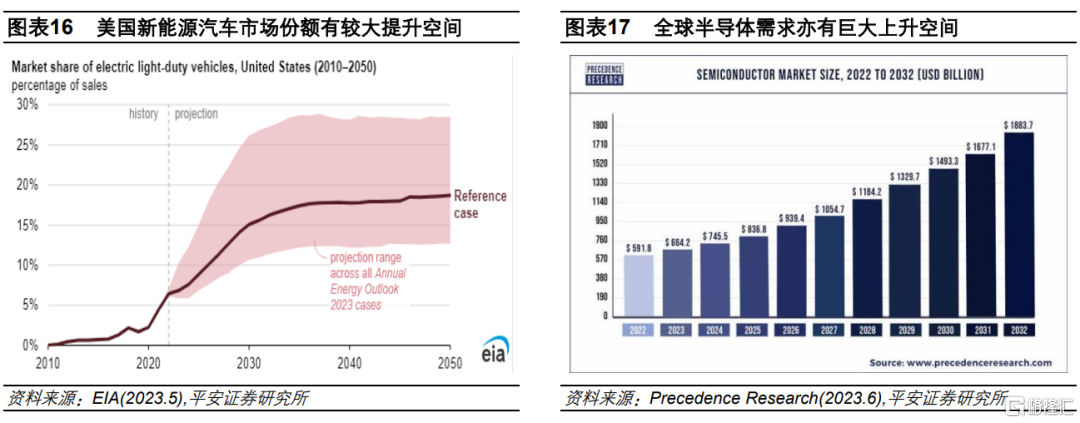

我們認為,新一輪高端製造發展伴隨着製造品種類豐富、性能提升,有可能加快商品需求增長。美國國家標準及技術研究所(NIST)數據顯示,2016年以來,美國製造品實際增加值加速增長,其中計算機和電子、機動車及零部件等子行業是主要驅動,初步體現了高端製造的“價值創造”能力。展望未來,以新能源、半導體為代表的高端製造需求被廣泛認為具有巨大增長空間。預計至2030年,美國新能源汽車的市場份額較當前仍有5-10個百分點的上升空間(EIA預測),全球半導體需求有望較當前增長1.5-2倍(Precedence Research預測)。

2.3 更科學的產業政策

首先需要指出的是,相比共和黨,主張“大政府”的民主黨,在重振製造業方面或更具優勢。一個有趣的數據是,回顧拜登之前的六屆總統時期,美國製造業就業人數在共和黨(里根、布什、特朗普)執政時期均出現下滑,而在民主黨(克林頓、奧巴馬)時期均出現修復[1],而拜登執政時期的就業人數增長更為顯著。民主黨通常主張加大政府幹預、增加社會福利、寬待移民等,可能更有益於製造業就業增長。而且,拜登政府被認為“開創了大政府的新時代”,相比歷任民主黨總統,在實施大規模財政政策與大力度產業政策時更顯魄力。

布魯金斯學會文章[2]指出,拜登政府的產業政策具有開創性,最鮮明的特點是“基於地方”(place-based),即根據美國不同地區的優勢和特點進行投資,以最終實現國家產業戰略。據統計,截至2022年底,美國至少已有19項累計規模達800億美元的基於地方的產業計劃,主要來自CHIPS、IIJA和ARP三大法案。文章認為,相較於美國曆史上較為空泛且收效甚微的全國性產業政策,基於地方的產業政策有望進一步結合宏觀目標與微觀基礎,根據地方發展差異來攻克產業發展的核心問題,加上地方政策延續性受到兩黨博弈的干擾較小,從而最終更有可能獲得成功。此外,基於地方的產業政策有望鼓勵地區間的良性競爭(截至2022年底全美範圍內已從500餘項目申請中篩選出60個重點項目[3]),在不同地區形成各個製造業細分領域的產業集羣,最終服務於全國的製造業發展戰略。

2.4 科技與人才優勢凸顯

美國自國際金融危機以來積累的科技與人才優勢,在全球高端製造競爭中更加凸顯。我們在系列一報吿中指出,國際金融危機以來,美國人才優勢不斷累積,與高端製造領域相匹配的理工科教育持續強化。在2011-2021年的十年裏,美國累計授予了約680萬科學、技術、工程和數學(STEM)相關學位,相關學科的就業佔比也在逐年提升。在全球比較中,目前美國單位勞動力成本雖高,但勞動力質量較優,單位勞動力產出具備比較優勢。據德勤報吿,在17個被調查經濟體中,美國的“勞動力質量”排名靠前,在“單位勞動力實際增加值”上排名第一梯隊。由於拜登的產業政策聚焦於高端製造,疊加2023年以來,以ChatGPT為代表的人工智能應用井噴,當前全球高端製造發展步入加速階段,科技與人才需求可能加速增長,長期積累的人才優勢可能更有力地幫助美國吸引相關投資。

2.5 “經濟安全”更受重視

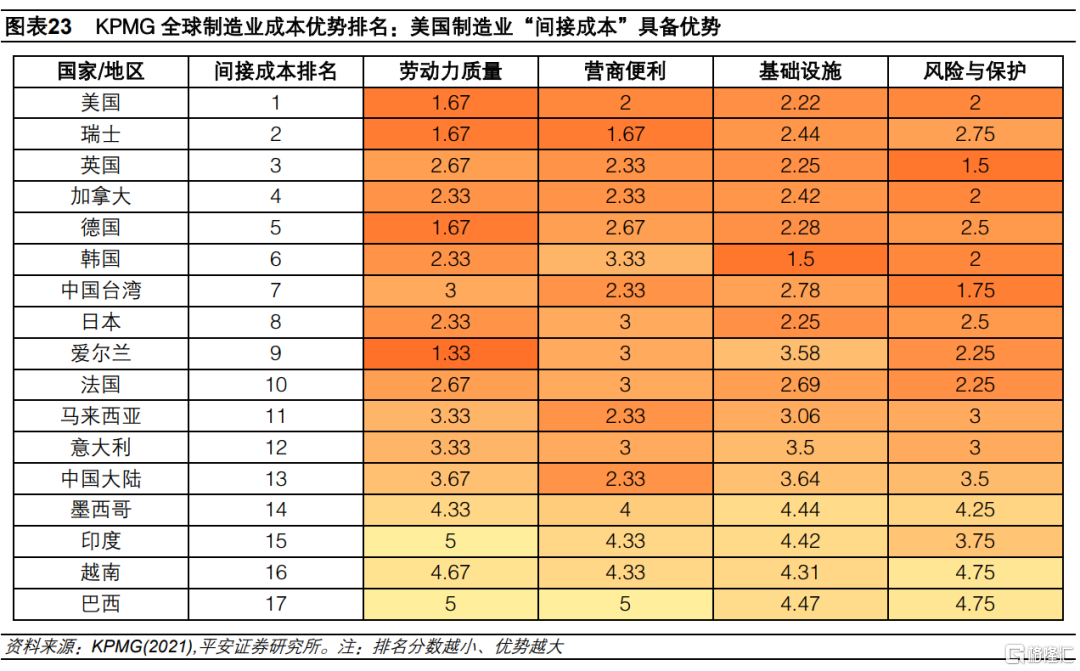

考慮營商環境、能源安全、政策風險等“經濟安全”因素,美國製造業的綜合競爭力可能進一步增強。德勤報吿指出,製造業企業投資選址是一個複雜的過程,除了比較工資、租金、水電、税負和利率等“直接成本”外,也需要考慮一系列“間接成本”,包括勞動力質量、營商便利、基礎設施、風險與保護(risk and protections)等。報吿認為,截至2019年,美國製造業在“營商便利”和“風險與保護”方面具備國際比較優勢,這使得美國的“間接成本”優勢在17個受訪地區中排名第一。拜登時代下,能源安全與產業鏈安全問題的重要性進一步提升,而這些恰是美國製造的優勢所在。

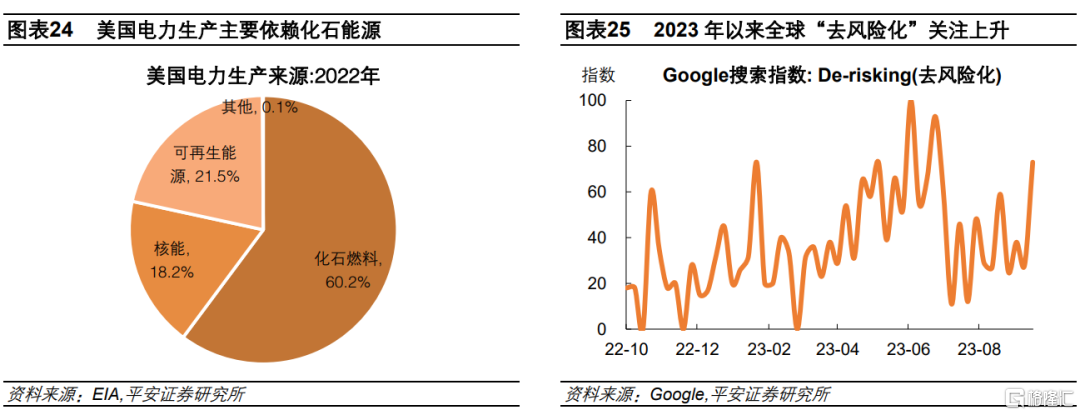

能源安全方面,2022年的地緣衝突與能源危機,使得能源安全問題更受全球投資者重視。且高端製造領域的發展,因其更依賴於計算機、大數據、自動化的使用,可能更加契合美國電力供給優勢。這是因為,電力供給一方面依賴於化石能源供給(當前美國電力供給來源中60%為煤炭、天然氣等化石能源),另一方面依賴核能與可再生能源。前者是美國已具備的優勢,後者是拜登政府大力鼓勵發展的領域。

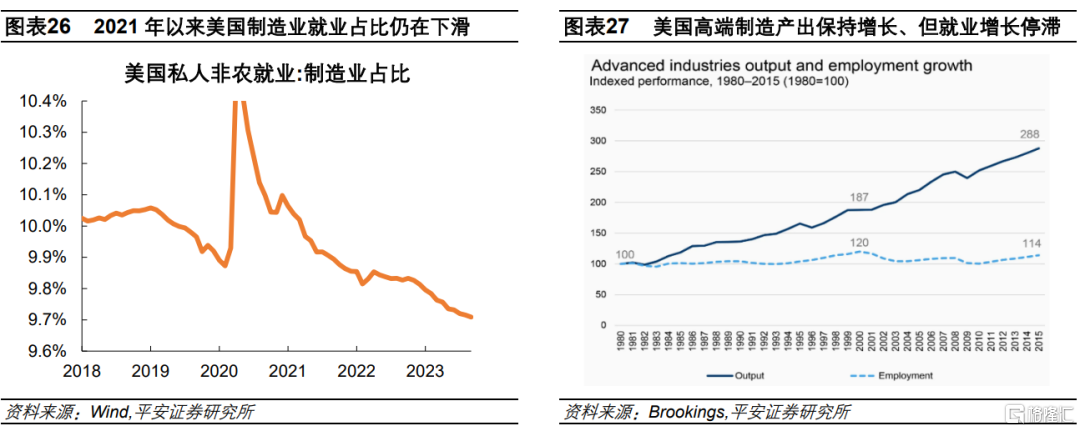

產業鏈安全與地緣風險方面,大國競爭背景下,跨國投資的政策風險溢價不斷上升,可能更加驅動美國製造業“迴流”。一方面,拜登政府的“芯片法案”、“通脹削減法案”等包含了有針對性的貿易保護條款,加大了非美地區製造業投資的政策風險。美國商務部於2023年9月最新發布了“護欄”規則,限制美國資金接收者在“受關注國家”擴大半導體領域投資或進行聯合技術研發活動。另一方面,當前全球化放緩趨勢仍在加強。2023年以來,美歐不斷炒作“去風險化(De-risking)”的新概念,並寫入5月公佈的G7聯合聲明。

03

美國“再工業化”的固有挑戰

我們認為,美國新一輪“再工業化”有望取得階段性進展,以及在部分高端製造領域取得進展。但是,長期以來美國製造業衰退的大趨勢能否真正逆轉,仍存在高度不確定性。比較有挑戰的部分包括:高端製造對美國就業的拉動效果,產業政策的落實與連貫性,來自非美製造業的競爭,以及美元升值對美國製造業出口競爭力的威脅等。

3.1 製造業就業難升

第一,發展高端製造或難挽救美國製造業就業的流失。目前,美國“再工業化”的主要進展表現在營建支出等投資增長,但這些投資能否令製造業就業人數佔比回升,仍是不確定的:一方面,半導體、新能源汽車等高端製造在整體制造業中的佔比仍然相對有限。另一方面,美國製造業就業的增長前景並不明朗。2021年以來,美國製造業就業絕對人數雖然增長,但在整體非農就業中的佔比仍在下滑。未來,即便高端製造能夠有效提升製造業增加值,但鑑於自動化、人工智能等發展,高技術人才需求的增長或難彌補低技術崗位的流失。正如1980年以來,伴隨美國高端製造產出增長,相關就業幾乎沒有增長[4]。

3.2 美國政體是舊疾

第二,美國的“再工業化”政策仍可能受制於美國政體。美國政體與產業政策可能天然存在矛盾,無論是根深蒂固的市場經濟觀念,還是兩黨博弈與權力制衡,都可能限制產業政策的邊界,干擾扶植製造業發展的連貫性。我們系列一報吿指出,奧巴馬時期的國會分裂以及特朗普時期政策思路的變化,均削弱了美國產業政策的效果。類似地,雖然拜登政府已經計劃在未來5-10年增大基建及高端製造支出,但是如果重演國會分裂、執政黨更替(如民主黨在即將到來的2024年大選落敗),這些產業政策未必能被落實。尤其考慮到,美國政府赤字率和債務率已然走高,未來政府支出的阻力很可能加大。此外,美國產業政策也面臨國際阻力,譬如《通脹削減法案》包含的補貼條款,已引發美國盟友不滿。

3.3 國際競爭在加劇

第三,來自非美地區的製造業競爭仍在加劇。首先,如我們在系列一報吿中指出,中國製造業綜合實力的上升,無疑加大了美國重振製造業的難度。即使聚焦於高端製造業,美國國務院和特別競爭研究項目資助的一份報吿顯示,目前中國在44 個關鍵和新興科學技術領域中有37個保持全球領先,而美國僅在剩下的7個領域領先[5]。其次,以歐盟為代表的非美髮達經濟體也在大力推進“再工業化”。歐盟在2023年3月和6月先後公佈了《淨零工業法案》和《關鍵原材料法案》,加快推進綠色、數字和彈性經濟轉型,在此過程中與美國的競爭難以避免。最後,除中國外的其他新興經濟體也可能加入全球製造業份額的競爭。2020年以來,美國從越南、墨西哥等地區的貨物進口增長較快。這意味着,在產業鏈重構過程中,“友岸化、近岸化”也是可選項,“迴流”美國並非必選。

3.4 強美元或是威脅

第四,強勢美元削弱美國製造業出口競爭力。如我們在系列一報吿中指出,國際金融危機後,美國經濟復甦令美元步入上升通道,但這可能削弱美國製造業出口競爭力。回到當下,強勢美元仍可能持續威脅美國製造業發展。尤其考慮到,如果美國“再工業化”取得較多進展,製造業重整有望階段抬升美國的潛在增長率,美國經濟相對於全球經濟或將處於更有利的位置,美元便可能在較長時間裏保持強勢。

風險提示:1)美國經濟增長前景不及預期,拖累製造業表現;2)美聯儲緊縮週期超預期,抑制製造業投資;3)美國財政緊縮幅度超預期,產業政策實施力度不及預期;4)美國政治換屆及其他地緣政治環境變化,衝擊製造業發展;5)全球高端製造業發展前景本身存在不確定性等。

參考資料:

[1] Who killed US manufacturing. Investment Monitor, 2021.

[2] Biden’s big bet on place-based industrial policy. Brookings, 2023.

[3] The future of place-based economic policy: Early insights from the Build Back Better Regional Challenge. Brookings, 2022.

[4] America’s advanced industries: New trends. Brookings, 2016.

[5] ASPI’s Critical Technology Tracker: The global race for future power. Australian Strategic Policy Institute, 2023.

注:本文來自平安證券於2023年11月21日發佈的《拜登時代下,美國“再工業化”能否突破?》,證券分析師:鍾正生 投資諮詢資格編號:S1060520090001;範城愷 投資諮詢資格編號:S1060523010001