本文來自格隆匯專欄:申萬宏源宏觀,作者:王茂宇、王勝

主要內容

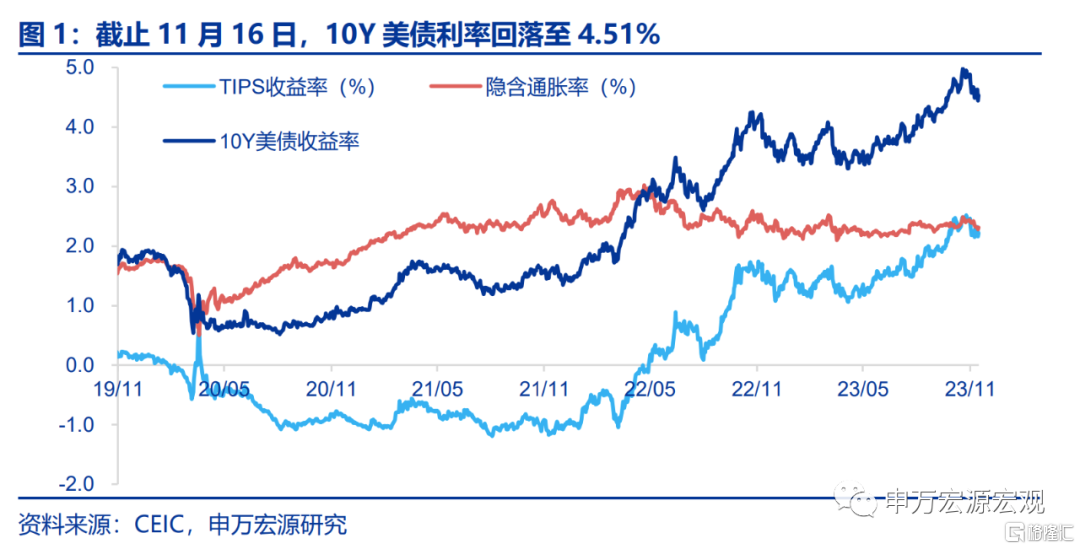

本週10Y美債利率先下後上,主要反映美CPI、零售數據影響。截止11月16日,本週10Y美債利率走勢和上週類似,再度呈現“先下後上”的特徵,但相比上週五已然是又下滑了約10BP至4.51%,其主要推動力是本週二公佈的低於預期的美國10月CPI數據,使得市場對於美聯儲停止加息,甚至轉向降息預期增強,但週三公佈的美國10月零售數據超市場預期強勁,又使得10Y美債利率小幅反彈。

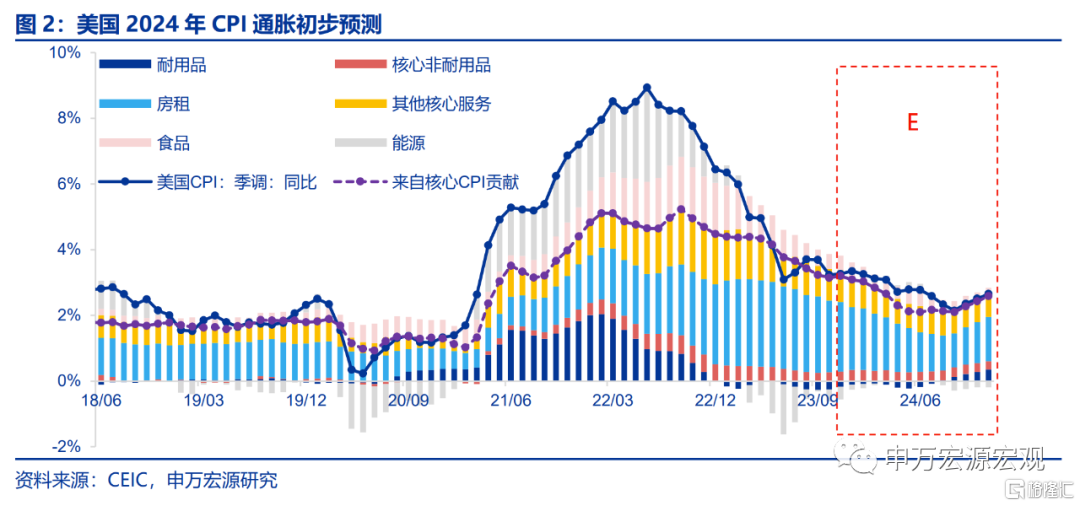

美10月CPI超預期走弱,主要為房租通脹降温所致。房租通脹降温是核心通脹低於預期主因。當地時間11月14日,美國勞工局公佈的10月美國CPI同比3.2%(均為季調),核心CPI同比4.0%,低於市場預期,導致10Y美債利率、美元指數均大幅下滑。從10月美國CPI同比貢獻結構來看,能源、房租貢獻分別較9月下降0.4、0.1個百分點,核心其他服務貢獻較9月上升0.1個百分點,其餘分項貢獻較9月基本持平,顯示10月美國核心通脹低於預期的主要因素來自於房租分項,而非美國居民需求側消費超預期走弱。10月房租通脹回落,隨後將開啟約3-4個季度的持續降温。10月美國房租(rent of shelter)CPI同比6.8%,環比0.3%,均較上月大幅下滑。由於房租通脹滯後美國房價變動約15個月的特性,未來可能會持續見到美國房租通脹帶動核心通脹降温,但需注意的是24年四季度可能會出現房租通脹的反彈,將影響彼時美聯儲降息決策。

超級核心通脹並未回落,顯示美國居民收入——消費仍相對健康。對於市場所關注的剔除房租的剩餘核心通脹,即“超級核心通脹”,10月並沒有出現降温,反而是反彈的,其主要驅動力一是來自於核心其他服務,顯示美國勞動力市場仍然相對健康,10月就業數據僅是温和走弱,其二是來自於車輛通脹環比降幅的小幅收窄,根據領先的Manheim二手車指數,11月可能仍然能夠看到美國車輛通脹小幅升温。總體來説,美國超級核心通脹在10月的反彈其實説明美國居民收入——消費循環還相對韌性,這一點也在10月美國零售數據中得以驗證。

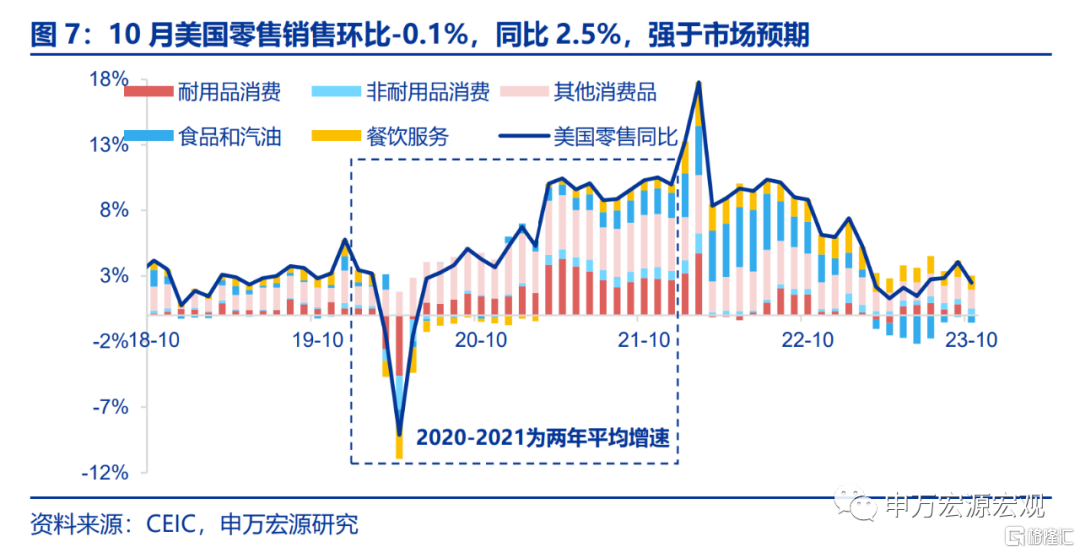

美10月零售超預期強勁,10Y美債利率小幅提振。1)學生貸款償還對美國居民消費形成一定衝擊,但其影響弱於預期。當地時間11月15日美國普查局公佈的10月零售銷售環比-0.1%,但卻是超市場預期強勁的。從同比貢獻結構來看,耐用品消費、餐飲服務貢獻均有所回落,部分體現10月美國學生貸款償還影響,但學生貸款對居民消費影響很小,從而美零售消費雖然環比小幅收縮,卻仍強於市場預期。2)綜合本週公佈的CPI、零售數據,對於美聯儲來講可能意味着加息的概率進一步減小,目前市場認為未來兩次FOMC會議加息的概率已經下降至0%,但同時我們也發現市場認為美聯儲即將於明年5月開始降息(較上週的6月提前),對此我們認為美國經濟雖然再難重現三季度GDP的輝煌,但24年仍有個税優惠支撐居民消費、企業端利息壓力尚未體現、地產投資隨美債利率回落而復甦等因素支撐,指向美國經濟仍具備相對韌性,以及不宜過高期待美聯儲提前開啟降息。

發達經濟跟蹤:歐元區9月工業生產同比-6.5%;新興市場跟蹤:印度9月貿易逆差縮窄;

全球宏觀日曆:關注美國10月耐用品新訂單;風險提示:美聯儲緊縮力度超預期。

以下為正文

1.本週10Y美債利率先下後上,主要反映美CPI、零售影響

截止11月16日,本週10Y美債利率走勢和上週類似,再度呈現“先下後上”的特徵,但相比上週五已然是又下滑了10BP至4.51%,其主要推動力是本週二公佈的低於預期的美國10月CPI數據,使得市場對於美聯儲停止加息,甚至轉向降息預期增強,但週三公佈的美國10月零售數據超市場預期強勁,又使得10Y美債利率小幅反彈。

2.美10月CPI超預期走弱,主要為房租通脹降温所致

房租通脹降温是核心通脹低於預期主因。當地時間11月14日,美國勞工局公佈的10月美國CPI同比3.2%(均為季調),核心CPI同比4.0%,低於市場預期,導致10Y美債利率、美元指數均大幅下滑。從10月美國CPI同比貢獻結構來看,能源、房租貢獻分別較9月下降0.4、0.1個百分點,核心其他服務貢獻較9月上升0.1個百分點,其餘分項貢獻較9月基本持平,顯示10月美國核心通脹低於預期的主要因素來自於房租分項,而非美國居民需求側消費超預期走弱。

10月全球油價回落,但地緣政治風險可能使得短期內油價仍將處於高位。10月美國能源CPI同比-4.5%,主因10月全球油價回落,其背後是10月初的沙特增產預期,以及10月末市場對於美國經濟強勁是否可持續的擔憂,但在當前全球地緣政治風險擾動背景下,我們預計全球油價仍將持續維持高位,而原油供需偏緊的狀態也將持續至24年上半年。

10月房租通脹回落,隨後將開啟約3-4個季度的持續降温。10月美國房租(rent of shelter)CPI同比6.8%,環比0.3%,均較上月大幅下滑。由於房租通脹滯後美國房價變動約15個月的特性,未來可能會持續見到美國房租通脹帶動核心通脹降温,但需注意的是24年四季度可能會出現房租通脹的反彈,將影響彼時美聯儲降息決策。

10月美國超級核心通脹並未降温,顯示居民消費仍然較強。對於市場所關注的剔除房租的剩餘核心通脹,即“超級核心通脹”,10月並沒有出現降温,反而是反彈的,其主要驅動力一是來自於核心其他服務,顯示美國勞動力市場仍然相對健康,10月就業數據僅是温和走弱,其二是來自於車輛通脹環比降幅的小幅收窄,根據領先的Manheim二手車指數,11月可能仍然能夠看到美國車輛通脹小幅升温。總體來説,美國超級核心通脹在10月的反彈其實説明美國居民收入——消費循環還相對韌性,這一點也在10月美國零售數據中得以驗證。

3.美10月零售超預期強勁,10Y美債利率小幅提振

學生貸款償還對美國居民消費形成一定衝擊,但其影響弱於預期。當地時間11月15日美國普查局公佈的10月零售銷售環比-0.1%,但卻是超市場預期強勁的。從同比貢獻結構來看,耐用品消費、餐飲服務貢獻均有所回落,可能部分體現10月美國學生貸款償還影響,但就如我們在《學生貸款將如何影響美國居民消費?-全球宏觀週報 · 第131期》(2023.10.20)中所分析的,學生貸款對居民消費影響很小,從而美國零售消費雖然環比小幅收縮,卻仍強於市場預期。

綜合本週公佈的CPI、零售數據,對於美聯儲來講可能意味着加息的概率進一步減少,目前市場認為未來兩次FOMC會議加息的概率已經下降至0%,但同時我們也發現市場認為美聯儲即將於明年5月開始降息(較上週的6月提前),對此我們認為美國經濟雖然再難重現三季度GDP的輝煌,但24年仍有個税優惠支撐居民消費、企業端利息壓力尚未體現、地產投資隨美債利率回落而復甦等因素支撐,指向美國經濟仍具備相對韌性,以及不宜過高期待美聯儲提前開啟降息。

風險提示:美聯儲緊縮力度超預期。

注:本文來自申萬宏源發佈的《偏弱的通脹,不弱的零售——全球宏觀週報· 第135期》,報吿分析師:王茂宇、王勝