2007年10月16日,滬指創下6124點的盤中歷史高點,當天收盤報6092點,上升1%。2023年10月16日,滬指報3073點,下跌0.46%。

16年過去了,滬指成功被腰斬。請問,人生又有多少個16年?

當下,持倉A股的散户投資者備受煎熬,悲觀哀氣的情緒無法釋懷,快到了扛不住的狀態。也不知道接下來會不會發生連帶的基民贖回浪潮,如果是那樣的話,市場底可能比現在預期的還要低。

節前,大家都期盼着紅10月,回回血。但事與願違,A股節後連續下挫,上週四因匯金入市勉強紅了一天,其餘時間無非是跌多跌少而已。

今日,深成指和創業板指均一度大跌逾2%,同創2020年3月以來新低,較歷史高峯分別回撤37.8%、45%。滬指也蠢蠢欲動,想要挑戰前期新低的3053點。

活躍資本市場,提振投資者信心。但現實是,現在投資者的信心越來越低。這或許亦是熊市底部的鮮明特徵吧!

01

出台了這麼多利好政策,A股奈何就是不認賬?

在我看來,受到壓制的重要因素源於美聯儲的貨幣政策沒有出現明確拐點。對於11月或12月是否還會加息,市場分歧還是比較大的。至於降息節點,更加沒有一致預期了。

9月21日,美聯儲議息會議給予了市場很鷹派的指引,認為美國經濟整體表現比之前預期要好,上調今年以及明年的經濟展望。同時,降息時點延後以及降息幅度打折。

後來,披露的一系列宏觀數據也大致符合美聯儲的判斷。

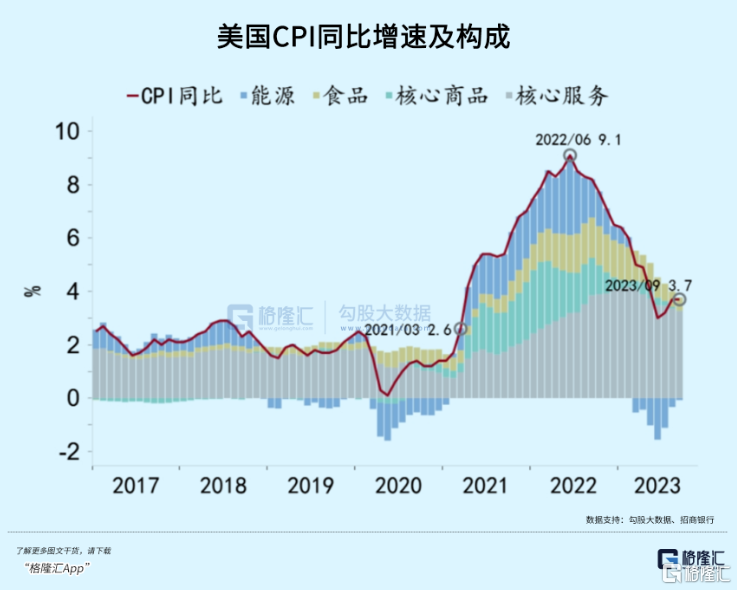

10月12日,據官方披露,美國9月CPI季調環比增長0.4%,同比3.7%,與上月持平,高於市場預期的3.6%。核心CPI季調環比0.3%,同比4.1%,與市場預期一致,較上月小幅放緩0.2個百分點。

能源項中,6-9月其價格同比跌幅從16.7%快速收斂至0.5%,對於CPI的拖累大幅減緩。食品項中,其通脹時隔兩年再度下滑至4%以下,環比增速也已連續7個月保持在0.2%下方。

但“弱商品,強服務”狀態仍然體現在核心通脹之中。其中,核心服務通脹同比增速高達5.7%,環比增速也反彈至0.6%。其房租項同比增7.2%,環比增0.6%,仍然是通脹最大貢獻項。

該份通脹數據引爆了匯率市場和債券市場。當日,美元指數大升0.8%,一舉逆轉過去6連陰的狀態。此外,國債也遭到拋售,2年期上升8.7BP,5年期上升11.6BP,10年期上升13.9BP,30年期上升16BP。

更為不妙的是,美國國債市場出現需求疲軟現象。10月12日,美國發行了200億美元的30年期債券,但由於投資者需求慘淡,一級交易商不得不佔接受18.2%的債券,超出了今年平均值的10.72%。

此次市場接受的30年期國債最高收益率為4.837%,為2007年8月以來最高,較前次標售高將近50個基點,也比標售前預期的收益率高出近4個基點。

國債市場需求遇冷,也讓市場崩不住了,加速了債券價格的下跌。原因不復雜,就是美債長期的大買家——海外主要央行正在從美債市場撤離,接盤接不動了。其次,美聯儲不但不買,反而持續縮表,而剩下的需求僅依靠美國國內投資者進行消化,其實是比較難的。

未來幾個月,國債市場需求與供給的失衡其實是全球金融市場的一個潛在風險。因為它是各大市場的定價中樞與定價錨。最核心的地方若飛出黑天鵝,那麼是有一定可能發生非線性金融風險的,類似上半年的SVB倒閉或2020年3月的衝擊。

總結來看,美國通脹仍有粘性,勞動力市場和宏觀經濟表現仍然較強,以致於美聯儲的貨幣政策無法很快轉向。

因此,美元指數和美債收益率也居高不下,對於全球風險資產的制約是比較明顯的,自然也包括A股。

再看國內基本面,8-9月的各項宏觀指標均表明了經濟已經觸底,但復甦強度偏弱。其次,房地產市場仍然沒有出清,以及地方債務化解也沒有看到顯著重大進展。

國內偏弱的基本面復甦,加之外圍因素壓力較大,以致於A股遲遲沒有迎來流暢性的修復行情。反倒是在持續的悲觀情緒中,不斷螺旋下跌。

02

在陰跌不止的行情下,消費白馬接二連三出現閃崩。

上週,牧原股份大跌7.6%,前後2日累跌近12%。今日,海天味業再度大跌7.89%,創4年半新低,前後3日暴跌11%。

對此,有觀點認為海天大跌或與三季報業績不理想有關。對此,海天味業方面表示,公司生產經營一切正常,公司三季報將在10月31日披露。

海天從歷史高位的124元一路下殺至當前的35.85元,累計跌幅已經高達70%。市值蒸發超過5000億元,最新市值不足2000億元。海天的估值水平也從120倍回撤至當前的33.78倍。

海天除了擠估值泡沫外,基本面確實也出現了惡化。

2021年,海天營收同比增長9.7%,創下2010年有業績披露記錄以來的最低水平。之前12年,有9年營收增速都超過15%。歸母淨利潤同比增長4%,創下2011年以來最低水平。之前11年,有9年增速超過20%。

2022年營收增速再次放緩至2.4%,歸母淨利潤更是出現罕見的負增長,幅度為-7.22%。

今年上半年,海天營收129.66億元,出現前所未有的負增長(-4.19%),歸母淨利潤30.96億元,同比仍然是負增長,幅度擴大至-8.76%。

此外,海天盈利能力也持續下滑。2023Q2,毛利率為34.73%,同比下滑0.14%,環比下滑2.2%。這較2019Q4大幅下滑13.5%,力度非常大。這除了原材料升價外,還跟產品升級遭遇阻力以及市場競爭加劇有關。

海天股價跌幅如此之大,不能單純歸因基本面、估值面。在我看來,過去三年中,市場風格切換導致海天在內的消費白馬不被青睞,亦是跌幅大超預期的重要因素之一。

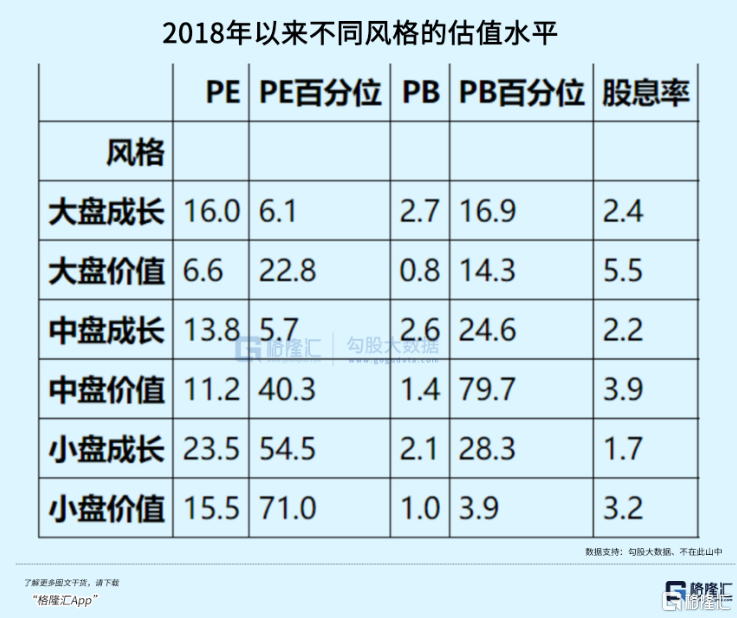

2021年春節之後,市場風格發生了徹底的切換,從之前的大盤切換成了小盤,從成長切換成了價值。而此前機構主要抱團了以滬深300為首的大盤價值龍頭,亦是本輪調整最為明顯的領域。

今年的市場,投資者的體感是大大的熊市。但事實上,全市場有超過50%的股票是上升的,且中位數收益率小幅為正,跟2005年、2008年、2011年、2018年、2022年的全面熊市無法相提並論。

為什麼體感與數據差距這麼大?

看看機構表現就知道了,盈利中位數為-10%,大幅跑輸兩市為正的中位數表現。很多散户同樣大量持有以食品飲料、醫藥、新能源車為代表的的大盤成長股,自然體感也不好,因為一直在跌,且跌幅頗大。

在2021年切換風格之前,市場在北向資金的帶動下,一直扎堆搞大盤成長股,持續時間長達5年。而後,進行了一輪大的切換,主要觸發因素是因為美聯儲開啟了史無前例的加息週期。

有人疑惑了,美聯儲明明不是2022年才開始加息的嗎,但為什麼2021年春節之後,就發生了大的切換?在美聯儲真正實施加息之前,美國通脹就有持續上升的苗頭,10年期美債收益率早就大幅攀升了,在2021年1月已經達到1%以上,而幾個月之前僅僅只有0.5%。

2021年初,確立了美債利率出現大拐點。後來,通脹不斷攀升,美聯儲被迫大幅加息至今,美債也持續攀升。我們都知道,10年期美債收益率是全球風險資產估值的錨,它的持續走高,自然對成長股是極為不利的。

而那時機構極致抱團,大盤成長股出現了明顯的估值泡沫,也都加速了市場風格的大輪動。

2021年至今,小盤表現優於大盤,價值優於成長。這種風格已經演繹了快3年了,導致不同風格的估值水平相差巨大。

但萬物皆週期,若本輪市場確立美聯儲降息預期,美債收益率出現大拐點,那麼自然也容易觸發市場風格重回大盤成長上。這個時間不確定,但應該等不了太久。

從這個維度來看,海天股價要企穩大反轉,除了基本面改善外,可能還需要市場風格切換來配合。今日盤後,海天宣佈將回購股份5億元-8億元。這在短期內能夠穩一穩股價,但在當前大盤疲軟與市場風格下,想要扭轉股價表現應該是很難的。

03

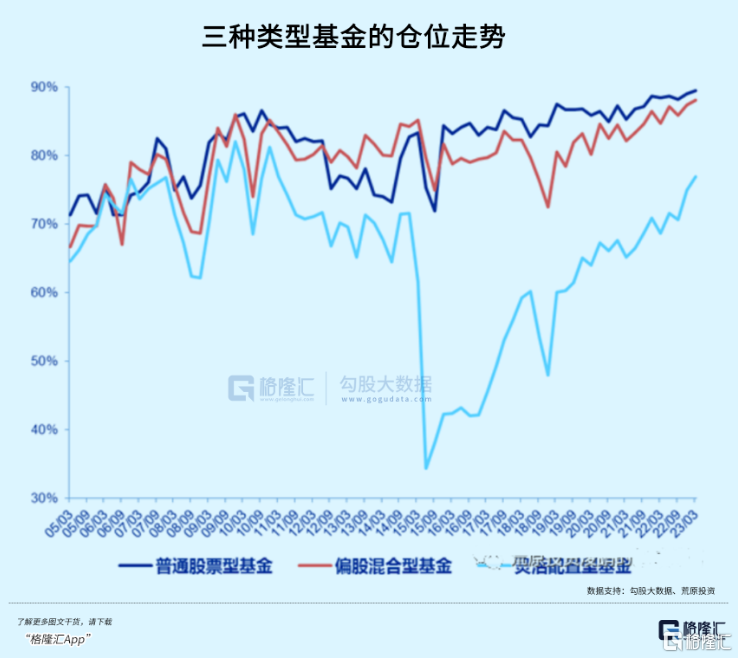

過去幾輪大的熊市底部,都曾發生過機構倉位大幅下降的情況,背後是基民扛不住虧損出現了大量贖回。不過,本輪調整至今,仍然沒有看到此類現象,各種風格的權益類倉位均維持在高位。

當前疲軟的市場狀態維持時間更長,那麼出現基民贖回解槓桿的風險就會越大。這或許也是接下來要面對的風險之一!只希望不要發生。

拉長時間看,現在滬深300的估值水平,也沒什麼可怕的,磨底後反轉的大方向已經明瞭,耐心等待便是。(全文完)