本文來自格隆匯專欄:趙偉宏觀探索,作者:趙偉團隊

摘要

近一年來,市場對美國經濟的展望出現了180度大轉彎:一致預期已經從“硬着陸”轉向“軟着陸”。展望未來,在經濟增速持續高於潛在水平和失業率持續低於自然失業率的情況下,通脹是否還能向2%目標收斂?美聯儲加息週期真的結束了嗎?從暫停加息到降息需要多久,條件是什麼?在降息之前又重新加息的概率有多高?

熱點思考:鮑威爾的三個理論難題及其政策含義

今年的傑克遜霍爾會議選擇以“全球經濟的結構性轉變”為主題。鮑威爾提到了三個理論難題:中性利率、貨幣政策的滯後效應和菲利普斯曲線的陡峭化。它們分別是回答下列問題的關鍵:1.FFR具有足夠的限制性了嗎?2.貨幣緊縮效應已經充分體現了嗎?3.可以在勞動力市場緊張狀態下實現2%通脹目標嗎,“二次通脹”的風險有多大?

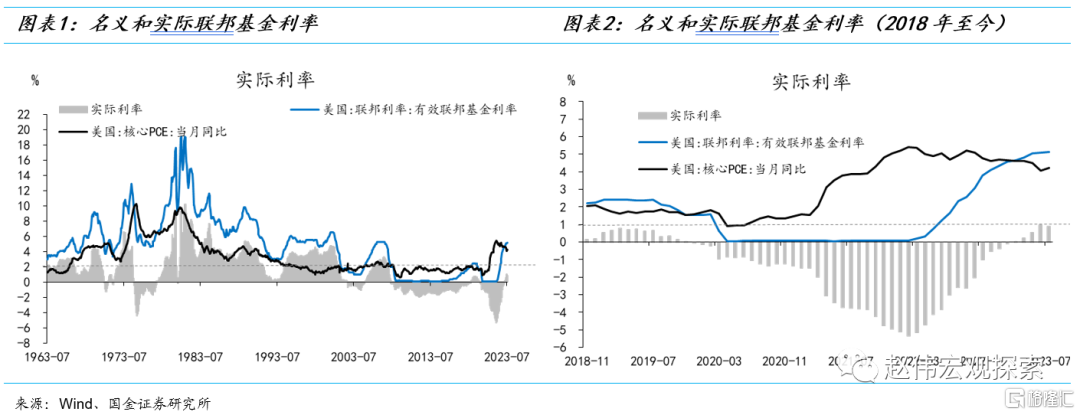

理論上,只有當實際利率高於中性利率時,貨幣政策才具有緊縮效應,且實際利率越高,緊縮效應越大。中性利率是多少?經濟預測摘要認為,長期中性實際利率等於0.5%。因此,FOMC成員基本都認為,聯邦基金利率已經達到“限制性”水平。但最新文獻大多認為,中性利率已經升至1%左右。這將增加美聯儲面臨緊縮不足的風險。

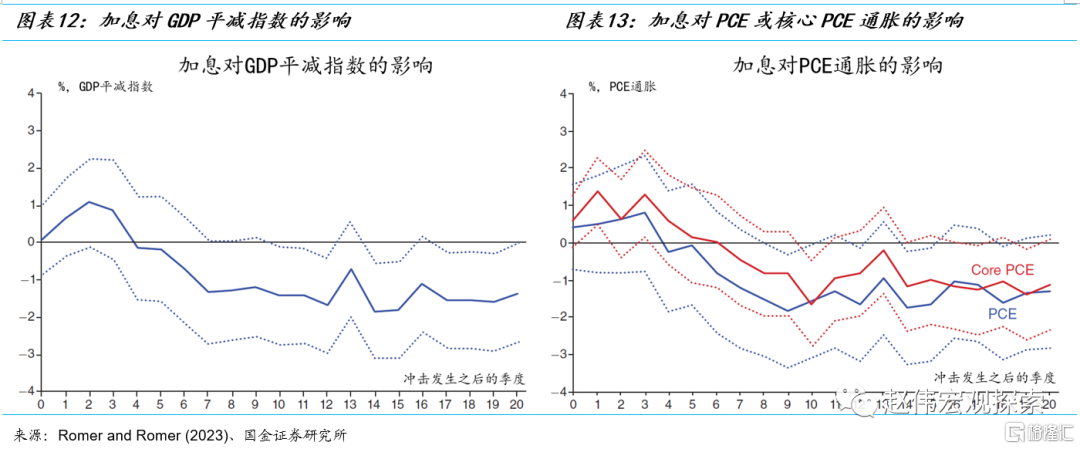

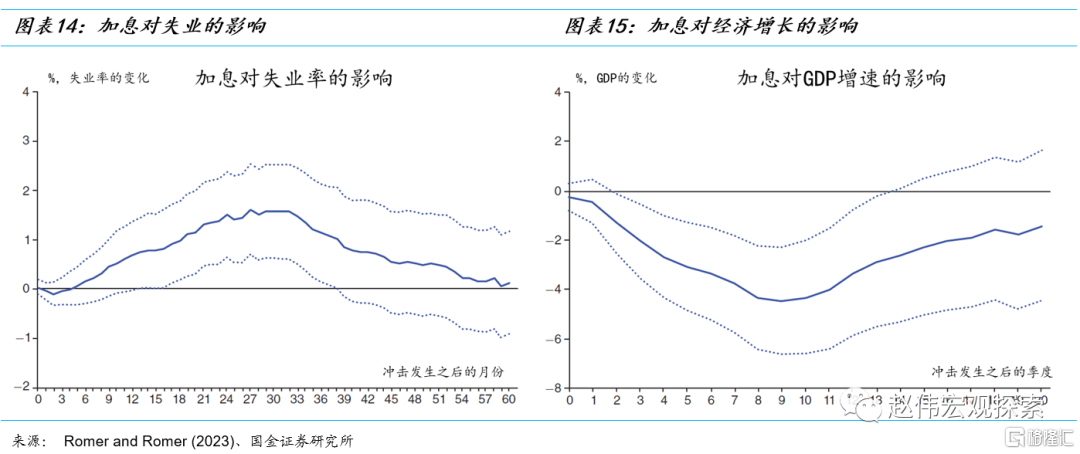

貨幣緊縮的滯後效應也是不確定的,即從加息到總需求的收縮在時間和效果上都存在不確定性。貨幣政策失效或是一種錯覺。1960年以來的經驗表明,加息後PCE通脹將在一年內開始下降。相比之下,核心PCE則需要兩年時間才開始下降。自美聯儲加息以來,美國銀行信用條件明顯收緊,信貸需求也顯著走弱。

菲利普斯曲線是思考勞動力市場與通貨膨脹相關性的經典框架。後疫情時代,菲利普斯曲線再次“陡峭化”。鮑威爾認為,“有證據表明,與近幾十年來相比,通貨膨脹對勞動力市場緊縮的反應更為敏感”。短期而言,去通脹的路徑或仍沿着犧牲率較小的方向推進。但長遠而言,如果失業率持續保持低位,2%通脹目標能“守得住”嗎?

鮑威爾需要權衡兩大風險:緊縮不足帶來的通脹風險和緊縮過度帶來的衰退風險。關於緊縮不足,既要防止加息幅度不夠,又要防止過早降息。面對理論的三大不確定性,美聯儲一方面不斷地放慢加息的幅度和頻次,另一方面又對加息的終點水平進行模糊化處理,以保持一定的靈活性。展望未來,即使年內暫停加息靴子落地,明年通脹反彈的風險或推遲美聯儲降息,進而又增加了經濟和金融的脆弱性。疊加政治大年,海外的擾動不可低估。

風險提示:俄烏戰爭持續時長超預期;穩增長效果不及預期;疫情反覆。

報吿正文

後疫情時代全球經濟運行的特徵事實對2008年“大危機”以來的經驗發起了挑戰,以低增長、低利率和低通脹為特徵的“長期停滯”(secular stagnation)時代終結了嗎?世界真的進入到以高通脹、高利率和高增長的“三高”時代,還是高通脹、高利率和低增長的“長期滯脹”(secular stagflation)時代?

在這些未知面前,今年的傑克遜霍爾會議選擇以“全球經濟的結構性轉變”(Structural Shifts in the Global Economy)為主題。鮑威爾在主旨演講中提到了三個理論難題及其給貨幣政策實踐帶來的不確定性:中性利率、貨幣政策的滯後效應和菲利普斯曲線(Phillips curve)的陡峭化。它們分別是回答下列問題的關鍵:1.聯邦基金利率具有足夠的“限制性”了嗎(sufficiently restrictive),或美聯儲加息週期結束了嗎?2.貨幣政策的緊縮效應已經充分體現了嗎?3.真的可以在勞動力市場緊張狀態下實現2%通脹目標嗎,“二次通脹”的風險有多大,何時兑現?這些問題顯然都是當前及未來一段時間市場關注的焦點。

(一)中性利率的不可觀測性:聯邦基金利率達到“足夠限制性”水平了嗎?

理論上,只有當實際利率高於中性利率(或自然利率)時,貨幣政策才具有緊縮效應,且實際利率越高,緊縮效應越大。實踐中需要的問題是:中性利率是多少?

在傑克遜霍爾會議上,鮑威爾稱:“我們致力於實現並維持一種足夠限制性的貨幣政策立場,使通脹隨着時間的推移降至這一水平(2%)。當然,實時瞭解這種立場何時達到是一項挑戰……實際利率目前為正,遠高於(well above)對中性政策利率的主流估計。我們認為目前的政策立場是限制性的,給經濟活動、就業和通脹帶來下行壓力。但我們無法確定中性利率,因此,貨幣政策約束的精確水平始終存在不確定性。”

截止到7月底,在美聯儲持續加息和通脹持續下行的背景下,實際聯邦基金利率已經升至0.9%,略超過主流觀點估計的中性利率——按照美聯儲經濟預測摘要(SEP)中的“長期估計”,(實際)中性利率為0.5%。TIPs隱含的5年及以上的中長期實際利率均已經達到2%水平,為2009年以來的高位。據此,包括鮑威爾在內的FOMC成員基本都認為,聯邦基金利率已經達到“限制性”水平。

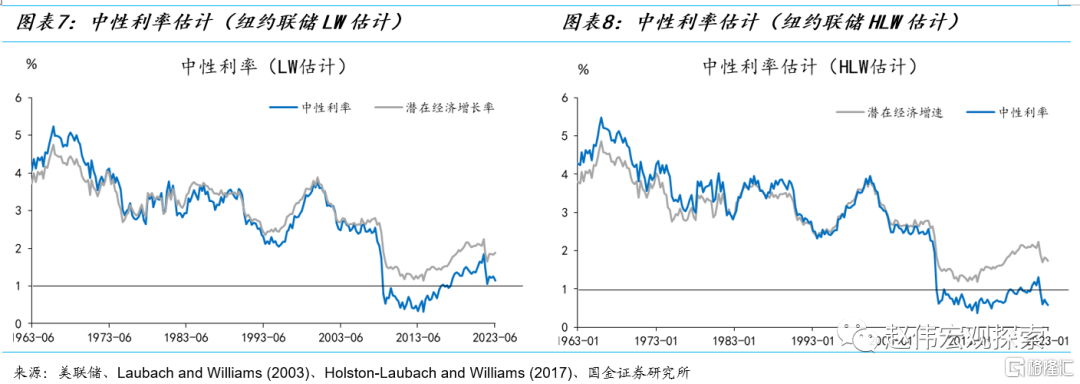

但是,“中性利率”是不可觀測的,只能依賴於模型估計。聯邦基金利率是否真的已經達到了“限制性”水平,答案並不明確。FOMC成員所謂的“些許限制性”(slightly restrictive)或“充分限制性”水平更是一個主觀概念。

中性利率並不是一個靜態概念,而是依賴於生產函數和債務的供求關係。例如,中性利率與生產率和債務供給正相關,與人口老齡化水平和安全資產需求負相關。按照美聯儲的估計,1995-2007年,美國的長期中性利率累計下降了2.3個百分點;2008-2019年上行了0.2個百分點;2020-2022年累計上行了0.5個百分點。

經濟預測摘要的估計與美聯儲分行的估計存在一定的分歧。例如,截止到今年中,紐約聯儲的兩個模型(LW和HLW)估計的中性利率水平分別為1.2%和0.6%,兩者相差一倍。里士滿聯儲估計的中性利率的中位數超過了2%。達拉斯聯儲的最新估計為1.1%(四分位區間為0.9-1.4%),並預計2023年底貨幣政策的緊縮程度達到峯值。

值得關注的是,上世紀80年代以來,按照達拉斯聯儲的估計,每當貨幣政策緊縮程度達到當前水平時,美國經濟都無一例外地出現了衰退。這一次,美聯儲“矯枉過正”的風險依然存在。

除了中性利率框架,是否還有其它方式衡量貨幣政策是否具有緊縮屬性,以及緊縮程度的大小?其實,期限利差就是一個經典框架。期限越短,受政策利率影響的程度越高。當短期利率高於長期利率時,則表明貨幣政策利率水平太高,以至於市場形成了對經濟的悲觀預期,進而壓制長期利率,導致期限利差倒掛。機制上,期限利差的倒掛會壓制信用擴張的利潤空間和意願,具有收縮總需求的經濟效應。從經驗上看,上世紀50年代末至新冠疫情之前,10y-1y美債利率共出現了10次倒掛,其中9次出現了經濟衰退(60年代中期是唯一的一次例外)。後疫情時代會是另一次例外嗎?

(二)貨幣政策滯後效應的不確定性:貨幣政策失效了嗎?緊縮效應充分體現了嗎?

除了中性利率的“不可觀測性”產生的不確定性之外,貨幣緊縮的滯後效應(lags)也是不確定的,即從加息到總需求的收縮在時間和效果上都存在不確定性。並且,在不同的反應需求收縮的指標上還有差異(價格類指標和數量類指標)。“由於貨幣緊縮對經濟活動(尤其是通脹)的影響滯後的持續時間存在不確定性,這一評估變得更加複雜。自去年傑克遜霍爾會議以來,FOMC已將政策利率提高了300個基點,其中包括過去7個月提高了100個基點……對這些滯後效應的廣泛估計表明,傳導中可能還會有明顯的進一步拖累。”

學術文獻中,一般使用脈衝相應分析(IRA)的方法測算貨幣政策的緊縮效應的大小和滯後性。以加息與通脹的關係為例,1960年以來的經驗表明,加息後PCE通脹將在一年內開始下降,這在很大程度上反映了能源和食品價格通脹的下降。相比之下,核心PCE則需要兩年時間才開始下降。

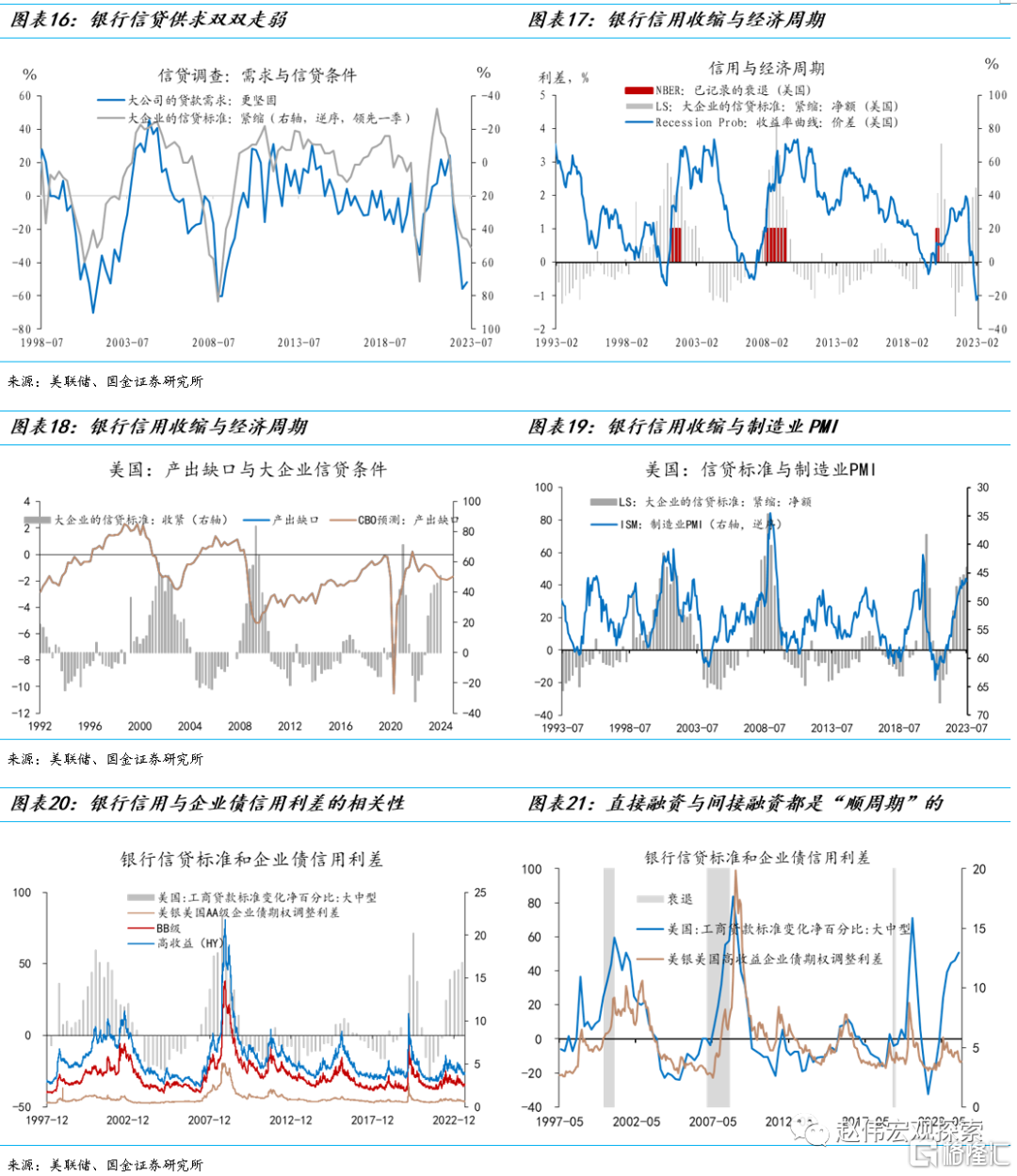

自美聯儲加息以來,美國銀行信用條件明顯收緊,信貸需求也顯著走弱。直觀上看,銀行信用條件與房地產價格、製造業PMI和產出缺口都具有明顯的反向關係。經驗上看,只要銀行信用收縮持續的時間足夠長,經濟均難以逃逸衰退。直接融資與間接融資均存在明顯的“順週期性”,但這一次卻明顯背離——至少有一方的定價是錯的。

在“週期的力量”系列5《歷史的“組合解”:美國經濟,這次如何“着陸”?》中,我們總結了“這次可能不一樣”的6個原因。但部分只能解釋“衰退為何遲到”,而非“是否能夠逃逸衰退”。只要銀行信用仍在持續收縮,美國經濟就難以真正進入新的復甦週期,就一直需要防範信用風險,“衰退敍事”也就不會最終被證偽。

(三)菲利普斯曲線的陡峭化:通脹對勞動力市場的緊張程度有多敏感?

菲利普斯曲線是思考勞動力市場與通貨膨脹相關性的經典框架。上世紀80年代以前的較長時間裏,勞動力市場的“鬆弛”程度與通貨膨脹存在一定的替代關係。這意味着:低失業率與低通脹不可兼得,換言之,必須犧牲失業抗通脹。它是週期律的表徵,只適用於需求衝擊佔主導的時期。上世紀90年代以來的一個特徵事實是:低失業率與低通脹可以並存——菲利普斯曲線越來越“平坦化”。

2020年4月以來,美國經濟實現了從再通脹(reflation)到去通脹的轉變。若以CPI通脹率劃分區間,2022年6月之前為再通脹階段,此後為去通脹階段,2022年7月至2023年3月CPI累計下行幅度為4%。若以核心CPI為分界,2022年9月(6.6%)之前為再通脹階段,此後為去通脹階段。截止到2023年7月,核心CPI已經下降至4.7%,累計降幅接近2個百分點。但失業率卻依然維持在3.5%低位,且2022年10月以來一直處在3.4-3.7%之間窄幅波動。這意味着,本階段的菲利普斯曲線是垂直的。那麼,在去通脹的“下半場”——從商品去通脹到服務去通脹,失業率還能繼續維持在低位嗎?

後疫情時代,菲利普斯曲線再次“陡峭化”。以核心PCE通脹和失業率的關係為例, 兩者之間的斜率從2008-2019年的-0.06變為-0.44。這意味着,核心PCE通脹每下降1個百分點,失業率可能上升超過2個百分點。不確定的是拐點何時出現,但確定的是:垂直的菲利普斯曲線是過度形態,平坦的菲利普斯曲線或疫情之前的“穩態”,從垂直到平坦必將經歷傾斜階段——該階段,通脹率與失業率是替代關係。

短期而言,去通脹的路徑或仍沿着犧牲率較小的方向推進。但長遠而言,如果失業率持續保持低位,2%通脹目標能“守得住”嗎?因為,垂直的菲利普斯曲線意味着通脹的失業率彈性是無限的。

短期而言,去通脹的路徑或仍沿着犧牲率較小的方向推進。但長遠而言,如果失業率持續保持低位,2%通脹目標能“守得住”嗎?因為,垂直的菲利普斯曲線意味着通脹的失業率彈性是無限的。

關於“菲利普斯曲線”陡峭化或平坦化的爭論還在持續。鮑威爾認為,“有證據表明,與近幾十年來相比,通貨膨脹對勞動力市場緊縮的反應更為敏感。這些變化的動態可能會持續,也可能不會持續,這種不確定性強調了靈活決策的必要性。”

鮑威爾需要權衡兩大風險:緊縮不足帶來的通脹風險和緊縮過度帶來的衰退風險。關於緊縮不足,既要防止加息幅度不夠,又要防止過早降息。前者將導致通脹下行的斜率過於平坦化——通脹迴歸2%所需的時間越長,不確定性就越高,通脹失“錨”的可能性就越大;後者將增加“二次通脹”的風險。“這些新的和舊的不確定性,使我們在過度收緊貨幣政策的風險和過少收緊貨幣政策的風險之間取得平衡的任務複雜化。緊縮不足可能會讓高於目標的通脹變得根深蒂固,最終需要貨幣政策從經濟中擠出更持久的通脹,這將給就業帶來高昂的代價。緊縮過度也可能對經濟造成不必要的傷害。”

面對理論的三大不確定性,美聯儲一方面不斷地放慢加息的幅度和頻次,另一方面又對加息的終點水平進行模糊化處理,以保持一定的靈活性。我們認為,隨着近期基本面數據的走弱,美聯儲9月例會或繼續選擇觀望(市場定價9月加息的概率12%),11月是否加息仍存在不確定性。在未出現明顯的外生衝擊的情況下,就業、收入和消費等反應美國經濟內生動能的經濟指標的走弱或難以一蹴而就。即使年內暫停加息靴子落地,明年通脹反彈的風險或推遲美聯儲降息的時點,進而又增加了經濟和金融的脆弱性。疊加政治大年,海外的擾動不可低估。

風險提示

1、俄烏戰爭持續時長超預期。俄烏雙方陷入持久戰,美歐對俄製裁力度只增不減,滯脹壓力加速累積下,貨幣政策抉擇陷入兩難境地。

2、穩增長效果不及預期。債務壓制、項目質量等拖累穩增長需求釋放,資金滯留在金融體系;疫情反覆超預期,進一步抑制項目開工、生產活動等。

3、疫情反覆。國內疫情反覆,對項目開工、線下消費等抑制加強;海外疫情反覆,導致全球經濟活動、尤其是新興經濟體壓制延續,出口替代衰減慢。

注:本文來自國金證券股份有限公司2023年09月03日發佈的《霧中前行:鮑威爾的三個理論難題及其政策含義》,報吿分析師:趙偉(執業S1130521120002),陳達飛(執業S1130522120002),趙宇(執業S1130523020002)