本文來自格隆匯專欄:中信債券明明,作者:明明債券研究團隊

核心觀點

今年二季度以來,經濟增長動能有所回落,以往見效最快、對經濟刺激最直接的政府債務擴張面臨着諸多約束。在債務的邊際收益遞減、高債務對通脹帶來一定壓力的背景下,我們認為財政政策或應聚焦化債和減税降費,貨幣政策則具備更多的發力空間,在降低實體融資成本方面有望發揮更大作用。

政府加槓桿面臨哪些約束?今年二季度以來,在需求不足的背景下,中國經濟增長動能有所回落。如何讓經濟再度回温,重回向好趨勢引發了市場的關注和討論。部分觀點認為,現階段需要政府債務的進一步擴張來推動經濟回到潛在的增長軌道。誠然,政府加槓桿是見效最快,也是最直接的刺激經濟的手段,但有一些問題也值得我們進行思考。

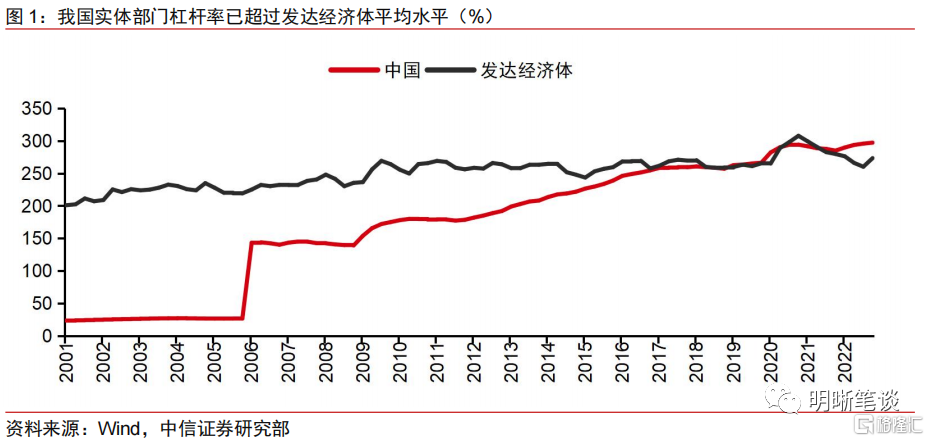

第一,債務擴張對經濟的提振能夠持續多久,能夠多大程度上促進高質量發展?近些年來,有多項研究發現,槓桿率對經濟增長的提升存在邊際遞減效應,尤其是在到達特定閾值後。結合我國經濟社會現狀進行分析,我們認為實體部門槓桿率的閾值大致在170%-200%之間。現階段我國實體部門的宏觀槓桿率已經超過了發達經濟體的平均水平,也超過了對應的閾值,因此當下繼續提高槓杆對經濟增長的邊際收益是在遞減的,化解債務則可以更好地提高債務的效率,並且可以更好地促進高質量發展。

第二,債務和通脹的關係是什麼?根據費雪在1933年提出的“債務—通縮理論”,過度債務歷經債務清償、價格下跌、信心喪失、貨幣流通速度下降等階段後,會造成名義利率的下降和實際利率的上升,最終造成通貨緊縮。當前中國經濟不存在通縮,但高債務壓力下通脹低位運行的壓力也值得關注,要防止債務—通縮的傳導,就要積極進行債務化解。

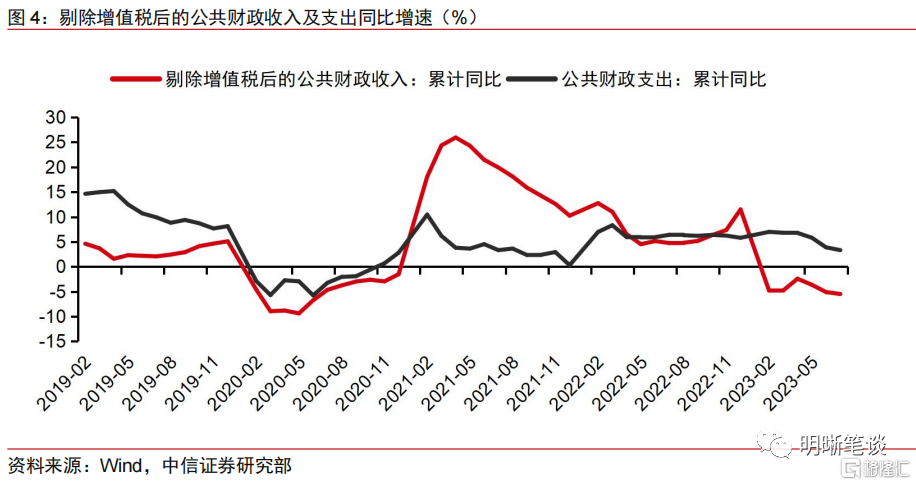

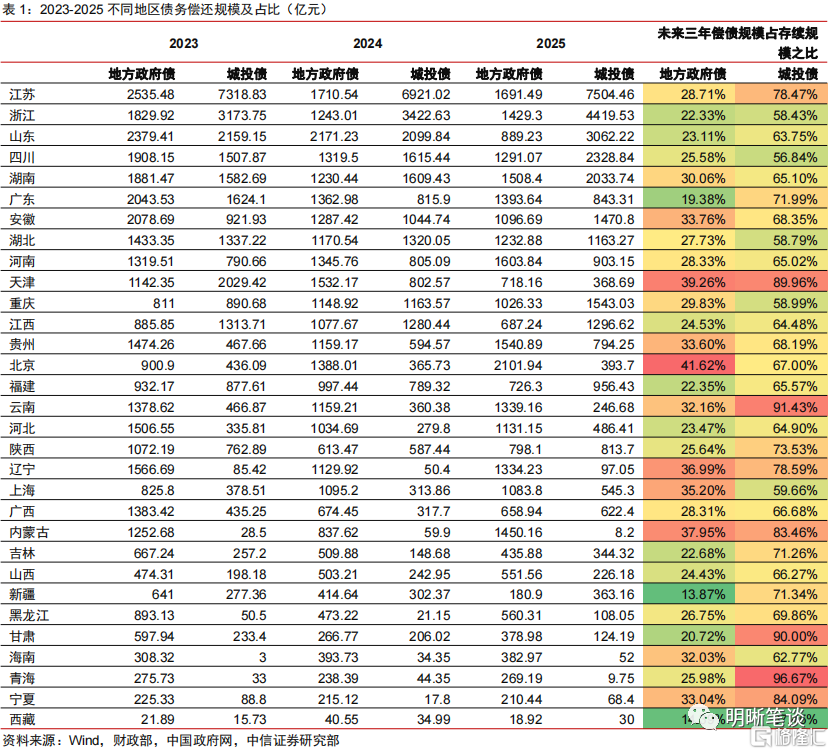

財政政策:在地方政府債務壓力較大、中央政府加槓桿面臨約束的背景下,財政應聚焦化債和減税降費。現階段,財政收支的壓力相對較大,尤其是對地方政府來説,部分地區存在城投償還規模較大以及土地依賴度高等狀況,償債壓力相對較大。地方政府應通過化債的方式緩解債務壓力,提升債務效率。此外,參考日本的經驗,中央政府加槓桿也存在許多潛在的問題。因此,對於財政而言,現階段不能盲目加槓桿,仍是要以化債為主,通過發行特殊再融資債等方式進行債務置換以及存量債務展期。此外,財政還可以通過針對特定領域的減税降費來助力高新技術產業發展,加快結構性改革以及產業轉型升級,為經濟的長遠發展添磚加瓦。

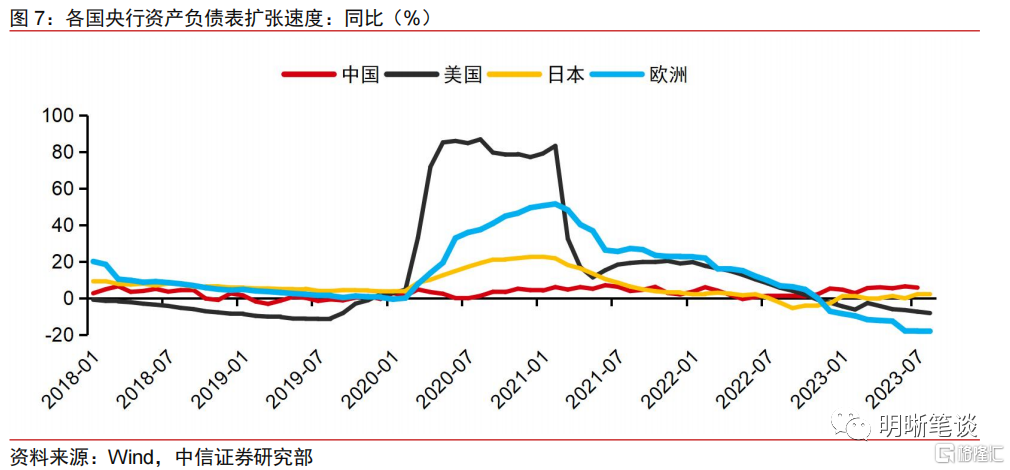

貨幣政策:央行可以通過一系列的政策組合來降低居民和企業的債務負擔。橫向對比其它主要經濟體央行,我國央行在疫情以來的擴張速度較慢,未來依舊有着進一步擴張的空間。1. 降息降準:現階段的實際利率仍較高,未來可以通過繼續降息等方式來降低實體部門融資成本,也可以通過降準的方式釋放更多流動性。2. 結構性貨幣政策工具:當下我國經濟修復的過程中結構性問題有所凸顯,結構性貨幣政策工具的定向支持作用更顯重要。後續可以通過結構性工具聚焦對科技創新以及小微企業等特定領域的支持。此外,PSL(抵押補充貸款)也有望用於支持城中村改造。3. 化解城投和地方債務:根據財新的報道,央行或將設立應急流動性金融工具(SPV),由主要銀行參與,將可以在一定程度上向地方城投平台提供流動性,進行債務化解。4. 降低存量按揭貸款利率:央行可以通過降低存量按揭貸款利率等政策來減輕居民部門的債務負擔,從而提高居民收入,釋放居民需求。

結論:財政政策或應聚焦化債和減税降費,貨幣政策或具備更多的發力空間。今年以來,市場的波動表現反映出對市場參與者對政策的關注,然而政策預期落空的背後體現出市場對財政政策擴張的期待過高。我們認為,財政政策的總體思路是恰當合適的,考慮到財政收支尤其是地方政府收入端面臨較大的壓力,因此今年更要注重維持財政的穩定性,通過發行特殊再融資債等方式進行債務化解,為之後經濟活力的釋放創造空間。與之不同,我們認為貨幣政策在今年有着較大的發揮空間,橫向對比其它經濟體,我國央行資產負債表擴張空間較為充足,可以考慮通過一系列政策組合來提高居民收入、降低實體經濟融資成本,支撐經濟復甦的進程。

風險因素:國內政策力度超預期變化;經濟復甦不及預期;海外主要經濟體衰退;地緣政治衝突進一步加劇。

正文

今年二季度以來,在外需回落、內需不足的背景下,中國經濟增長動能呈現出一定的下滑態勢。如何讓經濟再度回温,重回向好趨勢引發了市場的關注和討論。一部分觀點認為,在私人部門預期偏弱、加槓桿能力相對有限的情況下,需要政府債務的進一步擴張來推動經濟回到潛在的增長軌道。今年市場曾對財政政策的擴張寄予厚望,卻幾度落空,包括特別國債、政策性金融工具等,市場的波動也在一定程度上反映了這些預期落空的影響。毫無疑問,政府加槓桿是見效最快,也是最直接的刺激經濟的手段,但我們也不得不思考一些問題:

第一,債務擴張對經濟的提振能夠持續多久,對長期增長有多大的作用,能夠多大程度上促進高質量發展。2008年之後,政府、企業、居民輪番擴大債務規模,中國迎來了宏觀槓桿率上升最快的時期。高槓杆在2017年-2019年一度得到控制,但2020年以來,為了應對疫情對經濟的衝擊,政府和城投平台主導了新一輪債務擴張,中國當前的宏觀槓桿率水平已經超過了不少發達經濟體,市場也實實在在感受到了地方隱性債務的壓力。與此同時,我們可以直觀地感受到債務對經濟的刺激效果有所趨弱。當債務的規模相對於經濟的體量超過一定範圍時,加槓桿的邊際收益是遞減的:一方面,很多先進產業對於債務融資的依賴度並不高,更傾向於股權融資;另一方面,過度的槓桿刺激往往會溢出到傳統增長模式的框架中,可能會減緩一些落後產能的出清過程。僅憑債務擴張並不能帶來高質量發展,更重要的是各類相關體制機制的完善和結構性改革。

第二,債務和通脹的關係是什麼?根據費雪在1933年提出的“債務—通縮理論”,過度債務歷經債務清償、價格下跌、信心喪失、貨幣流通速度下降等步驟後,會造成名義利率的下降和實際利率的上升,最終造成通貨緊縮。當前中國經濟不存在通縮,但高槓杆率、高債務壓力下通脹低位運行的壓力也值得關注,要防止債務—通縮的傳導,就要積極進行債務化解。

這些問題落到政策層面,尤其是財政、貨幣政策的組合上,我們認為財政政策或應聚焦化債和減税降費,未必需要大規模擴張支出。貨幣政策則具備更多的發力空間,在降低實體融資成本方面有望發揮更大作用。

現階段提高債務的邊際效益遞減

近些年來,有多項研究發現,槓桿率對經濟增長的提升存在邊際遞減效應,尤其是在到達特定閾值後。柯超、宋辰麟在《居民槓桿率能促進經濟增長嗎?——基於省級面板門檻模型的實證研究》中,基於我國30省市的面板數據,使用面板門檻迴歸模型,得出居民槓桿率門檻值為57.5%,當小於門檻值時,槓桿率對經濟起到促進作用。程晉魯、方榮慧在《實體經濟槓桿水平與經濟增長的關係研究》中,以2000-2018年47個國家相關數據進行分析,得出了實體經濟槓桿率的閾值為163.6%,在此之前隨着債務槓桿水平的提高,宏觀經濟增速也會較快增長。張啟迪在《宏觀槓桿率與經濟增長》中使用1980-2017年43個國家(地區)的面板數據為樣本,迴歸後得出政府、非金融企業、居民以及整體經濟槓桿率的閾值水平分別為79.8%-81.1%、75.6%-76.9%、54.2%-57.8%和181.1%-195.1%,超過閾值後槓桿的邊際效益是在遞減的。綜合以上研究並結合我國經濟社會現狀進行分析,我們認為,居民槓桿的閾值大致在50%-60%之間,實體經濟槓桿率大致在170%-200%之間。現階段我國實體部門的宏觀槓桿率已經超過了發達經濟體的平均水平,也超過了其對應的閾值,因此當下繼續提高槓杆對經濟增長的邊際收益是在遞減的,化解債務可以更好地提高債務的效率。

高技術產業主要靠股權融資,推動產業結構升級有助於化解企業債務壓力,且降槓桿對於高質量發展存在促進作用。科技含量高、技術水平高的企業或現金流充足,或較多依靠股權進行融資,以債務融資的企業不多。對上市公司進行分析後發現,目前債務水平較高的企業多集中於傳統能源、鋼鐵、房地產等行業,這些行業槓桿率水平高,造成的金融風險也大。而計算機、通信、醫藥等領域技術創新氛圍濃厚,對技術水平要求較高,這些行業相對來説債務水平較低。此外,郭文偉、周媛在《槓桿結構、債務效率與經濟增長質量》中,使用2003-2017年全國30個省市自治區(除西藏外)的數據,對各地槓桿率及全要素生產率之間的關係進行探討,提出了高槓杆率對經濟增長質量具有顯著的抑制作用,降槓桿以及提升債務效率在一定程度上有利於經濟增長質量的提高。因此,通過化解債務,不僅可以提高債務效率,還可以促進高質量發展。

債務-通脹:高債務下通脹低位運行的壓力加大

歐文·費雪(lrving Fisher)在1933年提出了著名的“債務—通縮理論”(The debt-deflation theory),認為“過度負債”發展成為“通貨緊縮”要經歷9個步驟,這一傳導路徑可以簡單理解為:過度負債的狀況下,債務清償廉價拋售→價格下跌→企業經營和財務狀況惡化→企業破產,減產、裁員→信心喪失→儲幣行為,貨幣流通速度更進一步的下降,最終造成名義利率的下降和真實利率的上升。

當前中國經濟不存在通縮,但高債務下通脹低位運行的壓力值得關注。儘管我國目前及下階段並不會經歷通縮,但高槓杆率、高債務對通脹帶來的壓力仍值得關注。在2008年金融危機後,當年11月的國常會上,我國推出了進一步擴大內需、促進經濟平穩較快增長的十項措施,實施共計約4萬億的投資計劃,此後一段時期內,政府、居民以及企業三大部門的槓桿率均迎來抬升。在大規模投資刺激下,基建、房地產投資大幅提升,帶動水泥建材等行業產能擴張,然而在刺激政策過後,需求迴歸正常後,此類行業出現產能過剩,進而導致價格水平回落。截至2022年底,根據國際清算銀行(BIS)的數據,我國宏觀槓桿率已來到297%的歷史高位,超過了美國等發達經濟體。與此同時,今年以來,通脹處於低位運行,7月CPI同比增速轉負至-0.3%,而PPI同比降幅儘管有所收窄,卻依然在-4.4%的低位,高債務下通脹低位運行的壓力值得關注。

政策方向:財政化債,貨幣發力

財政:化債先行,助力結構改革

在財政收支壓力較大、債務的效率有所下降的背景下,不應盲目加槓桿。現階段,財政收支的壓力相對較大。今年1-7月,公共財政收入同比增長11.5%,但這主要由於去年4-7月留抵退税帶來的低基數效應,增值税以外的公共財政收入同比下滑5.5%,公共財政支出同比增長3.3%,低於全年的目標增速。尤其是對地方政府來説,債務壓力仍相對較大,部分地區存在城投償還規模較大以及土地財政依賴度高等狀況,償債壓力相對較大。此外,正如前文所提及的,在債務規模上升時,債務的效率會有所下降。因此,現階段並不應盲目加槓桿,對於地方政府來説,更應通過化債的方式緩解債務壓力,提升債務效率。

參考日本的經驗,中央政府加槓桿也並非最好的選擇。上世紀90年代,日本面臨着嚴峻的經濟環境:房地產泡沫破裂、股市崩盤;出口下滑;產業政策失當,對創新產業的投入不足。在這樣的背景下,日本選擇通過政府舉債的方式來應對經濟衝擊。根據IMF數據,1990年日本一般政府總債務佔GDP比重僅有69%,但1996年突破100%,2009年突破200%,2022年則高達261%。近三十餘年來,每當遇到金融危機或是經濟不景氣時,日本都會選擇通過政府加槓桿的方式來緩解危機。在長期通過政府舉債應對危機的模式下,日本對於產業升級、技術進步帶動經濟增長的重視程度有所下降,造成了很長一段時間內的產業轉型升級停滯。

日本的這種應對危機的模式也帶來了許多問題,例如財政赤字貨幣化以及隨之而來的信用評級下調。日本央行公佈的數據顯示,2010年時,日本政府債務中僅有不到10%由日本央行持有,而在日本債務擴張的過程中,央行的持債比重也快速提升,自2017年以來長期維持在40%以上,截止到2022年末,日本的政府債券中44.9%均由央行持有。為了減輕政府的付息壓力,日本央行更是長期採用QQE(量化和質化貨幣寬鬆政策)以及YCC(收益率曲線控制政策),實行低利率甚至是負利率。財政赤字貨幣化下,央行以及貨幣政策變為了財政政策的工具和附庸,貨幣政策的獨立性嚴重受損。考慮到日本日益加重的債務負擔,目前三大評級機構中,標普(S&P)和惠譽(Fitch)將日本的主權信用評級定為A,穆迪(Moody's)則將日本的主權信用評級定為A1,排在G7中的倒數第二位,僅僅高於意大利。

綜合上文分析,地方政府加槓桿的空間較為有限,中央政府加槓桿也存在許多潛在的問題。對於財政政策而言,現階段不建議盲目加槓桿,仍是要以化債為主,通過發行特殊再融資債等方式進行債務置換以及存量債務展期,待化解債務之後才可以產生擴張空間。此外,財政還可以通過針對特定領域的減税降費來助力高新技術產業發展,加快結構性改革以及產業轉型升級,為經濟的長遠發展添磚加瓦。

貨幣:具備發力空間,降低實體融資成本

疫情以來,我國央行資產負債表擴張速度顯著慢於其它主要經濟體。2020年疫情爆發後,為了提振經濟,美、日、歐等主要經濟體央行大幅擴張資產負債表,在2020年當年均實現了兩位數的同比增速,其中美聯儲的資產負債表更是實現了接近80%的同比擴張速度。中國人民銀行的資產負債表在2020年僅僅是温和擴張4.5%,相比疫情前並無顯著擴張。儘管在近兩年,我國央行加快了擴表的速度,但擴張速度依舊不及6%。橫向對比其它主要經濟體央行,我國央行在疫情以來的擴張速度較慢,未來依舊有着進一步擴張的空間。

央行可以通過一系列的政策組合來降低居民和企業的債務負擔,幫助其實現復甦:

1. 降息降準:儘管今年以來央行已經進行了2次MLF降息操作,但考慮到通脹水平依舊較低,經濟部門承擔的實際利率仍較高,未來也可以通過繼續降息等方式來降低實體部門融資成本。此外,降準操作已經成為彌補中長期流動性缺口、提供低成本資金的常規手段,未來可以通過降準的方式釋放更多流動性。

2. 結構性貨幣政策工具:當下我國經濟增長動能已進入修復階段,且修復過程中結構性問題有所凸顯,結構性貨幣政策工具的定向支持作用更顯重要。截至今年二季度末,科技創新再貸款、碳減排支持工具以及普惠小微貸款支持工具等結構性工具餘額依舊較為充足,後續可以通過此類工具聚焦對科技創新以及小微企業等特定領域的支持。此外,PSL(抵押補充貸款)也有望用於支持城中村改造。

3. 化解城投和地方債務:美聯儲在2008年之後通過量化寬鬆政策購買MBS成功化解了居民債務的風險,我國央行也可以助力城投和地方債務的化解。根據財新的報道,央行或將設立應急流動性金融工具(SPV),由主要銀行參與,配合特殊再融資債券,將可以在一定程度上向地方城投平台提供流動性,進行債務化解。

4. 降低存量按揭貸款利率:現階段討論較多的降低存量按揭貸款利率等政策事實上是通過減輕居民部門的債務負擔,提高居民收入,釋放居民需求。

結論

財政政策或應聚焦化債和減税降費,貨幣政策或具備更多的發力空間。今年以來,市場的波動表現反映出對市場參與者對政策的關注,然而政策預期落空的背後體現出市場對財政政策擴張的期待過高,財政的大規模刺激與我國經濟發展的現狀並不相符。我們認為,財政政策的總體思路是恰當合適的,考慮到財政收支尤其是地方政府收入端面臨較大的壓力,因此今年更要注重維持財政的穩定性,通過發行特殊再融資債等方式進行債務的化解,為之後經濟活力的釋放創造空間。與之不同,我們認為貨幣政策在今年依舊有着較大的發揮空間,橫向對比其它經濟體的央行,我國央行資產負債表擴張空間較為充足,可以考慮通過一系列政策組合來提高居民收入、降低實體經濟融資成本,支撐經濟復甦的進程。

風險因素

國內政策力度超預期變化;經濟復甦不及預期;海外主要經濟體衰退;地緣政治衝突進一步加劇。

注:本文節選自中信證券研究部已於2023年8月29日發佈的《債市啟明系列20230829—債務週期的變化與政策應對》報吿;分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:餘經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001