本文來自格隆匯專欄:半導體行業觀察;作者:邵逸琦

2022年2月15日,英特爾宣佈與高塔半導體達成最終收購協議。根據協議,英特爾將以每股53美元的現金收購高塔半導體,交易總價值約為54億美元(約合人民幣400億元),遠高於高塔半導體的總市值。

當時交易雙方預計,這項收購將在約12個月內完成,即在2023年2月15日前完成。

有媒體表示,英特爾收購高塔半導體是其IDM 2.0戰略的重要一環,可以幫助英特爾補足成熟製程技術和拓展客户基礎,其次,高塔工廠分佈於亞洲、EMEA與美洲三大區域,符合英特爾降低供應鏈過度集中於亞洲的策略方向,避免因地緣政治風險伴隨而來的斷鏈危機等。

總之在大部分行業人士看來,不論是短期還是長期,英特爾收購高塔都是一件穩賺不賠的買賣,當英特爾分割晶圓代工部門時,高塔就是最好的承接平台,也是它向台積電、三星、格芯等老牌代工廠開戰的最佳利器。

但12個月的時間過去後,大家卻發現,這兩家並沒有直接宣佈收購成功,此時事情就有些不妙了,遲則生變,收購這類事情,拖得越久,黃掉的可能性就越大。

之後的聲明也證實了大家的這種擔心,由於中國國家市場監督管理總局 (SAMR) 尚未批准這樁收購,英特爾和高塔延長了交易期限,將收購完成時間從2月15日延長至6月中旬,之後再延長到8月15日。

最後在截止期限的8月15日,高塔宣佈與英特爾達成共識,終止雙方此前宣佈的於2022年2月簽訂的合併協議,根據相關條款,英特爾將向高塔付3.53億美元的反向終止費。

一場轟轟烈烈的大手筆收購落下帷幕,再加上過去的種種跡象,這不禁讓人內心產生一個疑問:跨國半導體收購是否還能繼續?

半導體巨頭的收購野望

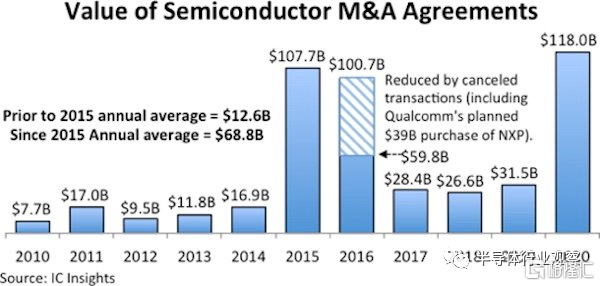

因為產業發展需求,半導體併購一直是企業做大做強的一個快而有效的手段,這在2015到2020年間尤為明顯。

以英特爾為例,從上個世紀至今,英特爾從未停止收購的步伐。

不同於傳統半導體公司只收購同行,英特爾的目光從來不會停留在單獨的半導體領域,往前數近13年的時間裏,英特爾收購的領域包括無線技術、數據中心芯片以及安全軟件等等,其涵蓋領域之廣闊,超出了大部分人的想象。

早在2010年4月北京英特爾信息技術IDF峯會上,英特爾就公佈了與諾基亞合作的產物——嵌入式智能手持設備操作系統 MeeGo,該項目整合了英特爾的Moblin和諾基亞的Maemo兩個系統,可以搭載於手機、電腦、筆記本、平板、電視和機頂盒等產品之上,而隨後的諾基亞N8就是Meego系統在手機上的小試牛刀。

這場峯會拉開了“藍色巨人”轉型的序幕,在移動互聯網時代到來的前夕,英特爾開始尋找一條能延續自己霸主地位的道路,過去二十多年的舒適期也讓它擁有更多試錯機會。

2010年8月,英特爾宣佈,以總計76.8億美元現金,收購全球最大專業安全技術廠商McAfee公司,其表示,他們已經同McAfee公司達成協議,以每股48美元的現金收購後者所有普通股,該價格相比McAfee週三收盤價溢價60%,總價為76.8億美元。

對於英特爾來説,這項收購將整合安全軟件與硬件兩項服務,從而大大加強個人用户、企業和政府設備、服務器以及網絡的安全性,在PC業務逐步陷入瓶頸的2010年,在安全領域做文章,能幫助英特爾在企業領域更好地施展拳腳,此外,McAfee旗下還有兩家手機安全公司Trust Digital和 TenCube,前者為iPhone提供安全保護,後者的軟件被用於Android、Symbian和Windows系統的手機。

隨後在2010年9月,英特爾再豪擲14億美元現金,收購歐洲第二大半導體制造商英飛凌的無線業務,英特爾CEO表示,收購英飛凌無線事業部將進一步加強英特爾計算戰略的第二極(互聯網聯通),

當時英飛凌的財報顯示,無線事業部的營收同比增長38%,達到3.46億歐元,佔據了英飛凌當季總營收的大約30%,且英飛凌無線事業部佔據智能手機和超低成本入門級電話的無線服務和無線設備市場領先地位。

20世紀第二個十年伊始,英特爾把主意打到了智能手機等移動設備之上,iPhone引發的革命方興未艾,手機是一個不亞於個人PC的龐大市場,也是即將到來的未來,接連的大手筆收購,就是一張通往移動時代的入場券。

而最為重磅的,還得數2015年6月,英特爾宣佈以每股54美元的現金,總計約167億美元現金收購FPGA廠商Altera,這樁收購在當年12月完成,是英特爾截至目前規模最大的一筆收購,這次就不侷限在移動領域了,英特爾更看重的還是它在服務器領域的潛力。

彼時,FPGA芯片已逐步登上熱門舞台,廣泛用於手機、平板等小型嵌入設備和數據中心的服務器中,其通過編程來實現不同功能,具有ASIC、GPU等處理器無法比擬的靈活性,對英特爾來説,不論是Xeon還是Atom處理器,都可以和FPGA相結合,發揮出更強大的性能與更高的效率。

此外,英特爾在2017年又完成了一次大規模收購,即花153億美元入主自動駕駛企業Mobileye,英特爾在聲明中表示,本次交易有望加速汽車行業的創新,並將英特爾帶入自動駕駛汽車這一高速發展市場的領先地位,同時也是英特爾投資數據密集型市場,構建基於雲端的計算和互聯平台,向全網所有終端延伸戰略的一部分。

從智能手機到物聯網,從服務器到自動駕駛,在2010年至2017年這幾年時間當中,英特爾完成了總額高達數百億美元的大型收購與不計其數未披露金額的小規模收購,由此編織出一個傳統半導體巨頭抓住未來再度崛起的野望。

但收購併沒有解決英特爾的困境,前面提到的幾項收購裏,McAfee雖然後面改名英特爾安全部門,但卻始終沒辦法融入英特爾,最後迎來了拆分與低價賣出的結局;英飛凌的無線部門則是給英特爾頻繁放血,始終無法取代高通成為iPhone基帶獨供,再加上Atom的折戟,在2019年低價賣給了蘋果;Altera倒是對服務器業務有頗多助力,但在AMD和Arm的強力攻勢下,服務器相關收入並不容樂觀;至於Mobileye,在收購時還是自動駕駛領域的領頭羊,但如今卻受到了高通和英偉達的猛烈衝擊,英特爾也無力在該領域發動反攻,甚至開始考慮出售Mobileye來籌集現金……

英特爾2022年第四季度的財報也不容樂觀,該季度總收入為140億美元,相比去年同期的205億美元下降了32%,這也是2016年以來最低的季度收入;淨虧損為6.64億美元,同比下跌了114%,幾乎是英特爾有史以來最大的單季度虧損。

以部門劃分來看,客户端計算業務(CCG)營收為66.3億美元,同比下降36%,是自上世紀90年代以來最大的跌幅;數據中心和人工智能業務(DCAI)營收為43億美元,同比下降33%;網絡和邊緣業務(NEX)營收為20.6億美元,同比下降1%;加速計算和圖形業務(AXG)營收為2.45億美元,同比增長1%;Mobileye的營收為5.65億美元,同比增長59%;英特爾代工服務(IFS)營收為3.19億美元,同比增長30%。

簡單概括來説,就是英特爾前三個老本行全都在跌,後三個新興業務表現尚可,但規模較小,撐不起英特爾的總營收,短時間內沒辦法帶來高額利潤,甚至還需要投入更多資金來保證它的未來競爭力。

由此看來,英特爾在2010年代的轉型確實走到了末途,而CEO基辛格提出的IDM 2.0戰略,就是英特爾在2020年代開啟的第二輪轉型,一家以處理器聞名於世界的半導體巨頭,現在要靠代工服務打動人心,成為更多Fabless公司的新工廠,這個難度不可謂不低。

從這個角度來看,對高塔的收購倒是完全不同於以往,之前英特爾幾百億美元砸下去,買的是芯片設計與軟件企業,而對於重資產的傳統制造企業卻少有涉足,原因是英特爾身為IDM企業,本身就有大量晶圓廠,只需對現有的工廠進行升級改造,即可滿足自身需求。

但為了IDM 2.0,英特爾的代工部門就要滿足各類客户的需求,光靠先進製程和封裝,路難免會走窄,收購高塔實質上是買珠還櫝,高塔手裏積累的幾家成熟製程的工廠才是它真正想要的,高塔本身業務表現如何,並不是他考慮的重點。

而收購失敗,為英特爾又一次的轉型蒙上了陰影,接下來代工部門恐怕就需要與台積電三星貼身肉搏,它的野望能否實現,還是一個未知數。

半導體併購黃金時代,已成過去時?

英特爾收購高塔失敗,不是近幾年半導體行業的第一次,恐怕也不會是最後一次。

在過去幾年裏,半導體行業裏掀起了一場收購熱潮,其中最為人矚目的,當然是幾個巨頭的下場,豪擲百億美元,只為在未來激烈競爭中佔得一點優勢。

2016年10月,高通與恩智浦宣佈達成收購協議,以每股 110 美元現金收購恩智浦所有已發行和流通在外的普通股,合計470億美元,最終因沒有得到中國監管機構批准而失敗。

2017年11月,博通擬以每股70美元現金和發行股份方式收購高通,合計作價1300億美元,成為半導體行業迄今為止最大併購案,但最終美國總統以“國家安全”為由,喊停了這場“雙通”合併。

2020年9月,英偉達宣佈,將以400億美元的價格從軟銀手中收購ARM,其會支付價值215億美元的英偉達股票和120億美元的現金,但在美國和英國兩地的監管機構介入調查後,最終因未在截至期限前獲得批准而失敗。

2020年12月,全球第三大半導體硅晶圓廠環球晶圓(GlobalWafers)宣佈以每股125歐元總計37.5億歐元,向排名第四的德國世創(Siltronic)發起收購,最終因未能在1月31日截止期限前得到德國監管機構批准吿終。

收購併不是請客吃飯,不是雙方點頭就能皆大歡喜的,根據中國的《反壟斷法》以及相關規定,即使收購案的雙方都是外國公司,但只要他們的年收入在全球超過100億元人民幣,在中國市場超過4億元人民幣,那麼相關收購案就將會被納入中國商務部的監管當中,國外關於壟斷的通行慣例也大抵如此。

而半導體巨頭的大型收購案,前後需要花費18到24個月的時間,在各國監管機構之間奔忙,完成各種反壟斷調查,最後收穫的往往還是等待批准或者否決收購,可謂是竹籃打水一場空,賠了夫人又折兵,不光付出了時間,還需要付一筆價格不菲的“分手費”。

收購與被收購方同意,通過主要經濟體監管機構的審查,這兩個必要條件看似簡單,但大部分收購案都倒在了監管機構的門前,尤其是一個國家企業向另一個國家的企業發動收購,出於保護本國的GDP、就業、知識產權等考慮,往往會否決這項收購案,甚至於同個國家的收購,也會因為其他國家的介入而失敗。

至於中國企業的海外併購,因為一些眾所周知的原因,更是難上加難,這在之前的文章《那些中國買不到的半導體公司》中有談到。

半導體行業的超大型併購,會因為英特爾收購高塔失敗而引發寒蟬效應嗎?

這個問題的答案多半是否定的,需要明確的是,如今行業尚處在下行週期之內,與很多人的固有印象不同,半導體從來就不是一個需要在寒冬裏勒緊褲腰帶的行業,韓企三星上世紀就開啟了DRAM領域的逆週期投資,以賠本的方式擠走競爭對手,從而在之後的競爭環境中佔據優勢,英偉達在GPU剛誕生之際,就通過微軟的支持,迅速把競爭對手3dfx購買下來,AMD豪擲數十億美元將ATI聚至麾下,勾勒出如今APU的雛形……

這樣的例子數不勝數,在半導體行業的超大型併購中,愈是生存艱難,企業就愈發傾向調用資金完成收購,贏者通吃,輸者皆無,抓住機會的企業順勢而起,成為新的霸主,在短暫的寒冬之後,就能迎來週期之後的燦爛陽光。

更為重要的是,半導體行業中,技術創新和拓展領域是保證企業增長與活力的最佳手段,通過併購,不僅可以輕鬆獲得技術和研發實力強勁的公司,還能方便企業踏入以往難以進入的新領域當中,部分快速增長的新興領域還能讓一家老牌企業煥發新生,營收、利潤、市值……一切都能信手拈來。

從這一角度來看,半導體併購,不會限於過去時,永遠會是進行時。

國產半導體收購,逆流而上?

相較於半導體巨頭的收購案,國內半導體企業的跨國收購,往往會被忽略乃至遺忘,但國產半導體在國際半導體市場的存在感並不低,且屢屢受挫。

2016年2月,美國Fairchild半導體公司拒絕中國收購方的要約。同年11月,福建宏芯基金對德國LED半導體設備MOCVD龍頭Aixtron發起的收購案也遭到了美國政府的干預和阻止。2017年9月,美國叫停中國背景私募股權基金(Canyon Bridge Fund Partners)收購美國芯片製造商Lattice的交易……大量國內半導體的跨國收購最終草草收場。

2021年12月,賽微電子發佈公吿稱,擬以8450萬歐元(人民幣約為6億元)收購德國Elmos 位於德國北萊茵威斯特法倫州多特蒙德市的汽車芯片製造產線相關資產(簡稱“德國FAB5”)。2022年11月,德國聯邦政府以“認定其威脅到德國的秩序和安全”為由,禁止其收購德國Elmos汽車芯片產線。

這件事的後續發展超出了大部分人的預料,2023年6月, Elmos宣佈已同意美國公司Littelfuse以約9300萬歐元的淨購買價出售晶圓廠,賽威電子沒買到手的,其他公司加了幾百萬歐元就輕鬆收入囊中。

2023年5月23日,EDA三巨頭之一Candence宣佈收購英國EDA公司Pulsic,而此前香港投資機構Super Orange HK已經向這家成立於2000年的EDA公司拋出了橄欖枝,但英國政府卻以國家安全為由,阻止了中國財團對Pulsic的收購。

2021年7月,聞泰科技旗下安世半導體(位於荷蘭)已經完成了對英國最大的化合物晶圓廠Newport Wafer Fab的收購,收購交易額為6300萬英鎊(約7500萬美元),但2022年11月,英國政府發表聲明,在詳細的評估了國家安全之後,阻止安世半導體對該晶圓廠收購,並要求安世半導體在指定期限內,按照指定流程,出售Newport Wafer Fab至少86%的股權,也就是恢復到收購之前的持股份額。

種種例子數不勝數,如果説AMD收購賽靈思是簡單難度,英特爾收購高塔是普通難度,英偉達收購Arm是困難難度,那麼中國公司想要收購海外半導體公司,已經開啟了一場地獄難度的冒險,遇到的挑戰不光有競爭對手的阻擾,收購資金的籌措,監管機構的下場,還有政府以安全為由突如其來的介入。

但即使在海外建樹寥寥,國內企業依舊沒有停下併購的步伐:江波龍收購了力成科技蘇州公司,新增存儲芯片封測業務;硅片領域,TCL中環子公司中環領先收購了鑫芯半導體;電源芯片領域,晶豐明源收購南京凌歐創芯電子;EDA軟件領域,EDA初創公司日觀芯設收購了芯雲微電子,華大九天金收購了芯達科技,芯華章對瞬曜電子進行核心技術整合……

正如前文中所説,半導體行業,沒有勒緊腰帶過冬的必要,下行週期並非只有慘淡經營,一場順應變化抓住機遇的併購,會成為上行週期裏揚眉吐氣的底氣。

“前一個時代的輝煌明星往往是最後一個適應變化的人。”英特爾傳奇CEO格羅夫在《只有偏執狂才能生存》一書中如是説到,“他也是最後一個屈服於戰略轉折點的人,他會比絕大多數人失敗得更為慘烈。”

在這個行業中,併購就是應對變化的最佳利器,沒有人會心甘情願地屈服於一場戰略轉折,自然也不會有企業,去抗拒即將到來的下一場併購。

參考文獻

那些中國買不到的半導體公司——半導體行業觀察

List of mergers and acquisitions by Intel——維基百科

以英特爾為鑑,全球芯片併購或許已不是備選項——華爾街日報