本文來自格隆匯專欄:中金研究;作者:郭朝輝 李林惠

8月9日,雪佛龍和伍德賽德公司位於澳大利亞的LNG工廠工人達成罷工投票,並計劃最早於下週正式開始罷工,屆時澳大利亞的North West Shelf、Gorgon、Wheatstone三部液化裝置或被迫關停[1],將直接影響全球約10%的LNG出口。在2023年4月16日發佈的研究報吿《歐洲天然氣:供應難題未解》中,我們提出LNG進口仍是歐洲天然氣市場填補俄羅斯PNG缺口和維繫供需平衡的關鍵,因而即使澳大利亞LNG出口不直接去往歐洲,市場仍擔心亞洲LNG市場趨緊或會加重歐洲LNG進口、特別是LNG現貨的進口壓力。可以看到,8月9日-11日,荷蘭TTF氣價累計攀升約14%至11.4美元/百萬英熱附近,升幅明顯高於亞洲、美國氣價。

短期而言,在歐洲天然氣補庫進展順利和淡季需求延續疲弱的情形下,我們判斷澳洲LNG供應擾動對歐洲天然氣市場的實際影響或相對有限,歐洲仍大概率以高庫存起點步入2023/24年取暖旺季。但往前看,我們認為高庫存起點或並不意味着今冬歐洲天然氣市場平衡“高枕無憂”,歐洲或仍需依賴溢價優勢來保證高LNG進口,進而填補俄PNG缺口並滿足旺季需求,短缺壓力漸行漸近之際,除非暖冬助力再顯,我們提示今冬歐洲氣價上行風險仍存。

澳洲罷工擾動LNG出口,供應風險推升歐洲氣價

作為全球重要的LNG出口國,2022年澳大利亞出口約1123億立方米LNG,佔全球總貿易量的20.7%左右。據湯森路透統計,澳大利亞在營LNG液化裝置合計10部,總產能約為1186億立方米/年,2022年開工率高達95%。本次罷工將波及North West Shelf、Gorgon、Wheatstone合計3部LNG液化裝置,總產能約為555億立方米/年,佔澳大利亞總產能的47%左右。據路透數據,2023年1-7月澳大利亞合計出口LNG約641億立方米,三部受波及裝置合計出口約326億立方米,佔比達51%左右;即若其全部停擺,或直接影響全球10%左右的LNG出口供應。

圖表:澳大利亞LNG出口約佔全球供應的20.7%

資料來源:BP,中金公司研究部

圖表:罷工波及的液化裝置約佔澳大利亞總量的五成

資料來源:湯森路透,中金公司研究部

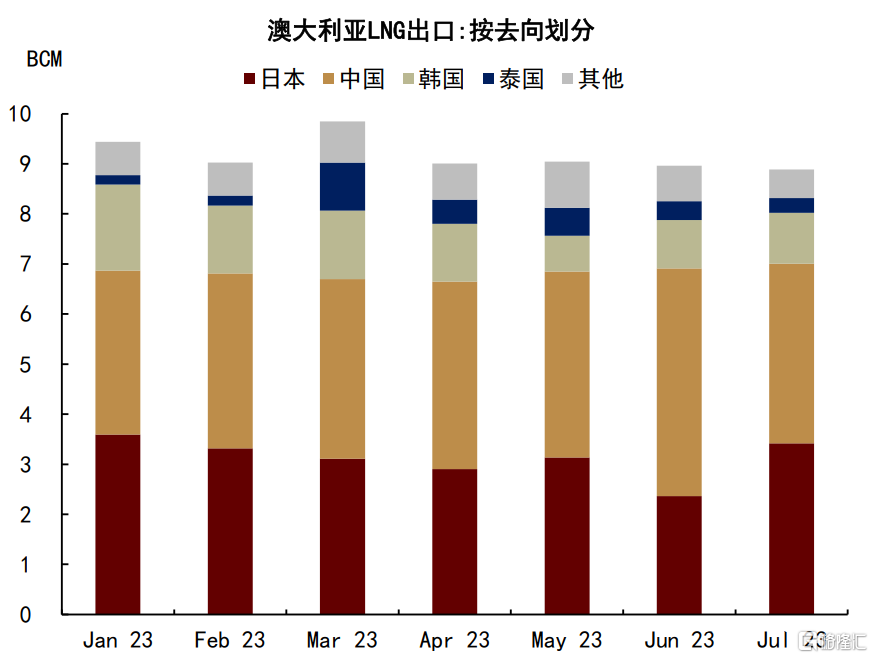

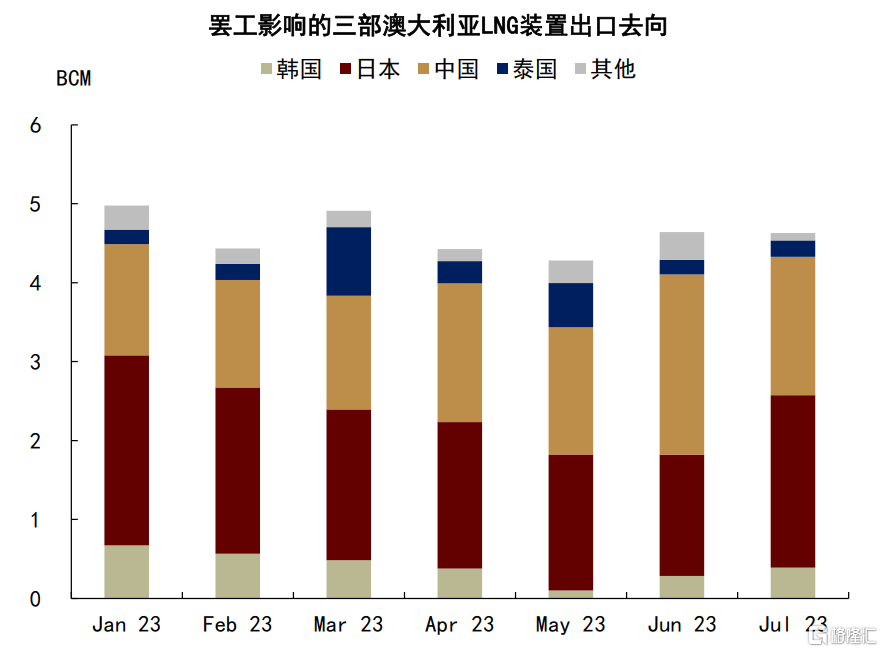

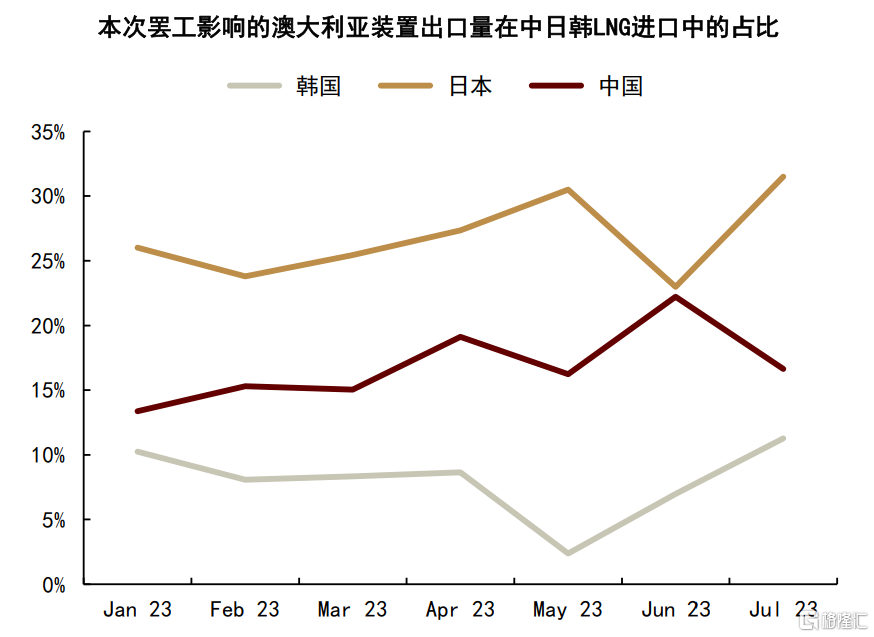

從出口去向來看,澳大利亞LNG主要去往中國、日本、韓國等亞洲國家,貿易形式以長協合同為主。據路透統計,2023年澳大利亞LNG長協貿易量約為959億立方米,均運往亞洲國家,其中三部受罷工波及的液化裝置在合同貿易量中的佔比約為37.8%。2023年1-7月,澳大利亞分別向中國、日本、韓國出口約259、218、83億立方米LNG,合計佔其LNG出口的87%左右。期間,三部受罷工波及的液化裝置合計向中國、日本、韓國出口約116、137、29億立方米LNG,分別佔三國LNG總進口的17%、27%、8%左右。

圖表:澳大利亞LNG出口主要去往亞洲

資料來源:湯森路透,中金公司研究部

圖表:三部受波及液化裝置出口主要去往中日韓…

資料來源:湯森路透,中金公司研究部

圖表:…並在其LNG進口中佔比較高

資料來源:湯森路透,中金公司研究部

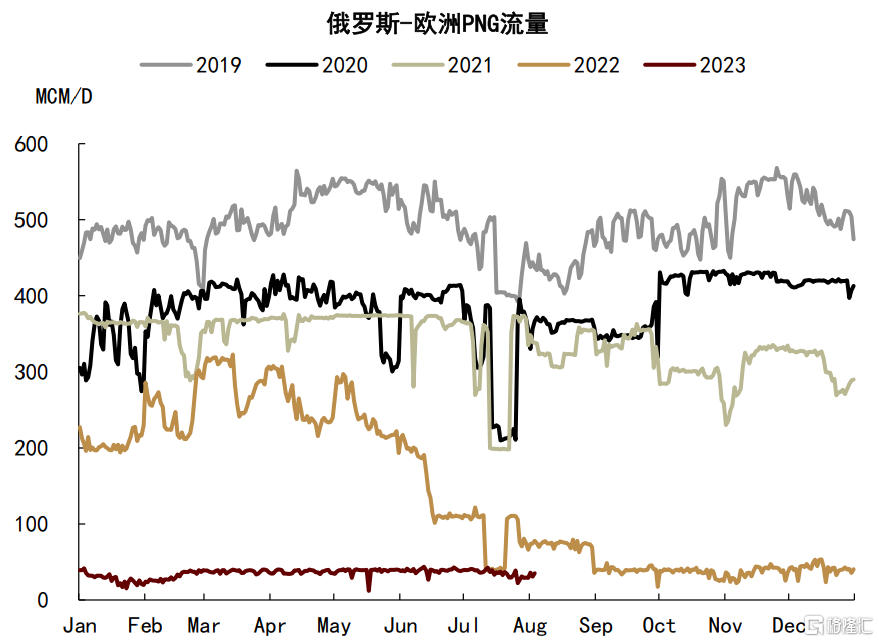

LNG供應風險發酵迅速推升全球天然氣價格。8月9日,荷蘭TTF氣價、亞洲JKM LNG價格、美國HH氣價日內分別大升29%、14%和6.6%;截至週五,荷蘭TTF氣價累計上升14%,相較之下,亞洲和美國天然氣市場情緒均明顯緩和,亞洲JKM LNG價格累計升幅降至6.2%,美國HH氣價則已基本回吐升幅。可以看到,雖不直面供應衝擊,但歐洲市場反應最為劇烈,我們認為也反映了俄PNG缺口持續下歐洲天然氣基本面的相對脆弱,LNG進口為其維繫平衡的關鍵(詳見2023年4月16日發佈的研究報吿《歐洲天然氣:供應難題未解》)。2023年1-7月,俄羅斯至歐洲PNG出口約為11億立方米/月,較2021年同期(俄烏衝突前正常水平)減少約97億立方米/月;1-7月歐盟及英國LNG進口約為141億立方米/月,較2021年同期增加約60億立方米/月,疊加挪威、北非的PNG供應和歐洲天然氣產量彈性相對偏低,僅就供給側而言,歐洲通過LNG進口填補了約62%的俄PNG缺口。

圖表:澳大利亞LNG供應風險推升歐洲氣價

資料來源:彭博資訊,中金公司研究部

圖表:歐洲仍面臨俄羅斯PNG供應缺口

資料來源:湯森路透,中金公司研究部

圖表:LNG進口填補部分缺口,但近期已有所下滑

資料來源:湯森路透,中金公司研究部

歐洲LNG進口壓力初露端倪,需求疲弱有望支撐淡季補庫

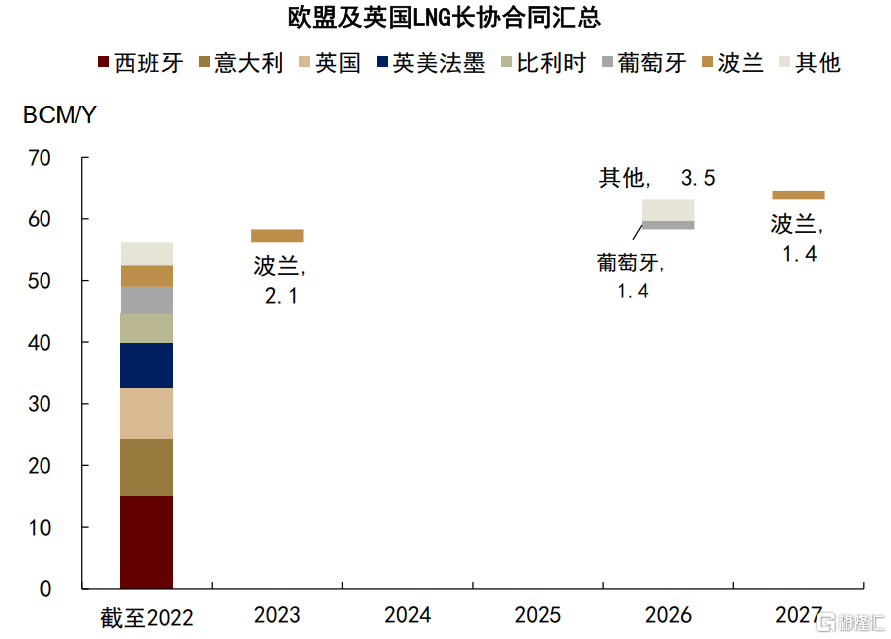

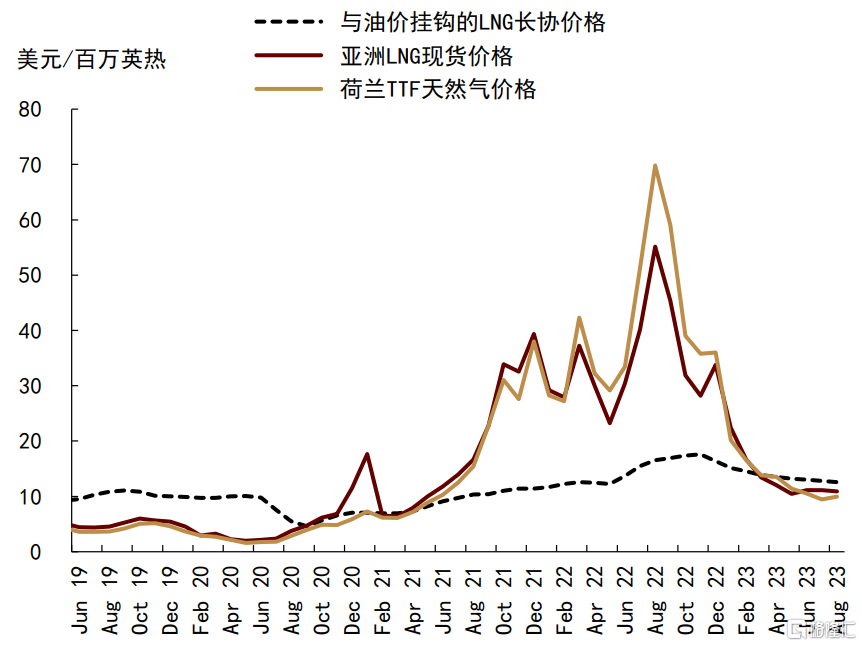

隨着淡季補庫如期進行,歐洲氣價於1H23迴歸歷史正常區間,相較於LNG長協價格和亞洲LNG現貨的溢價優勢也完全消除,在2023年6月13日發佈的研究報吿《能源2023下半年展望:於低谷處尋轉機》中,我們提出歐洲氣價或已築底,並仍將對基本面的邊際趨緊壓力較為敏感,特別是長協合同增量有限下的LNG現貨進口壓力。

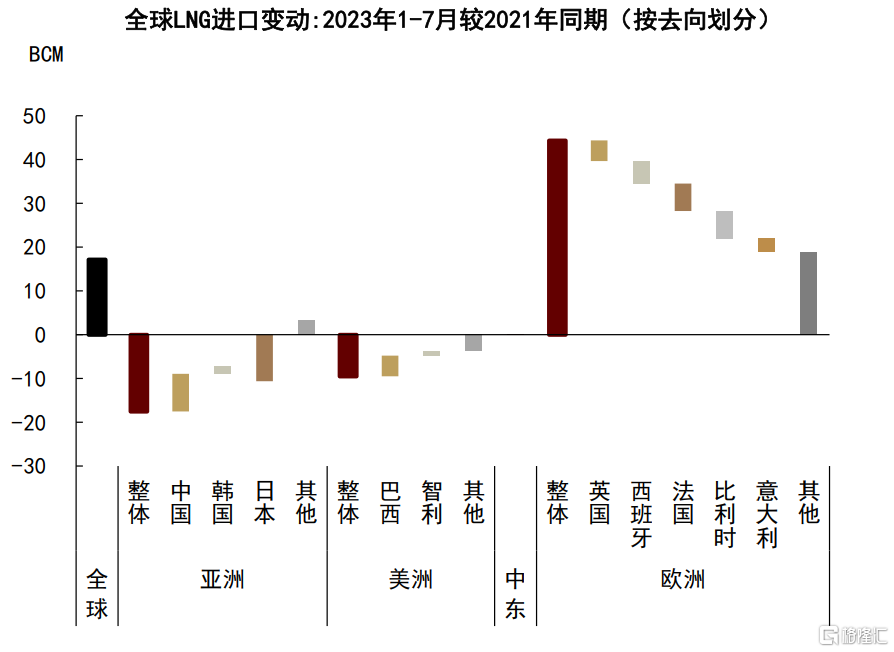

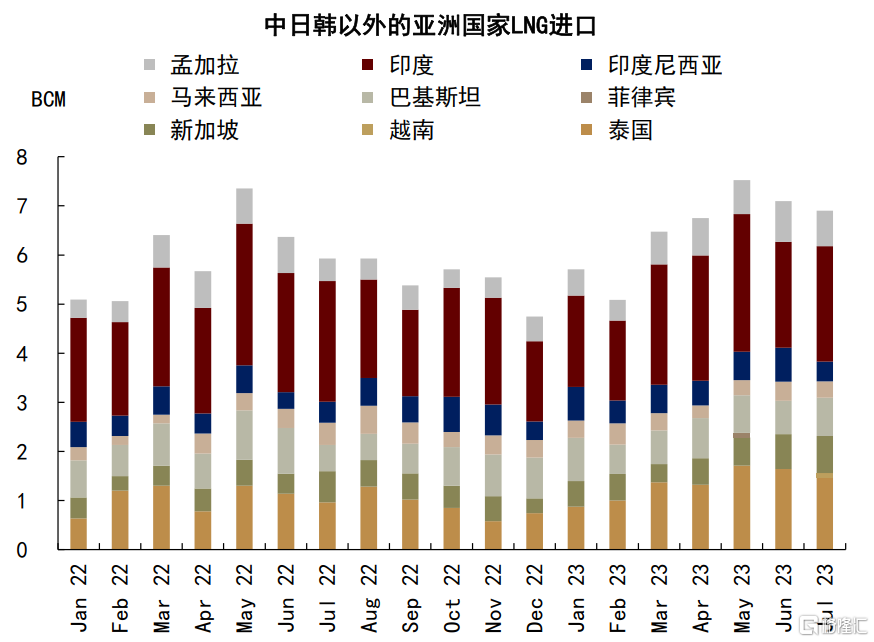

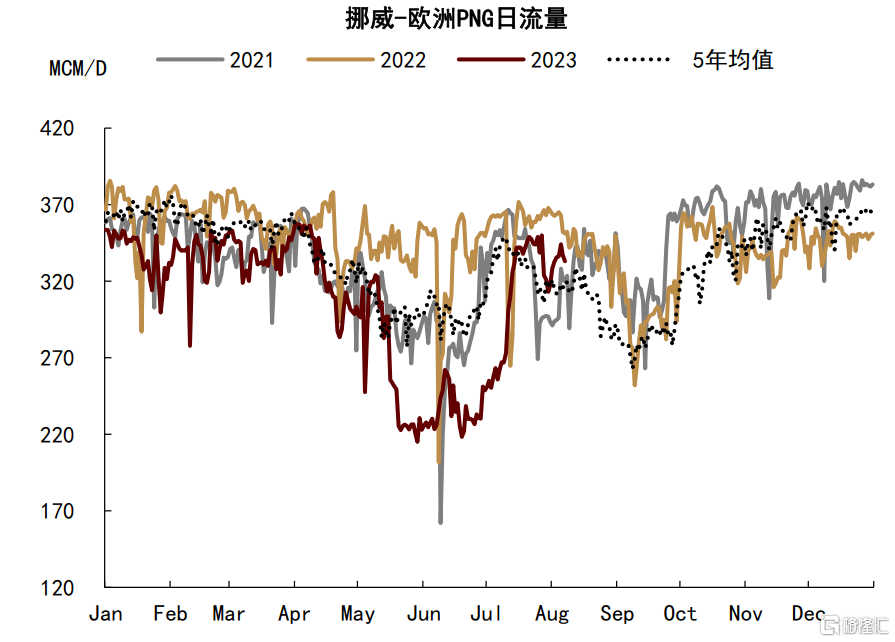

可以看到,6月以來歐盟及英國LNG到港量如期下滑,並於7月降至116億立方米/月左右,為2022年3月以來的最低水平,疊加挪威管道維修期意外延長,供應難題如期顯現,氣價中樞也已有所上移。其中,印度、泰國等價格敏感型進口國的需求迴歸或為6-7月歐洲LNG貨源分流的主要去向,而若澳洲LNG出口因罷工而階段性受阻,中日韓等國對LNG現貨的進口增量訴求或進一步加重全球LNG市場的供應壓力,歐洲LNG進口的下滑風險或進一步上升。

圖表:歐洲LNG長協合同增量有限…

資料來源:湯森路透,中金公司研究部

圖表:…仍需大量進口LNG現貨

資料來源:湯森路透,中金公司研究部

圖表:但當前歐洲LNG進口已不再具備溢價優勢

資料來源:彭博資訊,中金公司研究部

數據説明:2023年8月數據為1-11日價格均值

圖表:部分亞洲國家LNG進口增加或分流歐洲貨源

資料來源:湯森路透,中金公司研究部

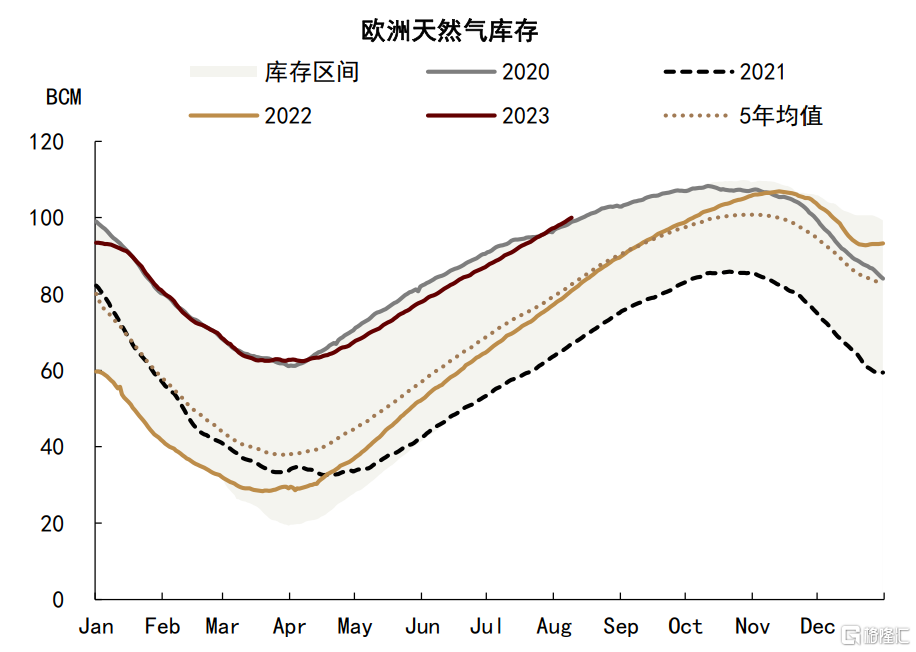

除了依靠高LNG進口,削減用氣需求是歐洲維持天然氣市場平衡的另一重要方式。據歐盟統計局及路透數據,2023年1-7月歐盟及英國天然氣消費較2021年同期減少約90億立方米/月,在與LNG進口增量共同填補了俄PNG供應缺口後,進一步支撐了庫存修復。截至8月10日,歐洲天然氣庫存填充率達到88.3%,淡季補庫進度達84%左右。

往前看,在歐洲製造業需求仍然承壓(7月歐元區製造業PMI於收縮區間進一步降至42.7)和天氣表現正常的情況下,我們認為相對疲弱的淡季消費有望支撐歐洲天然氣補庫如期完成,並大概率將以高庫存起點(歷史經驗來看填充率或在95%左右)步入2023/24年取暖旺季,因而短期來看,我們認為LNG供應風險對歐洲天然氣淡季供需平衡和庫存修復的影響或相對有限。

圖表:歐洲天然氣淡季消費延續疲弱

資料來源:湯森路透,中金公司研究部

圖表:歐洲天然氣庫存修復如期進行

資料來源:GIE,中金公司研究部

數據説明:截至2023年8月10日

但高庫存或並非“高枕無憂”,旺季平衡仍需高LNG進口

我們提示高庫存起點或並不意味着旺季平衡“高枕無憂”,隨着取暖旺季到來,歐洲仍需保證高LNG進口以填補俄PNG缺口和滿足旺季需求,僅依靠庫存或遠遠不夠。

一方面,歐洲取暖旺季(11月-次年3月)的用氣需求約為淡季的1.9倍,且以住宅和商業部門的剛性需求為主,與氣温條件直接掛鈎。2022/23年取暖季歐洲天然氣消費超預期下滑的核心驅動也是超季節性的暖冬天氣,而非主動降需(詳見《歐洲天然氣:需求疲弱能否延續?》)。因而我們提示,以工業、電熱轉換為主的淡季消費的弱勢或不宜線性外推至旺季,今冬歐洲天然氣市場或大概率仍將面臨需求的季節性回升壓力。

圖表:但歐洲旺季用氣需求回升壓力仍存

資料來源:歐盟統計局,湯森路透,中金公司研究部

數據説明:截至2023年7月月度數據

圖表:2022/23取暖季需求下降主要因為暖冬天氣

資料來源:IEA,中金公司研究部

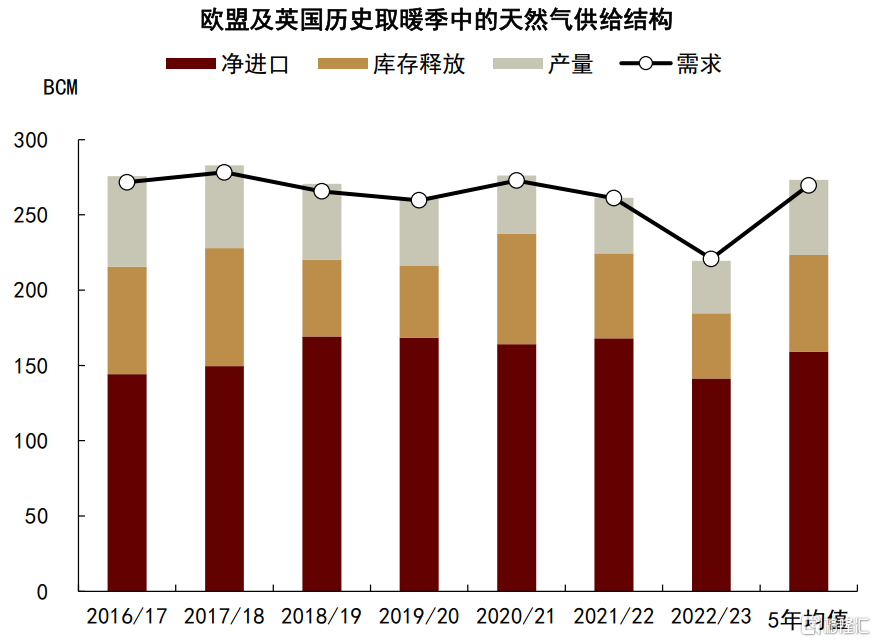

另一方面,從2016-2021年的歷史情況來看,歐盟及英國的旺季用氣需求僅有約23%通過消耗庫存滿足,相較之下,59%的旺季用氣消費仍需依賴同期的天然氣進口、剩餘18%則需依靠自有產量。因而在供應缺口持續的情況下,高庫存或難以完全保障旺季供應,歐洲仍需在冬季維持甚至進一步增加LNG進口。據我們測算,若2023/24年取暖季歐洲天然氣消費達到2016-2021年均值水平,在其他低彈性供應維持現狀、庫存呈季節性去化的情況下,歐洲或需在取暖季保證約213億立方米/月的LNG進口,約為今年1-7月進口量的1.5倍;而若歐洲完成歐盟設定的15%的用氣削減目標,我們測算或也需維持約135億立方米/月的LNG進口,與2022年歐洲天然氣高溢價期間的進口量基本持平。

圖表:旺季供應仍高度依賴進口,庫存消耗貢獻有限

資料來源:歐盟統計局,湯森路透,中金公司研究部

往前看,供應難題未解,短缺壓力漸近

今冬歐洲氣價上行風險仍存

因而短期而言,在歐洲天然氣補庫進展順利和淡季需求延續疲弱的情況下,我們判斷澳洲LNG供應擾動的實際影響或相對有限,歐洲仍大概率以高庫存起點步入2023/24年取暖旺季。此外,檢修計劃顯示9月挪威-歐洲的PNG出口仍將階段性下滑,我們提示低彈性供應或仍有趨緊壓力,維持2H23展望中對3Q23荷蘭TTF氣價位於10-15美元/百萬英熱的判斷。

往前看,我們認為高庫存起點或並不意味着今冬歐洲天然氣市場供應“高枕無憂”,隨着取暖旺季到來,季節性的需求壓力或使得歐洲天然氣的供應難題重回定價視野,歐洲或仍需依賴溢價優勢以保證高LNG進口,以滿足旺季消費,短缺壓力漸行漸近之際,除非暖冬助力再顯,我們提示今冬歐洲氣價上行風險仍存,維持對荷蘭TTF氣價或於4Q23上移至20美元/百萬英熱的判斷。

圖表:今年挪威-歐洲PNG出口受檢修影響

資料來源:湯森路透,中金公司研究部

數據説明:截至2023年8月10日

圖表:檢修計劃顯示9月挪威PNG仍有下滑壓力

資料來源:湯森路透,中金公司研究部

圖表:遠期價格顯示今冬歐洲氣價上行風險仍存

資料來源:湯森路透,中金公司研究部

注:本文摘自中金2023年8月12日已經發布的《歐洲天然氣:短缺壓力漸行漸近》,分析員 郭朝輝 SAC 執業證書編號:S0080513070006 SFC CE Ref:BBU524