本文來自格隆匯專欄:業談債市 作者:楊業偉 趙增輝

主要觀點

7月政治局會議後,政策發力節奏明顯加快,着力穩定經濟增長。而穩定經濟增長需要安排相應的資金來源,在財政預算確定的情況下,政策性金融工具有望成為新的政策發力點。本文將從政策性開發性金融工具的定義特點出發,從其發展過程、運行流程、投放領域、對資金的撬動作用等角度進行闡述,並對2023年政策性開發性金融工具進行展望。

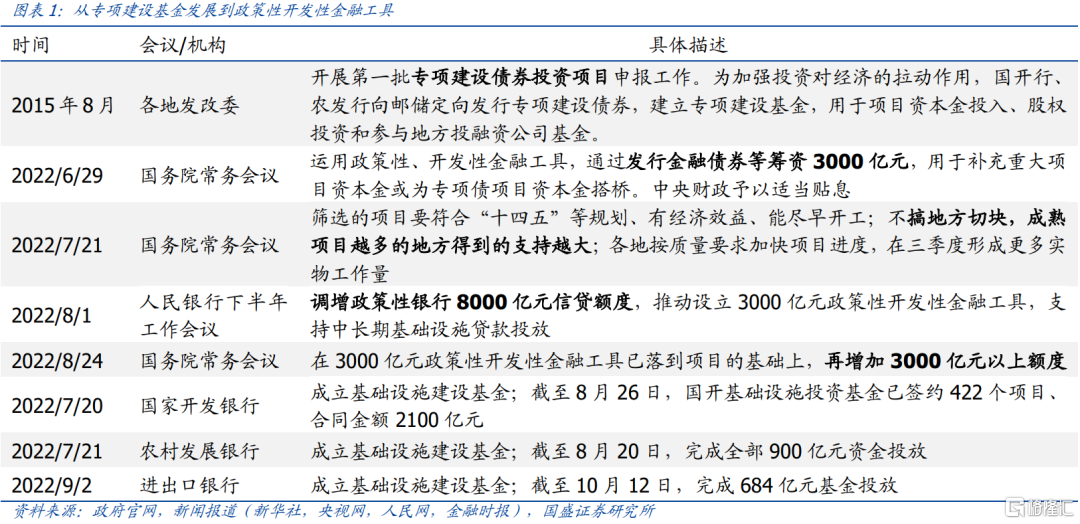

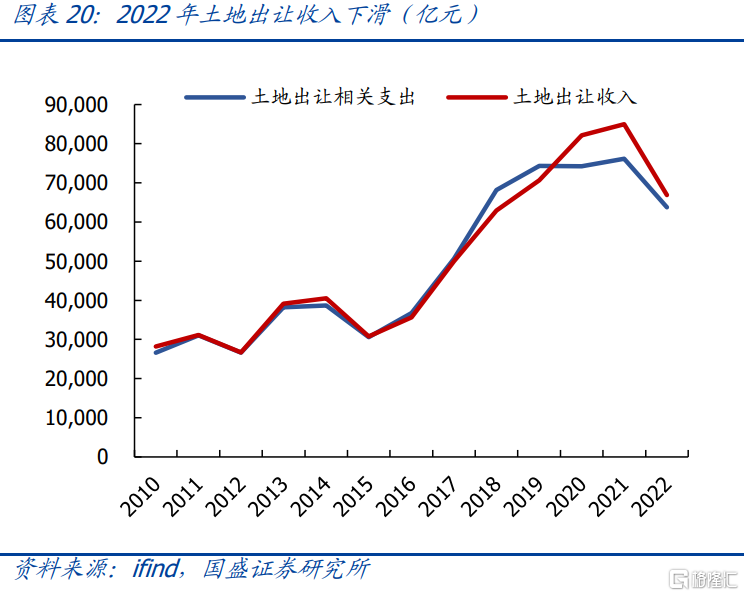

從實質上來看,開發性金融工具最早應該是2015年推出的專項建設基金,而2022年國常會上首次使用了這個名稱。2015年8月初,為應對經濟下行壓力,拉動投資增速,國開行和農發行開始向郵儲銀行定向發債,募集資金成立專項建設基金 ;2022年地方受留抵退税和土地出讓收入下滑等因素影響,財力出現下滑,同時大部分專項債已在上半年發行完成,為了支撐下半年基建的繼續增長,國務院常務會議首次於2022年6月29日提出要運用政策性開發性金融工具來補充重大項目資本金或為專項債項目資本金搭橋,並確定第一批的額度為3000億元。而後8月底國常會上提出再增加3000億額度。

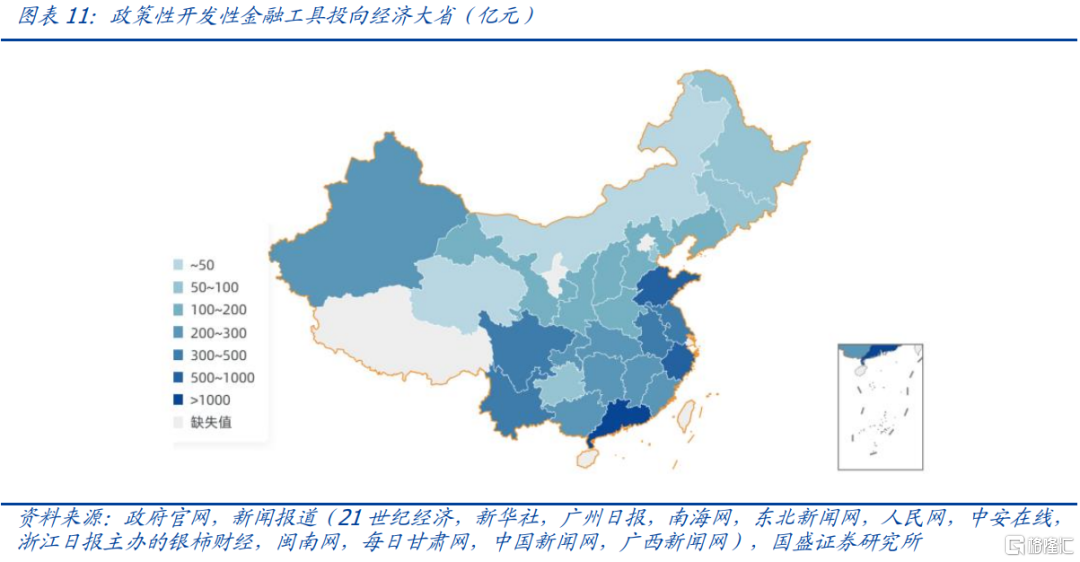

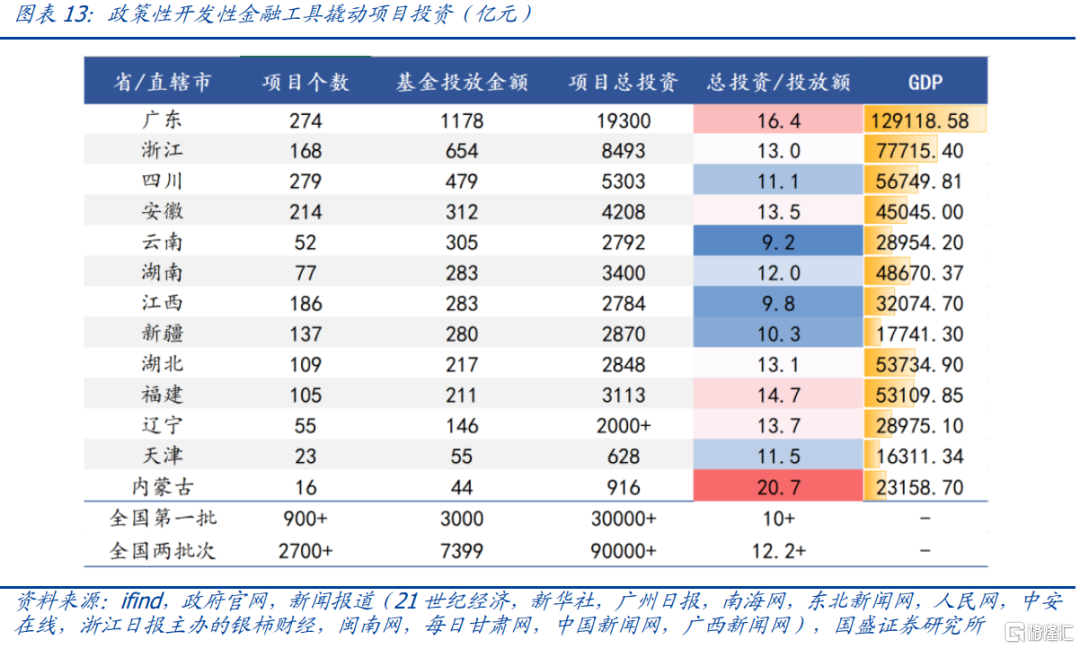

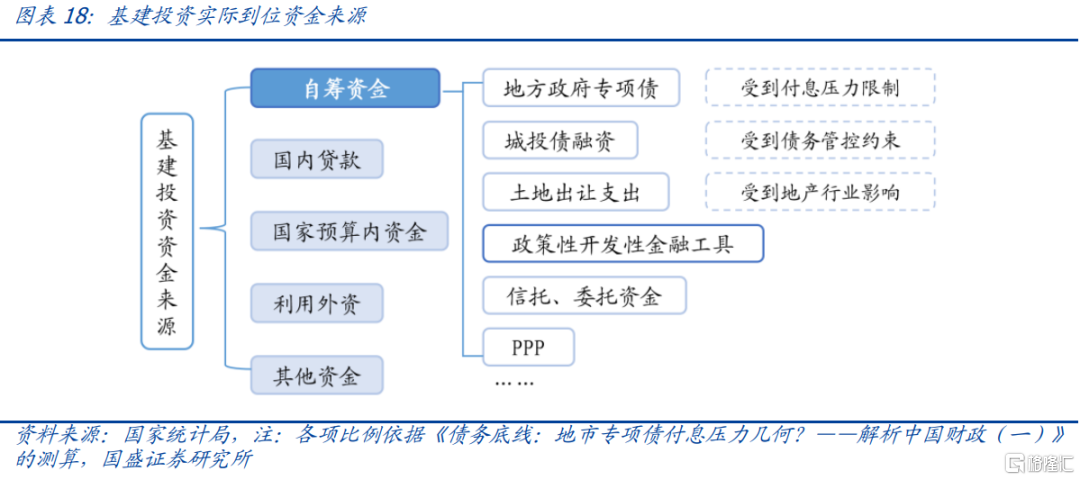

去年政策性金融工具使用流程、範圍及投向情況。為更好發揮有效投資“補短板、調結構、穩就業、帶消費”的綜合效應,2022年下半年推出了兩批政策性開發性金融工具,其設立-投放速度較快,每批從提出額度到設立基金耗時約1個月,從基金設立到完成投放耗時約1-2月。1)政策性開發性金融工具的各項目需由項目單位進行申報,國家發改委梳理形成備選項目清單後,按“成熟一批,推薦一批”的思路,推薦給政策行。2)政策行根據發改委的備選項目清單按市場化原則進行篩選,進行項目對接和投資,具體來看,各省分行對項目主體進行調查評選,總行進行審核判定。3)和專項建設基金類似,三大政策行通過發行金融債券等方式籌集資金,並有PSL提供支持。4)從投放領域看,政策性開發性金融工具的投放領域較為廣泛,主要投向五大基礎設施建設重點領域等,特別是交通、園區、水利等領域。5)從投放用途看,政策性開發性金融工具主要有兩種用途:補充重大項目資本金,以及為專項債項目資本金搭橋。6)從投放方式看,若是資本金用途,可以採用股權投資、股東借款等方式,回收時則進行股權收購、股權轉讓;若是為專項債資本金搭橋用途,投放時基金搭橋,回收時可通過分期付款等方式。7)從投放地域來看,政策行開發性金融工具主要投向經濟大省。分省來看,廣東省獲得政策性開發性金融工具投放金額1178億元,居全國首位;浙江獲得653.7億元投放,為全國第二。兩者合計佔比在1/4以上。

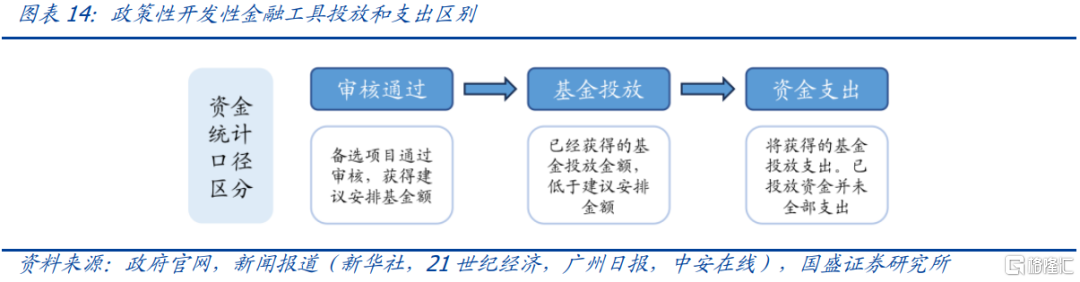

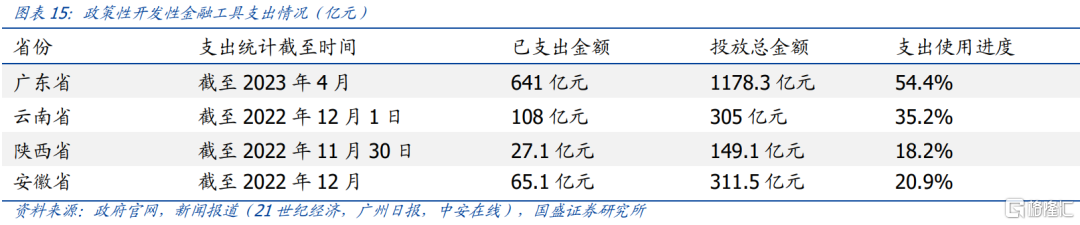

政策性開發性金融工具支出進度較慢。根據政策性開發性金融工具的申報-審核-投放流程,審核通過後會獲得建議安排金額;再經相關流程項目單位可獲得資金投放,投放金額往往低於建議安排金額。但已投放並不意味着資金已經支出,根據已披露的四省數據可以看出支出進度較慢,截至2023年4月,廣東省的支出使用進度為54.4%,而截至2022年11、12月,陝西和安徽的支出進度只有20%左右。金融工具支出進度較慢可能是因為支出過程中存在落地難問題,相關資金或未及時配套。

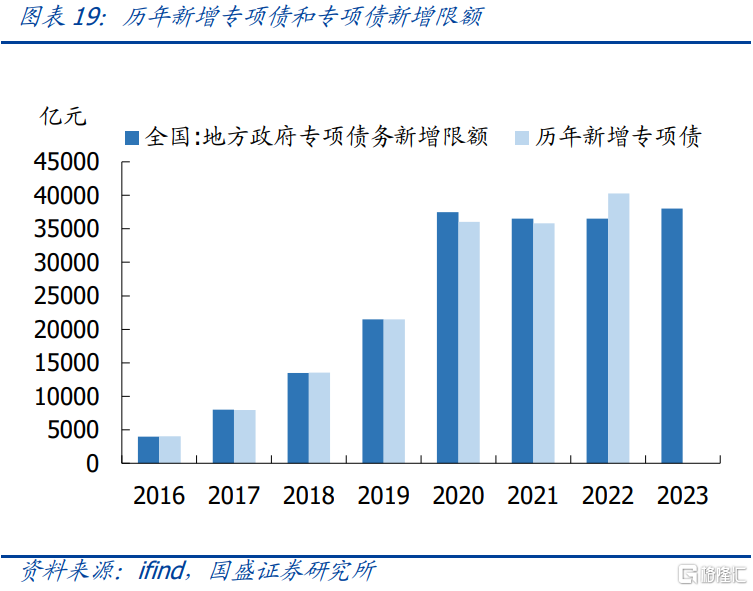

今年穩增長政策發力,地方財力不足情況下,政策性開發性金融工具有望再度發力。過去專項建設基金和政策性開發性金融工具的投放有着較好效果,帶動了一定時期內的基建增長和實物工作量形成,並刺激了融資需求的提升。今年地方財力不足,地方債發行緩慢,更需要政策性開發性金融工具發力,來補充地方政府財力。特別是政治局會議要求加快地方債發行,而專項債缺乏資本金是地方債發行緩慢的重要原因之一,需要政策性金融工具補充資本金以加快發行。因而,我們預計下半年政策性開發性金融工具存在再度發力可能,考慮到已經到8月份,且去年有部分資金支出進度較慢,因而今年我們預計出台規模不大,可能與去年單次規模相近或在3000億左右。

風險提示:相關表述統計存在遺漏;政策推進不及預期

正文

7月政治局會議後,政策發力節奏明顯加快,着力穩定經濟增長。而穩定經濟增長需要安排相應的資金來源,在財政預算確定的情況下,政策性金融工具有望成為新的政策發力點。本文將從政策性開發性金融工具的定義特點出發,從其發展過程、運行流程、投放領域、對資金的撬動作用等角度進行闡述,並對2023年政策性開發性金融工具進行展望。

1、什麼是政策性開發性金融工具

寬泛的來説,政策性開發性金融工具指由為實現特定政策目標而設立的金融工具,一般由政策性銀行設立管理,具有準財政屬性。其特點是具有補充重大項目資本金的用途,或者實現重要的政策目標,能夠撬動民間資本等其它資金參與。

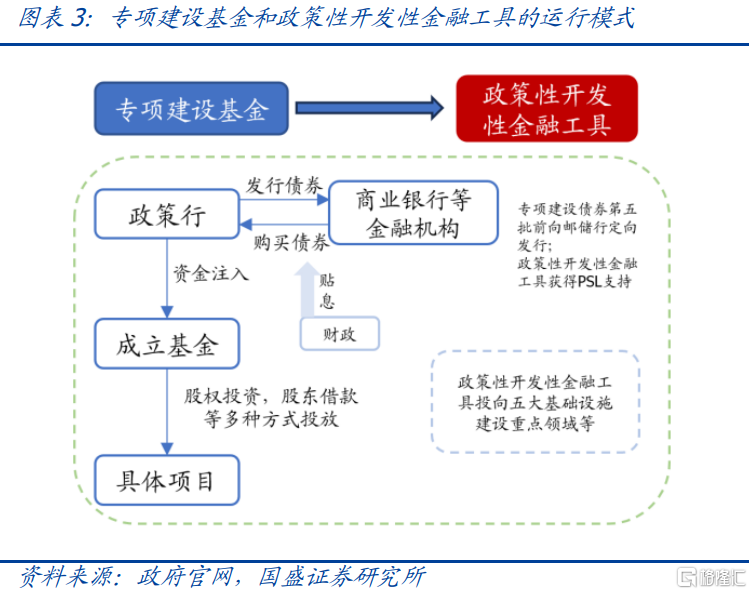

從實質上來看,開發性金融工具最早應該是2015年推出的專項建設基金,而2022年國常會上首次使用了這個名稱。首先,兩者在運行中都會設立基金;其次,兩者的投向和用途也具有相似點,都有為重大項目提供資本金的用途,並主要投向基建領域;此外,兩者都有拉動基建投資的設立目的,並且設立背景相似:2015年8月初,為應對經濟下行壓力,拉動投資增速,國開行和農發行開始向郵儲銀行定向發債,募集資金成立專項建設基金;2022年地方受留抵退税和土地出讓收入下滑等因素影響,財力出現下滑,同時大部分專項債已在上半年發行完成,為了支撐下半年基建的繼續增長,國務院常務會議首次於2022年6月29日提出要運用政策性開發性金融工具來補充重大項目資本金或為專項債項目資本金搭橋,並確定第一批的額度為3000億元。

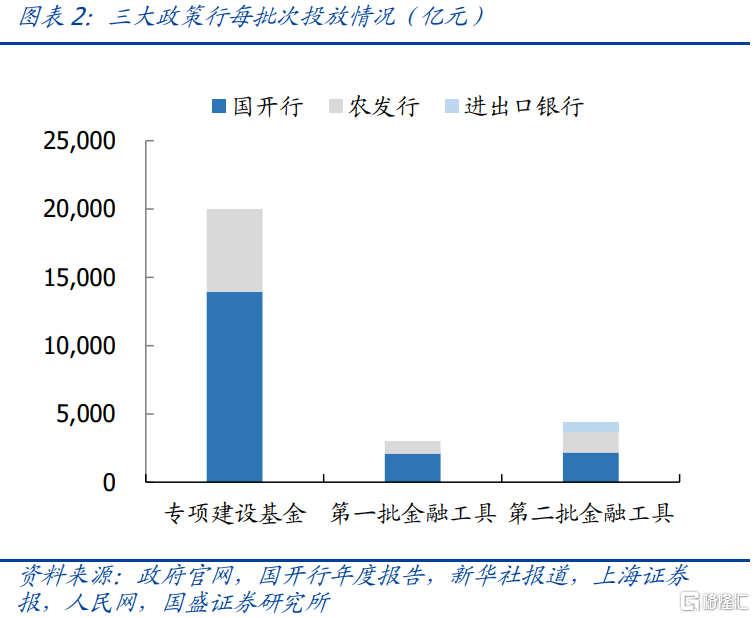

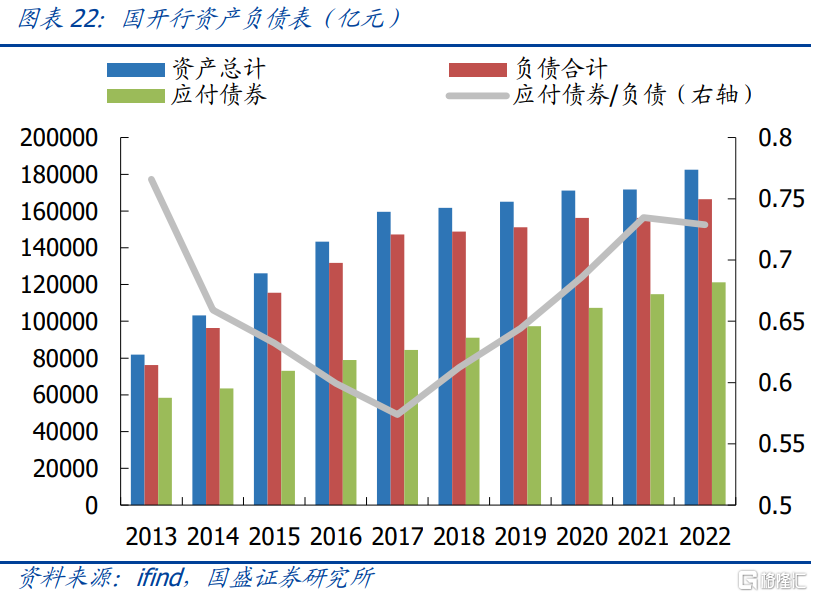

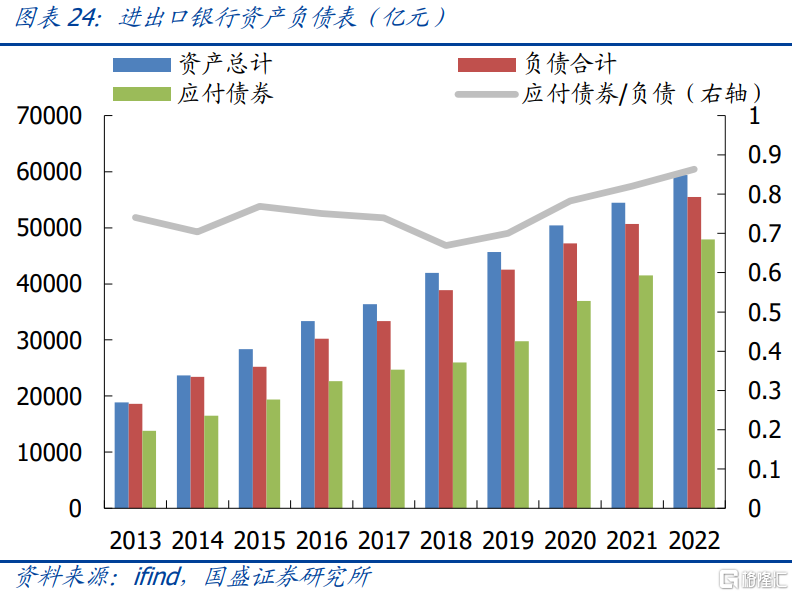

專項建設基金和政策性開發性金融工具的投放任務主要由國開行承擔,其次是農發行、進出口銀行。七批專項建設基金共超2萬億,根據國開行2017年年報中境內發行人民幣專項債的餘額,可發現國開行投放了近1.4萬億,約佔70%;2022年第一批3000億金融工具中,國開行投放了2100億,農發行投放了900億元,國開行投放額度佔70%,並且在第二批金融工具投放金額中也佔近50%。

專項建設基金和政策性開發性金融工具相較於其他政策工具具有補充資本金、撬動投資等多方面優勢。一方面,專項建設基金和政策性開發性金融工具有利於滿足重大項目資本金到位的政策要求,撬動更多民間資本參與,儘快形成基礎設施建設實物工作量;另一方面兩者投向範圍較為廣泛,專項建設基金可以投向五大領域30個左右專項,政策性開發性金融工具則可投向交通等8大類22個領域重大項目建設。

2、政策性、開發性金融工具演變

2.1 專項建設基金

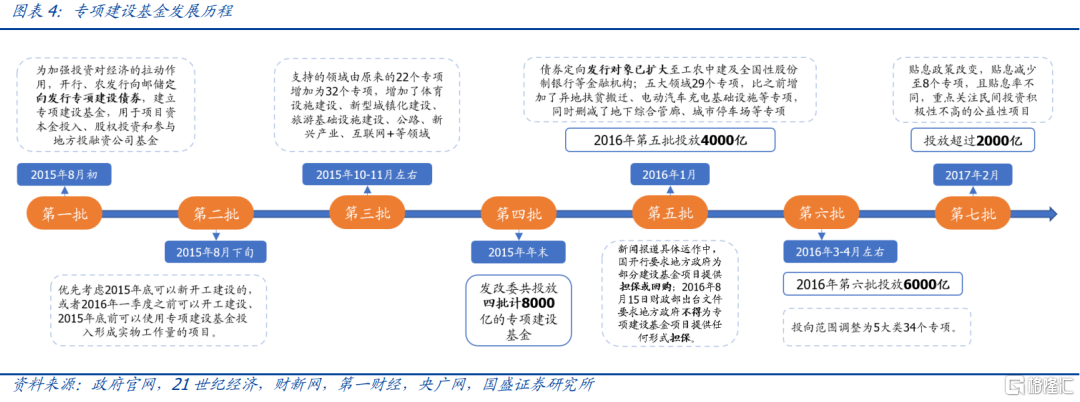

專項建設基金在2015-2017三年時間裏一共投放了七批。為加強投資對經濟的拉動作用,“促投資穩增長”,2015年8月各地開始申報第一批專項建設基金項目。在2016年發行第五批、第六批時,相較於2015年有兩大變化:一是債券發行對象擴大至工農中建及全國性股份制銀行等金融機構;二是國開行要求地方政府為部分建設基金項目投入提供擔保或回購,為防止增加地方債務,2016年8月財政部出台了《財政部關於科學合理使用專項建設基金加強地方政府債務管理的函》明確不得擔保,即發行第七批時不能擔保。至2017年投放第七批時,基金的貼息政策發生了改變,貼息項目減少且貼息率發生變化,專項建設項目的性價比降低,至此之後專項建設基金逐漸退出。

專項建設基金累計投放超2萬億,可拉動約4-7倍總投資。專項建設基金在2015年全年共發行四批,共投放8000億元;2016年發行兩批,分別投放4000億和6000億;2017年2月發行最後一批,投放超過2000億,也就是説專項建設基金累計投放超2萬億。專項建設基金在為重大項目補充資本金的同時,也能吸引其他資金進入,從而起到放槓桿作用,促進重大項目的投資建設。但地方項目單位資本金出資比例不能低於項目總投資的5%(農網改造升級工程除外),即專項建設基金佔項目總投資的比例上限約為15%。此外,國開行董事長在新年賀詞上指出2015年國開行完成專項建設基金資金投放5800億元,預計可拉動投資約2萬億元,由此測算國開行2015年投放的專項建設基金資金約拉動近4倍投資。當然,考慮到政策和其他政策的配套情況,實際的拉動效果應該低於此估計。

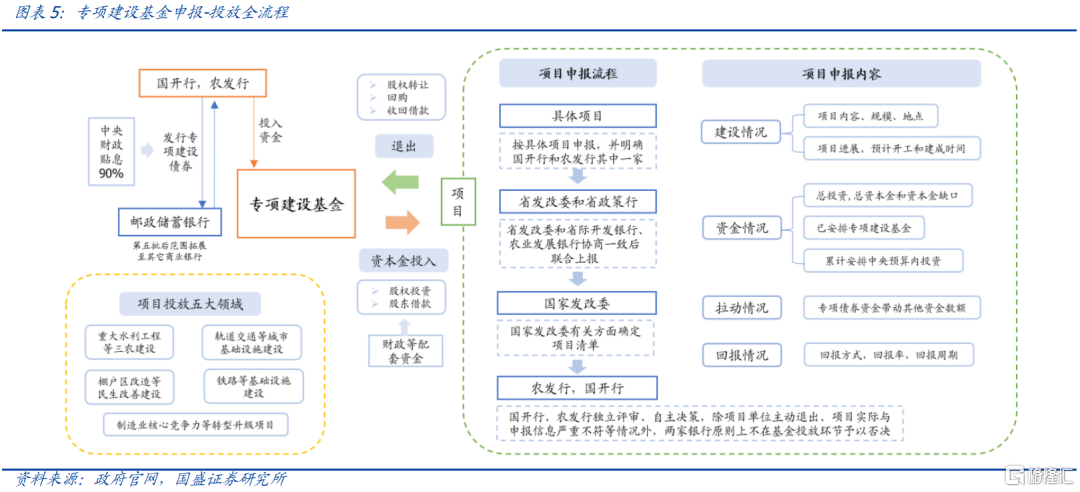

專項建設資基金由國開行和農發行成立,以發行債券方式獲得資金,財政給予貼息支持,再由專項建設基金為項目單位提供資金。最初2015年專項建設基金只能向郵政儲蓄銀行定向發行專項建設債,從2016年第五批開始發行範圍擴展至其他商業銀行。從方式上看,專項建設基金通過股權投資、股東借款等方式投入項目,通過股權轉讓、回購、收回借款等方式退出。2017年之前中央財政會對債券進行90%的貼息,最終項目單位使用基金的名義年利率約1.2%,項目單位獲得資金的成本較低。

專項建設項目由下至上申報,並經發改委、政策行審核,申報內容需包括項目建設情況、資金情況、拉動情況、回報情況等。通過申報過程可以看出專項建設基金項目由發改委和國開行、農發行共同決定:首先項目方需確定項目,並明確國開行和農發行中一家,再由省發改委和兩家省政策行協商後聯合上報,並且2016年3月後基金項目的儲備、申報依託國家重大建設項目庫開展;項目上報後由國家發改委確定項目清單,最後由國開行、農發行獨立評審自主決定。項目方向上申報的內容主要包括項目建設情況、資金情況、拉動情況、回報情況四方面,項目建設情況除了需要自行填報相關信息外,一般還需附上規劃、土地、環評、安評等批覆文件,以促使資金儘快形成實物工作量。此外,需要注意專項建設基金支持 “看得準、有回報、不新增過剩產能、不形成重複建設、不產生擠出效應的重點領域項目”,因此要求回報率約為3%-5%,回收週期約為10-20年,並且純公益性質和較高回報率的都不安排。

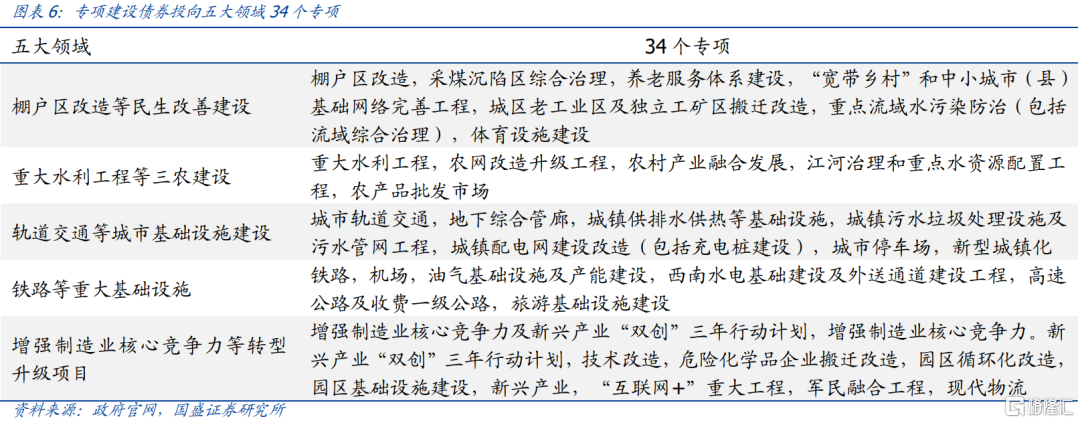

專項建設債券投向範圍經歷了多次調整,主要投向五大領域。五大領域分別為棚户區改造等民生改善建設、重大水利工程等三農建設、軌道交通等城市基礎設施建設、鐵路等重大基礎設施、增強制造業核心競爭力等轉型升級項目。在五大領域下,專項建設債的投向範圍不斷擴大,從2015年的22個專項擴展至34個專項,並重點選擇條件較為成熟、總體把握較大的項目,優先考慮“三大戰略”實施中的樞紐和接口工程,有助於傳統產業加快轉型升級的重大技術改造工程等。

2.2 政策性開發性金融工具

為更好發揮有效投資“補短板、調結構、穩就業、帶消費”的綜合效應,2022年下半年推出了兩批政策性開發性金融工具,其設立-投放速度較快,每批從提出額度到設立基金耗時約1個月,從基金設立到完成投放耗時約1-2月。2022年6月9日國常會首次提出通過發行金融債券的方式籌集第一批3000億元政策性開發性金融工具,而後在8月相繼提出調增8000億元信貸額度、增加政策性開發性金融工具3000億元以上額度。在每批額度提出後約1個月,各政策行的基礎設施建設基金相繼成立,6月提出第一批3000億額度後,國開行、農發行在7月分別設立了基礎設施建設基金;8月提出第二批額度後,進出口銀行於9月設立了基金。投放在基金設立約1-2月後完成,國開行和農發行的第一批資金在8月末相繼完成投放,第二批的進出口銀行在10月12日完成投放,最終於2022年11月底兩批共計約7400億元的金融工具支持的項目已全部開工。

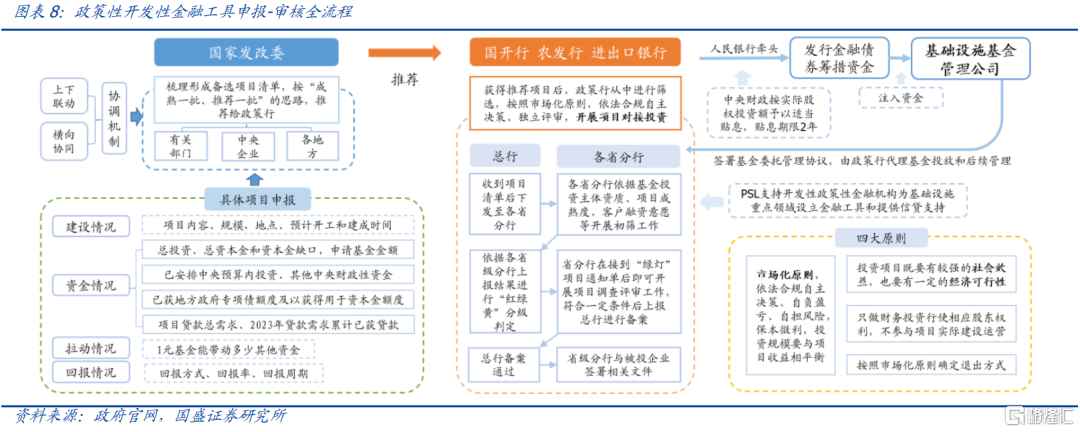

政策性開發性金融工具的各項目需由項目單位進行申報,國家發改委梳理形成備選項目清單後,按“成熟一批,推薦一批”的思路,推薦給政策行。具體項目申報時和專項建設基金類似,需填寫建設、資金、拉動、回報四方面情況,需注意資金情況的填寫有較大區別,政策性開發性金融工具還需要上報項目專項債和總貸款情況,這也是為了考察配套資金情況,判斷項目開工可能性,從而推動儘快形成實物工作量。為了推進項目簽約和資金投放,加強用地、環評等要素保障,中央和各地方建立起了上下聯動、橫向協同的協調機制,比如浙江省發改委牽頭,會同20個單位,成立了省工作協調機制,連續3個多月,實行專班推進、集中辦公,省市縣高效協同;四川省也建立了推進有效投資重要項目協調機制,及時解決一系列跨地區、跨部門的重大問題,為項目儘早開工建設創造了有利條件。最後,國家發改委會同有關部門、中央企業、各地方形成備選項目清單,並推薦給政策行。

政策行根據發改委的備選項目清單按市場化原則進行篩選,進行項目對接和投資,具體來看,各省分行對項目主體進行調查評選,總行進行審核判定。首先,總行收到項目清單後下發各分行,分行從主體資質、項目成熟度、客户融資意願等角度進行初篩;而後總行按分行上報結果將項目分為“紅黃綠”三級,分行再對“綠燈”項目進行調查評審,符合條件的上報總行備案;總行備案通過後,則由各省分行與被投企業簽署基金支持相關文件,開展項目對接與投資。通過政策行的審核篩選流程可以發現,項目的確定是總行與分行不斷篩選的過程,體現了“總行篩選指導,分行調查決策”的原則。

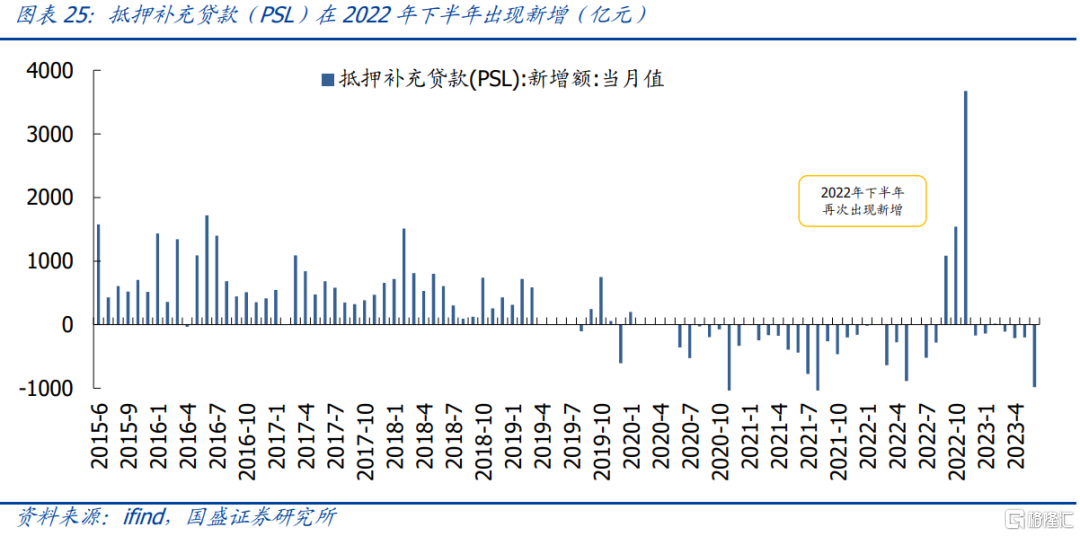

和專項建設基金類似,三大政策行通過發行金融債券等方式籌集資金,並有PSL提供支持。專項金融債券的發行在人民銀行的牽頭下進行,中央財政按照實際股權投資額予以適當貼息,貼息期限2年。政策行再將籌措資金注入基礎設施基金管理公司,但基金管理公司不負責具體的投放事宜,而是與政策行簽署基金委託管理協議,由政策行代理基金投放和後續管理工作,並且金融工具的投資期限大多為20年,利率在3.05%-3.45%之間。

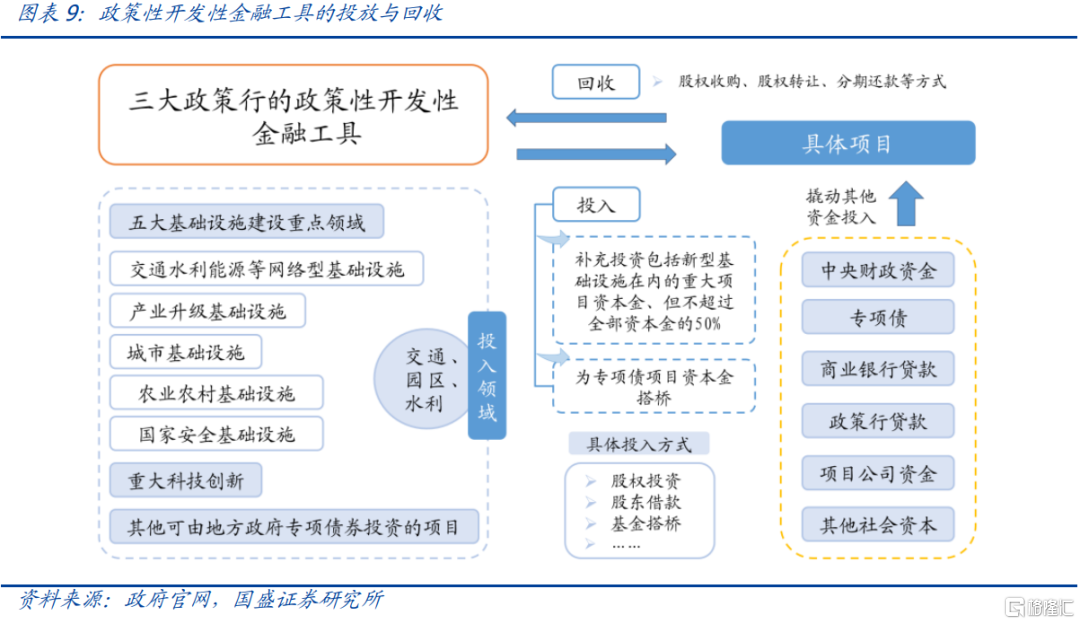

從投放領域看,政策性開發性金融工具的投放領域較為廣泛,主要投向五大基礎設施建設重點領域等,特別是交通、園區、水利等領域。政策性開發性金融工具較專項債投放範圍更為廣泛,不僅可以投有收益的公益性項目,還可以投經營性項目。政策性開發性金融工具有三大投向,一是五大基礎設施建設重點領域,包括交通水利能源等網絡型基礎設施,二是重大科技創新,三是其他可由地方政府專項債券投資的項目。從具體項目來看,資金需求量較大的交通、園區、水利是資金的主要投放領域,並且交通領域是重點,第一批3000億元基礎設施投資基金在交通運輸領域的簽約額度約為1950億元,以雲南省為例,雲南52個基金投放項目中有19個市政和產業園區基礎設施類項目,交通基礎設施類項目投資額佔總投資額的74.3%。

從投放用途看,政策性開發性金融工具主要有兩種用途:補充重大項目資本金,以及為專項債項目資本金搭橋。補充重大項目資本金的用途與專項建設基金一脈相承,需注意不能超過全部資本金的50%。為專項債項目資本金搭橋是政策性開發性金融工具的新用途,具體是在專項債資金沒有到位時,先將政策性開發性金融工具以資本金投入;待專項債發行成功、獲得資金後,再採用分期付款等方式償還金融工具資金。

從投放方式看,若是資本金用途,可以採用股權投資、股東借款等方式,回收時則進行股權收購、股權轉讓;若是為專項債資本金搭橋用途,投放時基金搭橋,回收時可通過分期付款等方式。需注意政策性開發性金融工具只做財務投資,不參與實際運營,並且退出方式按市場化原則確定。

從投放地域來看,政策行開發性金融工具主要投向經濟大省。基金投放不搞地方切塊,成熟項目越多的地方得到的支持越大,兩批7399億元基金向14個經濟大省投放5173億元,其他18個省市2226億元。分政策行來看,農發行向廣東、江蘇、山東、浙江、河南和四川6個經濟大省的投放資金比例達50%,進出口銀行投向6個經濟大省的資金佔比也達50.4%。分省來看,廣東省獲得政策性開發性金融工具投放金額1178億元,居全國首位;浙江獲得653.7億元投放,為全國第二。此外,山東、四川、江蘇獲得額度也處於全國前列,集中在450-600億元之間;安徽、雲南、重慶、湖南、江西、新疆也得到了250-350億元的投放額度,在全國處於中高水平;剩餘省份獲得投放額度較低,多在200億元以下,其中內蒙古、青海等獲得投放額度在50億元以下。可見由於經濟大省的成熟項目更多,獲得了更多的金融工具投放。

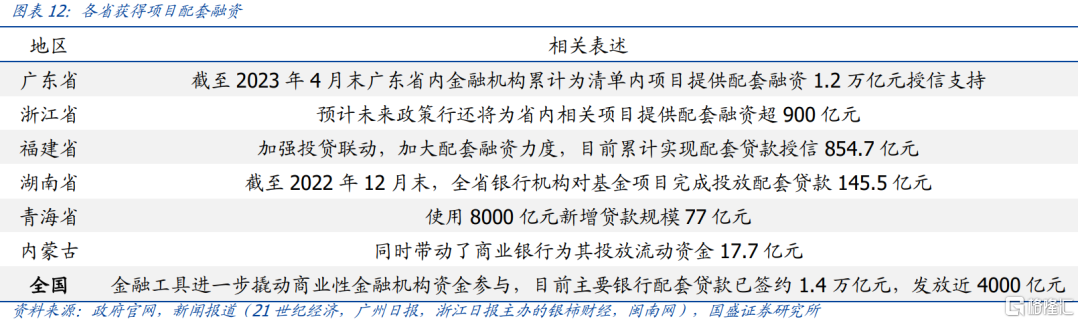

政策性開發性金融工具能發揮槓桿作用,撬動其他資金投入。除了政策性開發性金融工具外,財政資金、專項債資金、商業銀行貸款、政策行貸款、以及項目單位自身資金等多渠道資金,也是項目的資金來源。其中項目貸款主要有兩類,一類是商業銀行貸款,特別是省內金融機構提供授信支持、發放配套貸款,比如截至2023年4月末廣東省內金融機構就為清單內項目提供了1.2萬億元授信支持;一類是政策行的配套貸款,2022年8月人民銀行下半年經濟工作會議上提出調增政策性銀行8000億元信貸額度,政策行即可使用信貸額度為符合相關條件的項目提供配套貸款,如青海省就使用了其中的77億元貸款。

兩批7399億元政策性開發性金融工具相關的投資或在9萬億左右。分批次來看,第一批3000億元金融工具配套形成得投資超3萬億元,根據兩批次帶動投資總額,可以判斷第二批金融工具對其他資金的撬動作用更為顯著。分省份來看,在數據披露較詳細的13個省/直轄市中,廣東、內蒙古兩省區金融工具對投資的撬動作用最為顯著,相關投資與政策性金融工具落地比例在16倍以上;湖北、福建、遼寧、安徽、浙江、遼寧六省金融工具也有較強的帶動作用,對應比例在13倍以上;剩餘省市金融工具的帶動效果低於全國水平。需要説明的是,由於政策性開發金融工具主要做資本金,資本金比例的下降和其他配套資金增多,特別是地方債等規模的增加,帶來相應配套投資規模的上升,但這更宜理解為配套或者相關投資情況,而並非開發性金融工具拉動的投資。

和2015年的專項建設基金相比,政策性開發性金融工具對資金的拉動作用更為顯著。大部分省份金融工具的撬動投資倍數都在10倍以上,這是因為基礎設施領域要求20%左右的項目資本金,按照金融工具佔項目資本金比重不超過50%的要求,預計金融工具佔項目總投資比重不會超過10%,而專項建設基金佔項目總投資的比例上限為15%,因此金融工具對資金的撬動作用更強。

3、2023年政策性、開發性金融工具展望

3.1 政策性開發性金融工具支出情況

政策性開發性金融工具支出進度較慢。根據政策性開發性金融工具的申報-審核-投放流程,審核通過後會獲得建議安排金額;再經相關流程項目單位可獲得資金投放,投放金額往往低於建議安排金額。但已投放並不意味着資金已經支出,根據已披露的四省數據可以看出支出進度較慢,截至2023年4月,廣東省的支出使用進度為54.4%,而截至2022年11、12月,陝西和安徽的支出進度只有20%左右。國家發改委投資司副司長在接受央視採訪時表示項目的平均建設週期是3-5年,也就是説跟隨建設週期可能後續會有不斷的資金支出。

金融工具支出進度較慢可能是因為支出過程中存在落地難問題,相關資金或未及時配套。金融工具主要投向收益不高的基建領域,對配套融資吸引力不足。當前部分建設項目的激勵機制和利益分配機制不健全,社會資本可能因擔心收益風險而缺乏項目投資意願。為此多地銀行和政府採取了相關融資支持措施,比如湖南建行鍼對政策性開發性基金項目制定了擴大授信審批權限、放寬客户准入標準、優化貸款期限等利貸措施;還有廣東省通過多次召開專題會議的方式,協調省內有關金融機構為基金項目提供配套融資支持。此外,傳統基建資金來源如專項債、城投融資、土地出讓支出等近年來受到一定限制,也使得配套資金落實存在一定難度。

3.2 或再次推出政策性開發性金融工具

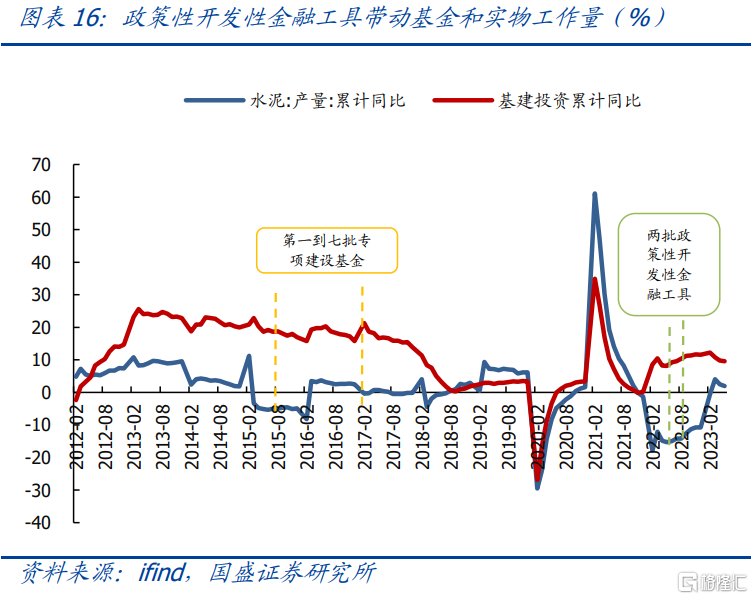

過去專項建設基金和政策性開發性金融工具的投放有着較好效果,帶動了一定時期內的基建增長和實物工作量形成,並刺激了融資需求的提升。專項建設基金和金融工具都有補充項目資本金的作用,讓更多項目能夠儘快開工建設,對基建和實物工作量有推動作用,比如2015年8月水泥產量累計同比為-5%,而專項建設基金推出後,2016年水泥產量累計同比已由正轉負;2022年政策性開發性金融工具於6月推出,從2022年6月到11月,水泥產量累計同比和基建累計同比分別上升約4.2%和2.4%,可見金融工具對2022年下半年的基建投資起到了一定助力作用。相關項目除了獲得專項建設基金和金融工具投放外,還需其它渠道資金投入,因而專項建設基金和金融工具也能帶動貸款需求的提升,比如2022年6月-12月,貸款總體需求指數和基礎設施貸款需求指數分別上升2.9%和2.1%,在專項建設基金投放期間,各項貸款需求指數也有一定提升。近月實物工作量和貸款需求指標在年初上升後有所下滑,或需要政策性開發性金融工具的帶動提升。

此外,其他基建資金來源如專項債、城投債融資、土地出讓支出等受到限制,地方債發行緩慢,地方財力不足情況下,需要其他政策性工具補充資本金。今年地方債發行節奏明顯慢於去年,原因之一就是土地出讓收入大幅下滑,地方財力不足情況下,專項債項目資本金缺乏,需要其他政策性工具補充資本金,而政策性金融工具則能夠一定程度上改善這種約束。另一方面,地方政府其他融資渠道首先,也需要自上而下的資金支持。城投債融資在2017年“對新增隱債行為終身問責”後受到政策的嚴監管,城投平台的融資職能被逐漸剝離。此外,受地產行業影響,2022年土地出讓收入出現下滑且目前沒有轉好跡象,這自然也影響了土地出讓支出,2023年1-5月國有土地使用權出讓收入相關支出同比下降了18.7%。

當前政策行應付債券比重已處於較高水平,負債端以發行債券方式獲取資金的空間較小。三大政策行中,國開行的資產和負債規模最大,農發行、進出口銀行次之,這也與國開行主要承擔投放任務的情況相符合。政策行主要通過發行債券等方式獲得資金來源,根據在PSL投放年份同業及其他金融機構存放款快速增加的現象推測,PSL可能在同業及其他金融機構存放款中體現。目前三家政策行負債端的應付債券比重處於較高水平,並且承擔主要投放任務的國開行近年來應付債券在負債中的比例不斷增長,若未來想在資產端繼續投放資金,負債端發行債券獲取資金的空間較小。未來或許可以通過如PSL的形式,以質押方式從央行方獲得資金。

2022年下半年PSL再次出現新增,為政策性開發性金融工具提供了支持。隨着金融工具在2022年下半年的逐步投放,2022年9月、10月、11月抵押補充貸款分別新增1082億元、1543億元、3675億元,是2020年2月以來首次出現淨增長。相較於過去主要投向棚改、水利等領域,此次PSL新增主要是為了支持開發性政策性金融機構為基礎設施重點領域設立金融工具和提供信貸支持,因此能為政策性開發性金融工具提供資金支持。

若今年政策性開發性金融工具再次增加額度,PSL可能繼續提供資金支持。PSL的運作模式是央行通過質押向政策行提供貸款,而後政策行再將資金進行投放,政策行的資金來源是央行,在政策行應付債券增長空間有限的情況下,未來金融工具可能會通過如PSL的方式從央行獲取資金。

風險提示:

相關表述統計存在遺漏:新聞報道數據有偏差;數據統計不完全;統計口徑不一致。

政策推進不及預期:可能不會出台相關財政貨幣政策。

注:本文節選自國盛證券研究所於2023年8月1日發佈的研報《本輪政策性金融工具會發力嗎,規模如何?》;報吿分析師:楊業偉 S0680520050001 、趙增輝S0680522070005