本文來自格隆匯專欄:國君策略方奕 作者:方奕/張逸飛

【本報吿導讀】:下游消費景氣回暖,地產銷售同比降幅收窄,乘用車、空調等耐用品消費表現亮眼,電影票房收入環比大幅回升;中游製造、上游資源表現平淡,居民出行意願顯著回升。

摘要

▶乘用車銷量略超預期,空調排產表現亮眼。下游消費景氣回暖,地產銷售降幅收窄,空調、乘用車等耐用品消費表現亮眼,電影票房收入環比大幅回升;中游製造表現平淡,水泥、鋼材、玻璃等地產鏈資源品需求偏弱,發電量增速環比持平,工業企業開工率有所回暖,企業招聘意願環比回升;上游煤炭價格止跌企穩、工業金屬價格依然承壓;暑期臨近居民出行意願顯著抬升,地鐵客運量、百城擁堵延時指數、航空執飛架次環比回升。貨運物流景氣回落,幹散運價依然承壓。

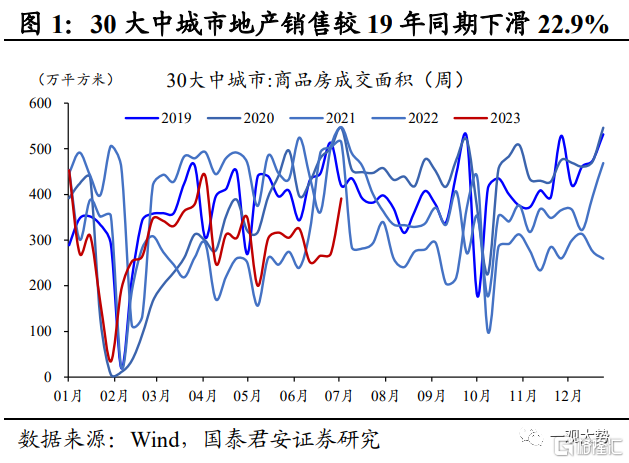

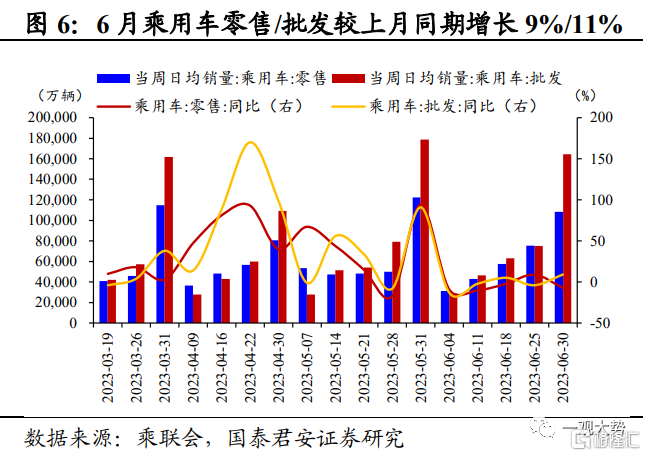

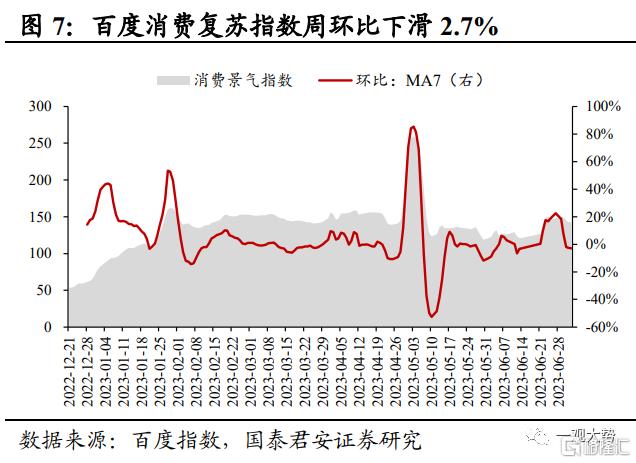

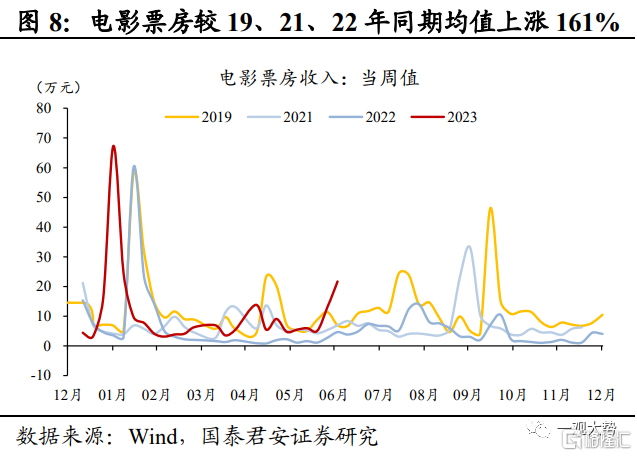

▶下游消費:地產銷售同比降幅收窄,空調排產表現亮眼。30大中城市商品房成交面積較19年同期下滑22.9%,10大重點城市二手房成交面積較19年同期下滑14.2%,降幅均有所收窄;生豬平均價周環比下滑3.2%,需求偏弱供給寬鬆,Q3豬價預計仍將承壓;6月空調排產同比增長29%,企業信心依然較強,乘用車零售環比增長11%,略超乘聯會此前預期;受爆款影片拉動,全國電影票房收入環比上升72.9%,較19-22年同期均值上升161%。

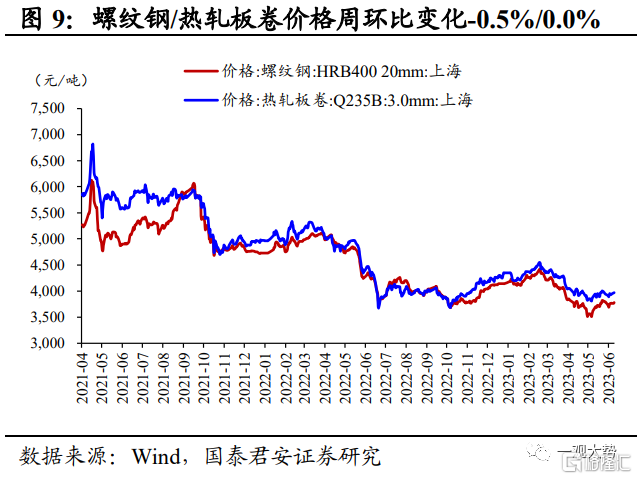

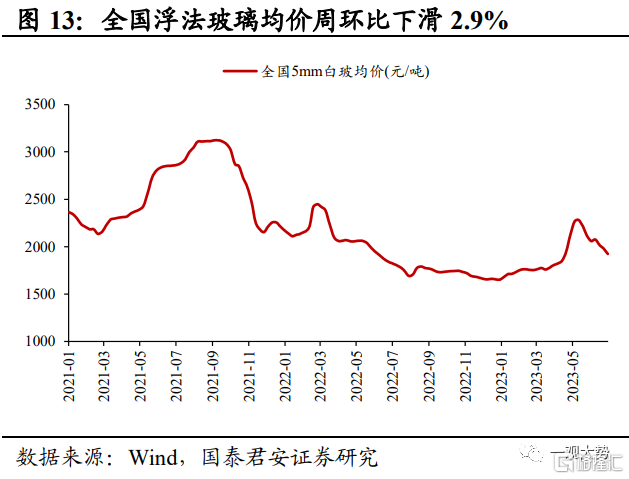

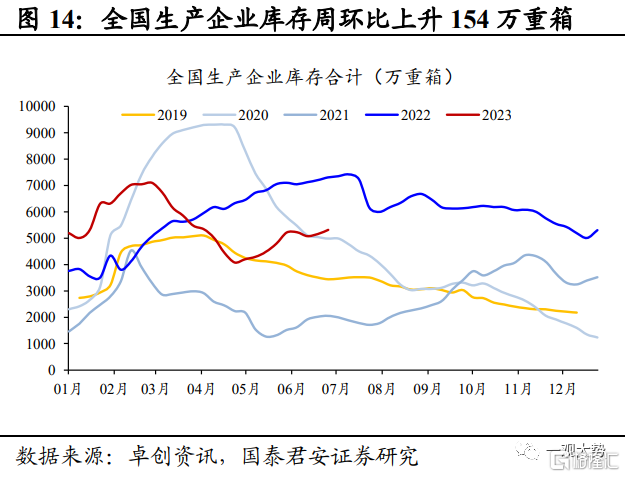

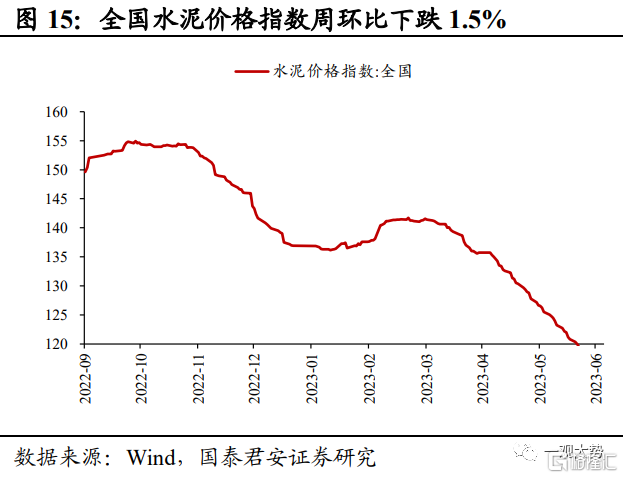

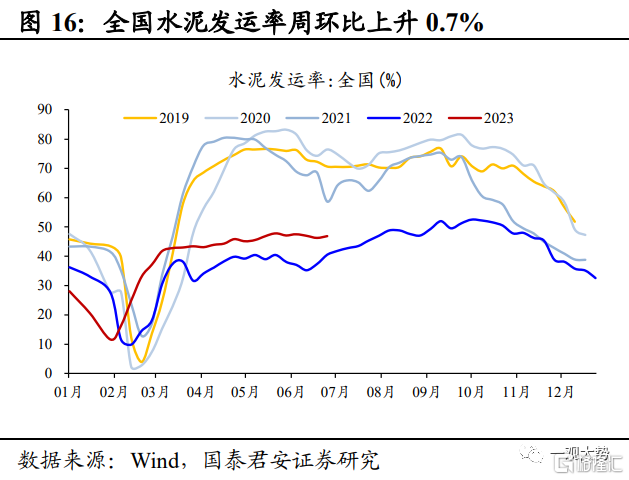

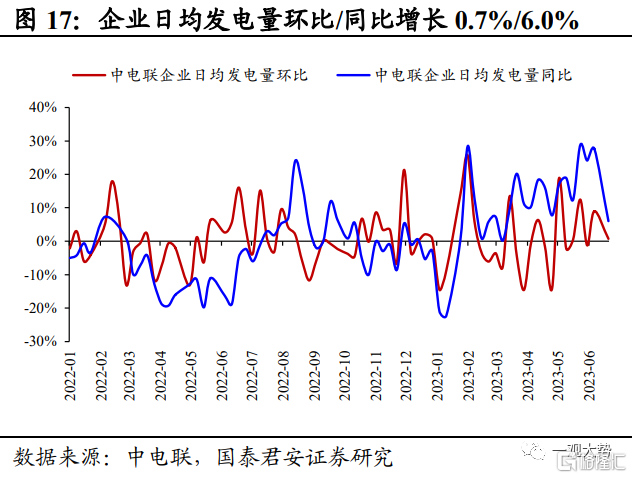

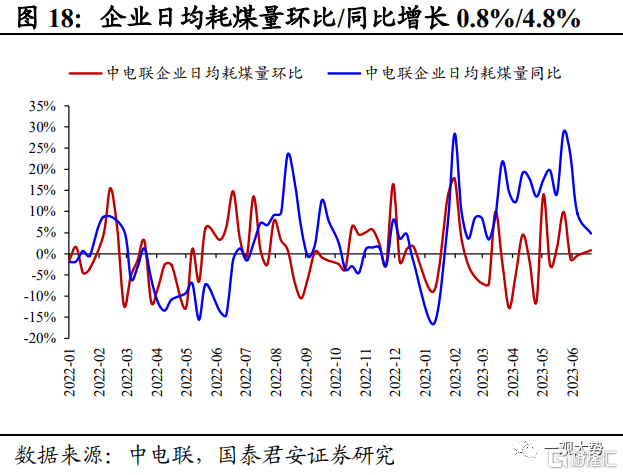

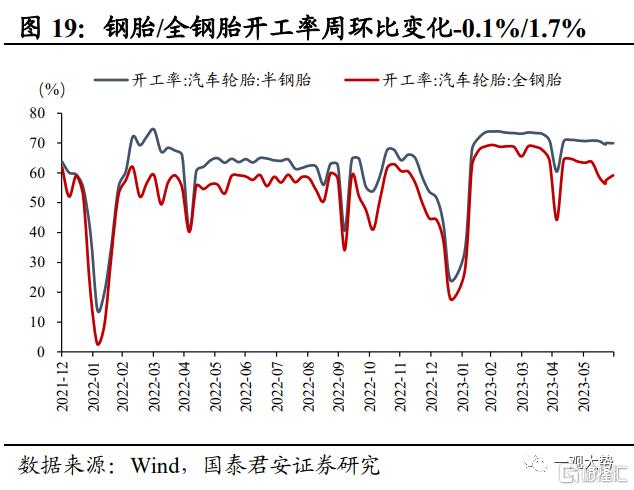

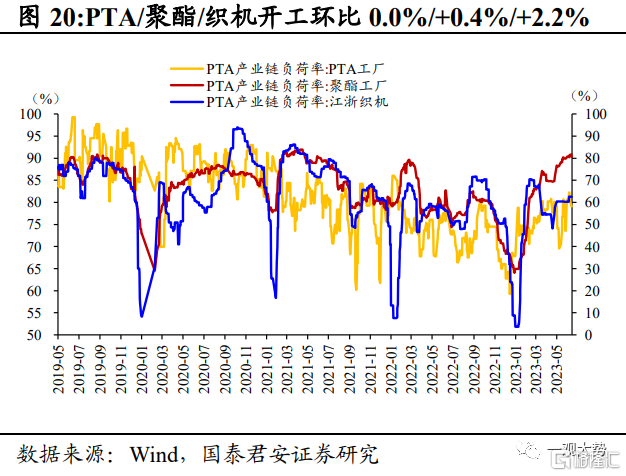

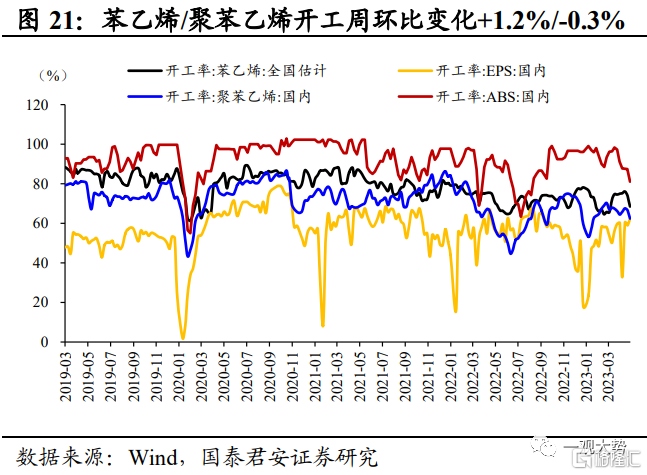

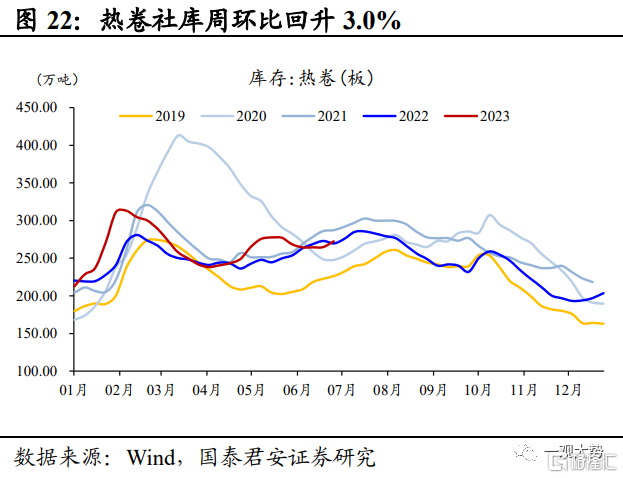

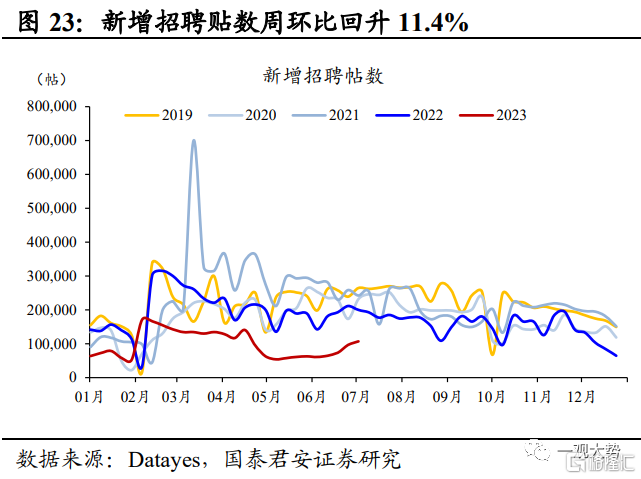

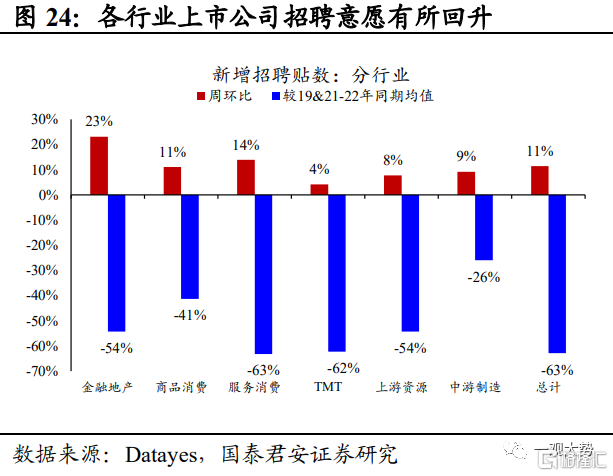

▶中游製造:玻璃水泥需求偏弱,發電量增速環比微升。1)基建地產鏈:螺紋鋼、熱軋板卷價格周環比下跌0.5%/0.0%,需求依舊偏弱,螺紋鋼表觀消費量較19年同期下滑30.2%;全國水泥價格指數週環比下滑1.5%,全國水泥發運率較19年同期下滑23.7%;浮法玻璃價格周環比下滑2.9%,全國代表企業庫存環比上升154萬重箱;2)傳統制造業:工業生產有所放緩,企業發電量環比/同比增長0.7%/6.0%;全/半鋼胎開工率周環比變化-0.1%/+1.7%;PTA工廠/聚酯工廠/江浙織機開工率周環比變化0.0%/+0.4%/+2.2%。

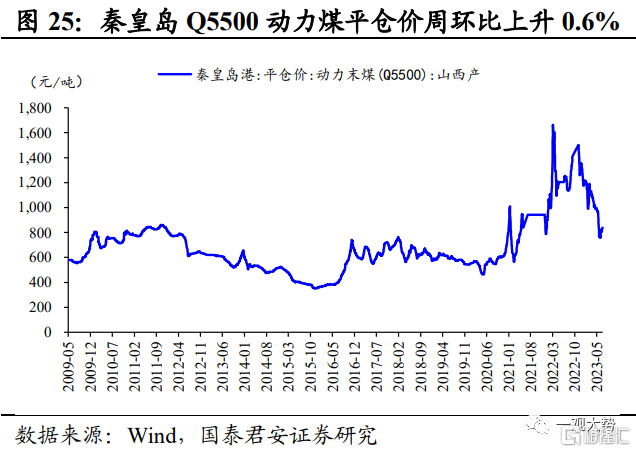

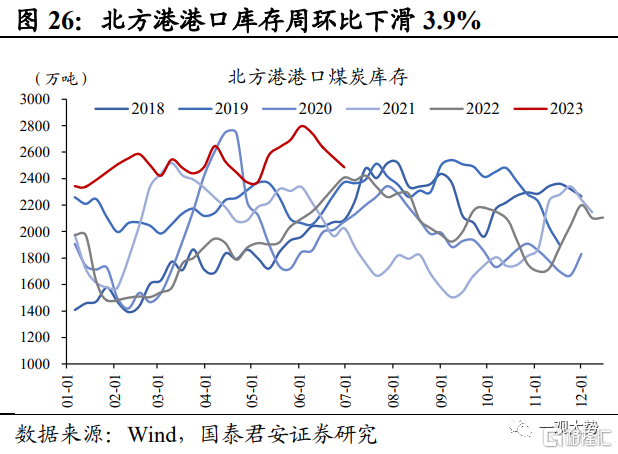

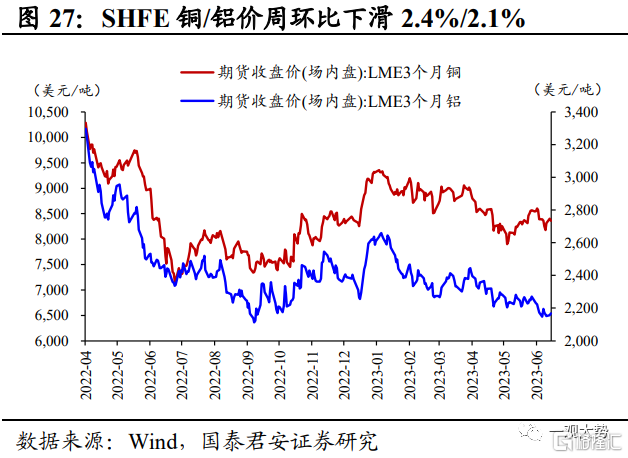

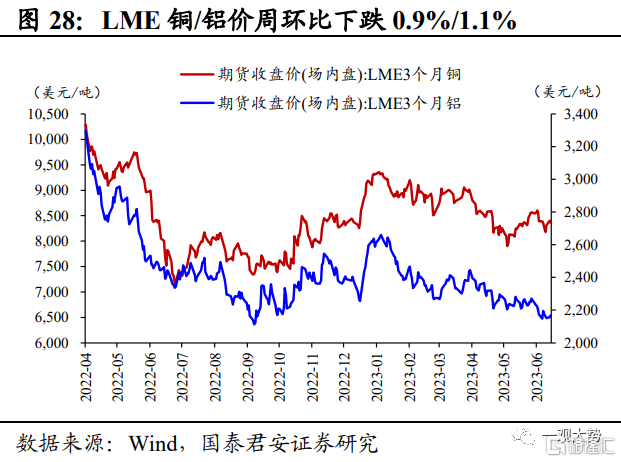

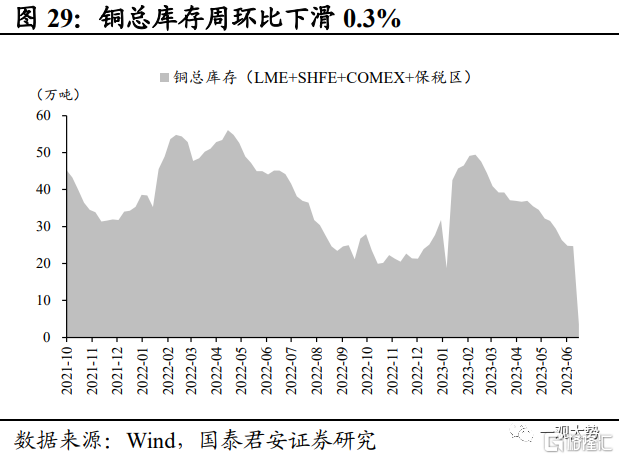

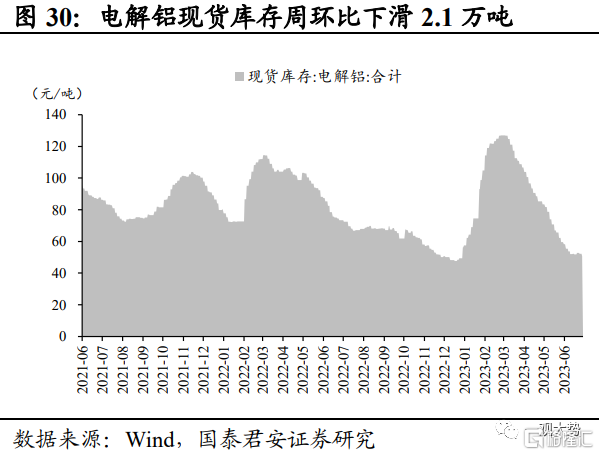

▶上游資源:動力煤價小幅震盪,工業金屬價格下跌。秦皇島Q5500動力煤價周環比上升0.6%,受高温天氣日耗提升、部分煤礦完成生產任務暫停生產或減產影響,動力煤供需格局有所改善,推動煤價企穩回升;SHFE銅/鋁價周環比下滑2.4%/2.1%,美元指數上升壓制銅價,雲南第一輪復產開啟加大電解鋁供給壓力。

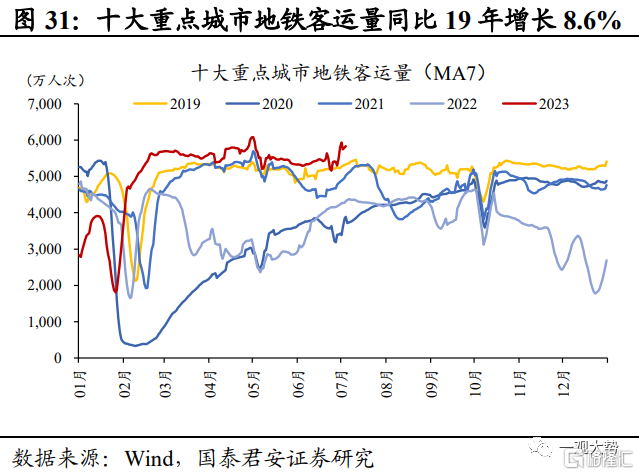

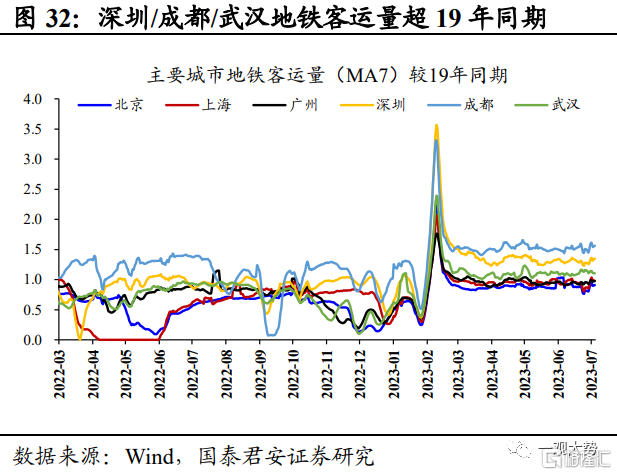

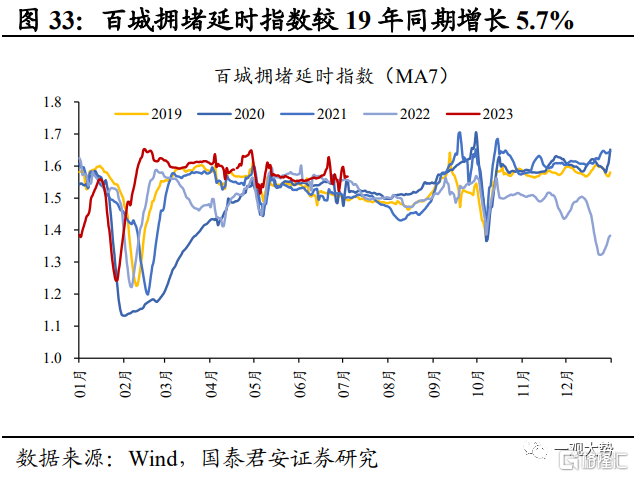

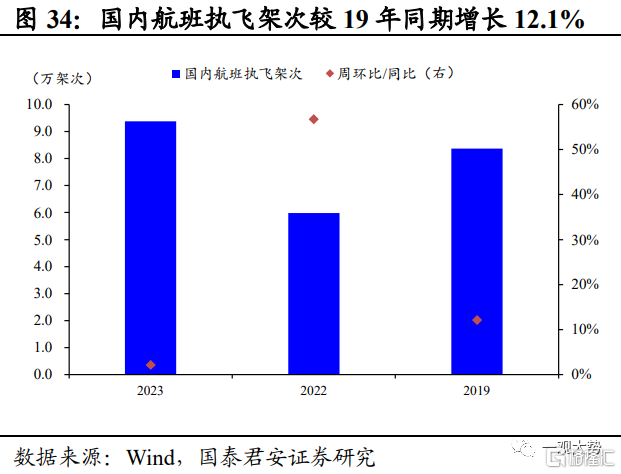

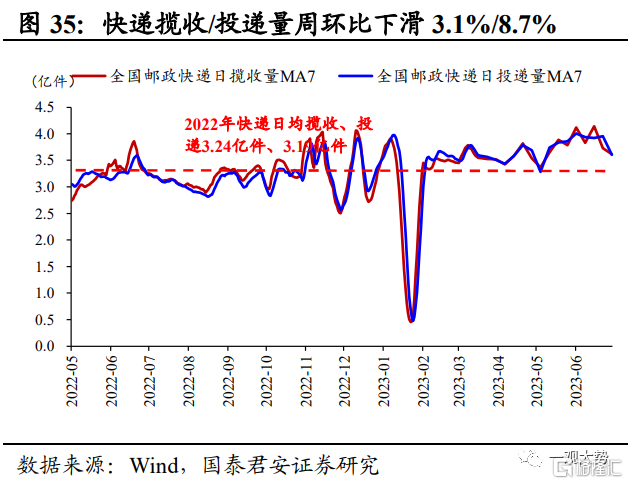

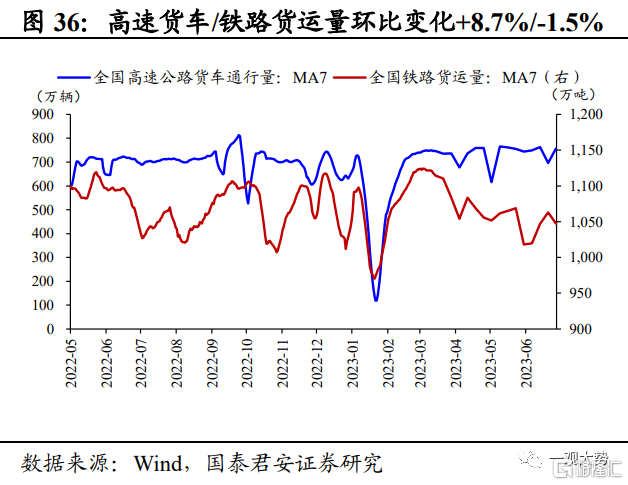

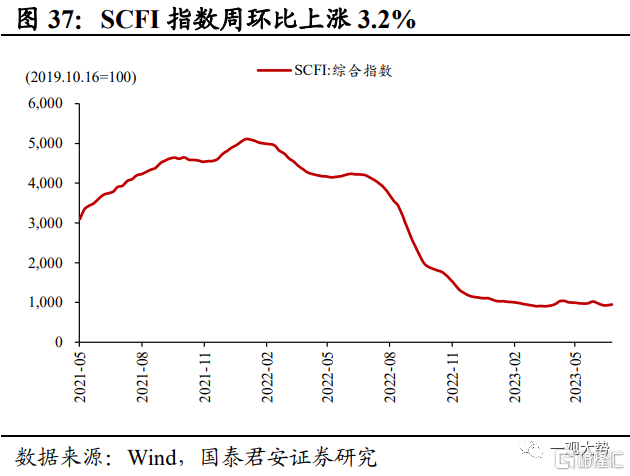

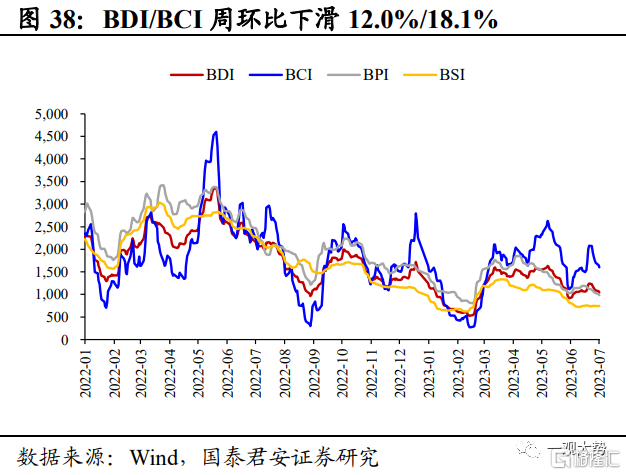

▶人流物流:出行活躍度環比回升,貨運物流景氣下滑。暑期臨近居民出行活躍度顯著提升,10大主要城市地鐵客運量、百城擁堵延時指數較19年同期增長8.6%、5.7%;國內航班執飛架次較19年同期增長12.1%;貨運物流景氣下滑,高速公路貨車通行量/全國鐵路貨運量周環比變化+8.7%/-1.5%,較22年同期變化+7.6%/-0.9%;全國郵政快遞攬收/投遞量環比下滑3.1%/8.7%,較22年同期增長11.0%/11.1%;集運運價延續低位,SCFI指數週環比上升3.2%,BDI/BCI/BPI/BSI指數週環比變化-12.0%/-18.1%/-8.6%/+0.8%。

▶風險提示:穩增長與需求恢復情況不及預期,海外衰退超預期。

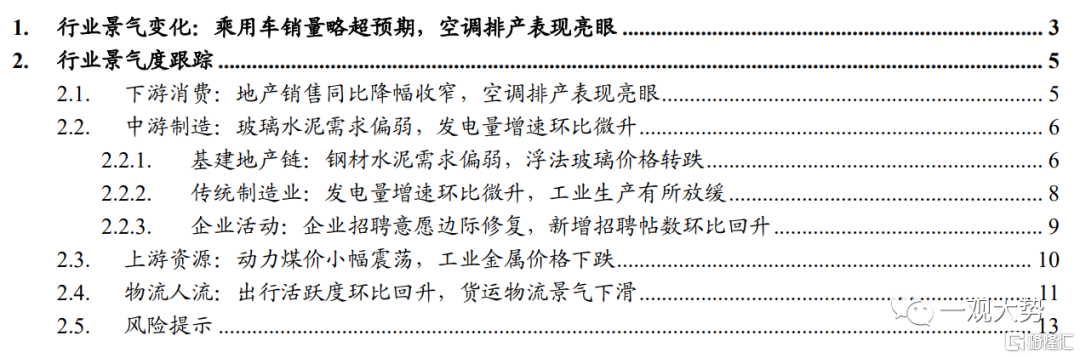

目錄

01

行業景氣變化:乘用車銷量略超預期,空調排產表現亮眼

乘用車銷量略超預期,空調排產表現亮眼。下游消費景氣回暖,地產銷售降幅收窄,空調、乘用車等耐用品消費表現亮眼,電影票房收入環比大幅回升;中游製造表現平淡,水泥、鋼材、玻璃等地產鏈資源品需求偏弱,發電量增速環比持平,工業企業開工率有所回暖,企業招聘意願環比回升;上游煤炭價格止跌企穩、工業金屬價格依然承壓;暑期臨近居民出行意願顯著抬升,地鐵客運量、百城擁堵延時指數、航空執飛架次環比回升。貨運物流景氣回落,幹散運價依然承壓。

下游消費:地產銷售同比降幅收窄,空調排產表現亮眼。30大中城市商品房成交面積較19年同期下滑22.9%,10大重點城市二手房成交面積較19年同期下滑14.2%,降幅均有所收窄;生豬平均價周環比下滑3.2%,需求偏弱供給寬鬆,Q3豬價預計仍將承壓;6月空調排產同比增長29%,企業信心依然較強,乘用車零售環比增長11%,略超乘聯會此前預期;受爆款影片拉動,全國電影票房收入環比上升72.9%,較19-22年同期均值上升161%。

中游製造:玻璃水泥需求偏弱,發電量增速環比微升。1)基建地產鏈:螺紋鋼、熱軋板卷價格周環比下跌0.5%/0.0%,需求依舊偏弱,螺紋鋼表觀消費量較19年同期下滑30.2%;全國水泥價格指數週環比下滑1.5%,全國水泥發運率較19年同期下滑23.7%;浮法玻璃價格周環比下滑2.9%,全國代表企業庫存環比上升154萬重箱;2)傳統制造業:工業生產有所放緩,企業發電量環比/同比增長0.7%/6.0%;全/半鋼胎開工率周環比變化-0.1%/+1.7%;PTA工廠/聚酯工廠/江浙織機開工率周環比變化0.0%/+0.4%/+2.2%。上游資源:動力煤價小幅震盪,工業金屬價格下跌。秦皇島Q5500動力煤價周環比上升0.6%,受高温天氣日耗提升、部分煤礦完成生產任務暫停生產或減產影響,動力煤供需格局有所改善,推動煤價企穩回升;SHFE銅/鋁價周環比下滑2.4%/2.1%,美元指數上升壓制銅價,雲南第一輪復產開啟加大電解鋁供給壓力。

人流物流:出行活躍度環比回升,貨運物流景氣下滑。暑期臨近居民出行活躍度顯著提升,10大主要城市地鐵客運量、百城擁堵延時指數較19年同期增長8.6%、5.7%;國內航班執飛架次較19年同期增長12.1%;貨運物流景氣下滑,高速公路貨車通行量/全國鐵路貨運量周環比變化+8.7%/-1.5%,較22年同期變化+7.6% /-0.9%;全國郵政快遞攬收/投遞量環比下滑3.1%/8.7%,較22年同期增長11.0%/11.1%;集運運價延續低位,SCFI指數週環比上升3.2%,BDI/BCI/BPI/BSI指數週環比變化-12.0%/-18.1%/-8.6%/+0.8%。

02

行業景氣度跟蹤

2.1. 下游消費:地產銷售同比降幅收窄,空調排產表現亮眼

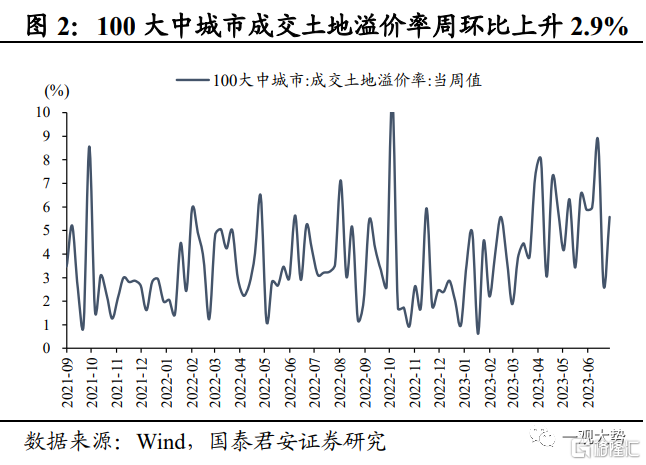

地產:地產銷售同比降幅收窄,月末土地成交大幅回升。上週30大中城市商品房成交面積390.8萬平方米,環比增長44.7%,較19年同期下滑22.9%,仍處於往年同期低位;10大重點城市二手房成交面積138.3萬平方米,環比上升18.9%,較19年同期下滑14.2%。月末土地市場迎成交高峯,周度土地成交規模創年內新高,100大中城市土地溢價率周環比上升2.9%。據克而瑞統計,6月TOP50房企實現銷售金額3289億元,同比下降33.4%,較5月增速繼續下滑。當前地產復甦動能依舊偏弱,後續重點關注地產需求側政策的變化。

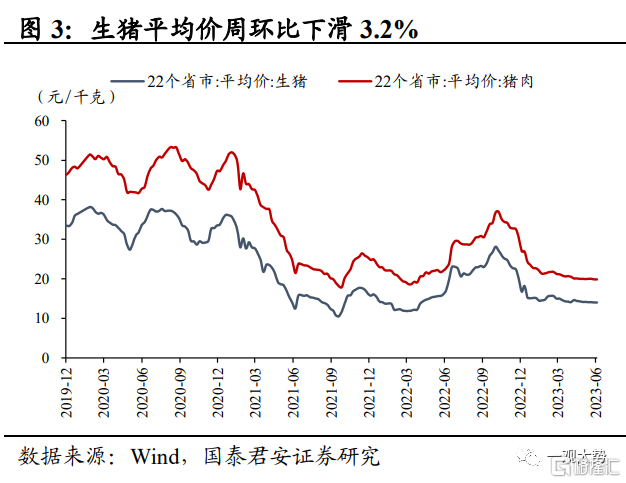

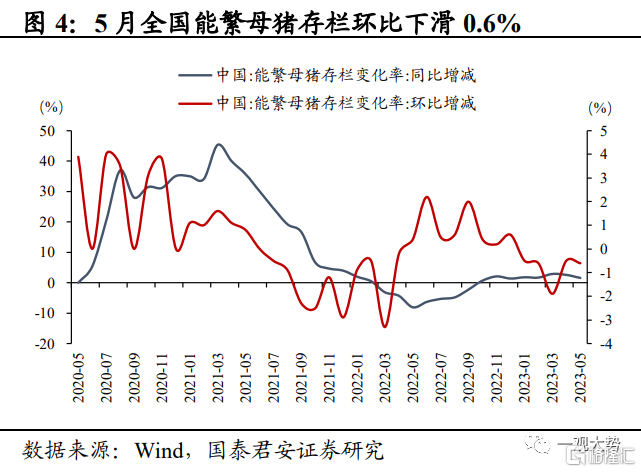

生豬:需求依舊偏弱,豬價環比下跌。據湧益諮詢,上週生豬平均價為14.01元/千克,周環比下滑3.2%。需求方面,端午假期後屠宰企業開工率下滑明顯,加之氣温偏高、暑期放假,預計需求仍將偏弱。供給方面,據農村農業部統計,5月能繁母豬存欄量4258萬頭,雖環比下滑0.6%,但仍為4100萬頭正常保有量的103.9%。考慮到當前能繁母豬存欄仍對應供給增加區間,預計Q3供給壓力仍大,供過於求的行業格局或將繼續壓制豬價表現。

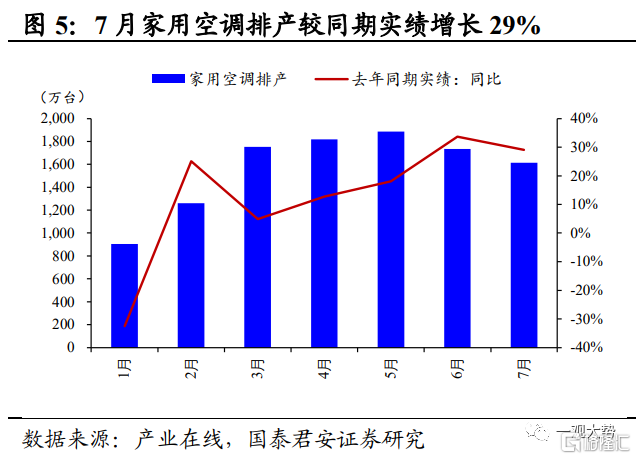

耐用品消費:空調排產表現亮眼,乘用車銷量略超預期。據產業在線,7月家用空調行業排產約1613萬台,較同期實績增長29%。其中,內銷較同期出貨實績增長25%,出口較同期出貨實績增長8%,顯示企業信心依然較強。據乘聯會初步統計,6月我國乘用車市場零售189.6萬輛,環比增長11%,略超前期預測的環比增長5.2%。各地汽車促消費政策加碼,加之經銷商半年考核、廠商半年目標等共同推動6月銷量提升。

服務消費:服務消費景氣回落,電影票房環比大幅回升。受端午假期高基數影響,上週百度消費復甦指數週環比下滑2.7%,同比春節後均值下滑4.8%;受《消失的她》爆款影片拉動,上週全國電影票房收入為21.69億元,環比上升72.9%,較2019、2021、2022年同期均值上升161%。

2.2. 中游製造:玻璃水泥需求偏弱,發電量增速環比微升

2.2.1.基建地產鏈:鋼材水泥需求偏弱,浮法玻璃價格轉跌

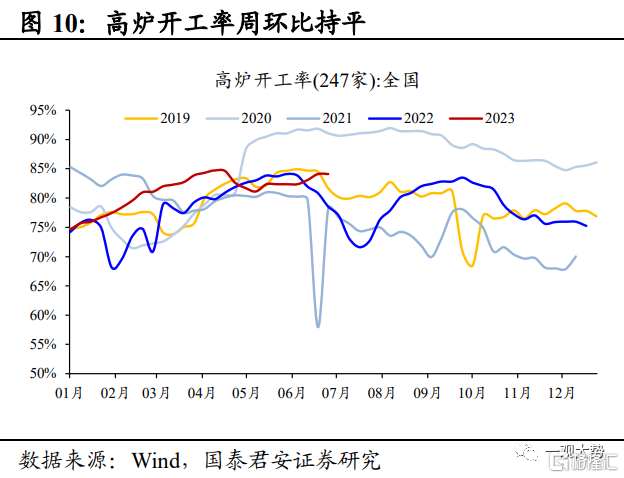

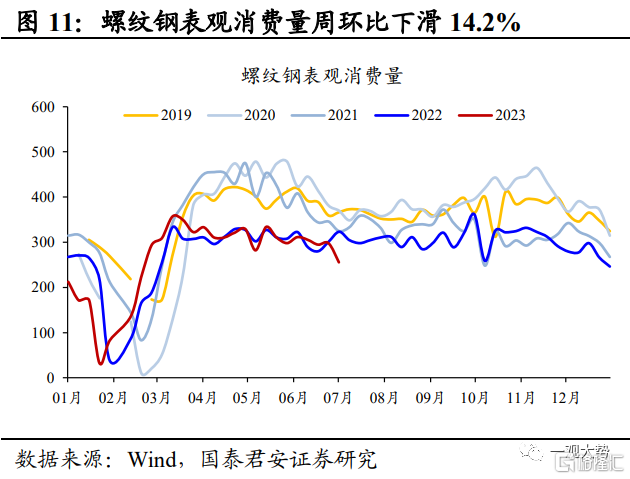

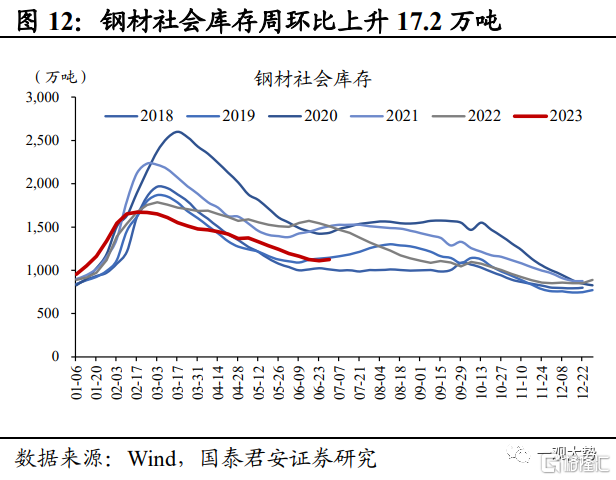

鋼材需求依舊偏弱,庫存由降轉增。上週螺紋鋼、熱軋板卷價格分別報收3780/3970元/噸,周環比下跌0.5%/0.0%。需求端依舊偏弱,受假期效應影響,上週螺紋鋼表觀消費量255.8萬噸,周環比下滑14.2%,較19年同期下滑30.2%。庫存端來看,上週五大品種鋼材社庫為1126.42萬噸,環比升17.21萬噸;廠庫為454.34萬噸,環比升19.01萬噸;總庫存為1580.76萬噸,環比升36.22萬噸。供給端來看,鋼廠產能釋放意願依然較強,高爐開工率仍強於往年同期,後續鋼價能否企穩回升關鍵仍在於需求端的變化。

浮法玻璃需求偏弱,水泥價格延續跌勢。上週國內浮法玻璃平均價1937元/噸,周環比下滑2.9%,上週周國內浮法玻璃市場需求表現一般,多數區域庫存維持增加,全國浮法玻璃企業庫存5314萬重箱,周環比上升154萬重箱。全國水泥價格指數週環比下滑1.5%,6月底,受降雨、高温,以及下游資金短缺等因素影響,國內水泥市場需求繼續弱勢運行,全國水泥發運率較19年同期下滑23.7%。價格方面,因市場供需關係不斷惡化,企業間競爭較為激烈,加之前期煤炭價格持續回落,生產成本降低,水泥價格繼續下行。

2.2.2.傳統制造業:發電量增速環比微升,工業生產有所放緩

氣温呈北高南低趨勢,發電量/耗煤量環比微升。上週(6月23日至6月29日,下同),納入統計的燃煤發電企業日均發電量,環比(6月16日至6月22日,下同)增長0.7%,同比增長6.0%。日均供熱量環比增長1.7%,同比增長6.1%;電廠日均耗煤量環比增長0.8%,同比增長4.8%;日均入廠煤量環比增長2.8%,同比增長1.8%。

工業生產有所修復,中下游開工率多數回升。上週全鋼胎/半鋼胎開工率分別為69.9%/59.2%,周環變化-0.1%/+1.7%,較2019年同期下滑2.7%/19.1%;PTA工廠/聚酯工廠/江浙織機開工率分別為80.6%/90.8%/62.6%,周環比變化0.0%/+0.4%/+2.2%,較2019年同期變化-14.6%/+0.5%/-14.4%;用於包裝、隔熱材料的苯乙烯/聚苯乙烯開工率分別為69.0%/59.2%,周環比變化+1.2%/-0.3%,較2019年同期下滑15.2%/15.1%。

2.2.3.企業活動:企業招聘意願邊際修復,新增招聘帖數環比回升企業招聘意願邊際修復,新增招聘帖數環比回升。上週新增招聘貼數週環比回升11.4%,約為19、21-22年同期均值的37.2%。金融地產/商品消費/服務消費/TMT/上游資源/中游製造行業上市公司招聘貼數週環比上升23.1%/11.0%/13.8%/4.2%/7.7%/9.2%。

2.3. 上游資源:動力煤價小幅震盪,工業金屬價格下跌

煤炭:供給格局邊際好轉,動力煤價小幅震盪。截止6月30日,秦皇島Q5500動力煤平倉價報收830元/噸,周環比上升0.6%。受高温天氣日耗提升、月末部分煤礦完成生產任務暫停生產或減產影響,動力煤供需格局有所改善,推動煤價企穩回升。但當前電廠庫存始終保持相對高位水平,採購多以剛需為主,且大部分落實長協發運,預計後續煤價以穩為主,整體趨於小幅震盪。

有色:海外緊縮預期壓制銅價,雲南電解鋁復產開啟。上週SHFE銅/鋁價報收6.73/1.80萬元/噸,周環比下滑2.4%/2.1%。金屬銅方面,近期美聯儲表態偏鷹,市場對7月加息預期增強,美元指數上升壓制銅價。金屬鋁方面,雲南鋁廠第一輪復產開啟,貴州地區遵義鋁廠、華仁新材料等企業復產產能投放亦在加速,電解鋁短期供給壓力增大。需求端來看,上週鋁加工龍頭企業開工率環比降0.1%至63.8%,需求依舊偏弱。後續需重點跟蹤穩增長政策效果以及需求端企穩信號。

2.4.物流人流:出行活躍度環比回升,貨運物流景氣下滑

暑期出行旺季來臨,地鐵客運、擁堵指數環比回升。1)10大主要城市地鐵客運量周環比上升6.4%,較19年同期增長8.6%;2)北京/上海/廣州/深圳地鐵客運量恢復至19年同期的90%/98%/96%/132%;3)百城擁堵延時指數週環比上升2.5%,較19年同期增長5.7%;4)國內航班執飛架次周環比上升2.2%,較19年同期上升12.1%。

貨運物流景氣回落,鐵路貨運量、快遞量環比下滑。1)上週全國高速公路貨車通行量/全國鐵路貨運量環比變化+8.7%/-1.5%,較22年同期變化+7.6%/-0.9%;2)上週全國郵政快遞攬收/投遞量環比下滑3.1%/8.7%,較22年同期上升11.0%/11.1%。

航運運價小幅反彈,幹散運價環比回落。集運方面,上週SCFI指數報收953.6點,周環比上升3.2%,海外衰退預期下預計後續運價依舊承壓。幹散運方面,上週波羅的海乾散貨指數(BDI)周環比下跌12.0%,好望角型(BCI)/巴拿馬型(BPI)/超級大靈便型(BSI)指數週環比變化-18.1%/-8.6%/+0.8%。

3.風險提示

穩增長與需求恢復情況不及預期,海外衰退超預期。

注:本文來自國泰君安於2023年7月6日發佈的《【國君策略 | 中觀景氣】乘用車銷量略超預期,空調排產表現亮眼——行業景氣度觀察系列7月第1期》報吿,分析師:方奕:S0880520120005;陳熙淼:S0880520120004;黃維馳:S0880520110005;蘇徽:S0880516080006;馬浩然:S0880523020002;唐文卿:S0880522100002;郭胤含S0880122080038;張逸飛:S0880122070056;田開軒:S0880122070045

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

本訂閲號所載內容僅面向國泰君安證券研究服務簽約客户。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務簽約客户,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、複製、轉載、刊登、發表、篡改或者引用,如因侵權行為給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。