本文來自格隆匯專欄:能源新媒,作者: 吳疆

電力是經濟社會重要的基礎設施,長期以來,大機組、大系統、大投資、大企業一直是電力發展的主流方式與方向。2021年,中國五大發電集團以及法電EDF等9國20家最大的電力企業,發電裝機容量佔到全球的24%、發電量佔到31%,在過去20年間均至少10次榮登“世界500強”排行榜,成為全球大型電力企業的代表。

然而,從青萍之末、到太宇狂飆,唯一不變的只有變化。近年來,在全球電力領域,大企業之間、大企業與小企業之間、企業與市場環境之間,都在發生着從潛滋暗長、到積重難返的變化。

01

全球電力企業“減量”“減電”

2017-2021年,13家外企平均發電裝機容量下降15.2%,平均發電量下降8.5%;至2021年底,外企平均裝機容量僅有中國五大集團平均規模的21%,平均發電量僅有28%。而依託中國經濟的持續增長,2021年五大集團平均裝機容量高達20298萬千瓦,比2017年增長了24.8%,比2011年增長了97.5%,比廠網分開、五大組建之初的2002年增長了841%。

2017-2021年,雖然全球發電總裝機增長不足10%,但風電裝機增長了55%、光伏增長了135%,依然存在顯著的發展機會與空間。如果説,中國各大型發電企業的持續增長是“地利”的正常反映,那麼,普遍具有深厚的歷史底藴以及語言文化/資本紐帶/區域一體化等優勢、2021年國際化業務佔比平均超過50%的美日歐洲大型發電企業,在全球保持正增長的情況下、依然手拉手進入“減量發展”歷史階段,值得研究與思考。

筆者認為一個重要影響因素是以風電/光伏為代表的新能源發電,不僅對電網不夠友好,似乎天性對於傳統大型企業也不夠友好,資源本土化、項目小型化、地域分散化、週期簡短化、技術門檻非專業化……這些特點,均對已經不乏官僚化的電力巨無霸們提出嚴峻的變革要求。中國企業尚可藉助大規模集中開發、遠方消納、基地式超大項目等延緩變革壓力,缺乏這些有利因素的美西方同行們則首先顯露落伍之頹勢、在全球電力版圖中的份額明顯萎縮。

減量發展的第二個影響因素,即投資方向的多元與分散。在裝機、電量減量的同時,外國企業仍擁有與中國同行規模同等的資產(1726-1786億美元)、營業收入(498-472億美元)以及高達381億美元的年均投資。顯然,外國電力企業的減量發展,主要體現在“減電發展”,與此同時依然積極推行多元發展的經營策略,保持企業的經濟規模。

隨着全球化的持續進化,發電企業的多元發展,已經從傳統的發電-輸配電縱向一體化、或者電力+燃氣模式,進一步向跨境跨行業發展,無需國資委批覆所謂“主營業務”,越來越多的傳統電力企業趨向更加自由輕便的多元化、乃至產業資本的金融化發展。

減量發展的第三個影響因素,即電力市場內在的功能侷限、單純依賴市場無法持續吸引投資。眾所周知,上世紀80年代以來,全球興起以明晰產權、公開市場、引進競爭、提高效率為主要目標與內容的電力市場化改革。但近年來,全球範圍出現了明顯的電力供需平衡趨緊勢頭,裝機增速總體低於電量增速。即使在需求增長緩慢、非電網供應模式豐富的美西方國家,表面似乎尚未出現電力短缺,但不論電廠還是電網,均長期虧欠更新投資,老舊破敗顯著,設備運齡遠高於中國,從加州山火,到俄州脱軌,基礎設施投資匱乏已經多年。

傳統上電力基礎設施投資具有技術門檻高、投資規模大的特點,而獲得投資保障的方式,或者像中國上世紀80-90年代解決電力短缺那樣,通過燃運加價、收益率約定、經營期電價等一系列政策手段,一定時期內實現較高回報、較快回本;或者給與投資者長期穩定的回報預期,尤其是在一次能源劇烈波動、或社會需求增長乏力的歷史階段;或者通過國資國企等特殊制度安排,乾脆不再以投資回報為第一訴求。

而建立電力市場的主要目的是引進競爭、提高產業效率,而並非保護投資者收益,某種程度亦相當於趨向抑制投資。例如中國,在以解決長期缺電為核心目標的上世紀80-90年代,各級政府早已嫻熟運用過各種高投資回報、高電價增長的政策工具來吸引多元投資;而隨着長期缺電基本解除,新世紀以來則逐步通過電力市場、包括“廠網分開、比較競爭”這樣的制度安排來提高效率、普惠社會,投資回報的逐步下降是一種必然、也是邊際遞減率的體現。

電力市場中,即使尖峯電價再高、在幾十年的尺度上、也是高度不確定的。除了政府規劃、純技術性規劃,真正的投資者、多元化的投資者並不會僅僅依據尖峯電價來做大型決策;而且尖峯電價明顯具有自限性,高到一定程度就會失去需求空間,如果沒有公權力加持、成熟投資者不會投資於此。

而隨着中國的風光補貼在4-5億裝機規模即無力延續,亦可打消對於煤電容量電價的幻想,從政治正確、到財政資源的分配與競爭,怎麼可能提供足夠養活煤電的容量電價?因此若單純依賴市場、即使借補貼來打補丁,短缺仍將是大趨勢、低碳則更無解。

因此,即使是在比較成熟的市場環境下,即使投資者通過電力市場完全可以獲得盈利,但依然缺乏引導投資的那種理想化的能力,價格信號所反映的短缺需求、電力市場甄別出的回報高地、都並不等於可以有效誘導投資者出手,通過電力市場可以實現投資收益,但無法引導投資行動,實現盈利不等於持續投資。

總之,即使不考慮低碳因素,電力系統中“市場”也是有邊界的、而不是萬能的。單純依賴市場,投資必然逐步下降,安全裕度必然越來越小,即使借補貼來打補丁,短缺仍將是大趨勢、低碳則更無解。美西方大型電力企業的“減電發展”亦是案例。市場雖然永存,但暴力決定其邊界、政治影響其質量,隨着全球範圍基礎設施短缺+低碳政治正確,電力市場的適用空間越來越窄。

近年來歐洲能源危機的歷程已清楚表明,“市場”只是一種工具,堅持真正的現實主義,及時妥善應對危機、解決問題才是國家治理之道。面對國際能源價格飛升,俄羅斯的國內氣價、沙特的國內油價都不被允許跟風;面對國際能源價格飛升,即使歐洲老牌資本主義國家,也是限價、補貼、暴利税、出口管制各種政府幹預;而中國煤炭,資源全部“國家所有”“全民所有”,企業大多已中央國有或地方國有,2021年一年之間從電廠向煤礦轉移暴利4800億,卻依然將煤價從570被炒到2600元/噸視為“正常市場波動”——影響投資者收益的最大風險,就是這種政治與政策風險。

02

電力企業長期資產負債率高、財務收益低、投資回報少

2021年,外國電力企業平均收入負債比2.67,中國五大集團平均2.53;外國企業平均資產負債率78.33%,中國五大70.2%。而2002-2021的20年間、20家對標企業資產負債率的總年度平均值74.9%,最低72.2%,最高77.8%,數據相對穩定。其中,中國五大與外國企業的20年總平均資產負債率分別為77.5%與76.2%,著名的法國電力20年間平均高達86.35%、最高曾達90.41%,東京電力20年均值、極值分別為82.4%、94.54%——較高負債率是全球電力企業普遍的統計特徵。

這再次證明,即使在老牌資本主義國家,也存在大量現實主義的政商合作、也需要兼顧價值與使用價值,全球電力能源領域20年來真正死於財務風險的巨無霸只有美國安然。2017-2020年為響應政府“降用電用能成本”的要求,中國火電上網價格持續壓降12.5%,五大集團累計減收近3000億,因此,利潤/資產負債率等財務經營指標、並沒有那麼硬核,完全不必上升到國資國企的監管硬指標。挑戰電力能源企業長治久安的真正風險,更多在於產業週期戰略風險——供需週期、技術週期、政治週期及政策週期。

2021年,世界500強企業平均利潤約62億美元,同期外國電力企業平均利潤僅17億美元,中國五大僅31億美元;不僅2021當年一半企業虧損,即使上溯至2017-2021時間段,20家對標企業依然平均減少利潤3.13億美元。

2021年,世界500強平均收入利潤率8.2%,同期外國電力企業平均收入利潤率3.07%,中國五大僅2.17%;而2002-2021至今的20年間,20家對標企業的收入利潤率總平均值僅僅4.54%。

2021年,世界500強平均資產回報率1.94%,同期外國電力企業平均資產回報率0.93%,中國五大平均0.92%;而2002-2021至今20年間,20家對標企業的資產回報率總平均值僅1.74%。

上述跨度20年的實證追溯可見,電力領域的財務回報水平長期處於低位、遠遠低於絕大多數行業。這是因為,在基礎設施領域,如果單純通過提高價格來吸引投資、無異於向全民全社會收税,而若長期低迴報、又勢必造成基礎設施短缺無力更新升級,這就需要政府從宏觀層面有意識平衡投資者-消費者的利益、週期性靈活調整宏觀政策導向,而不是單純依賴所謂市場機制而放大波動、坐視短缺。

進一步擴展歷史尺度,在以解決長期缺電為核心目標的上世紀80-90年代,中國各級政府早已嫻熟運用過各種高投資回報、高電價增長的政策工具來吸引多元投資;只是進入新世紀以來,才逐步通過電力市場、包括“廠網分開、比較競爭”這樣的制度安排來提高效率、普惠社會,投資回報的逐步下降是一種必然、也是邊際遞減率的體現。

而鑑於基礎設施領域難以避免的低財務回報特性,傳統上存在着一種三足鼎立的基礎設施治理模式,即通過大型專業企業+政策性金融機構+政府統籌規劃調控三者之間的協調合作,既維持基礎設施的供應能力,又控制全社會的成本水平。但近來,這種傳統的基礎設施治理模式,遇到方方面面挑戰,正日益走向崩解。

以電力為例,一是在大型專業企業層面,如前所述,傳統大型電力企業受到新能源發展模式的挑戰、多元化經營的誘惑、電力市場的反向激勵,逐漸出現減量發展、減電發展勢頭。如果慣有管理模式對新能源效率差,更大範圍輕資產投資的選擇廣泛,電力市場上增量資產不確定性大、而存量資產靠緊平衡更易度日,企業自然逐步放緩基礎設施投資節奏。

二是政策性金融機構方面,本有各開發銀行、基礎設施銀行等政策性金融工具,來作為低財務回報的基礎設施的制度性支撐。但隨着金融領域“政治正確”愈演愈烈,國際資本影響力超越傳統民族國家,罔顧電力系統安全穩定技術經濟特性,罔顧地球上更多國家與地區電網基礎/工業能力/社會經濟的現實條件,以“政治正確”的形式濫用金融霸權、追逐超額利潤,爭相表演棄煤減碳,傲慢粗暴干預各國基礎設施領域投資、中國亦未能倖免。

三是在政府方面,一些國家政府在安全-經濟-外部性三角關係中、片面追求政治正確或短期政績,逐步弱化對於電力供應與系統安全的監管,依賴或推鍋所謂市場,以所謂“有序用電”自我推卸政府責任;不斷弱化專業監管能力與監管責任,放任價格操縱,放任壟斷暴利,破壞長期的政企合作互信,勢必破壞投資者的長期主義信念。

總之在電力領域,以大型專業企業+政策性金融機構+政府統籌規劃調控三足鼎立的基礎設施傳統治理模式、正日益走向崩解,全球範圍的供給短缺已悄然而至,為人類從“和平與發展”轉向“安全與韌性”的可悲走勢、增添又一註腳。

而中國五大集團之所以沒有像外國巨無霸同行一樣“減量發展”“減電發展”,中國電力基礎設施領域的三足鼎立模式、雖有一定程度削弱,但總體尚可維持,一個重要的底層因素,即中國國資國企的社會責任機制。

即使出現鉅額虧損,也只有持續經營的義務、只有保障供應的義務,也沒有“退出機制”、沒有“不發展機制”,只有通過強力發展來抵消虧損、來對沖鉅額負資產。即使在2008、2021年那樣畸形的市場價格環境下,外資可以撤資,私企可以停產,唯有國資國企必須堅持保供,即使因煤炭價格管制失敗,2021至今已連續2年動力煤均價超過1000元/噸、煤電機組全部淪為負資產,但為了保障系統安全、中國五大依然在捏着鼻子上馬煤機。

事實上,即使總體財務回報偏低,電力基礎設施領域依然是一個角色豐富、不乏投資機會的生態體系。既有被鎖定持續經營、貢獻使用價值為主、可接受長期低迴報的大型國資國企,更多做技術/做設備/做工程/做服務的海量私企外企、依然可以在這個生態體系中掙到熱錢快錢、享有更高的財務回報。中國改革開放以來,從早期一機一價、保本保利的外資電廠,到近年資本市場風電、光伏產業鏈上的億萬富翁們,從來不乏盆滿缽滿的私企外企,也總有為私人煤老闆收拾殘局、幹髒活累活的國資國企接盤俠,一味唸叨“所有制”“制度性壟斷”等敍事套路膚淺刻板、早已令人厭倦。

03

全人類的低碳倫理與方案依然遙遠,電力企業難以獨進

近年來,低碳,日益成為全球各領域的政治正確。

2017-2021年,外國電力企業單位電量二氧化碳排放強度平均累計降幅32%,中國五大集團二氧化碳排放強度平均累計降幅僅8.4%。但同樣2017-2021年,國外企業通過降低單位電量排放強度而累計減少的二氧化碳排放量、平均每家企業1732萬噸,而中國五大平均二氧化碳減排量高達3725萬噸,相當於國外同行平均水平的2.15倍。

一方面,中國五大集團均有規模龐大的煤電資產,低碳減排基數龐大、結構轉型任務繁重,國電投2017-2021年通過結構轉型、單位電量排放強度降低了19.4%,從而減少二氧化碳排放量高達7114萬噸、世界第一。另一方面,中國五大不可能像美西方同行一樣、通過大規模資本運作等減量手段來實現減碳,他們不僅需要大規模的增量轉型來推進低碳化發展,而且還要完成更加艱鉅而不起眼的存量技改,目前中國發電機組的煤耗率、廠用電率、單機規模、平均運齡等技術經濟指標均優秀於美西方同行。

2017-2021年,全球都在加快發展風電、光伏等新能源的速度。外國電力企業新能源裝機容量平均增加了1189萬千瓦,中國五大集團則平均增加了2429萬千瓦(超過美西方同行的2倍),其中國電投新能源階段累計增量高達5387萬千瓦——顯然,中國發電企業並沒有選擇減量與減電、而是投入了更多的真金白銀。2017-2021年,中國五大集團新能源投資佔比平均增加了29.6個百分點,其中大唐新能源投資佔比從31%提高到77.95%、累計提高了47個百分點。

總之,目前世界上還並不存在現成的、普適的低碳技術方案與低碳制度方案,真正全地球級別、全人類級別的低碳方案,還需要所有人共同的探索與努力。在電力領域,在相關技術沒有突破的歷史階段,中國依然需要較大規模的煤機-煤礦支撐。但一是不可能通過電價或補貼把它們養起來,中國的風電光伏都補貼不下去、沒能力沒道理養煤機-煤礦;二是容量電價/尖峯電價這些對策,方向是可以的,但規模遠不夠,傳導到全社會、承受力更有限;三是中國也不可能像美西方一樣通過大規模產業轉移、減量發展來實現低碳——這並非全地球級別、全人類級別的正解與正道,不可複製,不可延續。

因此,只有讓煤機-煤礦保持“高產能-低產出”“高投入-低迴報”的近乎非營利模式,只有通過國資國企的社會責任機制,才可能實現並長期維持電力系統的低碳發展——而這顯然是反市場的、完全建立於公權的——再次證明,低碳這種人為設定的政治正確,必然建立於高比例公權力、而非自然自發的市場機制,包括各種碳價、碳税、碳准入的制度設計,哪個不是靠公權+強權撐腰?哪個屬於自然自發市場?以兜底式國資國企制度來實現第三種“廉價而充裕”,這不僅是中國式現代化之基,可能亦是地球人類低碳發展之階;在此基礎亦可探索建立真正全地球級別、全人類級別的低碳倫理,在消費側以基本人權為基礎,在生產側以排放績效為基礎,同時不忘歷史責任。

2010-2011年間筆者曾在《電力企業管理》連載過8篇低碳專欄,並出版了獨著《低碳旗幟下電力行業技術經濟指標體系》,提出二氧化碳在生產者/消費者之間分配等問題。隨着國內可再生能源附加的幾度倍增,筆者洞察摩爾定律在新能源領域的失效,提出補貼濫發問題;此後,光伏/電池上游的壟斷操縱亦提供註腳。

2020年9月中國雙碳目標發佈,五大發電集團紛紛將50%非化石佔比寫進各自十四五規劃、並競相提前年限,而筆者質疑碳競賽碳躍進、呼籲《以第二個“百年目標”統領3060低碳謀略》的文章無處刊發,直至2021年7月、中央政治局提出糾正“運動式減碳”。2021年10月國內煤價躍上2600元/噸、並長期治理不力至今賴在1000元/噸高位,導致國內煤電機組全部淪為負資產,若非響應保供要求、已無人購煤無人發電,至2022年底五大發電集團煤機發電量減少114億、同比下降0.42%,某種意義上、已提前開始進入“碳達峯”模式。

凡此種種反映出,人類對所謂“低碳”的認識過程、行為過程、表述過程都是複雜的、依然處於發展中變化中的。從發電集團、到電力系統、到工業系統、到民族國家、到地球人類,一層一層剝洋葱,單一企業、行業、地區、國家的所謂碳達峯碳中和並沒有想象的那麼單純(例如嚴格來説,國有大型發電集團並無資格獨自搶先達峯)。唯有堅持專業本分、不盲從現實政治,才可能減少翻車、不怕挖墳。當然,“低碳”二字雖熱,或國際政治博弈,或爭資源爭政策爭眼球爭名利,真正信低碳推低碳者又幾何?筆者從國內最早的低碳研究者、到最早的質疑者、到中國式低碳倫理的呼籲者,唯一值得堅守的只有實事求是、與時俱進而已。

04

中國電力企業已整體躋身世界一流,但分化大、競爭激烈

時光荏苒,河東河西,廠網分開20年來,中國電力市場固然進入新時代,國際電力領域亦格局翻新。通過對20家全球最大的電力企業進行綜合對標量化排序可以發現:

*2021年世界主要電力企業綜合對標量化排序

國電投——通過堅決的新能源大規模投資、快速提升企業規模,緊緊抓住低碳風口在二氧化碳減排領域取得國際領先的實績,以89.0%的得分率、獲得綜合對標量化排序的第1名,這是新能源資產價值的回報,也是中國新能源產業政策的成功。

國家能源——通過規模超大的煤電聯營重組、實現企業躍升,從他人的能源價格危機中兑現自身的歷史性機遇,以88.3%的得分率、獲得綜合對標量化排序的第2名,這是煤炭礦產價值的超額回報,也是適應中國特色價格機制的成功。

排序前10名企業中,堅持發展勢頭的中國五大發電,藉助新能源與煤炭增值而全部入選;中國兩大電網,雖然指標框架於己不利,憑藉雄厚的實力依然入圍;歐洲同行雖然面臨重重困難,但法電、意電、伊維爾德羅拉等老牌企業仍底藴猶在;而20年前儼然霸榜常客的美日企業,則已進入相對走弱週期。

廠網分開以來的新世紀20年,是中國企業異軍突起、改變世界經濟格局的20年,電力能源領域亦然。印度、俄羅斯、巴西、墨西哥、南非等新興市場國家,即使曾有電力能源企業曇花一現,但在持續性方面尚無法比肩,真正後發而興起者唯有“中國版塊”:

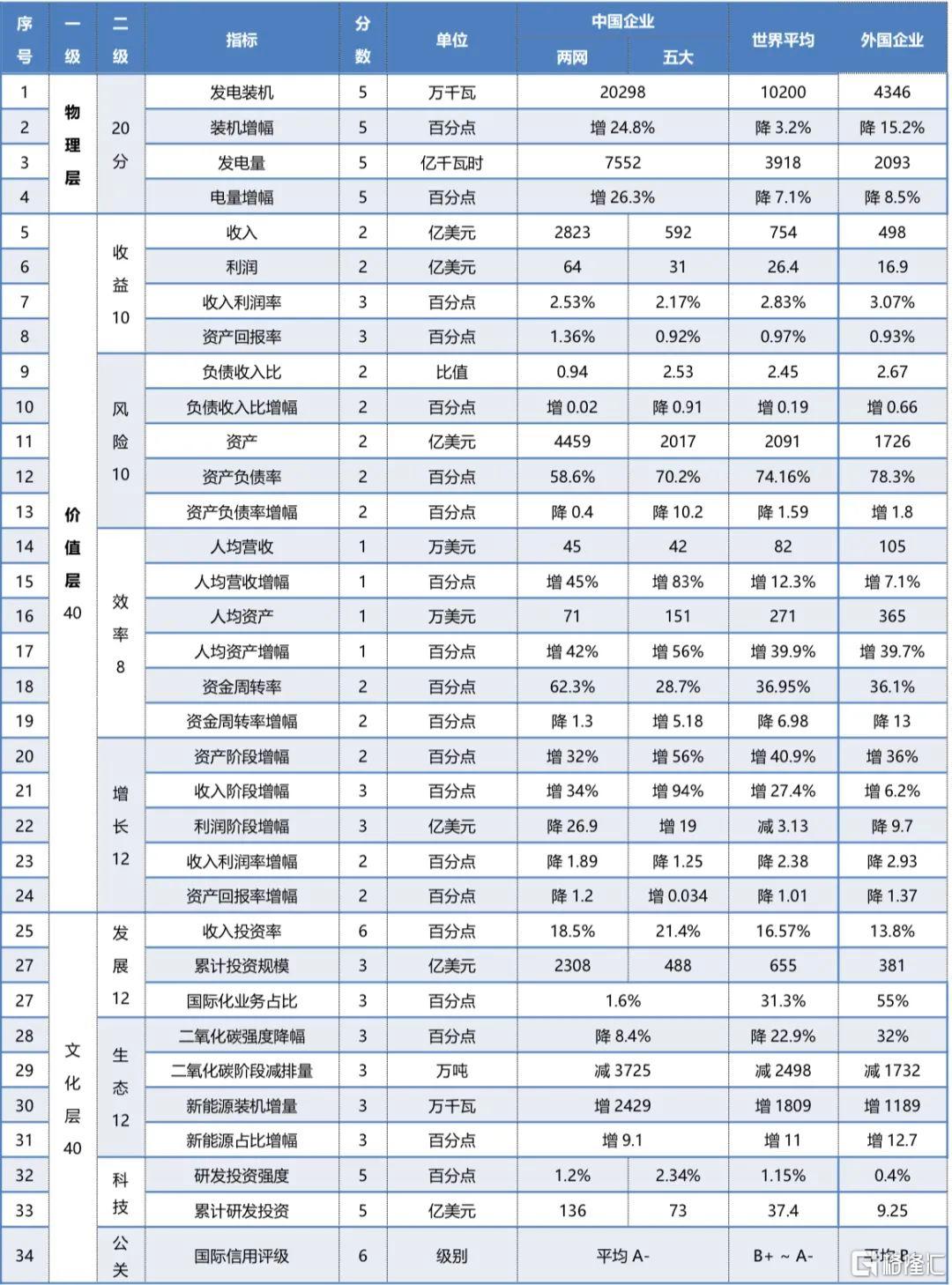

2021年世界主要電力企業分版塊對標

階段性指標均為2017-2021年

在如上全面覆蓋物理層、價值層、文化層的34項總計賦值100分的綜合對標框架中,“中國企業”與“外國企業”相比、已在86%的分值領域領先,僅有國際業務佔比、人均營收/人均資產、二氧化碳排放強度降幅、新能源佔比增幅以及收入利潤率等6項指標落後。

由此,中國電力企業已經實現對“外國企業”版塊整體上的全面超越,站到了全球同行的前列,乃至顯著拉高了“世界平均”版塊的總體水平,為“中國式現代化”交出了電力企業範疇的答卷。

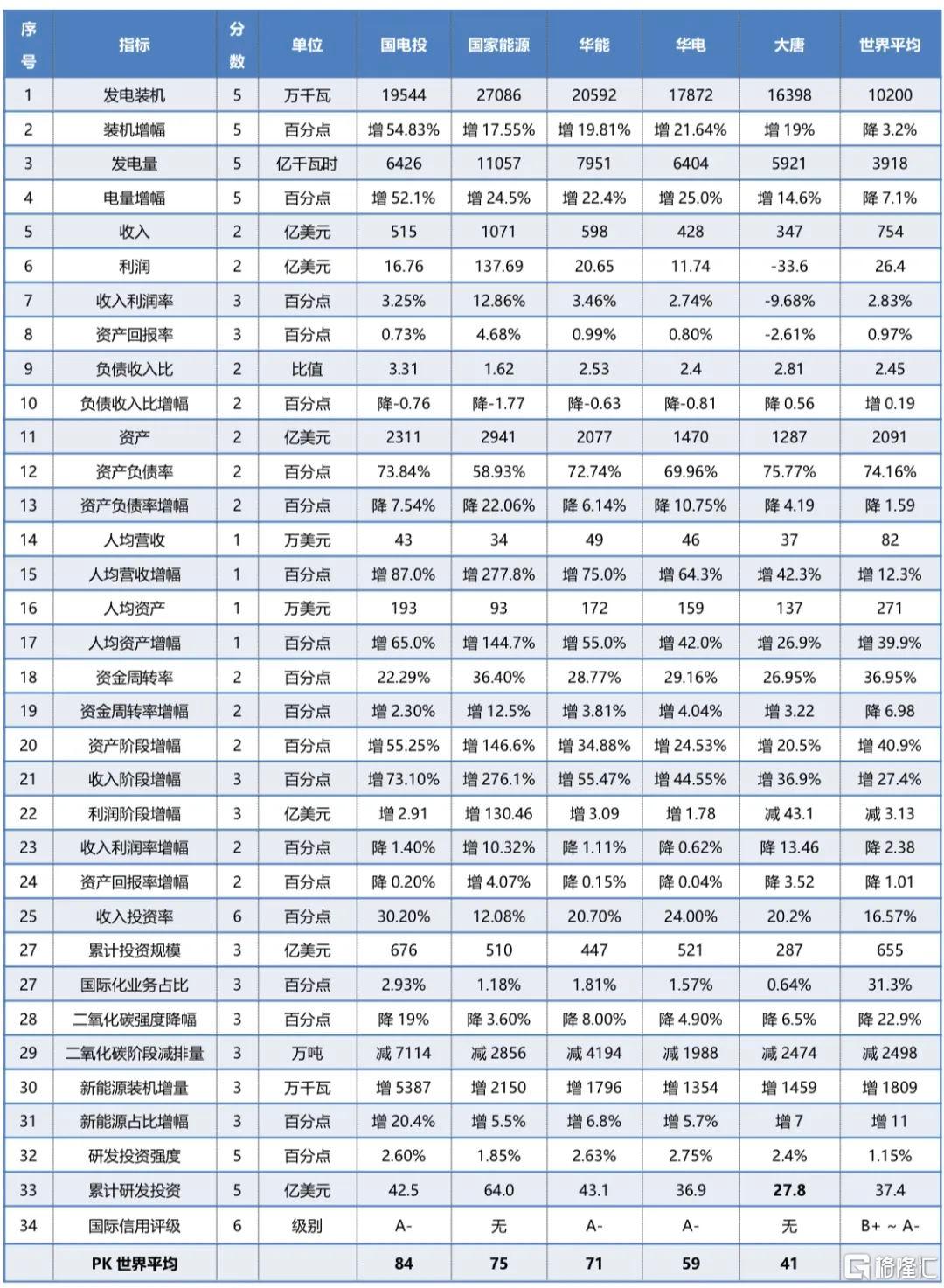

*2021年世界主要電力企業綜合對標——五大集團

階段性指標均為2017-2021年

值得指出的是,“中國企業”作為一個版塊領先於世界同行,並不等於其中每一個成員都已是一流。如上表可見,在34項總計賦值100分的綜合對標框架中,與“世界平均”相比,既有國電投這樣在84%分值領域領先的比較令人信服的領頭羊,也有國家能源、華能這樣在70%以上的分值領域領先的優秀企業,而大唐集團雖也躋身前10名、但對比“世界平均”僅有41%分值領域領先、仍有巨大提升空間。

廠網分開20年,五大發電集團之間雖非你死我活的那種原教旨主義市場競爭,但其間“比較競爭”的市場態勢設計、已頗有些類似中國乒乓球之“內戰難於外戰”,做世界一流“易”、爭中國最好難。

總之,從青萍之末、到太宇狂飆,在這百年未有之大變局中,企業對標只是一個簡單的觀察角度,既沒必要自我矮化、言必學習,也沒必要錙銖必較、數字爭先,宜通視以得大略、而不必一味放大細節,應平視以判大局、而不必慣性妄自菲薄,可回視以察大勢、而不必過度拘泥得失,二十年彈指一揮間,還是繼續超前看朝前走吧。