本文來自格隆匯專欄:趙偉宏觀探索,作者:趙偉團隊

摘要

年初以來,日經225指數不斷刷新1990年以來的新高;外資持續流入的同時,日元卻在大幅貶值。“股匯分化”異象背後的原因、後續可能的演繹?本文分析,可供參考。

一問:伴隨日股大升的“異象”?外資持續流入,日元卻在貶值

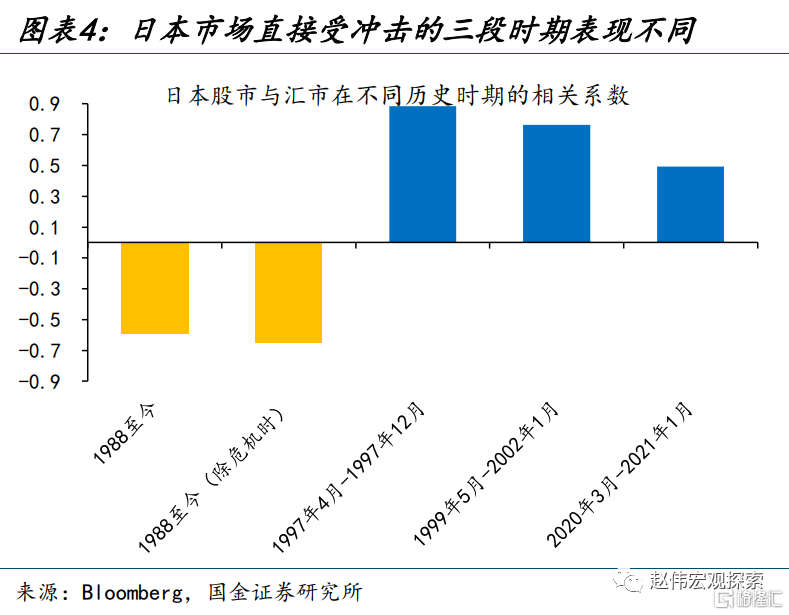

年初以來,日經225指數不斷刷新1990年以來的新高,外資持續流入的同時,日元卻在大幅貶值。4月7日以來,日本市場的外資大舉湧入661億美元,驅動日股大升23%;而日元卻持續疲軟,4月7日至今,日元兑美元貶值6.1%、再破140關口。拉長時間看,1988年以來的多數時間段,日本股指與匯率均呈負相關關係,負相關係數低至-0.7。

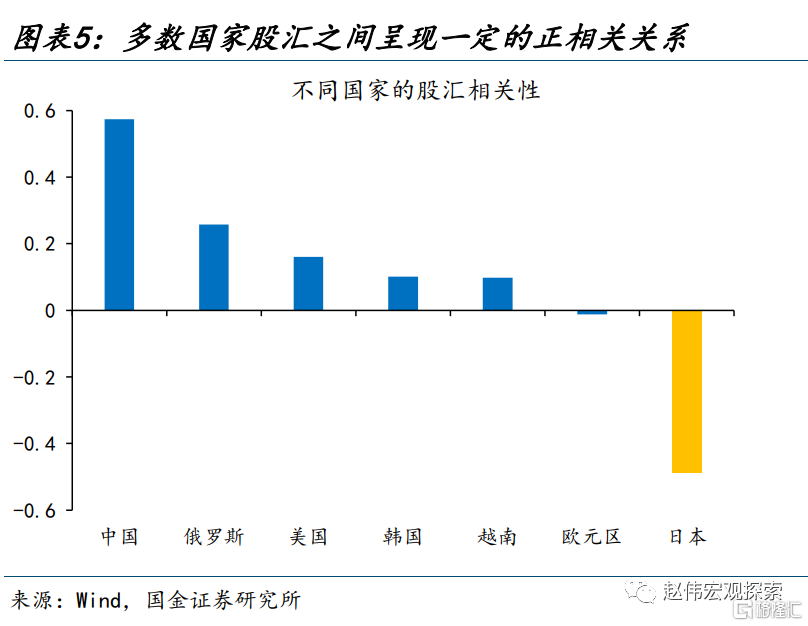

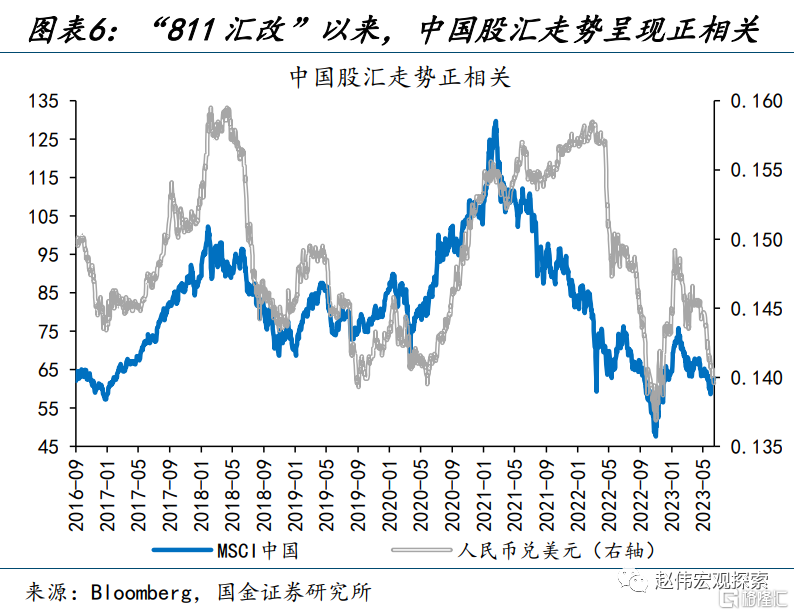

在多數國家,股匯之間更多呈現為正相關關係;日本的情況並不多見。從資金流向來看,外資流入一國股市,在推升股指的同時也會帶來本幣升值壓力。從背後邏輯來看,股市多是經濟的“晴雨表”、匯率也是兩國基本面相對強弱的反映。以中國為例,“811”匯改後中國股匯相關係數高達0.6。經濟向好時,人民幣升值與股指上升通常同時出現。

二問:股匯負相關的緣由?超寬鬆政策下的共同驅動,貶值提振出口利潤等

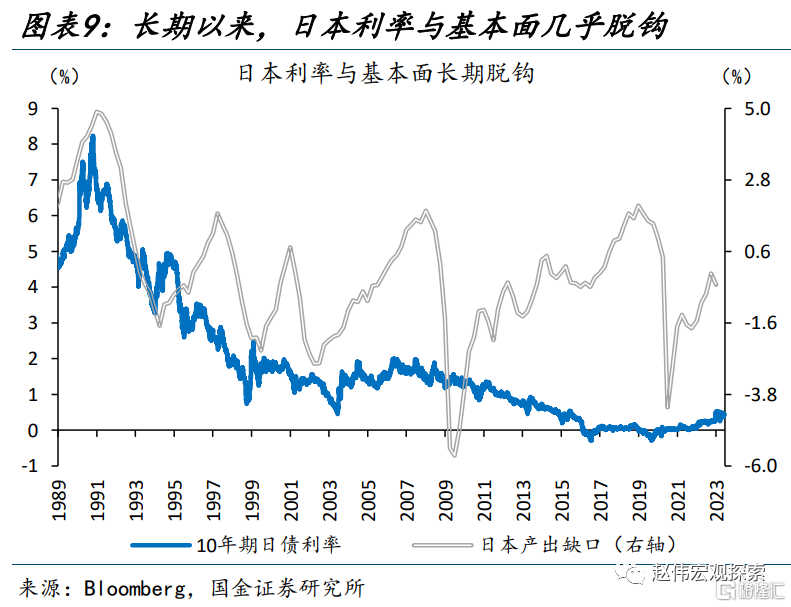

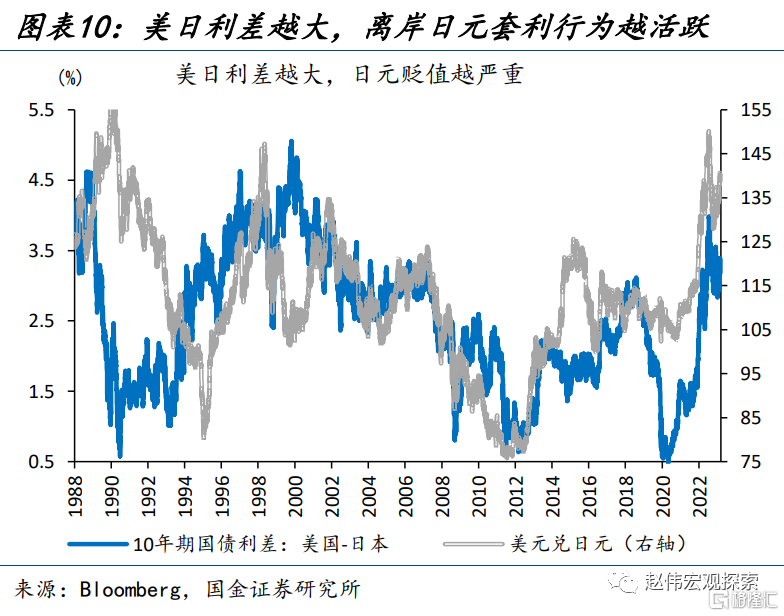

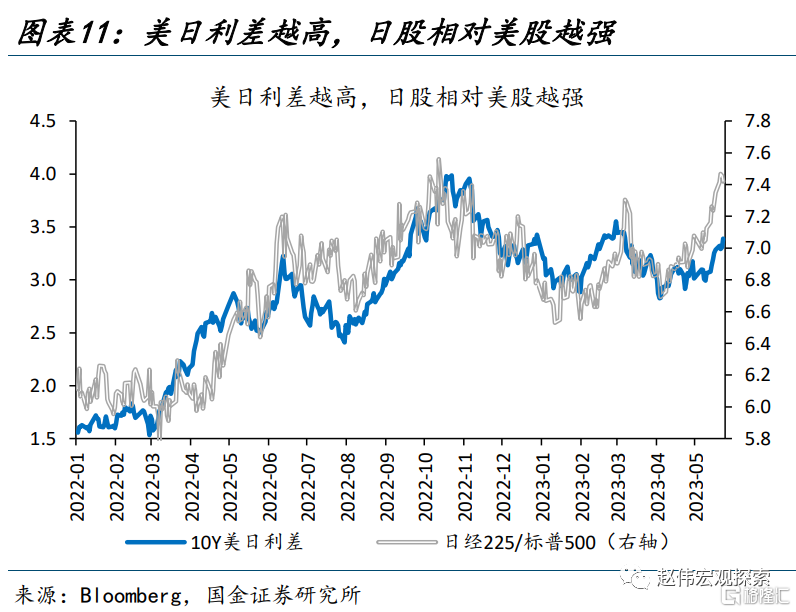

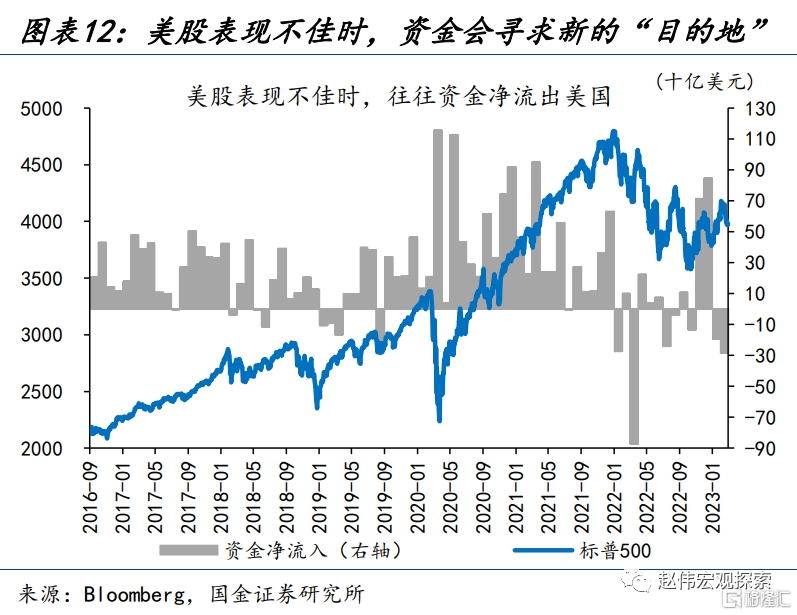

日本股匯負相關主因,在於日本長期實施超寬鬆貨幣政策、利率與基本面明顯“脱鈎”;這一背景下美日利差成為日本股、匯共同定價的關鍵因素:1)美日利差走闊時,套利資金流向高息貨幣,造成日元相對美元貶值;套利資金規模遠超股市外資,主導了匯率的波動。2)美債收益率走高,對美國風險資產形成壓制,部分資金會轉向日本股市。

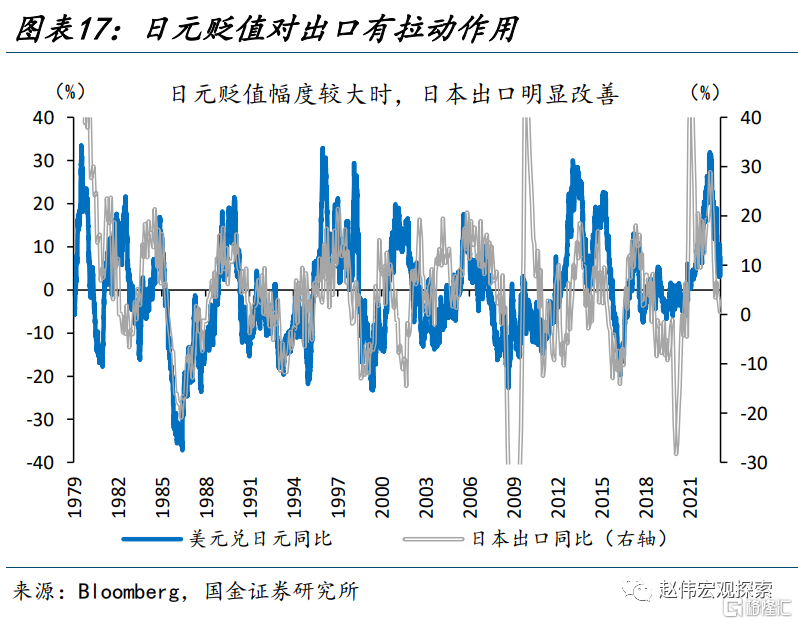

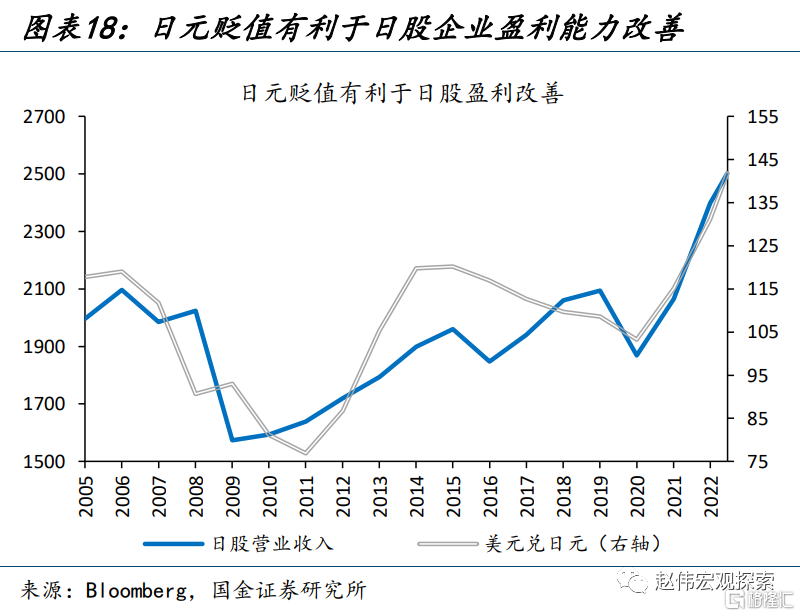

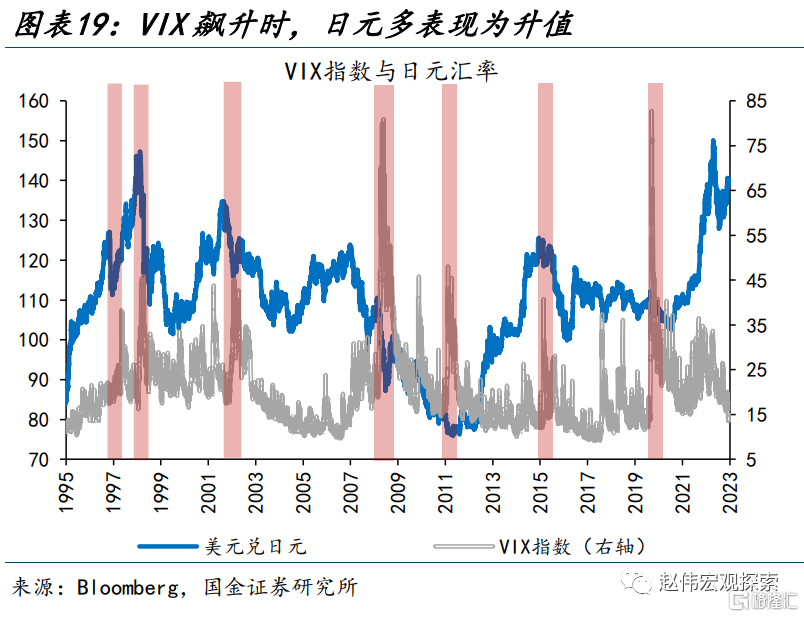

此外,日元貶值對出口刺激下日本企業盈利的改善、避險情緒對日元日股兩類資產的差異化影響,也是日本股匯負相關關係的潛在解釋。第一,日本對外依存度較高,日元貶值對日本出口有明顯刺激作用,進而改善日本出口導向型企業盈利,支撐股價上升。第二,日元是典型的避險資產,當市場風險偏好走低時,也會出現日元升值、日股承壓。

三問:若日元轉升,日股還能升嗎?基本面有支撐,日股行情或能延續

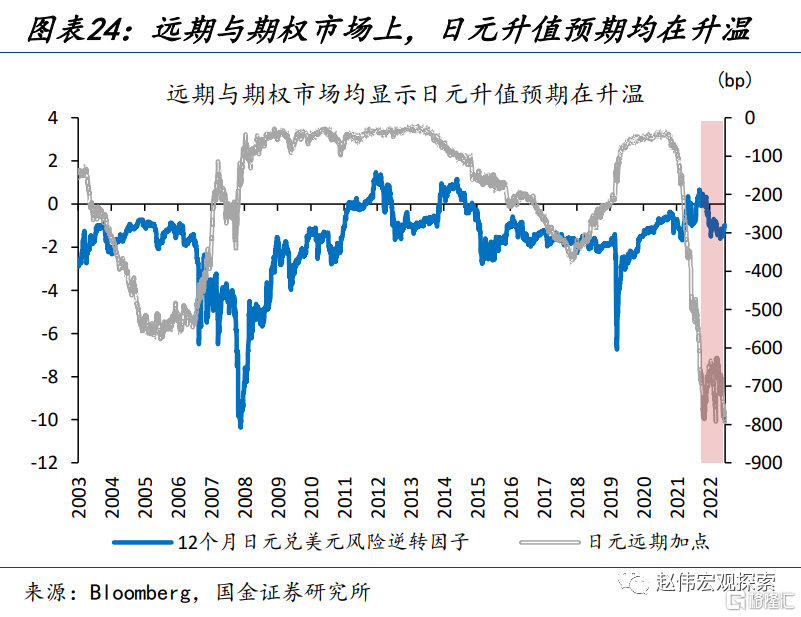

中期來看,美聯儲加息臨近尾聲,日本YCC政策有鬆動可能;美日利差縮窄後,日元或步入升值區間。美聯儲方面,下半年美國核心通脹或加速下行,2023年底降息條件或較為充分。日央行方面,“春鬥”調薪帶來3.7%的薪資增幅創1993年以來新高,經濟動能恢復也使日央行調整YCC的條件逐漸具備。遠期與期權市場上,日元升值預期均在升温。

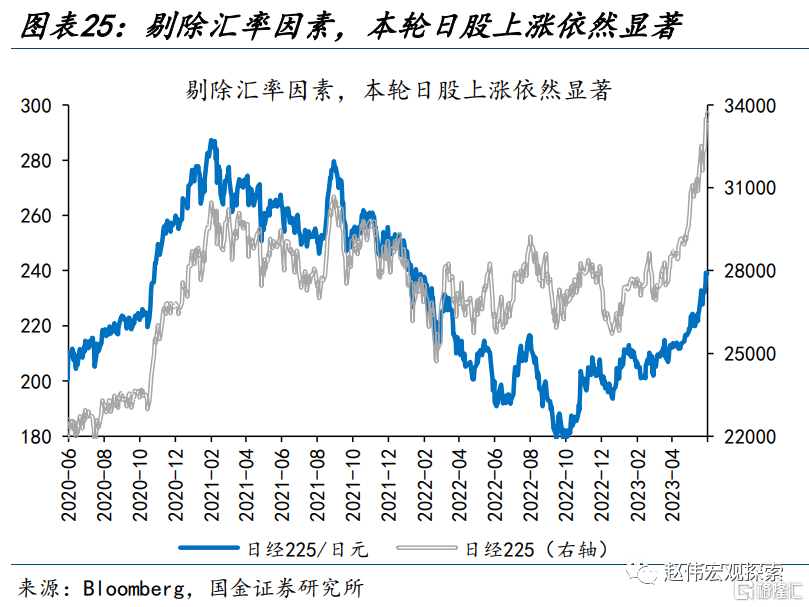

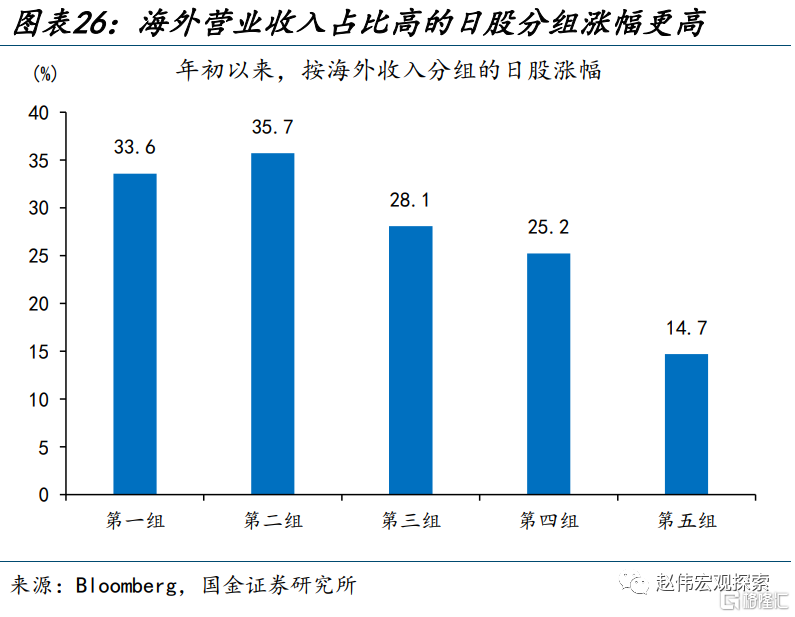

日元升值會終結本輪日股上升嗎?基本面支撐下,日股行情或有延續。本輪日股上升的背後,有貶值促進出口鏈條下的盈利支撐。依據海外收入佔比從高到低將日本上市公司分為5組,年初以來升幅分別為33.6%、35.7%、28.1%、25.2%和14.7%,出口型企業明顯超升。此外,政策提振下“回購”等提升資本效率行為,也有望改善日股的盈利面。

風險提示:俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期;

報吿正文

一問:伴隨日股大升的“異象”?外資持續流入,日元卻在貶值

年初以來,日經225指數不斷刷新1990年以來的新高,外資持續流入的同時,日元卻在大幅貶值。截至6月16日,日經225指數年初以來已累計上升31.1%,一度觸及33706,創下1990年3月以來的新高。本輪日股大升,背後外資驅動特徵明顯;4月7日以來,日本市場的外資大舉湧入660.8億美元,日股也隨之加速上行、大升22.5%。而伴隨着外資的湧入,日元卻持續疲軟,4月7日至今,日元兑美元貶值6.1%、再度貶破140關口。

拉長時間看,1988年以來的多數時間段,日本市場的股指與匯率均呈負相關關係。1988年後,《廣場協議》簽訂後政府主動干預下的日元升值漸入尾聲,而在隨後的35年中,日元匯率在大部分時間段均與日本股指負相關。例外的三次分別出現在1997年金融危機時期、2000-2002年互聯網泡沫時期和2020年新冠疫情期間,三次日本股匯的相關性分別為0.88、0.76、0.49;而除去直接衝擊日本的危機後,日本股匯之間相關係數低至-0.65。

在多數國家,股匯之間更多地呈現為正相關關係;日本的這一情況並不多見。從資金流向來看,外資流入一國的股票市場,在推升該國股市的同時,在外匯市場上也會帶來本幣升值壓力。從背後邏輯來看,多數國家股市是經濟的“晴雨表”、匯率長期也是兩國基本面相對強弱的反映。以中國為例,2015年“811”匯改後,中國股匯之間相關係數高達0.57。經濟基本面向好時,人民幣升值與股指上升通常同時出現;日本的負相關關係較為罕見。

二問:股匯負相關的緣由?超寬鬆政策下的共同驅動,貶值提振出口利潤等

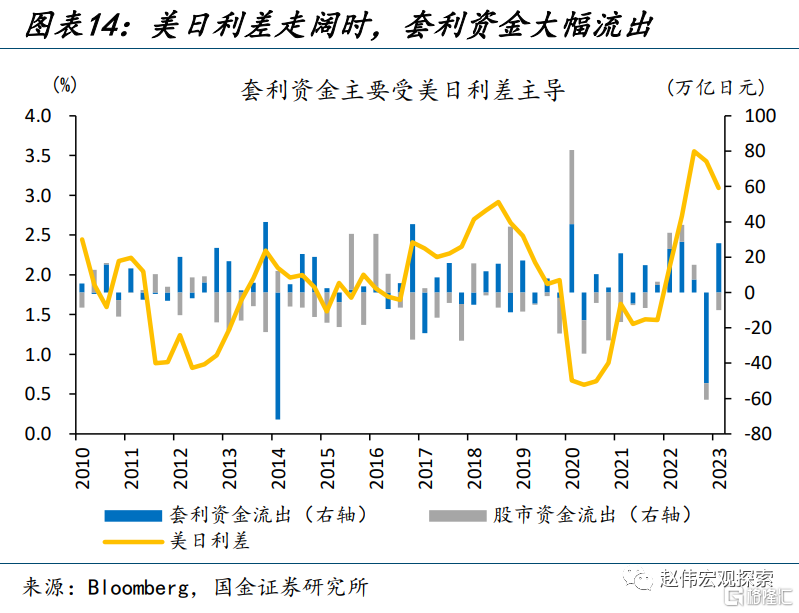

日本股匯負相關的主因在於,日本長期實施超寬鬆貨幣政策,利率與基本面明顯“脱鈎”;這一背景下美日利差成為日本股、匯共同定價的關鍵因素。自1999年首次實施“零利率”政策以來,日本長期實施超寬鬆政策,政策目標利率始終低於0.5%。這導致10年期日債利率與日本經濟基本面“脱鈎”,基本面不再是主導日本股、匯走勢的核心驅動。而美日利差則成為了市場定價的關鍵之一:一方面,當美日利差走闊時,套利資金流向高息貨幣,造成日元相對美元的貶值;另一方面,美債收益率走高,對美國風險資產形成壓制,部分資金會流出美國股市、流向日本股市,因而美日利差與日經225/標普500走勢高度相關。

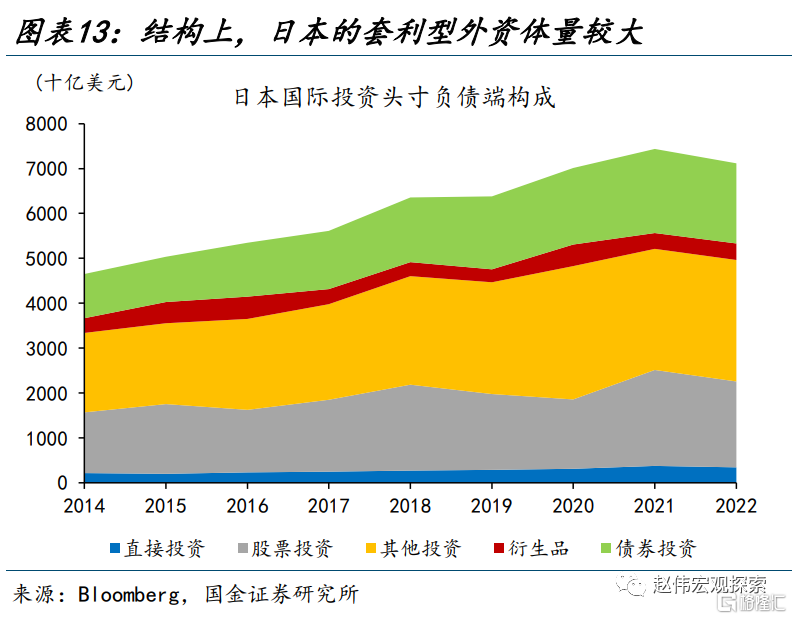

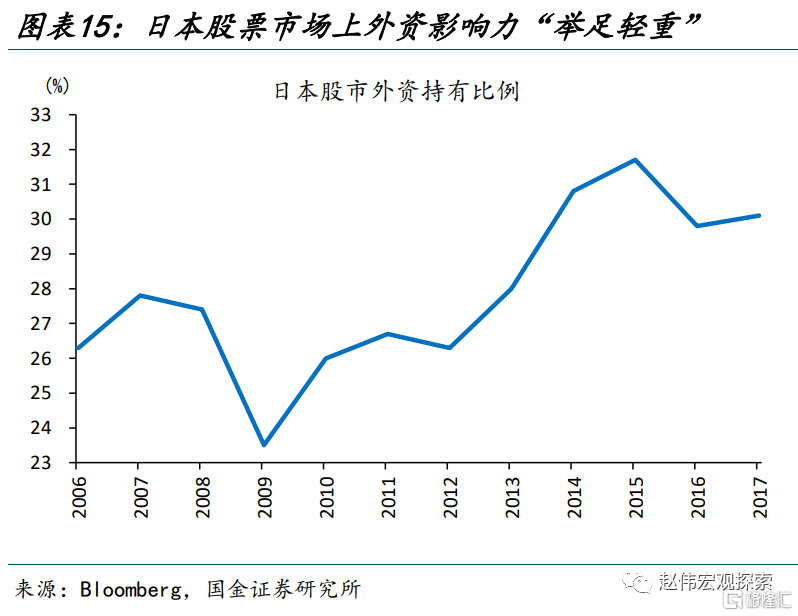

套利資金規模遠超股票市場的外資,其主導了匯率波動;當外資流入推升日股時,受美日利差走闊影響外流的套利資金規模更大,驅動了日元的貶值。從國際投資頭寸來看,截至2023年一季度,外資投資日本權益類資產規模約236萬億日元,而通過貸款、債券、貨幣市場工具融出的日元規模則高達608萬億日元,這部分資金主要以套利為目的。美日利差走闊時,套利資金大量流出,而股市資金流入體量則相對較小;2023年一季度,套利資金外流規模28萬億日元,而股市外資流入規模僅10萬億日元。此外,投資日股的外資,以本地債務融資形式進入、並在遠期套保,不會帶來即期升值、反而會增加遠期貶值壓力。

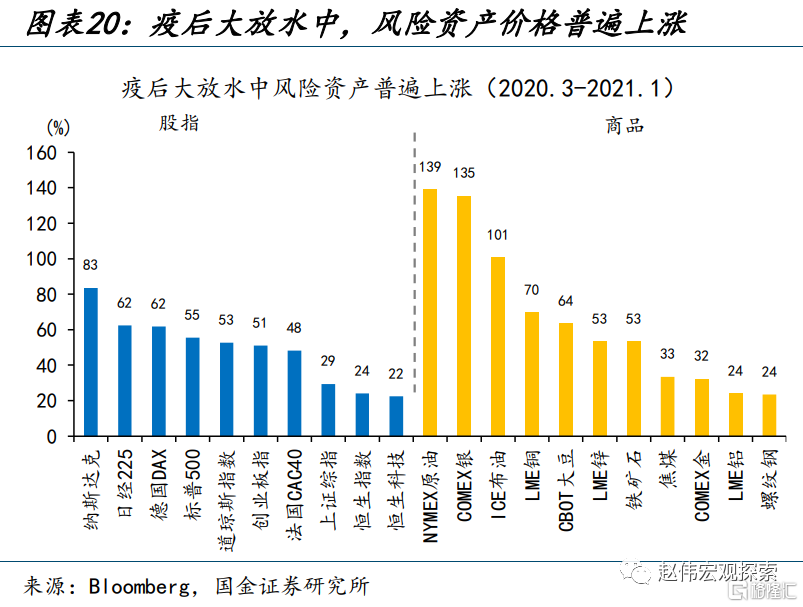

此外,日元貶值對出口刺激下日本企業盈利的改善、避險情緒對日元日股兩類資產的差異化影響,也是日本股匯負相關關係的潛在解釋。第一,截至2022年日本貿易依存度高達39%,日元貶值對日本出口有明顯刺激作用,進而改善日本出口導向型企業盈利,支撐股價上升。第二,日元是典型的避險資產,當市場風險偏好走低時,日元升值、而日股承壓,也是日本股匯負相關的成因之一;2008年金融危機時,這一特徵非常明顯。1997年、1999-2001年的異常更多受到亞洲貨幣危機、歐元誕生等衝擊,2020年日本股匯的正相關,主因則是日元受益避險情緒的同時、日股也受益於全球大放水下風險資產價格的普遍膨脹。

三問:若日元轉升,日股還能升嗎?基本面有支撐,日股行情或能延續

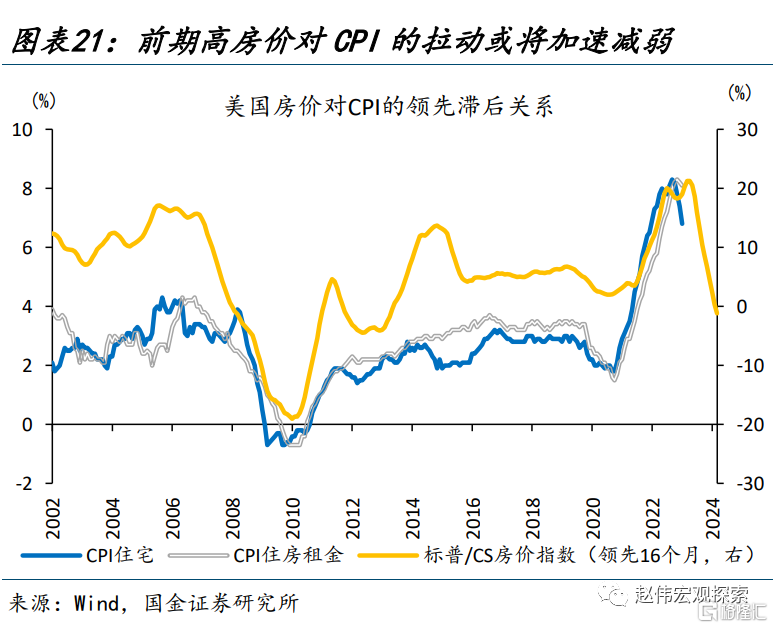

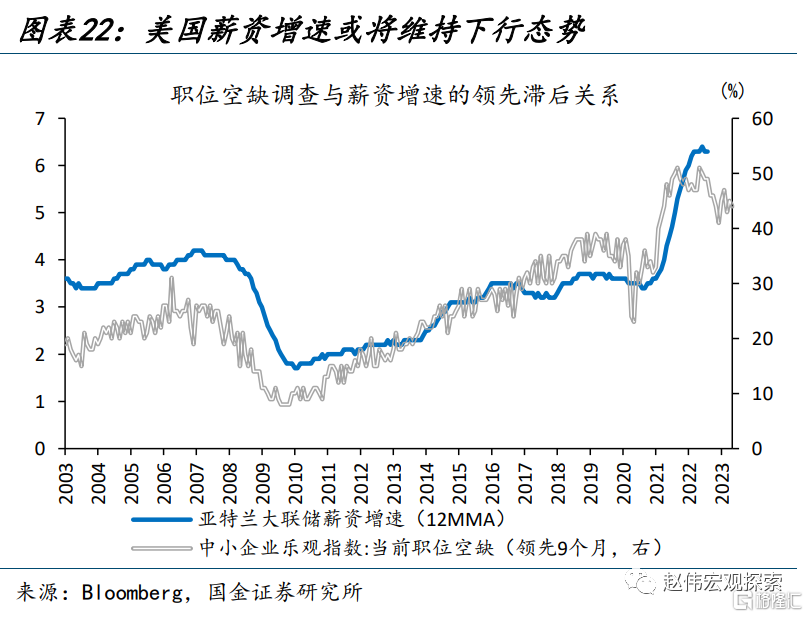

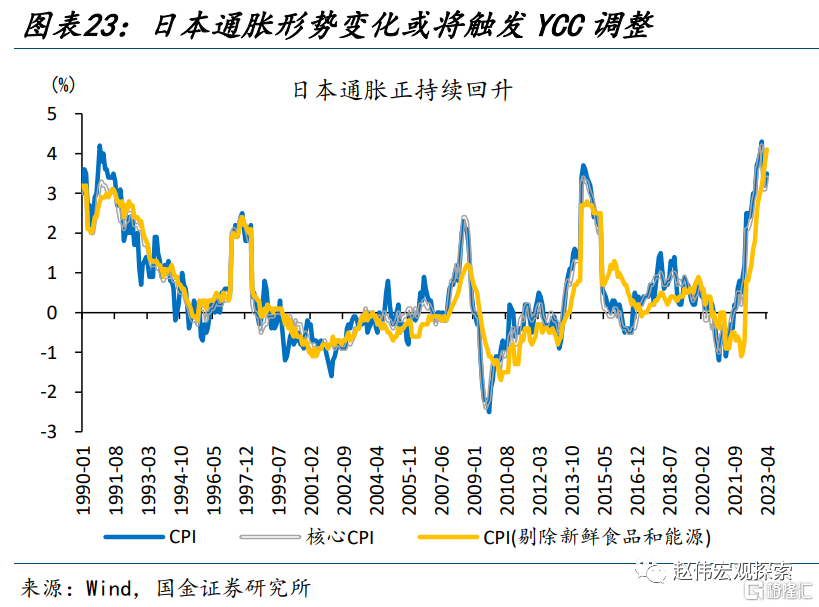

中期來看,美聯儲加息尾聲美債利率易落難升,日本經濟、通脹持續超預期,YCC政策有鬆動可能;美日利差縮窄後,日元或將步入升值區間。美聯儲方面,根據房價-租金的滯後關係,下半年租金通脹或進入下降通道;而美國勞動力市場轉弱的信號也在增強 ,工資下行趨勢或將延續。下半年美國核心通脹或加速下行;2023年底降息的條件或較為充分。日央行方面,截至今年4月,日本核心核心CPI已升至4.1%,“春鬥”調薪帶來3.7%的薪資增幅創1993年以來新高,低通脹不再成為日央行的主要顧慮,經濟動能的持續恢復也使日央行調整YCC的條件逐漸具備。[1]遠期與期權市場上,日元升值預期均在升温。

[1] 關於美聯儲加息節奏、日央行YCC政策調整的分析,詳見《從結束加息到降息的“距離”——美聯儲5月例會解讀和政策展望》、《日央行“意外”上調YCC,衝擊幾何?》。

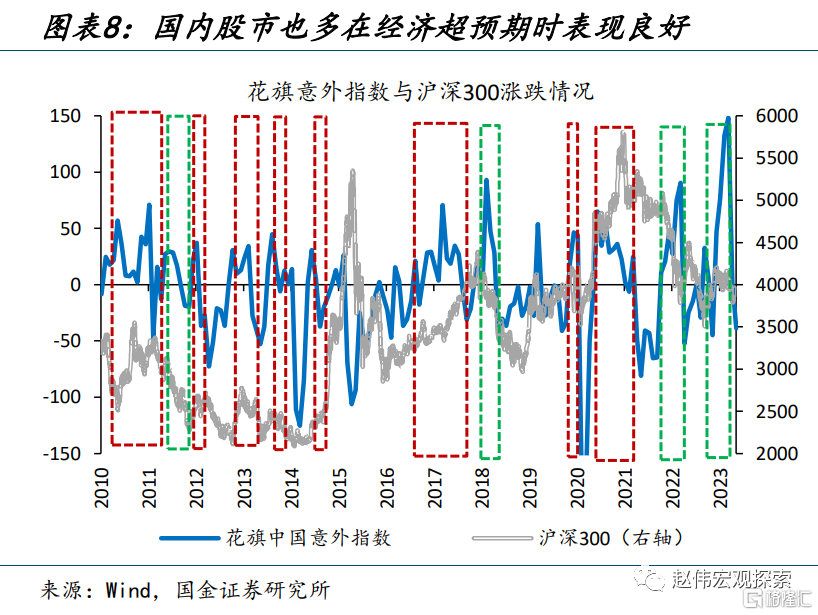

日元升值會終結本輪日股上升嗎?基本面支撐下,並不必然。單靠“美日利差”驅動下的股升匯貶,匯率調整後原本上升的股指通常“走平”;而年初以來的日股,在匯率調整後仍明顯上行、升幅仍高達23.3%。本輪日股上升的背後,有貶值促進出口鏈條下的盈利支撐。依據海外收入佔比從高到低將東證所全部上市公司分為5組,這5組市值加權後年初以來的升幅分別為33.6%、35.7%、28.1%、25.2%和14.7%;出口型企業明顯超升。

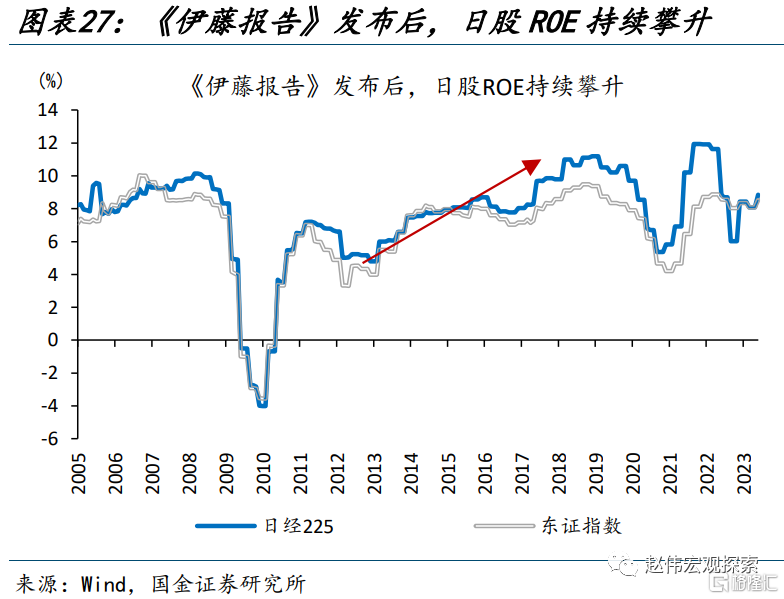

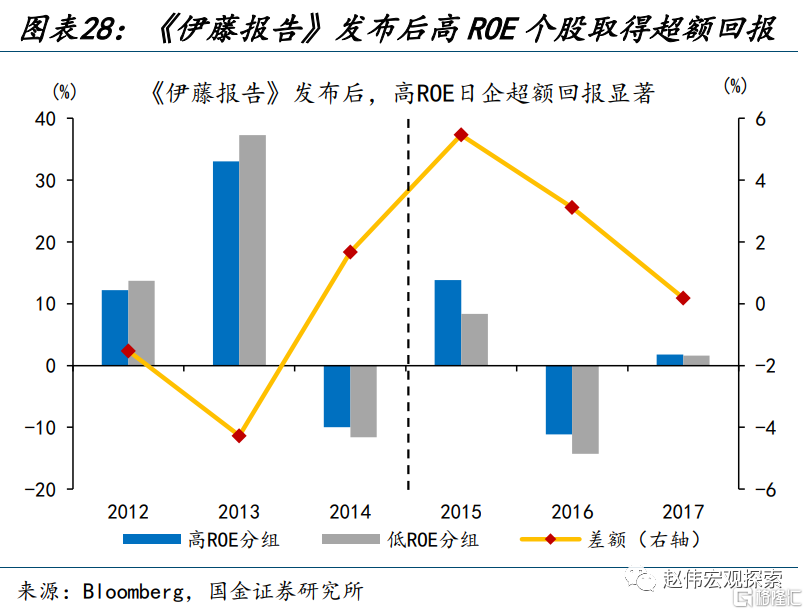

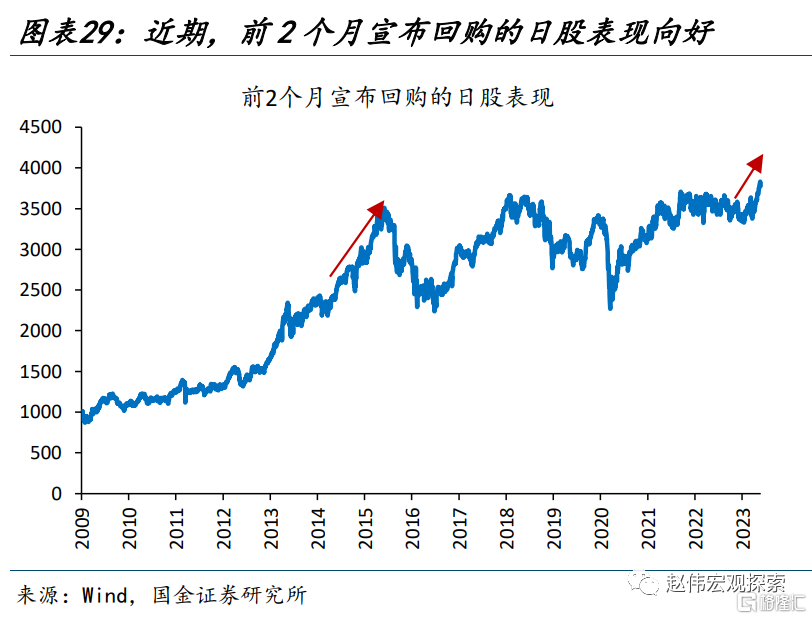

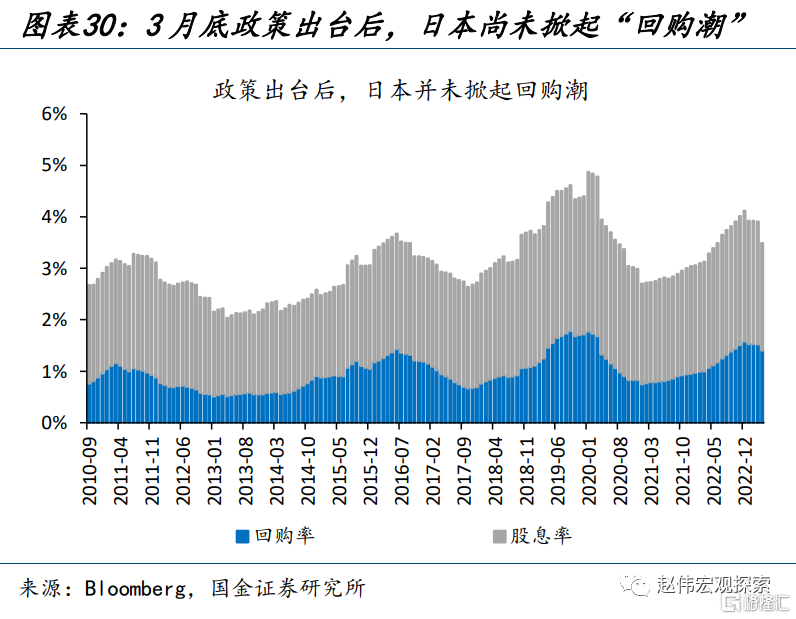

此外,政策提振下“回購”等提升資本效率行為,也有望改善日股的盈利面。從2014年8月發佈的《伊藤報吿》來看,伊藤報吿對彼時的日股有兩方面利好,一方面,日股ROE持續攀升,日經225指數ROE從2014二季度的7.7%持續攀升至2018年四季度的11.2%。另一方面,市場也給予了高ROE個股更高的定價,2012-2014年,年初1至4月的年報行情中,高ROE日股較低ROE日股的超額收益率分別為-1.5%、-4.3%和1.7%;而2015-2017年,則為5.5%、3.1%和0.2%。近期,前2個月宣佈回購的日股表現向好;而主板上市的922家破淨股中,已有308家宣佈了提升股息和回購的計劃;“日特估”行情或將延續。

經過研究,我們發現:

1)年初以來,日經225指數不斷刷新1990年以來的新高,外資持續流入的同時,日元卻在大幅貶值。拉長時間看,1988年以來的多數時間段,日本股指與匯率均呈負相關關係。在多數國家,股匯之間更多呈現為正相關關係;日本的情況並不多見。從資金流向來看,外資流入一國股市,在推升股指的同時也會帶來本幣升值壓力。從背後邏輯來看,股市多是經濟的“晴雨表”、匯率也是兩國基本面相對強弱的反映。以中國為例,“811”匯改後中國股匯相關係數高達0.6。經濟向好時,人民幣升值與股指上升通常同時出現。

2)日本股匯負相關主因在於,日本長期實施超寬鬆貨幣政策,利率與基本面明顯“脱鈎”;這一背景下美日利差成為日本股、匯共同定價的關鍵因素:第一,美日利差走闊時,套利資金流向高息貨幣,造成日元相對美元貶值;套利資金規模遠超股市外資,主導了匯率的波動。第二,美債收益率走高,對美國風險資產形成壓制,部分資金會轉向日本股市。

3)同時,日元貶值對出口刺激下日本企業盈利的改善、避險情緒對日元日股兩類資產的差異化影響,也是日本股匯負相關關係的潛在解釋。第一,日本對外依存度較高,日元貶值對日本出口有明顯刺激作用,進而改善日本出口導向型企業盈利,支撐股價上升。第二,日元是典型的避險資產,當市場風險偏好走低時,也會出現日元升值、日股承壓。

4)中期來看,美聯儲加息臨近尾聲,日本YCC政策有鬆動可能;美日利差縮窄後,日元或步入升值區間。美聯儲方面,下半年美國核心通脹或加速下行,2023年底降息條件或較為充分。日央行方面,“春鬥”調薪帶來3.7%的薪資增幅創1993年以來新高,經濟動能恢復也使日央行調整YCC的條件逐漸具備。遠期與期權市場上,日元升值預期均在升温。

5)日元升值會終結本輪日股上升嗎?基本面支撐下,日股行情或有延續。本輪日股上升的背後,有貶值促進出口鏈條下的盈利支撐。依據海外收入佔比從高到低將日本上市公司分為5組,年初以來升幅分別為33.6%、35.7%、28.1%、25.2%和14.7%,出口型企業明顯超升。此外,政策提振下“回購”等提升資本效率行為,也有望改善日股的盈利面。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉為直接捲入戰爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啟或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速為勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券股份有限公司2023年06月18日發佈的《“進擊”的日股VS“弱勢”的日元?》,報吿分析師:趙 偉(執業S1130521120002);李欣越