01 大盤

昨夜美股三大股指低開高走,中概股集體走強,其中電商股表現最佳。截至收盤,道指升 0.47%,納指升 1.28%,標普升 0.99%。美國十年國債收益率跌 1.208%,收報3.599%,相較兩年期國債收益率差-75個基點。恐慌指數VIX跌 12.76%,布倫特原油收升 3.08%。現貨黃金從22年11月至今持續走高,昨日收升 0.77%,報1977.59美元/盎司。美元指數從22年10月的高位持續回落,期間有所反彈,昨日收跌 0.64%,報103.55。

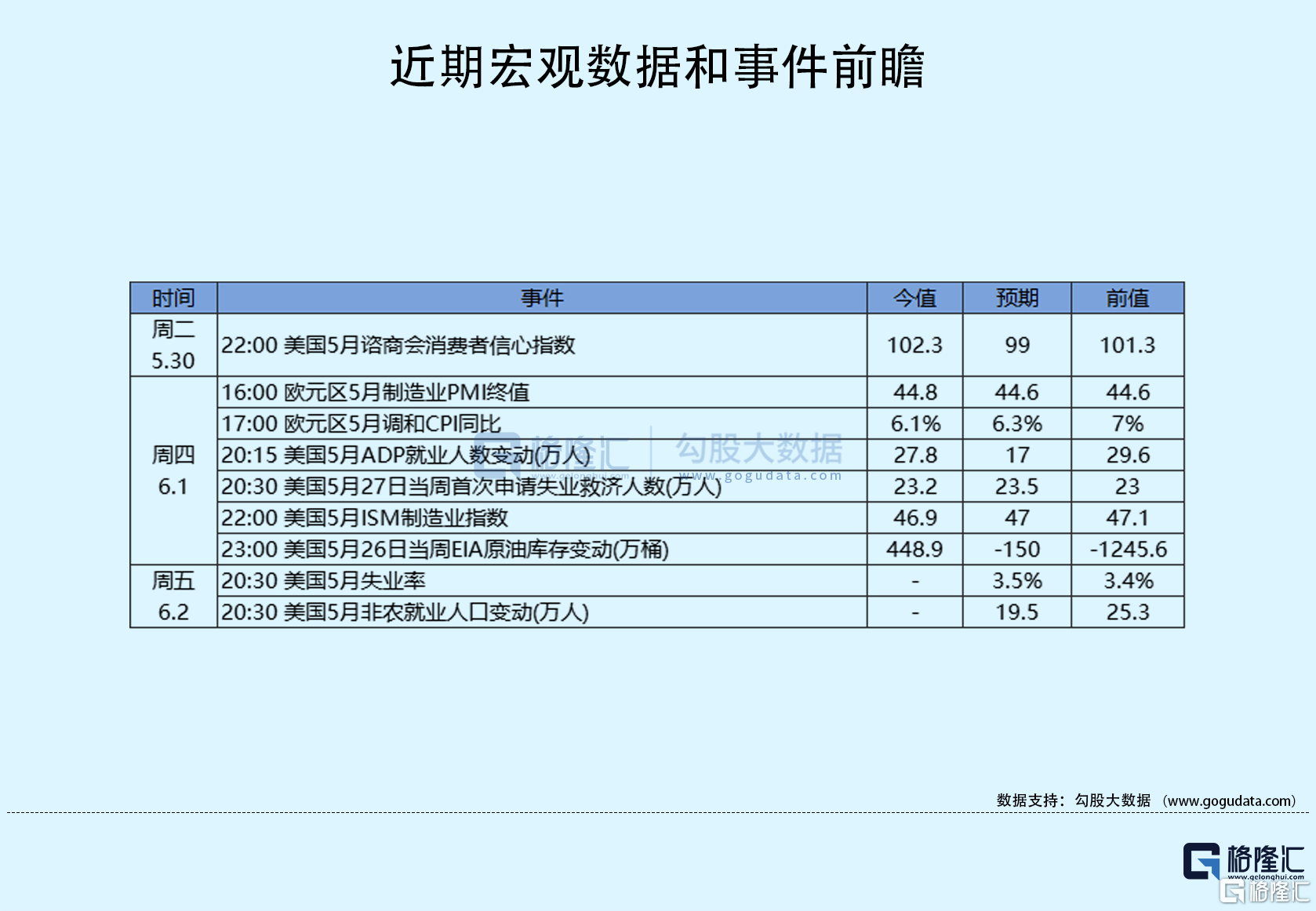

美國5月ADP就業人數 27.8萬人,預期17萬人,前值29.6萬人。美國至5月27日當週初請失業金人數 23.2萬人,為四周以來最高,預期23.5萬人,前值22.9萬人。美國5月ISM製造業PMI 46.9,預期47,前值47.1。美國5月Markit製造業PMI終值 48.4,預期48.5,前值48.5。美國4月營建支出月率 1.2%,為2022年11月以來最大增幅,預期0.20%,前值0.30%。美聯儲-哈克:接近達到維持利率不變的臨界點,在6月跳過加息是審慎的選擇、布拉德:利率處於限制性水平的低端,通脹前景是好的但仍需保持警惕。

美國眾議院兩黨議員以314票贊成、117票反對的投票結果共同通過了債務上限法案,法案遞交至參議院闖關。白宮方面正逐個向參議員兜售該法案。美國財政部因債務上限問題推遲下週3個月期和6個月期國庫券招標,將於下週一上午10點(北京時間晚上10點)對3月期和6月期國債進行更多更新。美國參議院多數黨領袖舒默樂觀地認為參議院將會通過債務上限協議,將會實現又一次兩黨合作。

據歐佩克+消息人士稱,歐佩克及其盟友不太可能在6月4日的會議上宣佈進一步減產。美國至5月26日當週EIA天然氣庫存變化值錄得1100億立方英尺,為2022年10月14日當週以來最大增幅。據歐洲央行會議紀要:一些委員最初表示傾向於將歐洲央行的關鍵利率提高50個基點;此後幾乎所有委員支持加息25個基點。泛歐交易所(Euronext):由於技術問題,ETF交易板塊停止交易。土耳其最高選舉委員會6月1日公佈總統選舉第二輪投票正式計票結果,現任總統埃爾多安以52.18%的得票率再次當選。

02 行業&個股

行業板塊方面,除日常消費和公用事業分別收跌0.08%和0.74%外,標普其他9大板塊悉數收升:房地產和醫療分別收升0.03%和0.66%,高科技、金融均收升1.1%以內,能源、工業、原料、通訊均收升1.35%以內,半導體收升1.72%。

概念板塊方面,航空ETF升0.16%,旅行服務板塊升2.01%,高端酒店萬豪升2%,愛彼迎升2.18%,挪威郵輪升4.44%。太陽能板塊升3.95%。金融科技板塊方面,PayPal收升1.71%,巴菲特概念股NU升1.34%。網絡安全板塊跌0.38%,SQ收升1.84%。

中概股多數收升,KWEB升4.97%。台積電升 0.25%,阿里升 4.34%,據阿里雲:通義聽悟已開啟公測,公測期(2023年6月1日至30日)用户可體驗所有AI功能,含全文概要、章節速覽、發言總結等高階AI功能。拼多多升 5.77%,京東升 5.92%,理想升 0.34%,5月共交付新車28277輛,同比增長146.0%。蔚來升 0.13%,5月交付量為6155輛,環比下降7.6%。小鵬升 1.78%,5月共交付7506台新車,環比增長6%,小鵬G6將於6月9日開啟預售。華住升 2.4%,新東方升 9.58%,富途升 3.66%,瑞幸咖啡升 2.33%,名創優品升 4.87%。BILI升1.34%,嗶哩嗶哩Q1營收同比增加0.3%至51億元,淨虧損同比收窄72.49%至6.28億元,遠勝市場預期,日均活躍用户同比增加18%至9370萬。

大型科技股多數收升。蘋果收升 1.6%,蘋果淘寶首次直播銷售額預計破億;蘋果計劃在2027年之前開設或重新裝修53家門店。微軟收升 1.27%,谷歌收升 0.81%,亞馬遜升 1.82%,英偉達升 5.12%,消息稱英偉達CEO黃仁勛擬本月赴華,將會見騰訊、字節跳動等企業高管。Meta升 2.98%,特斯拉升 1.76%,特斯拉在美清庫存,將一些Model 3車型的折扣提高一倍至2,680美元,恢復了一些Model Y車型的折扣,每輛打折近600美元;SpaceX獲得美國國防部在烏克蘭“星鏈”項目的合同。

LVMUY跌0.71%,LVMH首席執行官貝爾納·阿爾諾(Bernard Arnault)計劃本月訪問中國。CRWD跌1.61%,CrowdStrike FY24Q1營收同比增長42%,淨利潤490萬美元,同比扭虧為盈;預計Q2收入7.172-7.274億美元,市場預期7.189億美元。

CRM跌4.69%,Salesforce FY24Q1營收同比增長11%,創13年來最低增速;淨利潤1.99億美元不及預期;預計Q2收入85.1-85.3億美元,市場預期84.9億美元。AI跌13.22%,C3.ai FY23Q4 營收0.724億美元,淨虧損0.65億美元,均好於市場預期;預計2024財年營收2.95億-3.20億美元,其中值低於市場預期的3.17億美元。LCID跌16.24%,Lucid Group確認股票發行計劃,投資方包括沙特主權財富基金的附屬公司,預計將獲得大約30億美元融資。

03 每日焦點

1.行業研究:到2032年 預計人工智能市場規模將達到1.3萬億美元

6.1 OpenAI Inc.的ChatGPT和谷歌的Bard等以消費者為中心的人工智能(AI)系統的發佈將推動長達十年的繁榮,推動生成式AI市場從去年的400億美元躍升至2032年的1.3萬億美元。根據Mandeep Singh帶頭的行業研究分析師的一份新報吿,未來十年該行業的複合年增長率可能達到大約42%,首先是由訓練基礎設施驅動,然後由大型語言模型推理機、廣吿和其他服務推動。該報吿稱,亞馬遜的雲部門、谷歌母公司Alphabet Inc.、英偉達,以及在OpenAI上已投資數十億美元微軟,可能位列人工智能熱潮的最大贏家。

2.生成式AI初創企業3DFY.ai推出3D模型平台 可通過自然語言創建3D模型

5月31日,生成式AI初創企業3DFY.ai推出了3D模型平台——3DFY Prompt。其使用方法與Midjourney類似,用户通過自然語言文本就能創建逼真的3D模型,同時支持細緻化文本描述,可選擇種子數量(數量越多質量越好)。目前,3DFY.ai處於開放測試階段,可以免費試用。

3.英偉達CEO黃仁勛:H100由台積電獨家代工 不考慮新增第二家晶圓代工

6.1 英偉達CEO黃仁勛表示,H100是由台積電獨家代工生產,不會考慮新增第二家晶圓代工,主要原因是整個設計代工流程上,“做1次都很困難了,分開2家代工做2次更困難”。英偉達與台積電已開始3/2nm合作規劃,黃仁勛也首次證實下一代AI芯片下單台積電,至少在AI GPU系列,數年內將繼續由台積電“獨吞大單”。英偉達A100/A800及H100皆下單台積電外,RTX 40系列也已全面迴歸台積電4nm,RTX 30系列則是採用三星8nm製程,目前英偉達與三星的合作以存儲器為主。 (台灣電子時報)

4.外媒:AI創企MiniMax接近完成超2.5億美元新一輪融資,騰訊關聯實體參投

6.1 知情人士稱,聚焦通用大模型的中國AI創企MiniMax接近完成規模超2.5億美元的一輪融資,其估值有望達到近12億美元。該公司正開發類似ChatGPT的AI解決方案。兩位消息人士透露,MiniMax的最新一輪融資吸引到新的投資者,包括與騰訊有關聯的實體。據悉,MiniMax在此前的融資中吸引到米哈遊參投。其他早期投資者包括雲啟資本和明勢資本等。

5.外媒:蘋果MR頭顯設計獨特複雜 給生產帶來前所未有的挑戰

6.1 據報道,蘋果的混合現實(MR)頭顯將是該公司有史以來最複雜的硬件產品,其獨特的曲面設計給生產帶來了前所未有的挑戰。長期以來,一直有傳言稱蘋果正在開發自己的MR頭顯,但該公司至今沒有證實它的存在。傳言稱,這款設備名為“Reality Pro”,將搭載M2芯片、xrOS系統,可通過眼球和手勢來控制,能夠提供虛擬現實(VR)和增強現實(AR)體驗,價格可能高達3000美元。至於發佈時間,外界普遍預計,蘋果將在北京時間6月6日凌晨1點開始的全球開發者大會上發佈這款頭顯。此外,蘋果在當地時間週二發出的年度開發者大會邀請函可能也暗示了MR頭顯的發佈。

04 今日前瞻

今日重點關注的財經數據

(1) 20:30 美國5月失業率

(2)20:30 美國5月季調後非農就業人口

(3)次日01:00 美國至6月2日當週石油鑽井總數