本文來自格隆匯專欄:鍾正生,作者:鍾正生、範城愷

核心觀點

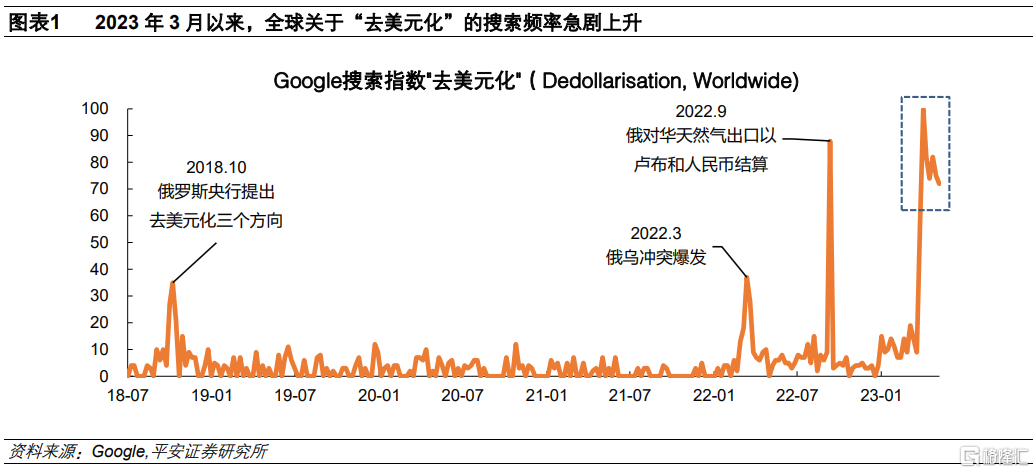

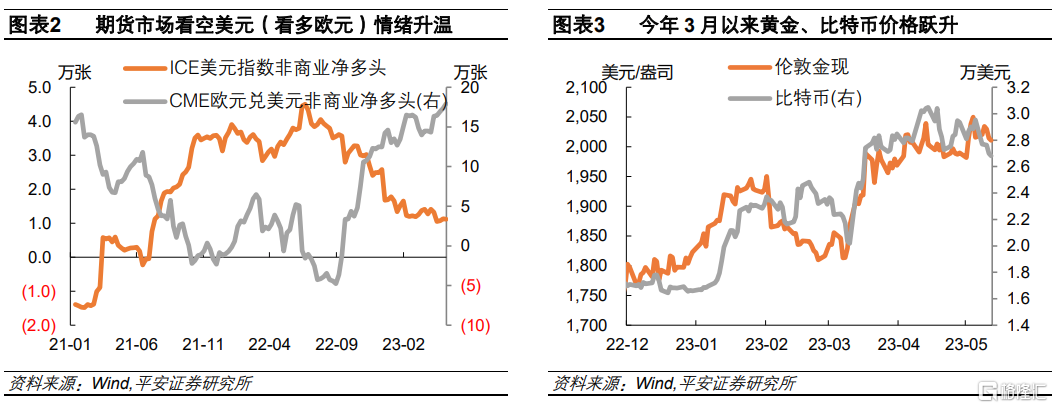

“去美元化”熱潮迭起。2023年3月以來,“去美元化”相關討論急劇升温。“去美元化”的Google搜索指數創下2004年有數據以來最高。3月上旬至5月上旬,期貨市場看空美元(看多歐元)情緒升温,美元指數跌約4%,國際金價上升超10%,比特幣價格上升約40%。

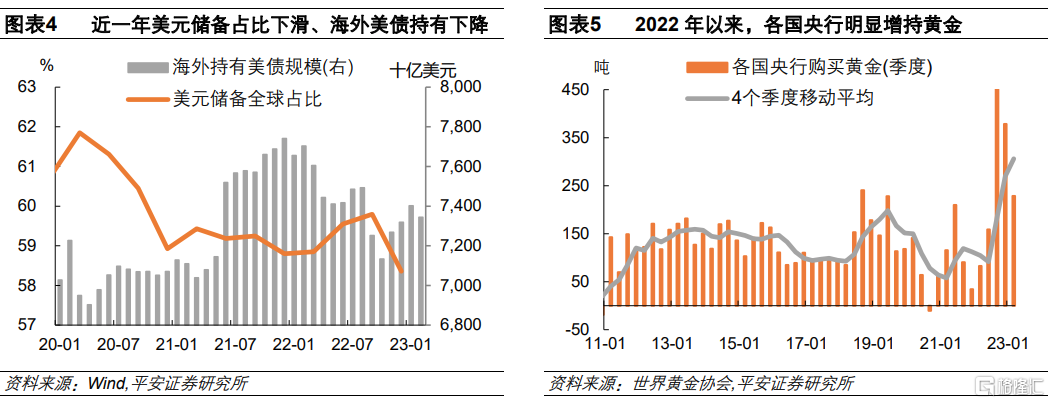

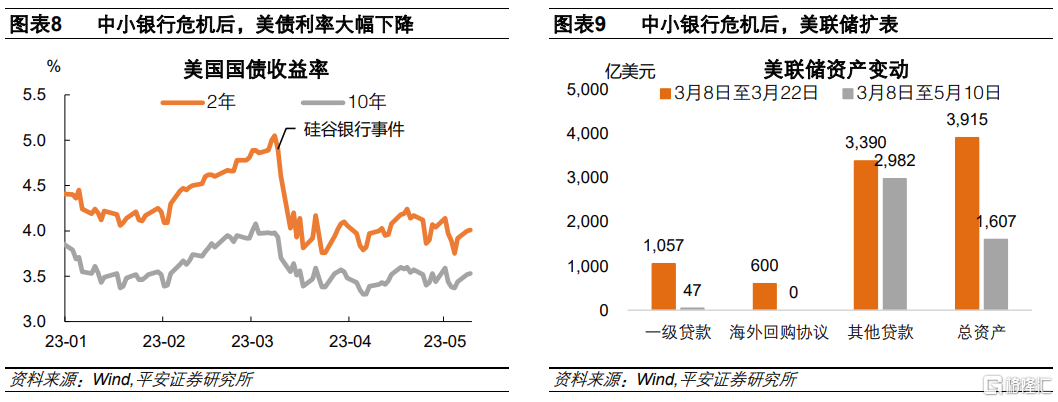

“去美元化”情緒高升有多重原因。一是,近期數據顯示,各國減持美元資產、增持黃金,“去美元化”從討論加速轉化為行動。截至2022年四季度,美元外匯儲備全球佔比下滑至歷史新低;截至2023年2月,中日等國仍在減持美債;2022年以來至2023年一季度,各國央行明顯增持黃金,創同期歷史新高。二是,人民幣等非美元貨幣結算高歌猛進,對美元地位有所撼動。今年3月以來,東盟、俄羅斯、印度、馬來西亞等多地區採取了新的行動,嘗試以本幣結算。今年3月,中國跨境貿易中人民幣結算金額刷新歷史新高,且佔比首度超過美元。巴西總統一句“為什麼所有國家都要用美元來結算?”更是引發國際熱議。三是,美國中小銀行危機爆發,削弱美聯儲緊縮的定力以及美元保值能力。一方面,美聯儲本輪加息受到牽制。另一方面,美聯儲為化解銀行危機而“被迫”擴表。雖然美聯儲仍在繼續減持資產,但臨時增加了各類信貸(包括一級貸款、BTFP項目下借款、向FDIC臨時提供的借款等)。市場擔憂未來金融風險再度迫使美聯儲擴表。四是,美國債務上限鬧劇威脅美債信譽。首先,美國“X日”因税收下降而提前;其次,銀行危機放大市場對美國政府財務壓力的擔憂,美聯儲TGA賬户大幅縮水;再次,耶倫提出51萬億美元的債務上限引發公眾不滿;最後,目前兩黨談判仍然僵持,放任債務違約風險發酵。

“去美元化”或將階段性退潮。當“去美元化”情緒極致演繹時,是時候對這一情緒的可能退潮加以防備。首先,“去美元化”的實現還有很長的路要走。從絕對水平看,美元的儲備和結算功能在全球仍保持“一枝獨秀”。中國“有序”推進人民幣國際化,不尋求立即“取代”美元。其次,美國銀行危機和債務上限風波或不會持續太久,待風險平息市場對美國經濟和美元信譽的恐慌有望退潮。美國債務實質性違約仍是小概率事件。最後,美國政府和美聯儲很可能為捍衞美元地位而採取更多行動。拜登政府2021年已明確表示不尋求弱勢美元;美聯儲可能採取的行動是,更加堅定地維護物價穩定,不過早地降息和停止縮表,盡力穩住美元匯率。“去美元化”情緒降温可能觸發部分資產價格調整。屆時,美元指數可能階段性企穩或反彈,黃金、加密貨幣等“美元替代貨幣”價格可能出現回調。

風險提示:美國政府債務違約,美國金融風險超預期,美國經濟下行超預期等。

正文

2023年3月至5月,“去美元化”問題備受國際熱議,看空美元情緒升温,黃金、加密貨幣等價格上升。我們認為,本輪“去美元化”熱潮的背景頗為複雜,既有美元資產國際儲備下滑的殘酷事實,也有人民幣國際化的高歌猛進,還離不開美國銀行危機和債務上限風波的頻頻擾動。然而,當“去美元化”情緒極致演繹時,市場應對這一情緒的可能退潮加以防備。

01

“去美元化”熱潮迭起

今年3月以來,國際社會有關“去美元化”的討論急劇升温。Google數據顯示,全球關於“去美元化”(Dedollarisation)的搜索指數在今年4月達到滿分“100”,相關討論熱度創下2004年有數據以來最高。

“去美元化”助燃看空美元情緒,也助推黃金、加密貨幣等“美元替代貨幣”價格上升。今年3月上旬至5月上旬,美元指數由105上方下跌至101左右,在兩月時間裏下跌約4%。更值得關注的是,看空美元情緒快速升温,3月14日至5月2日,ICE美元指數非商業淨多頭數量減少17%(2407張),同期CME歐元兑美元非商業淨多頭數量增加了24%(3.35萬張)。3月上旬至5月上旬,國際金價由1800美元/盎司左右躍升至2000美元/盎司以上,升幅超10%,5月4日盤中曾創下2081.8美元/盎司的歷史新高;同期,比特幣價格由2.2萬美元一度升破3萬美元,創2022年6月以來最高,升幅約40%。

“去美元化”並不是一個新話題,但不同宏觀環境下這一議題受到的關注程度不盡相同。近年來,當美元和美元資產價格不穩,或者美國頻繁動用“美元霸權”時,“去美元化”的呼聲便增多。譬如2022年俄烏衝突爆發後,美國實施各類經濟金融制裁,進一步引發了國際社會對美元地位的質疑。今年4月16日,美國財長耶倫公開表示,美國對俄羅斯及其他國家的制裁可能會破壞美元的主導地位。但是,近期“去美元化”熱潮到達這般歷史高度,或不能僅用美元霸權這一“慢變量”加以解釋,還包括一系列更為複雜的宏觀背景。

一是,近期公佈的數據顯示,各國減持美元資產、增持黃金,“去美元化”從討論加速轉化為行動。美元儲備方面,IMF 3月31日公佈數據顯示,截至2022年四季度,美元外匯儲備全球佔比下滑至58.4%,創下1995年有數據以來的最低水平。美債儲備方面,美國財政部4月19日數據顯示,截至2023年2月,外國投資者環比減持美債590億美元,其中中國已經連續7個月減持;近一年,海外已經累計減持美債超3600億美元,其中日本和中國大陸兩大“債主”分別累計減持2212和1799億美元。黃金儲備方面,世界黃金協會4月13日發表題為《為何全球央行持續“+黃金”》的報吿稱,全球央行2022年購金量達1136噸,創歷史新高;5月5日其最新發布的《2023Q1全球黃金需求趨勢報吿》顯示,2023年一季度全球央行黃金儲備增加了228噸,繼續刷新同期歷史新高。

二是,人民幣等非美元貨幣結算高歌猛進,對美元地位有所撼動。今年3月以來,東盟、俄羅斯、印度、馬來西亞等多個國家和地區都採取了新的行動,嘗試在國際貿易中以本幣(非美元)結算。其中,人民幣國際化的進展備受關注。Google搜索指數顯示,今年3月以來,全球對“人民幣”的搜索頻率伴隨“去美元化”的討論而顯著上升。消息層面,3月28日,中國海洋石油總公司和法國道達爾能源公司完成了首次以人民幣結算的進口液化天然氣採購;3月29日巴西宣佈,與中國直接以本幣進行貿易結算,取消使用美元作為中間貨幣;4月26日,阿根廷宣佈把從中國進口商品的結算由美元改為人民幣。數據層面,今年4月上旬公佈數據顯示,3月中國跨境貿易中人民幣結算金額達11271億元,刷新歷史新高,1-3月累計同比大幅增長40%。4月26日,彭博社發佈報吿指出,3月人民幣在中國跨境貿易交易中的佔比首度超過美元。5月11日,俄羅斯央行公佈數據顯示,截至2023年3月俄羅斯進出口人民幣結算總額由2022年同期的19億美元大幅上升至146億美元。輿論層面,4月13日,巴西總統訪華時稱,“為什麼所有國家都要用美元來結算呢?為什麼不能是人民幣或其他貨幣成為國際結算貨幣呢?”,引發國際熱議。5月5日,美國之聲中文網以《人民幣“逐漸地、然後突然地”撼動美元》為題撰文指出,數字人民幣的發展快於數字美元,且中國央行與其他央行積極簽訂貨幣互換協議,這些都可能逐漸撼動美元地位。

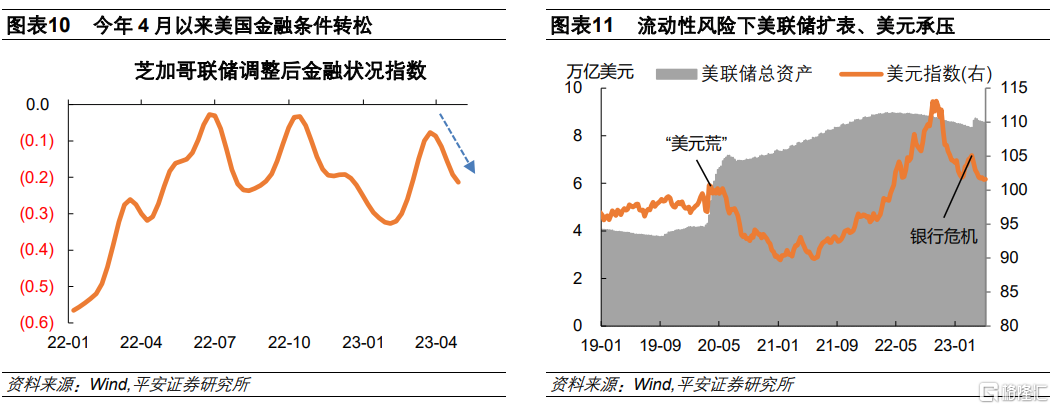

三是,美國中小銀行危機爆發,削弱美聯儲緊縮的定力以及美元的保值能力。今年3月上旬以來,美國硅谷銀行、第一共和銀行等相繼出現危機,干擾了美聯儲緊縮以抗擊通脹的進程,並增大了美國經濟和美元資產前景的不確定性。一方面,中小銀行危機的出現牽制了美聯儲加息步伐。反映加息預期的2年期美債利率由本輪危機前的5%左右下跌至目前的4%附近,10年美債利率同期也由4%左右下跌至目前3.5%附近。另一方面,美聯儲為化解銀行危機而“被迫”擴表。美聯儲雖然仍在繼續減持國債和MBS等資產,但臨時增加了各類信貸,主要包括一級貸款、BTFP項目下借款(為銀行提供流動性支持)、海外回購協議(支持瑞信收購案等)、以及向FDIC臨時提供的借款(用於問題銀行的接管與收購等)。3月8日至22日銀行危機期間,美聯儲總資產擴大了3915億美元(增長4.7%);截至5月10日仍較危機前擴大了1607億美元(增長1.9%)。美聯儲的支持行動幫助緩解了中小銀行危機,但也令美國金融條件暫時轉松。如果未來爆發新的金融危機,美聯儲將繼續“放水”救市,正如2020年初的“美元荒”引發美聯儲大幅擴表那般。而這意料之外的“插曲”無疑會威脅美聯儲的信譽和美元的價值穩定。

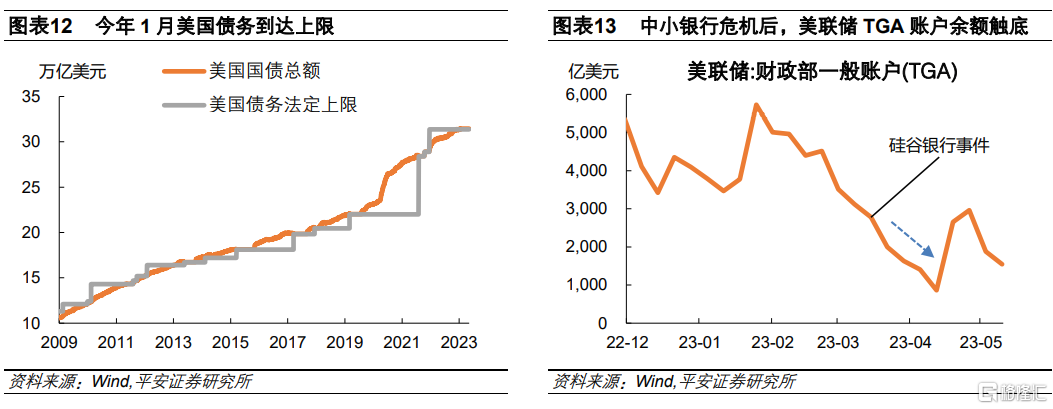

四是,美國政府債務上限鬧劇仍在演化,威脅美債信譽。今年1月美國政府債務規模已到達法定上限的31.4萬億美元,美國財政部被迫採取“非常措施”暫時避免債務違約,並等待國會通過新的債務上限。按照歷史經驗,國會成員大概率僅是藉此問題拉鋸,但仍會在最終到期日前提高政府債務上限,不會允許債務違約。然而,4月以來,關於美國“債務懸崖”的擔憂顯著上升。首先,美國“X日”因税收下降而提前。4月以後,美國進入納税高峯季節,財政部和市場都將基於最新納税數據,更精確地估算“X日”(不提高債務上限且能夠確保不發生債務違約的最晚期限)。由於税收情況不佳,加上美國部分地區因風暴災害而延期納税,耶倫5月1日表示“X日”最早可能在6月1日,較市場主流預期更為提前。其次,銀行危機放大市場對財政壓力的擔憂。3月12日,美國財政部與美聯儲、FDIC聯合化解銀行危機,其中財政部最多可能提供250億美元的資金支持。令市場關注的是,美聯儲TGA賬户在銀行危機後大幅縮水,3月8日至4月12日累計減少了2252億美元(或72%),截至5月10日仍較銀行危機前減少了50%。雖然尚無證據證明美國財政部因銀行危機而增加了支出,但銀行危機的出現放大了市場對於財政可持續性的擔憂。再次,耶倫最新債務上限提議過於激進。耶倫4月1日在國會聽證會上稱,希望將債務上限從31.4萬億美元提高到51萬億美元,新上限有效期到2033年。雖然只是一個“設想”,但足以引發公眾對美國政府揮霍無度的不滿以及對美債貶值的擔憂。最後,兩黨談判僵持並放任債務違約風險。共和黨希望民主黨同意大規模削減開支,以換取他們對提高債務上限的支持,但民主黨表示應“無條件”提高債務上限。共和黨領袖麥卡錫4月19日公佈《限制、節約、增長法案》,法案在4月26日獲眾議院通過,但拜登明確表示即便國會通過法案也將行使總統的一票否決權。截至5月15日,拜登與麥卡錫的談判進展仍有限。路透社5月5日報道,歐洲評級機構Scope Ratings將美國部分債務信用評級置於“可降級審查”之列,並表示美國長期濫用債務上限工具助長經濟風險。

02

“去美元化”或階段性退潮

法國《費加羅報》專欄作家吉拉德、俄羅斯外長拉夫羅夫都曾表示,“去美元化”趨勢是不可逆轉的。但我們認為,“去美元化”的速度和程度,是更值得思考的問題。展望未來一段時間,美國本輪經濟和政治風波有望逐漸平息,美國政府和美聯儲也可能採取更多行動捍衞美元地位,意味着“去美元化”進程未必如當前這般急流勇進。當“去美元化”情緒極致演繹時,是時候對這一情緒的可能退潮加以防備。

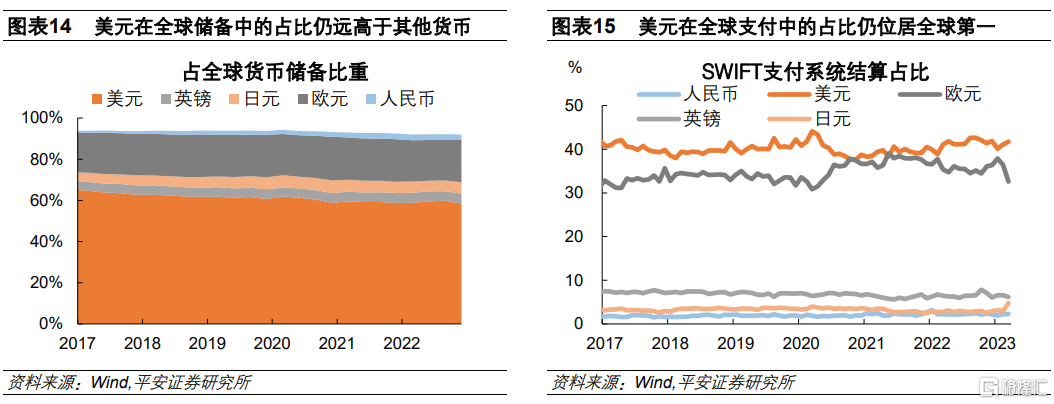

首先,“去美元化”的實現還有很長的路要走,不會一蹴而就。2022年以來,地緣衝突、能源危機、美聯儲激進加息等宏觀風險急劇上升,各國為平衡風險而減少美元資產暴露、增持非美貨幣和黃金。但在這些風險退潮後,“去美元化”未必能持續加速。從絕對水平看,美元的儲備和結算功能在全球仍保持“一枝獨秀”。儲備方面,美元儲備的全球佔比雖有下降,但規模仍是第二名歐元的三倍。結算方面,截至今年3月,美元仍是SWIFT系統中佔比最高的幣種,且人民幣、歐元等結算多發生於中歐兩大經濟體參與的區域貿易中,與美元結算的國際化水平仍有距離。人民幣方面,中國政府一直強調“有序”推進人民幣國際化,短期不會積極尋求“取代”美元,更會審慎對待過快金融開放帶來的風險。

其次,美國中小銀行危機和政府債務上限風波或不會持續太久,待風險平息市場對美國經濟和美元信譽的恐慌有望退潮。一方面,美國中小銀行危機已過“至暗時刻”,系統性金融風險尚可控。近期美聯儲信貸規模已經保持相對穩定,美聯儲除證券外的資產規模已連續六週下降。另一方面,歷史經驗顯示,美國債務實質性違約是小概率事件,市場主流預期也是如此。雖然1個月期美債利率出現明顯躍升,但更長期限的美債利率相對平穩。未來一個月,如果美國兩黨完成談判、新的債務上限通過,屆時市場關於美債違約的擔憂或將很快消散,對於美國政府債務超發的詬病或將持續、但也有望隨時間流逝而淡化。

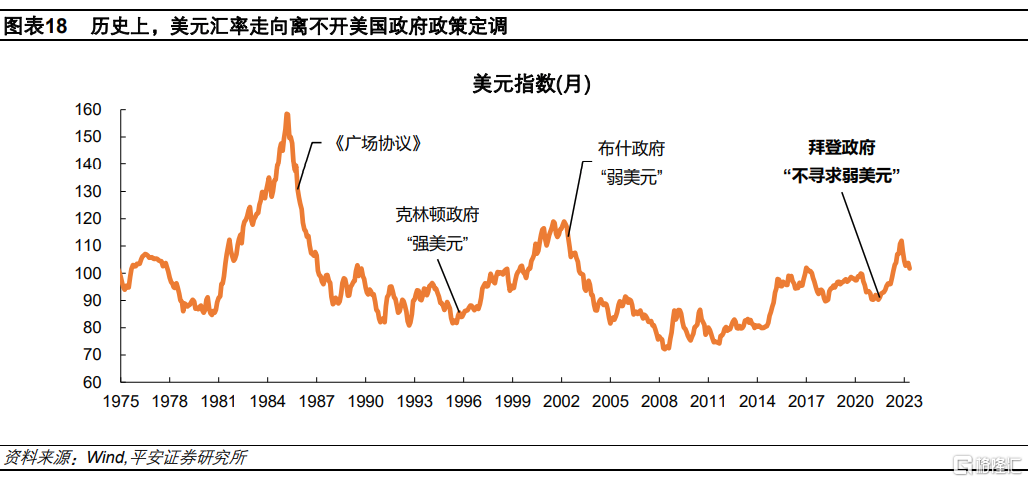

最後,美國政府和美聯儲很可能為捍衞美元地位而採取更多行動。歷史上,美元走向離不開政策定調。早在2021年1月,新財長耶倫便代表拜登政府表明了匯率政策立場,明確表示美國不會主動尋求弱勢美元,重申“市場決定匯率”的承諾。此後兩年,美元步入升值週期。當前,為控制高通脹,拜登政府更可能希望美元升值或至少保值。面對愈演愈烈的“去美元化”威脅,不排除美國政府進一步採取行動,鞏固美元的儲備和國際結算功能,向世界展現美國捍衞美元的決心。美聯儲可能採取的行動是,更加堅定地尋求物價穩定,不過早地降息和停止縮表,盡力穩住美元匯率。

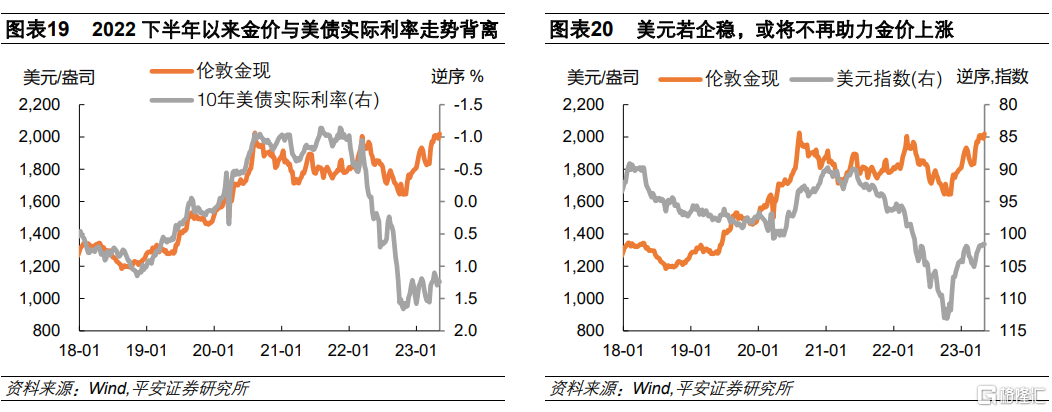

對投資者而言,“去美元化”情緒的可能降温可能觸發部分資產價格調整。首先,美元指數可能獲得階段性支撐。尤其考慮到當前看空美元(看多歐元)的交易已經較為擁擠,美元指數可能階段性企穩或反彈。其次,黃金、加密貨幣等“美元替代貨幣”價格可能出現回調。尤其考慮到,自2022年下半年以來,國際金價持續偏離與美債實際利率的歷史相關性。未來無論是與中小銀行危機和美債上限危機相關的避險需求降温,還是對於美元和美債價值的信心修復,正處歷史高位的金價都可能出現動搖。

風險提示:美國政府債務違約,美國金融風險超預期,美國經濟下行超預期等。