避險!

uSMART盈立智投 05-24 18:58

摩根大通策略師Marko Kolanovic建議客戶進一步拋售股票並持有現金,原因包括債務上限談判仍懸而未決、經濟衰退風險上升以及美聯儲的鷹派立場。由Kolanovic領導的摩根大通策略師團隊削減了股票和公司債券的配置,同時增加了2%的現金投資。在大宗商品投資組合中,摩根大通還從能源投資轉向黃金,以滿足避險需求,並作爲債務上限風險對衝工具—這是摩根大通另一個旨在加強防禦姿態的舉措。

Kolanovic在給客戶的報告中寫道:“對美國債務上限問題迅速解決的希望,在一定程度上提振了市場人氣。儘管上週出現反彈,但風險資產未能突破今年的波動區間,如果說有什麼不同的話,信貸和大宗商品交易處於今年區間的低端。隨着股票交易接近今年高點,我們的模型投資組合上月再次出現虧損,這是四個月來的第三次虧損。”

週二,美國股市停滯不前,投資者正在等待華盛頓就聯邦政府將採取什麼措施避免災難性違約給出答案。美國總統拜登和共和黨衆議院議長麥卡錫星期一晚上進行了雙方所稱的“富有成效的討論”,但沒有達成協議。

在2022年市場暴跌的大部分時間里,Kolanovic是華爾街最大的多頭之一,但自今年以來,他對經濟前景惡化的看法發生了逆轉,在12月中旬、1月、3月以及現在5月——削減了摩根大通的模型股票配置。

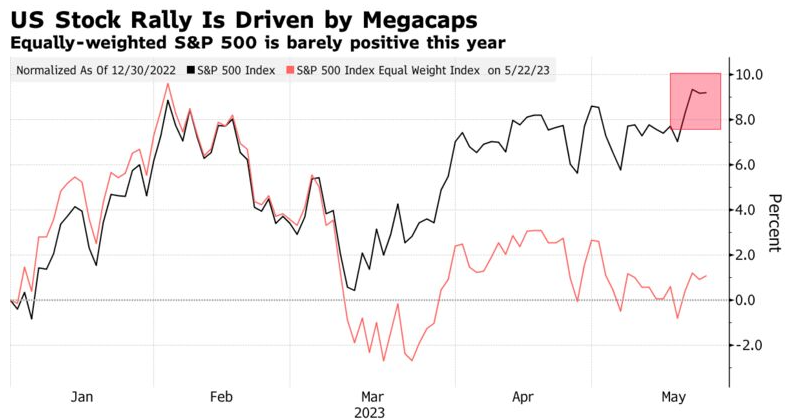

更廣泛地說,Kolanovic和他的團隊表示,除了債務上限風險之外,股市似乎與債券市場和疲軟的經濟數據脫節。

他表示:“利率市場和股市之間仍存在分歧,前者預計美聯儲今年將降息,後者將這些可能的降息解讀爲對風險有利,而美聯儲的言論則更爲強硬。這種差距可能會以犧牲股市爲代價而縮小,因爲降息可能只會在需要避險的事件發生時纔會發生,如果利率保持在高位,它們應該會對股市市盈率和經濟活動造成壓力。”

關注uSMART

在 Facebook, Twitter ,Instagram 和 YouTube 追蹤我們,查閱更多實時財經市場資訊。想和全球志同道合的人交流和發現投資的樂趣?加入 uSMART投資群 並分享您的獨特觀點!立刻掃碼下載uSMART APP!

重要提示及免責聲明

盈立證券有限公司(「盈立」)在撰冩這篇文章時是基於盈立的內部研究和公開第三方資訊來源。儘管盈立在準備這篇文章時已經盡力確保內容為準確,但盈立不保證文章資訊的準確性、及時性或完整性,並對本文中的任何觀點不承擔責任。觀點、預測和估計反映了盈立在文章發佈日期的評估,並可能發生變化。盈立無義務通知您或任何人有關任何此類變化。您必須對本文中涉及的任何事項做出獨立分析及判斷。盈立及盈立的董事、高級人員、僱員或代理人將不對任何人因依賴本文中的任何陳述或文章內容中的任何遺漏而遭受的任何損失或損害承擔責任。文章內容只供參考,並不構成任何證券、金融產品或工具的要約、招攬、建議、意見或保證。

投資涉及風險,證券的價值和收益可能會上升或下降。往績數字並非預測未來表現的指標。