黃金有牛市,銅價到底能不能堅挺?

5月以來,國際黃金價格刷下了新的記錄。相信有不少投資者會問,黃金行情來了,同樣具備一定金融屬性的銅還會遠嗎?

上週,即5月3日,美聯儲召開了5月份的FOMC會議,並宣佈加息25bp,符合市場此前的判斷。而根據芝商所美聯儲觀察工具顯示,6月會議暫停加息的概率為91.5%,7月降息概率為36.3%,而一週前為24.3%。總的來説,美聯儲最終停止加息或降息,無疑有利於支撐中期的銅價走勢。

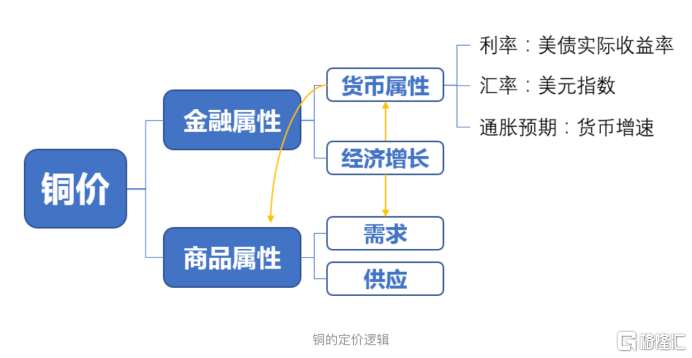

銅的定價邏輯裏面,除了金融屬性,還有商品屬性需要着重考慮。

但反觀國內,PMI低於榮枯線,1-3月份全國規模以上工業企業利潤下降21.4%,顯示製造業恢復面臨壓力,宏觀數據尚未配合。從供求關係來看,供給端方面,海外礦山生產狀態穩定,倫銅庫存從低位回升,上期所去庫存速度有所放緩,需求端方面,消費總體平穩,旺季表現平淡,是近期銅價表現被壓制的主要原因。

回到中期視角,全球經濟進入後疫情時代,各大經濟體的社會總需求都在逐步恢復,尤其是我國疫情防控政策調整轉段後,作為精煉銅消費量佔比超世界總銷量一半的全球第二大經濟體,中國經濟的復甦主旋律和大方向,將逐漸取代流動性或通脹預期成為主導銅等重要基礎原材料定價的關鍵性邏輯,新能源、新材料、新能源汽車、高端製造等新興產業,與傳統的基建、房地產及建築業,形成雙驅動力量,數字經濟時代的到來,也會為銅金屬帶來大量的新增需求。

供給始終是一個長久的制約因素,近年來的勘探活動因疫情的不穩定,基本處於停滯狀態。

同時礦業公司為應對未來不測也主動減少了礦勘探活動與項目開工建設,相對投入較少,對於形成新供給的形成帶來不利,特別在2025年以後,新的供給速度將更為緩慢。

美國銀行全球研究分析師預計,全球銅市場將自2025年起重新恢復缺口狀態,"大宗商品旗手"高盛也維持2025年銅價每噸15000美元的預測。與此同時,世界最大產銅國智利提出一項新礦權使用費税項,藉此提升供給成本,進一步為銅的長遠供應帶來不明朗因素。

簡單來説,銅中長期邏輯是暢順的,意味着銅價在未來的某一時點總會比現在價格要好得多。

短期的銅價則需要反覆刺激與接受考驗,短期銅價所面臨橫向震盪似乎也會成為其通往下一個高峯的必經之路,這麼看來,當前銅價所對應的不確定性或已經被市場部分的提前消化和預判,除了美國、歐洲等重要經濟體"扛不住了",出現經濟危機等極端情況,否則銅價未來表現至少不至於太差。如果能夠將大概率的橫盤寬幅震盪,定義為某種程度上的"穩定"或穩態,那麼筆者認為,結合短中長期因素,實際上銅價擁有了類似"穩中向好"特質。

這一局面的出現,是有利於研究員對相關權益類投資進行定價活動,筆者預計銅業股在今年這個時點開始起算至明年,或將會陸續的受到賣方研究所的關注,比如近期公佈了一季度生產經營數據的中國有色礦業。

產量指引完成進度良好,未來資源併購與資產注入等方面突破可期

據公吿所示,在2023年一季度,中國有色礦業累計生產陰極銅(含銅產品代加工服務*)約3.59萬噸,完成年度產量指引約26%;累計生產粗銅和陽極銅(含銅產品代加工服務*)約9.04萬噸,完成年度產量指引約24%;累計生產硫酸約23.37萬噸,完成年度產量指引約24%;累計生產氫氧化鈷含鈷約373噸,完成年度產量指引約25%;及累計生產液態二氧化硫約3886噸,完成年度產量指引約16%。可見,在一季度,中國有色礦業基本完成了年初規劃的目標,且完成進度良好。而中國有色礦業在銅相關產品的收入長期佔據9成以上,若量變化不大的基礎上,外部價格如何表現便成為主要因素。

我們看到在一季度國際銅價大約上升了10%左右,但季度中間價對比去年同期也是低了約10%左右,因此,公司的收入波動性並不會太大。盈利方面,按公吿所示,截至2023年3月31日止三個月,中國有色礦業預估實現歸母淨利潤約8700萬美元,同比下降了約17%,公吿給出的解釋為,2023年1月至3月國際銅鈷價格同比下跌,以及個別銅精礦供應商停產導致公司冶煉產能負荷有所下降,即產能利用率降低導致單位成本有所上升。筆者認為公司在去年四季度實現歸母淨利潤0.30億美元,同比減少了57.0%,結合一季度的盈利變現來看,情況有了較快的改善。去年四季度盈利表現較差的原因有幾個:巴魯巴閉坑產生一次性的減值;鈷價大幅下跌影響公司的鈷產品作價,庫存損失也需要減值處置;人民幣升值使得公司財務費用和匯兑損失增加。

銅鈷價格在2022年年內已經歷了大幅調整的情況,相關財務影響(減值)基本已計提了,按進度有序完成生產計劃,使得過去的"高價庫存"已經逐步被消耗,23年一季度無論銅還是鈷,都基本上在一個相對較低的位置起步。其次,從22年年報及公司23年產量指引便可以看到一個確定性趨勢,公司正持續增加自有礦山自產銅的比例。意味着,毛利率水平相對較高的自有礦山自產銅將為公司整體毛利率的改善帶來推動力。這兩點均對公司在全年盈利改善向好提供了利好支撐邏輯。

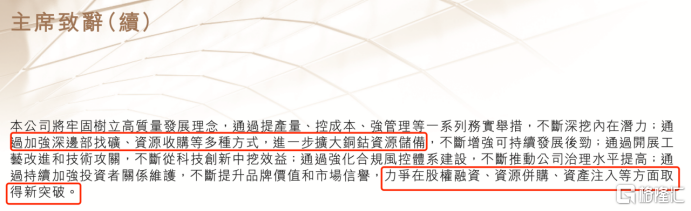

未來公司體量和業績增長主要來自於兩個方面,都有機會成為重估的重要契機:一個是中色盧安夏巴魯巴中露天礦項目和剛波夫西礦體復產項目均於2022年啟動,中色非礦東南礦體產量仍有提升空間,也就是説未來數年公司給出的產量指引有可能傾向於穩步提升,不妨拭目以待。另外一個增長路徑則是不可或缺的外延式併購,民生的大行研報亦提到,"集團層面為解決同業競爭問題,剛果金公司和Deziwa銅礦有望注入上市公司",而在22年報主席致辭中,公司主席提出"通過加強深邊部找礦、資源收購等多種方式,進一步擴大銅鈷資源儲備"、"力爭在股權融資、資源併購、資產注入等方面取得新突破"等想法和構思,都是與外延式增長模式相吻合。

(圖片來源:公司公吿)

結尾部分

近期在港股市場,跟隨A股"中特估"牛市行情的發酵,投資者對央國企的港股上市平台關注度也在持續提升,隨着業績改善情況逐漸浮現,中國有色礦業價值重估正當其時。此外,中國有色礦業進入港股通已一週年,港股通持股比例快速提升至9.06%,對公司的流動性改善初見成效,因此公司重估邏輯反覆得到鞏固。