本文來自格隆匯專欄:宏觀fans哲,作者:蘆哲、張佳煒

核心觀點:5月加息基本無懸念,全年降息預期仍過於樂觀,銀行借貸再度抬升。本週公佈的超預期的通脹數據進一步強化5月FOMC會議的加息預期,基於當前強勁的通脹韌性,美聯儲難以在下半年降息。受第一共和銀行儲蓄規模超預期流失影響,美國銀行業危機二次發酵,美聯儲借貸工具再度抬升。同時,長期借貸工具的抬升或意味着相對於通過提高利率吸納居民儲蓄,中小銀行正愈發青睞於向美聯儲借貸融資。維持5月加息25bps、6月停止加息、全年不降息的觀點,當前交易員預測的全年2次的降息存在糾偏風險。

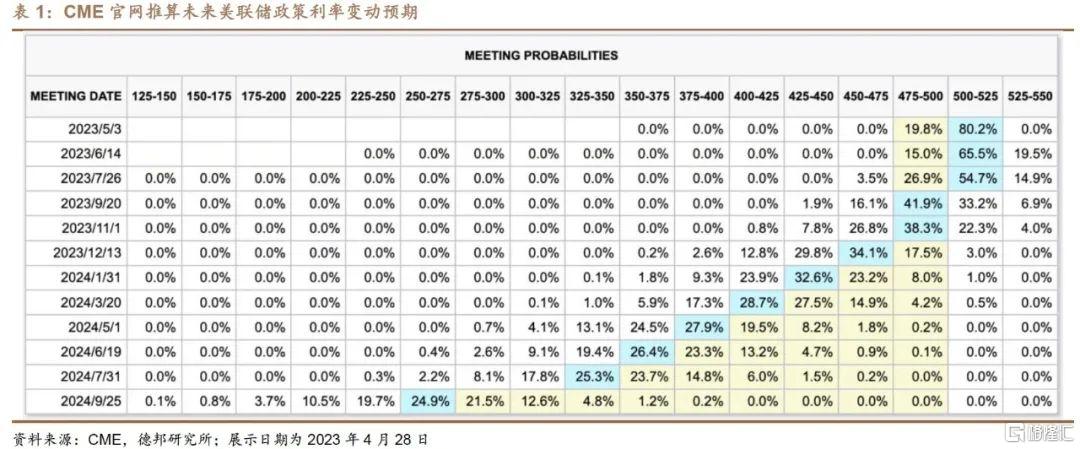

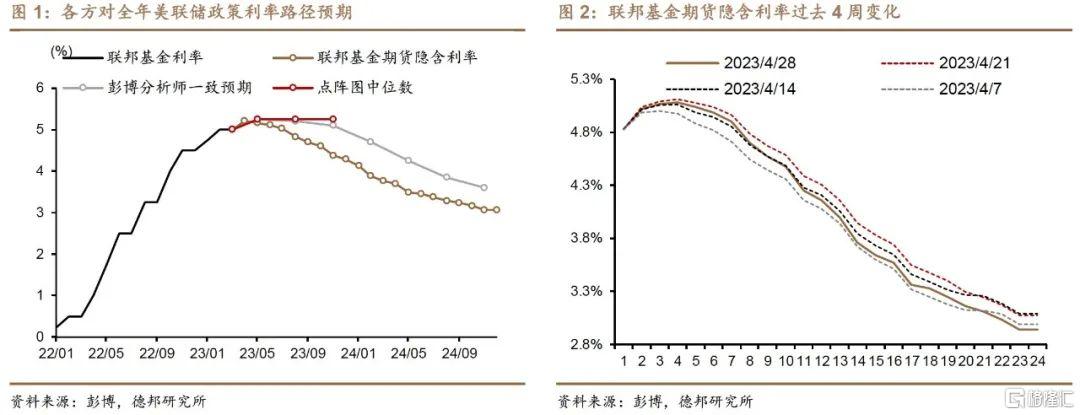

聯邦基金利率預期:5月加息基本無懸念,全年降息預期仍過於樂觀。①近端加息預期:CME聯邦基金期貨模型顯示,5月FOMC加息25bps至[5.00, 5.25]%概率為80.2%(表1),考慮到Q1與3月超預期的通脹讀數,我們認為5月加息25bps基本無懸念。23Q1美國GDP環比季調年率初值+1.1%,雖低於+1.9%的分析師中位數預期,但考慮到分析師預測較大的預測分歧(預測標準差高達0.59%)、美聯儲模型較為準確的預測(GDPNow模型預測值為+1.1%)與韌性仍強的消費分項(消費拉動+2.48%、投資拉動-2.34%,基本來自庫存拖累),市場對數據並未出現過度悲觀的解讀。23Q1的核心PCEPI季環比年率初值為+4.9%(預期+4.7%),同期勞工成本指數錄得+1.2%(預期+1.1%),3月PCEPI同比+4.6%(持平預期&前值),超預期且仍未降檔的通脹序列數據意味着其下行仍然道阻且長。②遠端降息預期:CME聯邦基金期貨模型顯示,受強通脹數據影響,交易員對美聯儲降息的預期有所延後,當前預測11、12月各一次降息。彭博最新分析師問卷顯示,分析師當前已完全認同美聯儲點陣圖指引,即不再認為年內會有降息(圖1)。

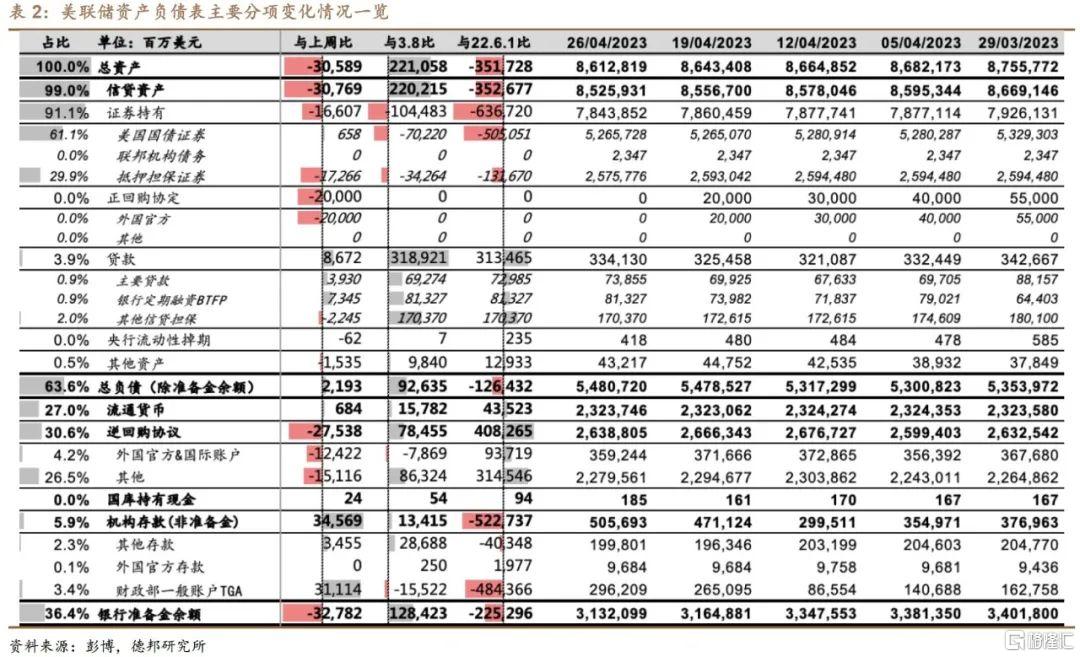

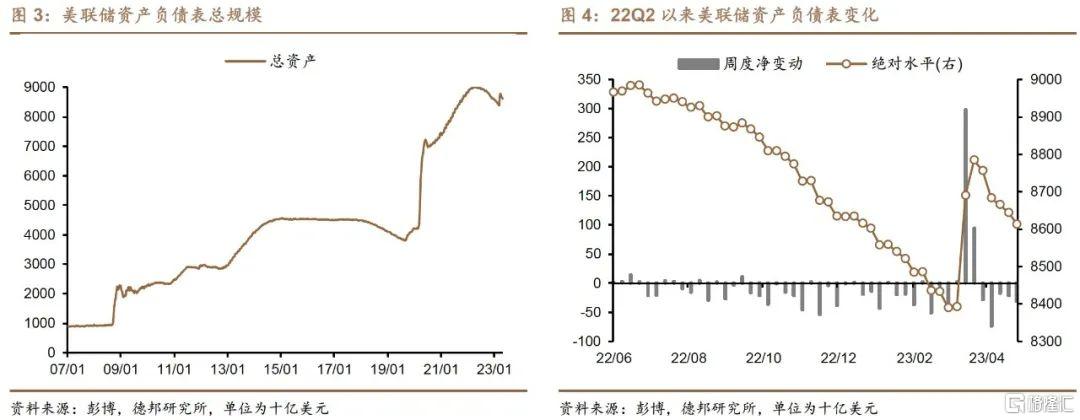

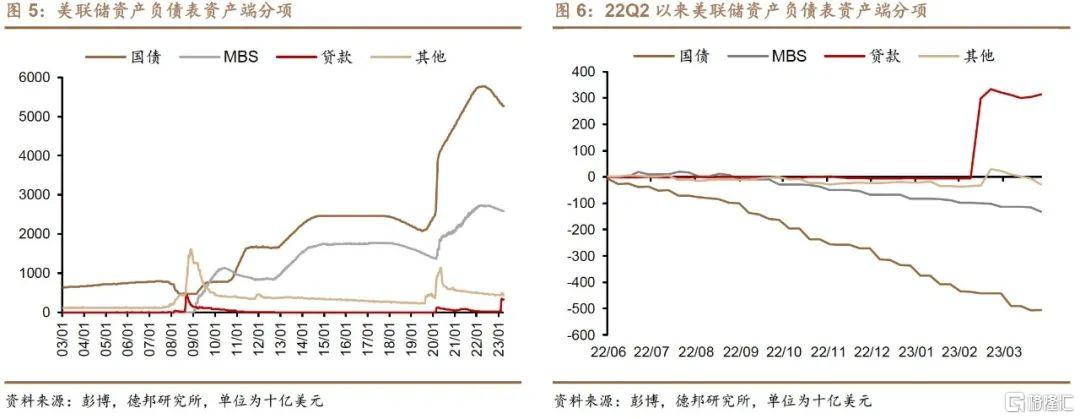

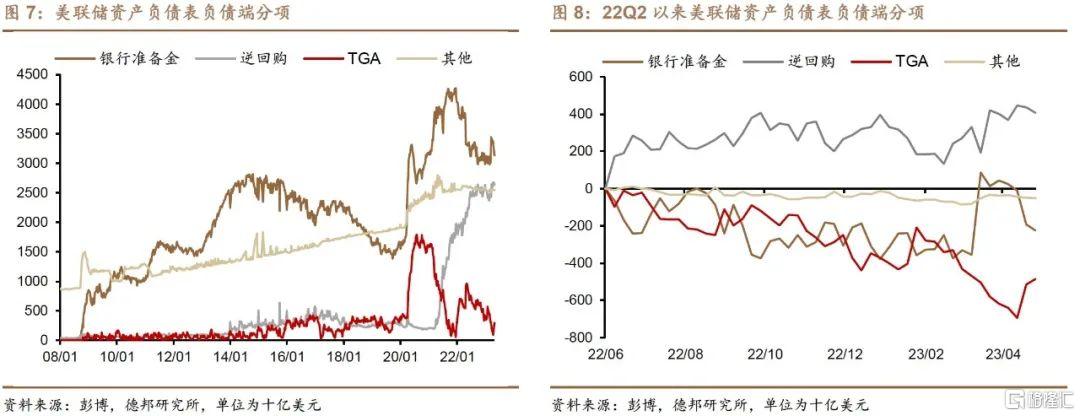

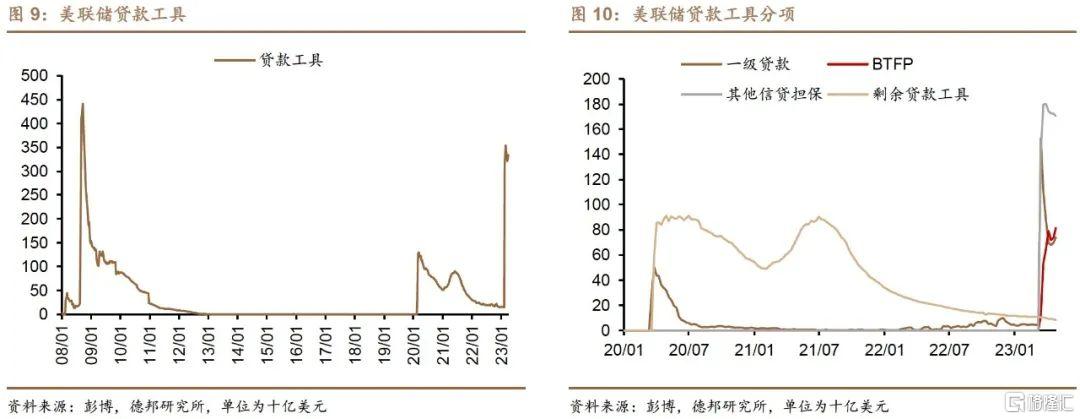

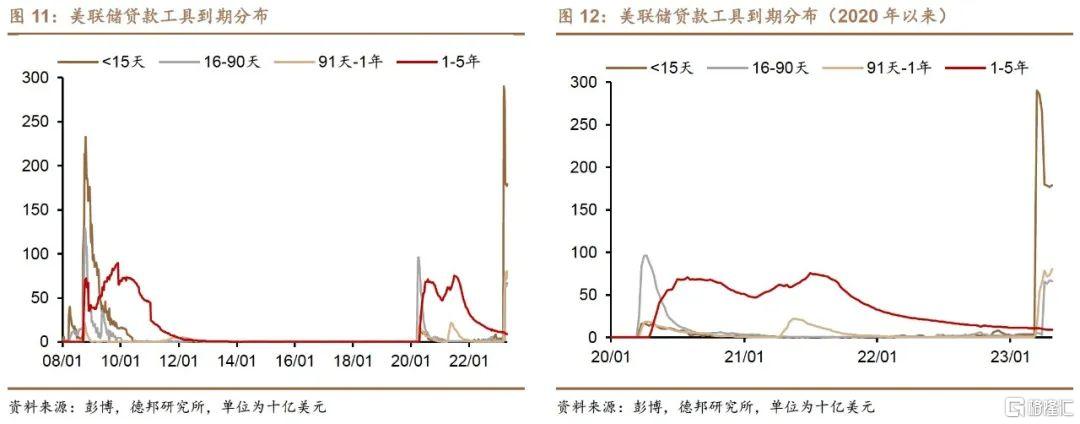

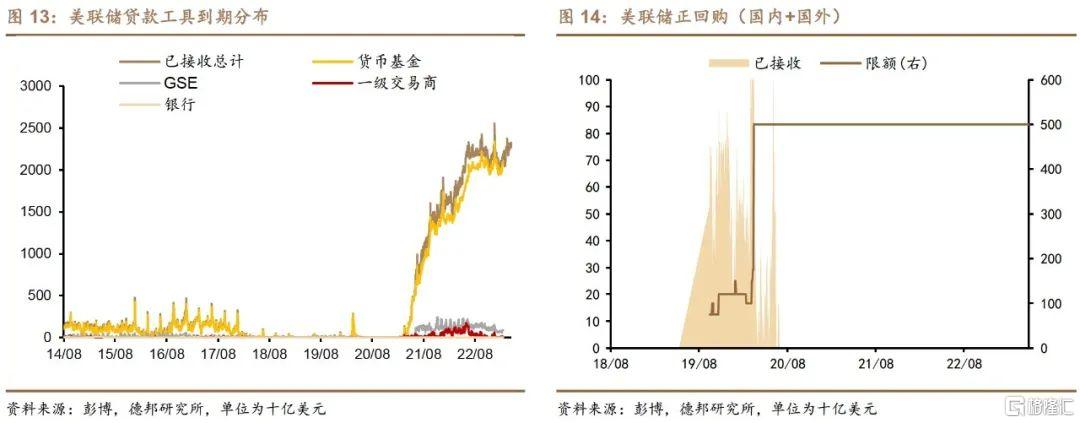

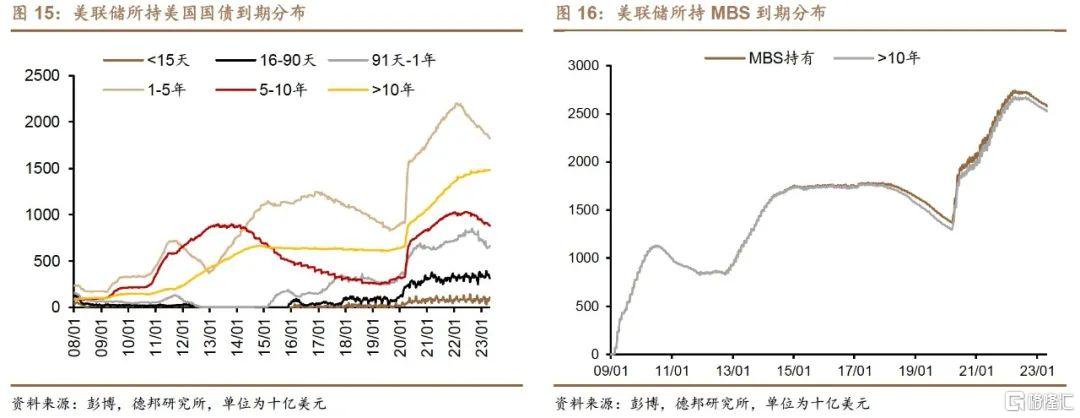

美聯儲資產負債表:銀行借貸再度抬升,TGA因紙質納税支票意外增加。本週美聯儲縮表306億至8.61萬億美元(表2)。①資產端:證券資產減持166億至7.84萬億美元(國債增持6.6億、MBS減持173億美元),美聯儲QT操作持續。貸款工具增加87億至3341億美元。按類別看,主要貸款、BTFP、其他信貸擔保工具分別新增39、73、-22億美元(圖10);按期限看,1-15天、16-90天、91天-1年的貸款工具分別新增26、-9、73億美元(圖12)。BTFP與1-15天貸款增加主要受第一共和銀行二次衝擊影響,該行公佈的Q1財報顯示存款流失幅度大超市場預期。91天-1年貸款的持續增加或意味着相對於通過提高利率吸納居民儲蓄,中小銀行正愈發青睞於向美聯儲借貸融資。②負債端:本週美聯儲負債增加22億美元(逆回購減少275億至2.64萬億美元、TGA增加311億至2962億美元、銀行準備金餘額減少328億至3.13萬億美元),TGA的增加主要來自4月25日聯邦納税的紙質支票比2022年同期高出14%,美國税收流入的突然加速或延後財政部X-date的來臨。

策略啟示:樂觀的降息預期仍待修正。根據聯邦基金期貨隱含利率測算,未來24個月的聯邦基金期貨隱含的未來2年利率預期為4.124%。假定5月加息25bps、未來1年美聯儲不降息、1年後隔月降息25bps,則當前2年美債利率的理論價值為4.603%,即當前4.01%的2年美債利率仍然存在上調風險。根據美聯儲資產負債表測算,最新淨流動性投放規模(=總資產–逆回購–TGA)較上週減少了342億至5.68萬億美元。隨着美聯儲縮表的持續,預計淨流動性投放規模面臨進一步壓降、資本市場面臨更大的流動性緊縮壓力。

風險提示:美聯儲緊縮週期持續過久造成金融條件過度收緊;美國衰退過早到來;全球供應鏈修復延後。

注:本文來自德邦證券股份有限公司2023年4月30日發佈的《【蘆哲&張佳煒】5月加息幾無懸念,銀行借貸再度抬升——美聯儲周觀察20230430#》,報吿分析師:蘆哲(S0120521070001),張佳煒(S0120121090005)