本文來自格隆匯專欄:申萬宏源宏觀;作者:王茂宇 王勝

主要內容

周觀點:海外經濟美強歐弱局面並未改變

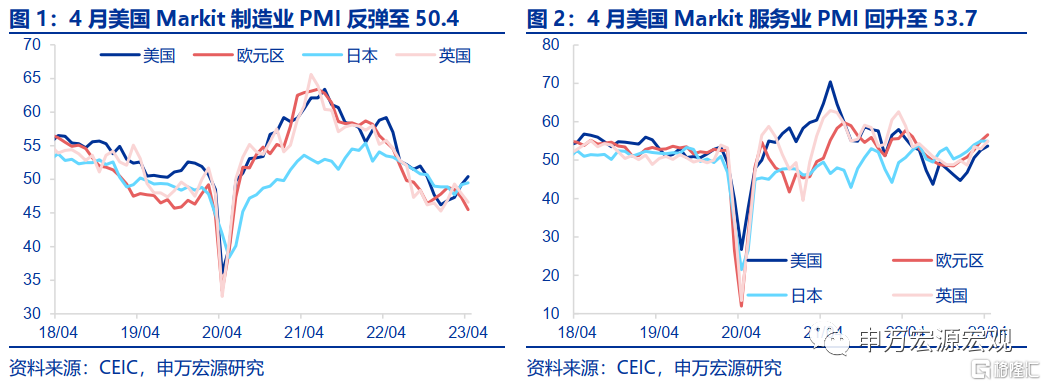

美4月服務業、製造業PMI反彈,美國經濟仍具韌性。當地時間4月21日公佈的美國4月Markit製造業PMI、服務業PMI分別回升至50.4和53.7,均超市場預期。1)美國製造業PMI自去年年末以來首次回升至50榮枯線以上,凸顯在居民需求仍較為強勁下,美國工業生產具備較強韌性。由於供給端生產能力決定GDP強弱,工業生產較強意味着美國今年經濟可能是超市場預期的。除美國之外,歐日英4月製造業PMI均處於榮枯線之下,且歐元區、英國製造業PMI出現回落,顯示俄烏衝突及去年冬季天然氣危機對歐洲工業產能的打擊尚未恢復。2)4月美國服務業PMI反彈至53.7,雖然弱於歐元區的56.6,但回升態勢意味着3月美國小銀行危機尚未對美國服務業信心造成衝擊,從居民零售消費數據來看,在規模仍大的超額儲蓄作用下,美國居民消費仍遠強於海外其他發達經濟體。

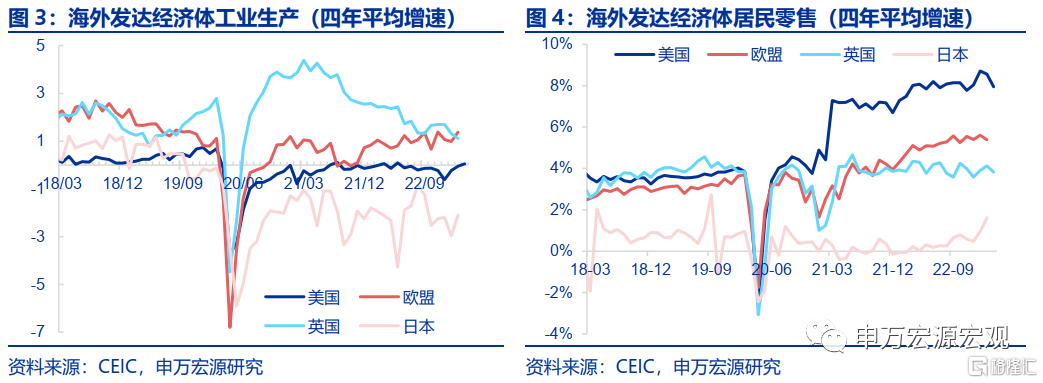

海外經濟美強歐弱格局並未改變。歐洲居民需求恢復快於工業生產,通脹壓力仍大,貨幣緊縮以及今年冬季天然氣潛在短缺下的經濟衰退風險不可忽視,相對當前美國經濟前景實際上更弱。上文提到,相對於美國製造業PMI反彈至50以上,歐元區反而在50以下繼續回落,其實暗含的邏輯是經濟上美強歐弱的局面並未改變。1)在歐洲居民需求回升,但工業生產恢復速度較慢的情況下,實際上歐洲商品供需缺口可能是有所拉大的,這不但將利好我國對歐盟出口,而且對歐洲自身通脹可能是推升的(歐元區通脹中非能源工業品同比貢獻已達1.8%),那麼對於恪守單一通脹目標的歐洲,可能觸發更為嚴厲的緊縮,以及經濟更大衰退壓力。的確,近期歐央行官員表態明顯比美聯儲官員更偏鷹派,包括5月存在加息50BP的概率,而通脹數據可能使得在6、7月繼續加息仍然存在可能性。2)若今年冬季歐洲天然氣出現短缺,美歐工業生產此消彼長的局面將再次出現。另一方面,在堪堪度過去年天然氣危機之後,今年隨着中國經濟復甦,歐洲2023年天然氣補庫存面臨壓力,這一個冬天是否能夠安然度過仍然存在不確定性。每當歐洲天然氣價格相對美國飆升之時,美國製造業生產相對於歐洲往往走強,可見去年美國製造業生產的強勁恢復的動力不僅僅來自於較強的居民需求,歐洲天然氣價格飆升也是一大動力。3)美國方面,信貸條件的收緊可能在超額儲蓄耗盡之前難以反映在失業率上,美國經濟不至於大幅轉冷。在本週公佈的最新一期褐皮書中提到,在3月美國銀行業危機事件過後,貸款規模和信貸條件都出現收緊,但美國經濟並未出現大幅走弱,這一點在最新PMI數據中也有所體現,我們維持我們前期觀點,即在三季度超額儲蓄消耗完畢之前,美國信貸緊縮可能難以傳導為失業率的飆升,進而催動美聯儲開啟降息,詳見《為什麼我們認為美聯儲下半年降息概率較小?-全球宏觀週報 · 第106期》(2023.04.01)。

市場對美聯儲年內降息預期修正,美債利率、美元上行。本週10Y美債利率、美元指數雙雙上行,反映市場對美聯儲緊縮預期上修。10Y美債利率較上週上行5BP至3.57%,其中結構主要為TIPS收益率推動(+7BP),美元指數相應升值0.1%至101.72,凸顯在美國經濟仍然強勁下,市場對於美聯儲年內降息時點預期後移,目前市場預計美聯儲年內首次降息時點已經晚至11月,而非此前一度預期的7月。我們維持對美聯儲年內降息概率不大的判斷。

發達經濟跟蹤:英國3月CPI同比10.1%;全球宏觀日曆:關注美國一季度GDP數據。

風險提示:美聯儲緊縮力度超預期。

以下為正文

海外經濟美強歐弱局面並未改變

1.美4月服務業、製造業PMI反彈,美國經濟仍具韌性

當地時間4月21日公佈的美國4月Markit製造業PMI、服務業PMI分別回升至50.4和53.7,均超市場預期。

1)美國製造業PMI自去年年末以來首次回升至50榮枯線以上,凸顯在居民需求仍較為強勁下,美國工業生產具備較強韌性。由於供給端生產能力決定GDP強弱,工業生產較強意味着美國今年經濟可能是超市場預期的。除美國之外,歐日英4月製造業PMI均處於榮枯線之下,且歐元區、英國製造業PMI出現回落,顯示俄烏衝突及去年冬季天然氣危機對歐洲工業產能的打擊尚未恢復。

2)4月美國服務業PMI反彈至53.7,雖然弱於歐元區的56.6,但回升態勢意味着3月美國小銀行危機尚未對美國服務業信心造成衝擊,從居民零售消費數據來看,在規模仍大的超額儲蓄作用下,美國居民消費仍遠強於海外其他發達經濟體。

2.海外經濟美強歐弱格局並未改變

歐洲居民需求恢復快於工業生產,通脹壓力仍大,貨幣緊縮以及今年冬季天然氣潛在短缺下的經濟衰退風險不可忽視,相對當前美國經濟前景實際上更弱。上文提到,相對於美國製造業PMI反彈至50以上,歐元區反而在50以下繼續回落,其實暗含的邏輯是經濟上美強歐弱的局面並未改變。

1)在歐洲居民需求回升,但工業生產恢復速度較慢的情況下,實際上歐洲商品供需缺口可能是有所拉大的,這不但將利好我國對歐盟出口,而且對歐洲自身通脹可能是推升的(歐元區通脹中非能源工業品同比貢獻已達1.8%),那麼對於恪守單一通脹目標的歐洲,可能觸發更為嚴厲的緊縮,以及經濟更大衰退壓力。的確,近期歐央行官員表態明顯比美聯儲官員更偏鷹派,5月存在加息50BP的概率,而通脹數據可能使得在6、7月繼續加息仍然存在可能性。

2)若今年冬季歐洲天然氣出現短缺,美歐工業生產此消彼長的局面將再次出現。另一方面,在堪堪度過去年天然氣危機之後,今年隨着中國經濟復甦,歐洲2023年天然氣補庫存具備壓力,這一個冬天是否能夠安然度過仍然存在不確定性。從下圖可以看出,每當歐洲天然氣價格相對美國飆升之時,美國製造業生產相對於歐洲往往走強,可見去年美國製造業生產的強勁恢復的動力不僅僅來自於較強的居民需求,歐洲天然氣價格飆升也是一大動力。

3)美國方面,信貸條件的收緊可能在超額儲蓄耗盡之前難以反映在失業率上,美國經濟不至於大幅轉冷。在本週公佈的最新一期褐皮書中提到,在3月美國銀行業危機事件過後,貸款規模和信貸條件都出現收緊,但美國經濟並未出現大幅走弱,這一點在最新PMI數據中也有所體現,我們維持我們前期觀點,即在三季度超額儲蓄消耗完畢之前,美國信貸緊縮可能難以傳導為失業率的飆升,進而催動美聯儲開啟降息,詳見《為什麼我們認為美聯儲下半年降息概率較小?-全球宏觀週報 · 第106期》(2023.04.01)。

3.市場對美聯儲年內降息預期修正,美債利率、美元上行

本週10Y美債利率、美元指數雙雙上行,反映市場對美聯儲緊縮預期上修。10Y美債利率較上週上行5BP至3.57%,其中結構主要為TIPS收益率推動(+7BP),美元指數相應升值0.1%至101.72,凸顯在美國經濟仍然強勁下,市場對於美聯儲年內降息時點預期後移,目前市場預計美聯儲年內首次降息時點已經晚至11月,而非此前一度預期的7月。我們維持對美聯儲年內降息概率不大的判斷。

風險提示:美聯儲緊縮力度超預期

注:內容節選自申萬宏源2023年4月22日研究報吿《海外經濟美強歐弱局面並未改變——全球宏觀週報·第109期》

證券分析師:王茂宇A0230521120001;王勝A0230511060001