本文來自格隆匯專欄:國君宏觀董琦,作者:董琦、韓朝輝

導讀

當市場對弱復甦已形成一致預期,需求端的矛盾(超預期)似乎只能通過“顯微鏡”才能看到。無需受限於“先需求後供給”的傳統研究範式的枷鎖,不妨拿起“望遠鏡”,透過弱復甦提前診斷供給側的隱患,其實宏觀環境的超預期不難捕捉。顯然,市場正在過度定價弱復甦背景下,新增供給的空間能夠彌合相應的缺口,低估了以人工智能為代表的新經濟發展帶來煤炭需求的韌性。

摘要

1、強加的供給:難以為繼。

1)為什麼2022年煤炭供給能夠大幅提升?保供政策推動下,2022年國內煤炭產量增速達到9%,增加4.2億噸,因此市場對於煤炭景氣度產生顧慮。其實,本質原因在於:a)飽和生產:產能利用率基本開到極限;b)統計口徑偏差:產需缺口與庫存數據出現分化;c)降低篩選標準:新增產能的熱值出現大幅下滑。近期煤礦風險事件正是煤炭供給側脆弱性的一個映射,對於2023年的供應端無需多慮,保供政策仍會推進,但是供給向上無彈性這一事實無法更改。

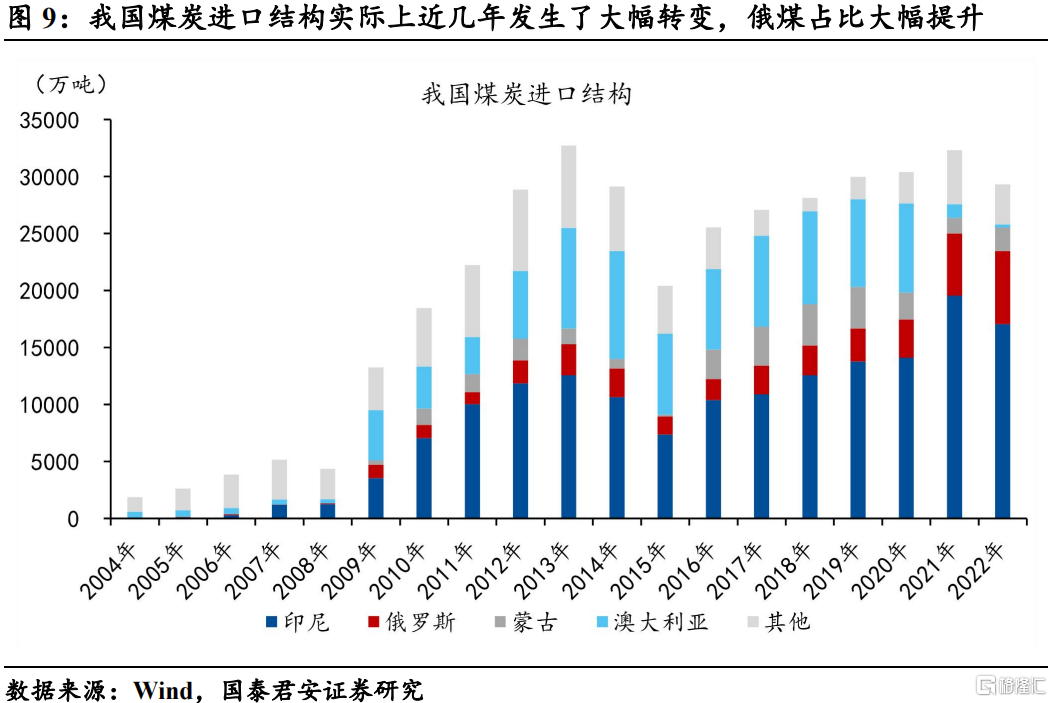

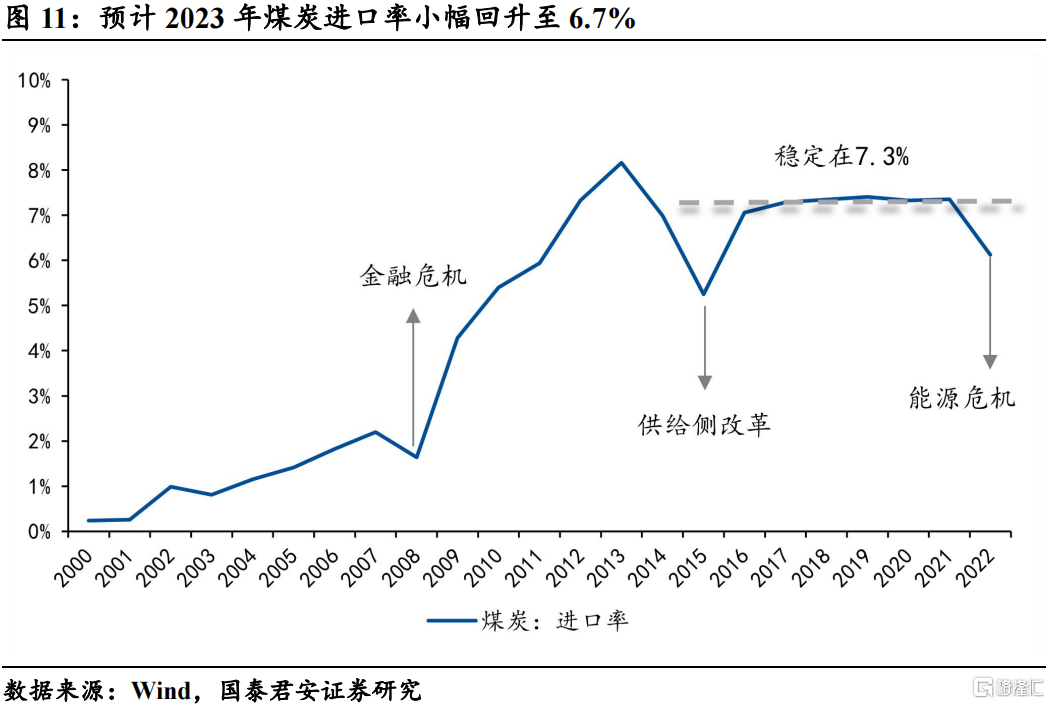

2)全球能源格局變遷下,進口趨勢和結構如何演變?我國煤炭進口結構近幾年發生了大幅轉變,2019年澳大利亞是我國第二大煤炭供應國(佔25.7%),但2022年則降至1.0%,在此期間,我國與俄羅斯的能源合作更加密切,佔比由9.7%升至21.9%。貿易結構變遷背後映射了全球煤炭供給的脆弱性:除去中國,全球煤炭供給實際上在2014年已經見頂,其中曾經主要的煤炭供給國(美國、歐洲、澳大利亞)都依次達峯,也就意味着未來我國進口端的結構性增量主要在於俄羅斯和印尼,在2023年全球需求偏弱的階段,外供預計較2022年有所緩和,但考慮到全球偏緊的煤炭供給,我們預計外供的支撐也難以超越2021年。

2、被低估的需求:內有玄機。

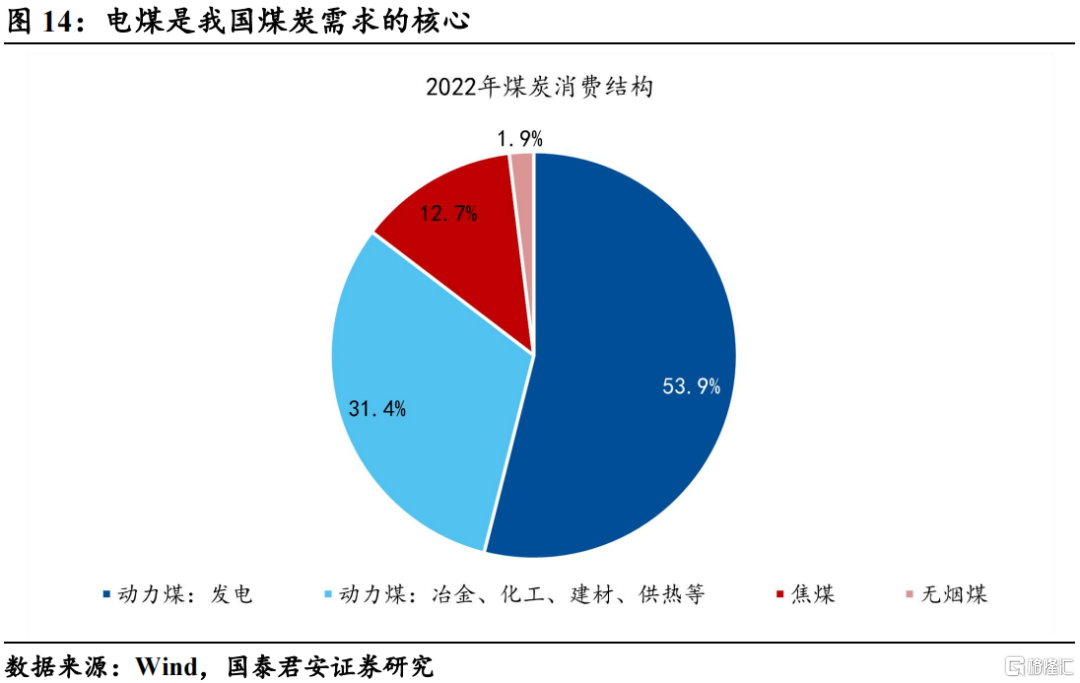

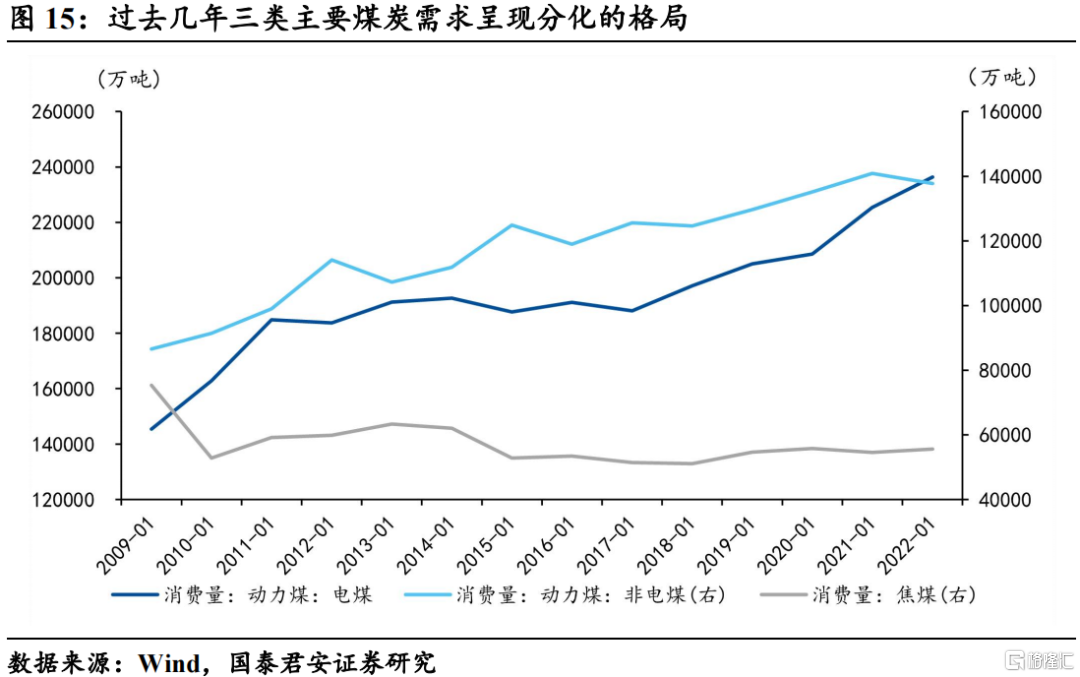

1)我國煤炭需求主體在於電力供應(佔53.9%),非電動力煤和焦煤分別佔31.4%和12.7%。過去幾年三類主要煤炭需求呈現分化的格局,2017年以後,電煤的需求加速上升,非電動力煤震盪上行,焦煤幾乎零增長。體現了新老經濟分化以及雙碳背景下,我國能源結構中電力系統的地位正在逐步抬升,因此,對於2023年,我們認為需求端的亮點還是在於新經濟帶來的電煤韌性,此外,傳統行業的困境解除也會給非電煤帶來一定的增量。

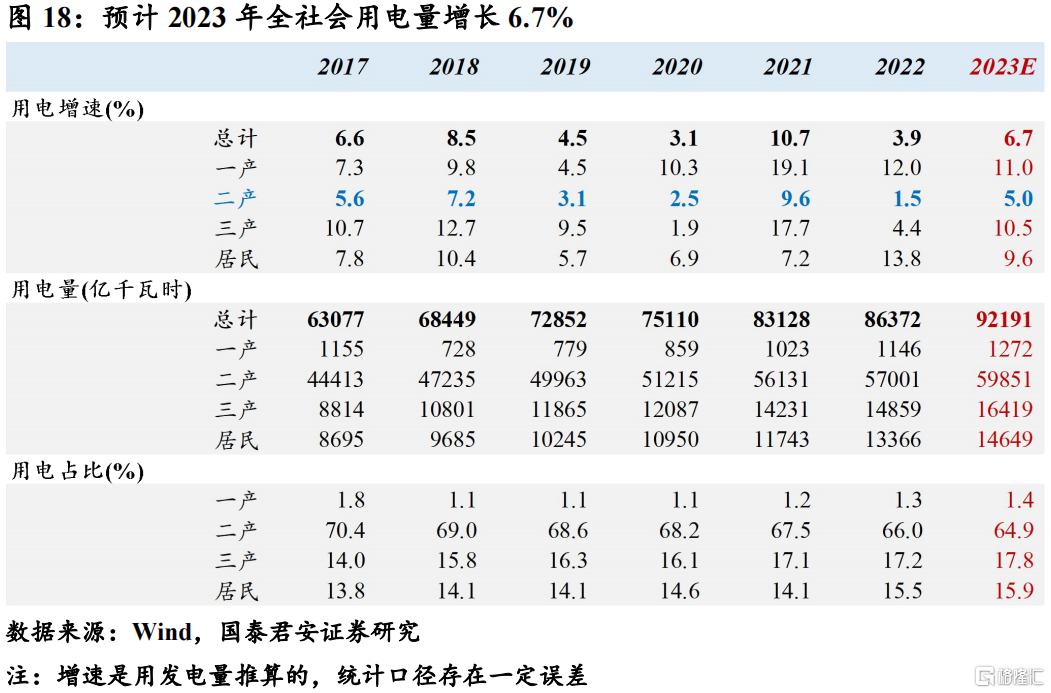

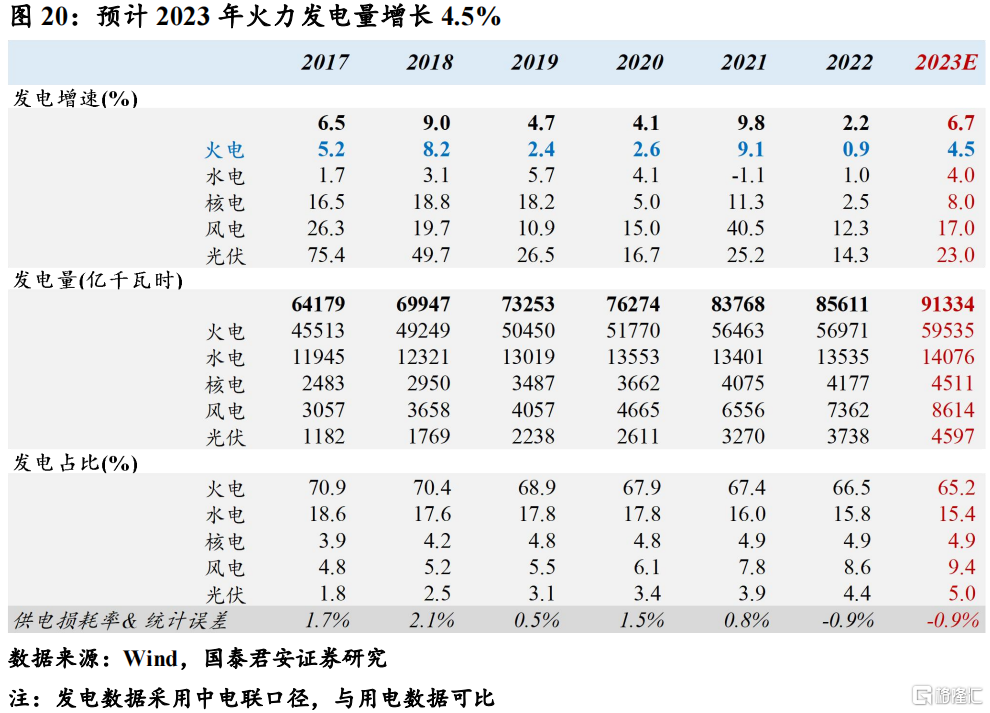

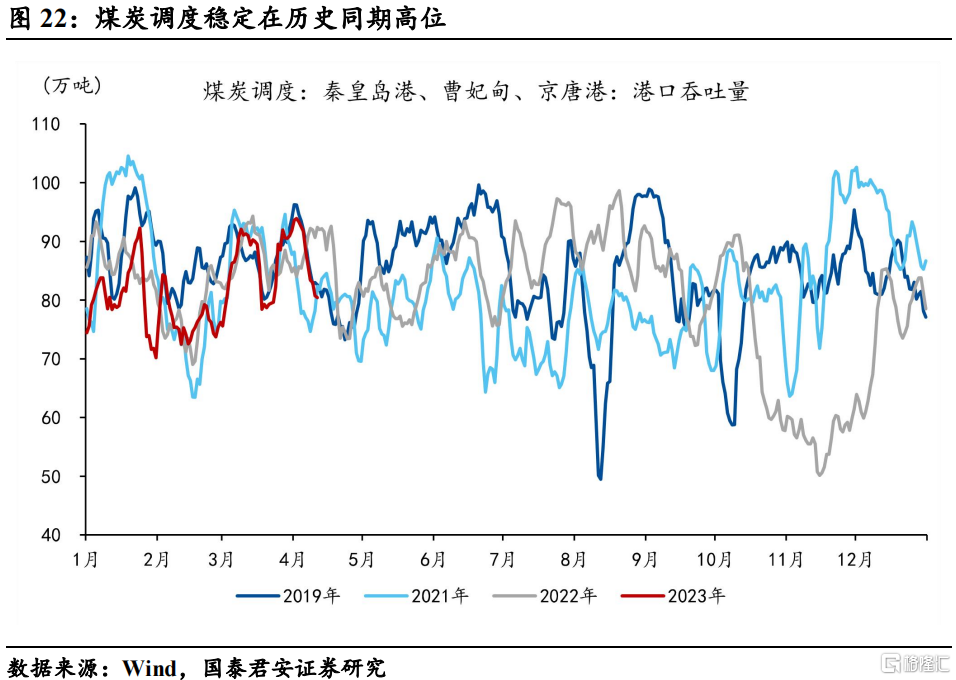

2)重視以人工智能為代表的新經濟發展帶來電煤的韌性,2023年預計火電增長4.5%。對於2023年,我們判斷居民和三產的韌性依然是全社會用電的核心支撐,其增速維持在10%附近,受疫情長期制約的工業生產也迎來趨勢性反轉,以人工智能為代表的高技術製造業,在政策的催化下將迎來新一輪景氣週期,帶動二產用電增速回歸至合理區間5%附近,支撐 2023年全社會用電量增長6.7%。供給側方面,風光電在時間和空間的錯配導致轉型初期出力受限,水電在近幾年氣候問題頻發的背景下出力大幅縮水。因此我們發現,能源保供對於傳統火電的依賴正在加強,預計2023年火電出力需要維持4.5%的增長。

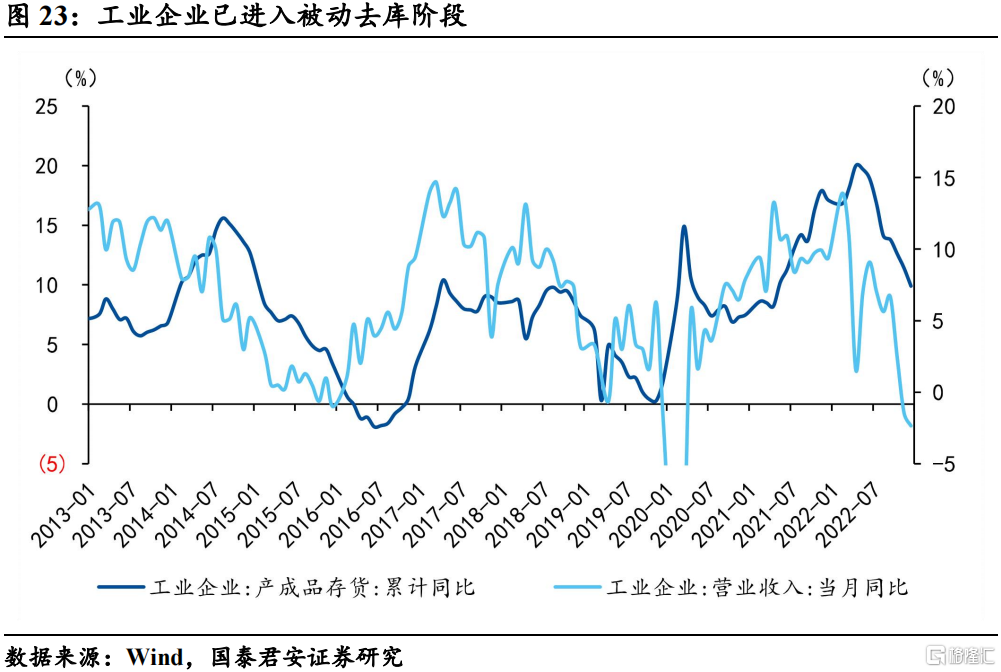

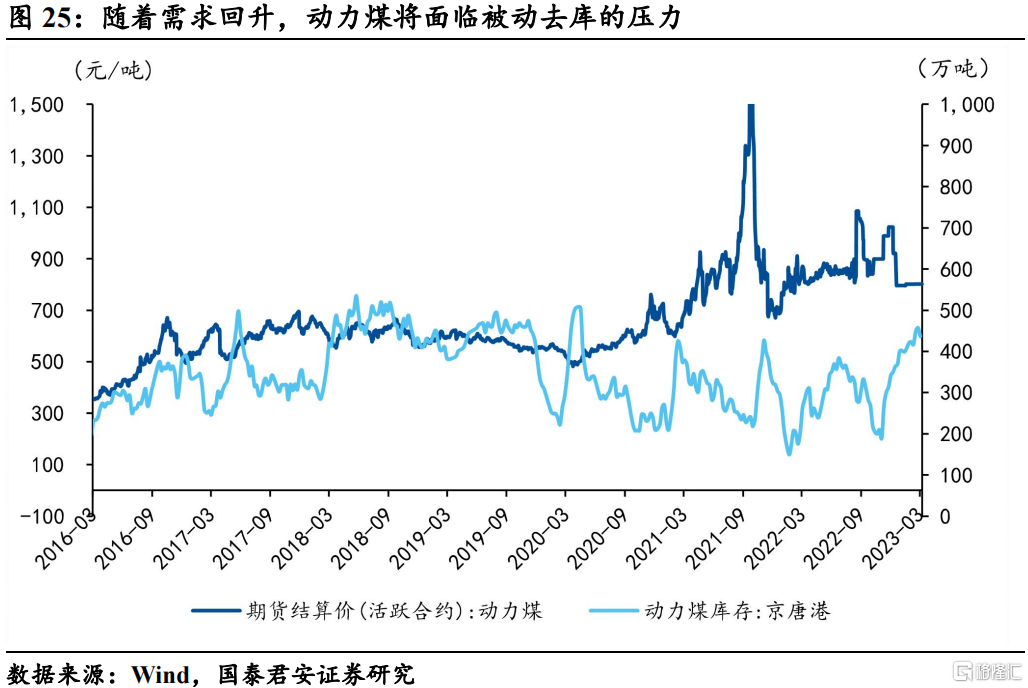

3)非電煤不再構成拖累。2022年疫情衝擊下的衰退環境疊加經濟週期下行,老經濟的景氣度達到了過去幾年的冰點,也導致非電煤近幾年首次負增(-1.0%),但是當前的環境已出現本質變化,2023年是疫情放開後的復甦之年,經濟週期也已經來到被動去庫階段,部分老經濟鏈條已經見到了庫存拐點,也就意味着2023年的非電煤需求將呈現截然不同的局面,我們判斷全年能夠維持2%左右的增速,不再拖累煤炭需求。

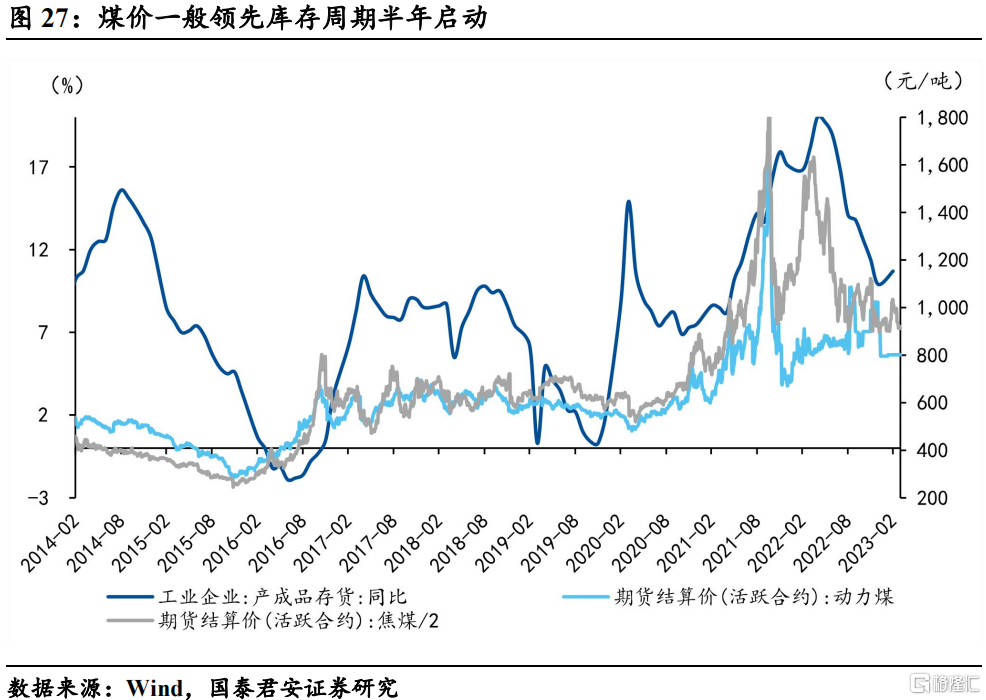

3、易升難降的煤價:不必懷疑。

當市場對弱復甦已形成一致預期,需求端的矛盾(超預期)似乎只能通過“顯微鏡”才能看到。無需受限於“先需求後供給”的傳統研究範式的枷鎖,不妨拿起“望遠鏡”,透過弱復甦提前診斷供給側的隱患,宏觀環境的超預期其實不難捕捉。顯然,市場正在過度定價弱復甦背景下,新增供給的空間能夠彌合相應的缺口,低估了以人工智能為代表的新經濟發展帶來煤炭需求的韌性。

正文

1. 強加的供給:難以為繼

1.1 為什麼2022年煤炭供給能夠大幅提升?

在煤炭保供政策的推動下,2022年國內煤炭產量同比增速達到了驚人了9%,增加了4.2億噸,無論是增速還是增量都達到近十年來最高。因此,市場對於煤炭板塊產生了第一重顧慮:為什麼煤炭供給突然又行了?

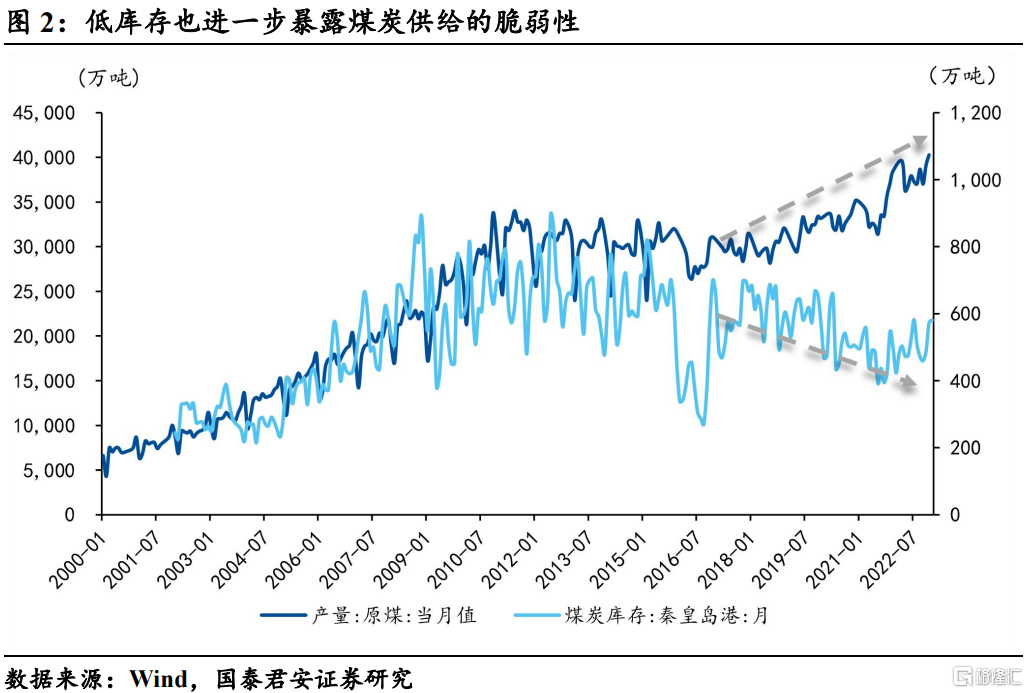

第一,飽和生產。不難看出,最近幾年煤炭的產量和產能利用率高度相關,實際上反映的是,在產能瓶頸下,提升產量的唯一方式就是飽和生產,即:把產能利用率往上頂。那麼關鍵問題就是,持續性如何?實際上,我們在調研的過程中,發現幾乎所有的煤礦在2022年都在飽和生產,也就是説目前的煤炭產能利用率已經開到極限;

第二,統計口徑。最近也發佈了2022年煤炭的需求數據,同比增長4.3%,與供給的增速相差近5個點,但是我們發現庫存沒有出現明顯的回補,主要的煤炭庫存數據(如:CCTD港口庫存、北方港口庫存)年度均值同比甚至出現了下降,也就意味着供給端的實際數據並沒有統計的這麼多(實際煤炭供給大概增長了5%左右)。

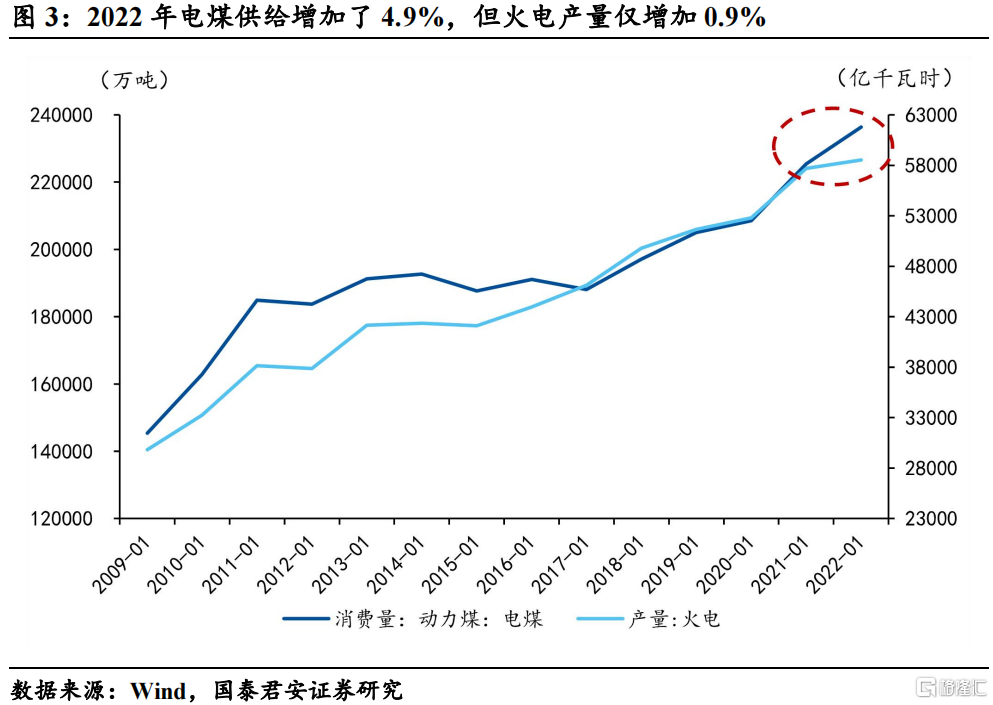

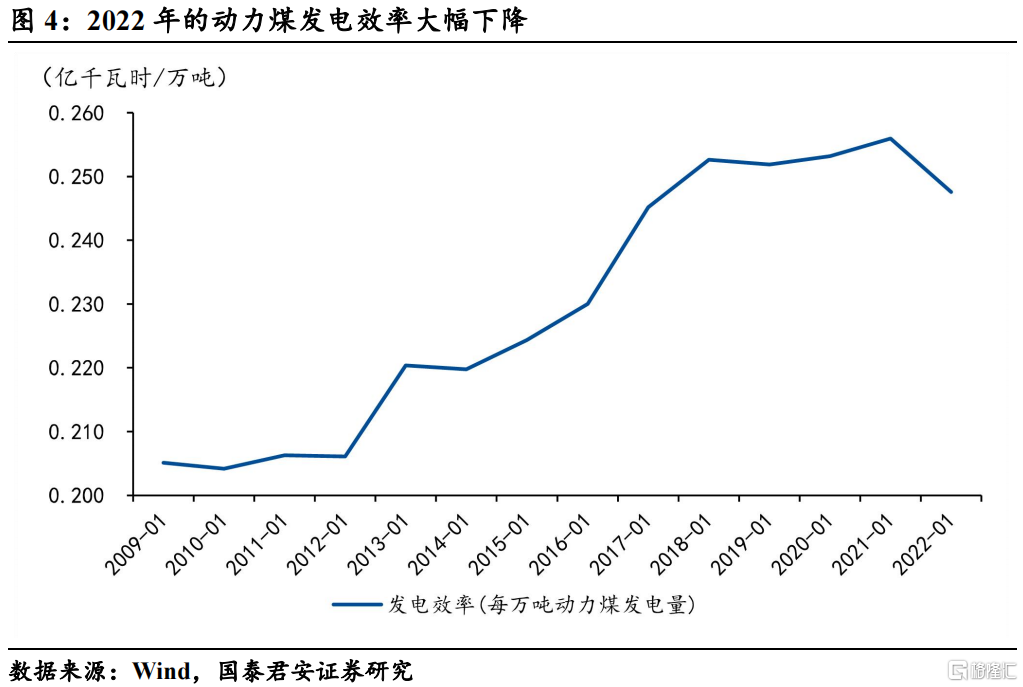

第三,熱值下降。除了統計口徑問題,另外一個值得重視的細節在於2022年動力煤發電效率首次出現大幅下滑。由於疫情衝擊導致工業生產疲弱,2022年火電發電量增長0.9%,但是我們發現電煤的消費量卻大幅增加4.9%,動力煤發電效率的下降本質上是由於,保供階段為了提高煤炭產量對原煤的篩選降低了標準,從而導致新增產能熱值下降。

其實,近期煤礦風險事件正是煤炭供給側脆弱性的一個映射,對於2023年的供應端無需多慮,保供政策仍會推進,但是供給向上無彈性這一事實無法更改。

1.2 全球能源格局變遷下,進口趨勢和結構如何演變?

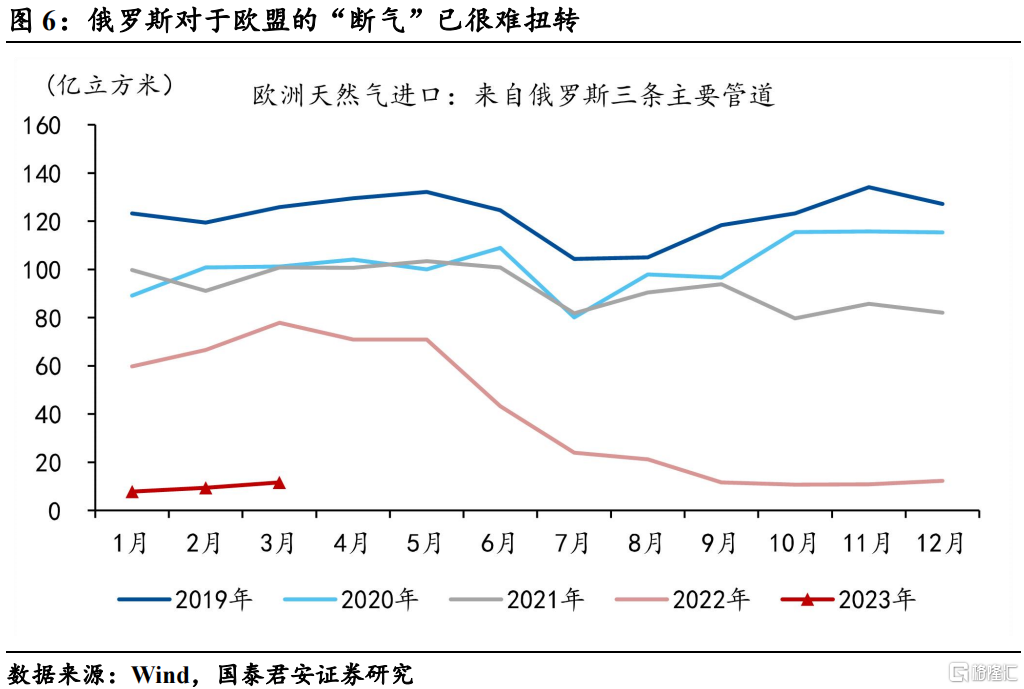

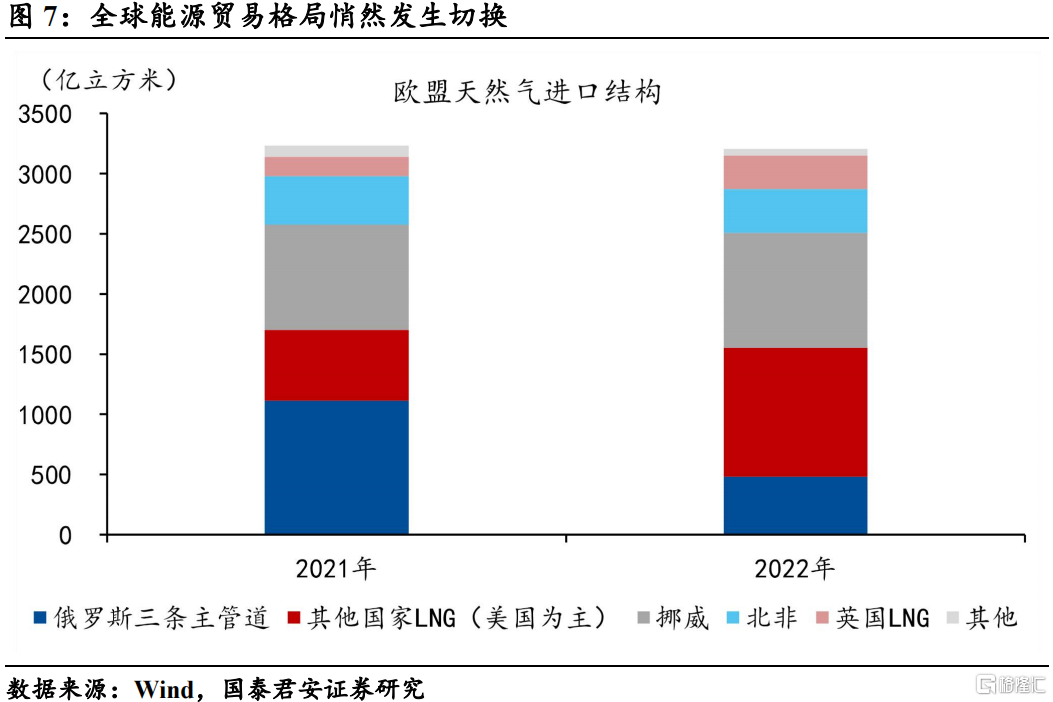

雖然市場對於全球能源危機的定價已經階段性結束,但是我們發現,全球能源貿易格局悄然發生切換。2021年歐盟進口俄羅斯管道氣和以美國為主的LNG佔比分別為34.4%和18.2%,而在2022年則分別變為15.0%和33.4%,顯然,天然氣的全球貿易格局正在重塑,正如我們在前期報吿《滿庫入冬,歐洲能源危機解除了嗎》所説,本輪能源危機的本質是市場份額的掠奪,當前歐洲能源變局下的危機只是開端並非結束,等待全球經濟進入新一輪復甦週期,新貿易格局下的供應體系將面臨新的挑戰。

其實,比起全球衰退背景下國際能源價格的短期回調,我們關注點應該放在我國能源進口結構變化帶來的外供壓力是否能夠緩解?是否能夠彌補內供的空缺?這是市場對於煤炭板塊的第二重顧慮。

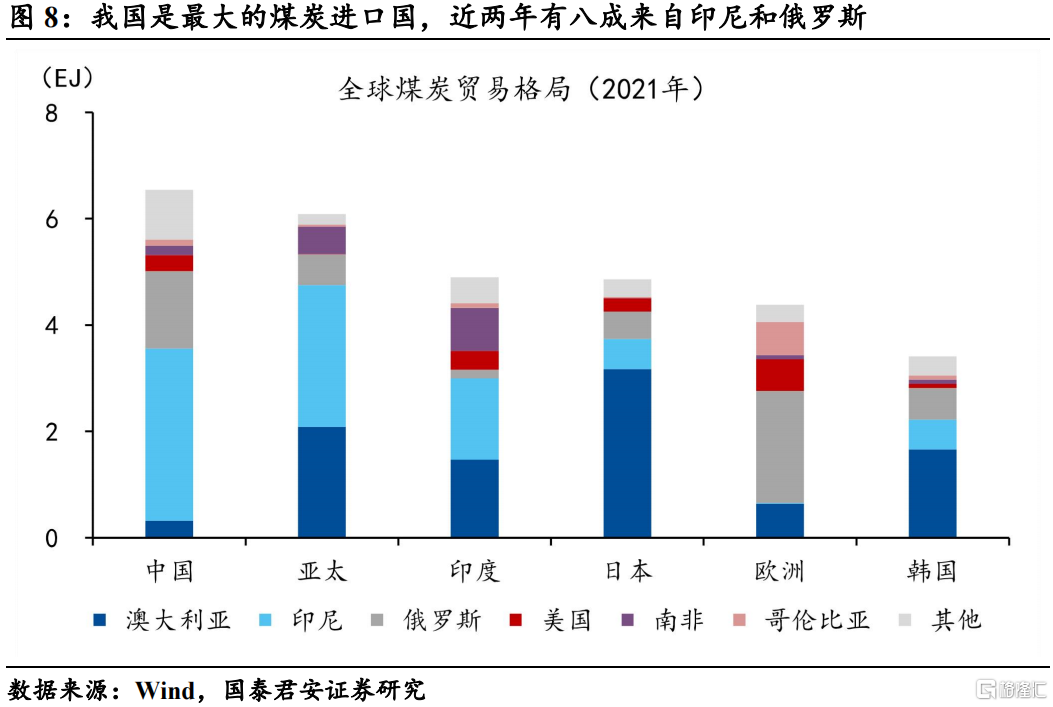

我國雖然是全球最大的煤炭生產國,但也是最大的煤炭進口國,近兩年我國煤炭進口有八成來自印尼和俄羅斯。需要注意的是,我國煤炭進口結構實際上近幾年發生了大幅轉變,2019年澳大利亞是我國的第二大煤炭供應國(佔25.7%),但2022年則降至1.0%,在此期間,我國與俄羅斯的能源合作更加密切,佔比由9.7%升至21.9%,能源危機導致全球能源貿易不確定性持續升温,國際間的能源合作是未來能源格局演變的大方向,未來俄羅斯能源進口在我國的外供比重會進一步提升。

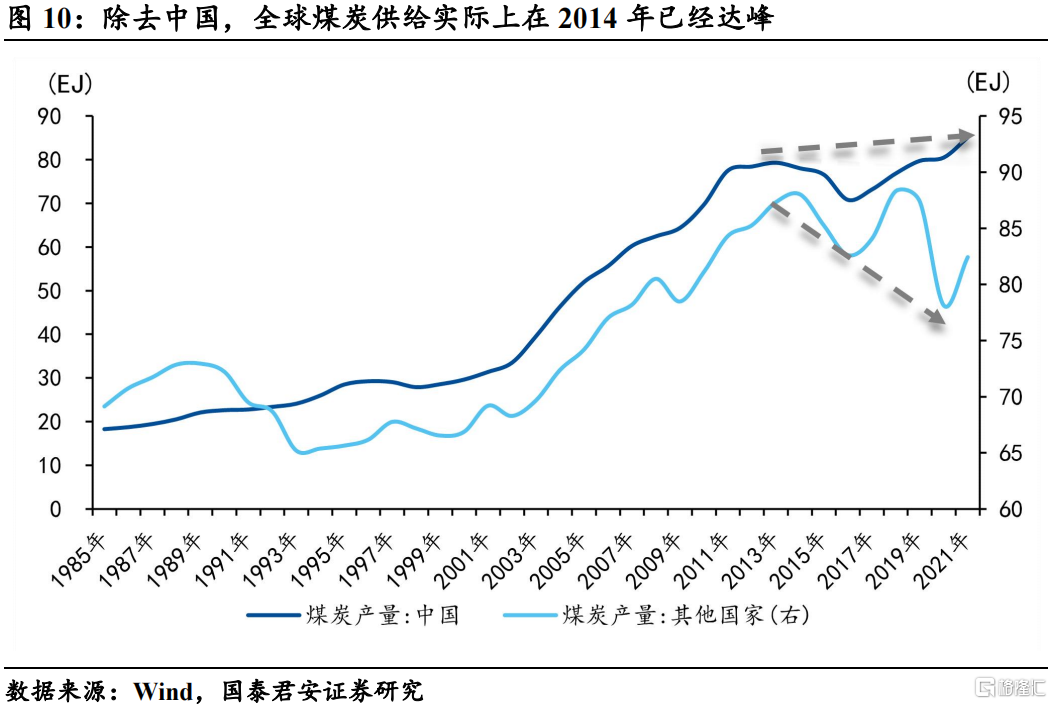

其實,結構的變化也映射了一個總量的事實——全球煤炭供給的脆弱性正在形成,除去中國,全球煤炭供給實際上在2014年已經達峯,其中曾經全球主要的煤炭供給國——美國、歐洲、澳大利亞都依次達峯,也就意味着未來我國進口端的結構性增量主要在於俄羅斯和印尼,在2023年全球需求偏弱的階段,外供預計有所緩和,但考慮到供給端的增量空間也相對有限,我們預計對於外供的支撐大概率難以超越2021年。

2. 被低估的需求:內有玄機

2.1 煤炭需求結構拆解:一半電煤,加速提升

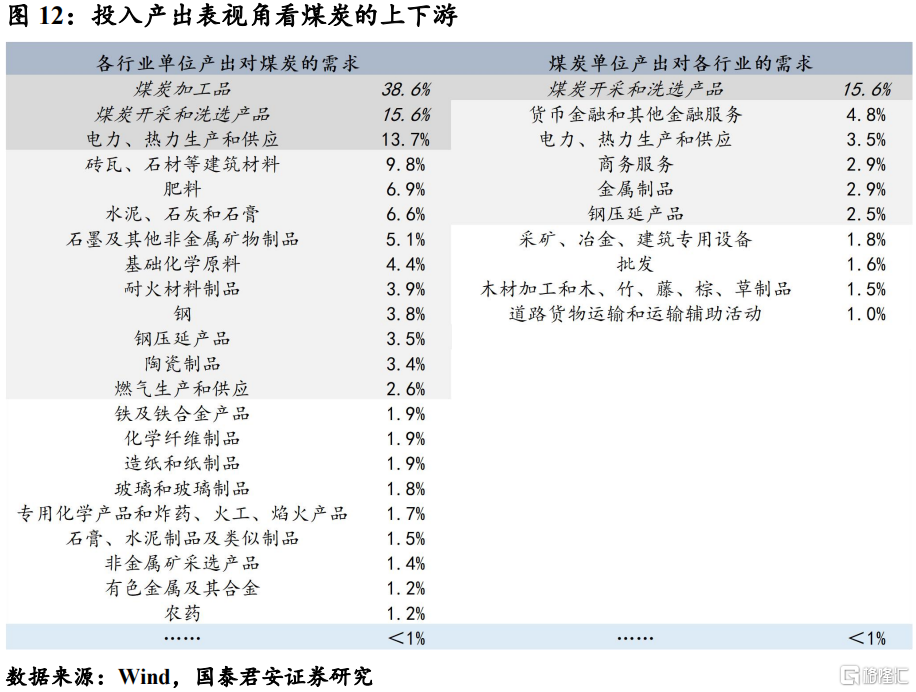

從投入產出表來看,煤炭是個典型的上游資源品,在國民經濟生產中充當主要供給角色。對其依賴度較高的行業包括:電力、建材、化工、鋼鐵等,而煤炭自身的生產對於其他行業的依賴度非常微弱,需要少量的金融服務和電力供應。

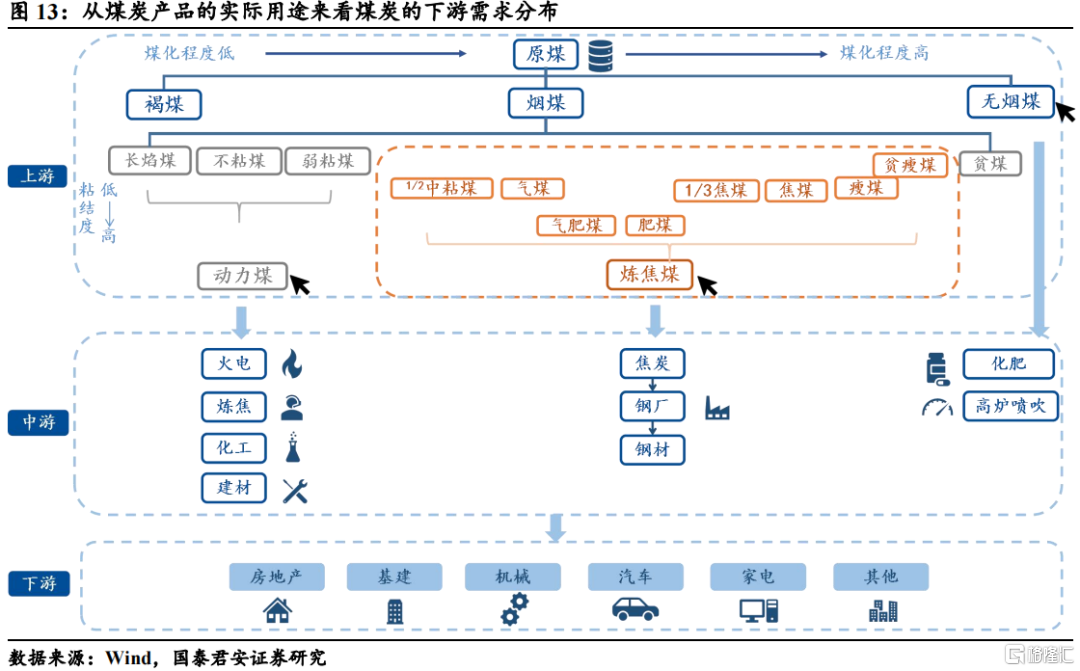

我們把視角聚焦於煤炭的需求側,從煤炭產品的實際用途來看,我國煤炭下游需求相對廣泛,主體在於電力供應(主要集中在製造業用電,部分在三產和居民端),佔比53.9%;其次在於傳統制造的動力提供(包括:冶金、化工、建材、供熱等領域),佔比31.4%;另外,鋼鐵的冶煉需要焦煤作為重要還原劑,佔比12.7%;無煙煤主要用作化工領域,僅佔2%左右。

過去幾年三類主要煤炭需求呈現分化的格局,2017年以後,電煤的需求加速上升,非電動力煤震盪上行,焦煤幾乎零增長。充分體現了新老經濟分化以及雙碳背景下,我國能源結構中電力系統的地位正在逐步抬升,因此,對於2023年,我們認為需求端的亮點還是在於新經濟帶來的電煤韌性,此外,傳統行業的困境解除也會給非電煤帶來一定的增量。

2.2 重視人工智能發展帶來電煤的韌性,預計火電增長4.5%

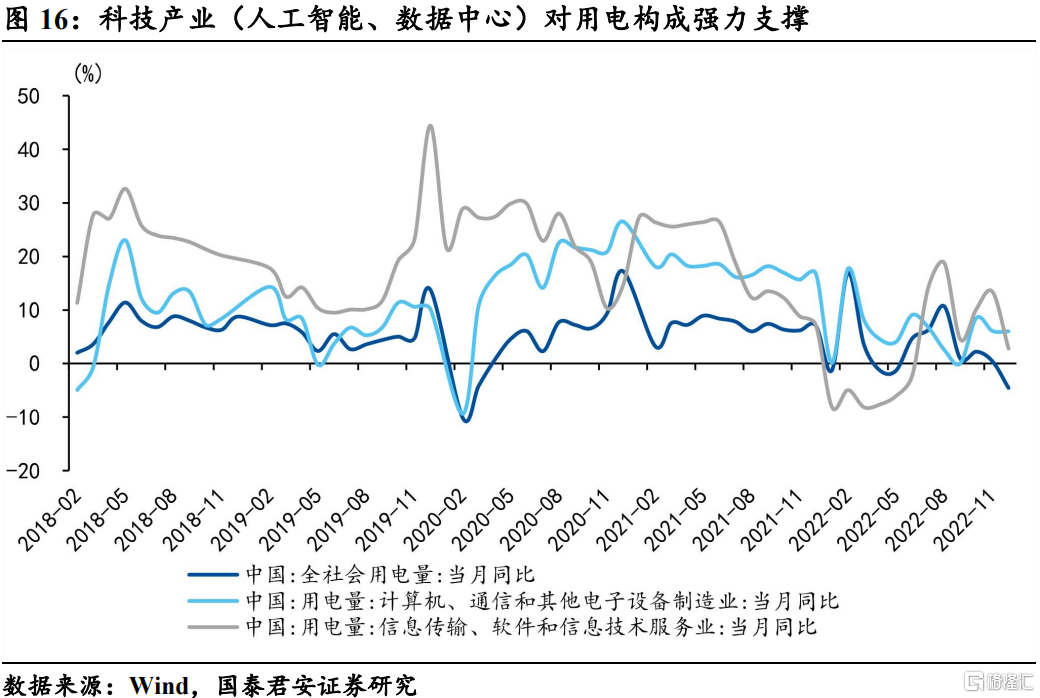

我們在前期報吿《為何當前“經濟弱、用電強”》拆分過電力需求的結構,具體來看,二產中的人工智能、半導體等高技術製造、三產中的數據中心、新能源車充換電服務、居民用電是經濟轉型過程中用電側維持韌性的核心因素,且這一趨勢仍在加強。因此,我們看到一個明顯的跡象,近幾年的用電增速基本都高於工業增加值。

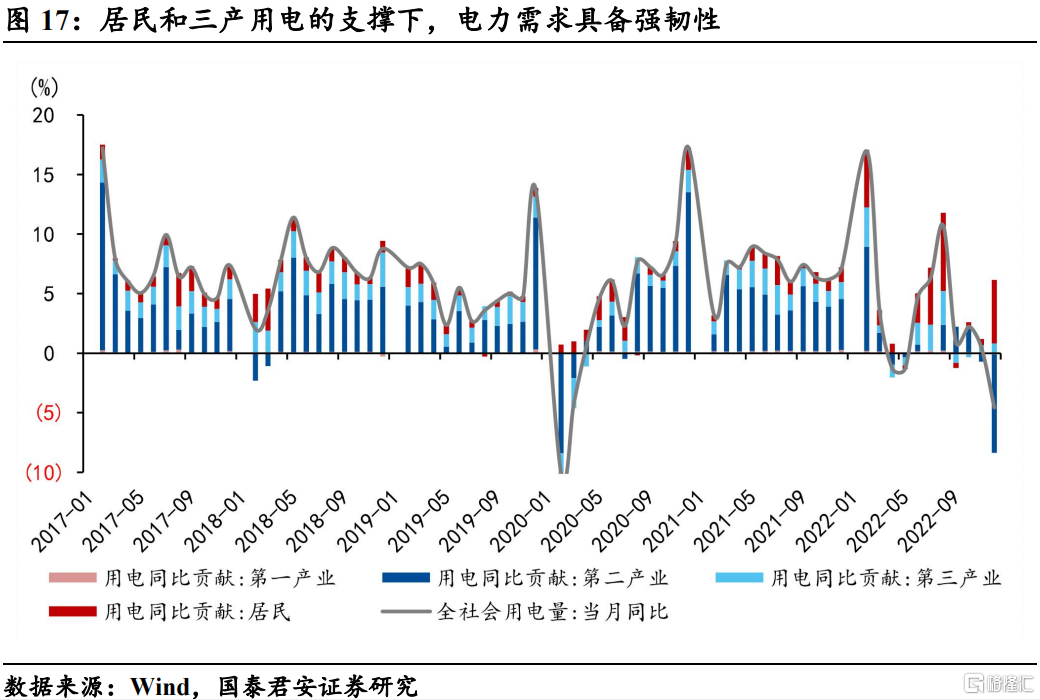

對於2023年,我們判斷居民和三產的韌性依然是全社會用電的核心支撐,其增速維持在10%附近,受疫情長期制約的工業生產也迎來趨勢性反轉,高技術製造業依然是最強主線,將帶動二產用電增速回歸至合理區間5%附近。總體而言,預計2023年全社會用電量增長6.7%。

對於發電側來説,關鍵問題在於新能源能夠為火電分擔多少壓力?我們在前期報吿《中國能源格局未來圖景猜想》重點解釋了新能源在轉型初期的問題,具體來説,風光電在時間和空間的錯配導致轉型初期出力受限,水電在近幾年氣候問題頻發的背景下出力大幅縮水。因此我們發現,能源保供對於傳統火電的依賴實際上正在加強,我們預計2023年火電出力需要維持4.5%的增長。

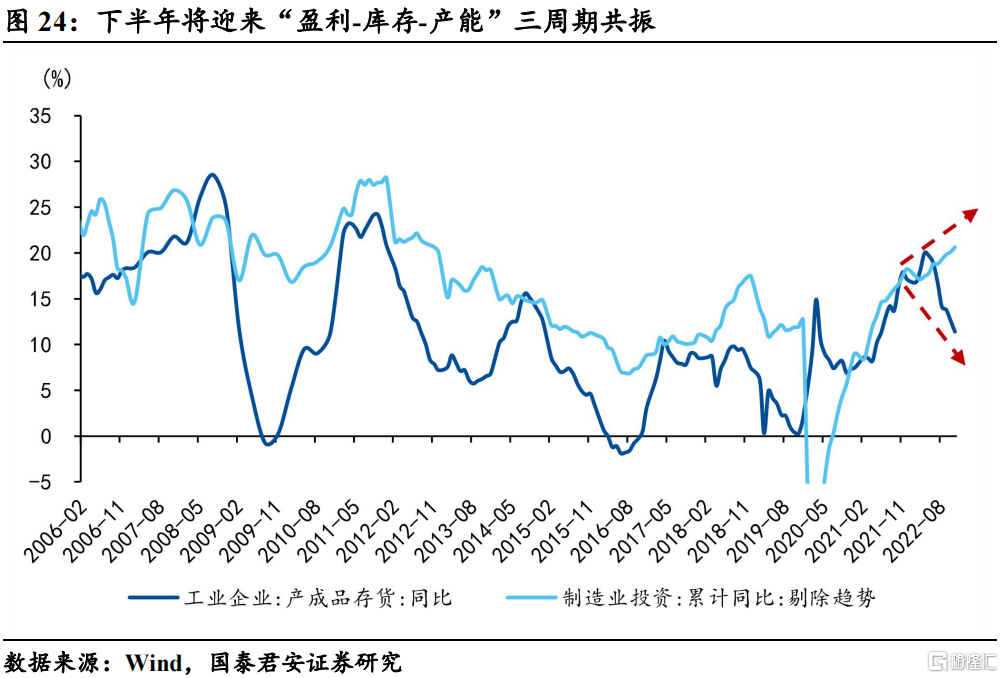

2.3 非電煤已經脱離困境,不再構成拖累

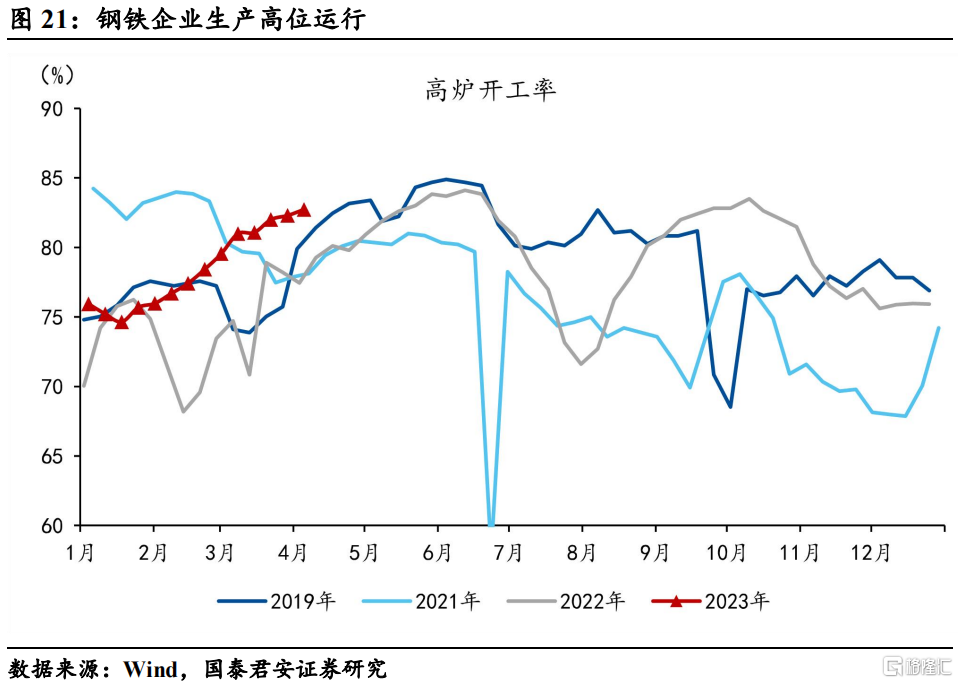

2022年疫情衝擊下的衰退環境疊加經濟週期下行,老經濟的景氣度達到了過去幾年的冰點,也導致非電煤近幾年首次負增(-1.0%),但是當前的環境已出現本質變化,2023年是疫情放開後的復甦之年,經濟週期也已經來到被動去庫階段,部分老經濟鏈條已經見到了庫存拐點(如鋼鐵),也就意味着2023年的非電煤需求將呈現截然不同的局面,我們判斷全年能夠維持2%左右的增速,尤其是下半年工業企業有望進入主動補庫階段,需求彈性將進一步提升。

3. 易升難降的煤價:不必懷疑

當市場對於弱復甦已經形成一致預期的時候,需求端的矛盾(超預期)似乎只能通過“顯微鏡”才能看到,在傳統高彈性的經濟週期中這種“先需求、後供給”的研究範式相對有效,但在當下國內新老經濟分化、全球能源危機頻發的環境,當我們拿起“望遠鏡”,透過弱復甦提前看到供給側的隱患,宏觀環境的超預期其實不難獲得。顯然,市場正在過度定價弱復甦背景下,新增供給的空間能夠彌合相應的缺口,低估了以人工智能為代表的新經濟發展帶來煤炭需求的韌性,未來煤價易升難降。

4. 風險提示

疫情反彈超預期、經濟修復大幅低於預期

注:本文來自國泰君安證券發佈的《被低估的煤炭,能否衝破弱復甦的枷鎖?——宏觀視角看行業系列一》

報吿分析師:董琦、韓朝輝

本訂閲號不是國泰君安證券研究報吿發布平台。本訂閲號所載內容均來自於國泰君安證券研究所已正式發佈的研究報吿,如需瞭解詳細的證券研究信息,請具體參見國泰君安證券研究所發佈的完整報吿。本訂閲號推送的信息僅限完整報吿發布當日有效,發佈日後推送的信息受限於相關因素的更新而不再準確或者失效的,本訂閲號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發佈的研究報吿為準。

根據《證券期貨投資者適當性管理辦法》,本訂閲號所載內容僅面向國泰君安證券客户中的專業投資者。因本資料暫時無法設置訪問限制,若您並非國泰君安證券客户中的專業投資者,為控制投資風險,還請取消關注,請勿訂閲、接收或使用本訂閲號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閲號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士諮詢並謹慎決策。國泰君安證券及本訂閲號運營團隊不對任何人因使用本訂閲號所載任何內容所引致的任何損失負任何責任。

本訂閲號所載內容版權僅為國泰君安證券所有。訂閲人對本訂閲號發佈的所有內容(包括文字、影像等)進行復制、轉載的,需明確註明出處,且不得對本訂閲號所載內容進行任何有悖原意的引用、刪節和修改。