隨着銀行業危機的爆發,市場對美國商業地產面臨信貸緊縮的擔憂情緒日益加劇,多家華爾街投行警告稱,美國商業地產可能會成爲繼銀行業之後再出現“爆雷”的行業。

凱投宏觀就是最新一家警告商業地產存在風險的機構。凱投宏觀表示,美國商業地產與小型銀行的聯繫很脆弱,在最近銀行系統出現壓力後,商業地產沒有得到足夠的關注。

凱投宏觀集團首席經濟學家Neil Shearing週一在一份報告中表示,“美國商業地產貸款主要由中小型銀行主導”,美國中小銀行佔商業地產領域未償貸款的70%。他指出,貸款的減少可能會增加“資本價值的下行壓力”。

Shearing警告稱:“在最壞的情況下,小型銀行和商業地產之間可能會形成‘惡性循環’,對這些銀行健康狀況的擔憂導致存款外逃。”反過來,這將導致“銀行收回商業地產貸款,從而加速構成其資產基礎關鍵部分的行業的衰退,加劇人們對銀行健康狀況的擔憂,從而完成惡性循環”。

危機或傳導至商業地產

目前,包括美國銀行、高盛、摩根士丹利、摩根大通、瑞信等越來越多的華爾街大行都在警告美國商業地產可能爆發危機的前景。

瑞信認爲,危機可能會從銀行業傳導至商業地產。與此同時,摩根大通資產管理公司首席執行官George Gatch也在一次歐洲媒體峯會上警告,在美聯儲大幅收緊貨幣政策後,商業地產成爲全球市場的關鍵風險之一。

凱投宏觀的Shearing表示,房地產行業問題歷來是“重大危機的核心”,例如2007-2008年的全球金融危機、20世紀80年代和90年代的美國儲蓄和貸款危機、1973-1975年的英國“次級銀行危機”和“1929年的大崩盤”。

“如果房地產將成爲銀行體系中更深層次壓力的來源,那麼應該關注的領域可能是商業地產,”他表示,“最近幾天,這已經成爲人們關注的焦點,尤其是在美國,但與銀行系統的聯繫——這是脆弱性的真正來源——在討論中沒有得到足夠的關注。”

凱投宏觀表示,商業地產市場包括工業和零售地產,以及寫字樓和公寓。在Shearing看來,由於本月早些時候硅谷銀行倒閉,小型銀行的存款基礎面臨壓力,商業地產貸款可能會收緊。

據美國銀行與高盛分析,中小地區銀行承擔了美國多達68%至80%的商業地產貸款業務。一旦中小銀行被迫提高流動性儲備而收緊貸款,美國商業地產將面對信貸緊縮的衝擊。

Shearing表示:“當前的焦點是存款外逃的風險,原因是在硅谷銀行破產後,市場對中等規模銀行的健康狀況感到擔憂,以及對未投保存款超過聯邦保險上限(25萬美元)的擔憂。”

“但這掩蓋了一個更廣泛的問題,那就是利率上升導致資金從銀行存款轉向貨幣市場基金,因爲短期證券的利率上升速度快於商業銀行存款的利率。”

這將讓銀行“陷入困境”,從而導致商業地產領域的融資收緊。銀行要麼需要提高存款利率,“與貨幣市場保持一致,並試圖通過提高再融資貸款利率來維持利潤,要麼縮小資產負債表的資產面,以適應較小的存款基數”。

寫字樓地產——最脆弱的一環

如果商業地產危機爆發,寫字樓地產極可能是商業地產中最脆弱的部分。

高盛指出,從體量上看,在寫字樓地產領域,區域性銀行佔在美國銀行貸款的62% ,而國家銀行佔38%。2023-2024年約有1.1萬億美元的商業地產債到期,其中寫字樓貸款佔該債務的23%,僅次於多戶家庭的31%。

更值得一提的是,寫字樓地產的CMBS(Commercial Mortgage Backed Securities,商業地產抵押貸款支持證券)拖欠率已開始上升,高盛預計未來還將顯著上升。

高盛稱,拖欠率上升與當前的加息週期息息相關。雖然失業率上升是全球金融危機期間寫字樓地產拖欠率上升的一個關鍵驅動因素,但目前這一因素的影響要溫和得多。

瑞信也認爲,地產領域中風險最大的是寫字樓地產,一是因爲商業地產貸款市場對此類資產的敞口過大,另外,居家辦公以及混合工作模式對寫字樓地產基本面存在持續的負面影響。

瑞信分析師Tayo Okusanya在一份報告中指出,由於利率不斷上升,商業地產的利率上限繼續上升,這意味着商業地產貸款的新估值可能會更低,而這些貸款背後的商業地產抵押品可能已經貶值。

由於貸款餘額超過了地產的價值,瑞信看到了更多有關寫字樓房東交還了鑰匙的消息。並且,該行注意到,CMBS拖欠率在2023年2月環比躍升18個基點,而過去12個月中,多戶住宅和寫字樓的拖欠率增幅最大。

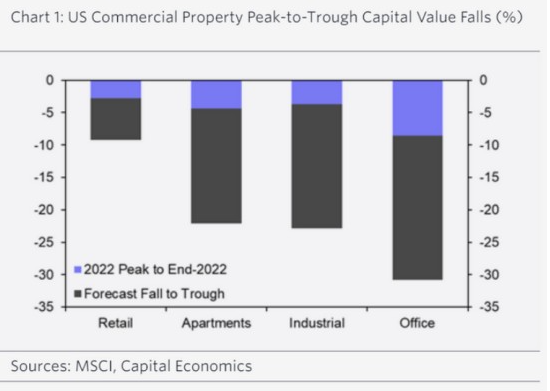

這也導致美國商業地產價格從2022年年中的峯值普遍下跌4%至5%,凱投宏觀預計,美國商業地產價格將進一步下跌18%至20%,“從峯值到低谷的跌幅約爲22%”。從該機構報告中的一張圖表也可以看到,寫字樓地產可能出現最嚴重的下跌。

Shearing表示:“來自房地產行業的風險與15年前大不相同,其後果可能對實體經濟的損害要小得多。但在等待最後的(壞)結果的過程中,商業地產——及其與中小型銀行的聯繫——顯得尤爲重要。”