本文來自格隆匯專欄:任澤平;作者:任澤平

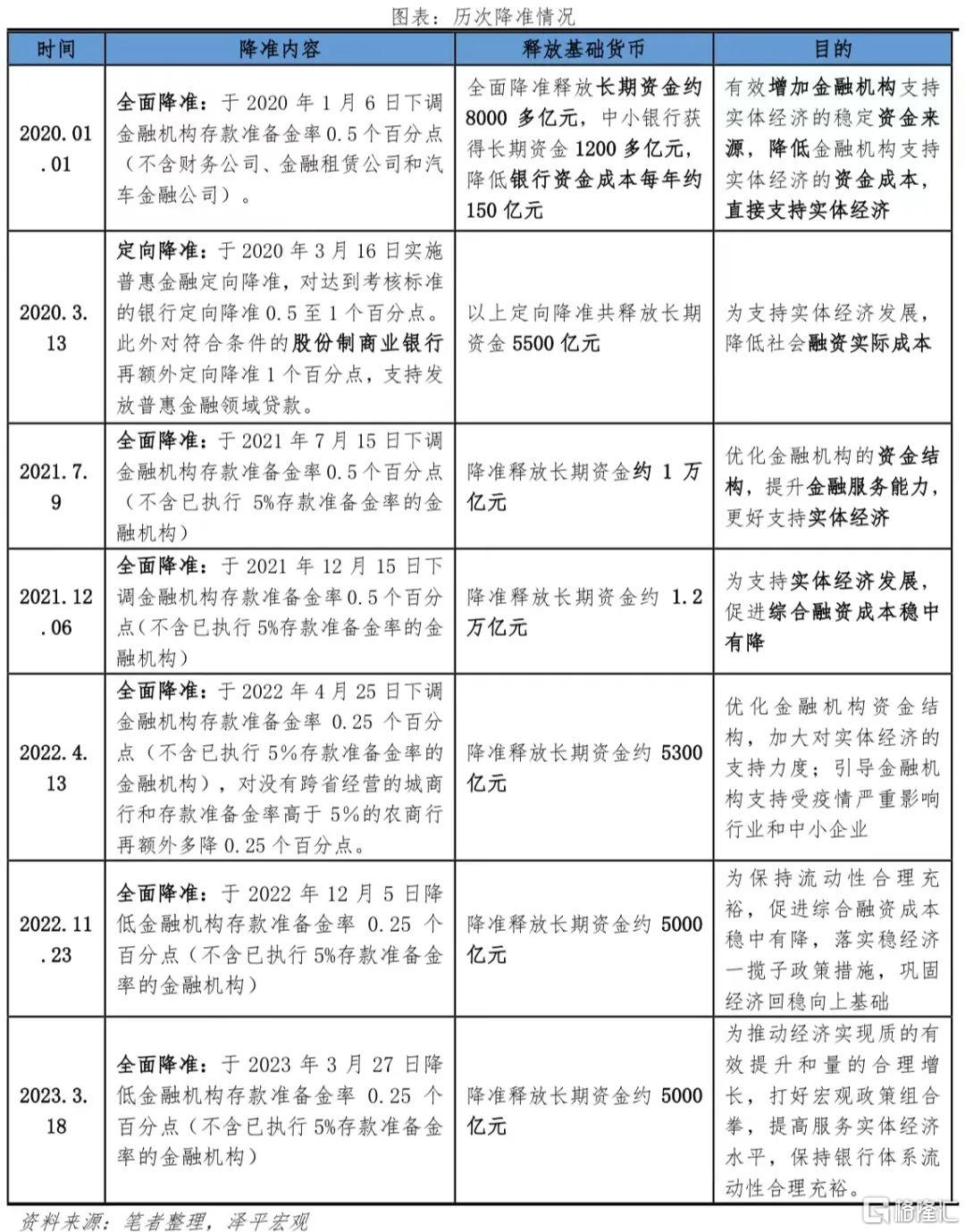

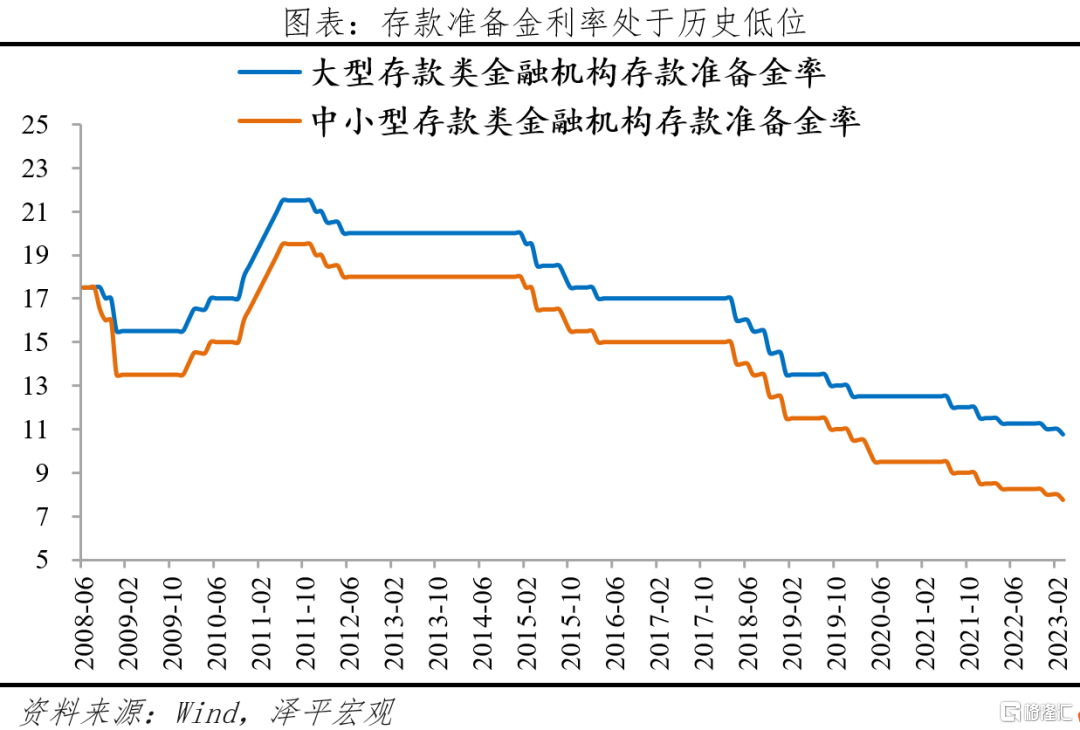

3月17日,中國人民銀行決定於2023年3月27日降低金融機構存款準備金率0.25個百分點(不含已執行5%存款準備金率的金融機構)。

繼本月央行超額續作MLF,317降準25bp,累計釋放超萬億元中長期資金,維持流動性合理充裕。在通脹温和、美聯儲加息放緩的窗口期,本次降準為全力拼經濟補充彈藥。未來貨幣政策保持寬鬆,但不會“大水漫灌”,保持適度剋制,側重精準發力,擴內需,促創新。

同時,當前仍不可盲目樂觀大意,美聯儲持續加息引爆硅谷銀行等金融風險,歐美經濟衰退拖累外需,國內就業仍待改善,企業家信心仍待恢復,房地產軟着陸和新模式仍待破題,行百里者半九十。只要一心一意謀發展,全力以赴拼經濟,今年中國經濟將重新引領全球。創新發展、高質量發展,關鍵要調動地方政府、企業家以及市場主體等的積極性,提振信心。

1、原因:全力拼經濟,補充長期流動性資金,抓住貨幣寬鬆窗口期

一是經濟復甦處於爬坡期,需政策進一步鞏固呵護。在經濟復甦基礎未牢的大環境下,降準釋放鞏固經濟回穩向上態勢的政策信號,加強經濟回暖預期,保持寬信用環境。1)受制於就業和收入,內需不足。2月核心CPI仍低迷,同比0.6%,反映國內消費需求恢復依然偏弱。2)外需低迷,出口疲軟。2月出口累計同比-6.8%,降幅較大,主要受海外需求持續下降影響。3)房地產銷售投資轉暖,但整體仍在下降區間,需政策加碼鞏固。1-2月份,全國商品房銷售面積同比為-3.6%,較12月降幅縮窄27.9個百分點,全國房地產投資同比增長-5.7%,較12月降幅縮窄6.5個百分點。

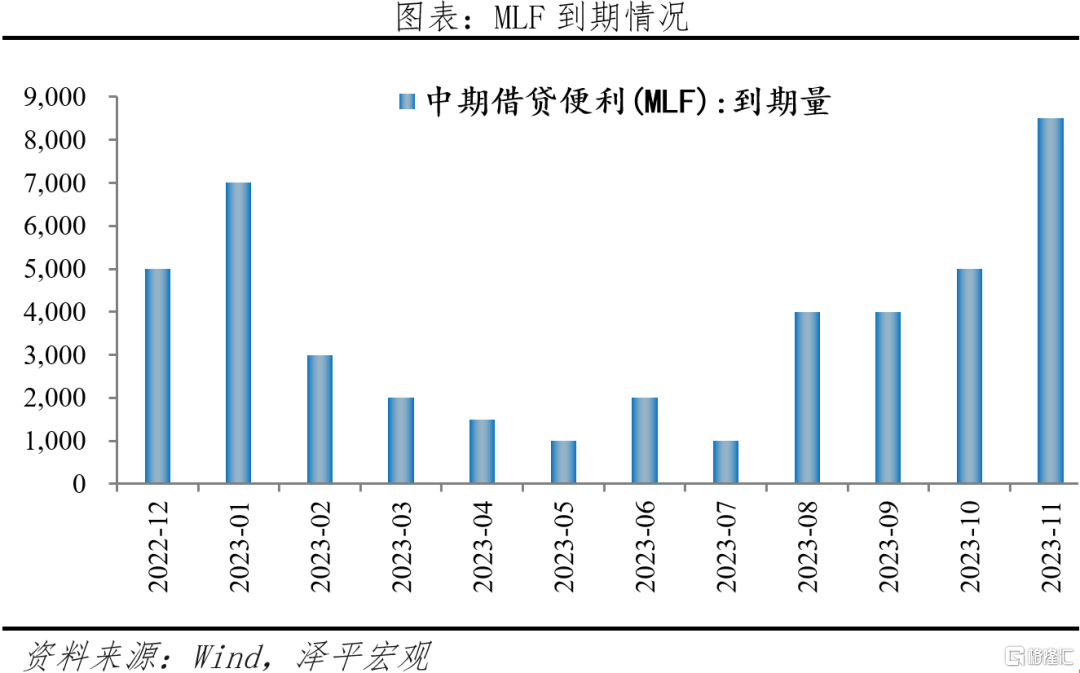

二是信貸融資需求恢復強勁、專項債前置,市場流動性缺口擴大。1)信貸需求回暖,出現“開門紅”。新增人民幣貸款連續三個月大幅多增,其中,企業端融資需求強勁,居民中長期貸款更是逆轉了過去一年以來的多減或少增態勢,呈現反轉復甦。2)財政加力提效,流動性需求較大。2023年地方政府專項債預算前置,提前批額度高達2.2萬億元,1-2月新增專項債較去年同期發行提速,對市場流動性帶來一定的壓力。3)銀行間資金成本上升。過去四個月央行連續通過超額續作MLF,釋放中長期資金,但隨着信貸持續回暖,預估超儲率近兩月持續下降,銀行間流動性持續緊張,DR007利率中樞上移達2.1%,高於2%的政策利率。3月3日,央行行長易綱表示,“用降準的辦法‘吐出’長期流動性來支持實體經濟,仍是一種有效方式,使得流動性處在合理均衡水平上”。

三是美聯儲加息預期放緩,存在降準窗口期。海外經濟方面,美國通脹持續回落,銀行體系風險加劇,加息節奏放緩,對國內貨幣政策制約減少。美國2月CPI同比上升6.0%,連續八個月下降。同時,近期硅谷銀行破產只是冰山一角,美國正在面臨整個銀行業和流動性危機,其負面效應也已經外溢至歐洲金融體系。疊加美國CPI數據與銀行體系風險後,對於美聯儲3月議息會議,市場預期從加息50個BP下調至25個BP甚至不加息,我國貨幣寬鬆政策迎來時間窗口。

2、方式:全面降準,釋放超5000億長期資金,降低成本約56億元

從方式來看,略超預期的全面降準,寬鬆信號明確。鞏固當前經濟的復甦態勢,需要有力的政策對沖,全面降準力度更大,寬鬆信號意義更強,有助於提振市場信心,引導市場形成流動性合理充裕的一致預期,促進金融機構對實體經濟的支持力度。

從量上看,本次降準釋放長期資金約5000億元,穩定資金面基本盤,保持流動性合理充裕。本次降準25bp,延續之前兩次相對剋制的降準幅度,大約能釋放超5000億元的超額準備金。疊加本週央行通過MLF超額續作以及加大逆回購操作量,淨投放7210億元,並配合結構性貨幣政策工具,將釋放超萬億元的增量資金注入實體經濟。

從價上看,將降低金融機構資金成本每年約56億元,減輕銀行負債端的成本壓力。降準相比於MLF超額續作,可以一次性釋放低成本基礎貨幣,目前MLF利率2.75%。去年以來,居民儲蓄意願較強,人民幣存款高增、淨息差持續收窄,本次降準節約金融機構負債端成本每年約56億元,一定程度上緩解銀行負債端壓力。

從時點上看,本次降準略超預期。3月15日,央行通過超額續作MLF釋放中長期流動性資金,市場預期降準必要性降低。本次降準顯然略超預期,不過降準釋放的低成本中長期資金,將極大緩解市場資金壓力,支持經濟復甦,實則也是情理之中。

3、影響:釋放流動性,帶動經濟復甦,利好股市、債市、房市

對實體經濟而言,降準為金融機構提供低成本的長期資金,通過金融機構傳導可促進降低實體經濟綜合融資成本,有利於提振信心、進一步改善融資需求、推動經濟復甦。

對股市而言,股市是貨幣的晴雨表,降準提振估值。股市是貨幣的晴雨表,本次降準釋放流動性,提升股市估值。同時,本次降準傳遞了政策全力拼經濟的積極信號,有利於提高市場風險偏好。

對債市而言,短期提振債券市場。降準有利於彌補銀行流動性缺口,改善資金面壓力。本次略超預期的降準短期提振債市信心,降準公佈後,10Y國債活躍券收益率立即下行2.25bp。從中長期來看,債市主線仍取決於經濟復甦的節奏與力度。

對房地產市場而言,將呈現分化式復甦。降準進一步釋放穩地產積極信號,有利於降低房企融資難度,提振購房者信心。部分熱點城市,尤其是其中的改善性房產,有望在降準政策下進一步助力“小陽春”。

4、展望:貨幣政策延續寬鬆,強調適度精準而非“大水漫灌”

展望未來,貨幣政策將延續寬鬆基調,“穩”字當頭,貨幣政策保持穩健並精準有力。目前經濟復甦基礎不牢,居民消費、房地產與民營經濟信心仍需提振,海外風險蔓延需要增強風險防範意識。預計貨幣政策總體維持寬鬆,強調適度精準而非“大水漫灌”。

總量層面,延續寬鬆基調,配合財政前置,保持流動性合理充裕。政府工作報吿提出,“積極的財政政策要加力提效”,“赤字率擬按3%安排”,“擬安排地方政府專項債券3.8萬億元”,財政發力需要聯動貨幣政策傾斜支持,但不會“大水漫灌”。

結構層面,央行Q4報吿、政府工作報吿定調“穩健的貨幣政策要精準有力”,穩健貨幣政策疊加結構性工具是“穩增長、穩就業、穩物價”三重目標下的最優解。寬信用仍是重心,重點是擴內需,提振信心。結構性工具將在支持實體經濟、擴內需、穩地產方面發揮積極作用。