中国人民银行决定于2023年3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

央行在公吿中表示,为推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕。

本次降准的信号作用在于确认了宽货币周期的延续,有利于稳定市场预期。

公吿发布后,银行间主要利率债收益率快速下行,10年期国开活跃券“22国开20”收益率下行1.25bp,10年期国债活跃券“23附息国债04”收益率下行0.5bp,30年期国债活跃券“22附息国债24”收益率下行1.75bp。

央行在2022年已经降准了两次,为实体经济提供超一万亿元长期流动性。2018年以来已累计14次降低存款准备金率,释放的长期流动性超过11万亿元。

市场普遍预期会在一季度会降准或者降息。而且鉴于近期央行行长易纲在新闻发布会上称降准支持实体经济的方式有效,因而市场对3月降准存在一定的预期。

降准前的资金面状态

2023年以来资金利率波动加大,DR007中枢抬升至2%-2.2%。回顾2月,由于春节假期、缴税期等原因,市场流动性趋紧,市场利率在大多数时点均位于政策利率上方,DR007月内均值为2.11%。

央行一直在通过MLF搭配OMO来呵护市场流动性高。3月15日央行等价超额续作MLF,实现了2810亿元的中长期流动性净投放,体现了央行对于当下银行间流动性水位的关注,以及补充中长期流动性的意图。

近日DR007利率又有往上走的趋势。今日,DR007加权利率为2.11%。

其实在“2月信贷小好、3月信贷大好”的前提下,国君宏观在2月就认为未来两三个月央行降准可期。

事实上,随着经济修复,信贷需求仍然较强、信贷投放规模较大,导致银行间中长期流动性紧张,因此需要进一步加大中长期流动性的支持。

1月信贷多增规模创历史新高,信贷新增4.9万亿元,同比多增9200亿元。2月信贷延续强势,新增1.8万亿,同比多增近5800亿。

1-2月经济修复稳中向好

但除了信贷方面,宏观经济的状况也是出发降准的一个重要因素。一般来说,降准与MLF超额续作的选择核心取决于基本面状况,触发降准或许需要更多基本面走弱的因素。

3月15日,国家统计局公布数据,综合数据来看,1-2月经济修复稳中向好。但细分结构来分析,在外围经济趋于复杂,地缘政治云波诡谲的情况下,中国经济要实现全年GDP5%的增长目标,要付出较为艰苦的努力。

具体来看,1-2月需求改善,地产超预期修复,但消费仍然相对乏力,而且工业生产不及预期。

2月CPI数据比预期要弱,2月我国CPI同比读数回落至1.0%,低于Wind一致预期的1.8%。这意味着内需发复苏程度仍是比较弱。

1-2月出口同比下跌6.8%,好于预期,且进口下跌10.2%,降幅大幅超预期,进口数据超预期回落也是内需疲弱的另一佐证。

在货币政策收紧导致海外经济走弱是明确的,也就是说今年出口对经济增长的贡献有限,关键就在于内需的扩大,当然政策扩大内需是明确的,接下来就看政策如何有效扩大内需。

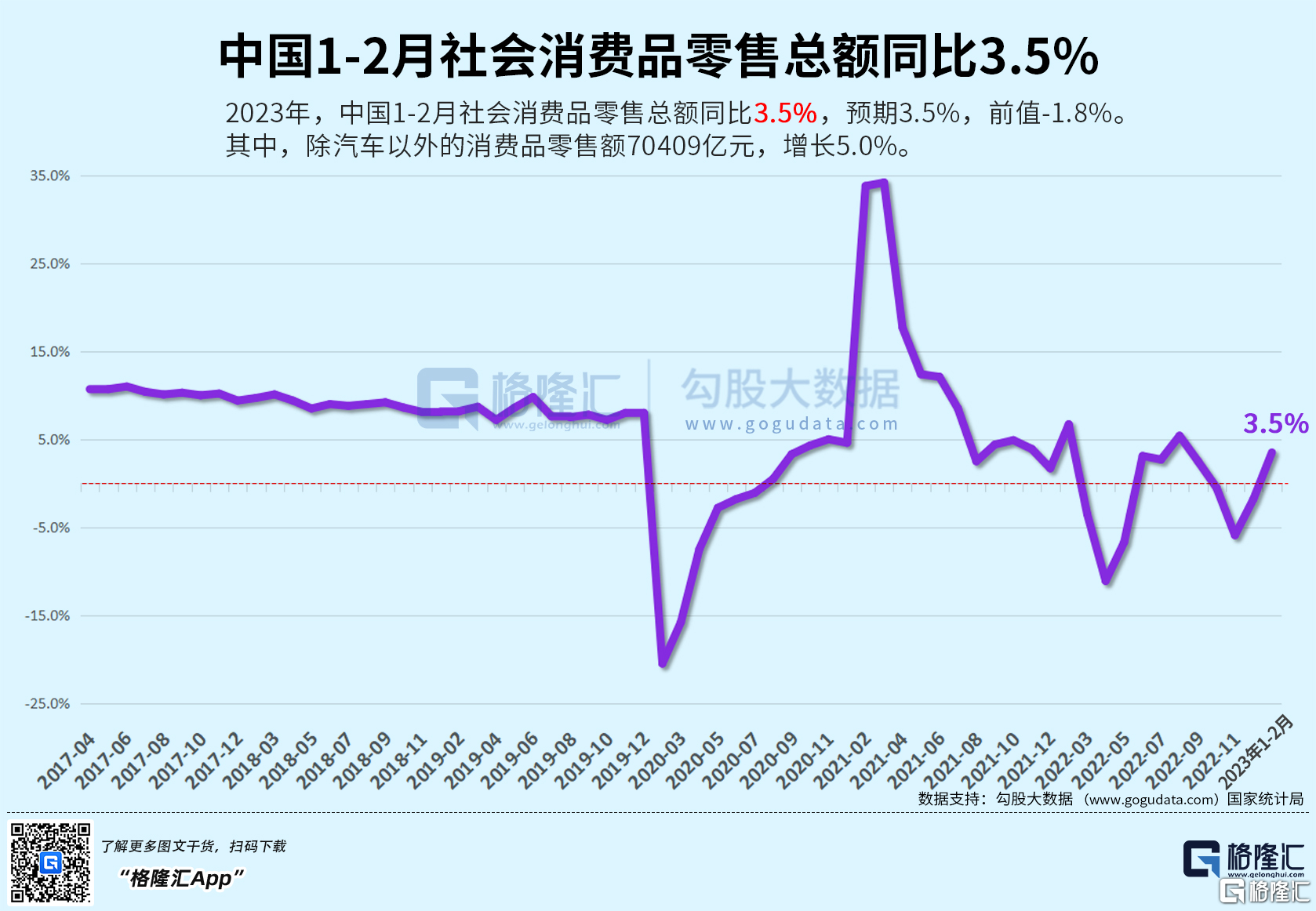

中国1至2月社会消费品零售总额同比3.5%,预期2.9%,社会消费品零售总额当中18类限额以上单位中有12类增速在加快;

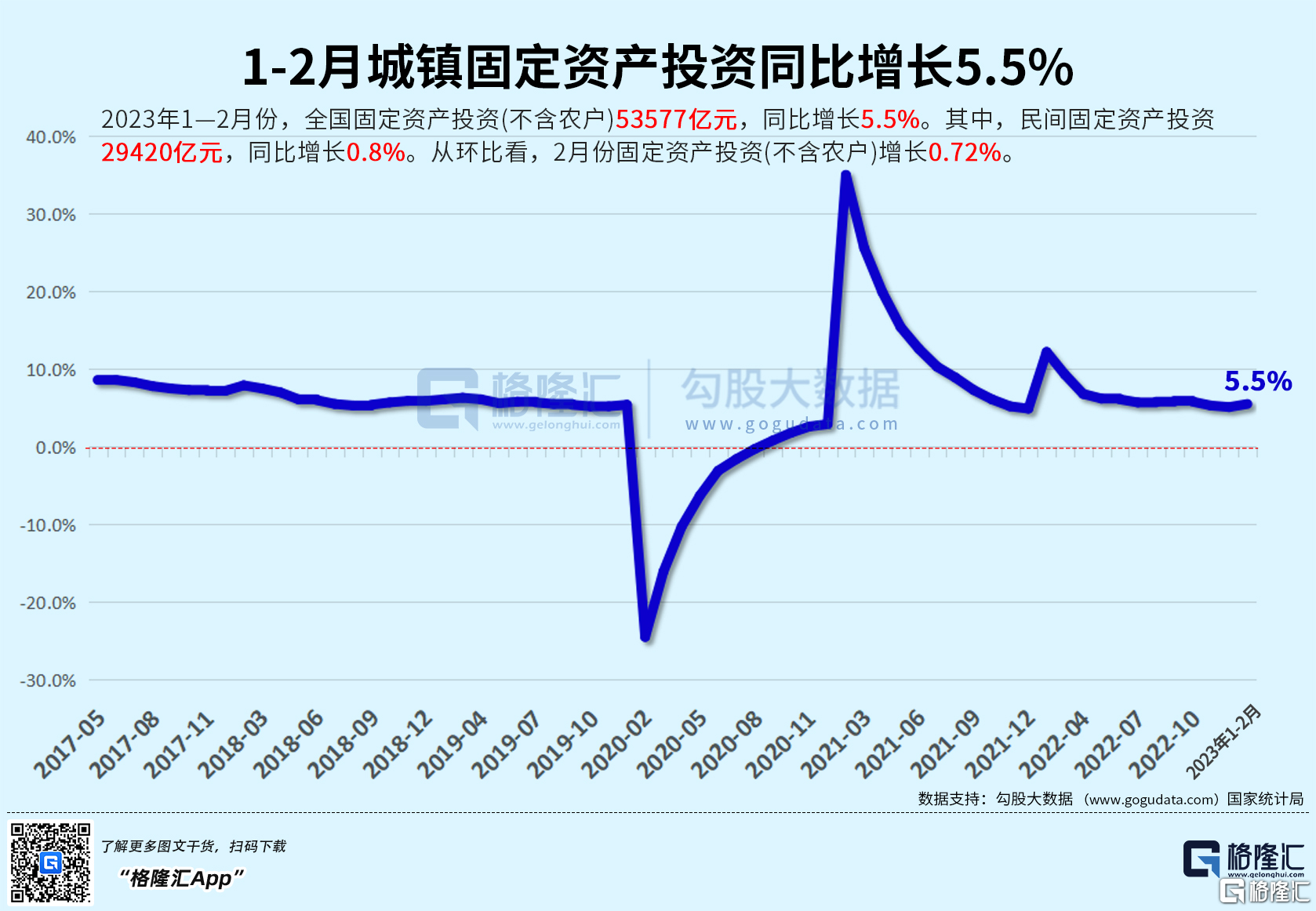

生产端,城镇固定资产投资同比5.5%,预期3.3%。规模以上工业41个大类行业当中有28个行业增速回升。

另一方方面,中信宏观分析师明明提出:中期视角上需关注MLF存量走高触发降准置换MLF的可能性。他解释道道,截至2023年3月,MLF存量已达到了51090亿元,客观上可能存在触发降准置换MLF的可能性。

易纲:货币政策在总量上保持对实体经济的支持力度

3月3日中国人民银行行长易纲在答记者问时表示,货币政策在总量上保持对实体经济的支持力度,充足的信贷增长对稳就业、保民生起到了至关重要的作用,特别是保住小微企业的市场主体,让他们可以有一个很好的货币信贷环境。

对于利率政策,央行行长易纲表示,要以国内经济为主来考虑问题,要保持实际利率的合适水平,适当降低融资成本。

对于下一步的工作思路,易纲表示,一方面,货币信贷的总量要适度,节奏要平稳,要巩固实际贷款利率下降的成果;另一方面,还要适度发挥结构性货币政策的作用,继续对普惠小微、绿色金融、科技创新等领域保持有力的支持力度。

降准对投资影响几何?

一般而言,降准对股票等风险资产构成利好。不过就看市场在经济弱和政策加大支持力度两个方面偏向哪一个因素了。但是全年两次降准次日后,A股是下跌的。

降准是货币政策宽松的操作之一,可能会导致人民币贬值,但如果后续宏观经济企稳,汇率也会升值。

债市方面,降准带来资金面宽松下,债市利率或趋于阶段性下行。从历史上看,在公开提及降准后的5-10个交易日,10年期国债收益率以下行为主。

小结

目前海外央行除了要处理棘手的高通胀,金融稳定方面也是麻烦不断,显示SVB48小时内闪电倒闭,再来是百年银行瑞信“摇摇欲坠”,美国银行第一共和银行又在商讨出售资产。

而且昨日欧盟超市场预期加息50基点后,目前市场高度关注美联储下周的议息会议是否会坚持加息。因为昨日华尔街11家大行联手想第一共和银行注资300亿美元,说明美美联储激进的加息下,美国的银行业不断在暴露出问题。

在这种情况下,虽然说海外银行危机对中国的银行业影响可控,而且我国央行政策是“以我为主”,但在全球化体系下,降低银行端的成本也是一个好的预防措施。