華爾街知名金融機構Evercore將如今美國銀行業面臨的壓力與華爾街曾面臨的另一個關鍵時刻進行了對比:那就是經歷儲蓄和貸款危機以及“黑色星期一”美股大規模崩盤的1987年。

該機構的高級董事總經理朱利安·伊曼紐爾(Julian Emanuel)週一接受媒體採訪時表示:“在美聯儲主席鮑威爾暗示美聯儲有可能在22日加息50個基點24小時後,你會看到類似的這種金融壓力在系統中形成,這足以說明如今的金融環境處於極度不確性之中。”

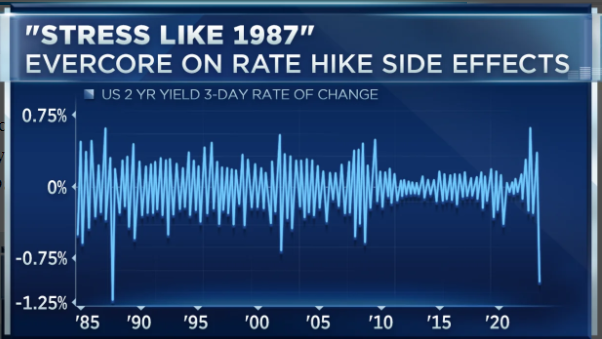

伊曼紐爾引用了Evercore於週一發佈的一份最新報告,強調了與上週五硅谷銀行火速倒閉這一黑天鵝事件後兩年期美國國債收益率暴跌和1987年期間股債市場的驚人對比。

他指出,美國2年期國債收益率的三天期跌幅非常驚人,從5.08%的峯值一度跌至最近3.99%的歷史性谷底,創下自上世紀80年代以來最大的三日期跌幅。

他週一在致該機構客戶的信中寫道:“這次下跌是有記錄以來速度最快的一次,只有1987年那一時期能與之相匹敵。時任美聯儲主席格林斯潘推出了著名的‘美聯儲看跌期權’,確定提供幾乎‘無限’的流動性支撐,並在1987年“黑色星期一”美國股災,以及金融市場大崩盤之後迅速降息75個基點。”

在1987年,市場經歷一系列黑天鵝事件後,標普500指數一度暴跌約36%,但在美聯儲的時任主席格林斯潘的領導之下,美聯儲於當年年末開啓降息週期——從此以後市場將此舉命名爲“美聯儲看跌期權”。從1987年10月美國股市大崩盤,格林斯潘領導美聯儲通過降低利率救市開始,標誌着“美聯儲看跌期權”問世。此後的1988年標普500指數收漲超12%,1989年更是最終收漲超27%。

伊曼紐爾認爲,前方還有更多的問題潛伏着,特別是如果美聯儲繼續堅持提高利率的話。他接受採訪時表示:“假如說,我們所看到的僅僅是貨幣緊縮效應的第一聲警告,那麼我們將經歷又一輪的經濟衰退。”

隨着美聯儲官員進入3月22日利率決議前的緘默期——即美聯儲官員們將不被允許在公開場合發表講話,市場無法揣測美聯儲官員們近期對於硅谷銀行事件的態度,但從此前鮑威爾在國會山的“鷹派”證詞以及美聯儲票委的強硬言論來看,美聯儲抗擊通脹的鷹派態度十分堅定。

伊曼紐爾預測美國將出現較溫和的經濟衰退,預計美股市場將再次測試去年10月的階段性低點。他表示:“最終的結果是,我們確實希望看到足夠的市場低迷,同時這也讓股票價格變得更加有吸引力。”“但我們離那里還有一段距離要走。”

“至於我們真正需要重要認識的下一件事,那就是:總體而言,信貸交易市場將做出什麼樣的反應。” 伊曼紐爾強調。

伊曼紐爾堅持Evercore於去年12月設定的標普500指數今年年底目標點位4,150點。該指數的週一收盤點位較Evercore這一預期低大約8%。