萬物皆週期,A股市場同樣存在着明顯的風格切換。

2022年,市場遭受重挫,走出“W”形態震盪下跌行情,大小盤風格持續轉換。2023年,市場迎來“開門紅”,或將迎來轉折的一年,後續市場風格的主線又將會如何演繹?

近日,格隆匯與深圳證券交易所基金部聯合舉辦“中國式現代化投資路徑——2023投資者大會·基金專場”,富國基金金澤宇及多家頭部機構的中生代基金經理和經濟學家分享了最新觀點。

(圖片來源:格隆匯)

筆者有幸參與其中,藉此次參會所見所想,梳理和總結與會嘉賓的部分核心觀點,談談2023年資本市場中優質資產的佈局機會。

2023年:小盤成長風格或更佔優

今年以來,以中證1000為代表的國內小盤成長股指數領漲寬基,好於大盤股表現,重回投資者的視野。

據富途牛牛數據顯示,截至2月27日,代表大小盤指數的滬深300和中證1000,漲幅分別為4.45%和9.75%,小盤股表現明顯更為活躍。

(彩色K線:滬深300指數,紫色K線:中證1000指數;數據來源:富途牛牛。指數歷史表現不代表未來,不構成基金業績表現的保證。)

可以看到,成長性好的優質中小市值公司是今年行情的主力,市場風格正從大盤價值股向中小盤成長股輪動。

隨着市場回暖,業績增速較快、成長風格顯著的公司表現或將更加亮眼。同時,在市場流動性較為寬鬆的時候,小盤股靈活性強,相較大盤股更具優勢,後續行情仍存更多期待。

筆者認為,無論是從市場情緒來分析,還是站在成長和價值的維度觀察,小盤股風格或在2023年更加佔優。

中證1000指數的投資屬性:稀缺、成長

進一步來看,中證1000作為小市值的代表指數,一直以來都有着較高的收益彈性,體現出較好的投資屬性。

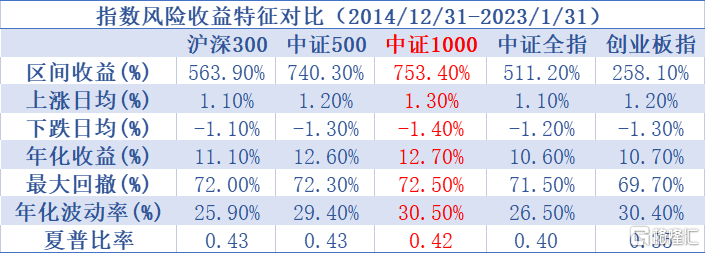

參考歷史業績表現,中證1000指數自基日起年化收益率高達12.79%,年化夏普比率為0.42,每承擔單位風險所獲得超額收益的能力優於其它幾隻寬基指數。

(數據來源:Wind;指數歷史表現不代表未來,不構成基金業績表現的保證。)

中證1000指數能夠跑贏市場其他寬基指數,金澤宇表示這背後主要在於其兩大獨特的標籤:

1、“純正小盤股”展現十足稀缺性

中證1000指數的第一個標籤是稀缺。

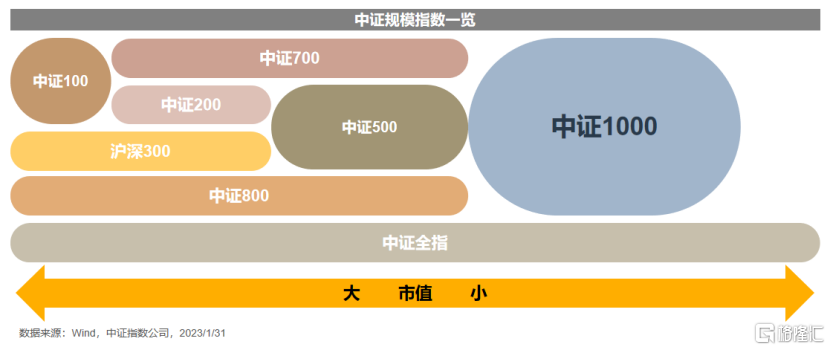

相較於目前市場的寬基指數,中證1000指數定位於市值排名在801-1800範圍的公司,是為數不多聚焦中小市值公司的指數。

例如,上證50、中證100、滬深300、中證800等均屬於偏大盤市值的指數,而中證1000指數則是由中證800指數樣本股之外規模偏小且流動性好的1000只股票組成。

(數據來源:Wind)

換言之,中證1000指數的市值區間基本上在50億到200億,既能與滬深300和中證500等指數形成互補,同時還更能綜合反映出A股市場中小市值公司的整體股價表現。

另外,在基金產品的資產配置中,無論是主動權益類基金,還是行業主題類ETF,基金經理更偏向於選擇行業裏面市值較大的龍頭企業,而不會覆蓋那些行業裏如50億的小市值公司。

總的來説,中證1000指數為市場提供了較為純正且稀缺的小盤風格投資品種。

2、“專精特新”賦予較高成長性

中證1000指數的第二個標籤是成長。

談到中證1000指數,一些投資者抱有“持倉分散、缺乏主題”的印象,這源於其行業分佈比較均勻,囊括了醫藥、新能源、芯片、技術、化工等等。但如果換個角度來看完全不同,“專精特新”從另外一個維度重構它:無論囊括什麼行業,其本質是專精特新含量較高的行業,指數成分股中專精特新企業的佔比達到40%(信息來源:“專精特新”政策相關文件、Wind、廣發證券發展研究中心,截至2023/1/31)。

較高的專精特新含量,自然賦予了中證1000指數較高的成長性。

單看專精特新的幾個代表行業的表現,也是可圈可點。它們可能是貫穿去年、今年乃至明年的主題賽道,值得大家反覆琢磨和深入研究。

聚焦專精特新,這一賽道在政策上分為兩大類,一類是“補鏈”,即在全球產業鏈尚存弱勢、需要迎頭趕上的行業;一類是“強鏈”,即在全球產業鏈擁有優勢、需要鞏固優勢的行業,相關重點行業基本上可以概括為5個。

“補鏈”:

1) 高端裝備製造,包括工業母機、航天裝備等,對應的是我國從製造業大國成長為製造業強國的必由之路。

2) 新材料,包括MLCC、軍用新材料等,對應的是高端製造升級、國產替代,如製造高端武器裝備過程中繞不過的先進材料。

3) 醫藥,包括高值耗材、CXO等,對應的是扶持我國研發型生物醫藥企業,支持部分高端醫療器械、創新藥等追趕國外龍頭。

“強鏈”:

4) 新能源,包括新能源車、光伏等,對應的是新能源革命,以及我國“製造業”彎道超車的機遇。這也是中證1000指數中權重較高、有望繼續做大做強的板塊之一。

5) 新一代信息技術,包括半導體、IDC等,對應的是數字經濟,建設數字中國。

這樣的邏輯下,上述5大行業可能正是今年最有望受到政策扶持、業績確定性及成長性較高的領域。

再看回中證1000指數本身,其囊括這些專精特新的代表行業,分佈相對均勻,佔比達到40%(信息來源:“專精特新”政策相關文件、Wind、廣發證券發展研究中心,截至2023/1/31)。或者換句話説,中證1000指數重點覆蓋的是政策扶持、成長性較高的賽道。

如何“玩轉”中證1000指數?

明確了中證1000指數的投資屬性,下一個問題則是如何玩轉這一策略?

任何投資策略都有限定條件和適用範圍,若不能深刻理解往往會適得其反。

金澤宇給出了進一步的解讀:

究其根本,還是在於獲得絕對收益、相對收益。

簡單來説,對應為高拋低吸策略、均線突破策略等。相對收益為例,簡單的大小盤輪動方法,便是利用大小盤行情比值的均線乖離率(即通常所説的金叉和死叉),例如中證1000指數與滬深300指數點位的比值,其形成的連續的曲線向上走,即意味着小盤的趨勢向好。

並且,可以看到這個比值呈現較為穩定的運動趨勢,能夠持續一段時間,而非不停的來回切換。

參考A股的歷史經驗,2013-2015年呈現小盤股行情,尤其是在2015年的牛市中,小盤股彈性顯著;再到2021年以來,小盤股盈利趨勢向上、估值處於低位,迎來業績與估值的戴維斯雙擊。

(數據來源:Wind)

在這個角度上,既然有輪動趨勢,想必獲利並不複雜。

然而,如果真的想要精準把握大小盤輪動,認真從宏觀邏輯的角度來判斷,則會發現這並不簡單。

舉一個例子,金融學裏最簡單的公式——利潤貼現(分子是淨利潤*利潤增速,分母是當前的利率水平)。

分子方面,大家可以通過分析師研究報吿或者市場點評獲得信息,大概有一個預期。而分母方面,第一點叫無風險利率,採用“30%國內+70%海外”的組合或者採用100%的國內數據都可以,但一定要考慮通脹的相關問題。並且,無風險利率不能簡單的採用國債十年期到期收益率,還要用到期限利差,最終得到更真實的利率水平。

這還只是一個維度。

更重要的是,對於中證1000指數成分股更多的要看信用價差。這是因為其中約60%-70%是民營企業,而且是中小企業,其實它們的信用評級比較低,無法簡單的用利率水平來衡量相關影響。比如説,市場利率面向的是信用評級好的企業,反之則需要付出高於市場利率的代價,這一因素的影響程度往往比無風險利率還要高。

最後結合來看,結論還是當前市場比較支持中證1000指數這類小盤股。

而也正如金澤宇此次活動分享的主題:獲利不復雜,輪動不簡單,“玩轉”中證1000指數的答案,可能不止一種。

或者可以説,不同的投資者對應不同的答案。對於一些投資者,如果能夠把握賽道的熱點,判斷大小盤輪動,可以考慮跟蹤具體賽道或是個股;而對於另外一些投資者,基於其背後邏輯的複雜性,包括上述中證1000指數的覆蓋廣闊、指標多元等,一定程度上決定了用ETF來實現這一策略的優越性,不妨對ETF工具予以更多重視。

尾聲

一直以來,華爾街流傳着這樣一句話:“要在市場中準確地踩點入市,比在空中接住一把飛刀更難。”

尤其是在陰跌的熊市或牛市的初期中,市場風格更加容易出現模糊。對於投資者而言,選擇指數型基金或是一個“最優解”,能夠較好的避免投資和選錯投資標的的錯誤抉擇。

基於前文所提及的那樣,在筆者看來,小盤股或將成為2023年的主線。中證1000作為小盤股的代表指數,其相關產品也吸引了許多投資機構的爭相佈局。

例如,富國1000ETF(159629)作為富國基金旗下管理的跟蹤中證1000指數的基金產品,同樣也獲得了市場的關注。

該基金前十大持倉股分別為江特電機、四維圖新、鵬輝能源、神火股份、中炬高新、盛新鋰能、菲利華、老白乾酒、九安醫療、東阿阿膠,廣泛分佈在科技製造等業績確定性及成長性較高的行業中,持倉佔比合計3.75%。

(數據來源:基金定期報吿,截至2022/12/31;以上列示不代表個股推薦,不構成投資建議。)

從當下市場來看,隨着國內宏觀經濟和市場逐步好轉,各行業景氣度也將回暖。中證1000這類小盤指數的業績對經濟的敏感度要高於滬深300等大盤指數,彈性也會更大,未來經濟修復或更加有利於中證1000等小盤指數的業績及估值上升。