本文來自格隆匯專欄:國泰君安證券研究,作者:國君交運團隊

報吿導讀

國君交運2016年首次提出中國航空“超級週期”長邏輯。2019年供需已臨閾值,疫後將迎超級週期。巨大的超預期將產生顯著超額收益,戰略佈局機會就在當下。

投資要點

一、航國君航空“超級週期”長邏輯

我們把週期行業持續4-5年甚至更長時間的高盈利定義為超級週期(Supercycle)。理論上週期行業似乎不應有超級週期,所以一旦發生,超額收益十分顯著。回顧過去二十年全球交運歷史,我們僅觀察到兩個“超級週期”,中國投資拉動的2004-08年大宗商品航運超級週期,與美國經濟新常態下的2013-19年航空超級週期。國君交運團隊2016年首次提出中國航空“超級週期”長邏輯——中國航空消費持續滲透,而空域時刻瓶頸凸顯,供需持續向好終將推動客座率突破閾值,中國航空業盈利中樞將明顯上升,高盈利的持續性將超市場預期。

二、美國航空“超級週期”的啟示:客座率突破閾值是關鍵

長期以來,航空業被認為“毀損價值”。而與傳統印象極大反差的是,2013-19年美國航空業出現了“超級週期”,不僅航司回報豐厚,航空股亦

超額收益顯著。(1)穩定回報階段(1948-1978年):美國航空業被嚴格管制,類似公用事業,持續盈利而極少虧損。(2)毀損價值階段(1979-2012年):美國航空業管制放鬆,成為完全競爭行業。客座率持續提升但整體仍過剩,行業利潤率以零軸為中樞劇烈波動。(3)超級週期(2013-2019年):客座率突破閾值,行業利潤率中樞升至歷史高位,航司持續高ROE,股價累計上漲達3.3倍。

三、中國民航空域時刻瓶頸凸顯,疫後將迎中國航空超級週期

航空仍是資本市場偏見最大的行業,長期超預期巨大,當下投資價值凸顯。航空大邏輯,並非僅是“疫後供需錯配盈利大年”短邏輯,而是“航空超級週期”長邏輯。需求端,中國航空消費滲透仍極低,疫情未改需求長期增長動能與結構。供給端,中國航空業擁有難得的長期存在的空域時刻瓶頸。“十二五”空域時刻瓶頸已凸顯。“十三五”局方出台系列政策嚴控供給,並票價市場化,引導從量到價。“十四五”航司理性規劃運力降速,機隊與時刻匹配度提升。疫後票價上行將推動航司盈利中樞上升,中國航空業將迎超級週期。

四、戰略佈局中國航空超級週期,增持

中國航空業疫後復甦已開啟,待出行心理建設完成,航空需求將充分釋放,不僅將現盈利大年,更將迎來中國“航空超級週期”。疫後航司盈利中樞上升確定,高景氣的持續性將超市場預期。巨大的超預期將產生顯著超額收益,戰略佈局機會就在當下。維持航空業“增持”評級。維持中國國航、吉祥航空、南方航空、中國東航、春秋航空“增持”評級。

五、風險提示

疫情、經濟、政策、油價匯率、安全事故、增發攤薄。

報吿正文

中國民航業疫後復甦開啟,資本市場預期先行,股價已回到疫情前。與市場不同,我們認為航空股當下投資價值仍凸顯,值得投資者重新審視與深度研究。我們將通過系列報吿,就市場核心分歧逐一探討。

當下,最大分歧在於,市場普遍認為航空投資僅是“疫後供需錯配盈利大年”短邏輯。而我們認為,是中國航空“超級週期”長邏輯。巨大的超預期,將產生顯著超額收益。

我們把週期行業持續4-5年甚至更長時間的高盈利定義為超級週期(Supercycle)。理論上週期行業似

乎不應有超級週期,所以一旦發生,超額收益十分顯著。長期以來,航空業被認為“毀損價值”。而與傳統印象極大反差的是,2013-19年美國航空業出現了“超級週期”,不僅航司持續高ROE,航空股更是累計上漲高達3.3倍,超額收益顯著。

國君交運2016年首次提出中國航空“超級週期”長邏輯。中國航空消費持續滲透,而空域時刻瓶頸凸顯,供需持續向好終將推動客座率突破閾值,中國航司盈利中樞將明顯上升,高盈利的持續性將超市場預期。

事實上,疫情前,中國航空業客座率已臨近閾值。若沒有疫情,我們相信2020年中國航空業就將迎來盈利中樞上行,因為2020年春運前期我們已經觀察到票價的明顯上升趨勢。然而,疫情將航空長邏輯的演繹整整延後了三年。幸而,疫情並未改變中國航空需求的長期增長動能與結構,亦沒有改變中國民航空域時刻長期瓶頸,反而是三年票價市場化釋放了顯著的票價上行空間。疫後中國航司不僅將現盈利大年,更將迎來我們期盼已久的“中國航空超級週期”。

航空仍是資本市場偏見最大的行業,長期超預期巨大,當下投資價值凸顯。我們堅信中國航空業終將迎來“超級週期”,並將產生顯著的超額收益,戰略佈局機會就在當下。

1

國君航空“超級週期”

我們把超級週期(Supercycle)定義為某個典型的週期行業出現持續4-5年甚至更長時間的高盈利。理論上週期行業似乎不應有超級週期,所以一旦發生,超額收益十分顯著。

回顧過去二十年全球交運歷史,我們僅觀察到兩個“超級週期”,中國投資拉動的2004-08年大宗商品航運超級週期,與美國經濟新常態下的2013-19年航空超級週期。而這兩個“超級週期”都為資本市場帶來令人驚歎的巨大超額收益。

“中國航空超級週期”,是國君交運團隊於2016年提出的中國航空業長邏輯。中國航空消費持續滲透,而空域時刻瓶頸凸顯,供需持續向好終將推動客座率突破閾值,中國航司盈利中樞將明顯上升,高盈利的持續性將超市場預期,中國航空業將迎超級週期。

1.1 中國投資拉動的大宗商品航運超級週期(2004-08年)

中國投資拉動的大宗商品需求自2002年開始加速增長,並持續超過實業界預期。疊加供給端持續數年的瓶頸,使得2004年幹散貨海運運價指數BDI就已創下五十年曆史新高。2004-08年幹散貨海運市場出現持續高景氣的超級週期。

2006下半年,市場基於航運股的週期屬性,一致預期航運週期高點已過且即將下行,並給予航運股普遍很低的PE估值。而事實上,隨後2007-2008年幹散貨海運市場船舶產能利用率突破閾值升至高位,而船廠產能持續飽和,BDI迎來了最為震撼的瘋狂上漲。同時,資本市場與實業界開始預期未來十年高景氣將持續,航運股估值也明顯上升,並出現了泡沫化趨勢,航運股超額收益顯著。

1.2 美國經濟新常態下的航空超級週期(2013-19年)

美國航空業在1980-2009年的近三十年間累計虧損達432億美元,卻在金融危機後的2010-2019年十年中持續盈利累計達117億

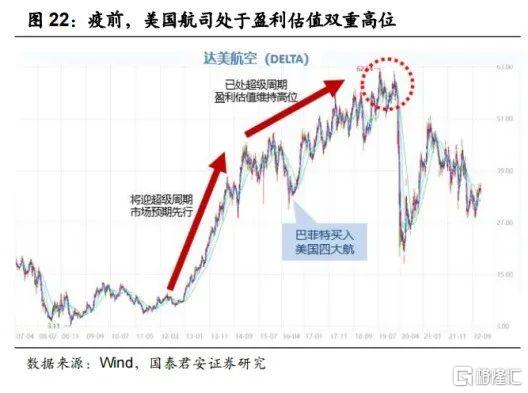

美元。其中,2013-2019年美國主要航司ROE顯著上升並維持高位,美國航空業在經濟新常態下出現了超級週期。美國航空股在這一輪超級週期中的表現更令人驚歎。2013-19年美國標普500指數上漲1.3倍,而美國主要航司股價上漲高達3.3倍。2016年之後航空公司維持高盈利能力,航空股價維持高位並穩步上漲,投資者感受到良好的投資體驗,逐步被越來越多的投資者視為消費股,而非傳統週期股。

1.3 中國航空“超級週期”長邏輯

“中國航空超級週期”,是國君交運團隊於2016年提出的中國航空業長邏輯。中國航空消費持續滲透,而空域時刻瓶頸凸顯,供需持續向好終將推動客座率突破閾值,中國航司盈利中樞將明顯上升,高盈利的持續性將超市場預期。

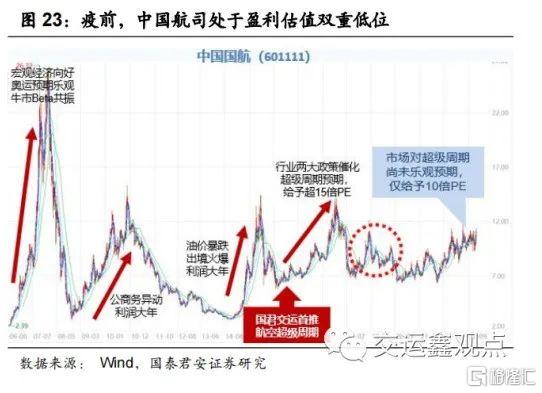

投資者的認知往往建立在歷史的經驗上。然而,過去二十年,中國航空業從未出現過連續兩年以上的高盈利,2010年與2015年盈利大年均在次年便業績回落,股票估值始終反映強週期屬性。也正因為如此,雖然市場普遍預期疫後將現盈利大年,航空股估值也僅基於週期股屬性給予最高10倍PE。

航空股目前估值水平,並未包含中國航空超級週期長邏輯的預期。這也意味着,若未來中國航司高盈利能夠持續數

年,作為極少數具有2C消費品屬性的週期股,航空股估值將突破以往週期股屬性而上升,甚至向消費股切換,而為投資者帶來顯著超額收益。

2

美國航空“超級週期”的啟示

長期以來,航空業被認為“毀損價值”。而與傳統印象極大反差的是, 2013-19年美國航空業出現了“超級週期”,不僅航司回報豐厚,航空股更是累計上漲超三倍,超額收益顯著。

深度探究美國航空“超級週期”成因,表現看似源於行業集中度提升,實際上“客座率突破閾值”才是核心。

2.1 美國航空業回報率三階段變化

回顧美國航空業過去七十餘年的歷史,按照行業回報率大致可劃分為三個階段:

(1)穩定回報(1948-1978年):美國航空業被嚴格管制,政府不僅管制票價水平,並對航空公司准入及經營航線範圍等嚴格管制。當時的美國航空業類似公用事業,雖然行業利潤率仍有周期波動,但三十年間幾乎持續盈利,僅三年出現小幅虧損。

(2)毀損價值(1979-2012年):1979年j美國航空業管制放鬆,航空公司可以自主定價和調整航線,航空公司數量快速增加。自此,美國航空業成為完全競爭行業。儘管三十餘年間客座率持續提升,但整體仍處於產能過剩狀態,行業利潤率以零軸為中樞劇烈波動,且累計回報為負。如果選擇在九十年代投資美國航空業或是航空股,評價“毀損價值”確實亦非言過其實。

(3)超級週期(2013-2019年):美國航空業客座率穩步上升並突破閾值,行業利潤率中樞升至高位,美國航司持續高ROE,且美國航空股累計上漲高達3.3倍

2.2 客座率突破閾值是關鍵

與想象不同,美國航空“超級週期”並非產生於美國航空需求增長旺盛階段,而是孕育於金融危機之後航空需

求進入低速增長的經濟新常態階段。“客座率突破閾值”,是超級週期形成的關鍵。

金融危機之後,需求端,美國航空客流增速降至僅1%左右的低速水平。而供給端,得益於美國放開航空業兼併重組限制,多家大型航司通過兼併重組實現規模增長與份額提升,而全行業整體機隊規模增速持續慢於客流增速。雖處於金融危機後的經濟新常態下,美國航空業客座率卻因此得以穩步提升,並最終突破閾值,而迎來美國航空“超級週期”。

2.3 美國航空“超級週期”超額收益明顯

美國航空業自2010年開始進入持續盈利階段,2013年開始盈利中樞上升,並於2015年創七十年利潤率新高,並於2016-19年維持高盈利能力。從股價表現來看,2013-19年美國航空股累計上漲高達3.3倍,顯著超過美國標普500指數1.3倍的漲幅。

資本市場預期先行, 2013-14年美國航空業盈利中樞開始上行,美國航空股便完成最大幅度股價上漲。2013-14年美國標普500指數上漲44%,而美國主要航司股價兩年內大漲達2.8倍,超額收益顯著。

2016-19年美國航空業維持高盈利能力,美國航空股估值繼續維持高位並穩步上行。投資者感受到良好的投資體驗,而非傳統週期股的大幅波動,美國航空股也逐步被越來越多的投資者視為消費股。

3

中國航空業疫後將迎“超級週期”

航空仍是資本市場偏見最大的行業,長期超預期巨大,當下投資價值凸顯。航空大邏輯,並非僅是疫後供需錯配盈利大年短邏輯,而是“航空超級週期”長邏輯。

疫情將航空長邏輯的演繹整整延後了三年。幸而,疫情並沒有改變中國航空需求的長期增長動能,亦沒有改變中國民航空域時刻長期瓶頸,反而是三年票價市場化釋放了顯著的票價上行空間。疫後中國航司不僅將現盈利大年,更將迎來我們期盼已久的“中國航空超級週期”。

3.1 疫情前令人興奮的組合——高客座率+低利潤率

供需研究是週期行業的基礎研究方法,產能利用率是綜合反映供需關係的關鍵指標。當產能利用率上升突破閾值,價格將展現明顯彈性,且利用率中樞將顯著上升。

對於週期行業,“高產能利用率”與“低利潤率”,是令投資人興奮的組合。這意味着,產能利用率或已臨近閾值,若產能利用率繼續上升至突破閾值,利潤率中樞將迎來顯著上升。

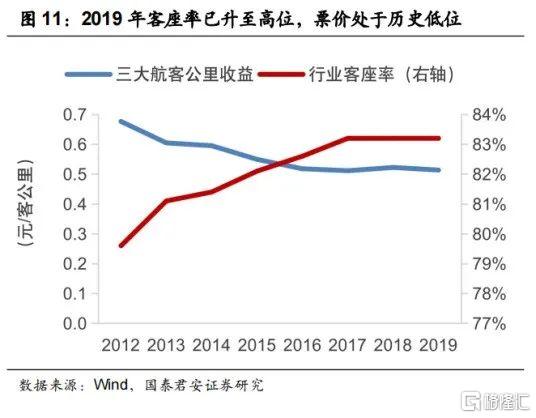

2019年,中國航空業正處於這樣的狀態:

(1)客座率達83.2%的歷史新高,並居於全球第三高,相

當於美國航空業進入超級週期時2013-14年客座率水平。其中,國內客座率更是已高達84.6%。

(2)中國三大航扣匯淨利率僅4%,為“十三五”以來最低水平,亦處於全球航司偏低水平。

我們推測2019年中國航空業客座率已接近閾值。閾值不可知,且與客源結構相關。過去十年,中國航空消費持續滲透,應導致閾值提升。參考美國2013-14年進入航空超級週期時客座率為83.1%,並考慮中國公商務客源佔比較美國更高,這意味中國航空業客座率閾值或不高於美國。疫情前,中國航空業客座率或已接近閾值。

新冠疫情,導致中國航空業持續三年供需嚴重失衡。幸而,疫情並沒有改變中國航空需

求的長期增長動能,亦沒有改變中國民航空域時刻長期瓶頸,反而是三年票價市場化釋放了顯著的票價上行空間。

目前疫後復甦已開啟,待出行心理建設完成,供需將恢復至疫前,並將繼續供需向好,客座率終將突破閾值,航司盈利中樞將迎來顯著上升,且高盈利持續性將超市場預期。

3.2 需求:疫情不改增長動能與客源結構

中國航空消費尚處於低滲透階段,長期增長空間仍巨大。市場擔憂三年疫情會影響航空需求,我們認為航空需求還在,只是短期被疫情抑制。疫情未改變中國航空需求長期增長動能,亦未改變出行需求結構。

(1)航空需求還在,只是被疫情抑制。觀察中航信數據網絡收入,疫情期間OTA機票搜索量基本平穩,並接近疫前,並未隨客流顯著下降。

(2)疫情未改長期增長動能。中國航空消費尚處於低滲透階段,中國僅12%國人曾乘機出行。2019年之前,中國航空消費滲透率每年提升約1%,支撐航空客流持續兩位數增長。疫情三年,中國航空消費滲透仍持續,估算每年新增第一次乘機旅客規模仍將超千萬。預計疫後將繼續航空消費滲透,將繼續驅動航空客流穩健增長。

(3)疫情未改出行需求結構。過去三年,疫情形勢良好階段,公商務出行快速恢復,比如2021年高頻旅客出行佔比已恢復至2019年水平。預計公商務旅客將率先完成出行心理建設而早週期恢復。

疫情影響將逐漸消除,待出行心理建設完成,航空需求將充分釋放,並恢復長期穩健增長與客源結構。

3.3 供給:中國民航空域瓶頸仍然存在

“超級週期”往往需要供給瓶頸的存在,供給瓶頸的持續性將決定超級週期的持續性。從供給瓶頸而言,中國航空業具有較美國航空業更佳的“超級週期”條件,中國航空業擁有周期行業最難得的長期供給瓶頸——空域時刻瓶頸,背後是中國獨特空管體制與人口經濟地理。

(1)獨特空管體制,決定中國民航空域資源長期稀缺。中國實行嚴格的空域管制,中國民航獲批空域佔比僅20%。

早在“十二五”期間,中國民航空域繁忙程度早已顯著高於歐美,並非民航空管效率低下,而是空域資源長期稀缺。過去數十年,中國民航流量持續雙位數增長,而中國民航空域資源增長極為緩慢。

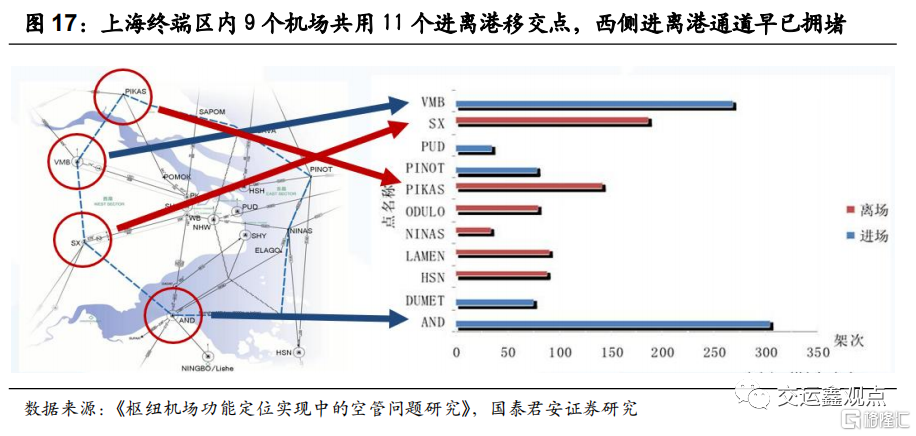

(2)人口經濟地理,決定幹線市場時刻長期緊缺。中國東部人口與機場密集,區域航空流量巨大,而終端區時刻容量有限且已趨於飽和。

以上海終端區為例,內部共9個機場,航班密度高,且多機場相互干擾。上海終端區各方向流量不均衡,西側進離港通道流量早已擁堵,西向國內航班持續多年高延誤率,西向新增時刻已極為困難。未來上海終端區時刻將結構性小幅增長,預計將集中於東側國際航線方向。這意味着,上海優質時刻將長期供不應求。

3.4 疫情將迎票價上行拐點,中國航空業將迎超級週期

“十二五”空域時刻瓶頸凸顯,反映為全行業航班正常率從超83%持續下降至69%。

“十三五”空域時刻瓶頸持續,民航局出台系列政策,開始嚴控供給增長,並積極推進票價市場化,引導行業從“量”到“價”解決供需矛盾。

(1)2016年:民航局暫停客運航司牌照審批發放。

2019年,美國航司已處超級週期,盈利估值雙重高位;而中國航司客座率尚未超閾值,盈利估值雙重低位。

(2)疫後盈利趨勢將差異巨大。

美國航空消費已高滲透,受經濟衰退影響大。美國22Q2壓制需求釋放,Q3初現回落,資本市場開始交易衰退風險。而中國航空業疫後不僅將現盈利大年,更為重要的是,將有望迎來類似美國航空業2013-19年出現的超級週期。

4.3 戰略佈局正當時,增持

市場預期回落低位,戰略佈局中國航空超級週期正當時。需要重點提示,這是中國航空業歷史級機會,擁有幹線時刻資源積累的航司都將受益,而中國上市航司絕大部分都擁有批量幹線時刻資源。

維持航空業“增持”評級。維持中國國航、吉祥航空、南方航空、中國東航、春秋航空“增持”評級。

5

風險提示

疫情影響風險:新冠病毒變異、防疫政策或措施調整等,均可能影響航司的正常運營與復甦節奏。

管制政策風險:政府對航司設立、航權開放、航線時刻分配、票價等有不同程度管制,相關政策變動可能影響航司經營業績與未來發展。

經濟下行風險:民航業景氣程度與國內和國際宏觀經濟發展狀況密切相關。若經濟下行,將影響航空客貨需求,進而影響航司經營業績。

油價匯率風險:航油成本是航司最大成本支出,油價波動對航司業績影響取決於供需。供需偏弱的情況下,油價上升將影響航司經營業績。航司購買及租賃機隊而擁有大量美元負債,匯率變動將導致匯兑損益,不影響航司現金流,可能顯著影響當期淨利。

安全事故風險:飛行安全是航空公司正常運營的前提和基礎。一旦發生飛行安全意外事故,將對航司正常的生產運營及聲譽帶來不利影響。

增發攤薄風險:疫情以來航司負債率普遍明顯上升,若航司大額增發,將可能導致攤薄股本的風險。