本文來自格隆匯專欄:中金研究,作者:劉剛 王漢鋒

我們在之前兩篇報吿中分析了中美上市企業盈利差異的總量和結構原因(《中美上市企業盈利對比》),以及投資回報率和和價值鏈的結構性差異(《中美上市企業對比之二:投資與回報率》)。隨着疫情對中美兩國的影響逐漸消退,我們本系列第三篇報吿中,聚焦因兩國經濟和企業結構、以及全球經濟環境等因素,導致的復甦過程中可能出現的不同路徑和異同點。

摘要

宏觀層面:中國刺激力度小,勞動力損失小,修復過程中通脹壓力較小

首先,中國在疫情期間針對個人的刺激政策較少的、且通脹中商品佔比高於美國(63% vs. 43%),因此在疫情造成供應鏈瓶頸的大幅減少、大宗商品價格見頂回落與海外需求放緩環境下,商品通脹壓力較低。其次,由於中國個人收入和財富疫情期間承壓,疫情造成的勞動力工作意願下降的情況也弱於美國恢復中的程度,故也不至於導致較嚴重的勞動力供給不足和工資成本壓力。第三,中國房地產仍處於逐步築底階段,較美國疫後較強的房地產週期也有很大不同。因此,中國疫情恢復中整體通脹壓力將小於美國。

行業層面:供需和庫存錯配程度小,恢復過程中補庫壓力較小

由於在疫情期間需求疲弱,中國企業的庫存在2020年後均有一定的累積(製造業庫存2021年和2022年前10個月分別同比增長18.8%和10.6%,採礦行業同比增長7.4%和11.5%,且有一定價格因素,批發零售則2021年增長3%),因此在後續需求恢復過程中的補庫存壓力較小。反觀美國,製造和批發庫存在2020年和2021年只增長了0%和1.2%,庫存不足加大了供需的錯配,推動物價快速攀升同時也帶來很大的補庫存壓力。而當2022年供給一旦改善特別是需求放緩後,企業則轉為面臨較大的去庫存壓力,進而給利潤率和盈利造成較大擠壓。

企業層面:關注毛利率回升彈性、費用均值迴歸、以及庫存多元化管理

考察美國企業在疫情修復過程中的路徑,我們發現以下特徵:1)毛利率:在2021年1季度逐步放開後,多數行業在接下來2-4個季度毛利率有較好的提升,其中固定成本高的信息科技行業,需求旺盛的可選消費和供給較緊張/稀缺的工業,原材料,能源都有較大程度的上升。2)費用:從銷售行政費用控制角度,雖然費控能力較好,在過去兩年的恢復中,企業費用佔營收比都有一定均值迴歸現象,並沒有實現結構性的下降。3)庫存:結構性變化較大的主要在庫存管理上。由於經歷了多輪全球供應鏈的擾動,多數企業都在考量庫存緩衝量以及中長期供應鏈區域化和供應商多元化。

中國疫情修復的時點以及行業結構較美國均有較大不同,因此我們建議關注以國內市場為主,受成本擠壓毛利率下降較多的行業如可選消費和日常消費。多數行業在疫情期間銷售行政費用控制好,佔營收比有一定下降,日常消費和醫療保健下降了3-4ppt,我們建議關注是否有均值迴歸風險或是其他結構性機會。

居民層面:線下消費修復慢、工作模式結構性變化、人口遷移加大勞動力錯配

從美國的恢復過程看,1)線下和場景服務消費在短期內依然會受到感染人數的影響。2)由於遠程和現場混合工作模式的普遍化,現場工作和公交服務都只恢復到疫情前的80%,需求有可能結構性低於疫情前。3)人口出現較大規模遷徙,如流出主要大城市而向南部低税州流動,這在一定程度上加大了資源和勞動力的錯配,進一步加大通脹了壓力。

整體看,中國遠程辦公滲透率更低,且人口遷徙的變化並不明顯,美國的參照價值並不高,但趨勢值得關注。

正文

宏觀層面:刺激力度與通脹壓力

刺激政策:中國較美國更温和

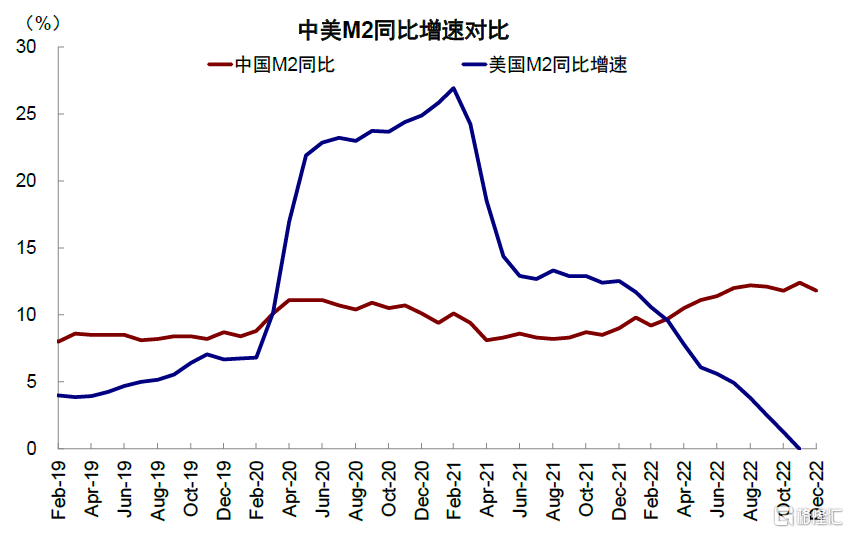

在疫情期間,美國採取了高達GDP25%的大規模財政刺激和超寬鬆貨幣政策,反觀中國財政刺激只達GDP的4%+,貨幣政策也比較平緩。

美國大幅個人直接補貼造成個人收入,財富和存款,在疫情期間大幅上升帶動了復甦過程中消費迅速大幅增長。中國個人收入和財富的修復則較緩慢。

圖表:主要國家疫情額外財政開支佔GDP比重

資料來源:IMF,中金公司研究部

圖表:中美流動性對比

資料來源:Wind,Bloomberg,中金公司研究部

圖表:美國個人收入,財富和存款增速

資料來源:Wind,Bloomberg,中金公司研究部

圖表:中國個人收入的修復則比較緩慢

資料來源:Wind,Bloomberg,中金公司研究部

通脹結構:中國投資和商品佔比更高

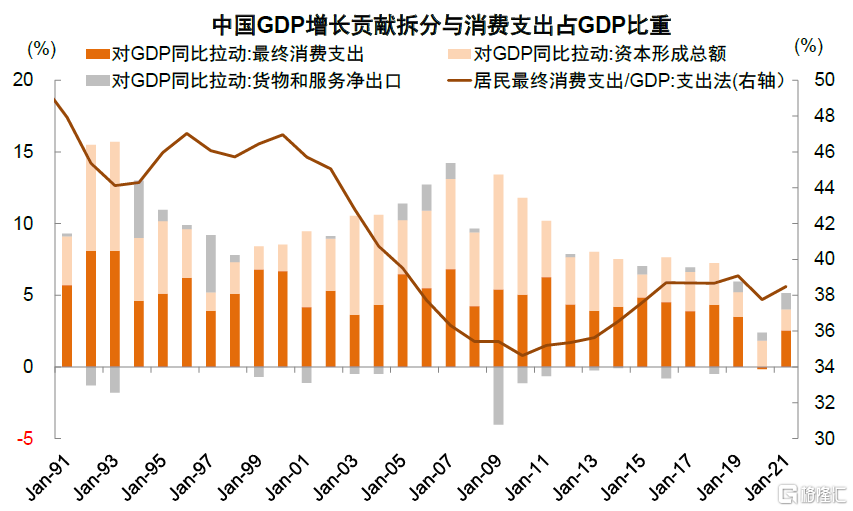

中國處於經濟轉型期,GDP中個人消費只佔38%,資本投資佔大頭43%。而美國經濟則為成熟消費經濟,體現為個人消費佔GDP的66%-消費快速增長對經濟體影響更大。

疫情和復甦期間美國個人實際消費2020-2021兩年複合增長高達5%,私人部門投資也有一定反彈,造成大量進口需求。反觀中國在疫情期間,投資連年下滑,而消費2021年修復也較少,淨出口則反彈較多。在復甦背景下,消費和投資(較滯後)都有一定修復空間。

圖表:美國實際GDP增長結構

資料來源:Bloomberg,中金公司研究部

圖表:中國GDP增長結構

資料來源:Wind,中金公司研究部

由於發展和消費階段的不同,中國的通脹籃子中商品貨物佔比高達63% vs. 美國的43%。在疫情造成供應鏈瓶頸的大幅減少,大宗商品價格見頂回落,雖然個別品種由於中國復甦有可能有一定恢復。在海外需求放緩的環境下出現如2021-2022漲幅機率低。服務業中住宿佔大頭(23%)由於房地產景氣度迅速回升機率較低,總體上中國疫情修復過程中通脹壓力相對於較小。

圖表:美國通脹結構(2022)

資料來源:Bloomberg,中金公司研究部

圖表:中國通脹結構(2022)

資料來源:Bloomberg Economics,中金公司研究部

圖表:全球疫情管制放鬆

資料來源:Wind,中金公司研究部

圖表:大宗商品見頂回落

資料來源:Bloomberg,中金公司研究部

中國通脹中食品佔比高達19.9%,值得關注糧食的緊平衡。豬肉價格在食品籃子中佔比大,豬供應提升穩定豬價對通脹有一定抑制作用。

圖表:中國豬價週期

資料來源:Wind,中金公司研究部

勞動力:中國勞動力供給影響相對小

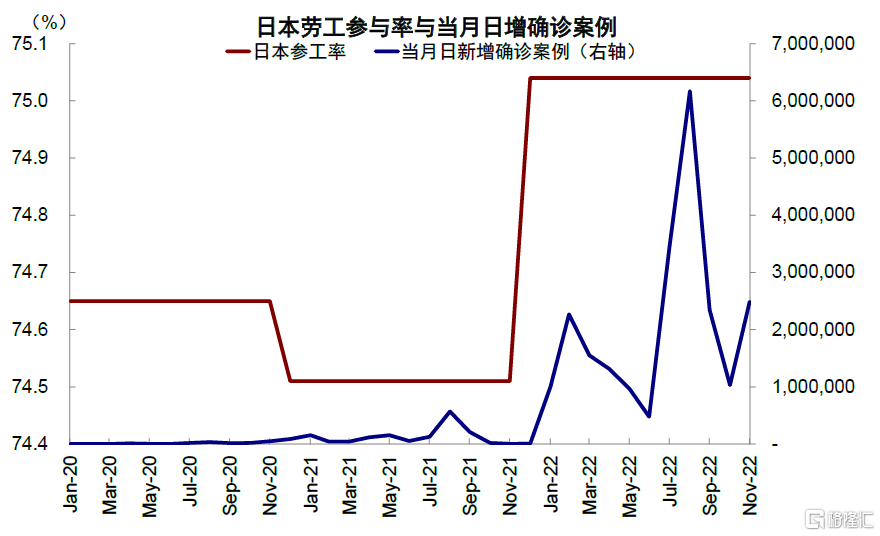

多數國家在疫情管制放鬆後,勞工參與率都有一定的修復。各國勞動參工率受2022年Omicron病例新增影響較小。勞工成本層面上,美國因疫情前失業率已低於歷史水平且經濟恢復較快和個人財務在疫情中大幅改善,公司需要提供更高的薪酬吸引勞工,勞工成本明顯高於2019年。而歐盟和日本由於經濟復甦較慢和財政刺激小,勞工成本並未高於2019年。中國因財政刺激規模小,經濟恢復節奏較平緩,勞工短缺和成本上升應可控。

圖表:美國勞工參與率vs. COVID 日增案例

資料來源:Bloomberg,中金公司研究部

圖表:歐盟勞工參與率vs. COVID 日增案例

資料來源:Bloomberg,中金公司研究部

圖表:日本勞工參與率vs. COVID 日增案例

資料來源:Bloomberg,中金公司研究部

圖表:個經濟體勞工薪酬恢復

資料來源:Bloomberg,中金公司研究部

行業層面:供需和庫存錯配程度

美國經驗:庫存不足推升價格,再到主動去庫擠壓利潤率

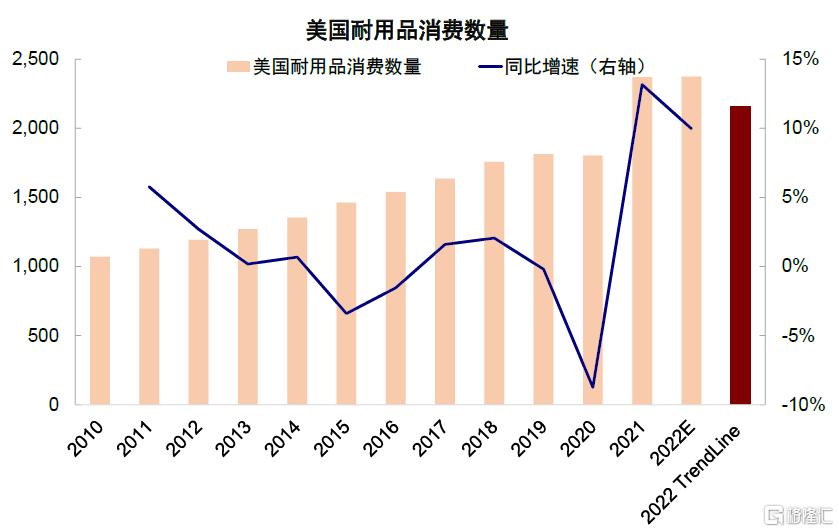

美國貨物需求尤其是耐用品在疫情修復過程中反彈明顯快於服務業,出現一定需求透支。在2022年消費放緩的後,耐用品消費數量仍比趨勢水平高10%以上(2019年為基數和2019年前五年複合增長2.8%推算),非耐用品則高出3%。

美國企業在疫情初期去庫存力度大,在疫情修復需求快速上升和全球供應鏈的擾動下,2020-2021年庫存持續在低位補庫壓力大。隨着供應鏈的恢復和需求放緩,庫存在2022年迅速上升。雖然目前存銷比接近十年平均值,隨着需求放緩,去庫存或將繼續。

從庫存結構上來説,批發庫存上升最快,零售庫存壓力反而較小。總體上耐用品去庫存壓力大於非耐用品:批發和製造庫存都較高。而非耐用品製造庫存壓力主要集中在製造商。

圖表:美國需求疫情過程中的修復

資料來源:FactSet,Bloomberg,中金公司研究部

圖表:耐用品消費(數量)

注:2012年1月=100資料來源:Bloomberg,中金公司研究部

圖表:美國製造和貿易庫存

資料來源:Bloomberg,中金公司研究部

圖表:美國製造和貿易存銷比

資料來源:FactSet,Bloomberg,中金公司研究部

圖表:美國製造業庫存

資料來源:Bloomberg,中金公司研究部

圖表:美國批發庫存

資料來源:Bloomberg,中金公司研究部

圖表:美國零售庫存

資料來源:Bloomberg,中金公司研究部

中國情況:補庫壓力相對較小

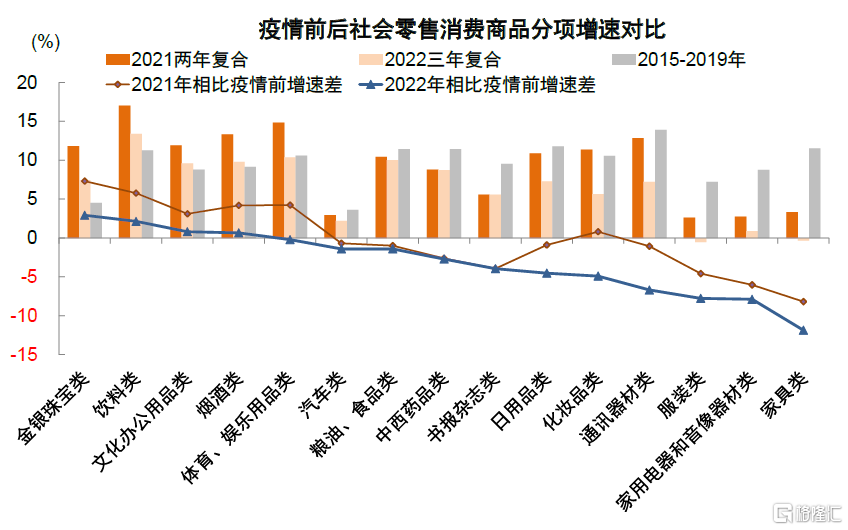

疫情期間(2020-2022)消費品和服務業需求都受到了較大的衝擊:社會消費品實際零售額從疫情前(2019年底)五年複合增長8.4%水平減速到2.2%。線下消費和服務受到的衝擊最大。

圖表:中國社會消費品零售實際增長

資料來源:Wind,中金公司研究部

圖表:各類商品消費疫情的衝擊

資料來源:Wind,中金公司研究部

圖表:酒店受疫情衝擊明顯

資料來源:Wind,Bloomberg,中金公司研究部

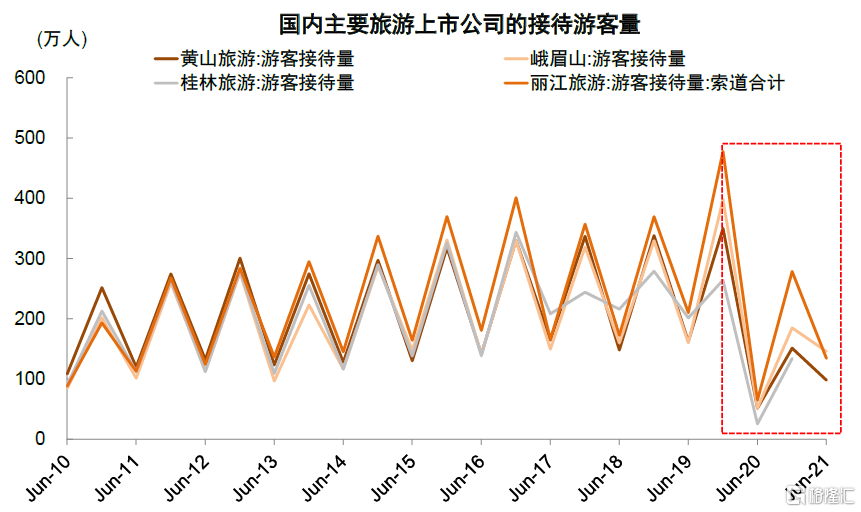

圖表:旅遊受疫情衝擊明顯

資料來源:Wind,Bloomberg,中金公司研究部

在庫存層面上,企業由於疫情期間需求的下滑出現一定累庫,總體在消費復甦初期補庫壓力小於美國:其中批發零售庫存和製造業庫存上升較明顯,採礦業庫存上升主要由於價格因素。

圖表:中國批發和零售庫存

資料來源:Wind,中金公司研究部

企業層面:毛利率、費用與庫存管理

美國經驗:毛利率修復,費用均值迴歸、庫存波動大

在疫情及其修復的過程中,行業層面(非金融/房地產),營收皆高於2019年水平。從盈利角度,信息科技,可選消費和工業由於需求迅速回升和定價,較多的固定成本和原材料和能源受益於商品價格的上升,其毛利率恢復幅度最大(底部到峯值變化在2%以上)。毛利率環比回升在疫情放開2-4季度內最明顯,隨着壓制需求充分釋放後放緩,部分賽道滲透率透支後回落,成本壓力下,各行業2022年的毛利率均有回落。

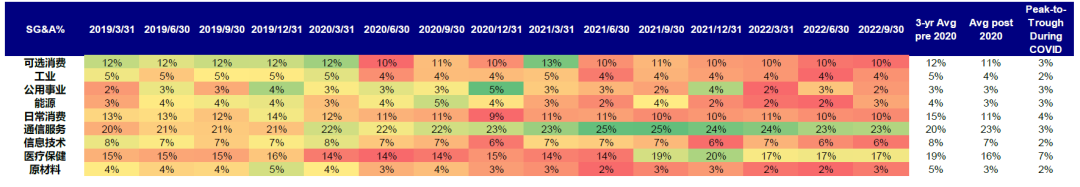

從營銷行政費用控制角度,在修復初期普遍慢於營收的高速增長。但是隨着增長正常化,營銷行政費用率在多數非金融行業除醫療保健呈中值迴歸趨勢,結構性下降較少。

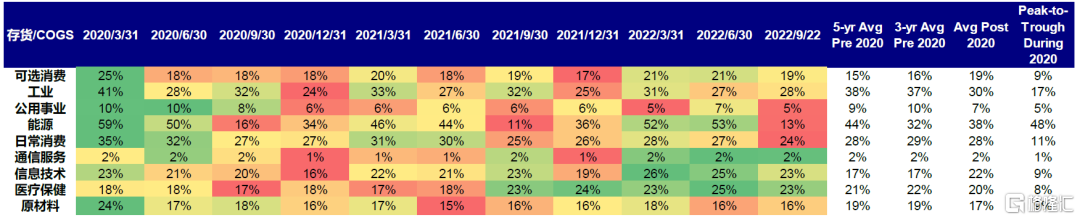

庫存層面上,受全球供應鏈衝擊較大的行業如可選消費,工業,信息科技在疫情修復期間補庫力度大,2020年後平均庫存佔成本比高於2020年前3年平均~0.5%-1.5%。隨着供應鏈壓力下降和需求的放緩,雖然長期庫存比會有相對的上升,短期之內行業還是有一定的去庫存壓力。企業也由短期提高庫存緩衝策略轉向中長期降低供應鏈風險的策略。

圖表:標普500各行業營收恢復

資料來源:Bloomberg,中金公司研究部

圖表:標普500各行業毛利率

資料來源:Bloomberg,中金公司研究部

圖表:標普500各行業營銷行政費用佔營收比

資料來源:Bloomberg,中金公司研究部

圖表:標普500各行業庫存佔成本比

資料來源:Bloomberg,中金公司研究部

圖表:企業的庫存管理未來三年會有較大變化(2022)

資料來源:Mckinsey- Taking the pulse of shifting supply chains,中金公司研究部

圖表:企業供應鏈策略轉向中長期區域性考量(2022)

資料來源:Mckinsey- Taking the pulse of shifting supply chains,中金公司研究部

中國現狀:關注毛利率修復彈性與費用均值迴歸

在疫情期間,非金融和地產行業中,營收增長各異。從盈利角度,可選消費和日常消費由於以國內消費市場為主,需求受到較大的衝擊的同時,也有一定原材料的壓力,其毛利率下降最明顯分別比疫情前3年均值下降了2ppt,2.8ppt。隨着消費需求的恢復和原材料壓力下降,毛利率修復空間大。

從營銷行政費用控制角度,非金融和地產行業除通信服務和公用事業,營銷行政費用佔營收比普遍低於疫情期前三年平均值。其中日常消費和醫療保健下降幅度最大高達4.2ppt 和3ppt,成本節約是否結構性和有持續性隨着疫情的修復將是一大考量。

庫存層面上,企業在需求疲弱的背景下積極管理庫存,除可選消費和信息科技的庫存佔成本比高於疫情前三年和五年平均值,工業庫存低於疫情前三年和五年其他行業較接近均值。總體隨着需求恢復,補庫壓力應較小。

圖表:MSCI China營收變化

資料來源:Bloomberg,中金公司研究部

圖表:MSCI China各行業毛利率

資料來源:Bloomberg,中金公司研究部

圖表:MSCI China各行業營銷行政費用佔營收比

資料來源:Bloomberg,中金公司研究部

圖表:MSCI China各行業庫存佔成本比

資料來源:Bloomberg,中金公司研究部

居民層面:疫情餘波對居民行為影響

美國疫情餘波中首當其衝的是線下活動,雖然Omicron毒株的病症明顯輕於Delta, 由於感染人數較多,對線下活動的衝擊還是有較大影響。隨着疫情擔憂在2022年進一步弱化和感染人數峯值明顯低於Omicron, 疫情對線下活動影響進一步減弱。由於部分企業仍實施遠程(遠程辦公人口由2019年的5.7%上升到2021年的18.9%)或遠程和現場辦公組合,工作場所和一定相關性的公交站點人流只恢復到疫情前的80%,結構性上新常態低於疫情前。跟現場辦公相關的服務和消費子行業如:以辦公/上班人流為主要客户的餐飲業。相比之下,中國遠程辦公滲透率較低,因此相對影響應較小。

圖表:美國線下活動修復情況

資料來源:TSA,Ourworldindata,Opentable,Bloomberg,中金公司研究部

圖表:2021年各國遠程工作滲透率

資料來源:未來工作研究院,中金公司研究部

在疫情和修復期間,美國人口遷徙趨勢也出現了較大的變化,具體來看,疫情初期(2020-2021年),由於對COVID的畏懼和嚴格的限制措施,人口大量流出主要大城市,一定程度降低了城市帶來的聚集效應。由於相對靈活的工作方式,生活方式變化和各州不同的政策和税率,人口持續流向生活成本和税務較低的南方。人口遷徙造成了一定資源和勞工錯配,從而也增加了通脹壓力:西部和南部人口遷徙趨勢變化較大的非食品和能源通脹壓力明顯高於中西和東北地區。

中國在人口遷徙不出現大變化的情況下,由此產生的資源和勞工錯配帶來的通脹壓力應較小。

圖表:美國主要城市人口變化

注:大城市區指人口大於1百萬區域資料來源:Brookings Institute,中金公司研究部

圖表:美國區域人口遷徙

資料來源:Brooking Institute,中金公司研究部

圖表:美國西部通脹

資料來源:BLS,中金公司研究部

圖表:美國南部通脹

資料來源:BLS,中金公司研究部