本文來自格隆匯專欄:業談債市;作者:楊偉業 張明明

主要觀點

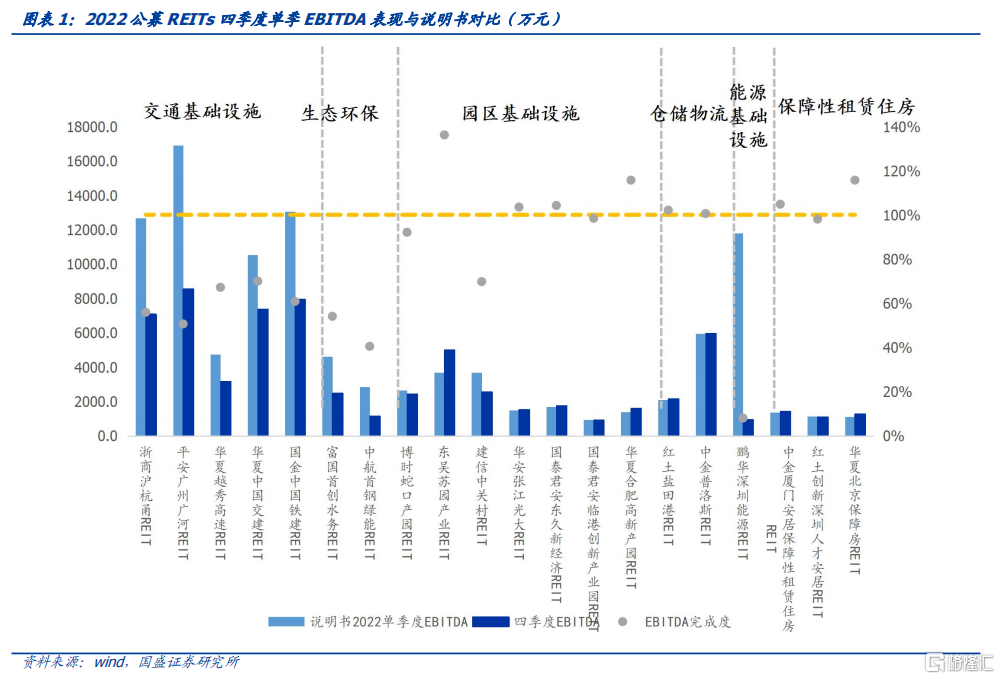

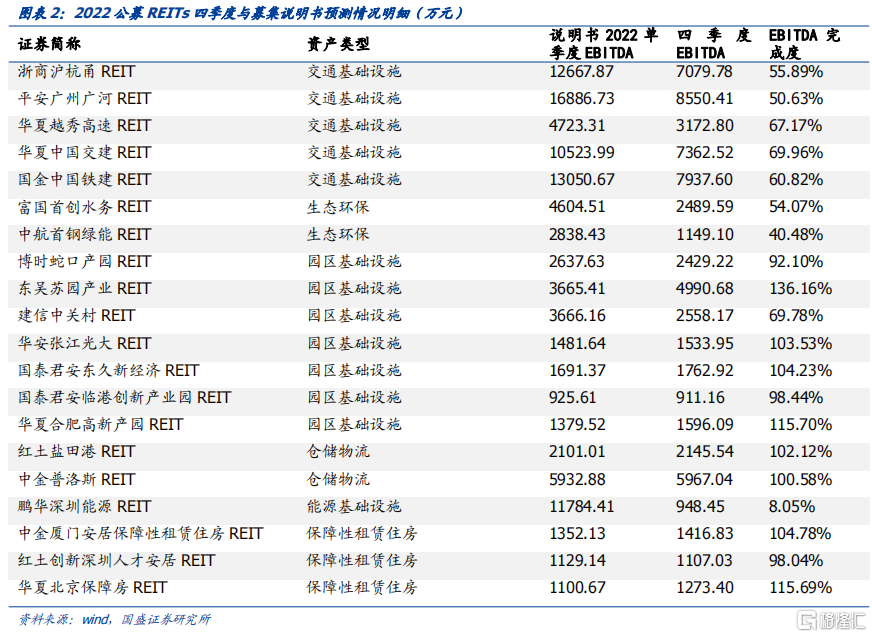

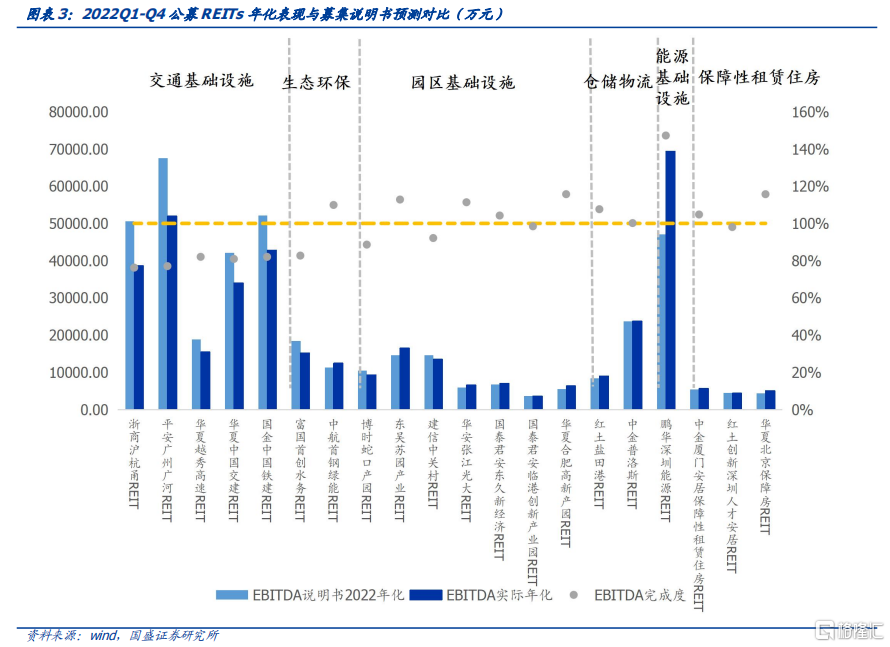

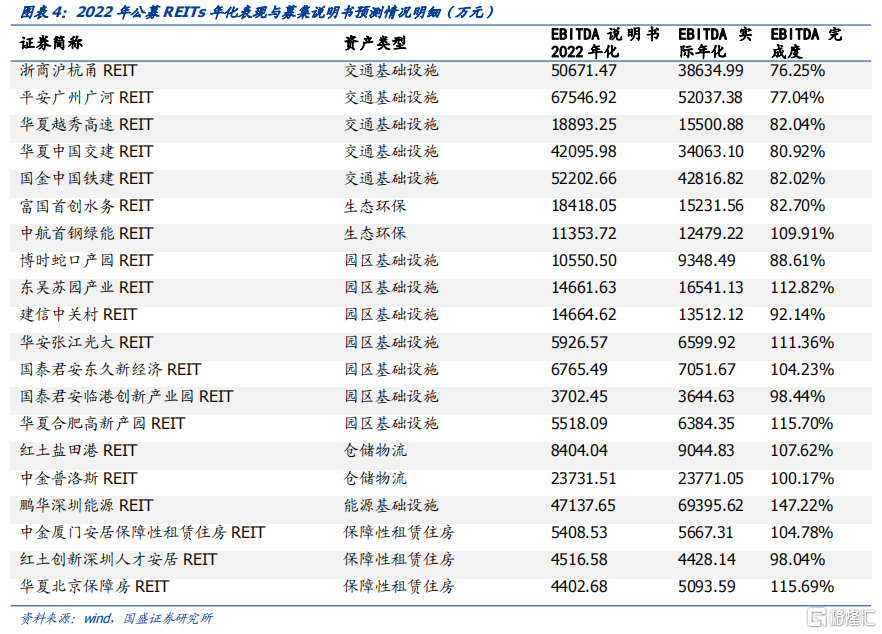

2022年四季報所展現出REITs的經營表現依然呈分化態勢。從四季度單季度EBITDA完成度來看,高速類REITs四季度進一步受疫情影響,表現不佳,5單REITs的單季度EBITDA完成度均低於預測,在70%以下;生態環保類REITs仍然受到降水量等季節性因素的負面影響,四季度單季度完成度表現不佳;園區類REITs受疫情反覆以及市場環境影響,出租率普遍下降,EBITDA表現分化;倉儲REITs、保障房REITs表現較為穩健,EBITDA完成度基本接近於預測;能源類REITs由於電量需求下降以及費用集中計提,四季度完成度較低。從本年全年累計EBITDA完成度來看,高速類REITs業績表現深受疫情拖累,5單REITs年化EBITDA完成度在80%上下;生態環保類REITs首創水務項目受到全年降水量較低因素的影響完成度為82.7%;園區類REITs受疫情反覆的影響,出租率整體呈現下滑趨勢,業績表現分化;倉儲類REITs、保障房類REITs表現較好;能源類REITs受益於三季度的突出表現,完成度位列所有REITs之首,為147.22%。

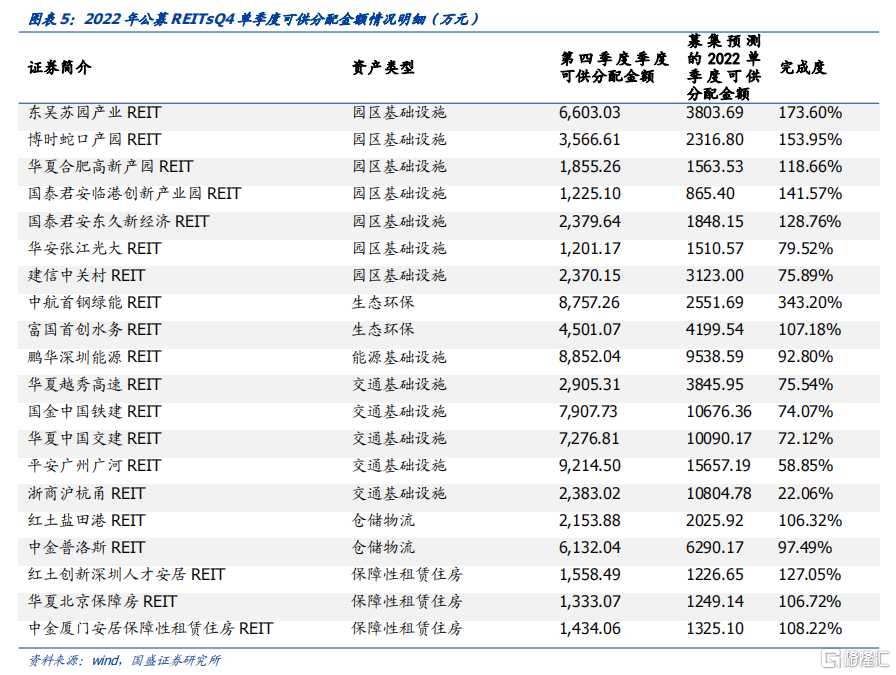

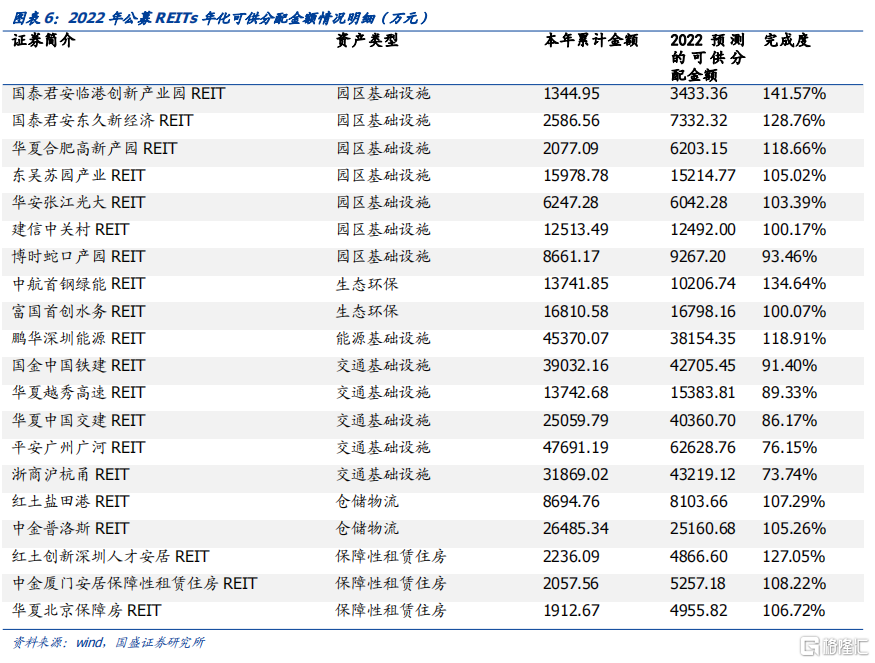

從四季度單季度可供分配收益情況來看,20只REITs可供分配現金流中,11只超額完成,9只低於預期。其中,中航首鋼綠能REIT、東吳蘇園產業REIT、博時蛇口產園REITQ4完成度遙遙領先,分別為343.20%、173.60%和153.95%,而平安廣州廣河REIT、浙商滬杭甬REIT墊底,完成度分別為58.85%和22.06%。從項目屬性上來看,高速公路類完成度最差,環保類和產權類完成度均尚可。從本年年化可供分配收益情況來看,14只超額完成,6只低於預期。在超額完成的REITs中,國泰君安臨港創新產業園REIT的年化可供分配金額較募集預測的可供分配金額完成度最高,達141.57%,此外完成度最高的2-4名REITs分別為中航首鋼綠能REIT、國泰君安東久新經濟REIT和紅土創新深圳人才安居REIT。

具體項目經營情況方面,高速公路類REITs受疫情擾動以及通行費減免優惠政策影響明顯,四季度表現不佳。四季度疫情對交運類擾動明顯,加上國常會要求2022年第四季度收費公路貨車通行費減免10%,整體高速板塊承壓。隨着減免政策結束和疫情放開,後續高速板塊業績大概率回暖,彈性最大。生態環保類產品中,富國首創水務REIT4季度主要受到季節性、疫情對用水量的影響、今年降水量較低以及合肥項目10月14日發生進水水質異常事件影響,導致EBITDA環比下滑較多。中航首鋼綠能REIT報吿期內,受北京市新冠疫情影響,廚餘垃圾收運處置量同比下降,但發電及生活垃圾處置收入均同比上升,且四季度收到國補電費0.99億元,帶動可供分配現金流明顯超預期。園區類REITs受到疫情影響以及年末招租情況較差,出租率較上季度末有所下降。倉儲物流類的運營情況繼續維持穩定。保障性租賃住房類的REITs作為今年新上市的REITs類型,首次披露季報來看,整體運營表現較為穩健。鵬華深圳能源REIT四季度整體發電量和電價都有所回落,疊加四季度計提費用上升的因素,四季度表現有所回落,後續需進一步觀察用電需求及電價的變動。

風險提示:政策不及預期、項目運營超預期、披露口徑偏差

報吿正文

1、Q4經營情況:疫情影響下整體承壓

從四季度單季度EBITDA完成度來看,高速類REITs四季度進一步受疫情影響,表現不佳,5單REITs均低於預測,在70%以下,其中平安廣州廣河REIT單季度完成度最低,僅為50.63%;生態環保類REITs仍然受到降水量等季節性因素的負面影響,四季度單季度完成度表現不佳;園區類REITs受疫情反覆以及市場環境影響,出租率普遍下降,EBITDA表現分化,其中東吳蘇園產業REIT表現最好,完成度為136.16%,建信中關村REIT完成度最低,為69.78%;倉儲REITs、保障房REITs表現較為穩健,EBITDA完成度基本接近於預測,其中華夏北京保障房REIT完成度最高,為115.69%;能源類REITs由於電量需求下降以及成本集中計提,四季度完成度較低。

從本年全年累計EBITDA完成度來看,高速類REITs業績表現深受疫情拖累,5單高速REITs年化EBITDA完成度在80%上下,均顯著低於説明書預測值;生態環保類REITs首創水務項目受到全年降水量較低因素的影響完成度為82.7%;園區類REITs受疫情反覆的影響,出租率整體呈現下滑趨勢,業績表現分化,其中華夏合肥高新產園REIT表現最好,完成度為115.70%,博時蛇口產園REIT全年累計完成度最低,為88.61%;倉儲類REITs、保障房類REITs表現較好;能源類REITs受益於三季度的突出表現,完成度位列所有REITs之首,為147.22%。

2、可供分配情況:全年完成度尚可

從四季度單季度可供分配收益情況來看,20只REITs可供分配現金流中,11只超額完成,9只低於預期。

其中,中航首鋼綠能REIT、東吳蘇園產業REIT、博時蛇口產園REITQ4完成度遙遙領先,分別為343.20%、173.60%和153.95%,而平安廣州廣河REIT、浙商滬杭甬REIT墊底,完成度分別為58.85%和22.06%。中航首鋼綠能REIT完成度高主要源於期初現金及交易所國債較多;博時蛇口產園REIT完成度高主要源於欠繳租金在四季度基本完成收繳,以及計劃管理人對免租租金超過減免管理費金額的墊付;富國首創水務REIT完成度高主要源於調增了預留運營費用;鵬華深圳能源REIT完成度高主要源於應付項目的變動。浙商滬杭甬REIT完成度低,是因為固定資產投資的調減項進一步壓降了本就較低的單季度EBITDA完成度。從項目屬性上來看,高速公路類完成度最差,環保類和產權類完成度均尚可。

從本年年化可供分配收益情況來看,14只超額完成,6只低於預期。在超額完成的REITs中,國泰君安臨港創新產業園REIT的年化可供分配金額較募集預測的可供分配金額完成度最高,達141.57%,此外完成度最高的2-4名REITs分別為中航首鋼綠能REIT、國泰君安東久新經濟REIT和紅土創新深圳人才安居REIT。

3、具體項目經營情況

3.1高速公路類REITs

四季度高速公路類REITs受疫情擾動以及通行費減免優惠政策影響明顯,四季度表現不佳。四季度疫情對交運類擾動明顯,加上國常會要求2022年第四季度收費公路貨車通行費減免10%,整體高速板塊承壓。該9折優惠政策於2023年1月1日起結束,後續高速板塊業績有望回暖。

平安廣州廣河REIT四季度收入同比下降29.4%、環比下降34.86%,四季度可供分配現金流得完成率為58.85%,全年累計可供分配現金流得完成率為76.15%;浙商滬杭甬REIT四季度收入同比下降10.43%、環比下降19.8%,四季度可供分配現金流得完成率為22.06%,全年累計可供分配現金流得完成率為73.74%;華夏越秀高速REIT四季度收入環比下降19.01%,四季度可供分配現金流得完成率為75.54%,全年累計可供分配現金流得完成率為89.33%;華夏中國交建REIT四季度收入環比下降13.99%,全年累計可供分配現金流得完成率為86.2%。國金中國鐵建REIT四季度收入環比下降17.38%,全年累計可供分配現金流累計完成率為91.4%。

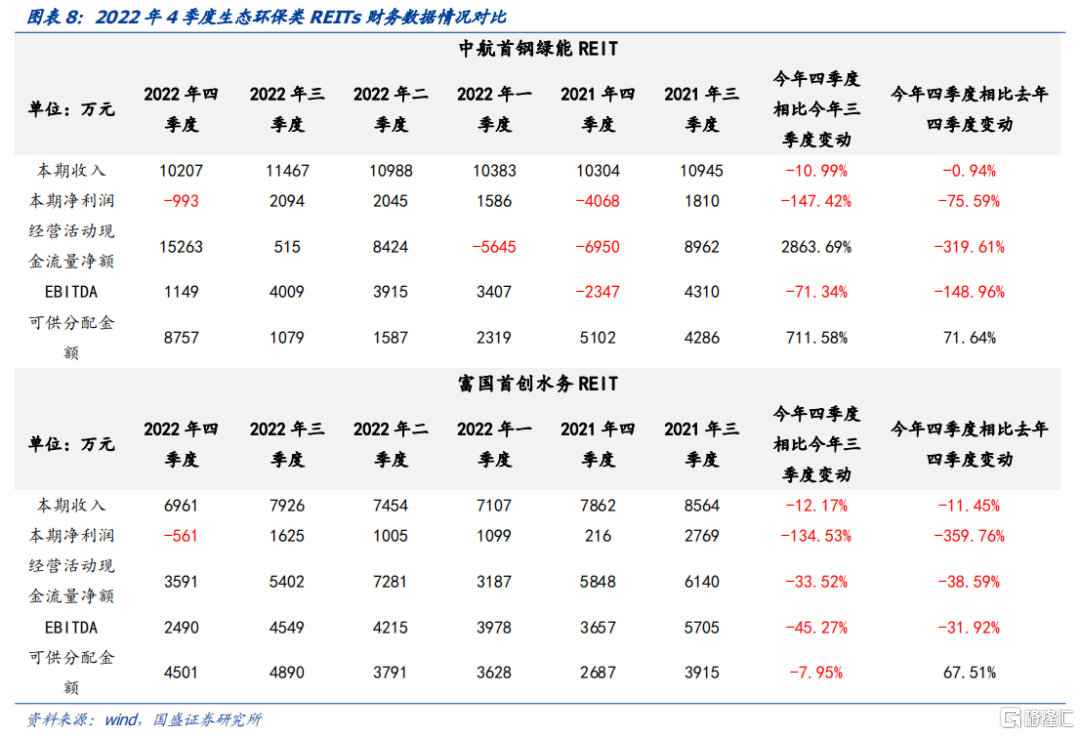

3.2生態環保類REITs

生態環保類產品中,富國首創水務REIT4季度主要受到季節性、疫情對用水量的影響、今年降水量較低以及合肥項目10月14日發生進水水質異常事件影響,EBITDA四季度同比下降31.92%、環比下降45.27%。

中航首鋼綠能REIT報吿期內,受北京市新冠疫情影響,廚餘垃圾收運處置量同比下降,但發電及生活垃圾處置收入均同比上升。另外本季度收回歷史期間國補電費0.99億元,今年可供分配完成度較高,為134.64%。

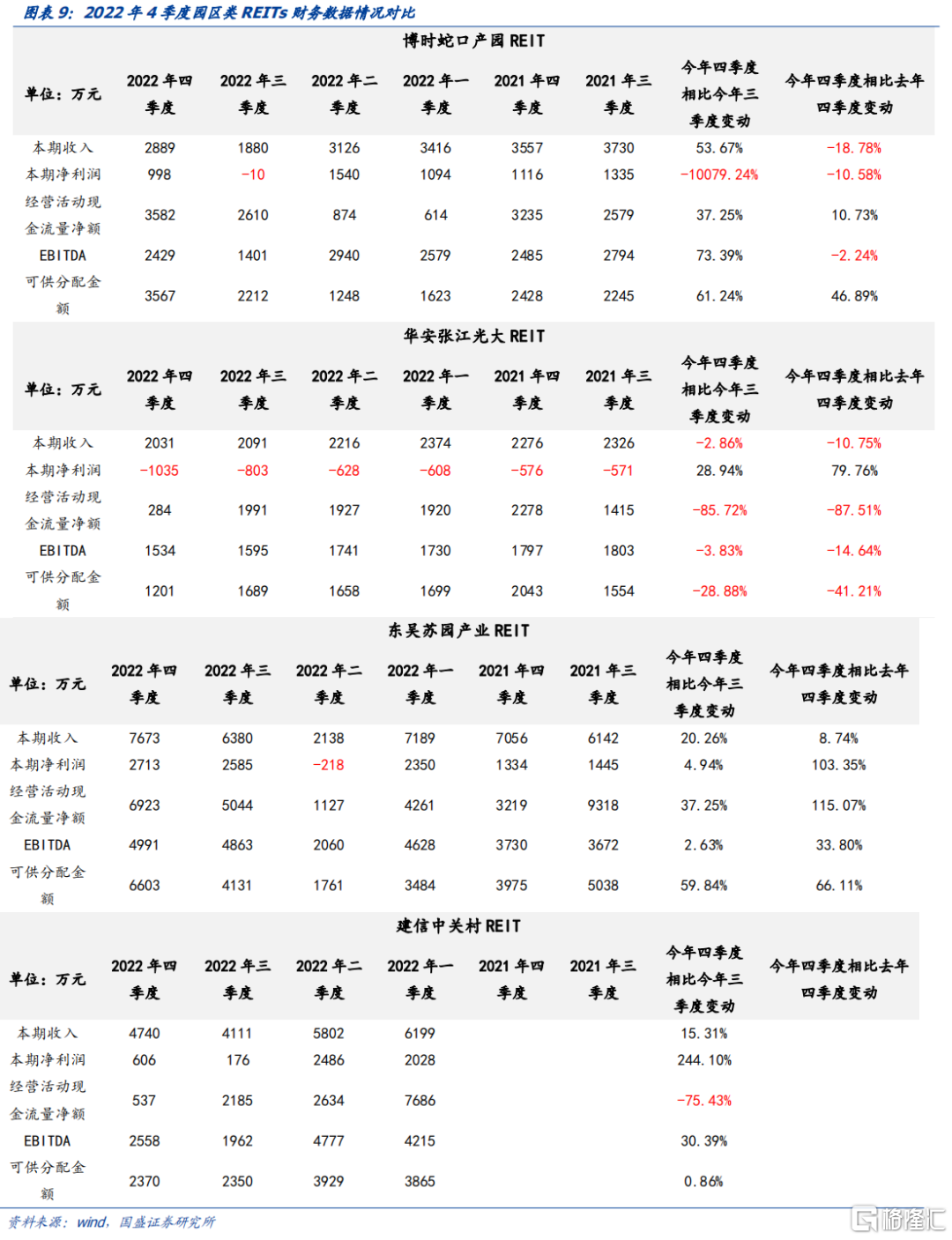

3.3園區類REITs

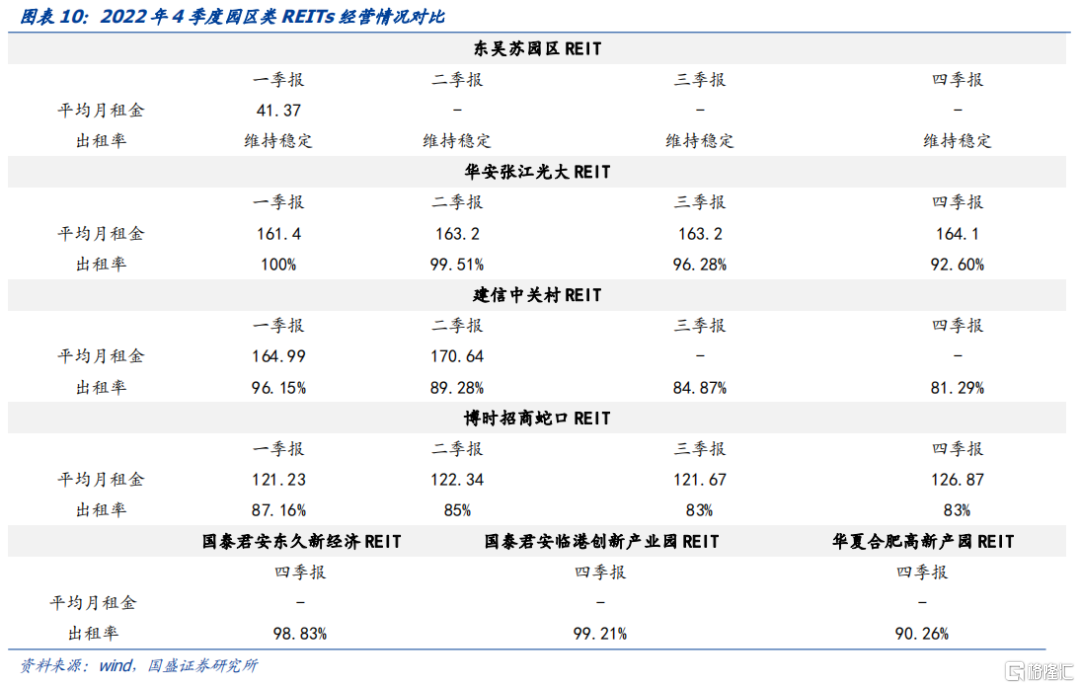

具體分底層資產來看,園區類REITs受到疫情影響以及四季度招租情況較差,出租率較上季度末有所下降。

其中,東吳蘇園產業REIT減免租金政策在2022年前三季度結束,四季度項目公司各項收入均恢復至租金減免前的正常水平,EBITDA四季度同比上升33.8%、環比上升2.63%,可供分配現金流主要受到本期應收應付的調增,四季度同比上升66.11%、環比上升59.84%。

華安張江光大REIT季度末出租率為92.60%,環比進一步下降3.68%;平均月租金為164.1元/月/平方米,環比略升0.9元/月/平方米。另外,基礎設施項目的重要現金流提供方租户之一(租賃面積合計為12,302.25平方米,佔項目可租賃面積比例約28%),其全部租賃合同於本年末到期,到期後該租户不予續租。外部管理機構積極尋找替代方案,並已完成簽署4,039平方米的租賃合同。另外值得關注的是,張江區域在未來2年將擬入市超過50萬方的項目,市場存量的增加將為入駐企業帶來更多選擇,項目未來運營情況將面臨更多挑戰。

建信中關村REITQ4出租率繼續環比下滑3.50%至81.29%,一方面由於四季度北京再度受到疫情的影響,園區需配合北京市整體防疫工作進行封樓管控及居家辦公,一定程度上影響了項目正常招商、運營及客户帶訪。另外,部分客户經營承壓,辦公擴張意願不足,承租能力減弱。另一方面,互聯網科技行業辦公需求有所萎縮,行業進入轉型時期。園區所在的上地區域處於需求不足和主力租户行業面積調整的階段,全年淨吸納量為-20.4萬平方米,上地區域年末空置率同比上升7.7%,達到15.2%;另外值得關注的是,度小滿科技(北京)有限公司作為Q4貢獻合同租金等收入超10%的租户,租約面積將於2023Q3到期,未來續租情況需持續關注。

博時招商蛇口REIT四季度平均出租率同3季度維持83%的水平,低於募集中預測2022年萬融大廈項目90%的出租率、萬海大廈項目92%的出租率。主要受到兩方面的影響:一是大部分租户免租協議在本期簽署,減免租金達376.73萬元;二是受本年宏觀經濟低迷以及疫情反覆的持續影響,部分租户出現到期不續約或提前退租等情況,項目租賃招商承壓。

國泰君安東久新經濟REIT、國泰君安臨港創新產業園REIT和華夏合肥高新產園REIT均為新上市REITs,Q4表現穩定。其中,國泰君安東久新經濟REITQ4出租率為98.83%,本年累計可供分配現金流完成度128.8%;國泰君安臨港創新產業園REITQ4出租率為99.21%,本年累計可供分配現金流完成度141.6%;華夏合肥高新產園REITQ4出租率為90.26%,本年累計可供分配現金流完成度118.7%。

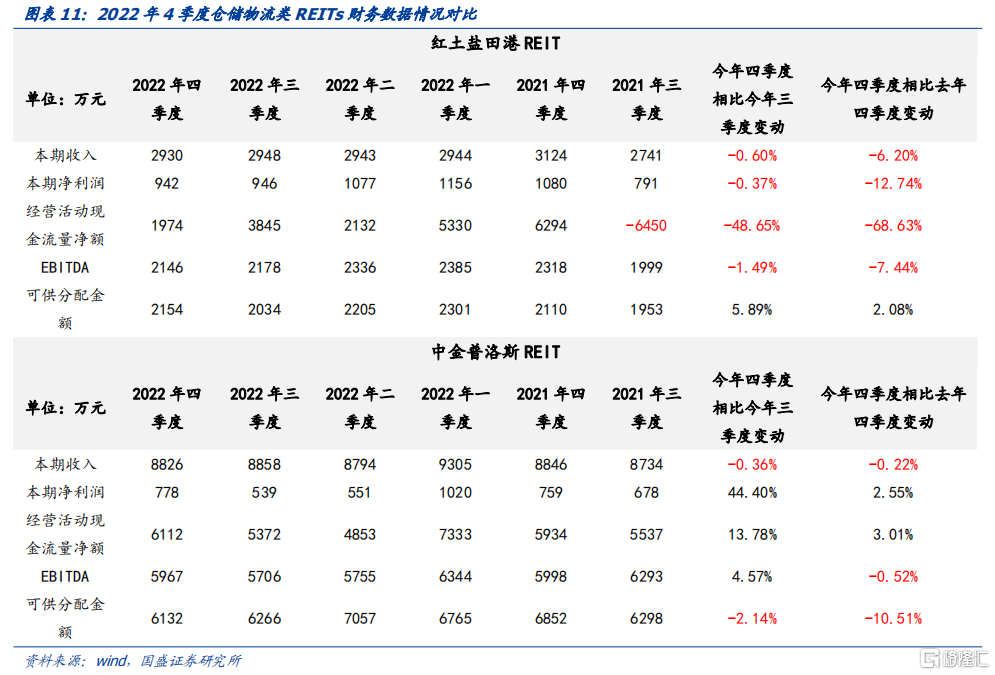

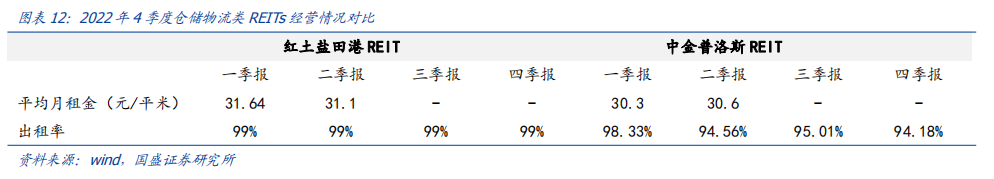

3.4倉儲物流類REITs

倉儲物流類的運營情況繼續維持穩定。紅土鹽田港REIT的出租率繼續穩定在99%,中金普洛斯REIT Q4平均出租率為94.18%,相較2022年Q3末小幅降低0.83個百分點,主要原因為普洛斯通州光機電物流園前期單一租户到期調整。

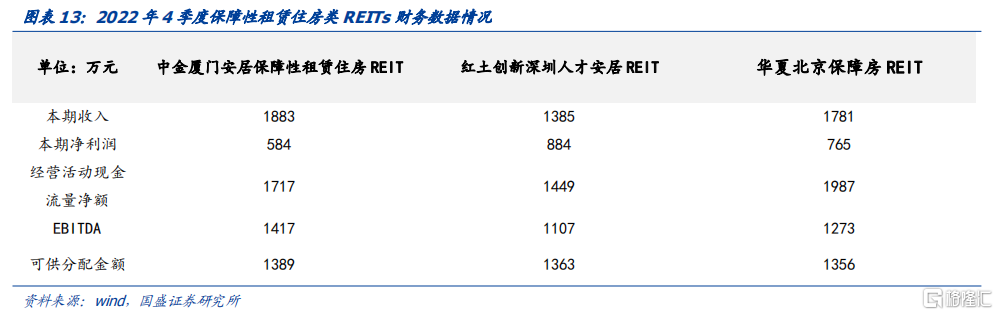

3.5保障性租賃住房類REITs

保障性租賃住房類的REITs作為今年新上市的REITs類型,首次披露季報來看,整體運營表現較為穩健。中金廈門安居保障性租賃住房REIT截至四季度末出租率為99.15%,可供分配現金流完成度為105.7%;紅土創新深圳人才安居REIT中,截至四季度末,安居百泉閣項目保障性租賃住房出租率為98.16%、配套商業出租率為100%、配套停車場出租率為100%;安居錦園項目保障性租賃住房出租率為99.06%、配套停車場出租率為100%;保利香檳苑項目和鳳凰公館項目保障性租賃住房的出租率分別為99.51%和98.79%。可供分配現金流完成度為112.02%;華夏北京保障房REIT中,截至四季度末,文龍家園項目出租率為97.7%,熙悦尚郡項目出租率為92.0%,可供分配現金流完成度為109.45%。

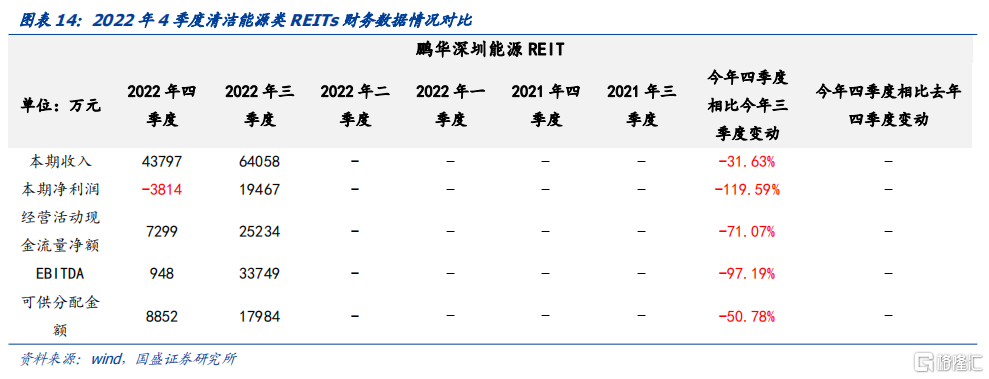

3.6清潔能源類REITs

鵬華深圳能源REIT四季度整體發電量和電價都有所回落,疊加四季度計提成本上升的因素,包括對機組進行計劃內檢修產生了檢修費用,同時預提2022年全年運營管理機構的固定及浮動運營管理服務費,四季度表現有所回落,後續需進一步觀察用電需求及電價的變動。

風險提示

政策不及預期、項目運營超預期、披露口徑偏差