本文來自格隆匯專欄:廣發固收劉鬱 作者:劉鬱 田樂蒙

摘 要

本篇報吿中,我們依照持倉特徵對現有的固收+基金分類標準進行了優化,歸納為温和轉債增強型、激進轉債增強型、股票增強型和可轉債基金4個類別。

從季度收益來看,固收+基金2022Q4整體表現欠佳。存量品種收益率中位數為-0.93%,上四分位數收益率也僅有-0.24%,未能取得正向收益。各品類中,温和轉債增強型和股票增強型基金回調相對温和,轉債基金則出現了最大幅度的回撤。

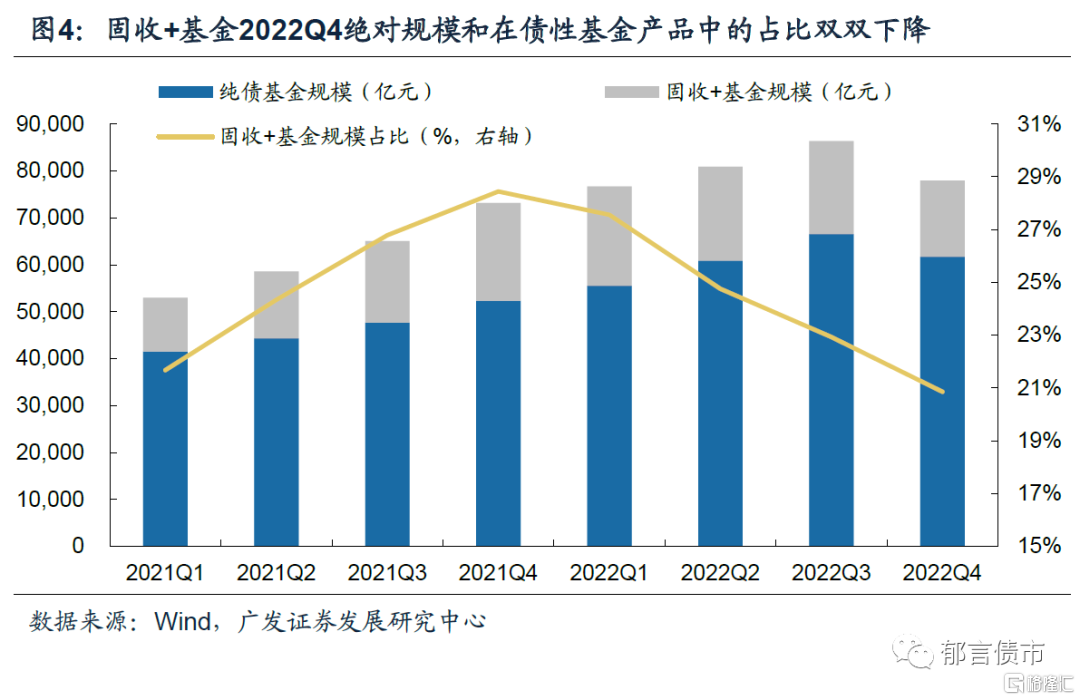

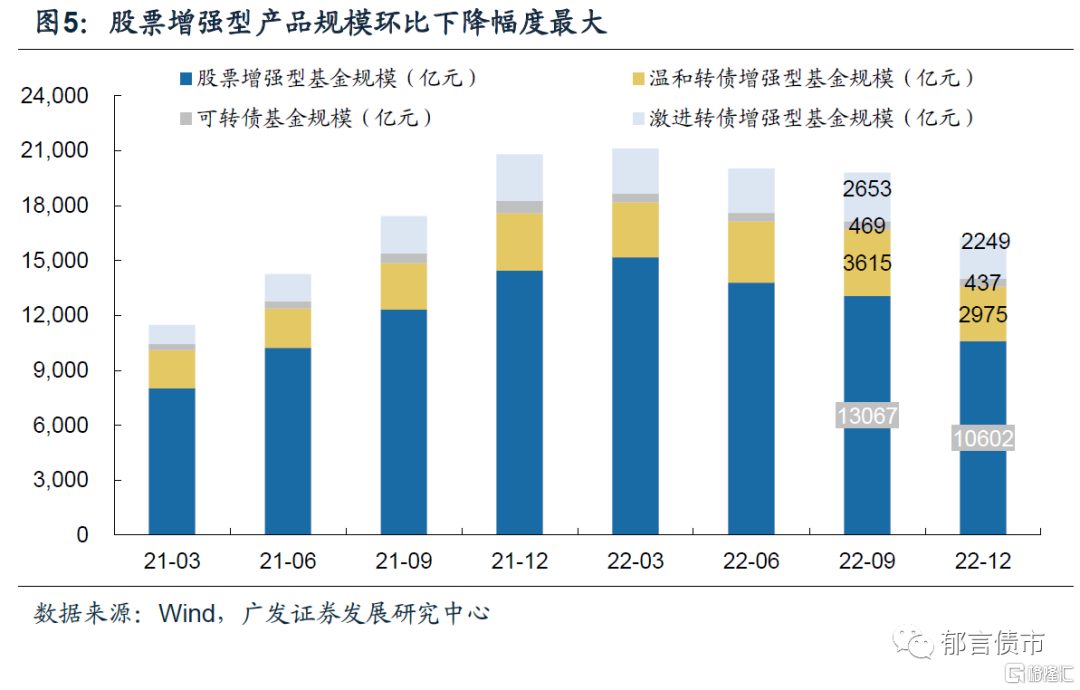

季度規模變化方面,固收+基金整體受影響明顯,絕對規模和在債性基金產品中的佔比雙雙下降。而從結構上看,股票增強型品種規模下滑最大,但仍是佔比最高的固收+基金類別;轉債增強類品種規模降幅相對温和;而轉債基金雖然業績承壓,但規模下降幅度相對有限。

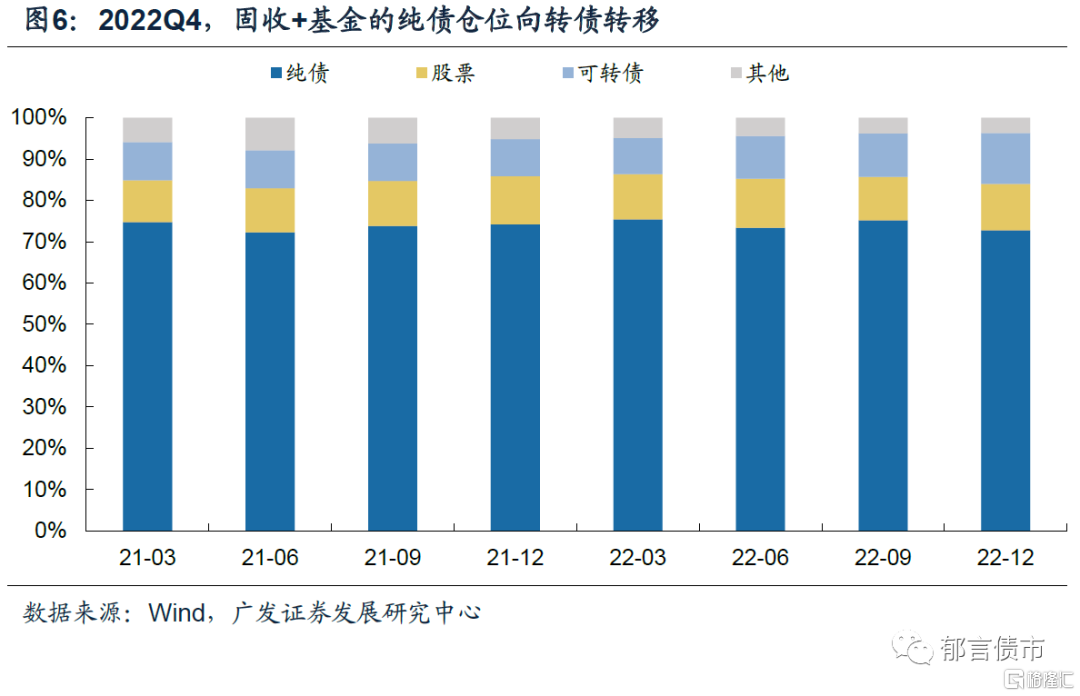

在資產配置方面,2022Q4固收+基金持有的純債資產佔比下降,而類權益品種佔比提升。其中,可轉債資產佔比環比上升2個百分點至12%,達到近年來的高點,純債倉位環比下降2個百分點至73%,股票倉位則基本持平。總體來看,固收+持有的純債倉位逐步向轉債資產轉移,其背後反映了前期回調中轉債產品整體性價比的回升。

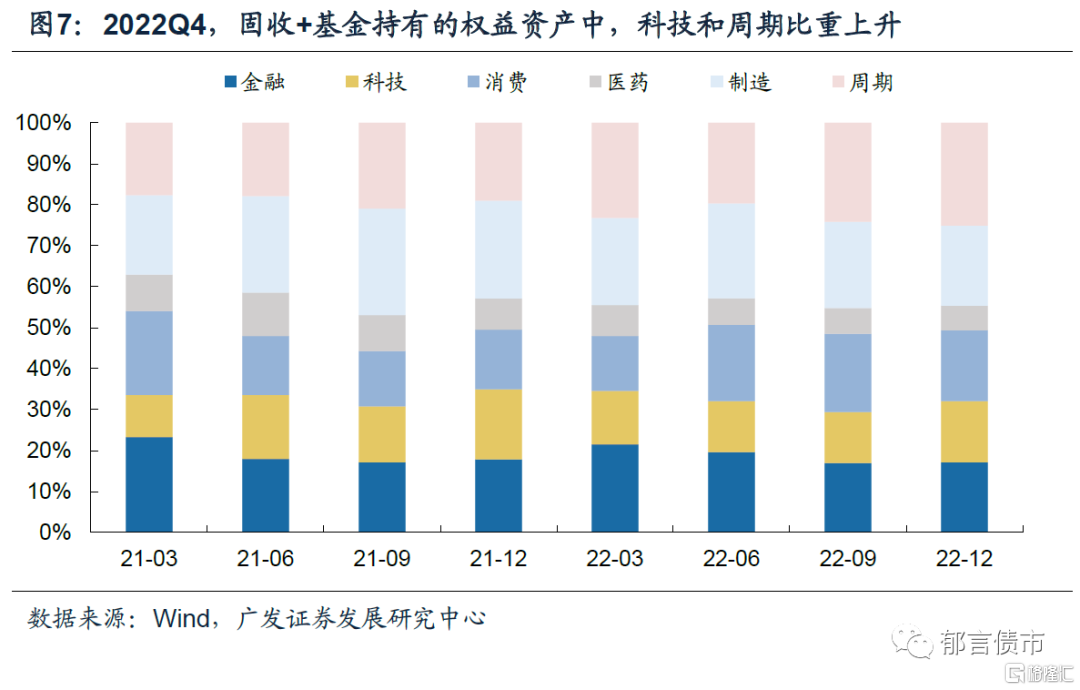

進一步觀察固收+基金在各類資產中的選擇特徵,權益資產方面,固收+基金加大了對週期和科技品種的配置力度;轉債方面,固收+基金持有的金融品種倉位下降,性價比回升的平衡型品種倉位提升;純債方面,固收+基金選擇降低利率債的倉位和久期,並增配了信用債品種。

從產品收益來看,我們對2022年內各類固收+品種的累計收益進行了排名,發現共有21.5%的股票增強型基金和12.4%的轉債增強基金逆勢取得正向收益。2022年以來排名前20的股票增強型基金平均收益率為1.88%,排名靠前的品種大多規模較小,而在規模超過百億的品種中,工銀瑞信雙利收益相對較高,達到2.81%。

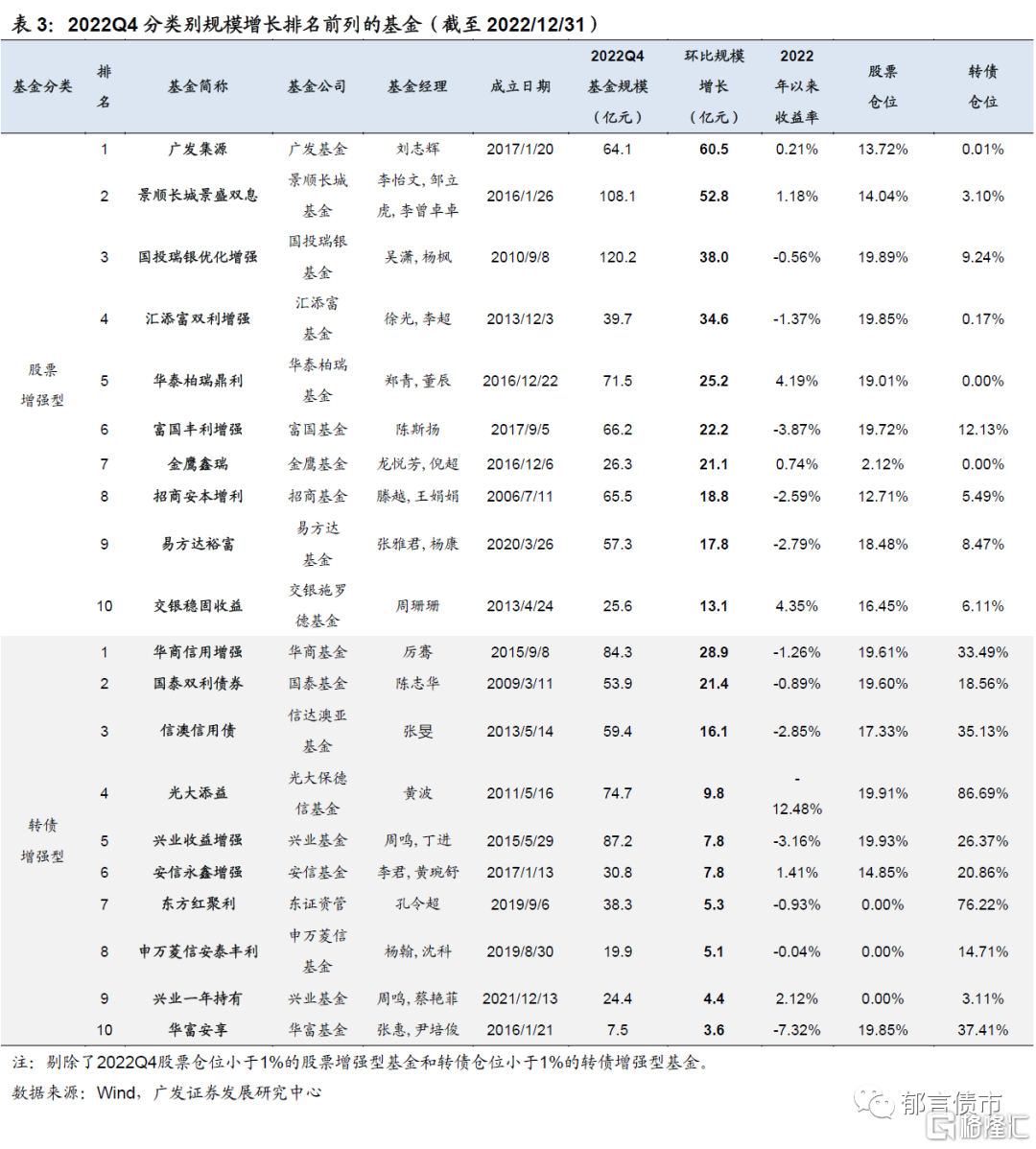

從產品規模的增長情況來看,雖然2022Q4固收+產品規模大幅下降,但仍有13.9%的股票增強型和18.2%的轉債基金實現了規模淨增長。其中在股票增強型方面,排名前列的廣發集源和景順長城景盛雙息均取得了超過50億元的增幅,而在轉債增強型基金方面,華商信用增強和國泰雙利債券兩隻產品規模增幅超過20億元。

核心假設風險。基金過往業績不代表未來收益;監管政策變化風險。

截至2023年1月末,各類固收+基金2022Q4季報已悉數披露。不過從市場常用的基金分類口徑來看,主流的固收+基金類別,例如二級債基和一級債基等品種內部,在投資策略上其實仍有很大分化,追求“+”的方法和思路都不盡統一,因此直接在這樣的分類下討論機構行為的意義相對受限。

例如,從2022Q4的業績比較來看,中長期純債基金、一級債基、二級債基和偏債混合基金收益並未拉開明顯差距,而這對於我們捕捉這些產品的差異性特徵其實並不有利。

據此,我們在此前發佈的報吿《那些抗住了股債調整的固收+基金》中,依照各類產品的實際投資行為,對市場中固收+基金的類別進行了重新劃分,將常見的固收+基金整合為温和轉債增強型、激進轉債增強型、股票增強型和可轉債基金四類(詳細劃分準則,請參考報吿附錄部分)。

在新的類別劃分下,4種固收+基金在追求“+”的策略上將體現出明顯的區分度,這也能讓我們在分析的過程中能夠清晰的對比不同策略傾向的行為特徵。總體來看,固收+基金2022Q4整體表現欠佳,存量品種收益率中位數為-0.93%,上四分位數收益率也僅有-0.24%,未能取得正向收益。各品類中,温和轉債增強型和股票增強型基金回調相對温和,而由於2022Q4轉債產品同時遭遇了正股回調和估值壓縮的雙重影響,轉債基金在各品類中回撤幅度最大,單季度收益為-4.25%。

1

總體收益和規模:業績承壓,規模下滑

從月度收益率的變化來看,2022年10月,受權益市場回調以及債市利率波動的影響,各類固收+基金收益率中位數大多出現下行,僅温和轉債增強基金收益基本持平,激進轉債增強基金和可轉債基金則在轉債正股和估值的雙重波動影響下出現較大跌幅。時至11月,隨着正股市場反彈,固收+收益中樞整體回升,類權益品種倉位較高的轉債基金也迎來1.45%的單月反彈。但在12月,隨着權益市場的再度轉弱,疊加利率波動對純債和轉債估值的影響,固收+產品收益再度受損,這也使得季度維度的固收+產品收益整體不佳。此外,從歷史收益率數據的變化來看,轉債基金的收益與權益市場的指數收益率往往會呈現出最強的相關性,激進轉債增強型基金次之,而股票增強型基金則與固收+基金整體收益趨勢非常類似,雖然收益波動同樣受權益市場影響,但在倉位限制下幅度相對温和。

季度規模變化方面,固收+基金整體受收益拖累。從絕對水平來看,固收+基金的總規模由2022Q3末的19803.9億元下降至16261.8億元,規模壓縮幅度超過3500億元。從相對水平來看,固收+基金在廣義債基中的佔比也有所下降。如果我們將純債基金和固收+基金整體定義為廣義債基(不含貨幣基金),可以發現受2022年行情的持續拖累,固收+基金在廣義債基中的佔比已由2021Q4高點的28.4%下降至20.9%。

進一步觀察固收+基金的結構分化,股票增強型產品規模環比下降幅度最大,由2022Q3的13067.1億元下降至10601.5億元,不過仍在各類固收+基金中佔據最大比重。轉債增強類基金雖然同樣遭遇了規模回調,但總體降幅相對温和。而作為特殊類別的轉債基金,雖然單季度業績受轉債行情拖累較大,但規模下降幅度卻相對有限。

2

資產配置:轉債配置比例明顯提升

在資產配置方面,2022Q4固收+基金持有的純債資產佔比下降,而類權益品種佔比提升。其中,可轉債資產佔比環比上升2個百分點至12%,達到近兩年來的高位,純債資產佔比環比上季度減少2個百分點至73%,而股票持倉比例與Q3基本持平。總體而言,在2022年末的贖回衝擊中,固收+基金持有的純債資產佔比下降,而這部分倉位主要轉移到了估值重回性價比區間的轉債品種。值得注意的是,我們在此前發佈的報吿《基金轉債倉位全面提升》中提到,雖然2022Q4固收+基金整體規模收縮,但主要的轉債投資機構卻在此期間選擇大幅加倉轉債。從前期轉債的估值變化中,我們可以清晰的觀測到2022年11月的贖回潮對機構轉債持倉的衝擊,但也正是在經歷了這一輪轉債估值回調後,產品性價比時隔近兩年後再次迴歸。後續隨着贖回壓力的逐漸消散,以固收+產品為代表的機構投資者開始了對轉債品種的重新增持。在這樣的反覆後,轉債在固收+產品中的倉位逐漸提升至近期高點。

(一)權益持倉分佈:週期和科技倉位明顯提升進一步觀察固收+基金在各類資產中的選擇特徵,權益資產方面,為了考察固收+基金持有的行業分佈特徵,我們在SW一級行業的基礎對板塊進行了重分類:金融(房地產、非銀金融、銀行)、科技(傳媒、電子、計算機、通信)、消費(紡織服飾、家用電器、農林牧漁、輕工製造、商貿零售、食品飲料、社會服務、美容護理)、醫藥(醫藥生物)、製造(電力設備、機械設備、汽車、公用事業、環保、國防軍工、綜合)、週期(煤炭、石油石化、鋼鐵、基礎化工、建築材料、有色金屬、建築裝飾、交通運輸)。可轉債的板塊劃分以其所對應的正股為準。具體來看,2022Q4固收+基金持有的週期股佔比最大,達到25%,製造股次之,佔比為20%。另外金融股和消費股各佔比17%,而科技股和醫藥股的佔比分別為15%和6%。從重倉股票的比例變化上看,相較於上季度,科技股、週期股佔比分別上升3個百分點和1個百分點,而消費股、製造股佔比分別下降2個百分點、1個百分點。總體來看,2022年末,固收+持有的週期和製造股繼續維持高位,同時科技股持有比例重回2021年末以來的高位。

(二)轉債持倉分佈:贖回風波帶來倉位轉向而在轉債持倉方面,按照同樣的行業劃分標準,2022Q4固收+基金持有的金融類轉債倉位略有下降,但仍在各行業中排名第一,達到38%;週期、製造行業次之,佔比分別為23%、17%。另外還有11%的消費行業轉債、7%的科技行業轉債以及3%的醫藥行業轉債。自2021Q1以來,固收+基金持有的金融行業轉債比例一直維持在30%以上,並且直至2022Q3一直維持着上升趨勢,而Q4的倉位下降很可能與去年末的贖回衝擊有關。週期行業的轉債比例則呈現出逐步下降的趨勢,由去年超過30%的高點逐漸下降至23%。對比固收+基金在正股和轉債的持倉特徵,可以發現二者存在明顯分化,這一方面反映了固收+產品在轉債的行業選擇上明顯更加保守,防禦性金融品種佔比明顯更高,另一方面也反映了兩個市場在標的分佈上的差異,例如前期正股集中增配的地產轉債,在轉債市場中就並無存量券分佈。分轉債的股債性質來看,我們基於平底溢價率對轉債股性和債性的相對強弱進行劃分,我們將平底溢價率小於-20%的品種記為偏債型轉債,將平底溢價率大於20%的品種記為偏股型轉債,平底溢價率介於-20%~20%之間的品種則記為兼具股性和債性的平衡型轉債。截至2022年末,平衡型轉債持倉佔比明顯提升,而偏股和偏債型品種佔比均有所下降。2022Q4,固收+基金持有平衡型轉債佔比48%,環比提升8個百分點;偏債型轉債佔比40%,環比下滑3個百分點;偏股型轉債佔比12%,環比減少5個百分點。這樣的行為特徵同樣與前文所述的贖回衝擊相關,在11月開始的交易摩擦中,流動性較強的底倉品種和偏股型品種被優先賣出,而在隨後到來的增配窗口中,估值性價比重新凸顯的平衡型品種再次受到市場青睞。當然,偏股-平衡-偏債的劃分標準對當前的轉債市場而言略顯粗糙,更具體的轉債持有行為變化可參考我們前期發佈的報吿《基金轉債倉位全面提升》。

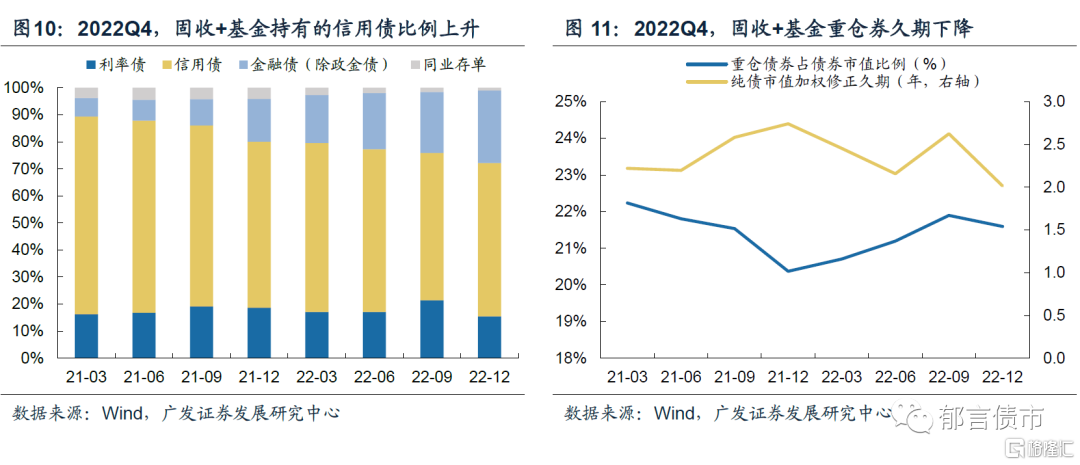

(三)純債持倉分佈:加倉信用債,壓縮久期純債券種分佈方面,按照常用的經驗標準,我們將國債、政金債和央行票據劃分為利率債,將短期融資券、中期票據和企業債劃分為信用債。2022Q4,固收+基金持有的信用債佔比57%,環比增加3個百分點,這也是2022Q1以來的首次比例提升;利率債佔比15%,環比下降6個百分點,減持較為明顯;金融債(除政金債)比例延續增加趨勢,22Q4持倉佔比達到27%;同業存單的配置比例則持續下行,22Q4持倉佔比僅為1%。而從前五大重倉債券推算的久期來看,2022Q4,重倉債券佔整體持有債券市值比例為21.6%,剔除可轉債後,市值加權久期為2.01年,環比下降0.61年。總結來看,年末的贖回衝擊對交易摩擦相對較小的利率債品種影響更大,持倉佔比明顯下降,且重倉券久期也明顯壓縮。但與此同時,信用債品種的性價比也在逐漸回升,並在隨後成為了衝擊緩和後的重要增配方向。

3

產品收益:哪些品種逆勢突圍?

(一)部分固收+產品艱難突圍,收益率在4%以上的基金有6只

2022Q4對於固收+基金而言無疑是一段艱難的時期,但仍有部分產品逆勢突圍。我們對2022年內各類固收+品種的累計收益進行了排名,發現共有21.5%的股票增強型基金和12.4%的轉債增強基金逆勢取得正向收益。

股票增強型基金方面,排名前20的產品平均規模為44.4億元,同時規模分化較大,其中有三隻基金規模突破百億元,工銀瑞信雙利的規模達到174.3億元,富國穩健增強和景順長城景盛雙息的基金規模分別為163.6億元、108.1億元。

從收益率來看,2022年以來排名前20的股票增強型基金平均收益率為1.88%,嘉合磐通以4.98%排名第一。收益率在4%以上的基金有4只,除嘉合磐通之外還有交銀穩固收益、華泰柏瑞新利、華泰柏瑞鼎利,分別為4.35%、4.24%和4.19%。值得注意的是,收益率排名前三的品種規模均未超過30億元。而在規模超過百億的品種中,工銀瑞信雙利收益相對較高,達到2.81%。

觀察股票和轉債持倉比例,收益率前20的股票增強型基金,股票倉位均值為13.7%,轉債倉位均值為2.7%,其中股票倉位高於固收+基金整體中樞,而轉債倉位明顯更低。其中,僅廣發恒享一年持有較為特殊,其股票倉位和轉債倉位分別為20.9%、12.6%,類權益資產顯著高於其他基金,而大多數品種在股票和轉債上的倉位都相對温和。

轉債增強型品種方面,2022年收益率排名前20的品種單隻基金規模普遍不大,平均規模為28.6億元。基金規模超過50億元的有富國產業債、光大增利,分別為103.8億元、67.9億元。

從收益率來看,排名前20的轉債增強型基金平均收益率為2.61%,財通資管鴻睿12個月、泓德裕泰收益率突破5%,分別為5.21%、5.07%。收益率在3%以上的基金還有長信穩裕三個月、長安鑫益增強,分別為3.45%、3.14%,另外還有9只基金的收益率超過了2%。

從股票和轉債持倉比例來看,收益率前20的轉債增強型基金轉債倉位均值為12.1%,股票倉位除了安信新趨勢達到15.0%、長安鑫益增強為0.7%以外,其他基金持股比例基本為0。轉債倉位在20%以上的基金包括前海聯合添澤、光大增利、工銀瑞信信用添利、安信新趨勢,其比例分別為35.3%、30.2%、29.8%、24.8%,另外有10只基金轉債倉位在10%以下。

(二)在有限的類權益倉位下選擇正確的行業配置方向

為進一步總結這些產品的特徵,我們將上述40只收益率排名靠前的基金進行了持倉統計,梳理其在2022Q4的總體資產配置情況。從結果來看,2022Q4代表性基金的純債倉位為84%,股票倉位為8%,轉債倉位為5%。這意味着,與市場平均水平相比,這些代表性產品持有的類權益倉位明顯更低,受權益和轉債市場的回調拖累更小。但考慮到2022Q4中長期純債基金的收益中樞同樣為負,這些品種在有限的類權益倉位下,仍然成功博取了部分收益。

進一步看,權益持倉的行業分佈方面,2022Q4代表性基金持有的重倉股中40%為週期股,25%為製造股,金融股和消費股分別佔比13%、12%。此外,還有7%的科技股和3%的醫藥股。可以發現,代表性基金相較於全部固收+基金明顯超配了週期行業,配置比例高出14.8個百分點。同時,代表性基金配置的製造股相較於全部固收+基金高出5.7個百分點,而科技股、消費股與金融股佔比相較於全部固收+基金分別減少8.1個百分點、5.1個百分點與4個百分點。

持有轉債行業分佈方面,2022Q4代表性基金前三大持倉板塊分別為金融、週期、製造,佔比分別為35%、27%、14%。此外,還持有11%消費行業轉債、7%的科技行業轉債和6%的醫藥行業轉債。與全部固收+基金的選擇相比,代表性基金金融板塊配置的持倉更低,而週期和醫藥品種倉位明顯更高。

轉債類型分佈方面,有53%為偏債型轉債,44%為平衡型轉債,3%為偏股型轉債。與全部固收+基金的選擇相比,代表性基金配置的偏股型轉債佔比低出9.5個百分點,而配置的偏債型轉債高出5.2個百分點,平衡型轉債高出4.3個百分點,這樣的倉位選擇使得這些產品承受的偏股型品種大幅回調拖累明顯更小。

4

產品規模:小部分品種逆風擴張

從產品規模的增長情況來看,雖然2022Q4固收+基金整體遭遇了規模壓縮,但仍有部分品種在規模上實現逆勢擴張。從平均水平來看,雖然2022Q4固收+產品規模大幅下降,但仍有13.9%的股票增強型和18.2%的轉債基金實現了規模淨增長。其中在股票增強型方面,排名前列的廣發集源和景順長城景盛雙息均取得了超過50億元的增幅,而在轉債基金方面,華商信用增強和國泰雙利債券兩隻產品規模增幅超過20億元。

值得注意的是,從前文的分析來看,雖然轉債產品在2022Q4遭受的業績拖累更大,但轉債產品在這一過程中性價比也顯著回升,支撐轉債增強類品種的規模擴張比例比股票增強型品種更大,並且排名前10的產品中,有6個都在2022年整體的負收益下仍然實現規模擴張。

按發行公司來看,我們統計了2022Q4固收+產品規模增長排名前20的基金公司,建信基金成為了固收+基金整體規模增長最快的機構,增幅達到30.1億元,其中來自股票增強型基金的增量為28億元,系主要貢獻力量。同時,萬家基金、華泰柏瑞基金和信達澳亞基金的固收+產品增量同樣超過20億元。4家公司中,前三均是靠股票增強型品種貢獻了主要增量,萬家基金更是在轉債增強型品種規模縮減11.9億元的情況下,實現了接近30億元的固收+品種的規模上升。而信達澳亞基金的固收+增量則主要來自轉債增強型品種的貢獻。

最後,在這些2022Q4固收+規模增長靠前的機構中,淨增量在5億元以上的機構其實只有7個,第8-20名的機構事實上僅維持了固收+產品規模相對平穩,就已經進入了市場存量機構的前列。這意味着,規模整體承壓,仍是2022Q4固收+基金的主要變化基調,真正取得擴張存在很大難度。

在經歷了上述的規模變化後,易方達基金、富國基金和招商基金位列現有固收+產品規模的前三位,其中易方達基金和招商基金在規模上以股票增強型產品為主,富國基金和招商基金則相對平衡。其他固收+產品規模在500億元以上的公司還包括鵬華基金、天弘基金等5家機構。

風險提示:基金過往業績不代表未來收益,基金的未來表現受宏觀環境、市場波動、風格轉換等多重因素影響,存在一定波動風險。本報吿不涉及證券投資基金評價業務,不涉及對基金產品的推薦。需要關注後續監管政策變化帶來的政策風險。