本文來自格隆匯專欄:中金研究,作者:王之昊 於鍾海 等

在本篇報吿中,我們建立了宏觀、中觀、微觀三個維度的工業軟件景氣度跟蹤框架,其中宏觀層面我們通過迴歸模型研究製造業PMI和工業軟件景氣度的相關性、中觀層面對各工業軟件收入增速與下游製造業企業的資本支出增速進行迴歸分析、而微觀層面對部分公開數據充分的行業進行招投標訂單跟蹤,並基於以上分析框架對各垂直領域工業軟件的景氣度進行前瞻的定性判斷。

工業軟件作為計算機板塊中的順週期子賽道,同時受益於軟件國產化的大趨勢浪潮。展望2023年,在製造業整體復甦的大背景下,我們認為其有望逐季進入業績修復和估值迴歸的“雙升”通道,建議重視2023年製造業景氣度修復下,各細分行業數字化需求提升帶來的工業軟件賽道的機遇,重點把握製造業復甦下的高彈性標的。

摘要

宏觀維度:製造業PMI與工業軟件收入增速呈顯著正相關性。迴歸結果顯示,製造業PMI與工業軟件總收入增速以及大多數細分行業的工業軟件收入增速都呈現顯著的正相關關係。考慮到PMI是月頻數據,我們認為使用製造業PMI來判斷工業軟件收入增速走勢可以具備較好的前瞻性。2023年1月製造業PMI達到50.1%重回榮枯線以上,我們判斷2023年製造業整體景氣度有望逐步復甦,從而拉動各製造業的數字化需求,各行業工業軟件公司有望實現收入提速增長。

中觀維度:部分行業資本支出增速與工業軟件收入增速呈顯著正相關性。機械、激光、電子組裝等行業迴歸模型擬合效果較好,這説明對於這些行業的工業軟件廠商而言,下游資本支出增速提升或將帶來更加充足的數字化建設經費,拉動相關工業軟件需求。考慮到工業軟件從訂單到收入的轉換週期,我們認為行業資本支出能夠對相應行業工業軟件景氣度進行當季或前瞻的判斷。展望2023年,我們判斷機械、激光、電子組裝等行業資本支出有望迎來修復,相應工業軟件有望實現業績持續復甦;而石化化工、煤炭行業部分工業軟件公司也有望在“雙碳”背景下穿越下游資本支出週期實現持續快速增長。

風險

製造業景氣度恢復程度不及預期;製造業信息化開支不及預期。

宏觀維度:以製造業PMI為代表的製造業景氣度指標

製造業PMI可以作為工業軟件收入增速定性判斷的前瞻指標。在宏觀維度,我們選取了製造業PMI(Purchasing manager index,採購經理指數)作為製造業景氣度指標,與各行業工業軟件增速進行迴歸分析,發現製造業PMI與工業軟件總收入增速以及大多數細分行業的工業軟件收入增速都呈現顯著的正相關關係。考慮到製造業PMI是月頻數據,我們認為使用製造業PMI來判斷工業軟件收入增速走勢可以具備較好的前瞻性。

製造業PMI和工業軟件行業總收入之間的相關關係

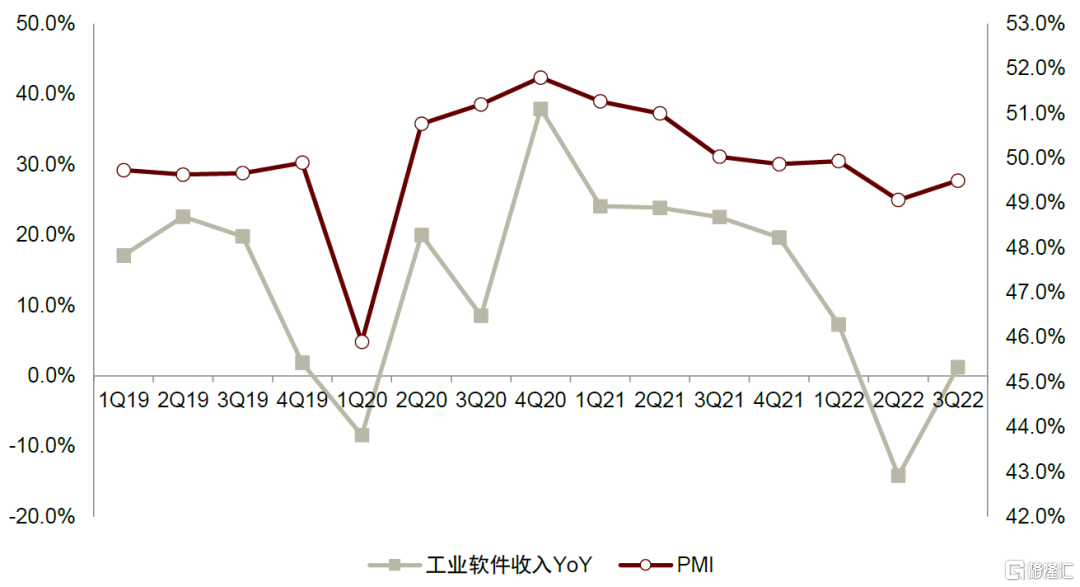

製造業PMI和全國工業軟件總收入之間(季頻數據)之間具有顯著的正相關關係。我們基於工信部每月公佈的工業軟件收入數據,計算得到單季度工業軟件收入同比增速作為業績指標,以國家統計局每月公佈的製造業PMI作為製造業經濟的景氣度指標,1Q19至3Q22迴歸模型顯示兩者之間相關係數為0.69。我們認為製造業PMI反映了製造業經濟增長或衰退情況,當製造業景氣度上行時,各行業數字化需求同步上升,工業軟件公司收入或相應迎來提速增長。

圖表1:製造業PMI和工業軟件總收入增速,1Q19-3Q22

注:季度PMI的定義為季度內每月的PMI算術平均值 資料來源:工信部,國家統計局,中金公司研究部

製造業PMI與各行業工業軟件收入之間的相關關係

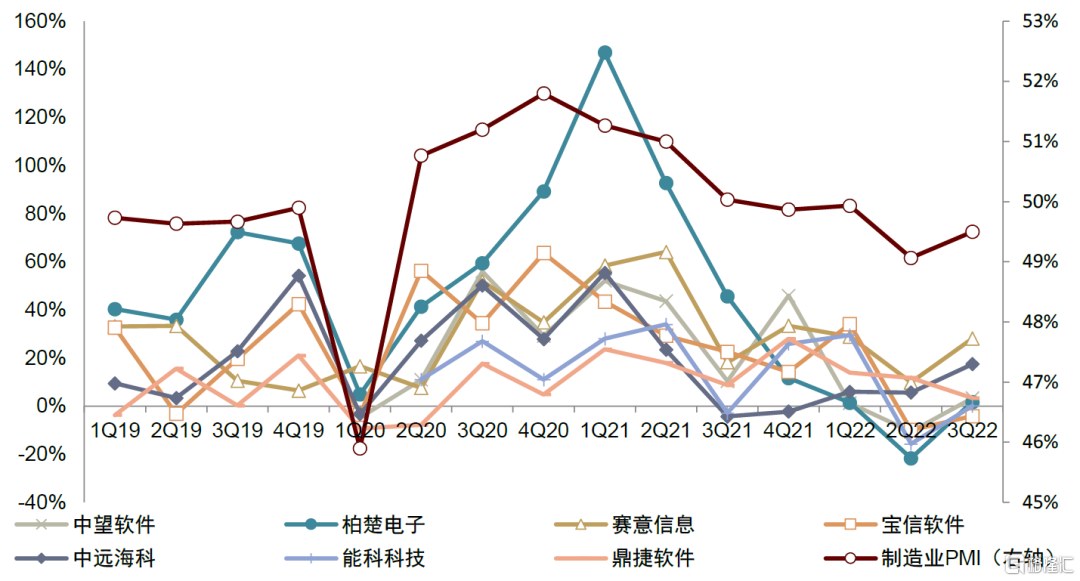

製造業PMI和典型行業工業軟件企業收入之間(季頻數據)之間具有顯著的正相關關係。我們將製造業PMI與工業軟件收入增速的相關關係研究從行業維度進一步拓展到了個股維度,選取了各行業典型工業軟件企業,考察其季度收入同比增速和製造業PMI之間的相關關係。結果顯示,機械、激光、電子組裝、鋼鐵等絕大多數行業的頭部工業軟件企業季度收入增速與當季或前一季製造業PMI呈現顯著的正相關關係。

整體來看,2Q20至2Q21期間製造業PMI處於相對高位,相應工業軟件收入增速較高;3Q21以來製造業PMI下滑趨勢明顯,製造業中尤其是中小企業增長壓力較大,導致其數字化需求有所延緩,整體而言工業軟件收入增速承壓。2023年1月份製造業PMI達到50.1%(同比提升3.1ppts),在2022年9月以來首次回到榮枯線以上。我們認為在2023年製造業迎來複蘇的情況下,各行業工業軟件業績有望迎來逐步修復。

圖表2:製造業PMI(季度)與各行業工業軟件公司季度收入增速關係,1Q19-3Q22

資料來源:國家統計局,各公司公吿,中金公司研究部

圖表3:各垂類工業軟件收入增速與製造業PMI(及其滯後項)的相關關係

資料來源:各公司公吿,國家統計局,中金公司研究部

中觀維度:工業軟件各下游行業資本支出增速指標

在中觀維度,我們通過建立工業軟件季度收入同比增速與各下游行業季度資本支出同比增速的迴歸模型,探究工業軟件收入增速與下游行業景氣度之間的相關性。

工業軟件收入增速與相應下游行業資本支出增速滯後項顯著相關。我們選取了機械、激光等八大行業工業軟件收入增速和下游行業資本支出增速進行研究。結果顯示,一般而言工業軟件收入增速與下游資本支出增速滯後項呈現正相關關係,説明對於垂類工業軟件廠商而言,下游資本支出增速提升或將帶來更加充足的數字化建設經費。同時我們認為對於煤炭、石油石化、鋼鐵等行業的數字化投入也有望在“雙碳”背景下伴隨政策催化而加大,從而提升其精細化經營管理水平,部分龍頭工業軟件公司有望穿越下游資本支出週期實現持續快速業績增長。我們認為相關係數絕對值大小體現了行業資本支出和工業軟件收入的擬合效果,滯後期數體現了從訂單到收入的轉換週期,而小於1的迴歸係數驗證了工業軟件的弱週期性。

我們將各個行業工業軟件收入增速對各自行業的資本支出增速滯後項做迴歸,結果如圖表4所示。對各個指標的應用方法我們解讀如下:

► 相關性:刻畫了行業資本支出增速與工業軟件收入增速的擬合效果。相關係數絕對值越接近1説明行業資本支出增速(滯後項)與工業軟件收入增速的擬合效果越好。

► 迴歸係數:刻畫了工業軟件收入增速對下游行業資本支出增速的敏感度。可以看到絕大多數行業工業軟件的迴歸係數絕對值小於1,即行業資本支出(滯後項)增速變化1ppt時,工業軟件的收入增速變化小於1ppt,驗證了工業軟件的弱週期性。

圖表4:各垂類工業軟件收入增速與下游行業資本支出滯後項的相關關係

資料來源:各公司公吿,Wind,中金公司研究部

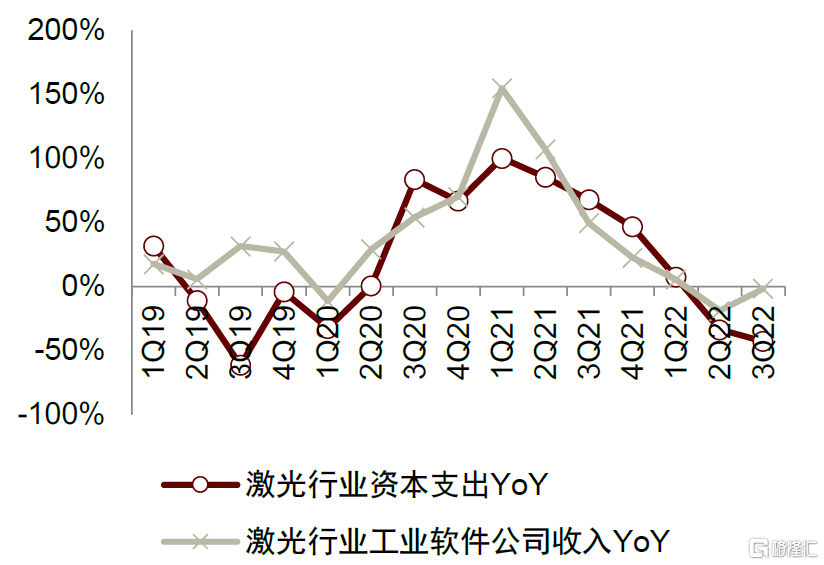

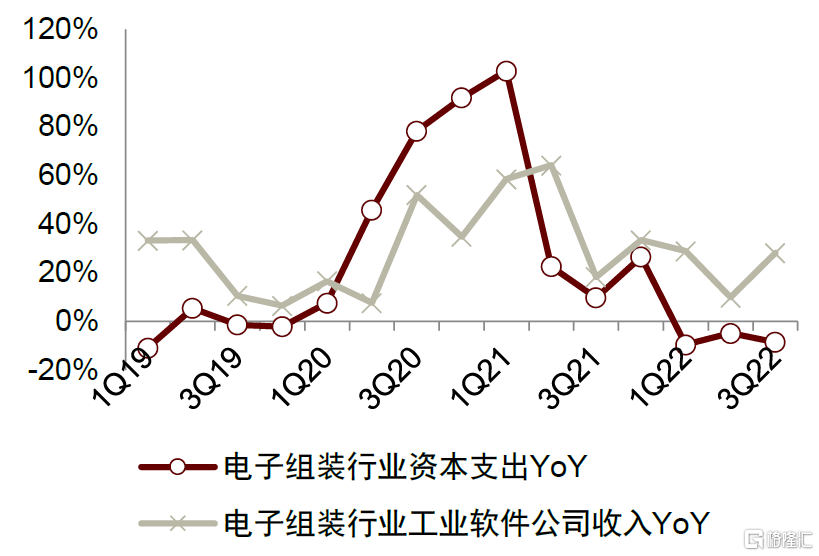

機械、激光、電子行業擬合效果較好:從迴歸結果來看,機械行業資本支出對中望、激光行業資本支出對柏楚、電子行業資本支出對賽意均有較好的擬合度,一方面是由於這類公司的收入較為集中於單一行業,另一方面也説明其主營產品的生產工具屬性。市場認為的部分具有“週期性”公司實際正在逐步超越行業Beta屬性。對於這類企業,我們認為其公司個體的Alpha以及超出了行業Beta,不完全適用於這一框架進行跟蹤。

2023年各垂類工業軟件賽道景氣度展望:根據迴歸結果,機械、激光行業的資本支出增速能夠反映在當期的工業軟件收入增速中(滯後0期),我們認為相應行業工業軟件企業有望率先受益於潛在的行業景氣度復甦而實現業績的修復。電子組裝行業資本支出滯後1期反映在工業軟件收入增速中,我們認為相應行業的工業軟件企業有望從1Q23開始受益於潛在的行業景氣度復甦而實現訂單端的修復,進而在2Q23開始有望看到業績端修復。同時我們觀察到煤炭(2階滯後)行業至3Q22的資本支出增速仍維持高位,我們判斷相應行業的工業軟件企業在訂單端表現或持續收穫,1Q23開始有望擺脱疫情影響實現存量訂單的順利交付,在業績端亦有望實現快速復甦,但在後續季度的業績修復表現則仍需要關注煤炭行業後續景氣度的走勢。

圖表5:機械行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:機械行業資本支出計算選擇機械(長江)指數成分股資本支出進行加總;機械行業工業軟件公司選擇中望軟件,取各個季度該公司收入YoY

資料來源:公司公吿,中金公司研究部

圖表6:激光行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:激光行業資本支出計算選擇大族激光等19家激光行業公司資本支出進行加總;激光行業工業軟件公司選擇柏楚電子和維宏股份,取各個季度兩家公司收入之和YoY資料來源:公司公吿,中金公司研究部

圖表7:電子組裝行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:電子組裝行業資本支出計算選擇PCB(中信)指數成分股資本支出進行加總;電子組裝行業工業軟件公司選擇賽意信息,取各個季度該公司收入YoY資料來源:公司公吿,中金公司研究部

圖表8:新能源行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:新能源行業資本支出計算選擇新能源(中證主題)指數成分股資本支出進行加總;新能源行業工業軟件公司選擇今天國際和漢得信息,取各個季度兩家公司收入之和的二階移動平均YoY資料來源:公司公吿,中金公司研究部

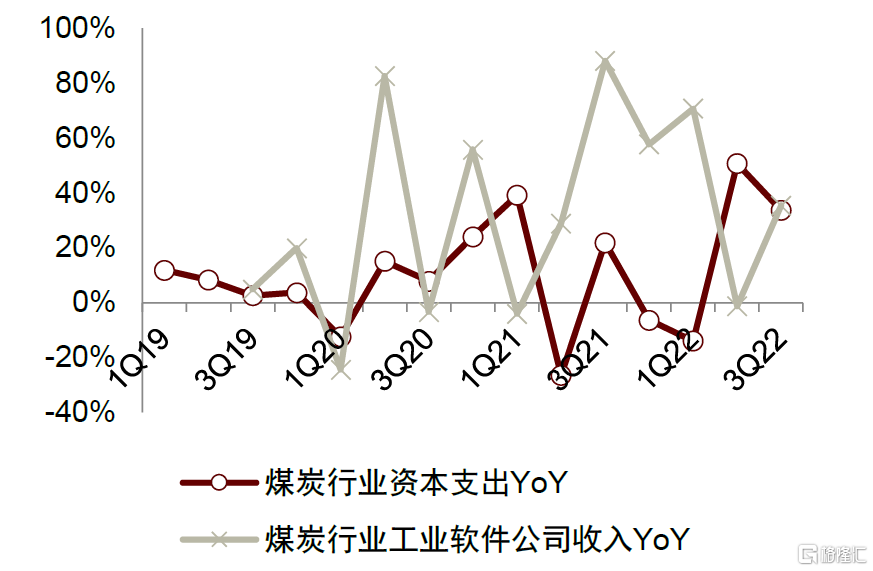

圖表9:煤炭行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:煤炭行業資本支出計算選擇煤炭(長江)指數成分股資本支出進行加總;煤炭行業工業軟件公司選擇龍軟科技,取各個季度該公司收入YoY資料來源:公司公吿,中金公司研究部

圖表10:鋼鐵製品行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:鋼鐵行業資本支出計算選擇鋼鐵製品(長江)指數成分股資本支出進行加總;鋼鐵行業工業軟件公司選擇寶信軟件,取各個季度該公司收入YoY資料來源:公司公吿,中金公司研究部

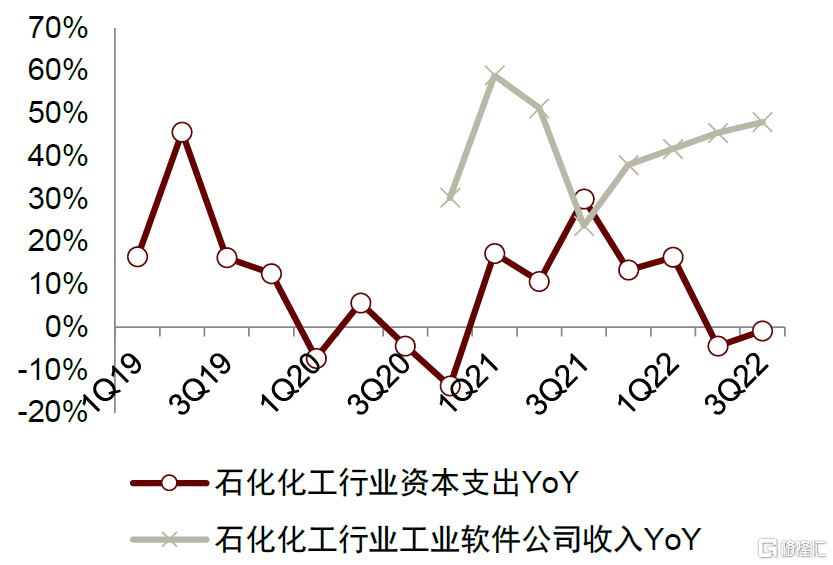

圖表11:石化化工行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:石化化工行業資本支出計算選擇油氣石化(長江)和化學品(長江)指數成分股資本支出進行加總;石化化工行業工業軟件公司選擇中控技術,取各個季度該公司收入二階移動平均YoY;中控技術4Q20上市,未披露2019年季度財務數據,故1Q19-3Q20收入同比數據缺失資料來源:公司公吿,中金公司研究部

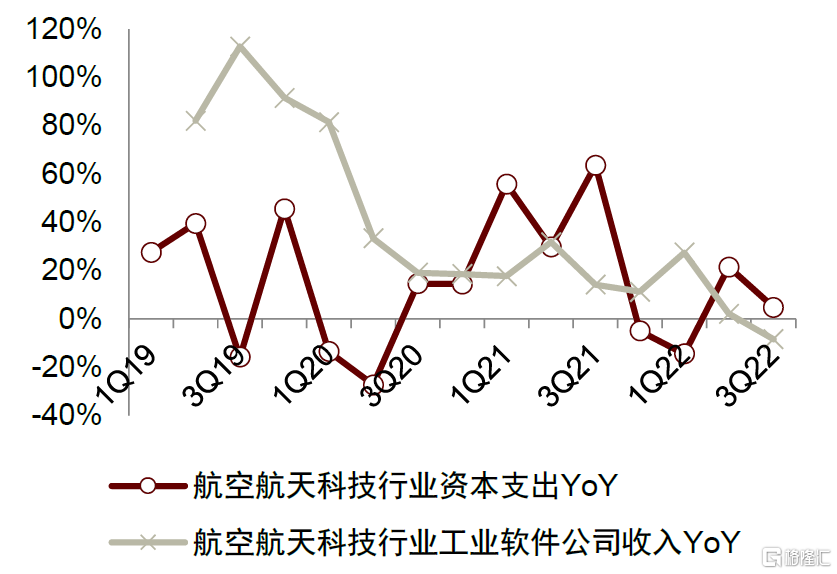

圖表12:航空航天科技行業資本支出與相應工業軟件收入增速,1Q19-3Q22

注:航空航天科技行業資本支出計算選擇航空裝備(中信)和航天裝備(中信)指數成分股資本支出進行加總;航空航天科技行業工業軟件公司選擇能科科技,取各個季度該公司收入二階移動平均YoY資料來源:公司公吿,中金公司研究部

微觀維度:公司公開中標訂單情況

公司中標訂單情況可以輔助判斷短期的需求景氣度。在微觀維度,我們認為可以基於公司公開中標信息對其訂單進行跟蹤。由於垂類行業工業軟件具備一定的定製化屬性,從訂單中標到交付確收具有一定的週期,我們在中觀維度的研究也驗證了製造業資本支出到工業軟件確認收入的滯後性,因此可以通過公開招投標信息對工業軟件公司未來數個季度的收入進行定性判斷。

智能化煤礦等部分子領域具有相對全面的公開訂單信息。不同行業、不同賽道的下游客户採購模式有所不同,對於ERP、MES等建設進度和滲透率已經較高的子賽道而言,老客户的維護和增購是主要採購模式,一般不會進入招投標程序;對於智能化煤礦等以新建需求為主的賽道則以招投標進行採購為主,我們認為可以通過煤礦的公開招投標情況定性判斷需求景氣度。同時我們也注意到,除了煤炭智能化之外的許多子領域公開招投標的數據較為有限,難以對各大垂類工業軟件領域進行全面細緻的微觀層面跟蹤。

圖表13:3Q22以來北路智控百萬元級別以上中標訂單(不完全統計)

資料來源:採招網,中金公司研究部

圖表14:3Q22以來龍軟科技百萬元級別以上中標訂單(不完全統計)

資料來源:採招網,中金公司研究部

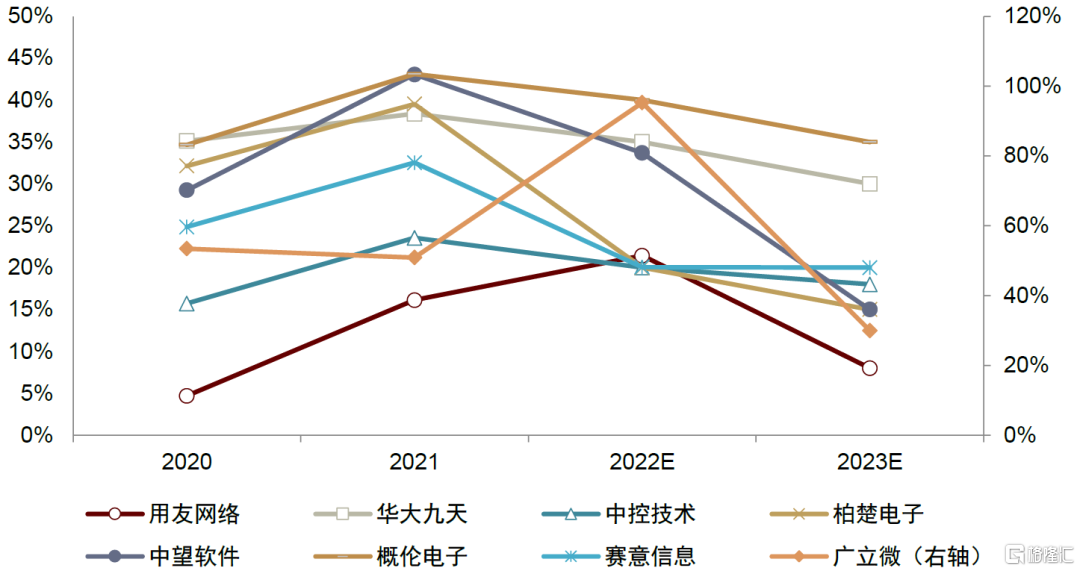

展望2023,工業軟件兼具順週期復甦和國產化替代雙重主線

展望2023,工業軟件兼具順週期復甦以及國產化替代的雙重主線。我們認為一方面在2023年製造業景氣度修復下,各細分行業數字化需求的邊際提升能夠為相關的工業軟件廠商帶來收入的提振,結合人員收入的收窄有望實現利潤端的顯著修復;另一方面在軟件國產化的浪潮下,各行業的國產工業軟件廠商也有望逐步收穫更大的市場份額,並在市場關注度提升下實現估值中樞的進一步迴歸,進而實現業績和估值的雙升。

圖表15:主要工業軟件公司人員增速情況

資料來源:公司公吿,中金公司研究部