01 大盤

昨夜美股三大股指震盪走高,均漲超1%,清潔能源及新能源車板塊領漲。截至收盤,道指漲 1.09%,納指漲 1.67%,標普漲 1.46%。美國十年國債收益率跌 0.876%,收報3.509%,相較兩年期國債收益率差-70個基點。恐慌指數VIX跌 2.71%,布倫特原油收漲 1.29%,現貨黃金從22年11月至今持續走高,昨日收漲 0.26%,報1928.18美元/盎司。美元指數高位持續回落,收報102.09。

IMF將2023年全球GDP增長預測從去年10月預估的2.7%上調至2.9%。雖然此前歐元區出現了兩位數的通脹和深受俄烏衝突的影響,但歐元區第四季度GDP年率初值錄得1.9%,創21Q1以來新低,歐元區有望避免陷入衰退。據機構分析:這突顯出歐元區經濟在克服能源短缺風險後的韌性。但由於經濟學家也預計歐元區第一季度產出將下降,歐元區尚未走出困境。一些不利因素(包括借貸成本上升)尚未完全顯現、部分成員國的消費者仍將面臨昂貴的能源賬單。不過,由於天然氣價格下跌,通脹預計將大幅放緩;勞動力市場也表現良好。這意味着歐洲央行可以繼續專注於應對高企和持續的通脹。

美國第四季度勞工成本指數季率錄得1%,略低於市場預期,已連續三個季度走低,美國工資-物價螺旋上漲的壓力得到進一步緩解,創2021年第四季度以來新低。雖然工資增長幅度正在回落,但仍相對較高。從歷史角度看,1%仍然太高了。在疫情前,這一數據通常低於1%。惠譽預計美國將出現温和衰退,2023年的增長將放緩至0.2%。

02 行業&個股

行業板塊方面,標普11大板塊悉數收跌:公用事業、能源分別收漲0.74%、0.89%,日常消費、通訊、醫療、金融、高科技收漲1.4%以內,工業、房地產、半導體和原料分別收漲1.7%、1.83%、1.86%和2.2%。

概念板塊方面,航空ETF漲1.05%,旅行服務板塊漲0.6%,高端酒店萬豪漲1.74%,愛彼迎漲1.49%,挪威郵輪漲2.49%。太陽能板塊漲4.64%。金融科技板塊方面,PayPal收漲2.32%,巴菲特概念股NU漲5.68%。網絡安全板塊漲1.73%,SQ收漲2.42%。

中概股漲跌不一,KWEB跌0.7%。台積電跌 0.43%,三星電子芯片部門利潤驟降逾90%,存儲芯片價格跌勢難止帶來衝擊;並表示23Q1全球IT行業對內存市場的需求仍將疲軟;2023年的資本支出尚未敲定;將投資P3、P4晶圓廠以實現中長期供應。阿里跌 0.9%,拼多多漲 0.85%。京東跌 0.5%,滴滴漲6.1%,理想漲 1.59%,蔚來漲 0.42%,小鵬漲 6.19%。華住跌 2.61%,亞朵跌 3.48%。B站跌 1.26%。新東方漲 1.23%,東方甄選宣佈投資1752萬元用於東方甄選自營烤腸的河南焦作工廠擴建,這是東方甄選宣佈加大農業投資後,第一個在農產品產業鏈領域的具體投資案例。富途跌 1.3%,瑞幸咖啡漲 1.95%。名創優品跌 0.26%。

大型科技股多數收漲。蘋果漲 0.9%,蘋果在內部的頭顯目標是可以全天候佩戴,同時高管人員認為AR/VR頭顯將會取代iPhone成為公司營收的新支柱業務。微軟漲 2.1%,將於2月17日在日本上調Xbox Series X/S的價格。谷歌漲 1.96%,。亞馬遜漲 2.57%,特斯拉漲 3.94%,2022年在華營收181億美元,增速放緩至31%,其中因比特幣減值損失2.04億美元;華爾街著名空頭、對沖基金經理Jim Chanos在CNBC採訪中表示,仍在做空特斯拉。Meta漲 1.3%,開始在其虛擬現實社交平台Horizon Worlds中測試會員專屬空間,允許人們為特定羣體設計專屬世界。索尼漲0.15%,由於預購疲軟,索尼將本季度Play Station VR2頭顯的出貨量預期下調了一半,至約100萬台。

AMD盤後一度漲超4%,Q4營收和指引優於預期,數據中心強勁抵消PC業務腰斬。Snap 盤後暴跌近15%,22Q4營收與21Q4持平,略低於市場預期,這是公司有史以來第一個營收沒有增長的季度;調整後EPS高於市場預期;Q4日活用户數同比增長17%至3.75億,略高於市場預期的3.74億;每位用户的平均收入為3.47美元,低於市場預期的3.49美元。Snap在其財報中表示,並不會提供下一個季度或今年業績的指引,但在給投資者的信中,該公司表示其“內部預測”為23Q1營收將下降2%至10%,明顯低於市場預期的1.48%的同比增幅。該公司表示,本季度開始以來,同比營收已經下降了7%。

Spotify漲12.72%,22Q4營收同比增長18%,淨虧損同比擴大至2.7億歐元;Q4月活用户同比增長20%至4.89億並預計Q1月活數將達5億,好於市場預期。通用汽車漲8.35%,22Q4營收超預期,同比增長28.4%,淨利潤同比增長14.8%略遜於預期,預計2023年淨利潤87-101億美元,超出市場預期的81.6億美元;與Lithium Americas達成6.5億美元的股權投資和供應協議,合作開發美國的鋰礦生產。聯合包裹漲4.67%,22Q4營收同比減少2.7%,淨利潤增長11.6%,公司宣佈授權新的50億美元股票回購計劃,並預計2023年營收970-994億美元,但不及市場預期的999.7億美元。

恩智浦半導體漲2.69%,22Q4營收同比增長9%至33.1億美元,超出市場預期;淨利潤同比增長20%至7.34億美元,預計23Q1營收在29-31億美元之間,同比將降低12%-6%。埃克森美孚石油漲2.16%,22Q4營收及調整後EPS 均好於預期,但淨利潤同比增長43.7%,略遜於市場預期,當季天然氣產量及煉油廠吞吐量均較上年同期有所下降。輝瑞漲1.4%,22Q4營收同比增長2%,淨利潤同比增長47%但不及市場預期,預計2023年營收670億至710億美元亦低於預期,同時公司預計新冠相關產品收入將有所下降。瑞銀漲0.85%,22Q4營收同比下降8%;投行部門税前營業利潤同比下降84%,淨利潤增長23%,並表示今年將回購逾50億美元股票。麥當勞跌1.29%,22Q4營收同比減少1%,淨利潤同比增長24%,預計短期通脹壓力將在2023年繼續存在,2023年將新開1900家餐廳。卡特彼勒跌3.52%,22Q4營收同比增長20%,因製造成本上升,Q4淨利潤同比減少31.4%,為疫情以來首次遜於預期。

03 每日焦點

1.美聯儲官員暗示暫停加息的時間或許是在5月份

2月1日消息,如果出現更多通脹降温的證據,美聯儲官員料將在3月的會議後考慮暫停加息。這基於美聯儲理事沃勒勾勒出的時間表。美聯儲官員曾表示,顯示物價漲幅穩步下降的10月、11月和12月通脹數據為其所喜聞樂見,但他們仍然需要進一步的證據。“爭論在於你是應該在發佈了三個月還是六個月的數據後再暫停加息,”沃勒在1月20日説,“從風險管理的角度來看,我需要六個月的數據,而非僅三個月。”按照沃勒的基準,如果這些趨勢再持續三個月,那麼美聯儲官員在5月2日至3日的會議前會獲得足夠的證據,使其有信心暫停加息——屆時他們將掌握1月、2月和3月的數據。

2.特斯拉2022年在華營收181億美元,增速放緩至31%,因比特幣減值損失2.04億美元

1月31日消息,特斯拉遞交給美國證監會的10-K文件顯示,2022年特斯拉總營收為814.62億美元,同比增加51%。其中,中國市場實現營收181.45億美元,佔比22.27%;美國市場實現營收405.53億美元,佔比高達49.78%,仍舊是特斯拉最大的市場。從增速來看,美國市場不僅營收佔比最高,其同比增幅也最大,2022年營收相較於2021年的239.73億美元增加69.09%;中國市場營收則較2021年的138.44億美元同比增加31.07%。然而在此之前,中國市場的增速已經連續兩年超過100%。

在21Q1,特斯拉在比特幣上總共投資了15億美元。特斯拉表示,即使這些資產的整體市場價值增加,這些費用也可能對我們發生此類減值期間的盈利能力產生負面影響。例如,在截至2022年12月31日的財年,由於比特幣賬面價值的變化,我們記錄了2.04億美元的減值損失,以及我們將比特幣轉換為法定貨幣帶來了6400萬美元的收益。

特斯拉預計2023年全年資本支出60-80億美元,在接下來的兩個財年中,每個財年的資本支出將在70-90億美元之間。

3.韓國外長樸振下月將訪問美國 討論加強全球全面戰略同盟關係

韓國外交部31日表示,外交部長官樸振將於2月1日至4日對美國進行訪問。據外交部介紹,樸振將先後訪問紐約和華盛頓。訪美期間,他將於下月3日在華盛頓同美國國務卿安東尼·布林肯舉行會談。這將是兩國外長今年首次會晤,雙方屆時將共同紀念韓美結盟70週年,並討論加強全球全面戰略同盟關係。

4.挪威主權財富基金2022年錄得創紀錄損失

1月31日消息,挪威主權財富基金報吿稱其2022年將錄得1.64萬億克朗(1644億美元)的創紀錄虧損。該基金的首席執行官Nicolai Tangen在一份聲明中表示,市場受到俄烏衝突、高通脹和利率上升的影響。這同時對股票市場和債券市場產生了負面影響,這是非常不尋常的。該基金成立於1996年,投資於挪威石油和天然氣行業,持有全球約9300家公司的股份,佔所有上市股票的1.3%。它還投資於債券、未上市房地產和可再生能源項目。

5.騰訊發佈AIGC發展趨勢報吿:迎接人工智能的下一個時代

1月31日消息,騰訊研究院發佈AIGC發展趨勢報吿稱,AIGC正推動人工智能迎來下一個時代。在消費互聯網領域,AIGC牽引數字內容領域的全新變革,這其中有三個值得關注的趨勢:第一,AIGC有望成為新型的內容生產基礎設施,塑造數字內容生產與交互新範式,持續推進數字文化產業創新。第二,AIGC的商業化應用將快速成熟,市場規模會迅速壯大。第三,AIGC還將作為生產力工具,不斷推動聊天機器人、數字人、元宇宙等領域發展。

04 今日前瞻

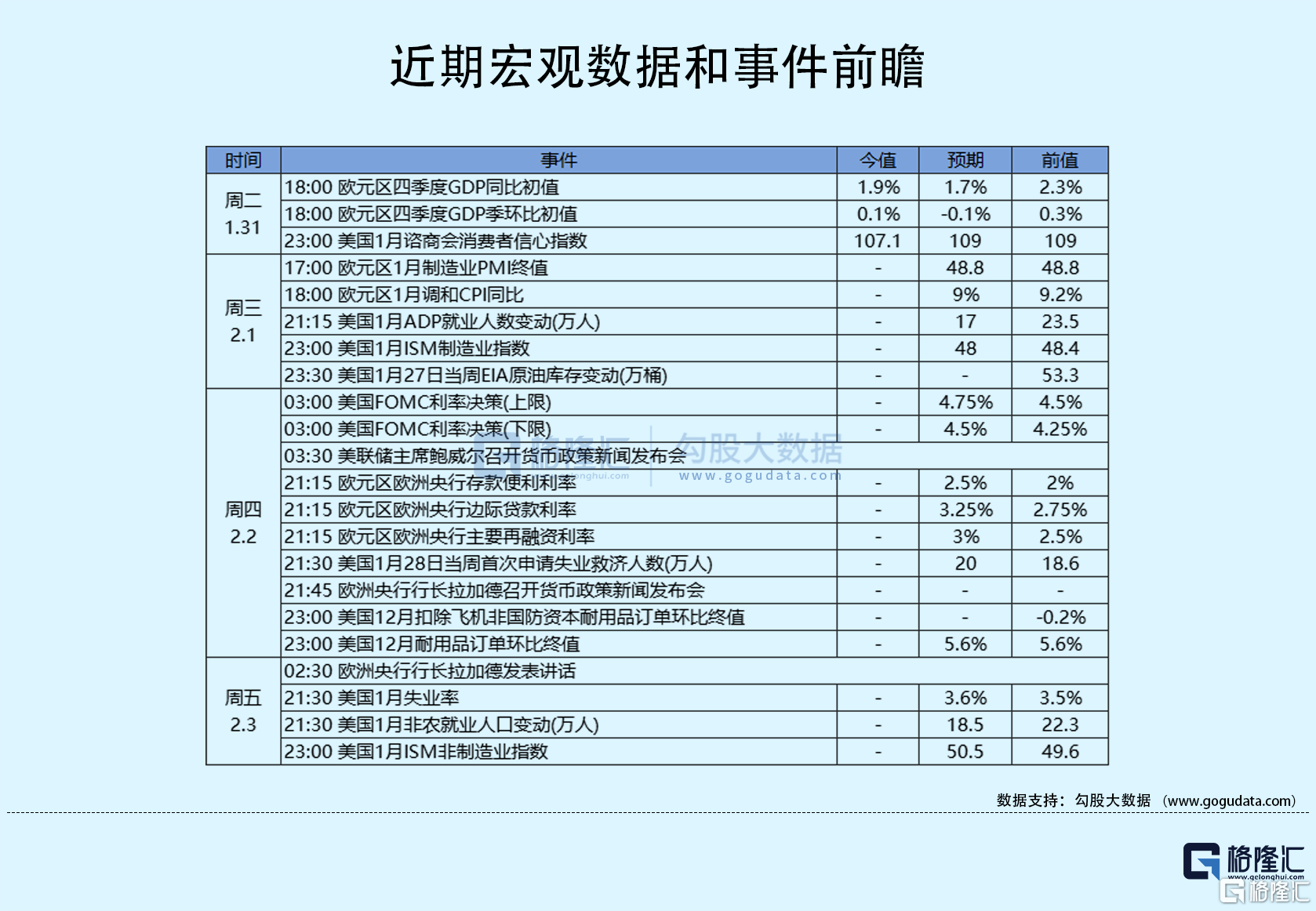

今日重點關注的財經數據

(1)17:00 歐元區1月製造業PMI終值

(2)18:00 歐元區1月CPI年率初值

(3)18:00 歐元區1月CPI月率

(4)21:15 美國1月ADP就業人數

(5)23:00 美國1月ISM製造業PMI

(6)次日03:00 美聯儲FOMC公佈利率決議

(7)次日03:30 美聯儲主席鮑威爾召開新聞發佈會