本文來自格隆匯專欄:國泰君安證券研究,作者:國君汽車團隊

本報吿導讀

中國汽車製造將以兩種形式走向全球,一是國際巨頭以中國為製造基地出口到它們的優勢區域;二是中國本土品牌以出口或者當地建廠的方式在當地開拓市場。

摘要

不同市場不同對待,中國汽車製造將以兩種方式走向全球。對於歐洲等市場預計以歐美品牌利用中國汽車產業鏈的製造優勢,在中國完成生產後出口到歐洲,除了部分新能源產品外,中國本土品牌直接出口歐美地區的難度仍然較大;而對於東南亞、中東、拉美等地區,中國品牌有望通過直接出口或者當地建廠的方式逐步佔據一定的市場份額。推薦兩個方向,一是國際車企以中國為製造中心出口海外,推薦標的雙環傳動、愛柯迪、旭升集團、拓普集團、新泉股份、華域汽車等,受益標的三花智控、江淮汽車等;二是中國車企直接出口到東南亞、中東、東歐等地區,推薦標的整車比亞迪、吉利汽車、長城汽車等,零部件伯特利、瑞鵠模具等。

多重原因貢獻下,中國乘用車出口高速增長,中性預期下預計2025年中國製造海外銷量超過700萬輛。2021/2022年中國汽車出口201.5/311.1萬輛,同比+101%/+54%,保持高速增長。從出口結構看,2021年主要出口區域為亞洲、歐洲和南美洲;分車企看上汽集團和奇瑞汽車等貢獻了主要的出口銷量;從產品結構看,燃油車和新能源車出口比例接近2:1。中性預期下我們判斷2025年中國自主品牌海外銷量超過600萬輛,合資或者外資在中國製造出口超過100萬輛。

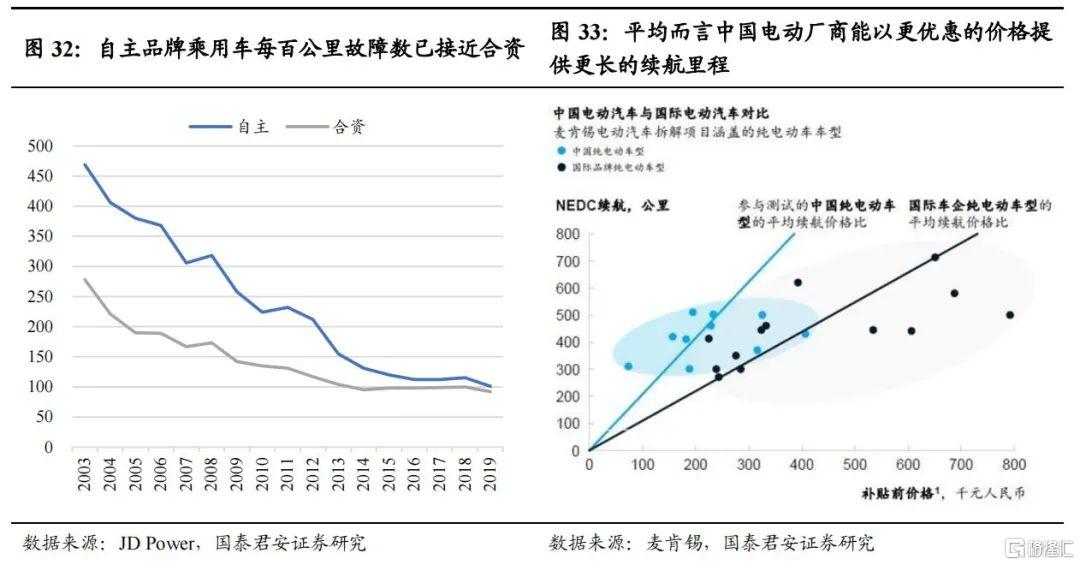

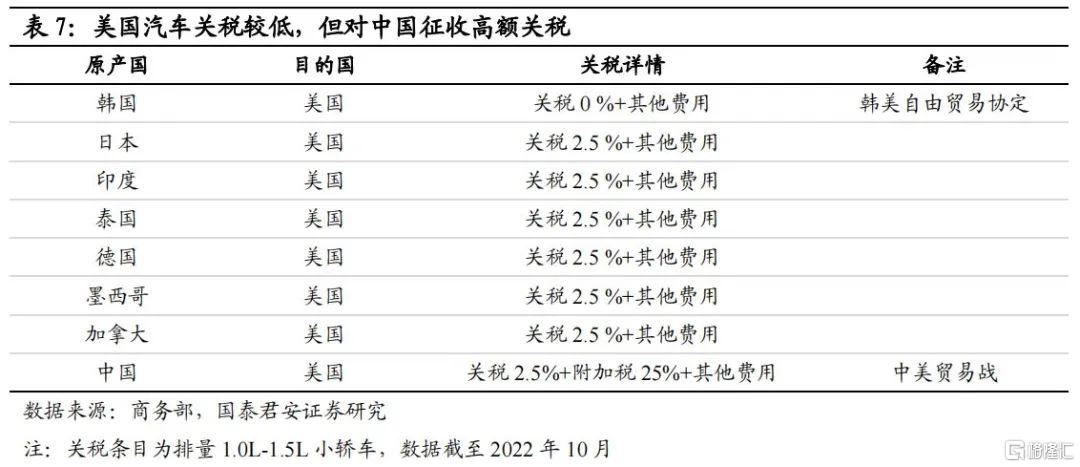

歐洲市場以國際巨頭在中國製造後出口為主,部分地區通過高性價比新能源車產品突破。歐洲市場汽車關税整體較低,但歐洲市場尤其是西歐等汽車工業發達地區對汽車有很強的品牌認同度,對於中國品牌而言突破需要較長週期,更多通過特斯拉、大眾等品牌在中國完成製造後出口到歐洲;對於部分北歐、東歐等地區,中國品牌有望通過高性價比新能源車逐步滲透。美國目前對中國汽車徵取高額關税,日韓對本土品牌認同度極高,這些區域對中國企業短期內較難突破。

東南亞、中東、南美、南亞等地區會是中國核心的出海市場,通過出口或者當地建設產能的方式。大洋洲、智利等南美地區、中東地區和部分東南亞等汽車關税較低,沒有強勢本土品牌,有望成為中國汽車出口的重點突破市場;部分東南亞和南亞地區對於中國進口汽車關税較高,中期維度在當地設廠的方式或是更加持續的獲取市場的方式。

風險提示:全球貿易爭端加劇、本土保護主義加劇

正文節選

1. 中國汽車出口:高速增長,全面提升

1.1. 總量:出口銷量高速增長,躍居世界前三

2021年以來中國汽車出口增長迅速。2015-2020年間中國汽車出口量約100萬輛左右,2021/2022年中國汽車出口201.5/311.1萬輛,同比+101%/+54%。其中,乘用車出口規模最大、增速最快,2021/2022年中國乘用車出口161.4/252.9萬輛,同比+112%/+57%。

乘用車出口量躍居世界前三。中國乘用車年出口量在2021年以前約為40-70萬輛,與韓國(約200-300萬輛)、德國(約300-400萬輛)、日本(約400-500萬輛)的出口規模有較大差距。隨着中國乘用車出口量增長與日、德、韓三國出口量下降,2022年中國乘用車出口量躍居世界前三。

1.2. 均價:燃油車低價為主,新能源車均價較高

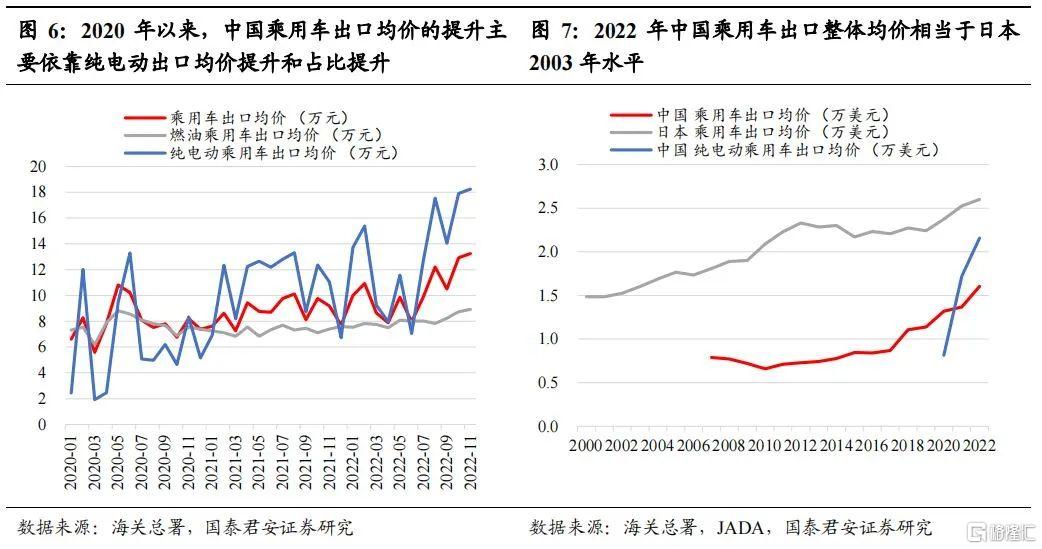

自主品牌出口均價較低,但有望通過新能源化實現均價提升。當前自主品牌出口數量較大的車型主要為10萬元級別。據海關總署數據,2020-2022年燃油乘用車出口均價進步不大,保持在8萬元左右;純電動乘用車出口均價由不到10萬元提升到18萬元左右,帶動乘用車整體出口均價由8萬元提升至13萬元。總體而言,2022年中國乘用車出口整體均價相當於日本2000-2003年的水平,但純電動乘用車出口均價已經接近日本2012-2018年水平。

1.3. 結構:自主品牌拉動總量,特斯拉引領新能源

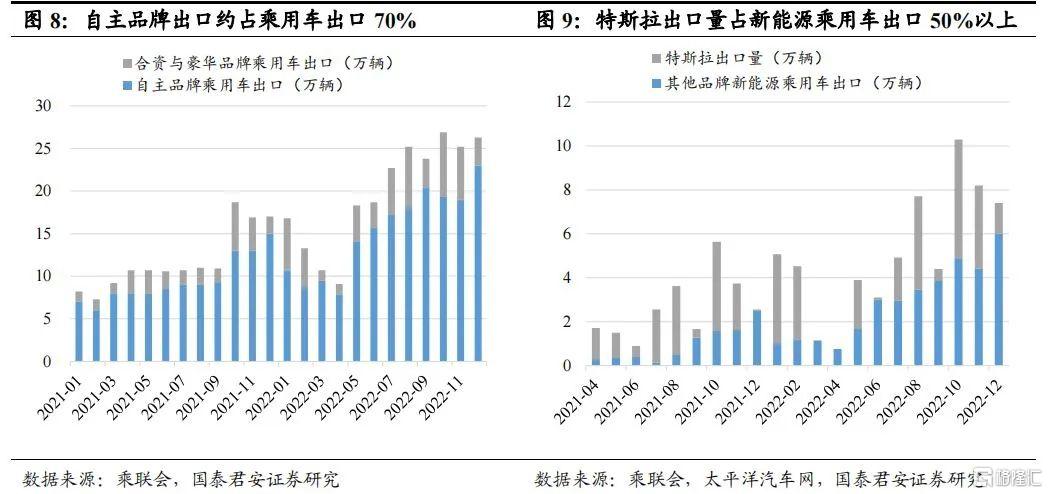

自主品牌拉動出口總量,特斯拉引領新能源出口。2021年以來,自主品牌佔出口總量往往達70%以上,且增速快於合資與豪華品牌出口。但在新能源出口領域,特斯拉往往佔新能源單月出口量50%以上。

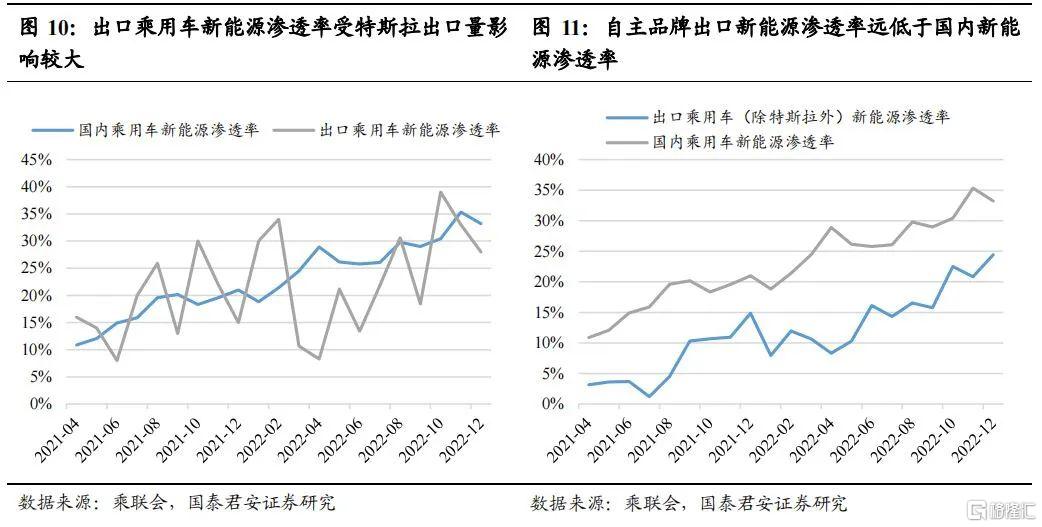

出口乘用車新能源滲透率較高,但自主新能源出口落後於國內新能源化進程。2022年出口新能源乘用車以純電動為主,新能源滲透率約為27%,與國內新能源滲透率基本相當。排除特斯拉的出口量後,出口乘用車新能源滲透率遠低於國內新能源滲透率。

1.4. 市場:出口仍以欠發達地區為主,歐洲增長亮眼

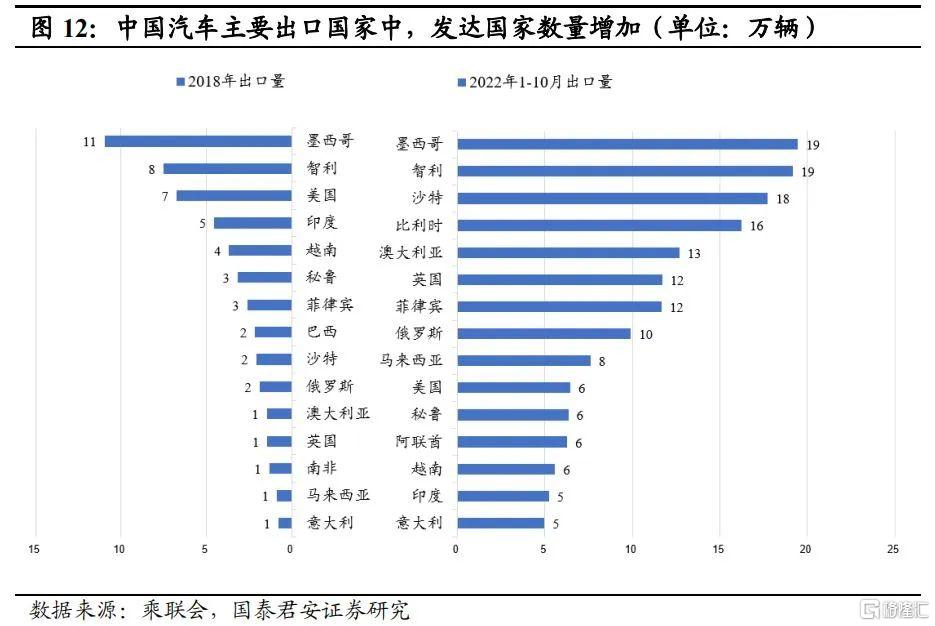

出口市場結構優化,發達地區佔比增加。過去中國汽車出口市場以亞非拉國家為主,而2021年以來,許多發達國家成為重要出口市場。比利時(歐盟國家經轉比利時)、澳大利亞、英國等均已形成10萬輛以上的出口市場。

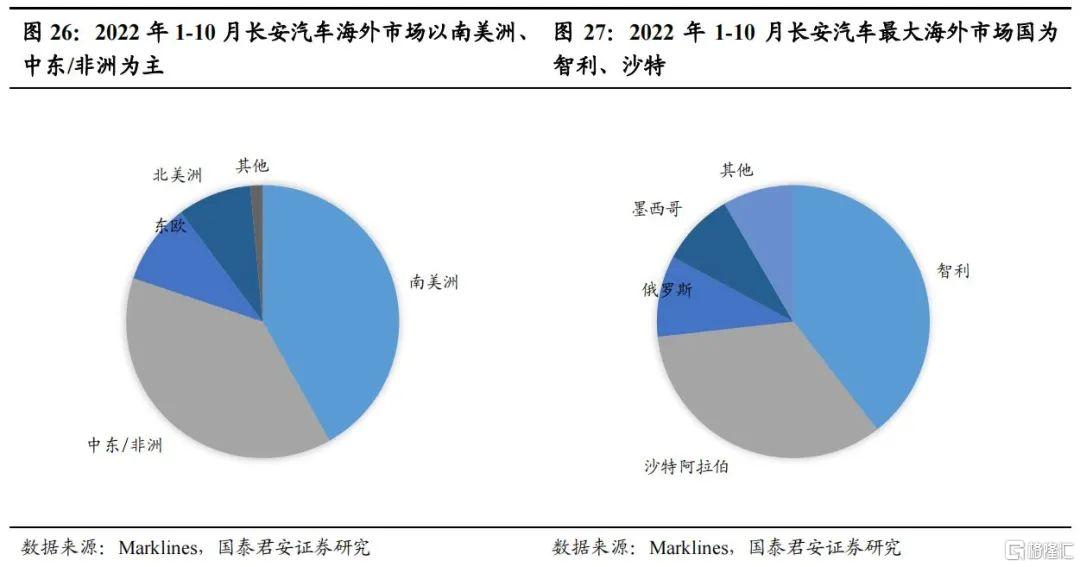

排除特斯拉出口影響,自主品牌汽車市場結構亦有所改善。2022年1-10月中系車海外銷量以南美、中東、歐洲為主,中系新能源車海外銷量以西歐為主。

部分區域有望建立穩固的市場。過去中國汽車出口未形成穩固的大國根據地市場,主要出口目的國往往銷量波動劇烈。2021年以來,中國車企出口量在智利、澳大利亞、沙特阿拉伯等國取得突破,有望建立穩固的市場。

1.5. 車企:領先車企出口規模大,積極佈局海外工廠

自主品牌車企已形成規模化整車出口。2022年Q1-Q3上汽集團、奇瑞汽車、吉利汽車、長安汽車、長城汽車均已實現10萬輛以上的汽車出口規模。

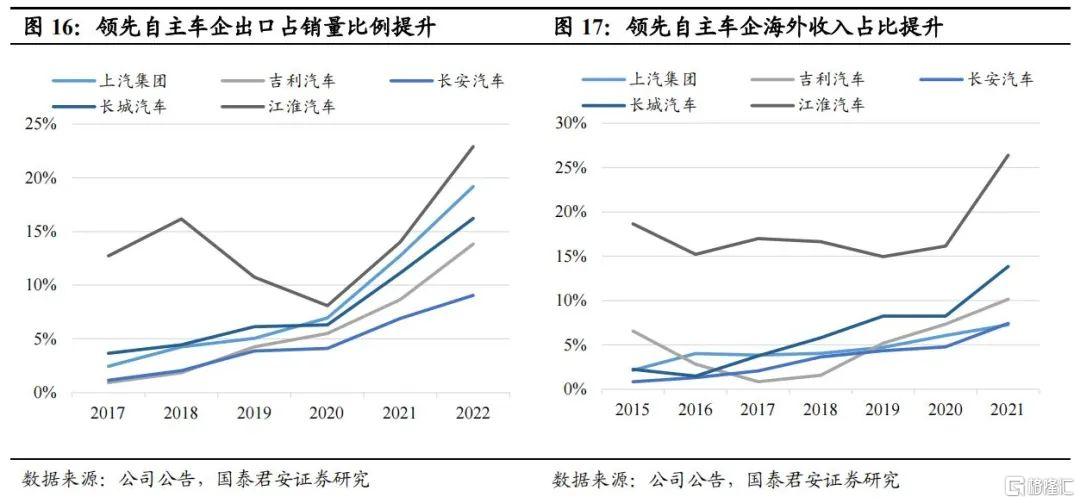

領先自主車企海外銷量佔比、收入佔比提升。2022年上汽、吉利、長城、江淮海外銷量佔比已突破10%;2021年吉利、長城、江淮海外收入佔比超10%。

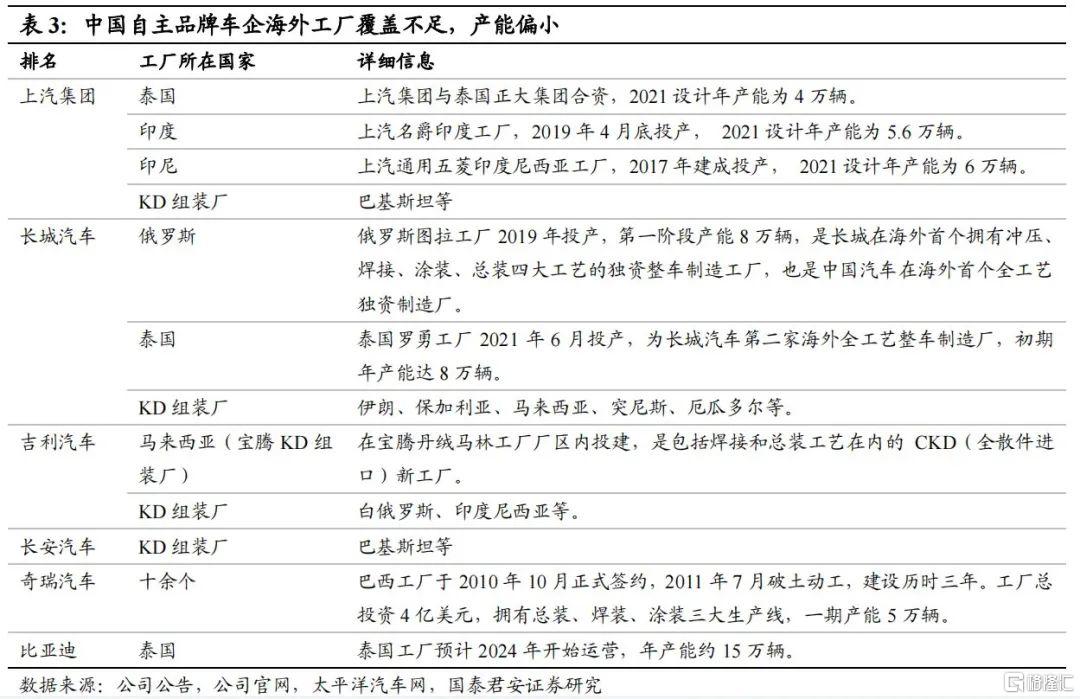

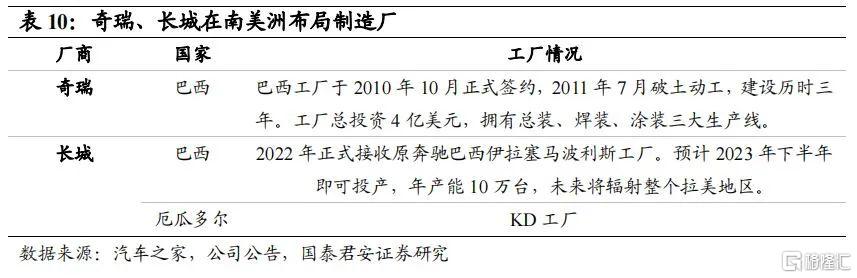

海外工廠建設方興未艾。目前僅有長城等少數廠商在海外擁有全工藝整車廠,其餘車企以組裝廠為主。整體來看,中國自主車企海外工廠覆蓋不足,產能偏小。

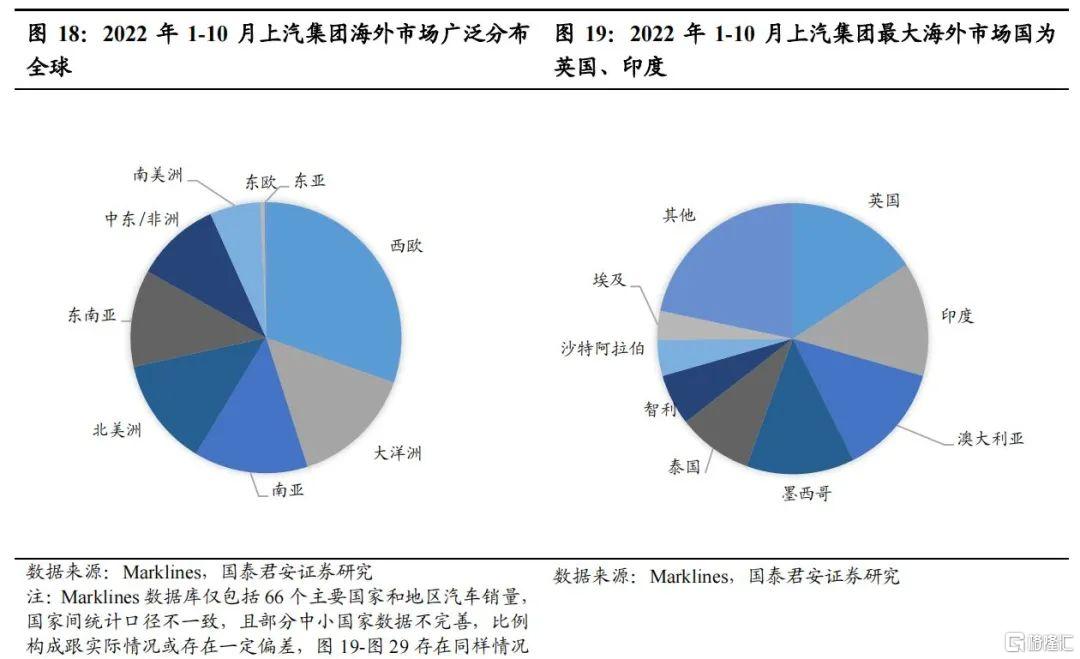

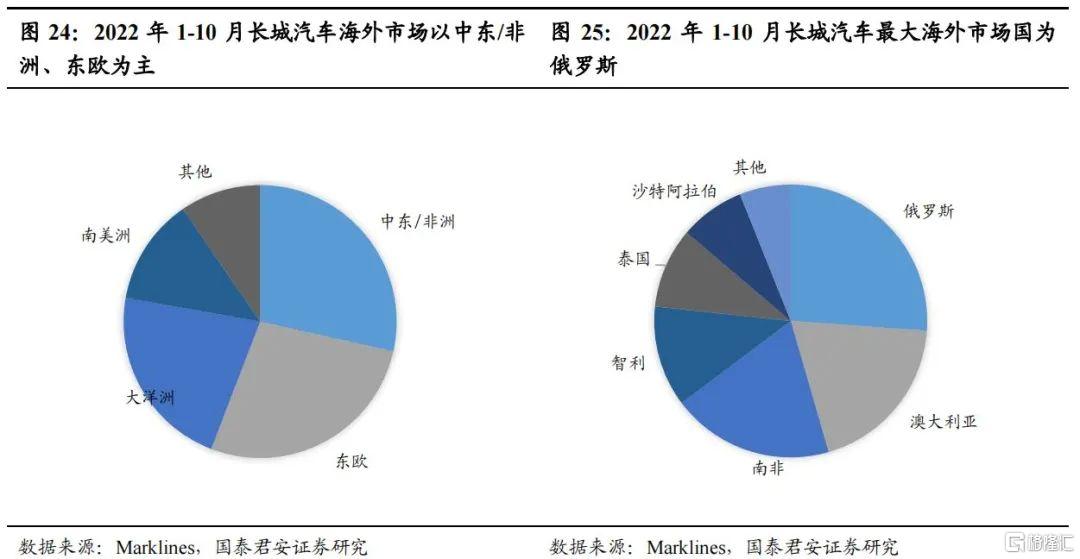

上汽集團(不含合資)、吉利汽車在歐洲市場逐步突破,其他車企以發展中地區為主。藉助名爵在歐洲的品牌優勢,上汽集團實現在西歐和大洋洲等發達地區的市場突破,而奇瑞、長城、長安等車企海外市場以發展中國家為主。

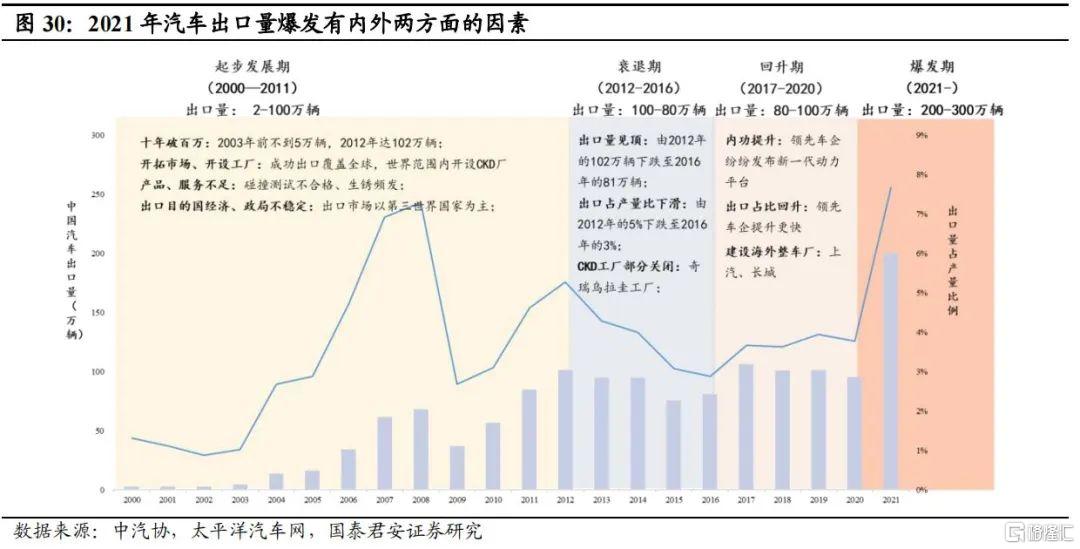

1.6. 驅動因素:供應優勢+內功提升

中國汽車出口幾起幾落,艱難破局。2000-2011年,中國汽車出口量迅速增長,於2012年突破100萬輛,市場覆蓋全球,出口量佔汽車產量比例最高達8%,但此時出口汽車主打低價優勢,產品質量不足、售後服務缺失。2012-2016年,口碑不佳疊加出口市場經濟衰退,汽車出口陷入瓶頸。2017-2020年,中國領先汽車企業產品競爭力提升、海外佈局逐漸完善,出口逐漸回暖。2021年以來,疫情導致海外市場供給不足,自主品牌汽車品質提升,內外兩方面因素激發中國汽車出口量暴漲。

外部因素看,中國因缺芯導致的減產相對較小。據AFS測算,2021年北美、歐洲因缺芯導致汽車減產300萬輛以上,而中國減產200萬輛左右,且在2022年迅速收窄。

內部因素看,自主品牌汽車產品品質已有較大進步。據JD Power,自主品牌乘用車每百公里故障數已接近合資。在新能源汽車領域,中國新能源汽車電動化、智能化水平往往領先於海外廠商。

2. 歐美日韓市場:整車出口,製造迴流模式更具潛力

2.1. 西歐:本地偏好,關税較低

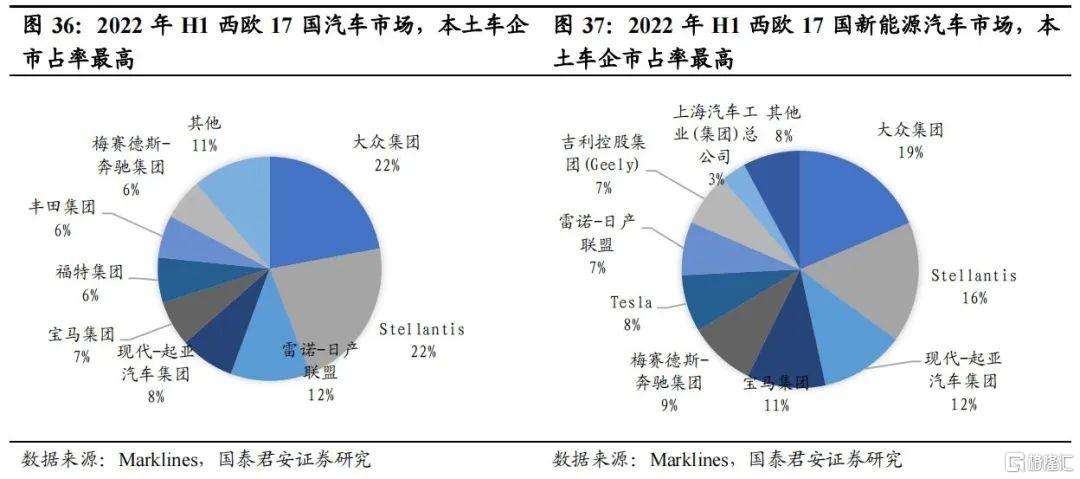

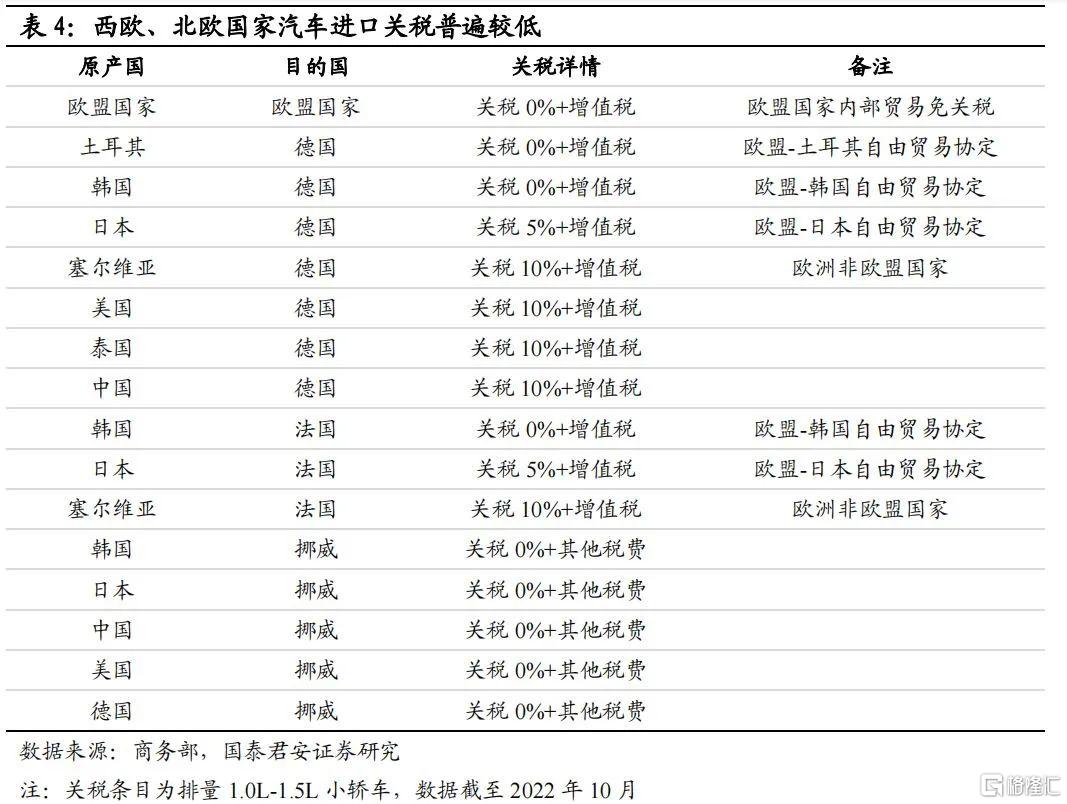

西歐汽車市場表現出深度的本地偏好。西歐17國汽車基本以德、法系為主。2021年德系車銷售446萬輛,佔比36%;法系車銷售326萬輛,佔比26%;日系、韓系佔比不高,日系銷售142萬輛,佔比11%,韓系銷售87萬輛,佔比7%。

西歐新能源汽車市場較為保守。2022H1歐洲本土車企新能源汽車以油改電產品為主,但是獲得了絕大多數份額(德系38%,法系18%),以特斯拉為代表的的美系(13%)在歐洲優勢並不突出。韓系(11%)、中系(5%)新能源汽車市佔率已取得突破。

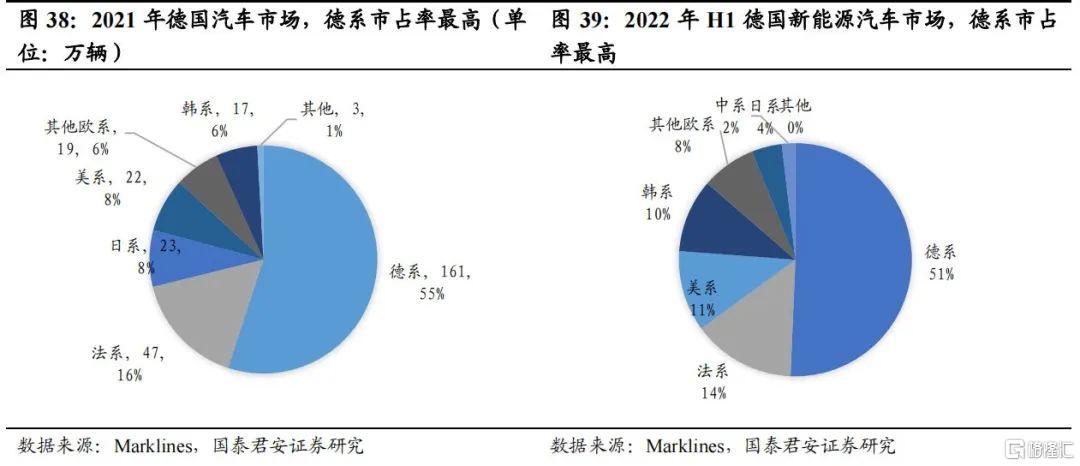

德國汽車市場以德系車為主,法系車次之。2021年銷售德系車161萬輛,佔比55%;銷售法系車47萬輛,佔比16%。新能源汽車市場德系同樣強勢,2022H1佔比51%,而特斯拉市佔率僅6%。

法國汽車市場以法系車為主,德系車次之。2021年銷售法系車118萬輛,佔比55%;銷售德系車40萬輛,佔比19%。新能源汽車市場法系仍然強勢,2022H1佔比45%,特斯拉市佔率僅7%。

缺乏本土強勢車企的西歐國家市佔率相對分佈均勻,但仍然以歐洲品牌為主。

2021年英國銷售德系車72萬輛,佔比36%;法系車34萬輛,佔比17%;日系車30萬輛,佔比15%。新能源汽車市場格局進一步分散,2022H1市佔率最大的德系佔比為34%,但美系(16%)、韓系(12%)、中系(9%)已取得突破。

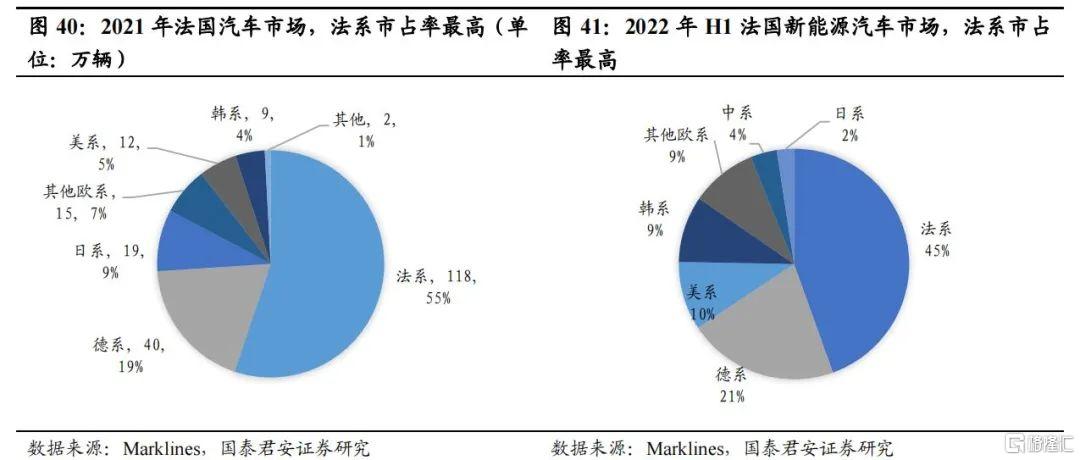

挪威2021年銷售德系車7萬輛,佔比34%,日系車4萬輛,佔比19%。新能源汽車市場格局重構,德系(38%)保持優勢,美系(18%),韓系(12%),中系(8%)市佔率相比全市場有較大提升。

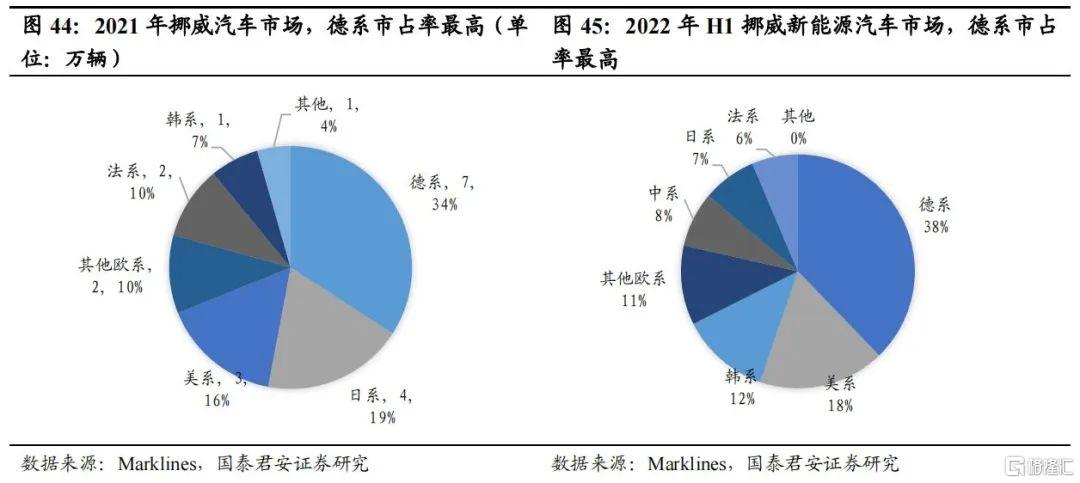

關税較低,利於整車進口。歐盟國家對華進口税率普遍為10%,韓國、日本由於與歐盟簽訂了自由貿易協定,享有更低的税率(韓國0%、日本5%)。挪威未加入歐盟,但關税極低,本國基本沒有汽車工業,對大部分國家汽車進口不徵收關税。

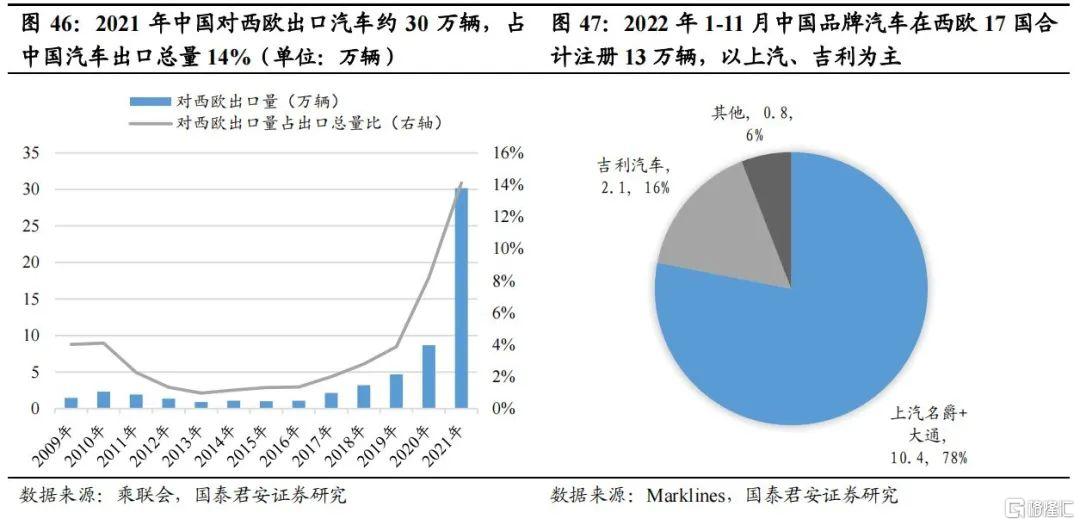

中國車企對西歐出口已經形成規模。在長期保持低位後,2020年以來中國汽車對西歐出口增長迅速。2021年中國對西歐出口汽車約30萬輛,已佔中國汽車出口總量14%,車企以特斯拉為主。自主品牌同樣增長迅速,2022年1-11月自主品牌汽車在西歐17國合計註冊13萬輛,以上汽名爵、吉利領克為主。

預計2025年西歐中系車市場規模為136萬輛。在德、法、意三國,由於本土品牌強勢,中系車預計更多依靠高性價比新能源車發力;在缺乏強勢本土品牌的歐洲國家,中系車市佔率有望達到較高水平,接近日系、韓系市佔率。

2.2. 美國:市場開放,但對華關税高昂

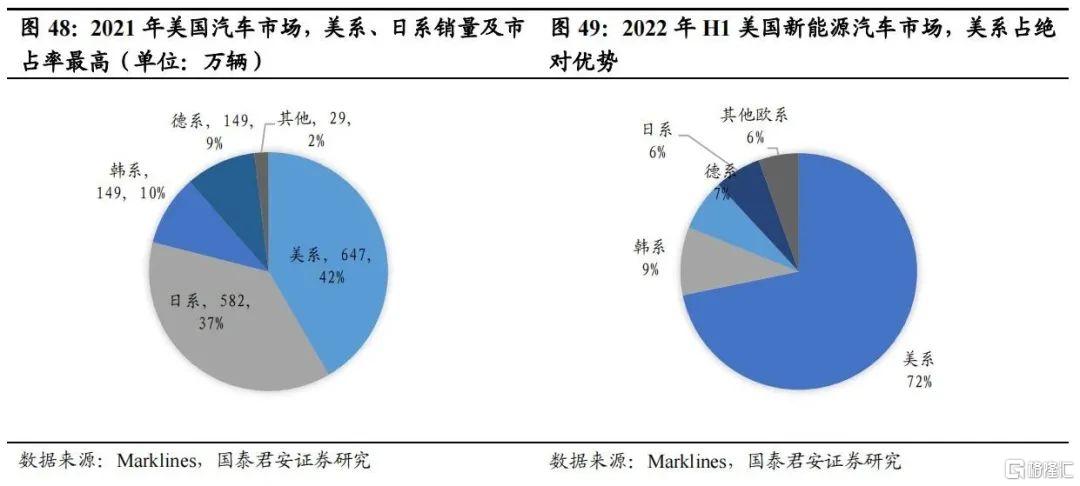

美國汽車市場較為多樣化,美系、日系市佔率較高。2021年美系車銷售647萬輛,佔比42%;日系車銷售582萬輛,佔比37%;韓系車銷售149萬輛,佔比10%。

美國新能源汽車市場本土品牌搶佔先機,韓系堅挺,日系滑落。新能源方面,2022H1美系(72%)市佔率佔絕對優勢,韓系(9%)次之。

對中國品牌而言,美國市場短期內前景有限。美國市場是日系、韓系車全球化最重要的突破口,但由於美國汽車法規苛刻等原因,中國自主品牌汽車對美出口長期處於空白,對美出口以上汽通用等合資企業為主。在中美貿易戰的背景下,中系車對美出口短期內難有起色。

2.3. 日、韓:本地偏好,關税較低

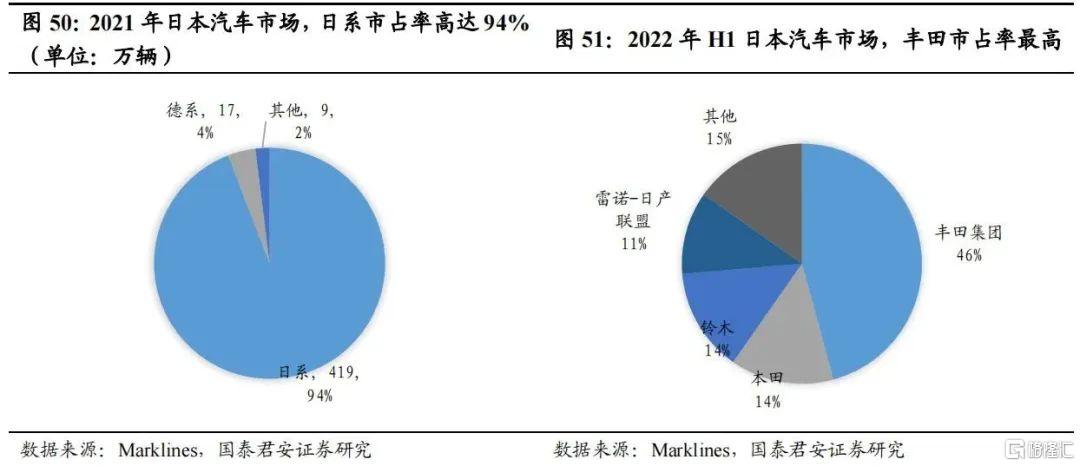

日、韓汽車市場關税較低,但本國車企佔據絕對優勢,中系車空間不大。

日本2021年銷售日系車419萬輛,佔比達94%。豐田集團(46%),本田(14%)、鈴木(14%)市佔率位列前三。

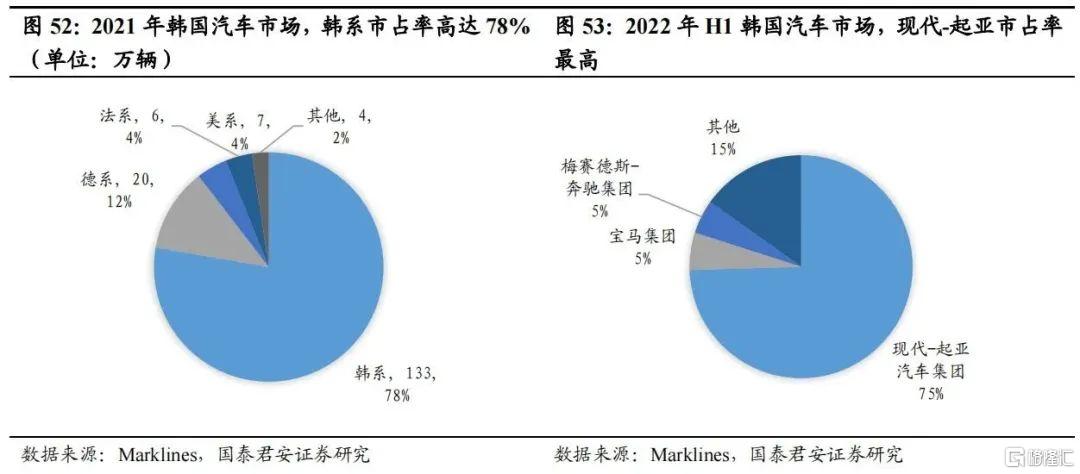

韓國2021年銷售韓系車133萬輛,佔比達78%。現代-起亞集團市佔率達75%。

2.4. 海外品牌製造迴流勢頭明顯

許多發達國家逐漸向外轉移產能,提升進口比例。如德系乘用車產能向國外轉移,2020年國外產量已達國內兩倍;法系乘用車國內產量逐漸下降,2021年西班牙工廠產量已超過法國本土。與此同時,西歐國家汽車進口比例提升。2016-2021年德國汽車進口比例提升6pct;2004-2021英國乘用車進口比例提升9pct。

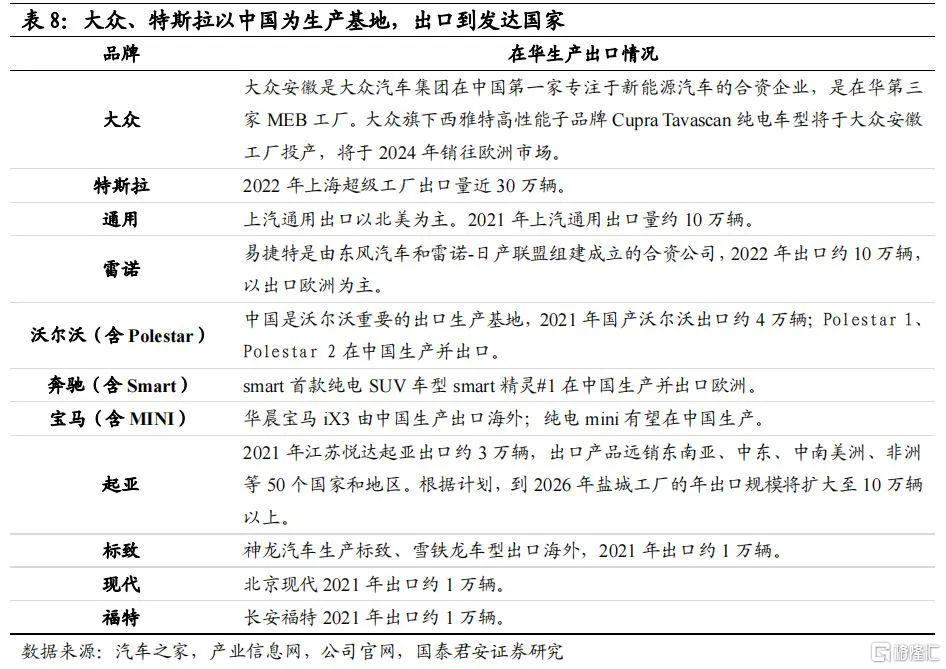

除中系品牌出海外,海外汽車品牌可能借助中國製造成本優勢,迴流到發達國家市場。國產特斯拉、雷諾(易捷特)、通用已實現大規模出口發達國家市場,大眾、寶馬、奔馳等車企均有望在華建成電動車出口基地。

3. 拉美、東南亞、俄羅斯市場:本地設廠,中國品牌出海主戰場

3.1. 拉丁美洲:格局未定,關税分化

拉丁美洲車系分佈較為均衡,格局變化迅速。2011-2021年間各車系座次不斷變換,2021年日系(26%)、美系(20%)、德系(17%)市佔率位列前三。在智利等缺乏本土廠商的國家,中系車市佔率已位居前列。

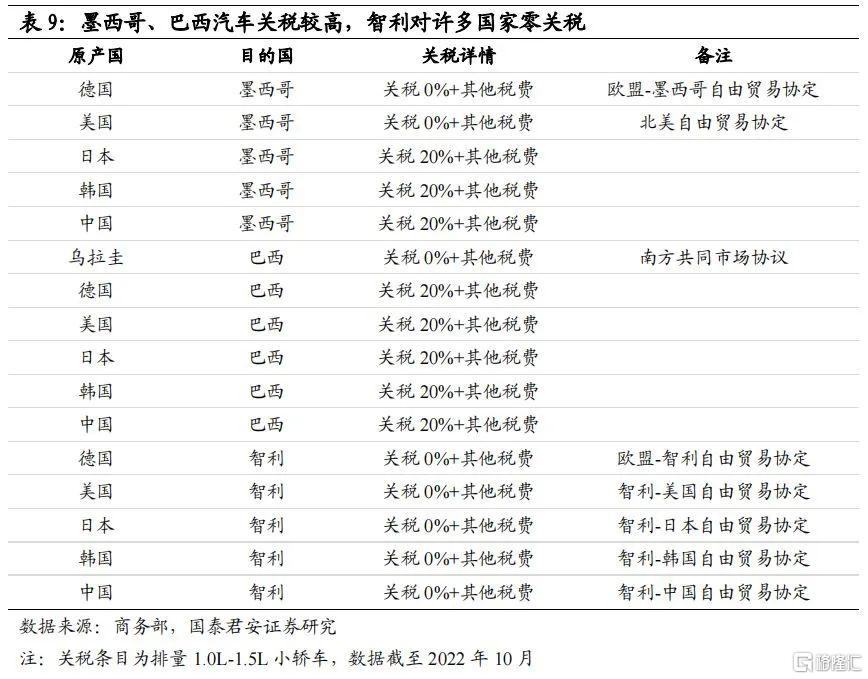

拉丁美洲關税普遍較高,但廣泛簽署自貿協定,在一國設廠一般可輻射整個區域的市場。如巴西汽車關税較高,但對南方共同市場成員國零關税;智利對德、美、中、日、韓等國均零關税。

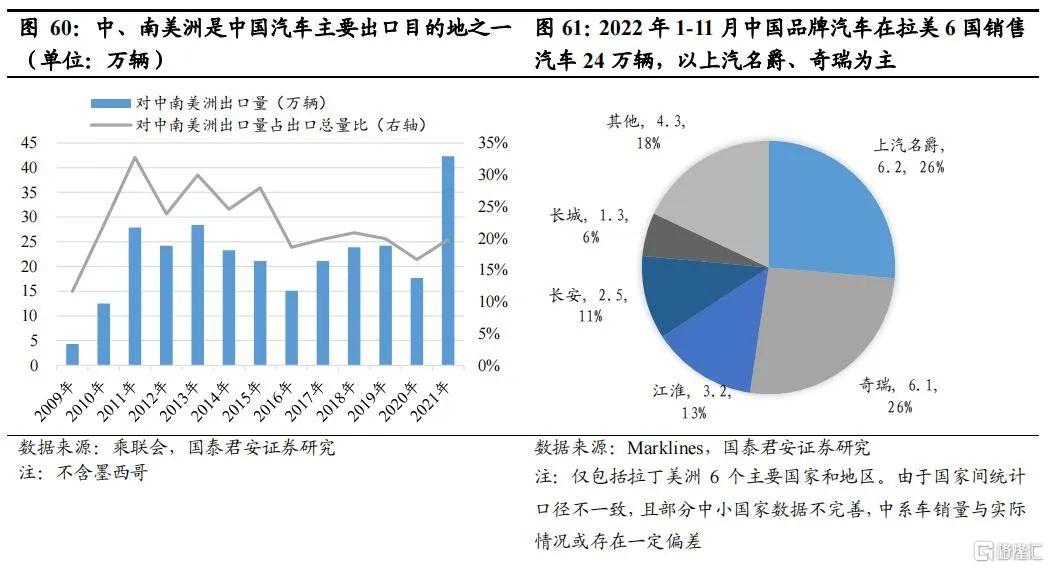

中國車企對拉丁美洲出口規模較大。2021年中國對中、南美洲出口汽車約42萬輛。2022年1-11月中國品牌汽車在拉丁美洲8國銷售汽車24萬輛,以上汽名爵、奇瑞為主。

預計2025年拉丁美洲中系車市場規模為90萬輛。拉丁美洲缺乏強勢本土品牌,且僅巴西、阿根廷有相對完整的汽車工業,中系車有望在拉丁美洲獲取較高份額。

3.2. 東南亞:日系主場,關税較高

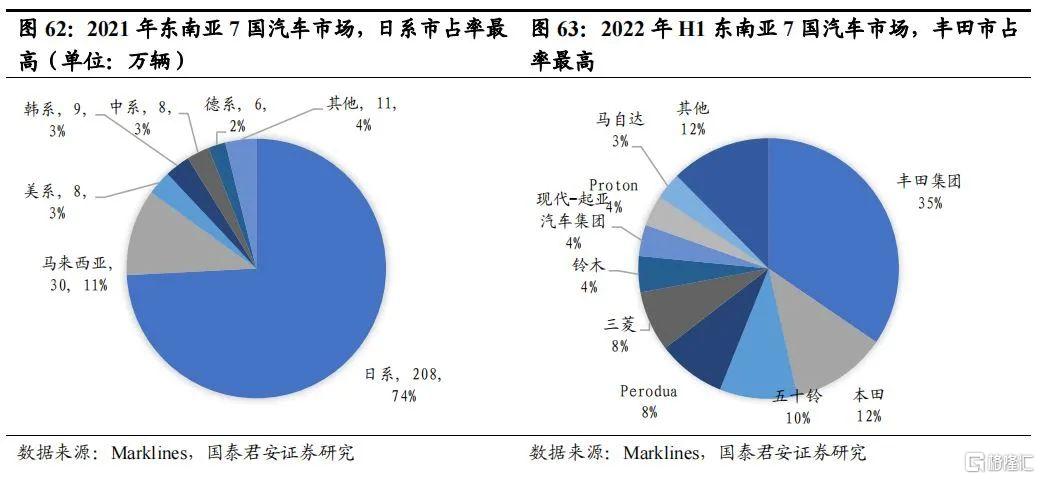

東南亞汽車市場日系佔銷售主體。2021年日系車銷售208萬輛,佔比74%。豐田集團(35%)、本田(12%)、五十鈴(10%)位列車企市佔率前三。中國車企合計銷售8萬輛,佔比3%。

東南亞汽車關税普遍較高,東盟國家內部基本免除關税,在一國設廠可輻射整個區域的市場。中國汽車在東南亞税率較高,但電動汽車在泰國均享受零關税。

中國車企對東南亞出口規模較大,增長較快。2021年中國對東南亞出口汽車23萬輛。2022年1-11月中國品牌汽車在東南亞7國銷售汽車9萬輛,以上汽名爵、上汽通用五菱、長城、吉利為主。此外,東南亞地區是中國自主品牌海外製造廠佈局最密集的區域。

預計2025年東南亞中系車市場規模為120萬輛。東南亞缺乏強勢本土品牌,中國品牌在當地運作經驗豐富,中系車有望獲取較高份額。

3.3. 俄羅斯:國際巨頭退出,關税高昂

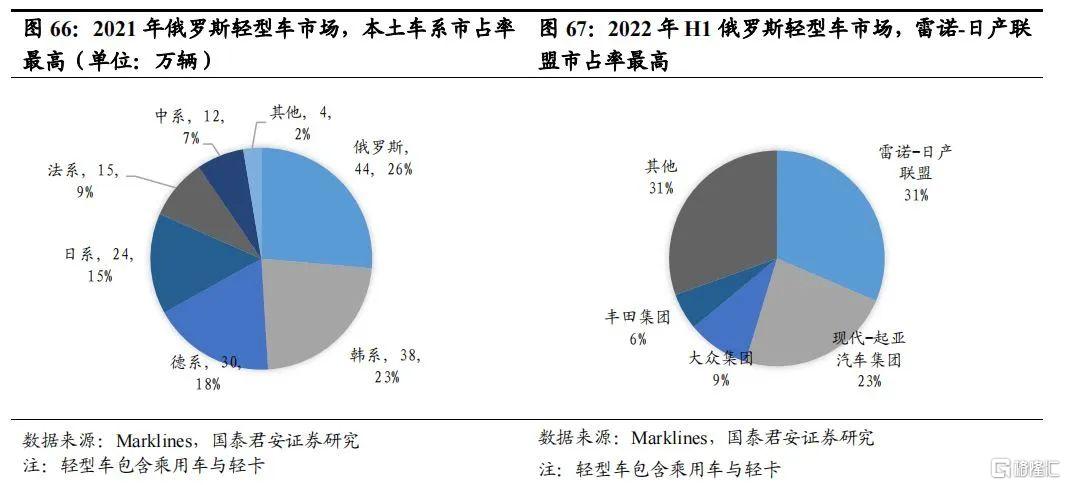

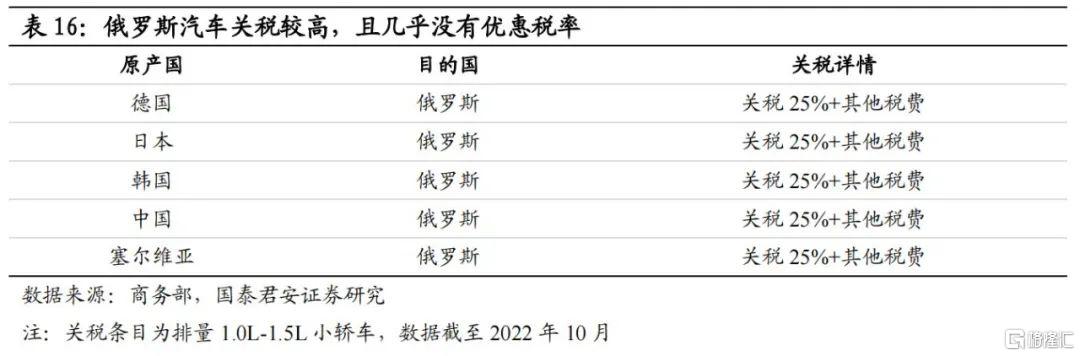

俄羅斯過去以本土車系與日韓係為主。2021年俄羅斯本土車系銷售44萬輛,佔比26%;韓系車銷售38萬輛,佔比23%;日系車銷售24萬輛,佔比15%;中國車系在俄銷售12萬輛,佔比7%。具體到車企,雷諾-日產聯盟由於收購了俄羅斯最大本土品牌拉達,合計市佔率達31%,排名第一。

俄烏衝突以來,國際整車及零部件廠商大量退出。由於俄羅斯汽車關税較高,中國車企在俄建立有數個工廠。但西方對俄製裁將極大影響本地工廠供應鏈,預計短期內仍以整車進口為主。

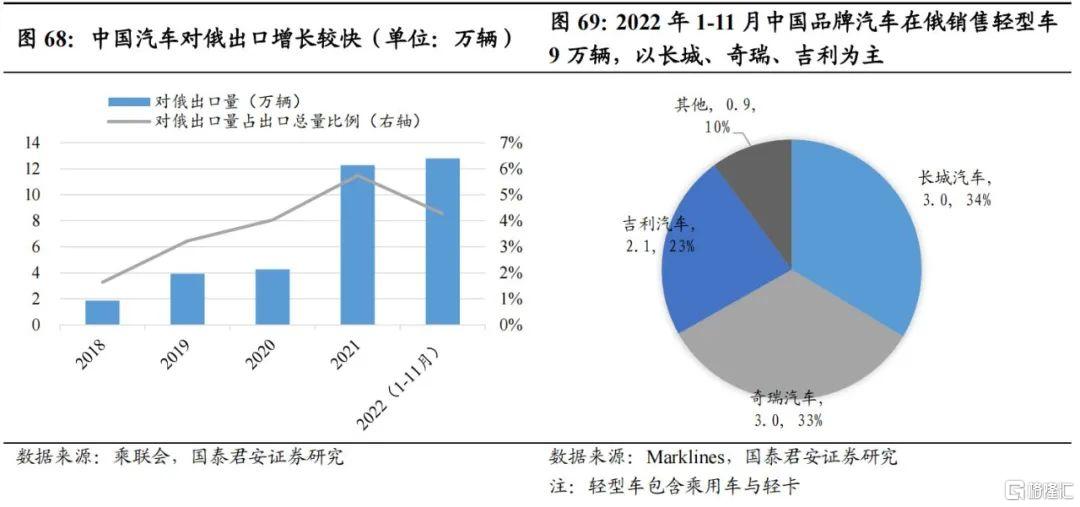

中國車企對俄羅斯出口規模較大,經營基礎較好。2021年中國對俄出口汽車12萬輛。2022年1-11月中國品牌汽車在俄銷售輕型車9萬輛,市佔率超20%,以長城、奇瑞、吉利為主。此外,長城、吉利分別在俄羅斯、白俄羅斯建有製造廠。

預計2025年俄羅斯中系車市場規模為45萬輛。國際品牌退出留下市場空白,中系車有望獲取較高份額。

4. 自主品牌汽車海外空間測算:對標日系、韓系

預計2025年中系車出海市場空間為612萬輛。在缺乏本土強勢車企的拉丁美洲、東南亞、大洋洲、中東、非洲,中國車企有望憑藉性價比優勢獲得較高份額;在偏好本土車企的西歐,中國車企有望在新能源領域獲取一部分份額,市佔率比肩日、韓系。美國目前對中國汽車徵取高額關税,日韓對本土品牌認同度極高,中國企業短期內較難突破。

除中系品牌出海外,海外汽車品牌藉助中國製造成本優勢,迴流到發達國家市場也將成為一種選擇。隨着國際車企純電動汽車製造基地落地國內,預計2025年國產海外品牌汽車出口約156萬輛,其中特斯拉貢獻50萬輛,大眾貢獻30萬輛。

5. 投資建議

推薦兩個方向,一是海外巨頭特斯拉、大眾等以中國為主要製造基地,完成整車生產後出口到歐美地區,同時帶動相關零部件需求增長;二是中國車企直接出口到東南亞、中東、東歐等地區,同時帶動相關零部件需求增長。

6. 風險提示

全球貿易爭端加劇:2020年以來全球貿易爭端不斷,而汽車產業無論從GDP還是就業角度都為部分國家提供了重要貢獻,中國汽車企業走向全球市場的過程中會對汽車強國以及當地本土品牌帶來一定衝擊,有可能會引發非市場化競爭對待。

出口業務盈利低於預期:出口海外業務需要在渠道、品牌上加大投入,部分車企在當地開設工廠也會涉及到組織生產,面臨配套產業鏈不完善等狀況,從而有海外業務盈利低於預期的風險.