本文來自格隆匯專欄:中信證券研究

主題

1月5日,央行、銀保監會公佈建立首套住房貸款利率政策動態調整機制的文件,允許滿足新房價格連續3月下降的城市探索降低首套房貸利率。

我們預計符合條件的房價下調城市將於近期下調首套房貸利率,幅度或在20-50個基點。70個大中城市中有38城符合降低首套房貸利率的標準,主要是二、三線城市。中信證券研究部地產組預計2023年全國商品房銷售額同比增長4.7%,其中2023Q4單季同比增長有望超15%,前低後高態勢明顯;預計2023年房地產開發投資降幅有望收窄至-5%左右,並且逐季修復,2024年可能重歸增長通道。

展望未來,我們認為不利於消費需求釋放的限制性政策將有望很快放開;在供給側,進一步的流動性支持和預期管理,將繼續補強房企的資產負債表。

投資機會:2023年伴隨地產行業年內修復,預計地產開發商龍頭將直接受益;在地產需求帶動下,產業鏈上下游細分行業建議關注具備價格彈性的純鹼、浮法玻璃,需求明顯改善的工程機械、重卡,成本和需求同時改善的煉化&煤化工。地產後產業鏈建議關注終端銷量有望回暖的家電。地產信用風險預期改善,有望助力銀行股估值修復。

首貸利率動態調整機制推出,政策發力點轉向需求側

2023年1月5日,央行、銀保監會公佈建立首套住房貸款利率政策動態調整機制的文件,允許滿足新房價格連續3月下降的城市探索降低首套房貸利率。此次政策核心是對前期階段性放鬆政策的常態化安排,長效機制將首套利率與房價變化動態掛鈎。前期以“三支箭”為代表的供給側金融政策,配合因城施策下的多項需求端政策,協同推進。釋放積極政策信號。

圖1:地產政策發力點逐漸從供給側轉為需求側

資料來源:中信證券研究部繪製

預計首貸利率降幅在20-50基點,主要作用於二三線城市

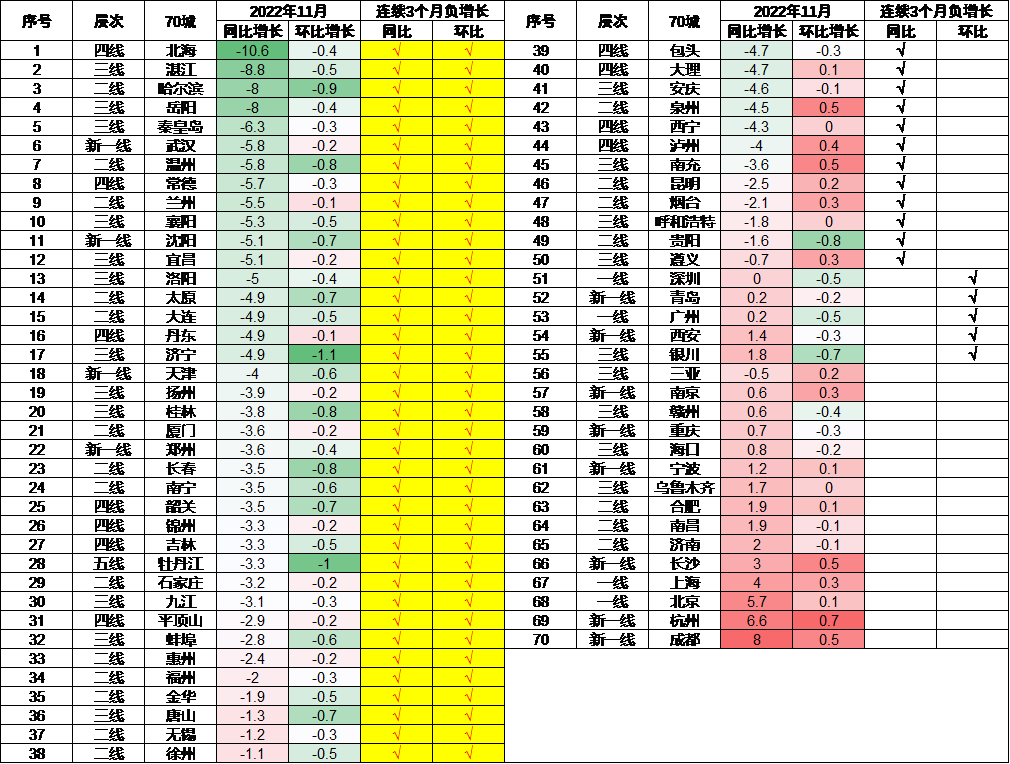

按照文件要求,各地可於每季末月評估之前3個月新房價格,如果出現同比、環比連續3個月下降的情況,則可“階段性地”降低甚至取消首套房貸利率下限。

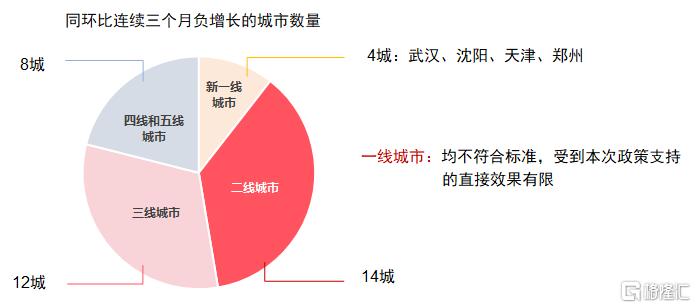

我們預計符合條件的房價下調城市將於近期下調首套房貸利率,幅度或在20-50個基點(預計不會明顯低於1年期LPR利率,即3.65%)。本次政策主要作用區域是二、三線城市,一線城市受到支持的直接效果有限。

表1:按首貸利率動態調整機制,12月底70城中有38城符合降低首貸利率的標準

資料來源:Wind,中信證券研究部

圖2:政策主要作用區域是二、三線城市

資料來源:Wind,中信證券研究部繪製

政策支持下2023年地產銷售增速望轉正,地產投資降幅明顯收窄

隨着各地逐漸落實新的首套房貸利率要求,地產當月銷售增速轉正時點有望更早到來,我們預計地產銷售、竣工、拿地、開工指標逐步企穩:

1. 房地產銷售:中信證券研究部地產組預計2023年全國商品房銷售額同比增長4.7%,其中2023年第四季度同比增長有望超15%,前低後高態勢明顯;部分城市房價或同比改善,全國銷售額增速快於銷售面積增速。

中信證券研究部固收組針對銷售復甦做了情景假設分析。預測2023年地產銷售的基準假設是:① 疫情影響變弱;② 居民信心逐步好轉。中性假設下,預計地產銷售狀況逐漸好轉,若地產銷售狀況能夠在2023Q3回到2022年6月的水平,不排除全年地產銷售增速可能接近10%。

圖3:2023年地產銷售增速情景假設(%)

資料來源:Wind,中信證券研究部預測

2.房地產開發投資:中信證券研究部宏觀組預計2023年房地產投資有望在2022年約-10%降幅上明顯收窄至-5%左右,且逐季修復。中信證券研究部地產組預計2024年房地產開發投資可能重歸增長通道。

後續供給側和需求側政策將繼續形成合力

面對當前需求持續下行、企業和宏觀風險不斷疊加的局面,我們預計供給側和需求側政策將繼續形成合力,推動市場銷售拐點和信用拐點早日出現。

需求側:解除不利於消費需求釋放的限制性政策將是未來政策重點。

① 限購政策:我們預計二線省會城市的住房限購有望實質性放開,一線和新一線城市的限購也有望在執行標準,地理範圍等領域有所優化。

② 限貸政策:2016年之後信貸記錄影響居民首付的規定,嚴重影響了賣舊買新、賣小買大需求的釋放。我們預計後續認房又認貸的首套房認定標準將有望放寬。

③ 普通住宅標準認定:各地對於普通住宅認定的過嚴標準,影響了合理改善的交易便利性,我們預計各地普通住宅認定標準有望放寬。

供給側:流動性支持和預期管理為核心的政策,將進一步優化龍頭房企資產負債表。

① 2022年出台的地產融資“三支箭”將繼續發揮作用,即債券市場有望繼續穩步恢復市場化融資功能,A股股權再融資在2023年進入實質發行階段。

② 房地產開發企業在REITs市場有望獲得合理待遇,房企符合基礎設施REITs要求的底層資產有可能不斷被盤活,從而增厚房企邊際業績,推動企業獲得現金迴流。

③ 預計銀行將積極解決存量債務問題,新增對房地產行業信用支持,避免金融風險蔓延。

圖4:房地產政策展望

資料來源:中信證券研究部預測、繪製

關注地產產業鏈相關投資機會

2023年伴隨地產行業年內如預期逐漸修復,預計地產開發商龍頭將直接受益;在地產需求帶動下,產業鏈上下游細分行業建議關注具備價格彈性的純鹼、浮法玻璃,需求明顯改善的工程機械、重卡,成本和需求同時改善的煉化&煤化工。地產後產業鏈建議關注終端銷量有望回暖的家電。地產信用風險預期改善,有望助力銀行股估值修復。具體如下表2:

表2:地產產業鏈相關投資機會彙總

資料來源:中信證券研究部(含預測)

風險因素

▪ 宏觀經濟增速大幅下行,銀行資產質量超預期惡化;

▪ 房地產市場基本面尚未復甦的風險;部分房地產企業報表受部分高價地影響,業績走低的風險;

▪ 家電行業原材料價格大幅上漲;行業競爭加劇;下游需求不及預期。