2023年第一個交易日,萬眾期待。

然而,中美兩國的股市表現,卻呈現兩重天的境地。

A股這邊,三大指數都收漲,港股也不甘落後,恆生指數、恆生科技指數漲幅甚至比A股還高,恆指還重回2萬點大關。

開門紅氣氛搞得不錯。

然而,美股那邊,三大指數集體收跌,寒氣逼人。

不僅指數,板塊方面同樣如此。

就拿最受關注的科技股來説吧。美股的兩大超級重磅公司,蘋果跌了3.74%,18個月來第一次跌破2萬億美元,特斯拉更慘,跌幅高達12.24%,完完全全崩盤的節奏,創下前年8月以來的新低。

但中概股這邊,卻是漲多跌少,尤其是互聯網股票,漲幅還相當可觀。

什麼原因導致了兩地市場出現這麼大的差異?

01

都是經濟説了算

説白了,還是對兩國經濟預期的不同。

中國這邊,2022年的經濟確實很大壓力,但自從2022年11月放開疫情管控以來,全力拼經濟已經成為全國上下的共識,政策支持力度也非同一般,地產、教育這類被重點照看的行業,都相繼放鬆了管控,平台經濟也不斷被提及要重點支持其健康發展,加上一些科創方面的增量方向,如數字經濟、高端製造、信創,等等的發力,經濟觸底反彈已經成為市場的一致預期。

同時,我們沒有像美國那樣高通脹,需要強力收水去抑制,反而有更多的流動性釋放空間。

總之一句話,中國經濟復甦已經在路上。

市場看中的,正是對未來的預期,不管當下是好是壞,只要對未來的預期向好,股市就擁有上漲動力,反之,則不然。

我們再看看大洋彼岸的美股。

首先,經濟預期普遍轉差。幾乎所有的大型機構,包括世行、IMF、投行,最近都發表報吿,出其一致地預期美國經濟今年將迎來衰退,對於企業而言,盈利面所受到的打擊是不言而喻的。

與此同時,為對抗高通脹,美聯儲還有進一步收緊流動性的動作,鮑威爾上個月的講話,絲毫沒有改變鷹派立場,蜻蜓點水地説了一下如果數據好看,可以考慮放緩加息,但轉頭説繼續強調抗通脹的堅定決心。

説白了,通脹一日回不到2%,都別想老爺子轉態。

經濟預期向下,流動性又繼續收緊,對股市可謂雙重打擊。

也有人説2022年美股已經跌了不少,尤其是納斯達克,難道沒有反映對經濟的悲觀預期嗎?

還真沒有,看看納斯達克、標普的整體估值,仍然28倍、20倍,比2022年的低位還有高出一些,雖然不及流動性高位時的2020、21年,但基本只是反映流動性收縮,對於經濟衰退的計價還不夠充分。同時,美股公司雖然有業績放緩甚至倒退的,但真正大面積倒退的還不算多,原因是2022年的經濟增長相對還可以。

但到了2023年,隨着加息的抑制作用開始顯現,業績放緩甚至下滑的美國公司會越來越多,美股接下來的日子是不會好過的,波動、震盪、下跌將如影隨形。

02

美國科技股或迎來至暗時刻

在這樣的經濟預期之下,美股公司基本會迎來比較困難的2023年,尤其是科技股,遭受的是盈利和估值的雙重打擊,特斯拉就是典型中的典型。

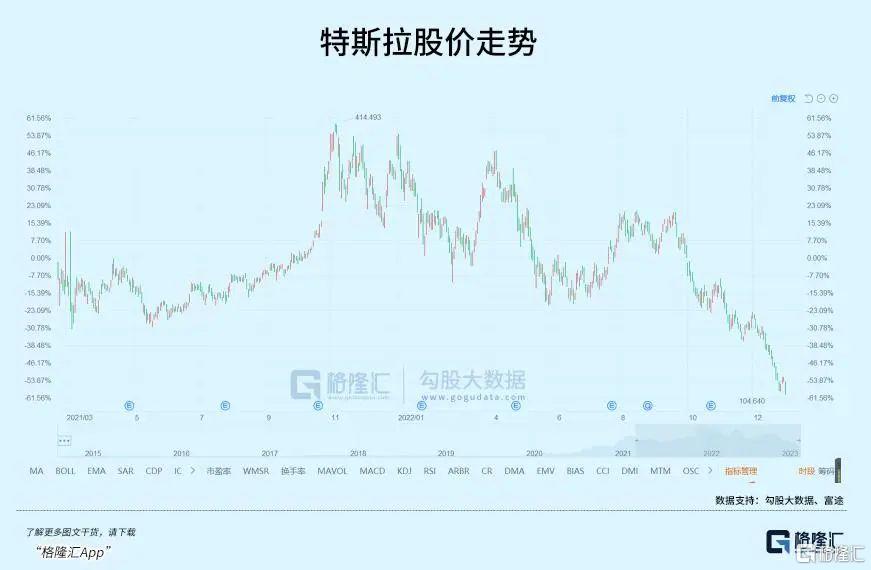

從2021年的高峯位算起,特斯拉已經跌沒了75%,市值蒸發了將近1萬億美元,特別是近一個月,股價出現斷崖式下跌,“成功”腰斬。

從公司公佈的交付量數據來看,確實也對股價造成很大的壓力。

2022年Q4在很大力度的降價促銷前提下,依然不及預期,雖然只是相差了一萬多輛,且和40.5萬輛交付量相比,不算很離譜,但市場卻依然選擇拋售來回應。同時,全年計,特斯拉也沒有實現此前馬斯克定下的50%的增長目標。

雖然很多新勢力同樣距離年初的目標很遙遠,但市場明顯對於特斯拉有更高的期待,這裏面的邏輯,可以用此來比喻:對於尖子生,老師家長當然要求他科科考一百分,即使考到95分,都是失敗,而對於其他的普通學生,考及格已經符合預期,如果考到80分,可以説是非常優秀的表現。

所以,大家可以看到,國產新勢力終其一年,不過十來萬輛的銷量,股價卻依然能夠持續上漲,而特斯拉不過是少了幾萬輛,卻遭受如此猛烈的下跌。

當然,如果真的要歸咎,還有一個重要因素:此前特斯拉的炒作過於瘋狂。不管是市值,還是估值,都站在了汽車業前所未有的高峯,是幾乎所有全球重點車企的市值之和。

這在流動性氾濫,炒風過盛的時候,或者算不上什麼問題,但眼下的環境,已經完全逆轉,經濟面也好,流動性也好,都處於多年來的低點,從這個角度看,特斯拉股價的大幅回撤,看上去誇張,但也是合情合理。

現在,特斯拉的動態估值還有33倍,而美國的大型科技股估值基本在20倍上下,和特斯拉較為相似的蘋果也只有20倍。雖然從長遠時間看,特斯拉的成長空間很大,理應獲得更高的估值,而蘋果已經處於業務飽和階段,如果沒有新的硬件發佈,很可能連增長空間都沒有,但2023年市場對於特斯拉的銷售預期普遍比較悲觀,50%的增速很可能是達不到的了。

畢竟,現在經濟還沒有深度衰退,特斯拉都已經感受到了銷售的壓力,需要不斷降價去刺激,如果加息繼續,經濟出現比較大的衰退,那特斯拉的銷售壓力會更加明顯。即使能夠順利完成50%的銷售增速,但降價促銷的結果,必然對於毛利率有損傷。

所以,不管怎麼看,調低特斯拉2023年的業績增長預期,已經是市場的共識,既然如此,特斯拉的估值壓力,不可謂不大。

不過,特斯拉所面臨的最大問題,我認為是產品力的下降,畢竟現在早已不是幾年前特斯拉一枝獨秀的階段。很多人吐槽,都六年了,Model 3還是原來的模樣,基本沒進行過改款,反過來看看國產電動車,這幾年出了多少新款?

先不管這些新款車和Model 3在不在一個檔次,僅憑外觀,就有不少驚豔的車型,Model 3即使在牛,一款車看了6年,不要説跟不跟得上潮流,至少在消費者眼中,審美疲勞是免不了的。

所幸,特斯拉已經明確,今年會推出model3/y的改款,一直被消費者翹首以盼的皮卡cybertruck也有可能正式交付。

到現在這個時間點,特斯拉的增長點,應該更多地切換至新車型,而不能老是吃老本,否則增速真的很容易慢下來。

在這點上,比亞迪做得就很不錯。

迪王今年的總銷售高過特斯拉50多萬輛,仔細對比,你會發現,比亞迪的車型實在是太多了,目前還有20款在售,而且每年都會推出很多款新車型,比亞迪的增量很大程度是拜新車型所賜。因為老車型不管有多牛,到達銷售峯值之後,很難再要求它們繼續貢獻增量,特斯拉目前正處於這種尷尬階段,加上最新交付的semi卡車,特斯拉一共也才5款車,真正走量的只有model 3和Y,再強的精英團隊,在人民戰爭的汪洋大海中,也有被擊敗的可能性。

特斯拉要想王者歸來,只有一條路,就是交出新的增長故事,而這一點,適合所有的美國科技股。

03

中美股市分化

2023年,中美股市可能會呈現出較大的分化行情。

説到底,股市的基本面還是經濟,中美不同的經濟預期,已經為分化行情定了調。

當然,分化行情沒有好壞之分,作為投資者,只需要採用與之相對應的策略即可,比如上升期,當然是放心long,反過來或者short更合適,就如去年的美股,11月前的港股,放心short,賺錢就是輕輕鬆鬆的事。

具體地説,對於A股,可以多一點信心,享受一下復甦行情。反過來,對於美股,則更應該多一點耐心,不僅因為美股上面很多優質的公司,更因為等到美聯儲加息結束、美國經濟衰退見底、通脹回落到低位的時候,反轉起來,很可能比過去兩個月的港股還要兇猛。

就如特斯拉,不少人認為經過這麼大的跌幅,正在進入相對舒服的佈局空間,還正兒八經給出了一大堆預測數據,從今年的淨利潤預測,到合理估值區間,再到市值預測。其實,誰也無法判斷特斯拉究竟要跌到哪個價位才是底,也沒有明確的交易數據證明股價的快速下跌是空頭的暴擊,還是散户的恐慌,亦或是補不上margin call而爆倉。

不過,也必須承認一個簡單的道理:風險是漲上去,機會是跌出來的。

如果特斯拉繼續十個點十個點地崩,或者會砸出一個黃金坑。

至於買不買,你自己説了算。(全文完)