南宋時期,趙汝適在《諸蕃志》地理名著中記載,世界有一個角落盛產黃金的地方,叫茶弼沙。而這個地方經過後來的專家推斷就是現在的加納。

在很多年前,一車車的黃金,一車車的的礦產不斷被販賣到遙遠的歐洲、北美。靠西非沿岸的加納海岸早已被譽為“黃金海岸”,而延續至今。

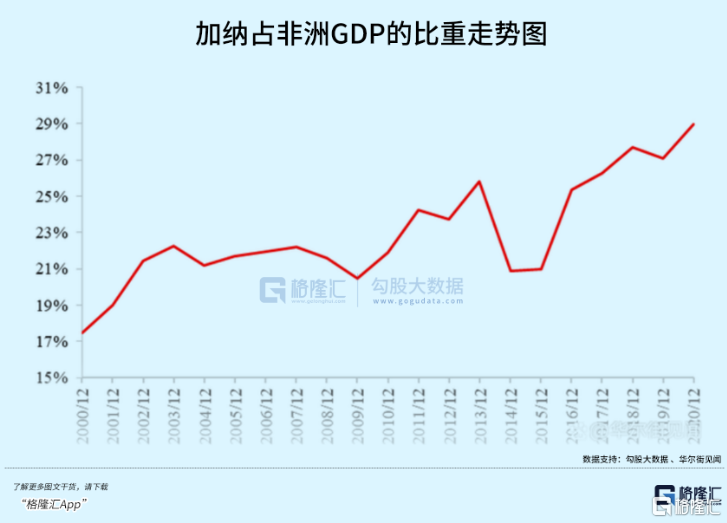

加納3000萬人口,家底相當之殷實——黃金儲量20億盎司、鑽石儲量1億克拉、鐵礦石儲量14億噸、石油儲量20億桶。而且,加納擁有價值超過5500億美元、15億噸之巨的鋁礦,且埋藏深度較淺,開採難度較低。加納亦是非洲的經濟大國,佔比高達30%之巨。

本以為加納可以過上沙特、卡塔爾們的土豪生活,但現實卻非常之骨幹,加納人民水深火熱,國家墜入斯里蘭卡般的深淵。

01

12月19日,加納政府發佈官方聲明稱將暫停支付歐元債券、商業定期貸款和大多數雙邊義務的債務。國家層面的債務違約,將對加納產生重大且極具破壞力的深遠影響。

在2020年新冠疫情之前的3年內,加納存量債務加速膨脹。據西非漫談報吿,其一,加納國有企業在能源領域不斷累加債務,而又不能依靠自身業務收入所得償還債務。沒有辦法,加納政府擦屁股,發行30億美元債券補窟窿。其二,加納央行在期間大力整頓金融不良行為,吊銷了多家銀行、儲蓄貸款、小額信貸等領域的多張牌照。而加納政府又發行30億美元的債券為之輸血,彌補前者巨大損失。

政府債務佔GDP的比重從2016年末的57.1%快速飆升至2019年末的63.9%。

疫情爆發之後,封鎖管控,供應鏈紊亂,加納經濟大幅惡化,財政收入鋭減20億美元,而為了抗疫,政府多支出了17億美元。一進一出,差不多又新增了40億美元的債務。2020年,加納債務水平已經急劇攀升至78.3%。當年,償還債務利息金額,已經佔到了其收入的70%,已經處於破產邊緣。

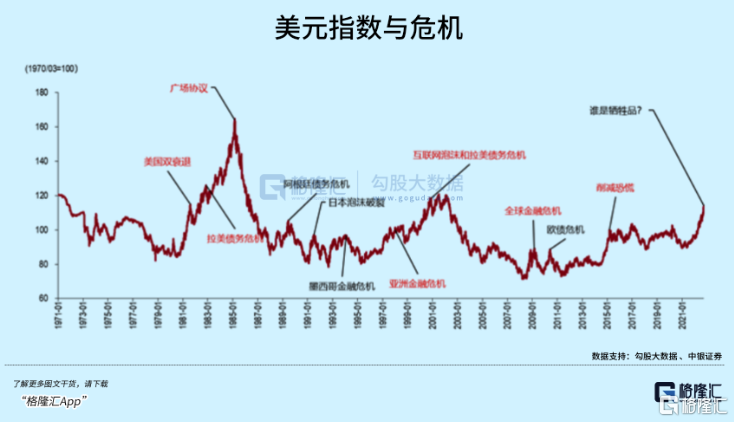

2020-2021年,美聯儲超大規模QE,數以十萬億計的泛濫美元湧向全球各地,成為本輪全球超級大通脹的元兇之一。今年年初,美聯儲急踩剎車,以創下40年的速度進行貨幣政策“急轉彎”,美元指數勢如破竹,節節攀升,衝擊全球多國實體與金融市場,包括加納。

在全球超級通脹的裹挾下,加納10月通脹也已飆升至40.4%,11月繼續暴漲至50.3%。食品短缺、糧食短缺、能源短缺,社會動盪加劇。經濟陷入惡性循環,償債能力進一步被吞噬。

在金融層面,今年來加納官方貨幣賽地兑美元大幅貶值將近60%,成為今年全球表現第三差的貨幣,僅次於津巴布韋和古巴比索。如此一來,加納償還的外債規模在匯率貶值的情況,從300億美元左右變相膨脹至500億美元。而外匯儲備僅僅只有可憐的76億美元。

這是擊垮加納的最後一根稻草,債務違約也就成為了必然。與此同時,穆迪將加納的官方評級下調至垃圾級Ca,與斯里蘭卡處於同一個水平上。惠普評為CC,標普評為CCC+,也意味着關閉了加納未來想在歐洲、亦或是美國債券市場融資的大門。

被迫無奈,加納只有救助國際貨幣基金組織IMF。12月13日,加納政府與IMF達成為期三年的初步協議。但這樣的談判與協議,想必並不是光明正大的援助,恐怕是另有所圖的施捨。

時間拉回到1997年。亞洲金融風暴蔓延,韓元匯率遭遇崩盤,重創其外向型經濟,工廠大面積倒閉,大批人員下崗失業,物價飛漲,民不聊生。

韓國政府無計可施,向美國掌控的IMF救助,最終獲得550億美元。拿別人的錢,就必須答應IMF很多的條件:按照IMF設計進行“經濟改革”,包括重組大企業,鼓勵銀行合併,對外放開金融和市場。説難聽一點,這就是賣國錢。此後,韓國八大銀行的外資股份,均佔到了2/3以上。韓國最引以為豪的三星集團,大部分股份也都落在了華爾街巨頭手中。

韓國的悲劇同樣發生了日本身上,還有巴西、阿根廷、泰國、菲律賓、馬來西亞等等。很久以前,財富大掠奪必須靠戰爭,而過去的幾十年靠的是金融掠奪,依靠美元霸權潮汐一波就可以達到目的。

這一次,加納面臨的是跟過去一樣的收割戲碼。我們腦補一組畫面:加納你向我IMF借錢可以,那你家裏面海量的礦產資源,是不是要把股權、開採權讓渡出來?

沒有辦法,加納悲痛欲絕的同意了下來。

02

本輪美元加息大潮,第一個倒下的是斯里蘭卡,第二個是加納。在2023年,應該還會有更加重量級的國家成為犧牲品。而可能的債務危機是比較突出的。

今年年初至今,美聯儲連續暴力加息7次,加息幅度高達425個基點。明年,還將繼續加息進程,終端利率目前的預期為5.1%。美元霸權使然,全球多國被裹挾進來,跟隨美聯儲暴力加息。世界銀行都感歎道:全球貨幣和財政政策的同步收緊為世界50年來罕見。

加息迅猛,國債收益率飆升,讓多國債務問題雪上加霜。比如意大利10年期國債4%被市場看做是死亡線,因為這個水平的發債成本下,意大利的財政負擔不可持續。不可持續,也就意味着意大利主權違約的風險陡升。

今日,意大利10年期國債收益率飆升至4.44%(與2013年齊平),較7月初的3.6%大幅上升84個基點。與德國10年期的利差來到218個基點,非常逼近2011年7月主權債被下調評級的時候了。

與上一輪歐債危機差不多的國債利率水平,但意大利債務水平從2009年的116%大幅提升至2021年的151%。此外,歐豬5國中,還有葡萄牙、希臘、西班牙債務水平也大幅飆升,為127%、193%、118%,而2009年為75.6%、109%、53.3%

美聯儲大幅加息,美元極限升值,多數國家的匯率貶值幅度都比較大,給債務問題繼續上藥水。截止目前,據統計,全球至少有31個國家和地區的貨幣貶值幅度超過10%。為了維持貨幣的穩定,多個國家除了跟隨加息外,還需要動用外匯儲備來真刀真槍干預市場。即便是這樣,也只能稍微對沖一下貶值的深度而已。

本幣貶值之下,過去借的外資增加了償還債務的成本。如果按照平價來折算,債務規模在1年之內離奇地膨脹了,少則百分之幾,多則百分之幾十。加納就是血淋淋的案例,300億外債秒變500億外資。

阿根廷或將是下一個加納。今年阿根廷比索兑美元大幅貶值近60%。外債規模高達2748億美元,佔GDP的比重高達56%。而外匯儲備僅僅只有325億美元,還較去年末下降了30億美元。此外,阿根廷通脹高達92.4%,為30年來的最高漲幅。

梅西在世界盃上封神,但阿根廷危機重重,貨幣、經濟、債務都可以將其壓垮。歷史上,阿根廷一共出現了9次主權債務違約,幾乎都是發生在美元加息週期之中。此外,還有貿易大幅赤字的土耳其、埃及、巴基斯坦、烏克蘭等國目前都深陷債務的泥潭之中。

更加恐怖的是,至暗時刻還未到來。在高通脹、高利率的全球宏觀背景下,疊加新冠疫情衝擊,全球經濟在2023年將很有可能同頻共振,陷入較大程度上的衰退。而經濟衰退必然對應着財政收入縮減,而面對膨脹的債務,主權國家債務違約可能不會是一個兩個。

按照IMF最新的報吿估計,目前新興市場有約2370億美元的外債面臨違約風險另外,世行發出警示,25%的新興市場正處於或接近債務困境,60%以上的低收入國家面臨債務困境。而新興市場國家主權債務主要對外負債,佔到2/3,且有相當比例的短期負債,違約風險陡然升高。

利率上升,匯率貶值,經濟衰退,如三支箭射向更多的加納,放大債務危機風險。一旦爆發,再無寧日。就如阿根廷、巴西、墨西哥、祕魯為首的拉美國家在20世紀80年代爆發主權債務危機,掉入中等收入陷阱,再無翻身之日。

其實,不僅僅是新興市場,還有經濟規模很大的歐元區,一樣存在債務不可延續的危機。通脹高燒不退,經濟狀況惡化,貨幣緊縮政策還要再上台階,越來越多的投資者開始擔心歐債問題以及銀行業資產質量問題。這並不是危言聳聽。

03

過去數十年,美元加息週期,引爆了數次危機,包括阿根廷債務危機、日本泡沫破裂、亞洲金融危機、互聯網泡沫破裂、拉美債務危機、2008年次貸危機等等。

這一次,危機或許會更加全面且徹底。有的國家會輸得徹徹底底,而有的國家會轉危為機。個人也一樣,永遠不要浪費一次危機。