本文來自格隆匯專欄:華創宏觀張瑜 ;作者:張瑜 鄭辰等

主要觀點

前言當前,我國防疫政策正處於不斷優化的過程。在此過程中,有以下幾個問題受到市場廣泛關注:放開的路徑可能是什麼樣?如何做好醫療資源的儲備?放開後經濟、消費、通脹、就業等將會如何演繹?放開後有哪些投資機會值得關注?就這些市場關注的問題,本報吿分別從宏觀和行業層面給予回答。宏觀層面,本報吿主要以日本、韓國、越南、中國香港及中國台灣這5個東亞經濟體為參考,並結合大陸現狀作出分析;行業層面,本報吿梳理了醫藥、汽車、酒旅餐、出行及傳媒這五大板塊的投資機會。主要經濟體疫情放開路徑、醫療資源準備及對中國大陸的啟示(一)主要經濟體疫情放開路徑:幾個共同規律規律1:從不再執行嚴格管控到放開入境,大概間隔半年左右。規律2:放開入境後,仍有一些防疫舉措,防疫嚴格指數沒有回落至0。規律3:放開過程中,會經歷一波超大規模的疫情的衝擊。衝擊之後,大幅放寬入境限制。規律4:放開過程中,逐步增加人員的聚集。例如韓國,依次按照公共設施利用、大規模活動、私人聚會的順序放寬防疫措施。(二)主要經濟體疫情放開進行的醫療資源準備及中國大陸現狀。參見正文。(三)對中國大陸的啟示:疫情放開路徑猜想預計中國大陸放開過程可能會出現以下四個特徵:1)各個城市放開後面臨的挑戰不同。消費佔比高+醫療資源充裕的省份,放開後面臨的經濟、醫療資源壓力可能相對小一些。消費佔比低+醫療資源不足的省份,面臨的經濟、醫療資源壓力可能更大。2)人員流動的角度:屬地原則角度,各地優先恢復本地居民的生活和生產,後恢復跨省自由出行、跨國自由出行。3)人員集聚的角度:公共場所逐步放寬人流量—>密閉娛樂場所恢復—>學校恢復正常—>大型賽事舉辦。4)從當下不再執行嚴格的社交管控,到放開入境。可能取決於下一次疫情高峯的峯值是否在醫療資源可承受的範圍內。主要經濟體放開後的主要宏觀影響及對中國的啟示(一)消費影響:消費恢復情況及消費傾向變化1)消費傾向以及消費增速是比較難回到疫情前的。2)防疫政策調整後(不再執行嚴格社交管控),消費脈衝上行是大概率事件。3)放開後疫情的爆發會帶來對消費的二次衝擊。4)GDP中的消費貢獻,能否回到疫情前不確定性較大。(二)通脹及就業影響:通脹壓力及勞動力恢復情況1)防疫政策調整後,通脹上漲壓力較大。2)通脹結構看,服務業尤其是娛樂行業通脹壓力較大。3)失業率會出現明顯的回落,很大可能會回落至疫情前。穩就業難度不大。4)勞動力供給恢復較慢。五個東亞經濟體中,目前僅韓國勞動人供給恢復到了疫情前,其他四個經濟體遠低於疫情前。(三)對中國的啟示:復甦路徑猜想1)消費:會有一波脈衝上行,可能在明年2季度得到更充分的體現;2)通脹:下半年非常需要關注通脹壓力,壓力可能更多來自消費恢復快於勞動力的恢復;3)對明年投資的啟示:明年的經濟結構中消費佔比依然會低於疫情前,這也意味着,明年穩增長,投資依然不會缺席,基建、技改可能仍會發力;4)入境政策:明年2季度需要關注入境政策的變化。投資建議:(一)醫藥:把握疫情防治催生的需求+疫情受損賽道的修復兩方面機會1)新冠防治。新冠疫苗和口服藥有望成為常態化需求,建議關注國產相關進度。2)醫療器械。ICU短板亟需補齊,抗原需求彈性巨大。建議關注邁瑞醫療,萬孚生物。3)醫藥工業。診療活動逐步恢復,院內用藥需求有望復甦。建議關注信立泰、科倫藥業;天壇生物、博雅生物等。4)醫藥零售。防疫需求有望成為藥房短期重要增長點,板塊雙擊可期。短期推薦健之佳/一心堂;中期繼續看好益豐藥房/大參林/老百姓等全國頭部藥房。5)醫療服務。疫情受損嚴重的細分賽道有望實現快速恢復,重點關注疫情受損嚴重的輔助生殖及口腔賽道實現快速恢復;中長期看好眼科、腫瘤、康復等細分領域龍頭公司的長週期成長性,建議關注錦欣生殖、通策醫療、愛爾眼科。(二)汽車:疫情放開後,預計銷量短期內有脈衝動能預計防疫政策優化後,汽車消費將跟隨整體消費大勢波動,包括回補前期線下消費場景帶來的受阻影響,並在此基礎上,無車人羣/家庭購車需求短期可能激增,合併帶動1-2個月的銷量向上變化。整車,重點關注吉利、長安;零部件,推薦銀輪、拓普、愛柯迪、立中、沿浦,建議關注旭升、新泉。(三)酒旅餐:方向確定,基本面漸回正軌以本地需求為代表的餐飲最先快速復甦,異地需求為主的酒旅隨後。同時需求的復甦依賴國內/區域內的政策放鬆節奏。預計本土消費的量在2-3月可以快速修復至8~9成,半年左右可恢復至疫前水平;但整體復甦依賴國際旅客的迴流。餐飲,推薦九毛九、海倫司、同慶樓、百勝中國、海底撈、頤海國際、廣州酒家、奈雪,建議關注呷哺。酒店,重點推薦錦江、首旅,建議重點關注華住、君亭、香格里拉、金陵。景區,推薦復星旅文、中青旅、宋城,建議重點關注天目湖。線下醫美、醫療服務,推薦醫思健康、雍禾醫療。傳統零售,建議關注泡泡瑪特,永輝超市,家家悦,王府井,重慶百貨,紅旗連鎖,中百集團。黃金珠寶,建議關注周大福、老鳳祥、中國黃金、周大生、豫園,迪阿股份。母嬰,建議關注母嬰龍頭孩子王與愛嬰室。免税,持續推薦中國中免。(四)出行:出行鏈經典困境反轉框架下重要投資機遇,看好航空與機場史無前例的連續三年行業性鉅虧帶來航空行業困境,而對於供給端的研究,測算19-24年的行業供給增速落在2.0%-3.5%之間,相較於10-19年年均10.2%的增速,屬於極低的水平,一旦行業需求回暖,將推動走出困境,實現反轉,從而供需驅動價格彈性。航空,強推中國國航、春秋航空、吉祥航空、華夏航空。機場,近期重點推薦海南離島免税重要標的海南機場與美蘭空港,持續推薦上海機場與白雲機場。(五)傳媒:優先看好線下廣吿強復甦,其次看好電影行業緩復甦我們認為,防疫政策放開對於傳媒行業來説首先帶來的線下場景的復甦(直接強相關)、其次是消費需求的復甦(相對滯後)、最後是供給產能的復甦(多因素影響,最滯後)。我們預計未來線下廣吿表現受第一二條因素影響,邊際向上時或最為明顯;線上廣吿表現受第二條影響為主,或許存在滯後修復空間;電影行業在享受第一二條邊際向上影響的同時可能會明顯受到最為滯後的第三條因素制約,基數低的情況下或較快增長,但預計恢復到疫前表現尚需時間。廣吿,線下側建議關注分眾傳媒、兆訊傳媒;線上側騰訊控股、芒果超媒、快手有望間接受益。電影,建議關注中國電影、萬達電影、博納影業、光線傳媒。風險提示:疫情對消費衝擊超預期;其他經濟體經驗不具有普遍參考性。

報吿正文

一

主要經濟體疫情放開路徑、醫療資源準備及啟示

(一)主要經濟體疫情放開路徑:幾個共同規律

主要考察東亞幾個經濟體:日本、韓國、越南、中國台灣、中國香港。原因是此前都經歷過嚴格的管控,與大陸的情況更類似。共同的幾個規律:1)以不再執行嚴格管控為關鍵點1,放開入境(入境不隔離,不設人數限制)為關鍵2,兩個關鍵點之間歷經半年左右。2)關鍵點2之後,仍有一些防疫舉措,防疫嚴格指數(越高越嚴)沒有回落至0。3)放開過程中,會經歷一波超大規模的疫情的衝擊,越南、日本、韓國、中國台灣單月新增確診佔總人口的比例(單位:萬分之一),峯值分別是623、489、1952、820。衝擊之後,大幅放寬入境限制。4)放開過程中,逐步增加人員的聚集。例如韓國,依次按照公共設施利用、大規模活動、私人聚會的順序放寬防疫措施。

(二)主要經濟體疫情放開進行的醫療資源準備及中國大陸現狀

新冠病毒本身正朝着傳播更強、危害更弱的方向發展。相關研究顯示,與此前的奧密克戎病毒相比,奧密克戎變異株BA.5.2分支傳染性更強、傳播速度更快、病毒代間距短的特點,部分病例甚至1天傳1代。該毒株的基本再生數為18.6,是原始毒株的5.6倍、Delta株的3.65倍、奧密克戎BA.2的1.39倍。確診的患者中,低、中危患者開始佔據絕對多數,此類患者基本可自愈或僅需進行簡單的藥物干預,而如何避免少數重症患者的死亡成為疫情放開最核心的考量。我們認為,疫苗接種、ICU資源、新冠口服藥是降低新冠重症患者死亡率的重要抓手,也是疫情放開的核心醫療資源準備。

主要經濟體對於疫苗接種、ICU資源、新冠口服藥已進行了相對充分的準備,具體來看:

1)美國為放開進行的醫療資源準備

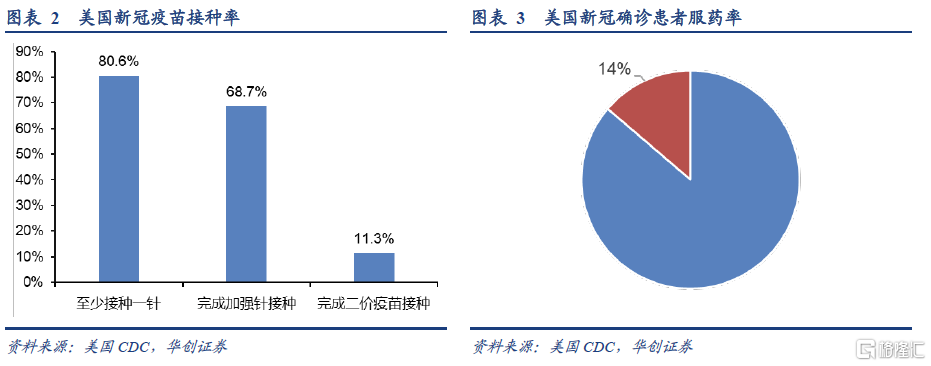

新冠疫苗:美國目前有四種新冠疫苗獲得授權,包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax的重組蛋白疫苗,強生的病毒載體疫苗。

新冠口服藥:美國共批准了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購,患者免費領取。美國政府共訂購2310萬人份口服藥,自2021年12月17日至2022年11月13日,美國共有4755萬人感染新冠,使用口服藥653萬人份,服藥率約14%。

醫療器械:1)美國ICU牀位數為每十萬人口34.7牀。2)根據2021年11月新版本的《Build Back Better Act》,美國政府宣佈將撥款162億美元用於公共衞生基礎設施建設(包括跟新冠相關的設備採購等),30億美元用於大流行病防範,合計192億美元。3)政府加強口罩、呼吸機、手套、防護衣和醫院設備等的戰略儲備。

2)日本為放開進行的醫療資源準備新冠疫苗:目前有五種新冠疫苗獲得授權,包括輝瑞/BioNTech以及Moderna的mRNA疫苗,Novavax的重組蛋白疫苗,強生和阿斯利康的病毒載體疫苗。

新冠口服藥:日本共批准了三種新冠口服藥,包括輝瑞Paxlovid、默沙東Molnupiravir和鹽野義Xocova。口服藥為政府訂購,患者免費領取。日本政府共訂購360萬人份輝瑞和默沙東的口服藥,以及100萬人份鹽野義口服藥。自2022年1月1日至2022年9月15日,日本共有1868萬人感染新冠,共分發66萬人份口服藥,服藥率3.5%。

醫療器械:1)日本ICU牀位數為每十萬人口7.3牀。2)2021年11月政府發佈“克服冠狀病毒和發展新時代的經濟措施”以及厚生勞動省2021年補充預算,其中:新冠疫情緊急支援撥款2.1萬億日元,包括保障重點醫療機構的病牀和輕症患者的住宿療養設施供應;醫療物資供應撥款467億日元,包括採購口罩、防護服、面罩、氧氣濃縮裝置等。

3)中國香港為放開進行的醫療資源準備

新冠疫苗:目前共批准2款新冠疫苗,包括輝瑞/BioNTech的mRNA疫苗,科興的滅活疫苗。

新冠口服藥:我國香港共批准了兩種新冠口服藥,包括輝瑞Paxlovid和默沙東Molnupiravir。口服藥為政府訂購,患者免費領取。我國香港政府共訂購498萬人份口服藥。自2022年3月15日至2022年5月1日,我國香港共有47.1萬人感染新冠,共分發2.8萬人份口服藥,服藥率5.91%。

醫療器械:1)我國香港ICU牀位數為每十萬人口7.1牀。2)22年2月,香港地區發佈《2022至2023財政年度政府財政預算案》,新一份財政預算案有關抗疫撥款主要包括:向特區政府食物及衞生局(食衞局)增撥約220億港元,以加大檢測力度,採購快速測試劑及相關配套服務;向“防疫抗疫基金”注資120億港元,以興建各類防疫抗疫相關設施;向各有關部門增撥合共近70億港元,用於購買防疫抗疫物資和服務,實施防疫抗疫措施等;向食物環境衞生署分兩年共增撥5億港元,用於加強環境衞生服務。

當前中國大陸對抗新冠疫情的ICU建設、疫苗、口服藥的準備也日漸充裕,具體來看:

a)ICU建設:國家衞健委要求定點醫院ICU牀位數達到10%。根據衞生統計年鑑,截至2021年底,我國二、三級醫院總計約1.3萬家,牀位總數合計約600萬張,目前中國重症醫學科牀位6.7萬張、其他專科ICU6.3萬張左右,ICU牀位有待增加。

b)新冠疫苗:目前國內批准了多款新冠疫苗,除了滅活疫苗之外,還批准了重組蛋白、腺病毒載體等不同技術路線的疫苗,並允許進行序貫接種。

根據衞健委聯防聯控機制新聞發佈會公佈,截至2022年11月4日,全國31個省(自治區、直轄市)和新疆生產建設兵團累計報吿接種新冠疫苗34億4023.1萬劑次,接種總人數達到13億383.2萬,已完成全程接種12億7222.7萬人,覆蓋人數和全程接種人數分別佔全國總人口的92.48%和90.24%。完成加強免疫接種8億929.9萬人,其中序貫加強免疫接種4674.8萬人。60歲以上老年人接種覆蓋人數達到2億3927.8萬人,完成全程接種2億2800.3萬人,覆蓋人數和全程接種人數分別佔老年人口的90.62%和86.35%。

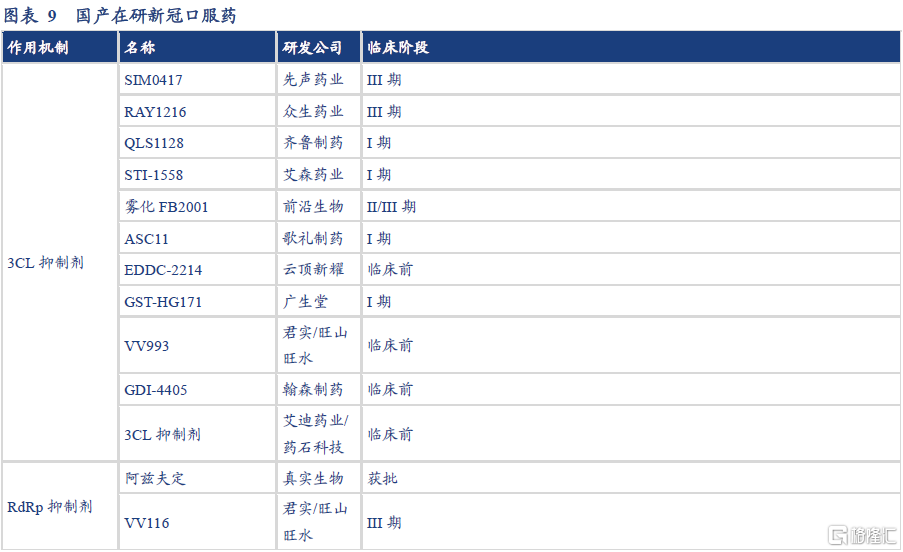

c)新冠口服藥:新冠口服藥作用機制包括3CL抑制劑、RdRp抑制劑等,目前國內有多家藥企正在進行研發。

中醫藥方面,最新的第九版《新型冠狀病毒肺炎診療方案》中納入多款中藥,包括以嶺藥業的連花清瘟膠囊/顆粒等。

(三)對中國大陸的啟示:疫情放開路徑猜想

結合以上兩部分的分析,預計中國大陸放開過程可能會出現以下四個特徵:

第一,各個城市放開後面臨的挑戰可能不同。考慮到全國層面醫療資源準備情況不算特別充分,體現在區域層面,不同省份之間醫療資源較大,大城市和小城市之間醫療資源較大,這意味着,各地放開後面臨的挑戰可能不同。從兼顧穩增長與保障人民生命安全的角度,關注各省消費佔比與ICU牀位兩個數據,消費佔比高+醫療資源充裕的省份,放開後面臨的經濟、醫療資源壓力可能相對小一些。比如北京、浙江、山東、湖北等地。消費佔比低+醫療資源不足的省份,面臨的經濟、醫療資源壓力可能更大。例如內蒙古、寧夏、吉林、山西、陝西等地。

第二,人員流動的角度(屬地原則角度,各地優先恢復本地居民的生活和生產):減少集中隔離情形(降低醫療資源使用負荷,密接或陽性可選擇居家隔離)—>市內自由出行(無需核酸,沒有小區為單位的封控)—>公共場所、辦公場所自由出行—>省內自由出行—>跨省自由出行(無需核酸,無需關注是否來自高風險地區)—>跨國自由出行(核酸陰性且接種疫苗者入境無需隔離,不設人數限制)。

第三,人員集聚的角度:公共場所逐步放寬人流量—密閉娛樂場所恢復—>學校恢復正常—>大型賽事舉辦。

第四,從當下不再執行嚴格的社交管控,到放開入境。可能取決於下一次疫情高峯的峯值是否在醫療資源可承受的範圍內。時間上結合中國特有的春節因素,春節返工後是個重要關注點。

二

主要經濟體疫情放開後的主要宏觀影響及對中國的啟示

(一)消費影響:消費恢復情況及消費傾向變化

觀察東亞五個經濟體的消費恢復情況,觀察四個數據。1)消費傾向。基於居民家庭調查。2)GDP的消費佔比,觀察增長動能是否開始更多依賴於消費。3)GDP中的消費增速(觀察消費修復的脈衝及是否有疫情帶來的季度級別的二次衝擊)。4)社零數據(月度數據,觀察是否有疫情帶來的月度級別的二次衝擊)。

主要結論:1)消費傾向以及消費增速是比較難回到疫情前的。消費傾向方面,日本、韓國目前為止均低於2018-2019年。中國台灣尚未公佈今年數據,但2020-2021年消費傾向大幅回落。消費增速方面,五個經濟體中僅中國香港高於2019年,但或與其2019年的暴力事件有關。

2)防疫政策調整後(關鍵點1,不再執行嚴格社交管控),消費脈衝上行是大概率事件。越南、日本、韓國、中國香港均是如此。但上行的時間可能比較短暫。越南、日本均是1個季度。韓國超過4個季度,或與其防疫調整的較為徹底有關(目前韓國防疫嚴格指數甚至低於美國)。

3)放開後疫情的爆發會帶來對消費的二次衝擊。如越南、日本、韓國、中國台灣。二次衝擊的幅度可能與疫情爆發的峯值有關。例如中國台灣,5-6月連續兩個月單月確診量達到萬分之700以上。2季度消費增速低於1季度。

4)GDP中的消費貢獻,能否回到疫情前不確定性較大。日本、中國香港已經回到疫情前。韓國已經超過其2020-2021年同期,接近2019年。越南、中國台灣距離疫情前還比較遙遠。

(二)通脹及就業影響:通脹壓力及勞動力恢復情況

觀察東亞五個經濟體的通脹及就業情況,觀察四個數據。1)CPI與核心CPI,觀察通脹壓力。2)CPI的細項,觀察通脹結構。3)失業率,觀察就業壓力。4)觀察勞動者人數,觀察勞動供給恢復情況。

主要結論:1)防疫政策調整後,通脹上漲壓力較大。例如韓國,CPI從2021年11月的3.7%一度上行至2022年7月的6.3%。核心CPI持續上行,到2022年11月,同比4.83%。日本、越南情況類似。即使是防疫調整後消費二次衝擊壓力較大的台灣省,核心CPI也在持續上行。

2)通脹結構看,服務業尤其是娛樂行業通脹壓力較大。例如越南的教育、文體娛樂;日本的教育、交通通信;韓國的餐飲、雜項服務、娛樂文化、運輸;中國台灣的娛樂、交通費用;中國香港的假期開支。

3)失業率會出現明顯的回落,很大可能會回落至疫情前。穩就業難度不大。

4)勞動力供給恢復較慢。五個經濟體中,目前僅韓國勞動人供給恢復到了疫情前,越南、日本、中國台灣、中國香港的勞動力都遠低於疫情前。例如越南,2019年四季度,全國15歲以上的勞動力為5600萬,2021年10月防疫調整後,雖然連續四個季度勞動力供給上升,但到2022年三季度,也僅恢復至5190萬。

(三)對中國的啟示:復甦路徑猜想

第一,消費會有一波脈衝上行。考慮到中國春節因素,春運可能會帶來疫情的大幅擴散,對消費帶來二次衝擊。那麼消費的脈衝上行可能在明年2季度得到更充分的體現。

第二,下半年非常需要關注通脹壓力。這個壓力並不需要消費傾向修復至疫情前,更多的可能來自消費恢復快於勞動力的恢復。結構上,服務業更值得關注。

第三,明年的經濟結構中消費佔比(簡稱消費率=消費傾向*收入/GDP)依然會低於疫情前。這一方面來自消費傾向難以恢復至疫情前的判斷,另一方面來自國內居民很難獲得直接的財政補貼的判斷。這也意味着,明年穩增長,投資依然不會缺席,基建、技改可能仍會發力。

第四,明年2季度需要關注入境政策的變化。

三

醫藥板塊投資機會梳理

我們認為,疫情放開後醫藥行業的投資機會可以從疫情防治催生的需求和疫情受損賽道的修復兩方面進行把握,具體來看:

(一)新冠防治:新冠疫苗和口服藥有望成為常態化需求,建議關注國產相關進度

疫情放開後,新冠存在一定可能性演化成類似流感的長期伴隨人類的流行病。而防治範式上來看,“新冠疫苗+新冠口服藥”或將為最優選擇,形成常態化需求。

新冠疫苗:國內多種技術路線的變異株疫苗正在積極推進研發,已有積極的中和抗體滴度數據公佈。建議關注神州細胞、石藥、中國生物、麗珠醫藥、斯微生物、沃森生物等公司變異株單價或多價疫苗的研發進展。

新冠口服藥:國內創新藥作用機制包括3CL抑制劑和RdRp抑制劑兩類,建議關注:1)3CL:先聲藥業(國產首個,等待III期數據讀出);眾生藥業(單藥數據優異,III期啟動);歌禮制藥(利托那韋與輝瑞合作供應,ASC11美國IND)。2)RdRp:君實生物(III期)、科興製藥(I期)。中藥方面,第九版《新型冠狀病毒肺炎診療方案》中納入多款中藥,包括以嶺藥業的連花清瘟膠囊/顆粒等,建議關注以嶺藥業。

(二)醫療器械:ICU短板亟需補齊,抗原需求彈性巨大

ICU設備:2022年11月,國家衞健委提出新冠定點醫院的ICU牀位要達到總牀位數的10%(根據測算,當前至少存在8萬張ICU牀位缺口)。ICU每牀配置設備包括監護儀、呼吸機、輸注泵,病區酌情配置除顫儀、便攜超聲、移動DR等,每牀貢獻收入10萬元起,加大ICU病牀的建設預計將對相關公司的業績產生積極的貢獻。建議關注國產醫療器械龍頭邁瑞醫療。

新冠抗原:疫情放開後,大規模、常態化的核酸檢測預計將逐步被抗原自測取代,在龐大的人口基數和檢測需求下,國內抗原市場增量空間巨大。目前國內已有36家廠商拿到新冠抗原檢測試劑的註冊證,而產能領先的企業業績表現更具彈性。建議關注產能領先的頭部企業萬孚生物。

(三)醫藥工業:診療活動逐步恢復,院內用藥需求有望復甦

化藥製藥:受全國各地疫情防控影響,當前國內醫院門診量和手術量仍未恢復到疫情前的水平,院內用藥需求也一直受到壓制。隨着防疫政策的優化,醫院診療量和處方量將加快增長,帶動院內用藥需求提升。建議關注院內慢病用藥、專科藥需求復甦帶來的投資機會,建議關注信立泰、科倫藥業等。

血製品:疫情對血製品行業的影響正逐步退去,隨着防疫政策的不斷優化,血製品行業供給端和需求端均有較大彈性有待釋放,各公司業績也有望逐步改善。供給端,隨着採漿活動、批簽發工作、血製品流通的全面恢復以及各企業在2020-2021年部分新批漿站的落地開採,我們預計自2023年上半年起,行業採漿量或將迎來新一輪增長高峯。需求端,醫院診療活動逐步復甦,血製品終端需求也將有望得到修復。建議關注天壇生物和博雅生物。

(四)醫藥零售:防疫需求有望成為藥房短期重要增長點,板塊雙擊可期

隨着疫情管控措施的逐步放鬆,線下客流量將會呈現長期恢復趨勢,門店客流量的進一步迴流將會成為長期趨勢。隨着防疫政策的優化,自主防疫物品的需求確定性和銷售收入將會顯著提升,尤其是感冒發燒藥物、抗原檢測、以及防護消毒等物品需求有望顯著提升,有望成為藥房短期重要增長點,帶動同店大幅提升。

以感冒藥和抗原為例估算防疫物品對藥房帶來的業績彈性。假設OTC感冒藥和抗原試劑各在藥房收入中佔比10-15%,若這兩類品種同店收入增速貢獻2%的增量,同時藥店租金成本、人力成本等固定成本佔比高,銷售抗疫物資幾乎無需額外銷售費用,那麼藥房受益疫情物資的税後淨利率(符合條件的小型微利企業所得税税率為20%)可以提升約6%。

同時疊加門店數20-30%的較快增長,藥房板塊有望迎來1-2年維度的同店與店數齊升的高景氣趨勢,形成板塊beta行情。中長期視角下,受益於行業集中度提升和處方外流的趨勢下,藥房板塊增速維持在20-30%的增速。短期推薦健之佳/一心堂;中期繼續看好益豐藥房/大參林/老百姓等全國頭部藥房。

(五)醫療服務:疫情受損嚴重的細分賽道有望實現快速恢復

後疫情時代,隨着醫院診療量的逐步恢復,醫療服務板塊整體有望迎來客流增長。同時經過1年多股價調整及業績增長,整體估值已顯著回落,配置價值大幅提升。我們重點關注疫情受損嚴重的輔助生殖及口腔賽道實現快速恢復;中長期我們看好眼科、腫瘤、康復等細分領域龍頭公司的長週期成長性。

錦欣生殖:作為輔助生殖行業龍頭,有望憑藉其較強的運營整合能力、優秀的品牌和平台,實現國內市佔率(取卵週期數)的穩步提升,其平均客單價亦有望在VIP業務帶動下持續提升。

通策醫療:在疫情影響下公司積極貫徹落實各項戰略行動計劃,不斷夯實人才儲備、拓展新院及分院建設。2022年公司接連受到疫情封控、種植牙集採等不利因素導致業績產生一定波動,但2023年高毛利產品有望實現以量換價放量可期。此外,擴張方面,2022年為公司的發展年,預計2023年蒲公英擴張進度放緩,並逐步開始貢獻業績。

愛爾眼科:具有分級連鎖、全球佈局、資源共享等先發優勢,已充分奠定行業龍頭地位。公司通過併購基金及分級連鎖模式不斷擴張、新建分院、完善連鎖網絡體系,在多個省區形成了“橫向成片、縱向成網”的佈局。此外,公司通過收購美國、歐洲等多家海外眼科機構來佈局國際化平台,引進高端服務模式及管理經驗使資源配置效率和共享程度進一步提高,持續夯實公司發展基礎。

四

汽車板塊投資機會梳理

(一)銷量復甦的影響因子:汽車保有量(負相關)、經濟環境(正相關)、供給情況

我們回顧海外各國在防疫政策優化後汽車銷量的表現,可以看到以下兩點情況:

1)銷量恢復彈性:越南>泰國>巴西>英國>日本>美國(選取各地區典型代表,觀察其在疫情發生前(2018-2019年)、疫情管控期、防疫放鬆期、全面放鬆後各個階段輕型車銷量表現)。

2)銷量恢復節奏:短期銷量上行或下行衝擊在當月或下月產生,第三個月開始穩定在平穩狀態。

具體地:

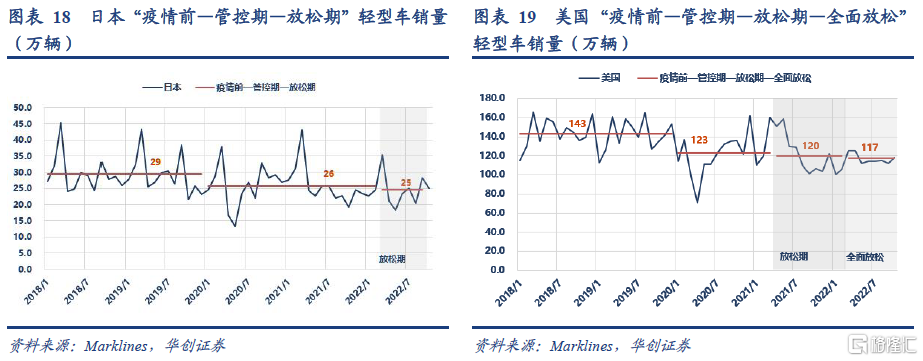

1)美國:2021年4月起對完全接種疫苗者放鬆國內旅行、2022年3月發佈與病毒共存計劃,疫情前—管控期—放鬆期—全面放鬆後月均銷量分別為143萬輛—123萬輛—120萬輛—117萬輛,全面放鬆後銷量彈性為負、水平為疫情前82%。

2)日本:2022年3月開始放鬆入境限制、2022年10月全面放鬆,疫情前—管控期—放鬆期月均銷量分別為29萬輛—26萬輛—25萬輛,放鬆後銷量彈性為負、水平為疫情前84%。

3)英國:2021年2月開始放鬆、2022年2月宣佈共存,疫情前—管控期—放鬆期—全面放鬆後月均銷量分別為23萬輛—15萬輛—17萬輛—16萬輛,全面放鬆後銷量彈性為正、水平為疫情前70%。

4)巴西:2022年4月宣佈解除新冠公共衞生緊急狀態,疫情前—管控期—放鬆期月均銷量分別為21萬輛—16萬輛—17萬輛,放鬆後銷量彈性為正、水平為疫情前79%。

5)泰國:2021年12月取消深紅色疫區、解除宵禁、2022年10月全面放鬆,疫情前—管控期—放鬆期銷量分別為4.3萬輛—3.1萬輛—3.6萬輛,放鬆後銷量彈性為正、水平為疫情前85%。

6)越南:2021年10月宣佈放棄清零、2022年3月全面放鬆,疫情前—管控期—放鬆期—全面放鬆後月均銷量分別為1.0萬輛—0.9萬輛—1.4萬輛—2.2萬輛,全面放鬆後銷量彈性為正、水平為疫情前220%。

結合上述情況以及國內部分地區近一週變化,我們認為影響汽車疫後需求是否復甦及復甦幅度的主要因素為汽車保有量、經濟環境、供給情況。具體:

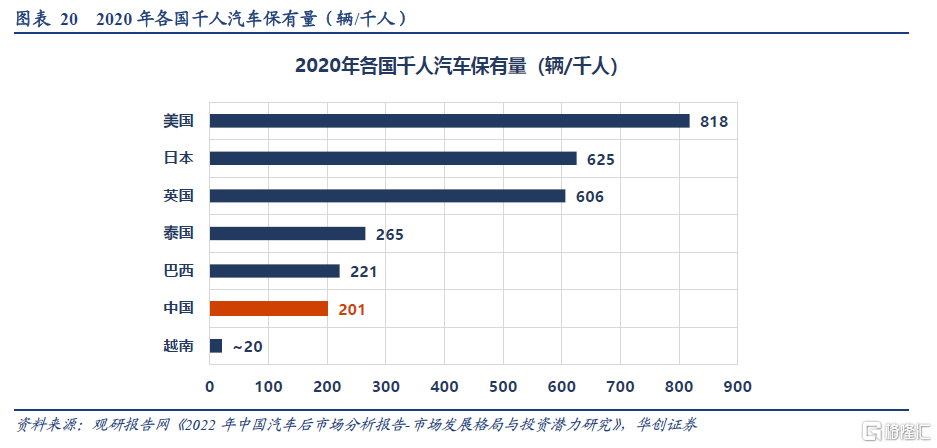

1)汽車保有量(負相關):從發展中國家的越南、泰國、巴西情況看,疫情管理剛放鬆時,人們會擔心公共交通出行的感染風險,無車人羣/家庭可能選擇購車,帶來短期銷量超過疫情封控時期水平。此外,國內部分城市的用人單位可能會提倡近期避免公共出行。而在美國、歐洲、日本這種汽車保有量較高地區,則沒有那麼明顯的銷量復甦產生。保有量層面,越南(~20輛/千人)<中國(201輛)<巴西(221輛)<泰國(265輛)<英國(606輛)<日本(625輛)<美國(818輛)。

2)經濟環境(正相關):包括疫情後經濟恢復速度、是否有刺激政策等,正面變化對消費節奏有促進作用。我們用各國消費者信心指數較疫情前變動率衡量管控期、放鬆期、全面放鬆後階段經濟環境,其中泰國(-2%、+5%)>巴西(-12%、-9%)>日本(-18%、-23%)>中國(-8%、當前-29%)>美國(-17%、-23%、-41%)>英國(-1.2倍、-24%、-2.6倍)。越南疫後經濟恢復快、且有刺激政策,其銷量反彈明顯強於其它樣本國家/地區。而美歐日反而是短週期隨整體經濟衝擊而下行。

3)供給:前期芯片短缺等問題導致存在供給瓶頸,對歐洲、美國、日本銷量復甦會有一定影響。

(二)汽車板塊投資機會

對中國來説,防控政策優化後,汽車銷量變化主要考慮保有量(中國仍有增長空間)、經濟情況。綜合海外案例及國內近期變化,預計防疫政策優化後,汽車消費將跟隨整體消費大勢波動,包括回補前期線下消費場景帶來的受阻影響,並在此基礎上,無車人羣/家庭購車需求短期可能激增,合併帶動1-2個月的銷量向上變化。

1)整車:防疫舉措優化利好8到20萬價格帶車型,尤其中低端首購車型,推薦在此價格帶佈局較多的吉利、長安、長城、比亞迪,從明年新車週期角度出發重點關注吉利、長安。

2)零部件:相較於其它行業,汽車若無額外刺激政策,要聚焦結構性機會而非板塊beta機會,若有額外刺激政策,板塊beta機會浮現。建議關注明年有大量新訂單的公司,推薦銀輪、拓普、愛柯迪、立中、沿浦,建議關注旭升、新泉,其中鋁鏈條是具備alpha機會的細分領域,建議重點關注。

五

酒旅餐板塊:方向確定,基本面漸回正軌

(一)先本地後異地,快速復甦市場體現價格彈性

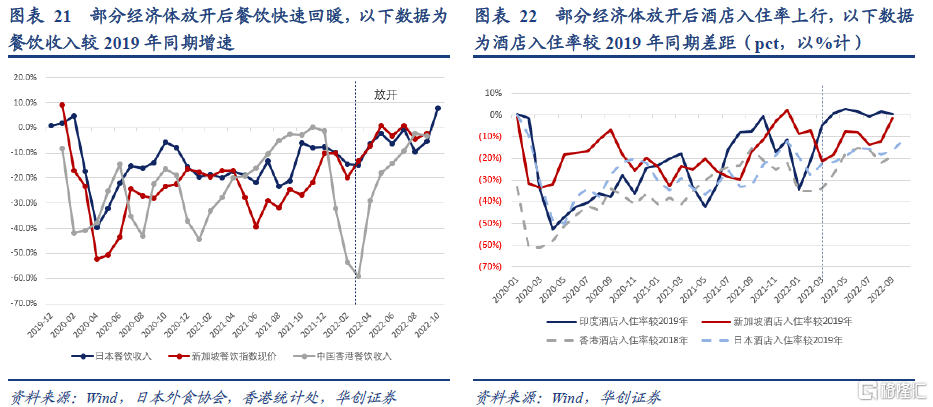

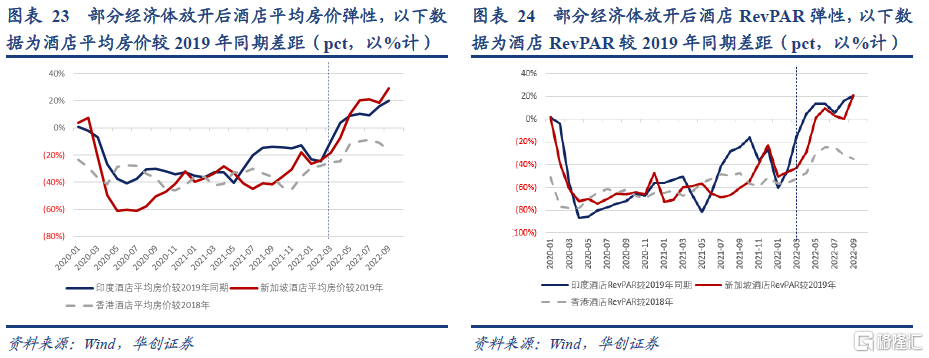

以本地需求為代表的餐飲最先快速復甦,異地需求為主的酒旅隨後。同時需求的復甦依賴國內/區域內的政策放鬆節奏:如日本、我國香港等分步放鬆的地區,整體復甦節奏趨緩,而韓國、印度等快速放鬆的國家,則表現出更高的復甦斜率甚至短期出現報復性反彈。

預計本土消費的量在2~3月內可以快速修復至8~9成,半年左右可以恢復至疫前水平;但整體的復甦依賴國際旅客的迴流。海外多地伴隨國際入境的復甦,量持續上升,典型代表:10月日本放開出入境後,10月銷售額激增且大超疫前水平。(過往我國是日本、韓國、新加坡、泰國等國家的頭部入境來源國,當前我國尚未放開出入境,對其整體復甦程度影響較大)

大部分地區均表現價>量,但價格彈性並非在所有市場都有所體現,除通脹因素外(日本食品9月CPI較2019年同期增長7pct),還取決於復甦的程度和特定行業的商業模式,如日本和我國香港的酒店入住率缺口較大,房價尚未恢復至疫前,而快速復甦的新加坡和印度在入住率缺口較小甚至超疫前水平下,平均房價的彈性立馬顯現且相對堅挺。從客源來看,我們國家的一二線城市可能更像新加坡,人口流動回暖下將帶動需求回暖。

(二)酒旅餐板塊投資機會

1)餐飲

不同於酒旅主要來自異地需求,餐飲以本地需求為主,從消費趨勢來看,疫情以及線下對接觸性消費的限制導致外賣佔比提升,大型聚會/宴請場景減少導致“一人食”用餐場景增加,性價比餐飲,茶飲(質優,價廉,便捷)成為更多人選擇,隨着小業主進入大連鎖意願增強,行業連鎖龍頭疫情期間加速拓店,由於自營餐廳成本較為剛性,利潤率較薄,高度依賴翻枱/同店收入穩定,餐飲品牌維持吸引客流的“勢能”尤為重要,目前行業弱需求導致難提價,若本地需求恢復,借鑑亞太及歐美國家服務業復甦情況,國內餐飲行業復甦節奏可能分化:快餐>休閒餐>正餐。

個股來看,九毛九、海倫司、同慶樓仍然是品牌處於上升期,自身經營確定性更強的公司,百勝中國因主業是快餐,且堂食佔比低,品牌不過時,疫情期間反應迅速,模型持續優化,可能有更好的業績表現,同時較高客單的大聚會業態海底撈及兄弟公司頤海國際,以餐飲業務樹立品牌,食品業務變現的廣州酒家,專注於內功、逆勢開店、整合行業的奈雪將更多受益於疫情後的復甦;同時建議關注主品牌持續拓店,積極孵化新品牌,基本面有亮點的呷哺;跟蹤指標方面,除了同店收入之外也需觀察成本結構改善。

九毛九&海倫司市值空間測算:

假設:每年新增門店數:19-21年太二門店分別新增61家、107、117家,根據公司官網,今年年初至今因為疫情影響新增門店數有限,因此假設今年和去年一樣新增120家,23年和24年加速開店,每年新增達到200家左右。

成熟單店營收:疫情之前一家太二成熟店年營收可達1200萬,穩態下13.5%淨利率,假設23年存量門店成熟之後仍達到此收入和盈利水平。

PE:假設23年末所有門店成熟,且公司目前旗下有多個餐飲品牌(包括“慫火鍋”,賴美麗烤魚,九毛九西北菜等),具備平台化特徵,估值達35x。

情景假設依據:

每年新增門店數:19-21年海倫司門店分別新增90家、99家,431家,新增門店數逐年遞增,假設22-24年新增門店在去年的基礎上逐年平穩遞增,分別新增200家、400家、400家。

成熟單店營收:疫情之前一家海倫司成熟店年營收可達360萬左右,穩態下15%淨利率,假設23年存量門店成熟之後仍可達到此收入和盈利水平

PE:假設23年末所有門店成熟,且公司目前積極嘗試多種模式運營,如利川的海倫司越模型採取和開發商合作模式,於直營店較為不同,若此門店模型孵化成功,則屆時公司旗下擁有多種類型不同門店,因平台化特徵,估值達35x。

2)酒店

酒店是少數有供給端出清邏輯的行業,且短時間內因建造的週期較長,短時間內難以迅速回補。需求端包括6成的商旅和4成的旅遊,抑制的需求將在放鬆後出現明顯釋放。根據酒店週期規律,入住率快速回暖下,房價增幅空間大,帶動利潤彈性釋放。我國酒店龍頭在疫情期間逆勢拓店,在供給端搶佔先機;同時不斷升級產品,需求端的房價彈性有望釋放。“新十條”政策已出,我們判斷一二線城市酒店回暖會類似新加坡,均是人口流動回暖下將帶動需求回暖,房價彈性會有所顯現;下沉市場酒店彈性相對小。

重點推薦:錦江、首旅;建議重點關注華住、君亭、香格里拉、金陵。

錦江酒店:前端產品升級、快速拓店,後端管理改善、降本增效。

首旅酒店:反彈彈性強,輕管理拓店持續,且估值相對低位。

華住集團-S:復甦速度領先,組織結構改善,有望在復甦中進一步搶佔市場份額。

君亭酒店:地理位置大多集中在一二線城市,直營門店彈性大;君瀾周邊度假屬性凸顯。

香格里拉酒店:公司為典型的重資產豪華酒店,直營多委託管理少,基本面和股價受疫情影響大,建議重點關注。

金陵飯店:高端直營門店商務客流相對剛需,新項目爬坡帶來彈性,預製菜穩步推進。

3)景區

我們仍然更關注有資產質量、有複製能力(或者產能尚未打滿)、有運營能力的人工景區和演藝行業,認為“複製、成長”比純“復甦”更具有吸引力。

推薦復星旅文、中青旅、宋城,建議重點關注天目湖。

復星旅遊文化:高端度假&出境遊利好標的。a)亞特蘭蒂斯:當前海南客流相對處於低位,12月下半月伴隨節假日以及三亞防疫政策放鬆,回暖趨勢明顯,當前預定量持續攀升。b)clubmed 全球高端度假村,公司目前在海外的度假村均已開業,疫前中國客人貢獻較多亞太區收入,出入境放開後,海外業務預計快速回暖。

中青旅:a)房地產的融資新政出台或利好公司未來融資情況,b)自身資產價值優質,旗下烏鎮和古北的景區已構建認知、品牌和運營壁壘,疫後若濮院進一步開業,公司業績有望進一步提升;c)拓展輕資產業務,當前公司新拓展城鎮化景區、街區的改造內容,以輕資產運營。三因素疊加,公司估值有向上催化動力,且當前估值處於景區內低位水平,重點推薦。

宋城演藝:演藝龍頭,疫情期間受全國跨省遊和跟團遊限制,業績承壓。看好機+酒業務放開後的團客遊回暖。

天目湖:出行的政策放開,在全國疫情大範圍蔓延的情況下,率先回暖的預計仍然是周邊遊。公司產能在持續兑現,經營能力好於其他景區,業績會有支撐。

4)線下醫美、醫療服務

伴隨線下客流回暖,醫美、醫療服務等業態也將迎來環比改善,推薦醫思健康、雍禾醫療。

醫思健康:高盈利醫美業務有望在防疫放鬆+內地通關下困境反轉;高增速的醫療服務預計在持續收併購下整合細分賽道,搭建一站式大平台;戰略佈局大灣區,搶佔內地醫美市場。

雍禾醫療:疫情影響下行業內中小公司現金流困難,公司在手現金充足且積極創新改革,醫療定位更加清晰,且圍繞這一定位有相應變革。線下客流回暖有望帶動公司業績回暖。

5)傳統零售

建議關注商超百貨等低估值板塊邊際改善,隨着線下人流恢復,景氣度改善有望帶來業績修復,建議關注泡泡瑪特,永輝超市,家家悦,王府井,重慶百貨,紅旗連鎖,中百集團。

6)黃金珠寶

金價提升與線下消費恢復預期給板塊帶來雙擊機會,建議關注逆勢拓店享受集中度提升的周大福、老鳳祥、中國黃金、周大生、豫園與必選屬性較強的迪阿股份。

7)母嬰:關注疫後線下消費復甦,必選與服務型母嬰消費均有釋放,建議關注母嬰龍頭孩子王與愛嬰室。

8)免税:中國中免組織管理、經營效率、業務創新能力已大超疫情前。方向上看,我們依然認同消費迴流的大趨勢,圍繞國內大循環為主體、國際國內雙循環,預期未來或有相關配套政策出台,但當下出入境受限、免税商仍需立足海南市場。持續推薦中國中免。

六

出行板塊投資機會梳理

(一)復甦節奏:全球維度看,各國國內航線恢復快,國際航線有爬坡期,亞洲地區有所拖累

1)美國經驗

節奏看:出行限制消除後,客流呈現了典型的V型反轉,期間雖有反覆,但相對可控,當前美國國內航空運輸旅客量基本達到19年持平水平。

區域看:國內恢復快於先於國際。21年3月-5月,歷時不到3月,國內較19年恢復比例從30%提至80%,國際恢復集中在21年11月開放國際旅客入境後,半年時間,跨大西洋線恢復程度從40%提至100%;亞太線從10%提至50%。

航司數據看:逐季恢復,美西南恢復最快,且當客座率提升後,價格出現大幅提升。

我們分析,限制取消後,需求未明顯超出疫情前水平的原因:

a)人員缺口/運力缺口→保障能力不足→拖累了部分需求

2020年2月,美國民航業從業人員共45.82萬人,疫情後人員流失嚴重,到20年11月,行業人員降至1986年以來最低點,僅36.45萬人,直到22年9月,才恢復至20年2月水平。

運力供給較19年也仍有差距,疫情後美國民航業出清了大量的老舊機型,2020年行業客運機隊較19年淨減少1109架,2021年開始新增,截止22年10月,全行業客運機隊5537架,仍低於19年末4%。

b)國際線仍受亞太區拖累

22年10月全美國際旅客量(含內外航司)恢復至19年87%。其中美國居民國際出發人次已基本持平疫情前,非美國居民國際到達量恢復為76%。

我們拆分2019年美國國際到達旅客分地區來源,亞洲區佔比17.8%,而A4A成員航司,亞太區旅客量恢復僅5成。測算亞太區對國際整體旅客量的拖累約為8.9個百分點,假設亞太區恢復,美國的國際旅客量也基本可持平19年水平。

2)亞洲國家及地區經驗

a)政策調整可有效拉動國際需求。通常在調整後2-3個月,實現一定比例的修復。分區域來看,歐美線的恢復更為迅速,且修復程度更高。

b)亞洲部分國家/地區,在放開半年後,國際線仍僅恢復不足5成,我們分析原因之一在於亞洲此前國際旅客多來自亞洲內部,開放初期,政策的時間差,導致區內恢復較低。

c)參考日韓雙邊恢復進程,當政策調整時間窗口匹配時,需求恢復更為迅速。展望後續,隨着亞洲區開放的國家/地區逐步增多,政策時間差的影響逐步減弱,恢復節奏較之前會有所加速。

整體啟示:

節奏看:出行限制消除後,積壓的出行需求會呈現快速提升到一定的高度,而並非緩慢攀升;政策調整時間窗口匹配時,需求恢復更為迅速,後續在全球多區已做好鋪墊的背景下,隨着亞洲區逐步重返國際航空市場,政策時間差的影響會逐步減弱,意味着後續國際線的修復節奏預計較之前將提速。

區域看:國內/區內恢復先於國際,且恢復程度更高,國際需求則更多依賴於出入境政策,且有一定爬坡期;

價格看:客座率提升時,票價彈性有望展現。

同時我國民航與海外存在差異:我國民航業國際線旅客佔比相對較低,國內恢復對整體拉昇效應會更為明顯;我國價格市場化在2018年剛剛起步,未來一旦反轉後呈現的價格彈性將超過海外。

(二)投資機會:出行鏈經典困境反轉框架下重要投資機遇,看好航空與機場

1)航空:價格彈性是核心驅動,預期本輪行情“高度更高、持續更久”

史無前例的連續三年行業性鉅虧帶來航空行業困境,而對於供給端的研究,測算19-24年的行業供給增速落在2.0%-3.5%之間,相較於10-19年年均10.2%的增速,屬於極低的水平,一旦行業需求回暖,將推動走出困境,實現反轉,從而供需驅動價格彈性。

本輪行情相較於以往有兩大潛在不同:高度更高、持續更久

高度更高:價格彈性或遠超過往。票價上限打開賦予了價格彈性想象空間,2018年啟動客運價格市場化改革以來,國內前30大航線中有18條全價票累計提價6次,累計漲幅近75%。

持續更久:供給邏輯持續性或將超過以往。我們認為供給收緊或進一步延續至2025年後。其一、生產商產能恢復不及預期,當前波音空客產能均還在疫情前2/3水平。其二、連續三年的鉅額虧損,制約了航空公司運力引進的意願。

票價上限打開,意味着本輪航司高峯利潤將有機會顯著超過以往;而供給邏輯的持續性將意味着行業在需求正常情況下,高峯利潤的延續性將明顯超過以往。

精選標的:大航看國航,強推三民航

中國國航:大週期看好公司有望實現高峯利潤200億+,若參照歷史PE中樞12-20倍,則空間可觀;

春秋航空:公司商業本質是“成本-價格-流量”模型的持續踐行與優化,“強推”評級;

吉祥航空:看好國際線恢復後,公司成本與收入迎來雙優化,當前市值及彈性均被低估,“強推”評級;

華夏航空:支線航空市場代表性企業,持續看好公司作為航空業創新者,在10億+級別人口的“下沉市場”獨到擴張之路,“強推”評級。

2)機場:核心樞紐資產具備長期投資價值

近期重點推薦海南離島免税重要標的:海南機場與美蘭空港

海南機場:我們認為公司完成破產重組、納入海南國資體系,未來有望實現免税業務盈利能力釋放,看好公司作為海南離島免税重要參與者,鳳凰涅槃、全新啟航,具備明確的中期投資價值。

我們預計2023年起公司免税業務或呈現大幅放量,2025年有望貢獻利潤超過20億。

相較於上機與白雲,公司並不依賴於國際航線的恢復,因而當海南流量恢復時,公司將領先於同行實現盈利修復;

同時公司催化明確,2023年三亞鳳凰免税店面積將由800平米擴至6800平米,預期將有效推動免税銷售額大幅提升。

美蘭空港:公司免税業務仍有十足潛力,我們預計25年免税銷售額或達120億。假設2025年公司重新簽訂協議,在120億免税銷售額基準上,免税提點提升5%,意味着4.5億利潤的增厚。因此在免税提點率為15%、20%、30%的假設下,對應免税業務利潤分別為13.5、18、27億元。

公司當前市值僅114億港元(截止12月12日),即便考慮股本擴張,公司2025年維度仍是估值最低,最具性價比的機場標的。

持續推薦上海機場與白雲機場。

我們認為,從機場區位優勢來看:

上海機場:超級樞紐地位仍在強化,公司注入虹橋機場後,上市公司擁有虹浦兩場的全部流量資源。

白雲機場:粵港澳機場羣格局重塑邏輯仍在。

若國際客流恢復,我們認為上海機場:流量為基石,流量恢復則免税可期。而白雲機場補充協議則保留了彈性預期。

七

傳媒板塊:優先看好線下廣吿走向強復甦,其次看好電影行業逐步緩復甦

我們認為,防疫政策放開對於傳媒行業來説首先帶來的線下場景的復甦(直接強相關)、其次是消費需求的復甦(短期衝擊後居民相關行業需求恢復,相對滯後)、最後是供給產能的復甦(線下生產能力恢復,多因素影響,最滯後)。我們預計未來線下廣吿表現受第一二條因素影響,邊際向上時或最為明顯;線上廣吿表現受第二條影響為主,或許存在滯後修復空間;電影行業在享受第一二條邊際向上影響的同時可能會明顯受到最為滯後的第三條因素制約,基數低的情況下或有較快增長,但較難快速恢復到疫前表現。

(一)廣吿行業:美、日線上線下頭部公司相較疫前實現收入增長,國內從2021率先恢復到2022二次衝擊;看好2023重回增長

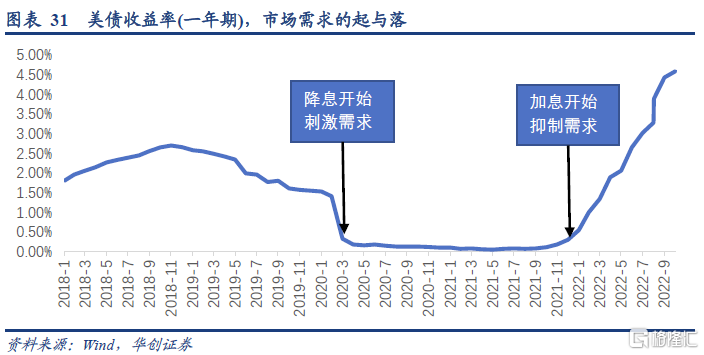

1)我們將美國的廣吿行業表現根據疫情分為三個階段,背後經歷着疫情防控的不斷放鬆+行業需求的起與落。我們選取了google和facebook的北美收入作為衡量線上廣吿情況的指標,户外廣吿巨頭Lamer的收入作為線下廣吿情況的指標。

第一階段:2020Q1~2020Q3,疫情爆發,第一階段持續時間長於我國且稍為滯後。實行一定程度上的封控,用户需求受到一定抑制,線下場景受阻明顯但線上不受影響;2020年3月起美聯儲降息。線上的Google、FB保持正增長但Q2有所放緩。2020Q1分別實現14%與16%的增速,2020Q2分別實現1%與14%的增速。全美頭部户外廣吿公司LamerQ1上漲6%,Q2下滑23%,Q3下滑16%。

第二階段:2020Q3~2021Q4,初步放開,未實行嚴格封控,降息大放水效果體現,需求受到刺激+線下場景得到部分恢復。線上廣吿快速增長,但由於低基數2021Q2增速見頂,而絕對值的見頂出現在2021年Q4;户外廣吿在需求增長與線下場景修復的情況下2021Q2增速轉正。

第三階段:2022Q1~2022Q3,基本完全放開+大放水結束加息週期來臨。户外廣吿得益於場景修復保持增長,但線上廣吿增速進一步下滑。跟疫情前比較,LAMR廣吿收入2022前三季度收入為2019年的116%,2021年的116%;Google與FB分別實現2019年的184.22%與160.10%、實現2021年的117.78%與97.97%;相較疫情前都實現了正增長。

2)日本廣吿公司表現類似美國,但相對更弱。我們選取了google和facebook的日本收入作為衡量線上廣吿情況的指標,本土廣吿營銷巨頭Dentsu的日本收入作為傳統廣吿情況(包含線下)的指標。

第一階段:2020Q1~2022Q3,疫情爆發,第一階段持續時間長於我國且發生的稍為滯後,需求受到干擾。實行一定程度上的封控,線下場景部分受阻。線上的Google、FB保持正增長。2020Q1分別實現18%與21%的增速,2020Q2分別實現6%與11%的增速(需求壓制)。頭部廣吿公司電通日本的收入Q1上漲4%,Q2下滑8%。此後兩個季度持續加速下滑(-10.72%&-12.17%),預計線下場景受限為主要原因。

第二階段:2020Q3~2021Q4,逐步接種疫苗+相對較少限制出行,市場恐慌逐步減少行業開啟恢復;隨着美國的放水刺激,日本地區的線上廣吿同樣快速增長並在2021Q2增速見頂,但絕對值見頂同樣在2021年Q4。Q1~Q2仍有兩輪緊急事態狀態,2021Q3~Q4傳統廣吿dentsu在日本實現收入的快速恢復。

第三階段:2022Q1~2022Q3,基本完全放開+大放水結束加息週期來臨。傳統廣吿營銷巨頭收入除Q3外保持增長,線上廣吿增速進一步下滑。需求弱但線下場景恢復。傳統廣吿Dentsu2022前三季度收入為2019年的118%,2021年的109%。Google與FB分別實現2019年的189.80%與187.20%、實現2021年的104.95%與108.98%;相較疫情前都實現了正增長。

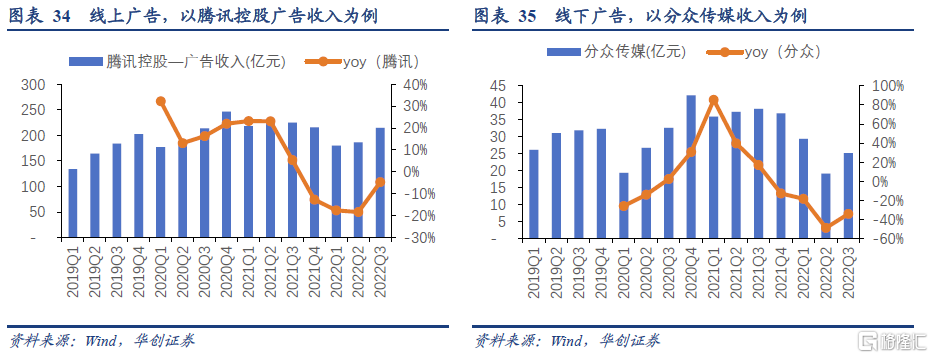

3)中國廣吿公司表現在2021年曾快速實現恢復,2022年迎來“二次衝擊”,我們同樣看中三個階段。

第一階段:2020Q1~2020Q2,消費力與習慣仍在,且疫情壓平更快;線上廣吿快速爆發,線下廣吿塌陷。騰訊2020Q1廣吿收入實現177億元(yoy+32.19%),Q2實現186億元(yoy+13.06%)。分眾2020Q1實現19億元(yoy-25.76%),Q2實現27億元(yoy-25.76%)。這一階段的特徵是廣吿投放需求仍在,但線下場景受阻。對應着疫情嚴重+中度封控。

第二階段:2020Q3~2021Q3,線下場景基本正常,需求較為平穩;相對海外受干擾更小。線上線下同步增長。對應着基本無疫情+極少封控。

第三階段:2021Q4~2022Q3,新毒株帶來衝擊,線下場景極其受阻,需求因政策和經濟週期整體下滑,線上線下同步向下。對應着疫情新一輪大爆發+較為嚴格的實行封控。Q3出現邊際好轉,後續或進入第四階段開啟修復。線下廣吿中的分眾傳媒2022前三季度收入僅為2019年的82%,2021年的66%,線上廣吿中的騰訊廣吿業務2022前三季度收入僅為2019年的120.54%,2021年的86.48%,2022年前三季度線上廣吿龍頭公司好於疫情前,線下龍頭公司差於疫情前;但實際上分眾2021年表現已好於疫情前。

4)三個國家分為三年比較來看,明年中國線下廣吿龍頭有望恢復到疫情前水平

2021年:中日美需求都極好,中國疫情階段性效果突出,國內場景快速恢復;海內外線上相較2019年快速增長,國內線下相較2019年快速增長,海外線下相較2019年恢復但不如國內。

2022年:各國需求由不同原因受到抑制,美國好於日本;美日進一步放開,線下場景大幅恢復。海外線下廣吿2022年相較2021年皆實現增長(美國10%、日本5%左右);線上開始隨着需求放緩,FB與Google增速放緩。

中國線下由於疫情二次爆發,線下場景受到類似2020年壓制。線下大幅下滑,同時低於2019年與2021年。線上騰訊情況類似FB,相較2019年仍有增長但相較2021年出現下滑(國內短視頻競爭更加明顯+需求下滑)。但同樣可以預期的是明後年國內的廣吿市場有望隨着整體需求+場景開放實現復甦。

看好明後年分眾傳媒有極大潛力修復至疫情前收入水平以上(彈性相對線上更加明顯,目前僅為疫情前80%水平,恢復至疫情前對應至少25%以上收入增速;若恢復至2021年水平,則對應40%以上收入彈性),互聯網的線上廣吿業務同樣有望隨着需求疲弱過去恢復正增長,但海外互聯網廣吿2022年並未跟隨放開實現超額恢復;線下側建議關注分眾傳媒、兆訊傳媒;線上側騰訊、芒果、快手有望間接受益。

(二)電影行業:全球恢復較為緩慢,供需雙弱格局扭轉仍需時間

1)美日韓電影行業復甦不易,美國電影供給相較疫前仍處低位

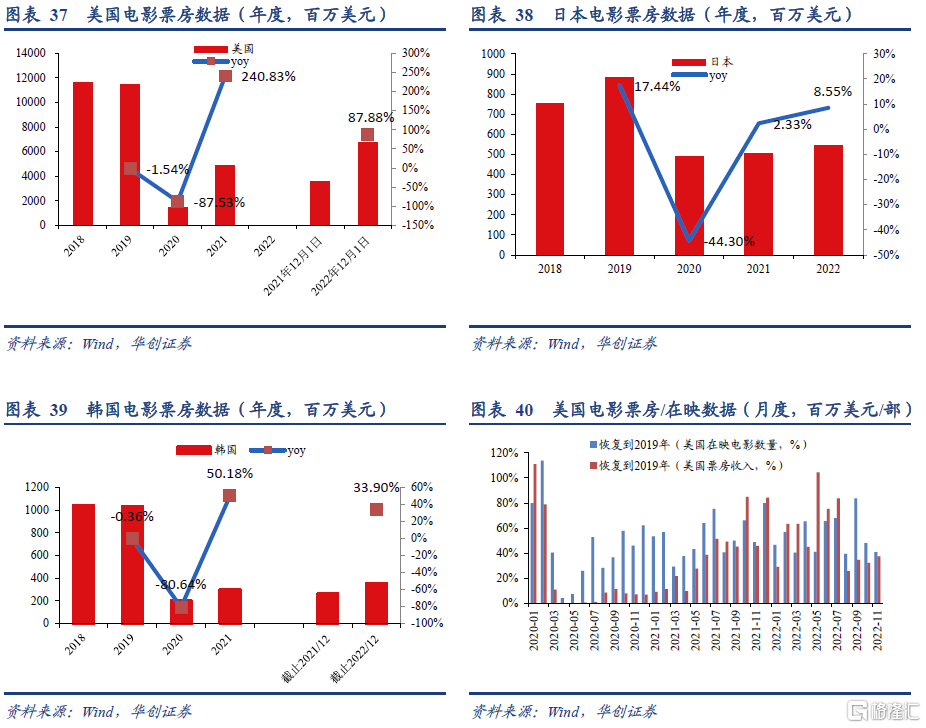

年度角度看,美日韓皆逐年開啟恢復;美國2022年票房恢復至2019年的大約59%水平,日本恢復至62%水平,韓國恢復34%水平(2022年數據僅為前十一個月,因此存在低估)。2020年美國下滑最多,2021~2022年的反彈也最為猛烈,但即使在基本完全放開的2022年,整體票房成績也未恢復到疫前水平。

我們認為海外電影行業疲軟主要是由於流媒體衝擊分走需求+疫情陰影持續下聚集消費習慣改變+供給產能受到抑制;結合美國月度票房與在映電影數量來看,疫情後兩者皆未恢復到疫情前水平;2022年美國月度電影在映數量佔比基本在40~70

%之間波動。

但整體看由於防疫政策未出現類似我國2020年(緊)—2021年(相對放鬆)—2022年11月前(緊)的疫情防控變化,海外整體電影市場隨着防控放鬆是實現了逐年恢復的,只是弱於廣吿恢復幅度。

2)中國電影行業場景收緊再次承壓,2022再次落至低位

國內電影市場同樣整體承壓,供給端受疫情壓縮產能+監管政策收緊。場景端由於疫情反覆,電影院開業受到壓制。

2021年行業曾由於疫情得到控制,供給得到正常放量(600餘部)。行業表現同樣有所恢復,全年票房恢復至2019年的72%。(2020年票房為2019年的38%)

2022年由於疫情再次衝擊,國內場景與影片供給皆受到較大影響。一二月份及春節期間仍能達到2019年89%水平的票房,此後3月上海疫情開始嚴重,防控加碼。今年前11月總計只實現了2019年的43.54%水平,上映影片數量同樣大幅減少。

3)參考海外經驗與2021年表現,防控放開+衝擊過後電影行業在2023年仍有極大潛力恢復至疫情前7成水平,目前僅為4成出頭;明年行業收入側存在50%以上修復空間。但絕對值相較廣吿更弱,且短期較難恢復至疫情前水平。具體公司建議關注中國電影、萬達、博納、光線。