本文來自格隆匯專欄:華泰金工林曉明;作者:林曉明 何康

機構拆解看北向資金:北向資金在行業配置框架下是重要的資金流信息,本文從託管機構拆解角度出發,對北向資金進行全方位剖析。全面畫像下各類北向機構特徵迥異。如外資銀行規模大、換手低,擅長行業配置;外資券商換手高,配置、選股能力均較強。圍繞各類北向資金流事件,構建北向資金日頻情緒指數,基於該指數的擇時策略樣本外年化超額約15%。構建行業配置因子,選取有效因子複合形成行業配置策略,年化超額約15%。

摘 要

本文從機構拆解角度入手,全方位剖析北向資金

本文從機構拆解角度入手,對北向資金信息進行全方位剖析。首先,從持倉規模、換手特徵、收益情況及配置選股能力四個視角,對北向機構進行全面畫像,同時構建機構優選策略。其次,利用北向資金流信息構建13項事件指標,合成北向資金情緒指數,構建樣本外年化超額收益均在10%以上的擇時策略(樣本外回測區間2021年10月至2022年9月)。最後,多角度構建總計360個北向資金指標,提供合理的北向資金指標構建方式,同時構建多空對比效果顯著的周頻和雙週頻複合因子,形成年化超額收益在10%以上的行業輪動策略(回測區間2017年12月至2022年9月)。

從持倉規模、換手特徵、收益情況等視角對北向機構進行全面畫像

從多視角對北向機構特徵進行剖析。對於持倉規模,對比機構間持倉市值,結果表明外資銀行持倉規模較大,外資券商次之,內資券商和內資銀行持倉規模較小。對於換手特徵,計算不同機構的換手率,結果顯示券商系的換手率較高,銀行系的換手率較低。對於收益情況,推算機構累計收益,發現外資券商的累計收益較高,外資銀行次之。對於行業配置和選股能力,利用Brinson模型拆解機構收益來源,發現外資券商和外資銀行的配置收益較高,外資券商的選股收益較高。此外,本文探索了月頻的機構優選方案,為北向資金的利用提供了優質途徑。

基於事件分析可以構建出有效的北向資金情緒指數和擇時策略

北向資金作為大體量的資金流向信息,藴含潛在的市場情緒。我們通過資金流入流出、資金流與指數信息耦合、機構行為一致性三類一級指標衍生出13項二級事件指標,根據二級事件指標對未來一週滬深300指數漲跌概率的預測效果,選取6項事件指標合成北向資金情緒指數。基於該指數構建的擇時策略,在近一年的樣本外區間取得10%以上的年化超額收益(樣本外回測區間2021年10月至2022年9月),體現北向資金情緒指數的有效性。

從不同機構、不同頻率以及不同構造方式探究合適的北向因子構建方案

使用不同機構、不同頻率、不同構建方式分別構建4類北向資金指標:持倉市值因子,資金流向因子,主動權重因子和機構打分因子。因子分層回測的結果顯示,機構層面,全體北向、外資券商和優選機構表現普遍較好;對於指標頻率,周頻和雙週頻指標效果較好;對於構建方式,持倉市值因子推薦採用同比或環比方式構建,資金流向因子推薦使用原始值,主動權重因子推薦同比或環比方式構建,機構打分因子原始值、同比或環比構建方式均可。此外,選取合適的指標進行因子複合,可構建年化超額收益均在10%以上的周頻和雙週頻行業輪動策略(回測區間2017年12月至2022年9月)。

風險提示:模型根據歷史規律總結,歷史規律可能失效;市場出現超預期波動,導致擁擠交易;報吿中涉及到的具體行業不代表任何投資意見,請投資者謹慎、理性地看待;資金流向指標存續時間較短,策略有效性有待長期觀察驗證。

正 文

01

本文導讀

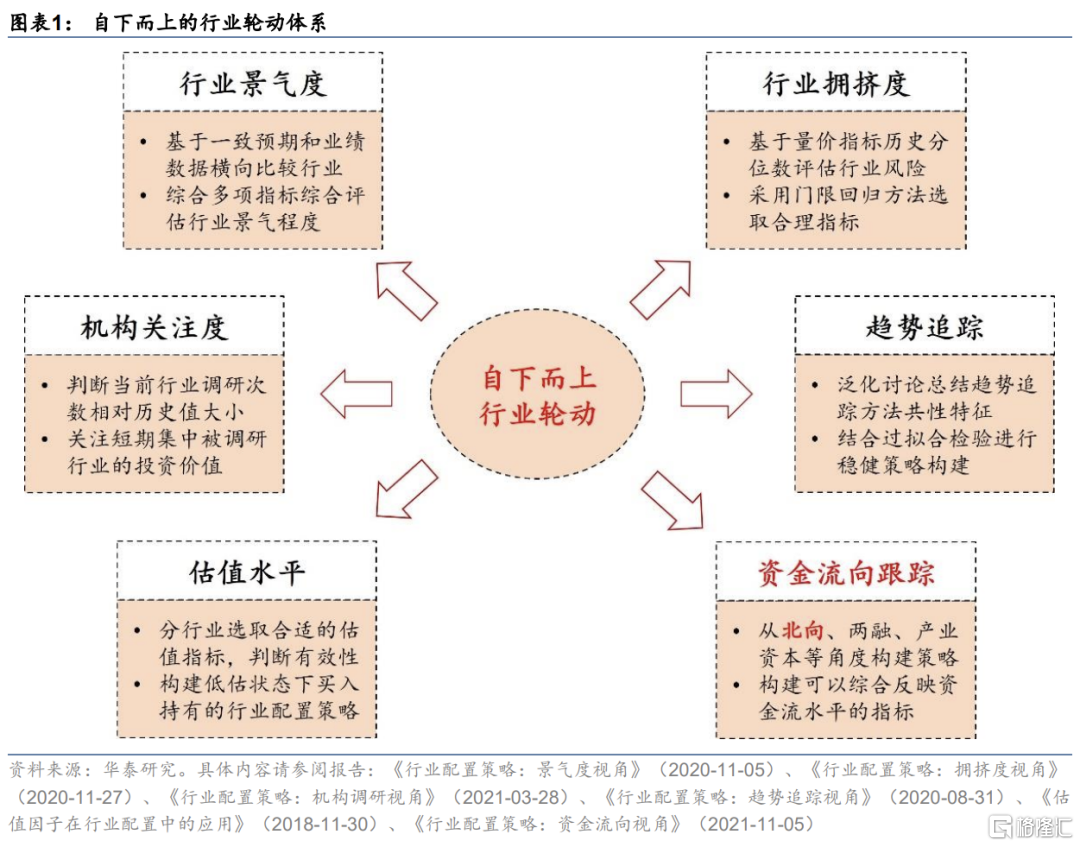

自行業輪動體系中的首篇報吿《估值因子在行業配置中的應用》(2018-11-30)發佈以來,華泰金工構建的自下而上的行業輪動體系已漸趨完善。在該體系中,估值水平視角強調如何準確評估行業低估狀態進而買入並持有的行業配置策略;機構關注度視角基於反映投資者關注方向的機構調研信息,有效衡量短期被集中調研行業的投資價值;景氣度視角橫向比較行業的一致預期和業績情況,綜合多項指標評估行業景氣程度;擁擠度視角着重於評估行業風險,有效規避交易過熱的高風險行業;趨勢追蹤視角注重構建適應性強的趨勢跟蹤指標,構建可靠性高的趨勢追蹤策略;資金流向跟蹤視角從北向、兩融、產業資本等角度構建策略,反映市場資金動向,洞察投資者配置觀點變化。

在這種研究背景下,對不同視角下的核心內容進行深挖和細化是豐富行業輪動體系的必由之路。於是,本篇研究開啟對資金流向跟蹤視角下的北向資金的詳細剖析,總結北向資金的多維特徵以及合理利用方式。

北向資金是A股市場重要的資金流向信息

自2014年4月10日中國證監會批准開展互聯互通機制試點以來,滬股通和深股通成為外資參與A股市場交易的重要途徑,A股與國際資本市場的融合愈加緊密。2022年5月27日,中國證監會原則同意交易型開放式基金(即ETF)納入互聯互通,豐富了互聯互通的投資品種,進一步增加了A股市場對國際資本的吸引力。截至2022年10月25日,北向資金在A股的持倉市值達到2.02萬億元,佔A股總市值的2.40%。從體量上看,北向資金已經成為A股市場的重要組成部分。

資金流向信息反映了短期市場資金走向,從情緒的角度體現不同資金方的配置觀點變化。在前期對資金流向指標的研究中(《行業配置策略:資金流向視角》,2021-11-05),我們發現北向資金用於行業輪動的效果較好。因此,從有效性上看,北向資金的效果已通過驗證,具有深入研究的重要價值。

本文從機構拆解角度入手,全面剖析北向資金。具體研究內容主要包括以下三部分:

1. 首先,從持倉規模、換手特徵、收益情況以及行業配置和選股能力四個視角對四類北向機構(外資銀行、外資券商、內資券商和內資銀行)進行全面畫像,並構建有效的機構優選策略,為北向資金的信息利用提供優質途徑;

2. 其次,利用北向資金流信息構建多項事件指標,通過事件分析篩選出有效指標,構建北向資金情緒指數和擇時策略;

3. 最後,從不同機構、不同頻率以及同比環比等多角度構建北向資金指標,探究北向資金指標構建方式,構建基於北向資金的行業輪動策略。

北向資金詳細交易路徑

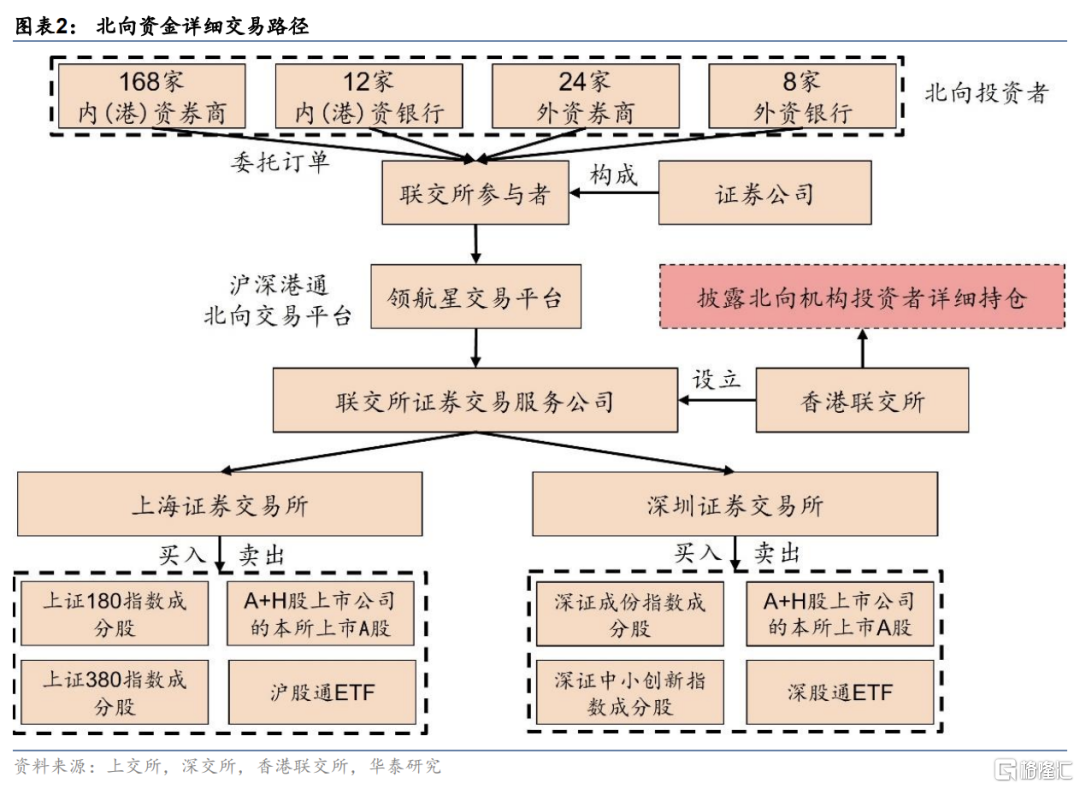

在互聯互通機制下,北向投資者並不直接參與A股交易,而是通過香港聯交所設立的證券交易服務公司參與A股市場交易,如圖2。以一家外資券商為例,假設外資券商背後的投資者想買入1萬股貴州茅台,首先需發出買入委託指令至證券公司組成的聯交所參與者,隨後聯交所參與者通過滬深港通交易平台(領航星交易平台)傳達指令到聯交所證券交易服務公司,最後指令抵達上海證券交易所,經過交易撮合後完成買入。

此外,北向投資者可交易標的存在一定限制。在上交所,北向投資者可交易標的包括上證180指數成分股、上證380指數成分股、A+H股上市公司的上交所上市A股,以及滬股通ETF;在深交所,北向投資者可交易標的包括深證成分指數成分股、深證中小創新指數成分股、A+H股上市公司的深交所上市A股,以及深股通ETF。北向投資者可交易的範圍基本覆蓋中證800成分股。

重要的是,香港聯交所會以日度頻率披露北向機構投資者的詳細持倉,這為本研究提供了堅實的數據基礎。本文基於披露的北向詳細持倉信息對北向資金進行全面畫像,最終構建出有效性高的北向資金情緒指數、擇時策略和行業配置策略。

02

北向持倉機構全面畫像

對北向機構進行全面畫像的目的是為了綜合瞭解不同北向機構的特徵,對如何有效利用北向資金信息給予啟發。因此,全面畫像應詳盡體現北向資金作為資金流信息對市場行情的映射作用,對情緒熱點的引導作用,以及對行業配置的參考作用。一方面,北向機構有內資外資、券商銀行的機構類型之分,不同機構間的特徵存在差異,對北向資金進行機構拆解尤為必要;另一方面,我們可從持倉規模、換手特徵、收益情況、行業配置和選股能力四個角度入手進行機構側寫。機構拆解和四角度特寫組成了對北向持倉機構庖丁解牛式的全面畫像。

持倉規模對比:外資銀行大規模龍頭

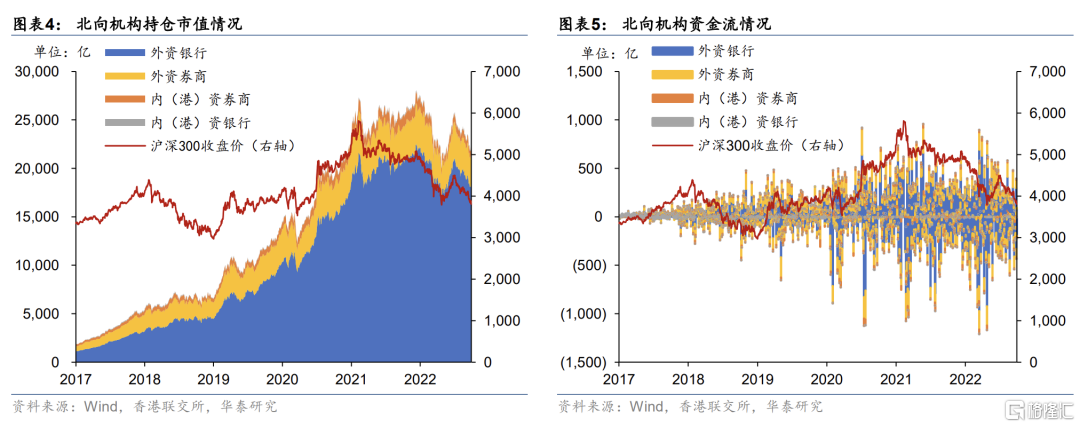

從北向機構詳細持倉信息可以得知北向機構的持倉市值情況,如圖4。在所有機構中,外資銀行的規模較大,外資券商次之,內資銀行較小。外資銀行處於大規模龍頭位置,大體反映全體北向機構的資金走勢。從持倉市值的走勢來看,北向資金總量呈現累計增加的趨勢,2022年9月30日持倉市值約為2017年1月3日的11.6倍,扮演了強勢的外資增量資金角色。對比持倉市值走勢與滬深300收盤價曲線,二者形態上存在明顯的相似性,表明北向資金總量在一定程度上能夠反映市場行情。

持倉市值的差分體現了北向資金的流入流出情況,如圖5。從流入流出量的差異上看,外資銀行的資金流較大,外資券商次之,與持倉市值差異相對應。2020年之後北向資金流的波動明顯增大,原因在於北向資金總持倉市值已經達到較高水平。在資金流與滬深300指數收盤價的對比中,滬深300處於大幅上漲或者下跌時,北向資金流也往往處於較大額度的流入或者流出狀態。

總體而言,從持倉市值視角,我們發現在全體北向機構中,外資銀行處於大規模龍頭位,是全體北向資金的引領者。

換手特徵和收益情況對比:外資券商高換手逐利

北向機構換手率情況如圖6所示,券商系機構(外資券商和內資券商)顯示出較高換手率,而銀行系機構(外資銀行和內資銀行)換手率較低,券商系的交易特徵明顯。北向機構的累計收益情況如圖7所示,4種北向機構的累計收益均不遜色滬深300,其中外資券商的累計收益較高,外資銀行次之,內資銀行的累計收益較低。從換手特徵和收益情況對比看,外資券商扮演着高換手逐利的角色,是北向資金靈活性的體現。

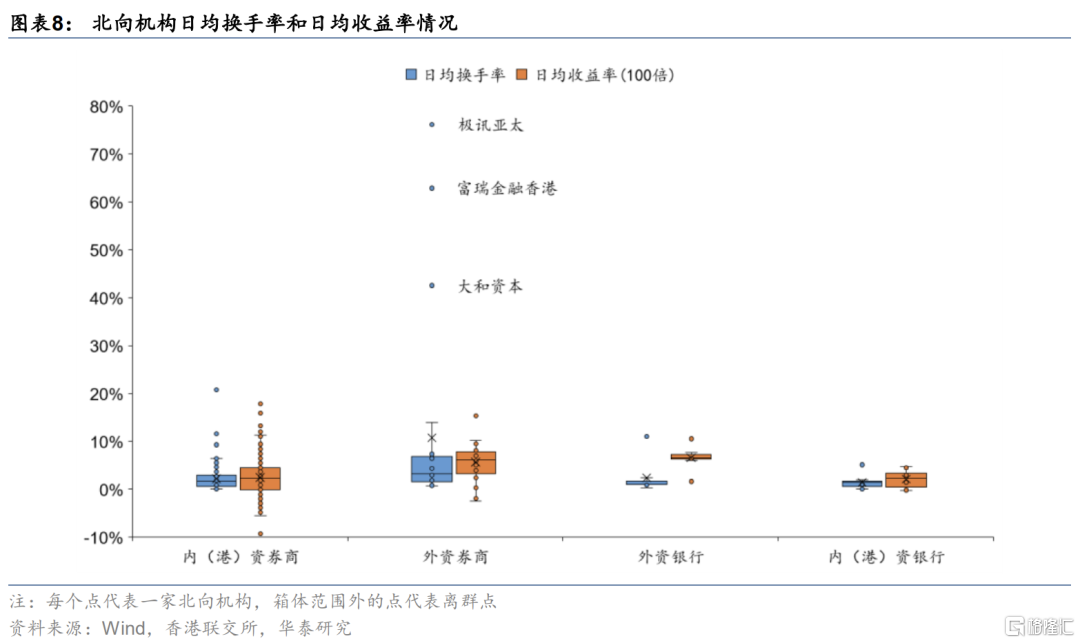

統計每家機構的日均換手率和日均收益率,如圖8所示。對於日均換手率,內資券商和外資券商普遍比內資銀行和外資銀行高;對於日均收益率,外資券商和外資銀行明顯高於內資券商和內資銀行。

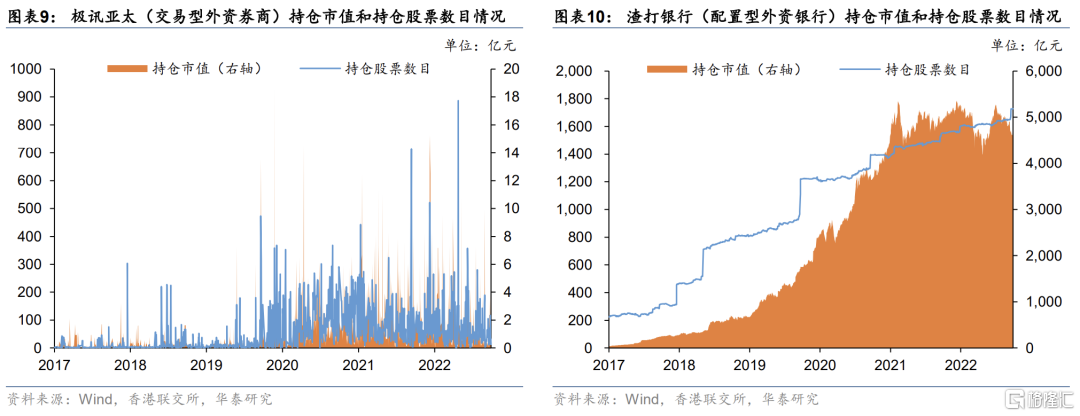

我們挑選了兩家代表性的外資券商(極訊亞太)和外資銀行(渣打銀行)進行對比,統計持倉市值和持倉股票數目,結果如圖9和圖10所示。可以看出,極訊亞太是典型的交易型外資券商,其持倉市值與持倉股票數目均處於高波動狀態,股票平均持倉天數為1.33天,日均換手率為75.59%,表明該機構基本上處於當日買入次日賣出的狀態。渣打銀行則是典型的配置型外資銀行,持倉市值與持倉股票數目持續保持穩步提升,渣打銀行的股票平均持倉天數為130.41天,日均換手率僅為1.03%,凸顯出渣打銀行的長期配置風格。

兩家代表性機構對比的結果,可能暗示外資券商重交易,外資銀行重配置。下文將結合對北向機構收益的Brinson拆解,進一步印證該結論。

行業配置和選股能力對比:外資券商配置選股雙優,外資銀行擅於配置

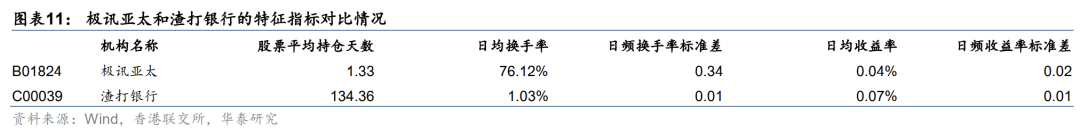

為了對比不同機構的行業配置和選股能力,我們使用Brinson業績歸因模型對機構收益進行來源拆解。Brinson模型是基金研究領域對基金進行績效歸因的常用手段,相比於基金季度頻率的持倉數據,我們可獲得北向日頻的持倉信息,借鑑Brinson模型對北向持倉進行收益拆解既具可行性,又能得到更詳細的拆解結果。華泰金工前期研報《Brinson績效歸因模型原理與實踐》(2021年2月21日)已經對不同的Brinson模型和多期收益調整算法進行了全面對比,本文選用其中較為推薦的BF模型+GRAP算法構建Brinson模型。

在北向資金詳細持倉的Brinson拆解方案中(如圖表12),我們以滬深300指數為基準,經過對基準指數持倉和北向持倉的行業拆分後,獲得基準指數和北向資金的行業配置權重矩陣和行業收益矩陣,通過Brinson拆解算法以及GRAP算法多期收益調整,最終得到不同北向機構的累計配置收益和累計選股收益。

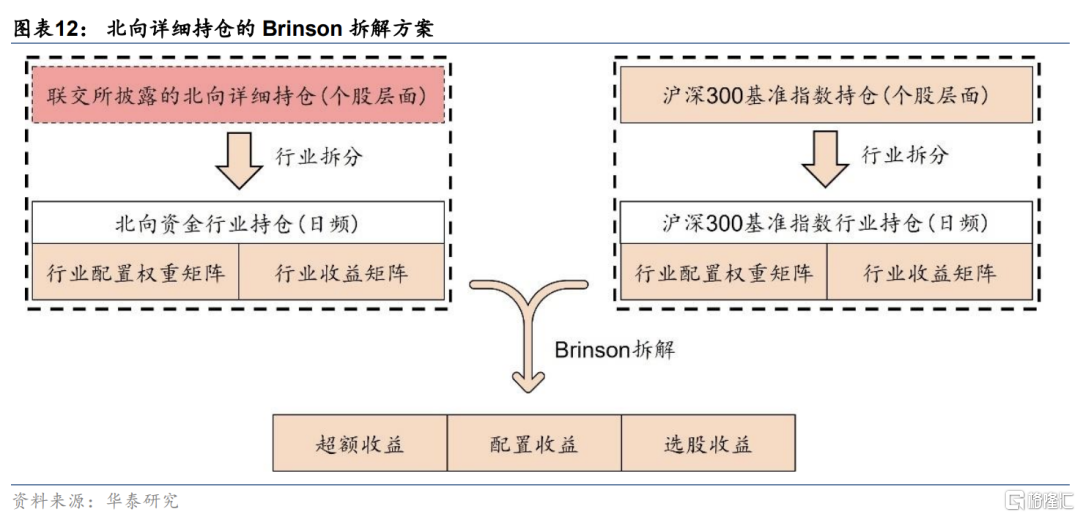

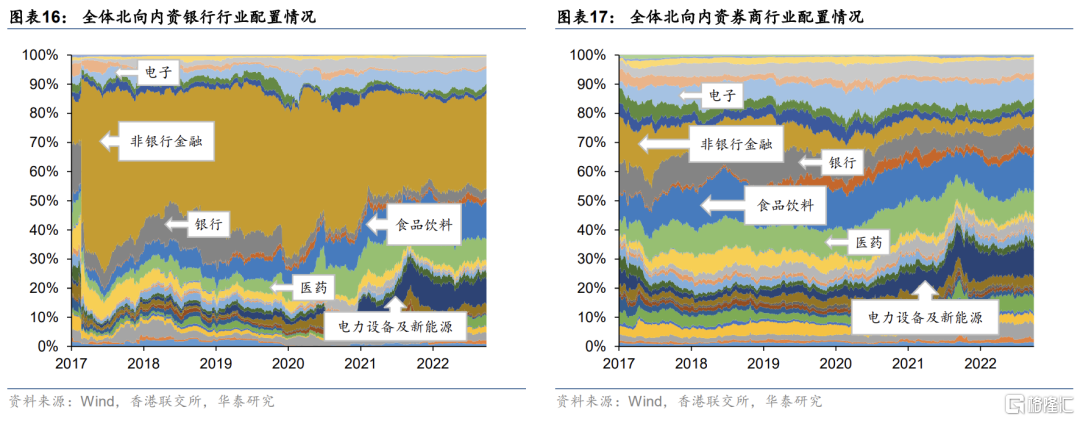

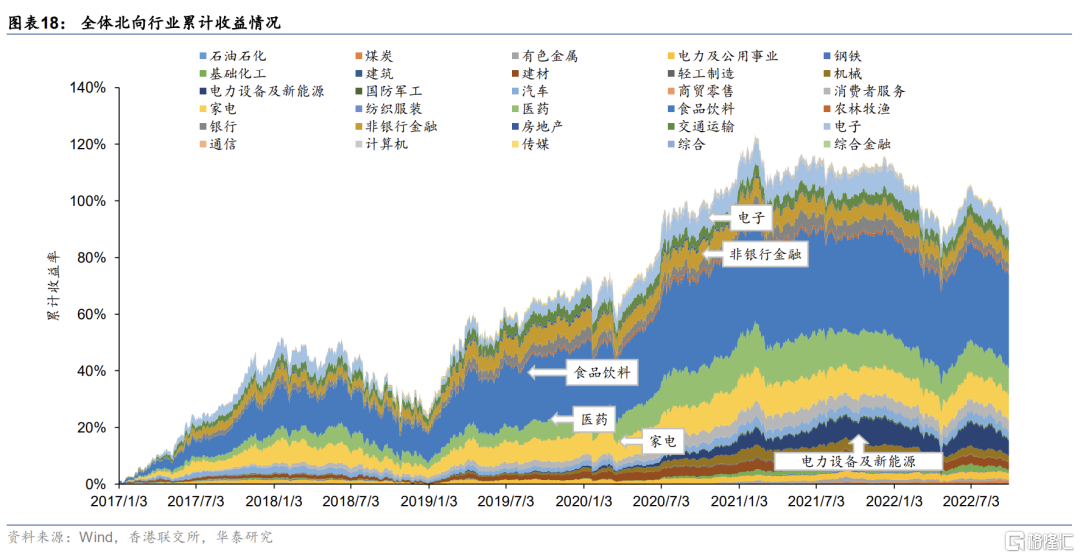

為了直觀表現不同北向機構的行業配置情況,我們展示拆分出的行業配置權重矩陣和行業收益矩陣(轉換為累計收益形式),如圖13所示。全體北向資金在2017年至2021年重配食品飲料、醫藥以及家電行業,電子、非銀金融和銀行的權重佔比也處於較高水平。截至2022年9月30日,北向資金在電力設備及新能源行業上的權重明顯升高,配置權重僅次於食品飲料。

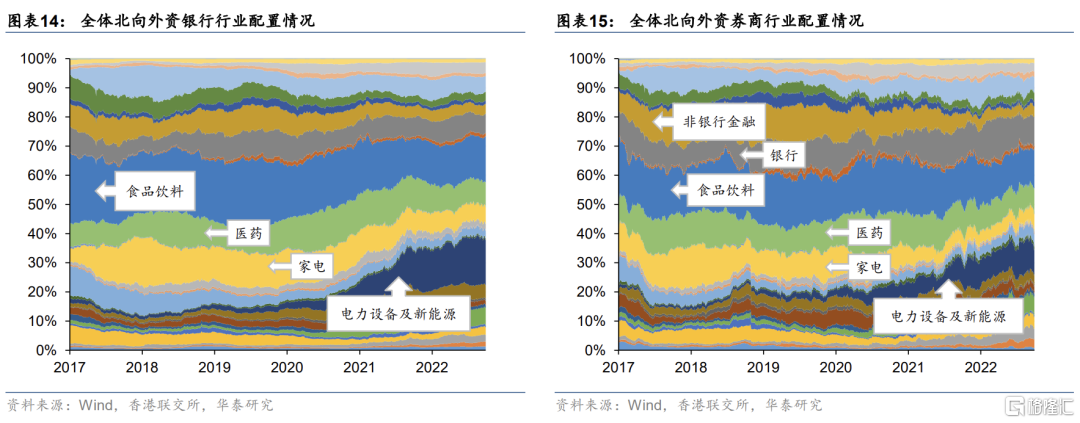

對於不同機構的行業配置情況,如圖14-17。外資銀行和外資券商的行業配置特徵與全體北向基本一致。內資銀行着重配置非銀金融行業,內資券商與全體北向的行業配置相似,但行業間的權重更均衡。

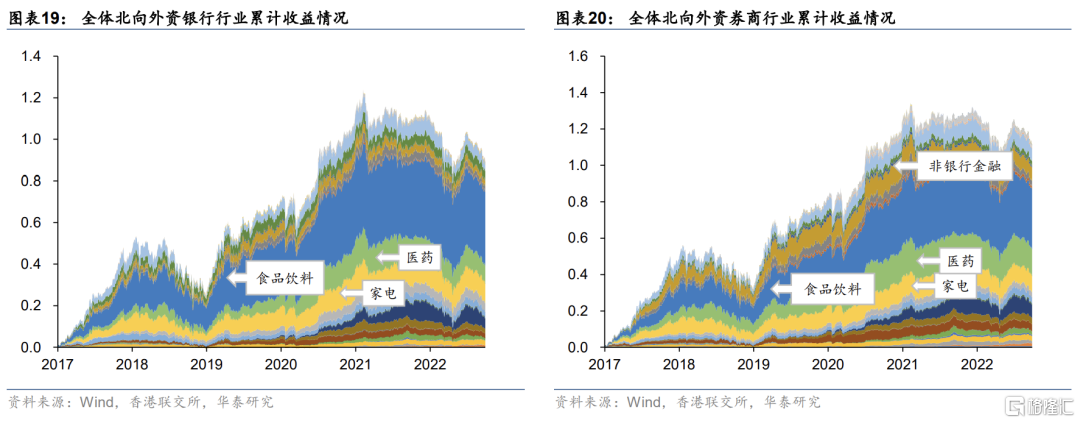

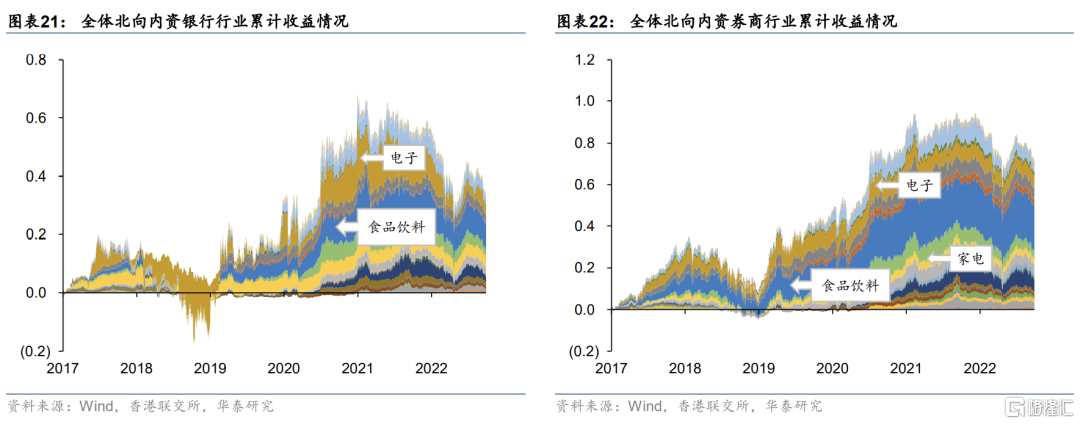

在對全體北向行業累計收益情況的展示中(如圖18),可以看到全體北向資金的主要收益來源於食品飲料、醫藥和家電行業。在不同機構中(如圖19-22),外資銀行和外資券商的行業收益來源與全體北向資金基本相似。對於內資銀行,其行業收益主要來自電子、非銀金融和食品飲料行業。內資券商的行業收益主要來源於電子、食品飲料和家電行業。

從行業配置和行業收益上看,外資銀行和外資券商均擅長配置熱點行業,與此同時,外資銀行和外資券商作為北向資金最主要的兩個資金來源,基本表現出和全體北向一致的行業配置和收益來源,可以認為,全體北向資金主要是外資銀行和外資券商的映射,而外資銀行佔據主體地位。

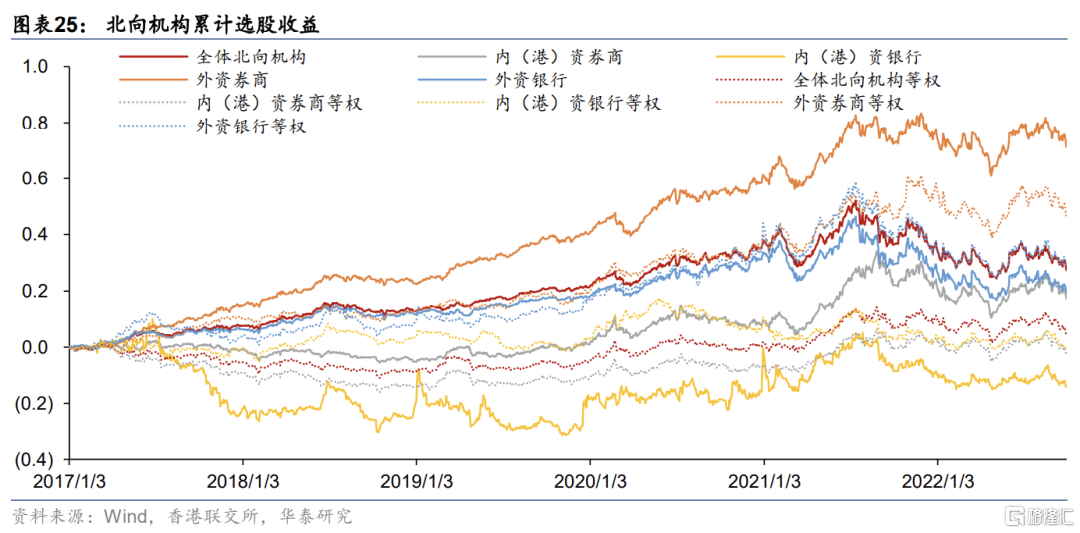

最終,經過Brinson拆解,我們得到不同北向機構的累計超額收益、累計配置收益和累計選股收益,如圖23-25。可以看出,對於累計超額收益,外資券商較高,外資銀行與全體北向機構基本一致,內資銀行和內資券商的累計超額收益較低;對於累計配置收益,外資券商和外資銀行的水平較高,表明二者的行業配置能力較強;對於累計選股收益,外資券商較高,全體北向和外資銀行次之,表明外資券商的選股能力較強。

此外,在使用單機構合成機構羣配置權重信息的過程中,可以選擇使用資金量加權合成或者等權合成方式,從累計超額收益看(如圖23),資金量加權方式往往顯示出更高的累計超額收益,即資金量具有信息增益效果,表明北向資金的獲益能力可能部分源於其大體量。

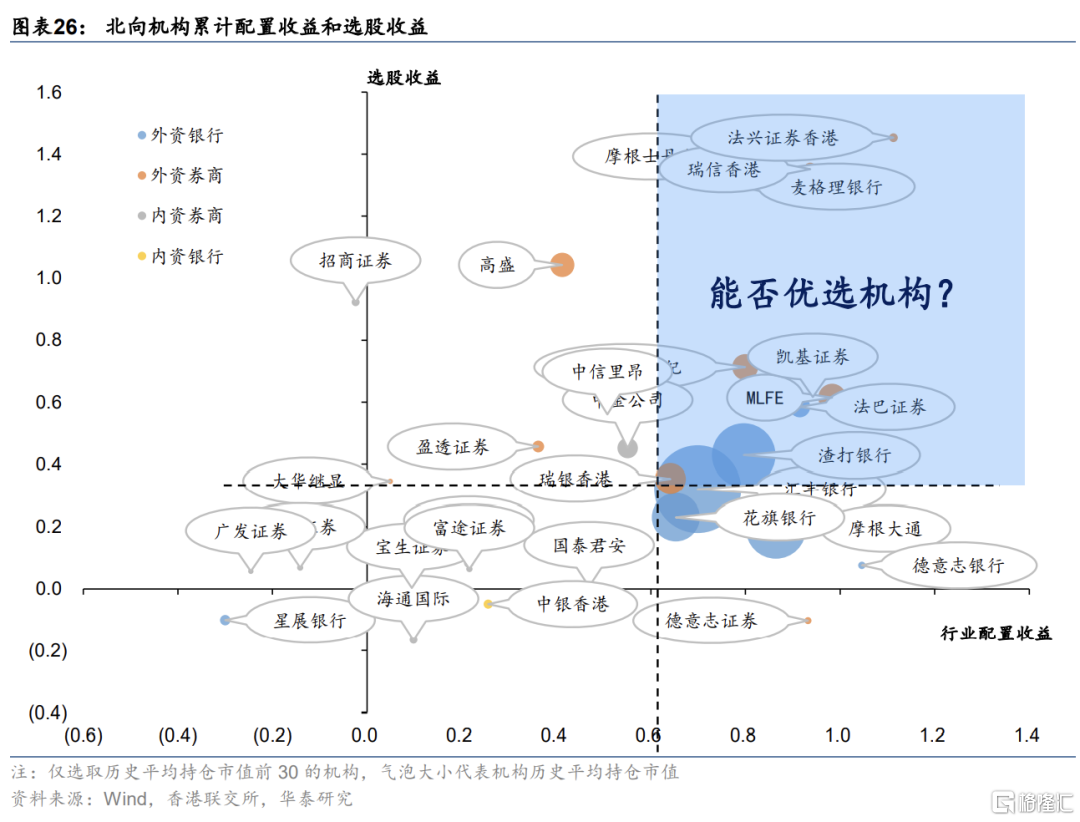

我們將2022年9月30日的累計行業配置收益與累計選股收益分別作為X軸與Y軸,繪製機構氣泡圖,如圖26。可以看出,同屬於一種機構類型的北向機構呈聚集性特徵,例如,外資銀行普遍表現出較高水平的行業配置收益。於是,我們提出一個假想方案:能否選擇行業配置收益和選股收益都較高的機構重新組成一個機構羣,從而更有效的提取北向資金信息呢?答案是可行的。

優中擇優:月度輪動優選機構策略

首先,我們進行優選機構策略的探索嘗試,根據2022年9月30日的累計配置收益和累計選股收益,嘗試兩種探索方案:

機構優選探索1:選擇配置收益超過外資銀行均值、選股收益超過外資券商均值的作為優選機構。

機構優選探索2:在外資券商中, 把選股收益超過外資券商均值的機構作為優選機構。

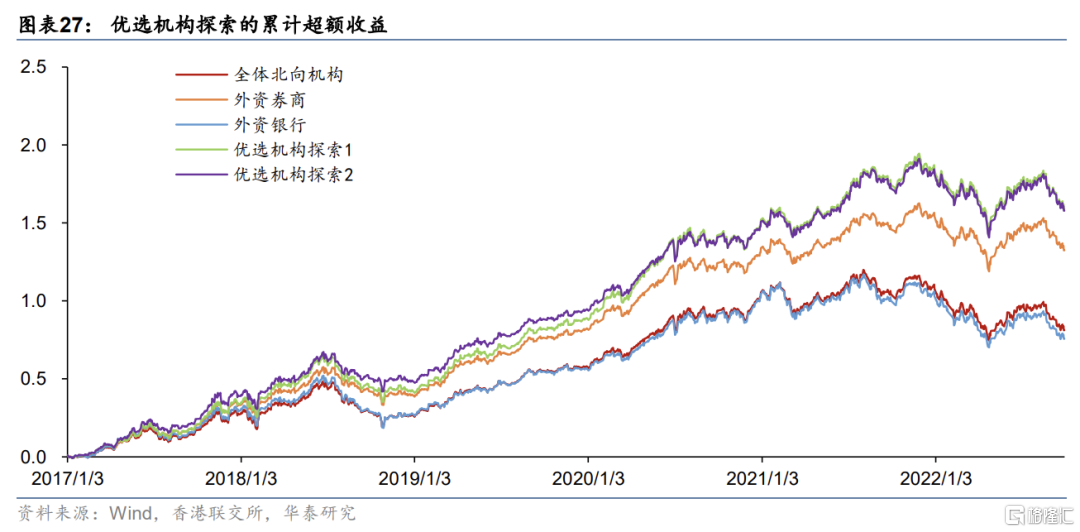

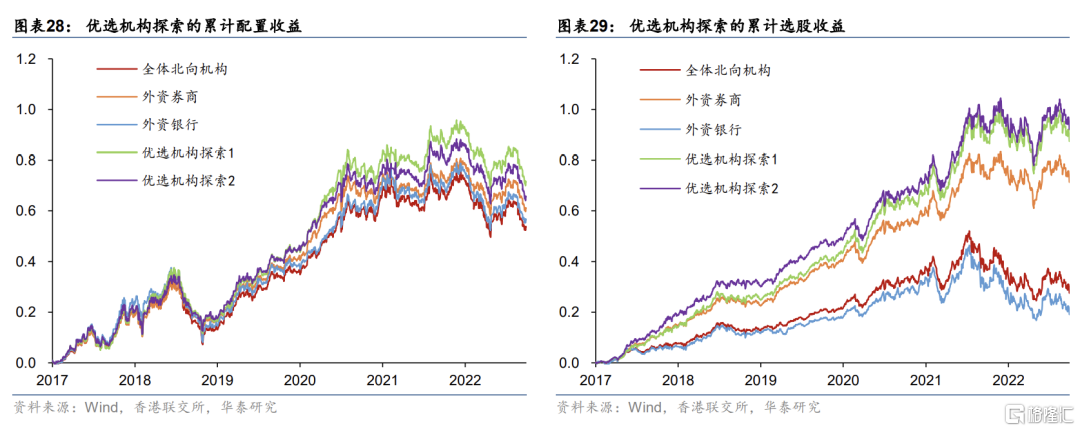

隨後將優選機構通過資金量加權合成為新的機構羣,進行Brinson拆解,如圖27-29。可以看到,無論是累計超額收益、累計配置收益還是累計選股收益,兩種機構優選探索下的收益都擁有較高收益,領先於外資券商和外資銀行。

上述結果表明,部分北向機構能夠長期穩定地高水平發揮,這為優選機構的可行性提供了佐證。不過,由於直接選取了累計配置收益和累計選股收益最高的機構,這種探索方案明顯具有“過擬合”的風險。為了排除這種風險,我們嘗試構建月度輪動的機構優選策略。

我們構建兩種月度輪動機構優選策略:

1.月度輪動券商優選策略:在每個月底,選取累計選股收益高於全體外資券商均值的外資券商構成下一月度的優選機構,以下月初收盤價交易,每月輪動優選。這種策略的優勢在於券商持倉規模差異不大,具體應用時便於機構間的資金量合成。

2.月度輪動混合優選策略:在每個月底,選取累計選股收益高於全體外資券商均值的外資券商、累計配置收益高於全體外資銀行均值的外資銀行作為下一月度的優選機構。該策略的缺陷在於合成不同機構的資金量時,具有規模優勢的外資銀行會掩蓋其他機構的信息。

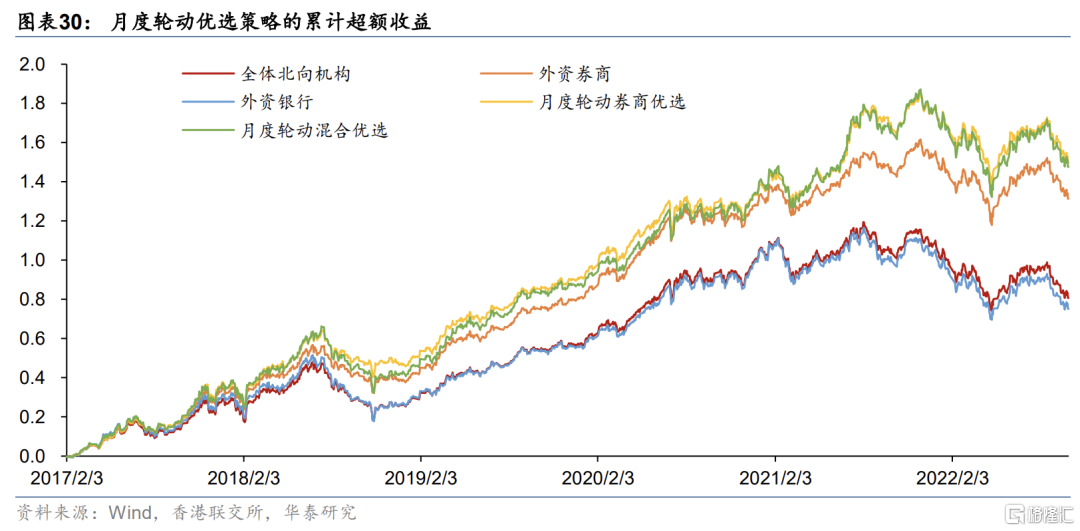

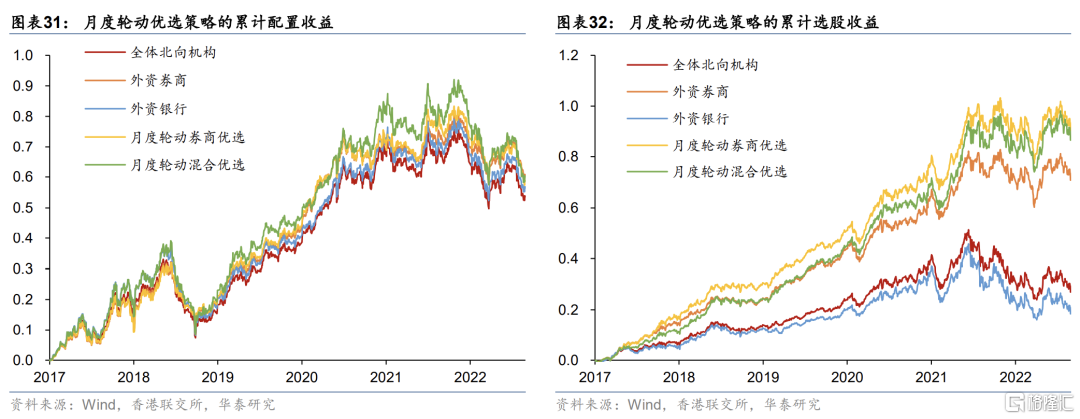

我們將不同策略選取的機構持倉合併之後進行Brinson拆解,結果如圖30-32。可以看到,無論是累計超額收益、累計配置收益還是累計選股收益,兩種月度機構優選策略的收益都擁有較高的收益,領先於外資券商和外資銀行。

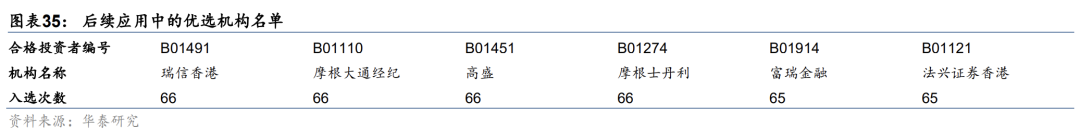

由此,我們驗證了兩種優選策略的有效性,在後續的擇時策略以及行業配置策略中,我們將月度輪動券商優選策略中入選次數較多的機構組成“優選機構”,應用到策略構建中。

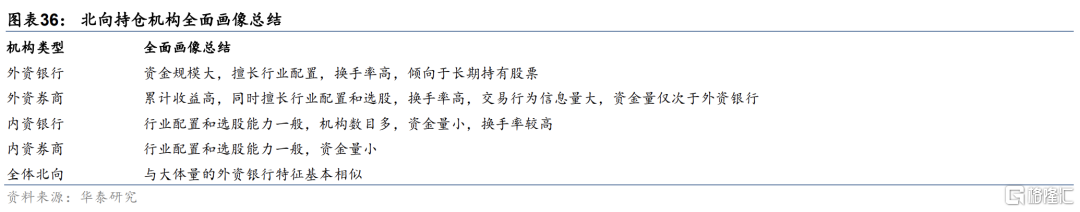

全面畫像總結和機構關注推薦

至此,我們對北向持倉機構的全面畫像已經完成,不同類型的北向機構特徵存在明顯差異,例如外資券商重交易、外資銀行重配置。全面畫像的重要意義在於,在不同應用場景下可以針對性選擇北向機構信息加以利用。如果對行業中長期配置尋找參考數據,外資銀行和外資券商都是合適選擇;如果需要跟蹤短期資金流向信息,外資券商參考意義更大。綜合全面畫像的結果,我們將不同北向機構的特徵總結至表36,以供參考。

在單一機構層面,我們也從配置能力、選股能力以及優選策略是否入選三個維度對不同北向機構進行綜合打分,如表37,綜合打分越高的機構越值得加以關注。

03

北向資金情緒指數和擇時策略

北向資金作為資金流向指標中較為有效的指標,同時具備大體量和“聰明錢”特性,而資金流作為推動市場交易的重要動力,北向資金在一定程度上也反映了市場短期情緒。為了驗證這一點,我們基於北向資金信息和滬深300指數信息構建出一系列情緒指標,利用事件分析篩選出有效的情緒事件指標合成北向資金情緒指數,並基於情緒指數構建擇時策略。

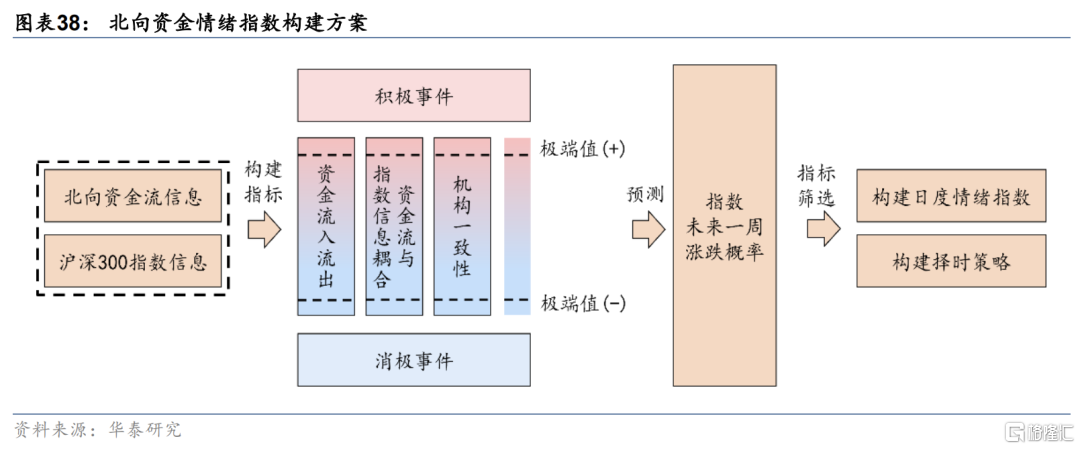

構建指標時,我們遵循的總體思路是:

1.首先,構建出能反映資金流情緒的一級指標,包括資金流入流出、資金流與指數量價信息耦合和機構一致性指標。

2.其次,一級指標的極端值衍生出二級指標,例如“資金流入流出”衍生出“大額流入流出”指標,不同方向的極端值被區分為積極或消極事件指標,例如大額流入為積極事件,大額流出為消極事件,事件序列均為0或1值序列,值為1時表示事件出現。

3.最後,在機構參數層面,我們使用各類北向機構以及優選機構(如表35),其他參數範圍則基於經驗判定。

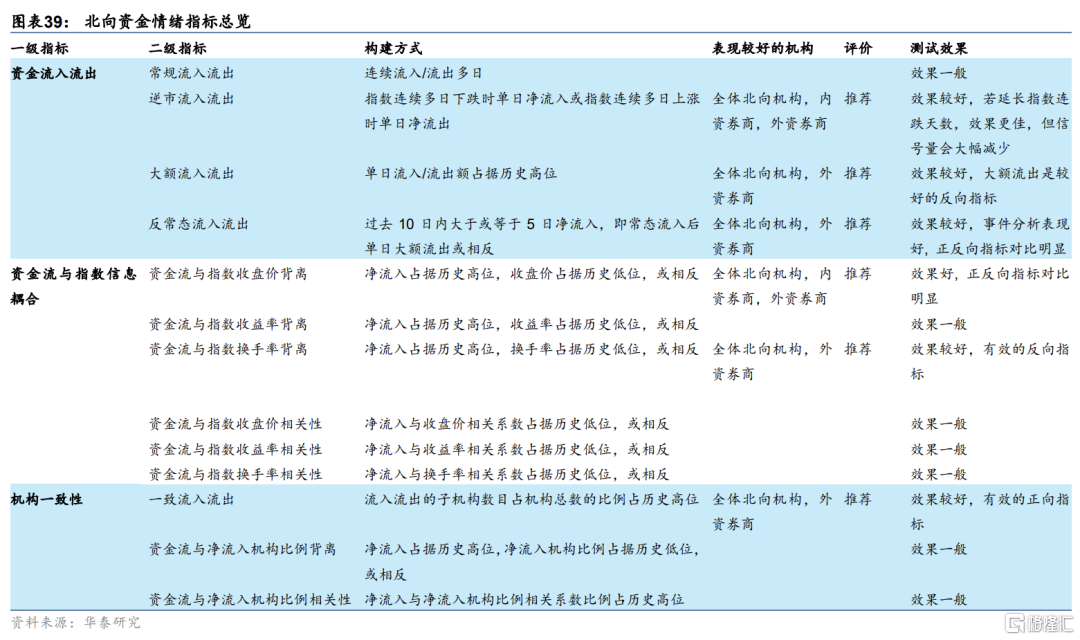

事件指標總覽如下表。

事件發生,共識形成——事件分析

各類指標的極端值形成事件,意味着各方資金共識開始形成,值得作為一個信號進行考量。為了驗證各事件指標的有效性,我們採用事件分析的方法衡量指標效果。事件分析的核心是衡量事件對指數漲跌預測的準確性。具體而言,對於任意一個事件指標,我們採集事件發生時點,統計時點後未來一週滬深300指數的上漲概率,如果積極事件指標對應的上漲概率越大,則表明該事件指標有效,反之亦然。為了避免指標篩選時參考了全區間信息從而影響之後的回測,我們劃分了樣本內(2017年1月1日-2021年9月30日)和樣本外(2021年10月01日-2022年9月30日)區間,分別進行事件分析。

對指標進行評價時,我們主要遵循以下幾項標準:

1.積極和消極指標效果對比明顯的指標較為推薦;

2.指標應藴含清晰的邏輯,且指標的預測方向應當與邏輯一致;

3.事件數過少(<10)的指標參考價值小,不進入分析;

4.樣本外區間較短會導致事件數變少,統計結果不做着重考慮,以樣本內為準。

資金流入流出的結果見下表,單元格中的數值即代表未來一週滬深300指數的上漲概率。可以看到,逆市流入和逆市流出指標在樣本內外均對比明顯,有效性較高,其邏輯在於當指數下跌或上漲時,北向資金逆市而行,凸顯北向資金方的情緒;大額流入流出在全體北向機構、外資券商和優選機構中效果對比顯著;反常態流入流出在外資券商和優選機構中表現較好,其內涵在於反常態流入流出意味着交易行為趨勢的轉向,能夠及時反映北向資金的市場觀點轉變。

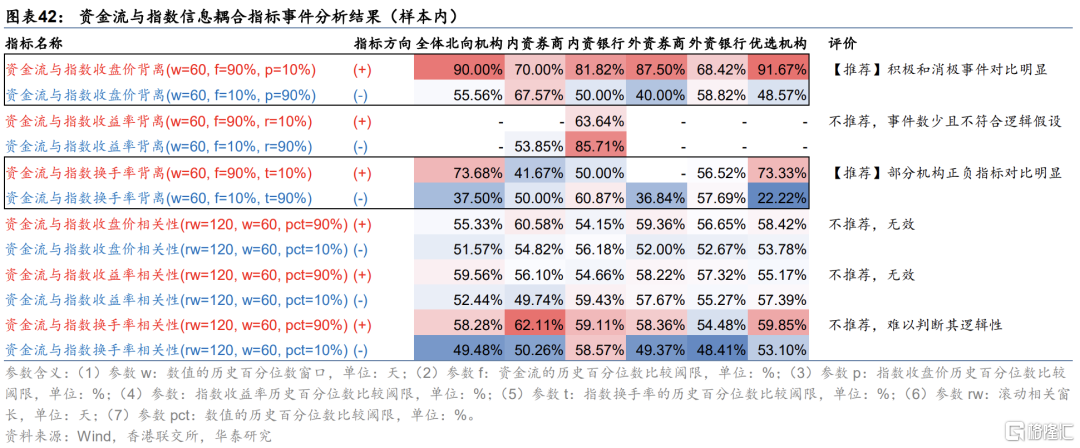

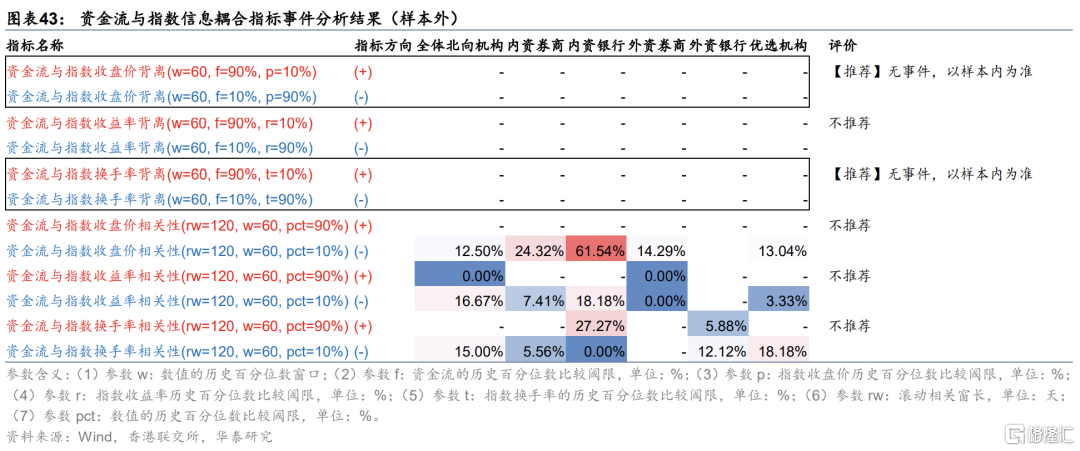

資金流與指數信息耦合指標的結果見下表,可以看到,資金流與指數收盤價背離指標在樣本內正反指標對比明顯,全體北向機構、外資券商、外資銀行和優選機構效果出色;資金流與指數換手率背離,全體北向機構和優選機構的表現較好,反向指標預測效果更好。這兩類指標體現了北向資金流與指數量價特徵不匹配的情形,準確反映北向資金低位買入和高位賣出的行為時點,進而提前捕捉“聰明錢”的市場情緒。

機構一致性指標的結果見下表,可以看到,一致流入流出指標在樣本內正負指標對比明顯,尤其是全體北向機構、外資券商、外資銀行和優選機構,一致流入流出體現北向機構行為的一致性,資金方的一致性越強,對於市場走勢的推動力也越強。值得強調的是,全體北向包含的機構數目較多,因此是體現機構行為一致的較好選擇。資金流與淨流入機構比例背離,和資金流與淨流入機構比例相關性兩項指標表現一般,不推薦使用。

北向資金情緒指數構建

基於事件分析的結果,我們共選取6項有效的事件指標,其中3項由全體北向機構構建:機構一致性、資金流與收盤價背離和資金流與換手率背離,這些指標實際上與北向機構的特徵有緊密聯繫,全體北向包含全部的北向投資機構,能準確反映北向資金的整體動態,含有豐富的趨勢信息,因此全體北向的有效性較好。另外3項由外資券商構建:逆市流入流出、大額流入流出和反常態流入流出,這3項指標同屬於資金流入流出類別,對於交易性很強的外資券商來説,是體現北向資金短期動向的優質代理指標。

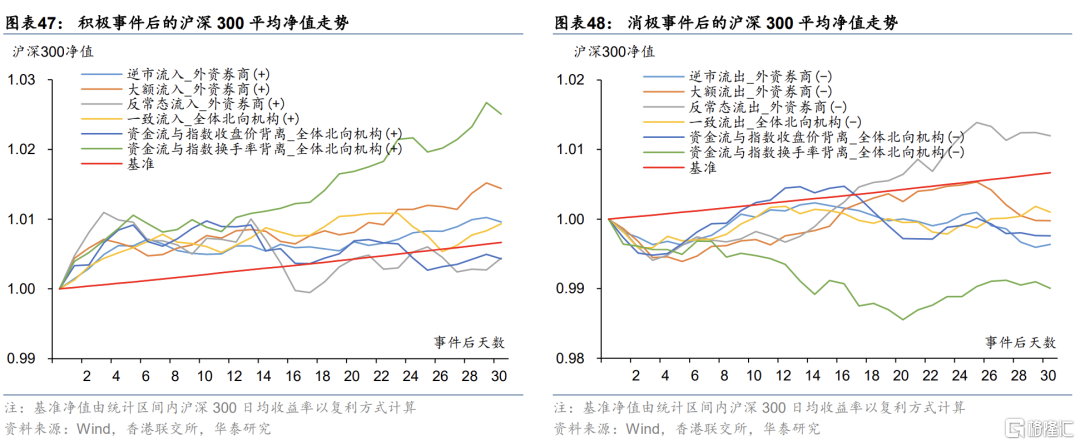

我們統計這6項指標中正反向指標發生時點後的滬深300平均淨值走勢,如下圖。對於6項積極事件指標,滬深300指數往往在事件後的3-4天達到淨值高峯,表明這些事件有效預測了指數未來的積極走勢;對於6項消極事件指標,滬深300也對應地在未來3-4天內達到淨值的低谷,從而體現消極事件的影響。

為了構建情緒指數,我們基於選取的6項有效指標,將正向指標序列中的事件點標記為+1,反向指標序列中的事件點標記為-1,相加合成之後形成日度頻率的北向資金情緒指數,結果如下圖。情緒指數原始值波動較大,將指標進行20日移動平均後,可以看到情緒指數處於高峯時,滬深300指數一般處於短期的上漲趨勢,指數處於低谷時,滬深300指數也往往在下跌之中,與此同時,情緒指數的峯值往往先於滬深300收盤價峯值,表明北向資金情緒指數具有一定的前瞻預測性。

擇時策略構建

為了更有效地驗證情緒指數預先反映市場情緒的效果,我們構建了基於北向情緒指數的擇時策略:當情緒指數大於某個閾值時(測試閾值分別為1,2,3),發出買入信號,當情緒指數小於某個閾值時(測試閾值分別為-1,-2,-3),發出賣出信號。

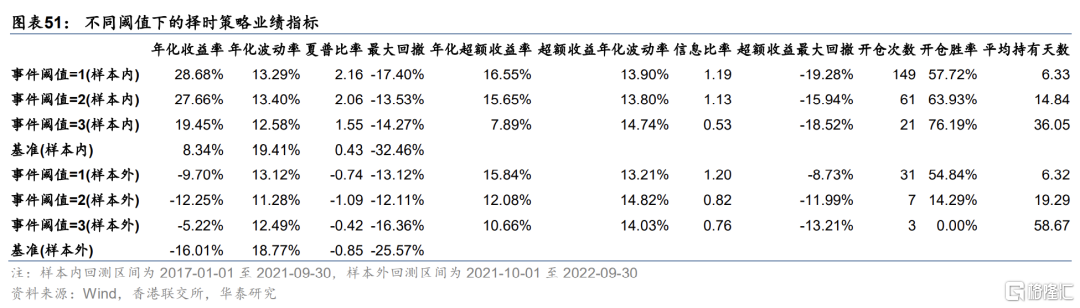

不同閾值下的擇時策略淨值和業績指標如下。當事件數閾值=1時,擇時策略的信號量最多,總開倉次數達180次,樣本內開倉勝率57.72%,累計淨值最高;當事件數閾值=2時,總開倉次數為68次,樣本內外年化超額收益分別為15.65%和12.08%,樣本內開倉勝率為63.93%;當事件數閾值=3時,擇時策略的信號量最少,總開倉次數為24次,但樣本內開倉勝率達到76.19%。在樣本外區間,三種事件數閾值下的年化超額收益均在10%以上。擇時策略的開倉勝率隨着事件數閾值的提升而增加,以及樣本內外擇時策略的穩定性,有力驗證了北向資金情緒指數的有效性。在實際應用中,為了兼顧交易費用和勝率,我們更推薦使用事件數閾值為2時的擇時策略。

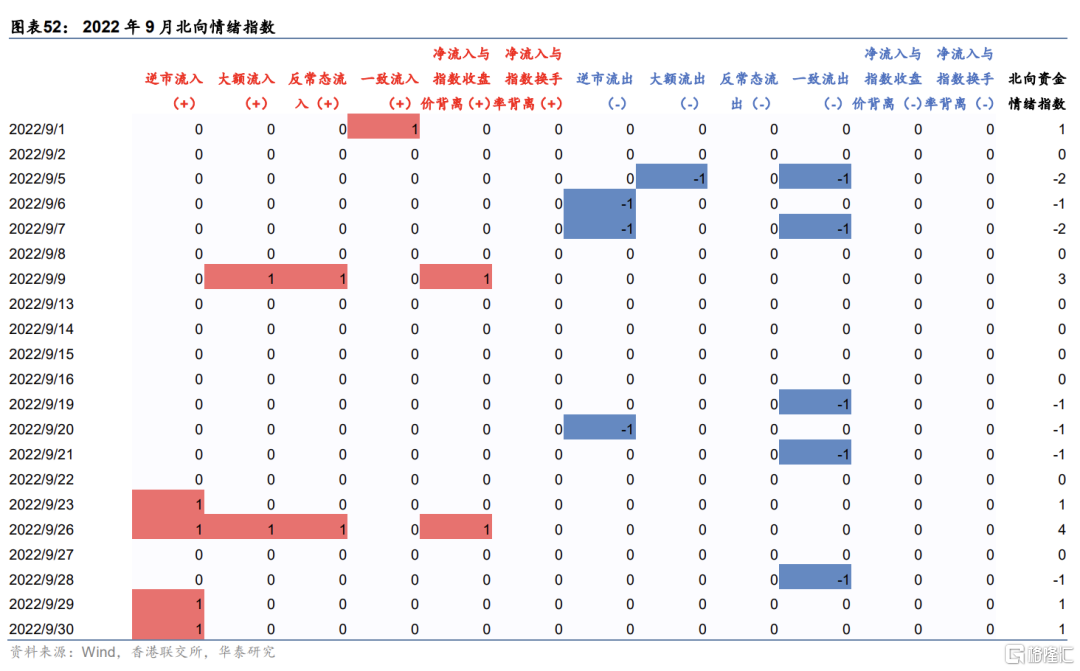

2022年9月北向情緒指數表現如下表。積極事件方面,9月9日出現3個積極事件:大額流入,反常態流入以及淨流入與指數收盤價背離;9月26日出現40個積極事件:逆市流入,大額流入,反常態流入以及淨流入與指數收盤價背離。消極事件方面,9月5日出現兩個消極事件:大額流出和一致流出;9月7日出現兩個消極事件:逆市流出和一致流出。總體而言,9月積極信號略多於積極信號,北向資金情緒偏樂觀。

04

行業配置策略

北向資金指標在行業輪動上的有效性已在前期報吿《行業配置策略:資金流向視角》(2021-11-05)中得到驗證,為了探索北向資金信息在行業配置層面上的優質利用方式,我們將比較持倉市值因子、資金流向因子、主動權重和機構打分因子共計4個因子不同構建方式的優劣:

1.在機構層面,使用全體北向、內資券商、內資銀行、外資券商、外資銀行和優選機構(如表35)構建因子。

2.在因子頻率上,使用日頻、周頻、雙週頻、月頻和雙月頻進行測試。

3.在構建方式上,使用原始值、同比和環比三種構建方式。

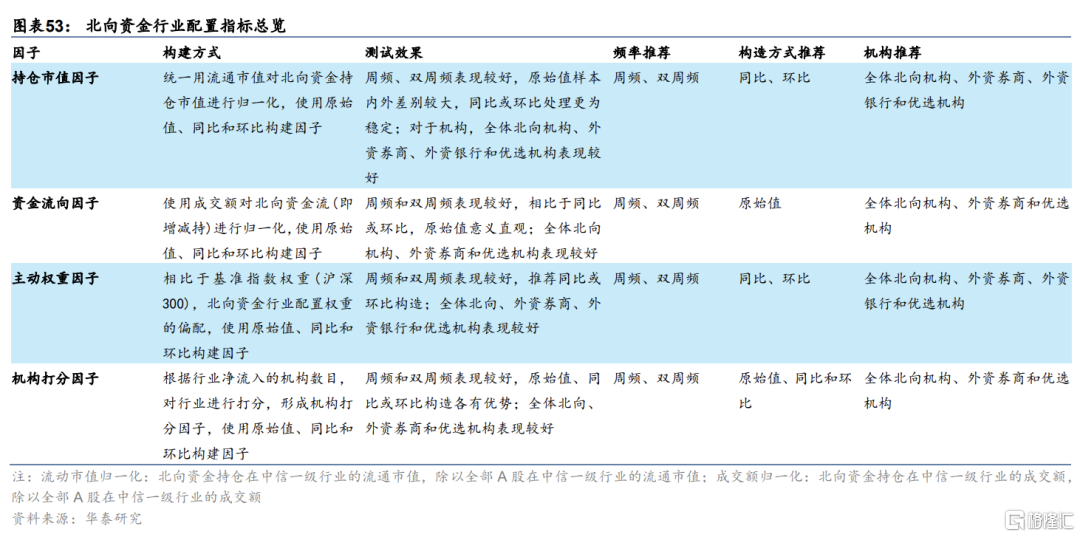

我們選擇分層回測作為因子測試方案,測試行業為中信一級行業,若分層1和分層5的多空對比越顯著,則因子的效果越好,因子總覽見下表。

因子回測

為了防止基於全區間結果選擇因子,從而導致後續回測過擬合,我們劃分了樣本內(2017年1月1日-2021年9月30日)和樣本外(2021年10月1日-2022年9月30日)區間,對四種行業配置因子進行逐一回測。

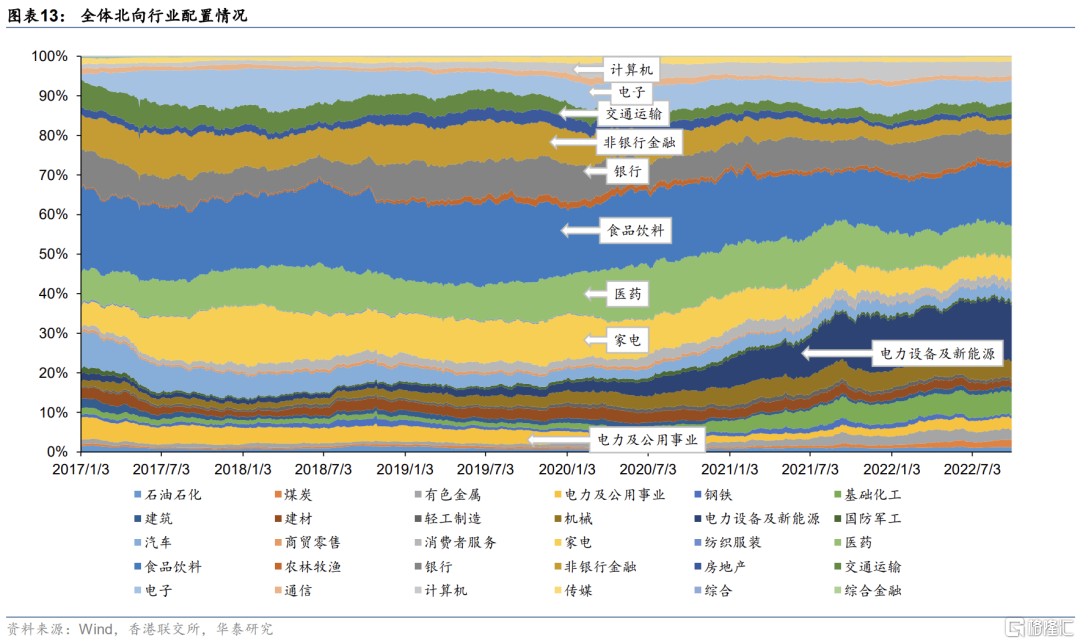

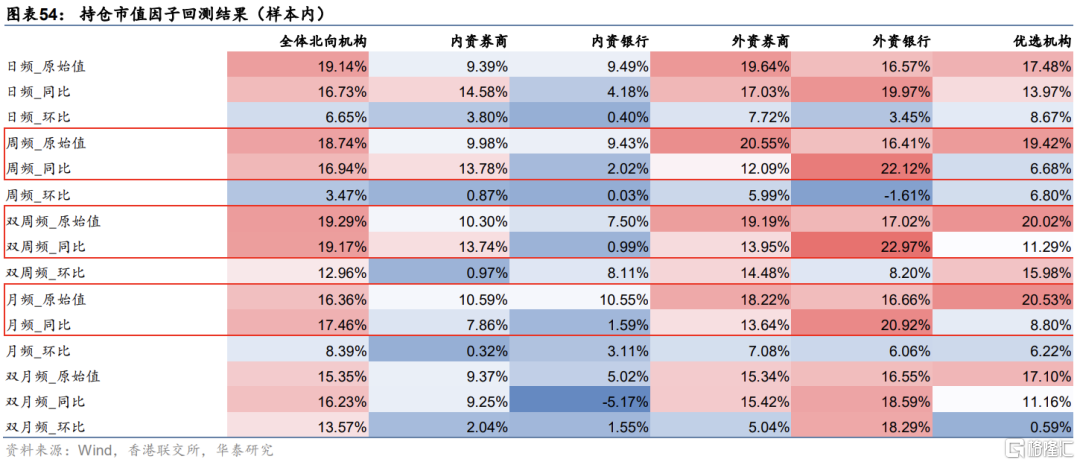

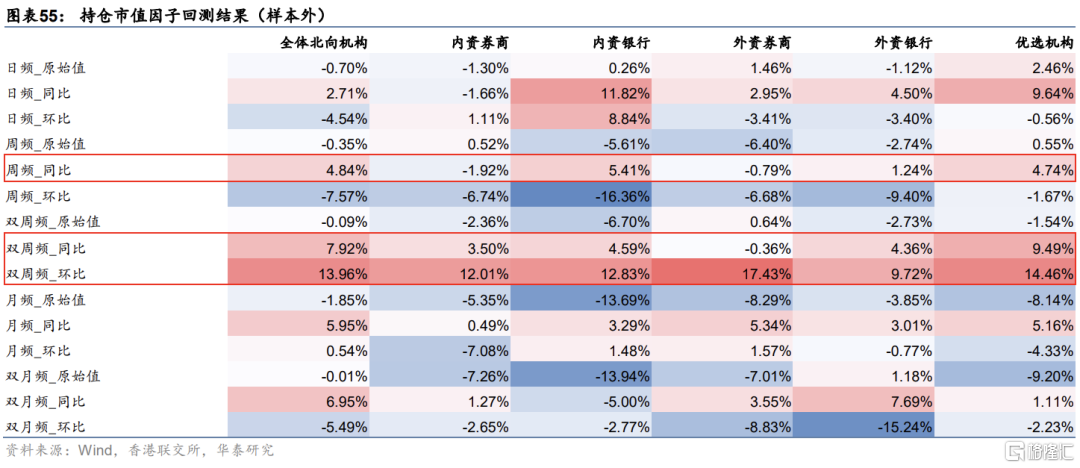

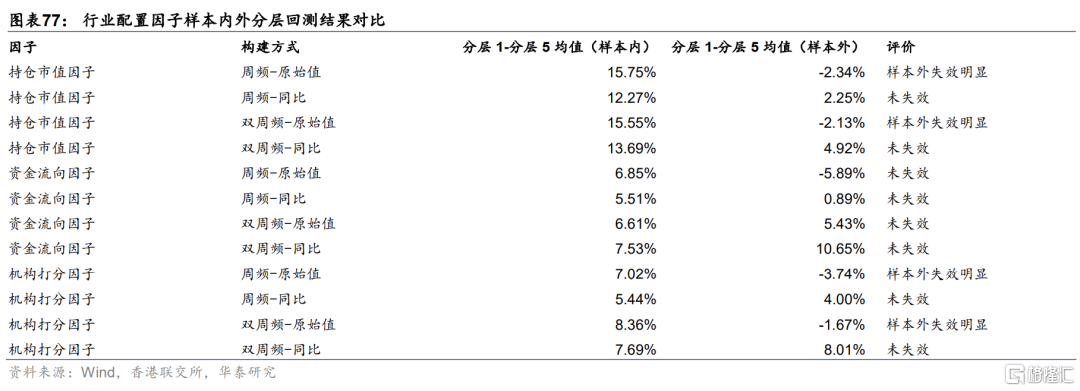

持倉市值因子的回測結果如下表,單元格值表示分層回測中分層1-分層5的年化收益率差值,此值越大表示因子的多空對比效果越好。可以看出,全體北向機構、外資券商和優選機構在樣本內外的回測中表現都比較好,外資銀行在樣本內表現較好,在樣本外表現變差。在因子頻率上,周頻和雙週頻在樣本內外效果穩定。在構造方式上,原始值構造在樣本內表現較好,在樣本外表現卻較差,可能的原因是北向資金原始值在行業上的偏向性很高(參考圖表13中全體北向資金的歷史行業配置情況),不能及時進行行業輪動,同比構造下的因子在樣本內外表現則較為穩定。因此我們推薦使用同比或者環比構造的持倉市值因子。

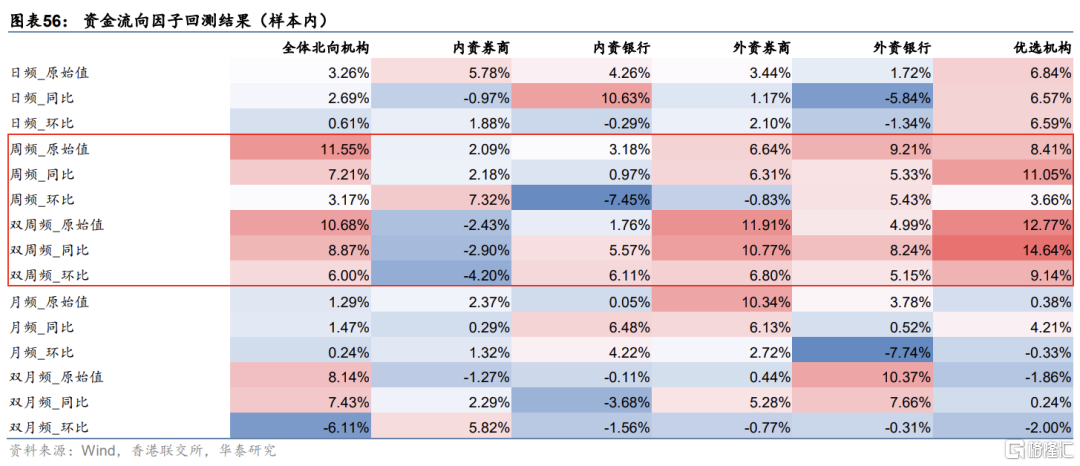

資金流向因子的回測結果如下表,可以看出,樣本內外表現較好的機構有全體北向、外資券商和優選機構。在因子頻率上,周頻和雙週頻在樣本內表現較好,樣本外則只有雙週頻表現突出。在構造方式上,原始值和同比構造表現較好,但由於原始值下的資金流向因子意義直觀,邏輯清晰,我們更推薦使用原始值構造的資金流向因子。

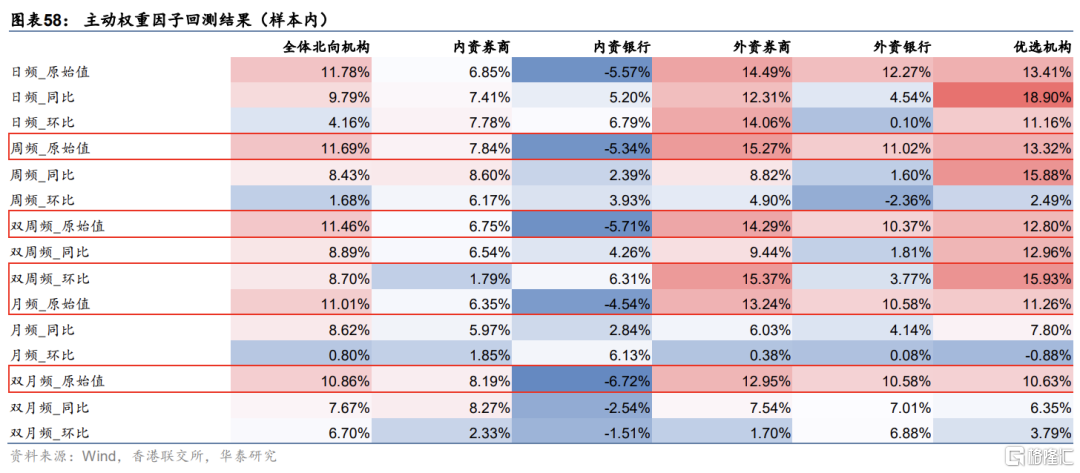

主動權重因子的回測結果如下表,可以看出,樣本內表現較好的機構包括全體北向、外資券商、外資銀行和優選機構,樣本外依然效果穩定的機構只有外資券商和優選機構。在因子頻率上,周頻和雙週頻在樣本內外效果穩定較好。在構造方式上,原始值構造在樣本外也出現效果變差現象,而同比和環比的效果則較為穩定,背後的原因可能是主動權重因子與持倉市值因子較為相似,都存在行業偏向性高的現象,因此我們推薦使用同比或環比構造下的主動權重因子。

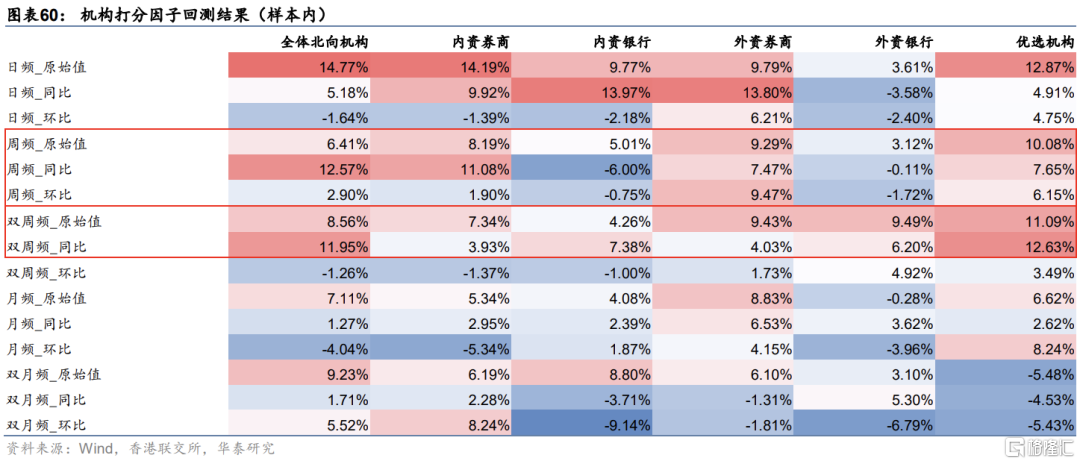

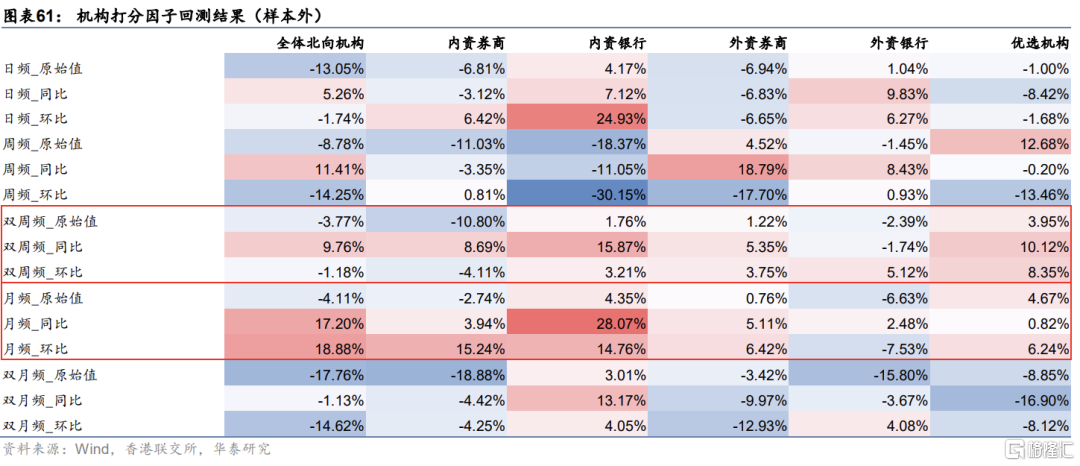

機構打分因子的回測結果如下表,可以看出,樣本內外表現較好的機構包括全體北向、外資券商和優選機構。在因子頻率上,周頻和雙週頻在樣本內效果較好,樣本外則是雙週頻和月頻效果較好。在構造方式上,原始值、同比和環比構造的差別不大,因此我們認為可以依據應用情境選取合適的構造方式。

行業配置策略構建

基於上文對360個指標的回測結果對比,我們選取兩組因子構造複合因子:分別是由外資券商下的3類因子構建的周頻因子,和全體北向下的3類因子構建的雙週頻因子。這3類因子分別是持倉市值因子、資金流向因子和機構打分因子,主動權重因子未被採納,原因在於主動權重因子和持倉市值因子、資金流向因子相關性較高,因此予以剔除。採用因子排序打分的方式合成因子,具體而言,對單因子在各行業上的因子值進行排序打分並歸一化處理,再將各因子相加,得到複合因子。

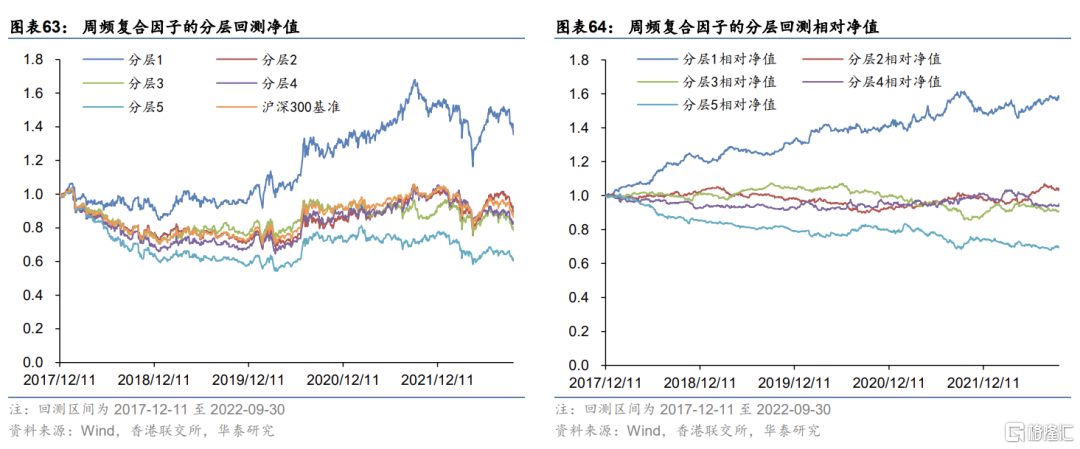

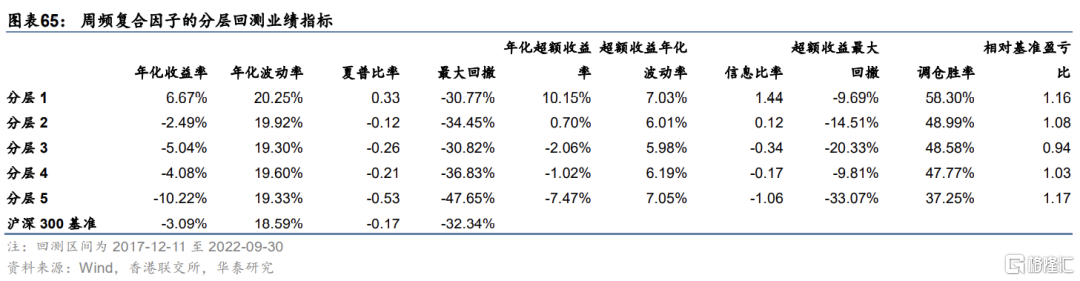

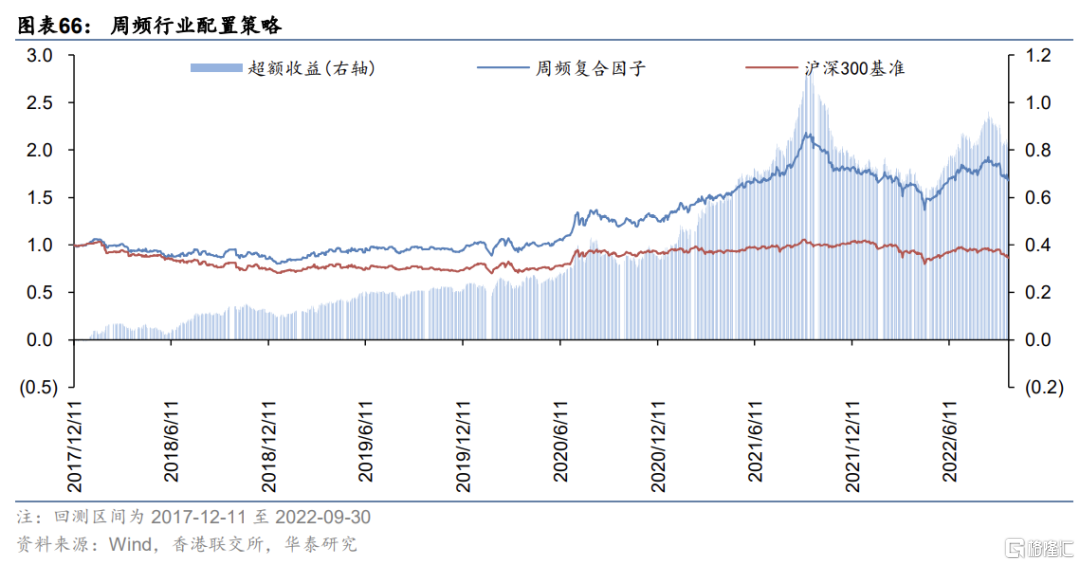

對周頻複合因子進行分層回測,回測區間2017年12月11日至2022年9月30日(北向資金數據始於2016年12月,同比因子需積累1年數據,故回測始於2017年12月,下同)。結果如下,分層1和分層5的淨值曲線對比明顯,分層1的調倉勝率為58.30%,分層5的調倉勝率僅為37.25%。分層1的年化超額收益為10.15%,信息比率為1.44。總體而言,周頻複合因子的表現較好,且超額收益自2022年4月以來未出現明顯回撤。

基於周頻複合因子,我們構建多頭的行業配置策略,根據因子值選取排名前三的行業持有,調倉頻率為周頻,回測結果如下。可以看到,策略累計超額收益總體呈現上升趨勢,2021年9月行業配置策略和滬深300基準指數均出現較大回撤。策略的年化超額收益率為15.41%,信息比率為1.48,調倉勝率為58.30%。總體而言,周頻行業配置策略表現較好。

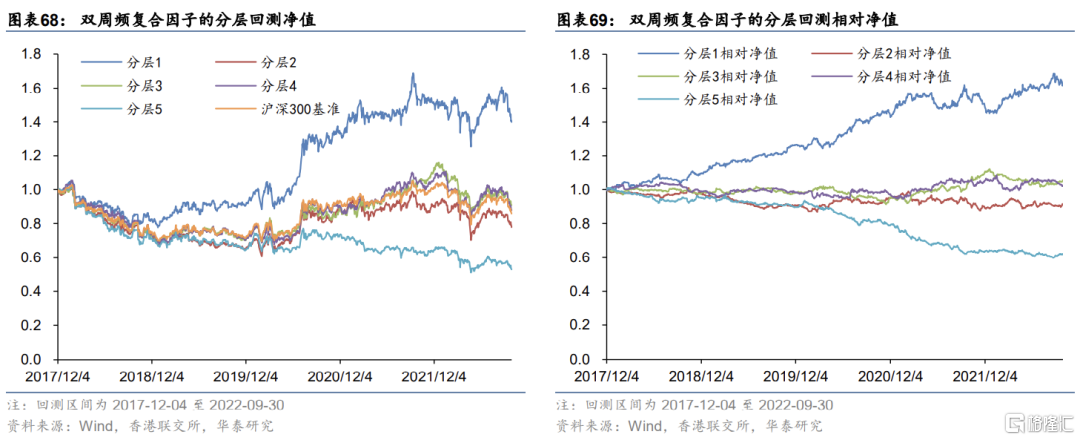

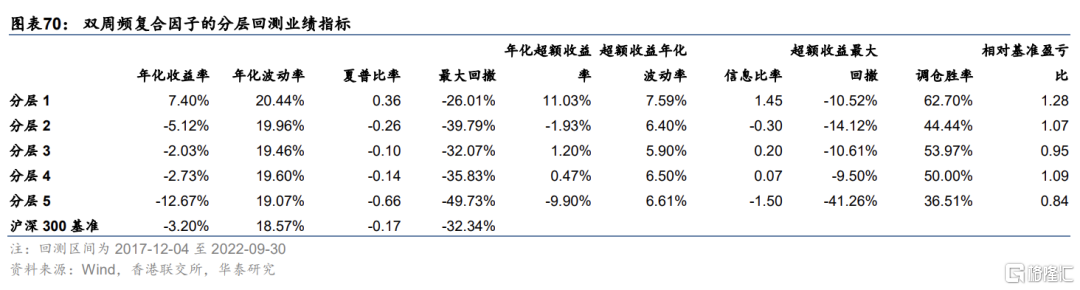

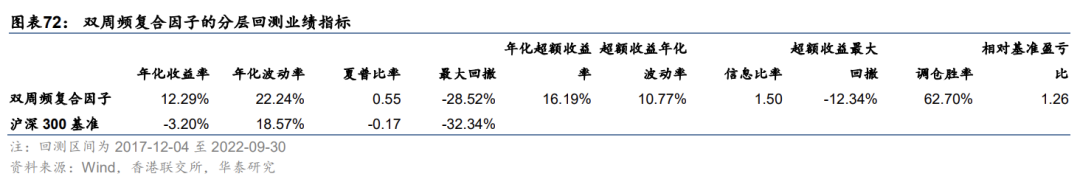

對雙週頻複合因子進行分層回測,回測區間2017年12月4日至2022年9月30日。結果如下,分層1和分層5的淨值曲線依然對比明顯,分層1的調倉勝率為62.70%,而分層5的調倉勝率僅為36.51%。分層1的年化超額收益為11.03%,信息比率為1.45。雙週頻複合因子的分層測試效果也較好。

與周頻複合因子類似,基於雙週頻複合因子,我們構建多頭的行業配置策略,調倉頻率為雙週頻,回測結果如下。可以看到,策略累計超額收益持續穩定上升,2021年11月至2022年4月經歷一定程度回撤。策略的年化超額收益率為16.19%,信息比率為1.50,調倉勝率為62.70%。總體而言,雙週頻行業配置策略的表現也較好。

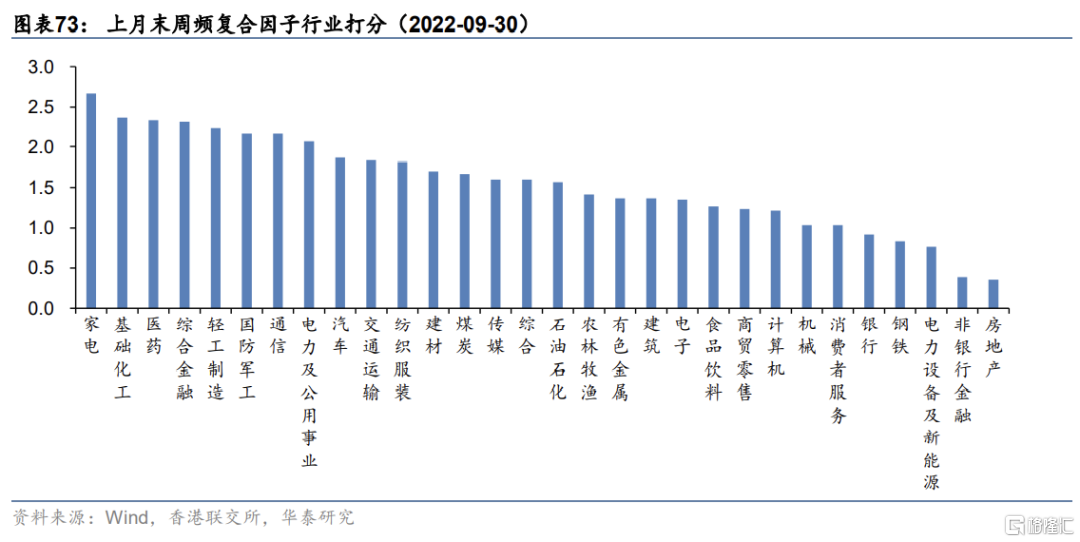

2022年9月30日周頻複合因子和雙週頻複合因子的行業打分情況如下。周頻複合因子打分最高的三個一級行業分別是家電、基礎化工和醫藥,打分最低的三個一級行業分別是電力設備與新能源、非銀行金融和房地產;雙週頻複合因子打分最高的三個一級行業分別是通信、國防軍工和傳媒,打分最低的三個一級行業分別是非銀行金融、建材和消費者服務。

為何是周頻和雙週頻?

在對多個因子進行回測的過程中,我們發現周頻和雙週頻下的因子在樣本內外效果穩定,而構建複合因子時,最終選取外資券商的周頻因子和全體北向的雙週頻因子。為何是外資券商是周頻和全體北向的雙週頻呢?我們從兩種角度給出解釋。

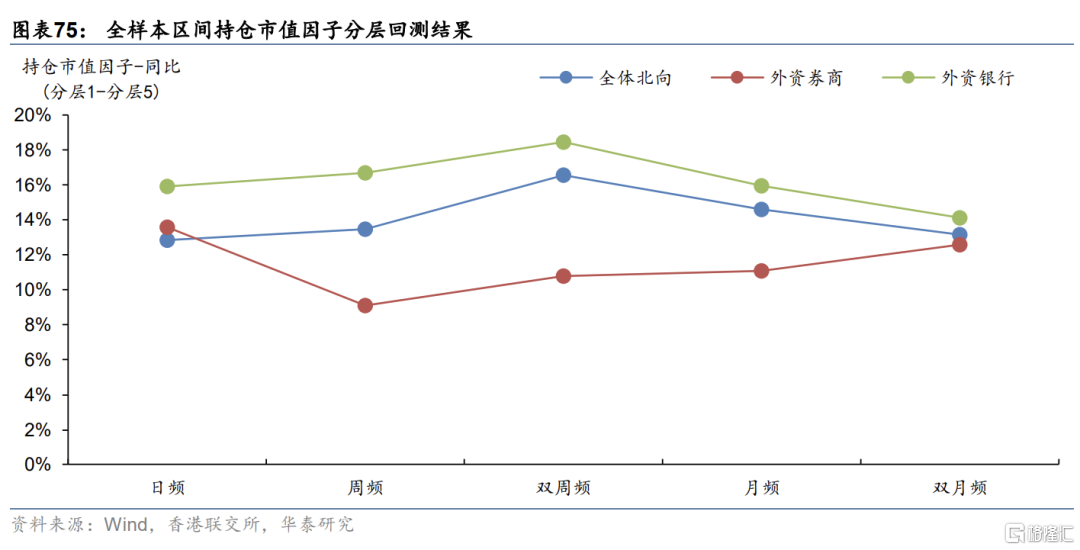

第一個角度較直接,在全區間下,對全體北向機構、外資券商和外資銀行的持倉市值同比因子進行分層回測,分別繪製三個機構不同頻率下因子分層1-分層5的年化收益率差值(未扣費),結果如下圖。

可以看到,全體北向和外資銀行在雙週頻達到峯值,頻率增加或減少都會使收益差值變小,而外資券商則在日度頻率上達到最大值。這與前文中對北向機構的畫像結果相符:

外資券商擅長交易,行業配置觀點轉換較快,所以因子頻率越高,越能反映外資券商的配置變化,從而取得更高收益。儘管外資券商在日頻尺度表現好,但交易頻率高在扣費後會削弱收益,並且實操層面看日頻行業輪動意義不大,因此外資券商相關因子降低到周頻尺度。

外資銀行體量較大,全體北向資金可以看作是外資銀行的代言人,所以二者在下圖中的曲線非常相似,與此同時,外資銀行擅於配置,行業配置的觀點變化更慢,因此因子在更低頻率——雙週頻上表現出較高收益。

第二個角度,回顧前文的事件分析,為了更好地暴露外資券商和外資銀行搏取收益的行為差異,我們分析單日頻下外資券商和外資銀行流入流出分歧的事件,也即外資券商淨流入、外資銀行淨流出事件時點,或者外資券商淨流出、外資銀行淨流入時點,同時統計這兩種事件時點下未來一週滬深300上漲概率和漲跌幅均值,結果如下圖。

當外資券商淨流入而外資銀行淨流出時,滬深300在未來一週達到最高的上漲概率和平均漲跌幅;而當外資銀行淨流入、外資券商淨流出時,指數未來一月上漲概率較大,平均漲跌幅則在未來兩週達到較高水平。這意味着外資券商的淨流入行為可能是為了獲取偏短週期的收益,而外資銀行則可能是為了獲取更長週期的收益。這種特徵體現在行業配置上,則表現為外資券商的行業觀點變化快,觀點有效期短,而外資券商的配置觀點在較長區間上保持有效。最終導致周頻外資券商佔優,雙週頻全體北向佔優的現象。

北向因子失效了嗎?

年初以來,市場出現一定程度的回撤,北向資金流入趨緩,北向因子也似乎出現了失效跡象。為了驗證該問題,我們對比各個因子在樣本內外區間的分層回測結果(各類機構分層1-分層5年化收益率的均值),如下圖所示。原始構造下的持倉市值因子在樣本外的收益下降明顯,的確出現了失效現象,而同比構造下的持倉市值因子則收益穩定;資金流向因子在樣本外並未出現明顯失效現象;機構打分因子的周頻與雙週頻原始值構造在樣本外也出現了失效現象,而同比構建方式依舊穩定。

這些原始值構造的因子出現失效現象,我們認為可能原因在於北向資金原始值行業偏向性過高,難以反映短期視角下北向資金的動向,而如同比方式構建的資金流向因子能及時跟蹤資金動向,避免了失效現象。因此總的來看,對於北向資金,我們更推薦使用中長期的變化視角(例如同比)構建行業配置因子。

風險提示:

1. 模型根據歷史規律總結,歷史規律可能失效。

2. 市場出現超預期波動,導致擁擠交易。

3. 報吿中涉及到的具體行業不代表任何投資意見,請投資者謹慎、理性地看待。

4. 資金流向指標存續時間較短,策略有效性有待長期觀察驗證。