本文來自格隆匯專欄:中金研究;作者:郭朝輝 李林惠

12月4日晚,OPEC+12月產量會議如期落幕,其決定維持10月產量計劃,將在2023年繼續執行下調200萬桶/天的協議產量目標。根據彭博數據,11月OPEC+原油產量環比減少115萬桶/天,其中OPEC 10國減產101萬桶/天,供應減量已初步兑現。往前看,OPEC+決定維持產量計劃,對供應側的實際影響相對較小,也在一定程度上緩和了市場對其進一步減產的擔憂,供應預期有所企穩。我們認為,出於對在需求表現疲軟和供應風險仍存的環境中保護市場份額的綜合考慮,OPEC+選擇維持減產目標,以等待基本面改善。當前來看,G7對俄海運原油的價格上限定於60美元/桶[1],我們判斷對貿易量的實際影響或較為有限,因而於12月5日開始執行的歐盟對俄海運原油禁令的實際供應衝擊或主要為當前俄羅斯至歐盟仍存的50萬桶/天海運原油出口減少。相比之下,將於2023年2月落地的歐盟對俄海運成品油制裁或更值得關注。隨着原油出口減少,近期歐盟對俄羅斯成品油進口需求有所增加,11月俄羅斯至歐盟海運成品油出口量為113萬桶/天,若成品油出口禁令得以落實,或對俄油總供應形成較大沖擊。

短期來看,我們認為需關注俄羅斯對原油供應可能的“反制裁”措施,同時,國內防疫優化政策和歐美氣温轉冷對需求預期的提振或也將為原油價格提供支撐。再往前看,2023年2月俄海運油品的制裁或成為石油市場下一等待驗證的重要供應風險,率先執行的海運原油禁運為市場提供了一次歐盟制裁執行情況的觀察機會,也將對2023年2月1日的OPEC+產量會議結果產生一定影響。在成品油制裁如期執行的情形下,我們預期俄羅斯原油產量或較俄烏衝突前減少100-200萬桶/天,屆時原油價格或將面臨一定的上行風險。

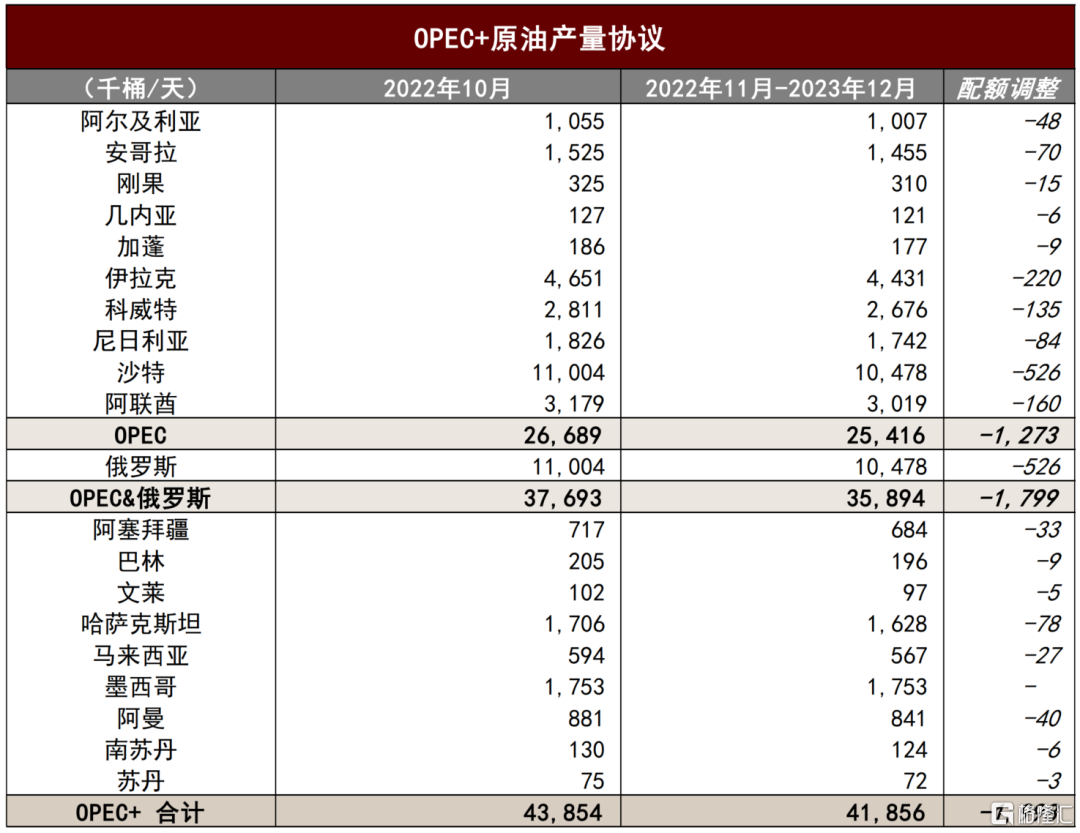

圖表:OPEC+決定維持減產計劃

資料來源:OPEC,中金公司研究部

11月OPEC+產出減量兑現,當前決定維持減產目標

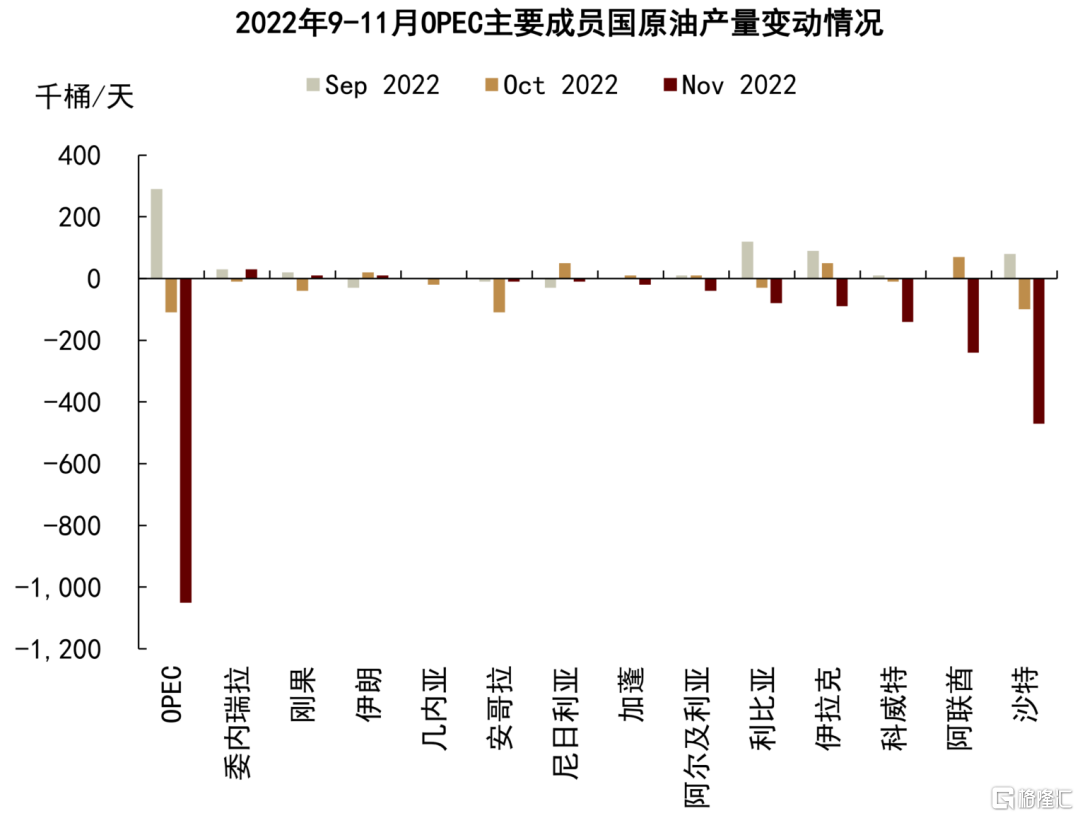

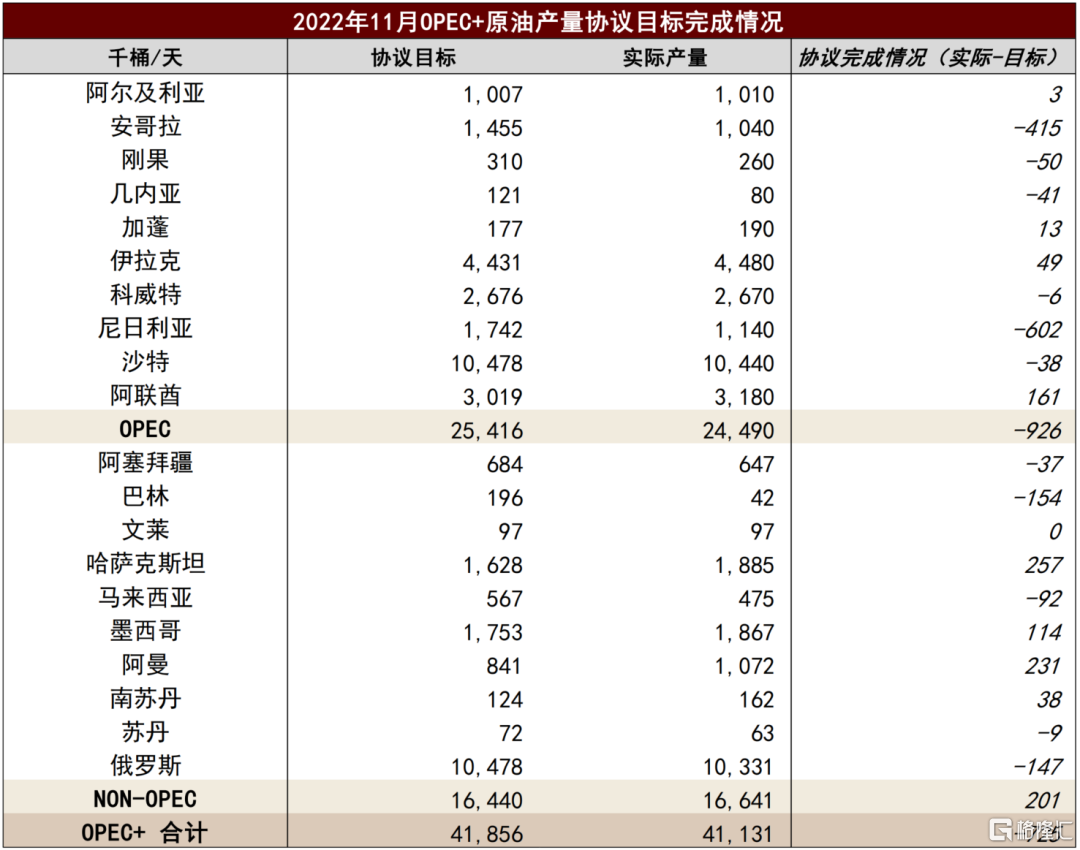

2022年11月OPEC+協議國首次執行200萬桶/天的協議目標下調,原油總產量為4113萬桶/天,低於4185.6萬桶/天的協議水平。從減產情況來看,OPEC+整體產量環比10月減少115萬桶/天,其中OPEC 10國減產101萬桶/天。我們此前測算OPEC+下調協議產量的實際影響或在150萬桶/天,其中OPEC 10國的減量衝擊約為100萬桶/天。目前來看,OPEC 10國的產量變動基本符合我們的預期,其中沙特、科威特等主產國產量明顯下調,11月沙特原油產量為1044萬桶/天,低於1047.8萬桶/天的協議目標;11月科威特原油產量為267萬桶/天,基本達成267.6萬桶/天的協議目標。相較之下,阿聯酋、伊拉克等並未完成減產協議,11月阿聯酋原油產量為318萬桶/天,高於301.9萬桶/天的協議目標;11月伊拉克原油產量為448萬桶/天,小幅超出443萬桶/天的協議目標。而較為意外的是,安哥拉、剛果、幾內亞、尼日利亞等實際產量低於新協議目標的OPEC國家也下調了原油產量。往前看,在協議目標繼續執行的情形下,疊加對伊朗、利比亞等未參與產量協議的OPEC國家原油產出維持穩定的基準判斷,我們預期2023年OPEC原油總產量或將在2856萬桶/天左右。

圖表:OPEC原油減產已在2022年11月初步兑現

資料來源:彭博資訊,中金公司研究部

圖表:OPEC 10國減產政策執行情況較好

資料來源:OPEC,彭博資訊,中金公司研究部

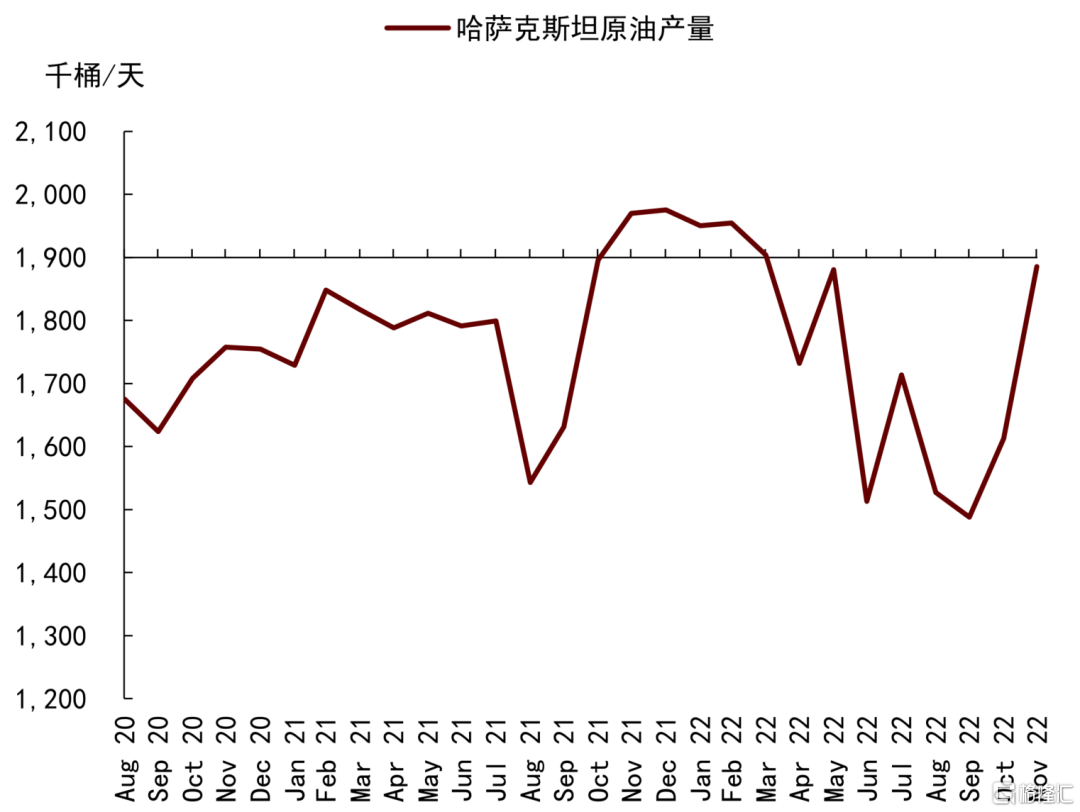

此外,非OPEC部分的協議國產量執行情況相對較差,主要是哈薩克斯坦、阿曼等國並未如期減產。Kashagan油田意外停運是哈薩克斯坦原油產量在二季度以來持續偏低的主因[2],隨着生產活動恢復,11月哈薩克斯坦原油產量環比增加27萬桶/天至188.5萬桶/天左右,並未如期完成減產配額。哈薩克斯坦的海運原油出口大多需要通過俄羅斯的港口,而近期美國財政部已表示其將不受禁運和限價約束[3],同時哈薩克斯坦也在尋求自有港口和管道運輸等替代方式[4]。在原油出口正常的情況下,我們預期2023年哈薩克斯坦原油產量或將維持在180-190萬桶/天,成為OPEC+實際產量超出協議目標的主要來源。此外,11月俄羅斯原油產量為1033萬桶/天,達成減產目標,較2022年初減少約67萬桶/天。

圖表:哈薩克斯坦原油產量快速恢復

資料來源:彭博資訊,中金公司研究部

隨着OPEC+原油產出減量在11月初步兑現,其在12月產量會議上決定維持當前產量計劃,我們認為可能是出於對當前市場的兩點考慮:一為歐盟對俄原油禁運執行在即,實際供應衝擊仍存較大不確定性;二為近期油品實際需求疲軟,疊加北美頁巖油產出相對穩定,OPEC+進一步減產或將面臨市場份額的一定損失。OPEC+決定維持當前產量計劃以等待基本面改善,也使得市場對於OPEC+原油產量繼續下調的擔憂情緒得以釋放,供應預期或有所企穩。

短期油價可能的上行動力或來源於俄羅斯主動減產和需求預期改善

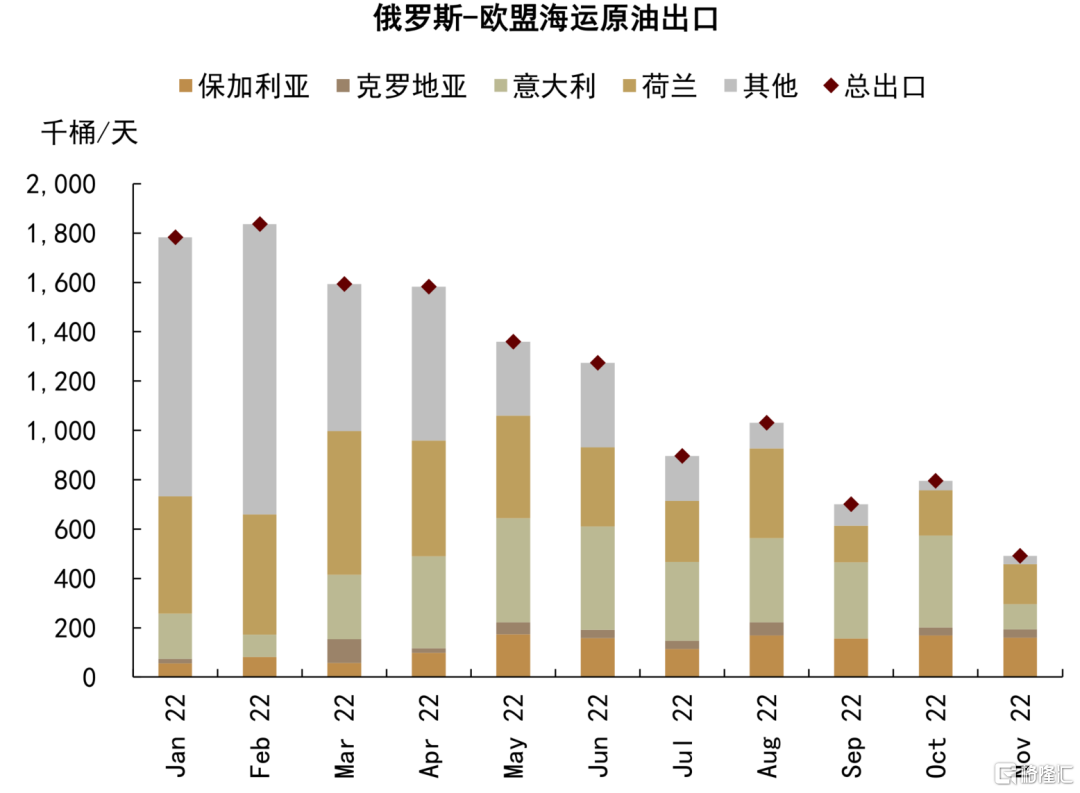

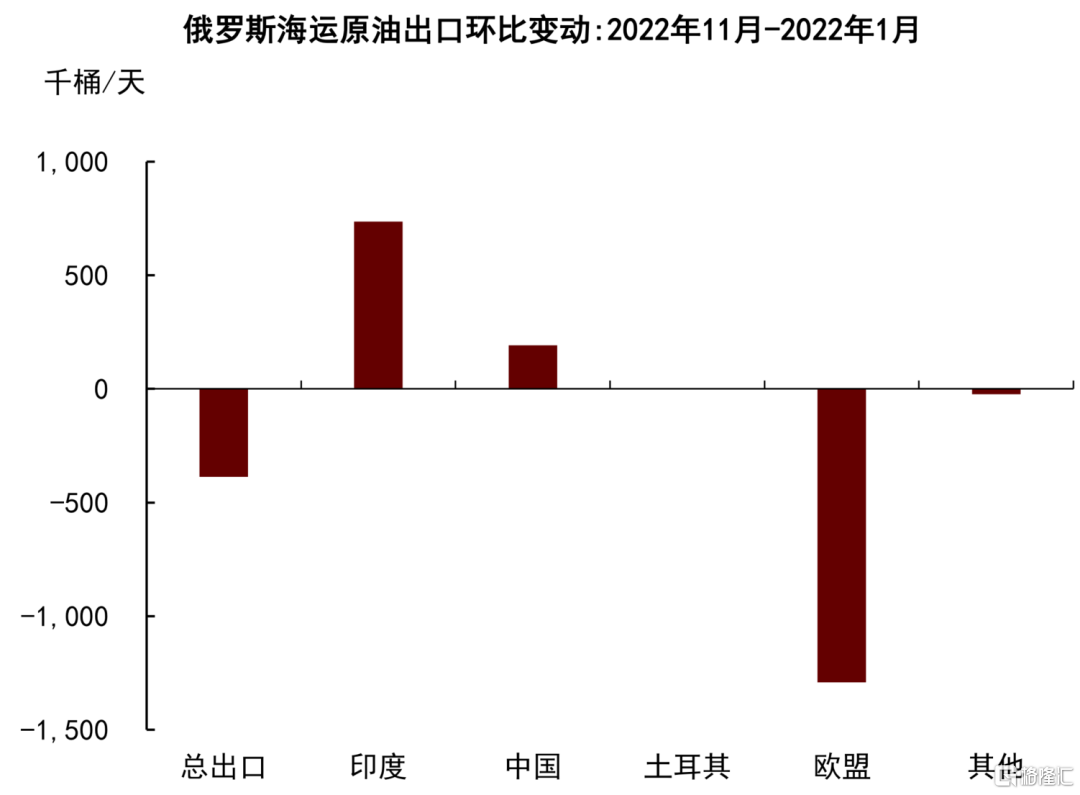

歐盟對俄羅斯海運原油的禁令將從12月5日開始執行。據湯森路透數據,2022年11月俄羅斯至歐盟海運原油出口為50萬桶/天,較2022年1月減少130萬桶/天左右。而從俄羅斯海運原油出口的總量來看,11月出口量為283萬桶/天,較俄烏衝突前僅減少40萬桶/天左右,其中,印度等亞洲國家的進口增量填補了歐盟70%左右的需求缺口。12月2日,G7初步通過了對俄原油60美元/桶的價格上限計劃,據彭博數據,當前俄羅斯主要港口的烏拉爾原油出口價格已低於60美元/桶[5],印度等亞洲國家的購買價格已較布倫特油價存在40%左右的大幅折價[6]。因而我們認為,價格上限對於印度等亞洲國家進口俄羅斯原油的實際約束或相對較弱[7],歐盟對俄海運原油的禁令落地的實際衝擊或較為有限,可能主要為11月俄羅斯至歐盟的50萬桶/天海運原油出口的減少,而進一步的風險來源或在於俄羅斯對參與限價國家的主動“反制裁”措施,近期其也已重申不會向參與限價計劃的國家出售石油[8]。

圖表:俄羅斯原油產量較年初減少約70萬桶/天

資料來源:彭博資訊,中金公司研究部

圖表:11月俄羅斯-歐盟海運原油出口約50萬桶/天

資料來源:湯森路透,中金公司研究部

圖表:印度等國對俄原油進口增加,填補部分缺口

資料來源:湯森路透,中金公司研究部

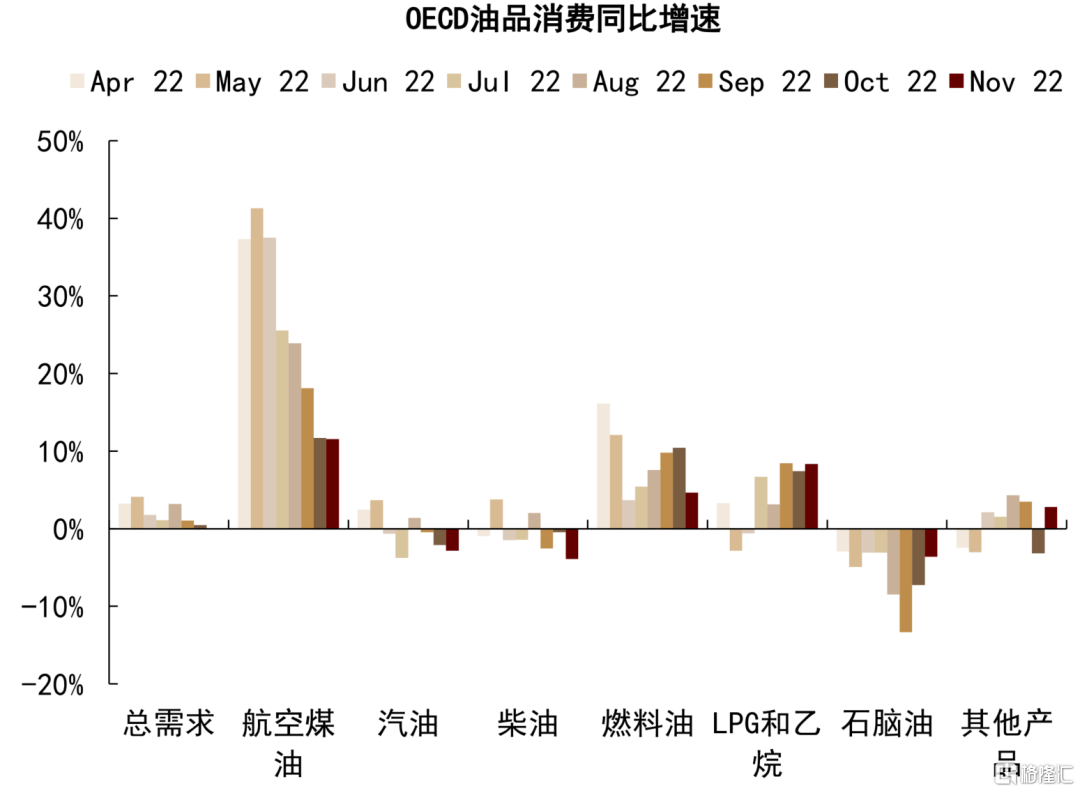

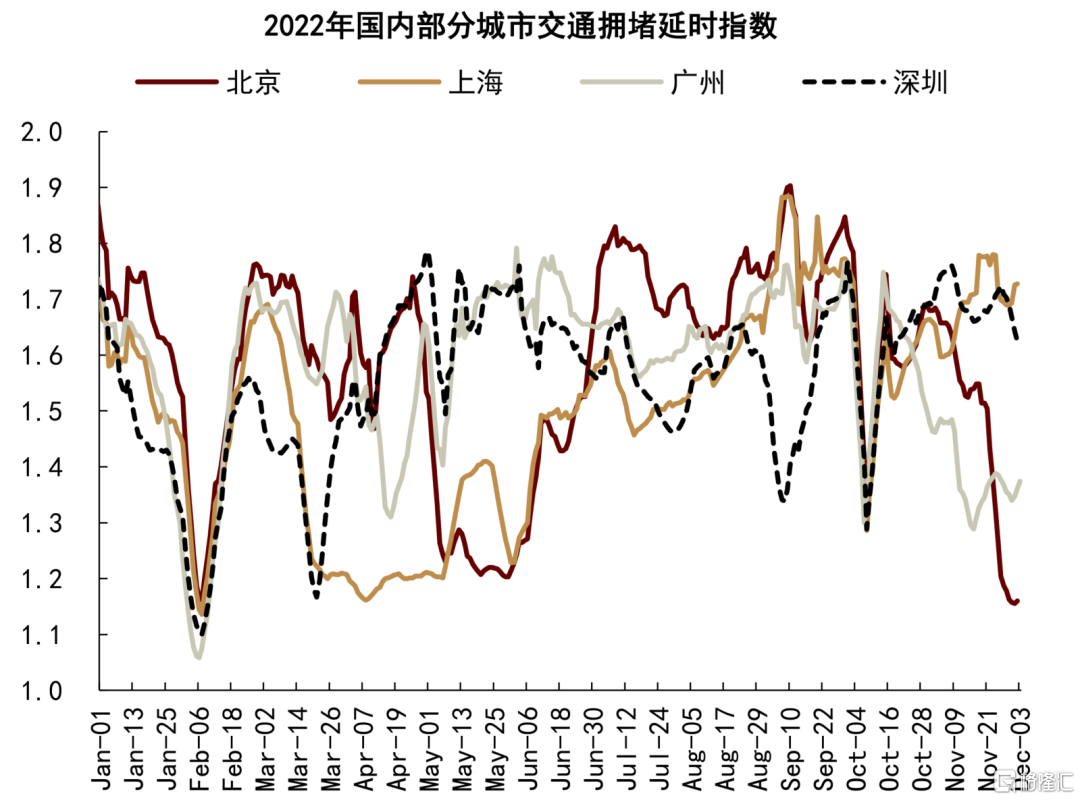

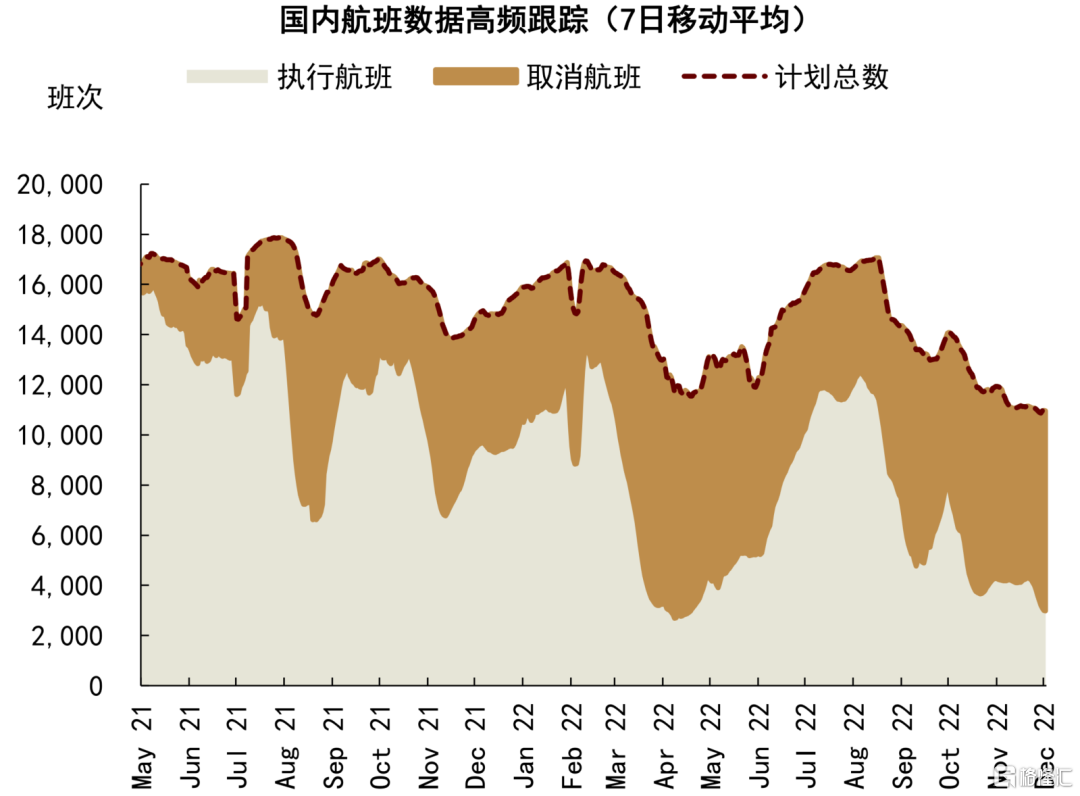

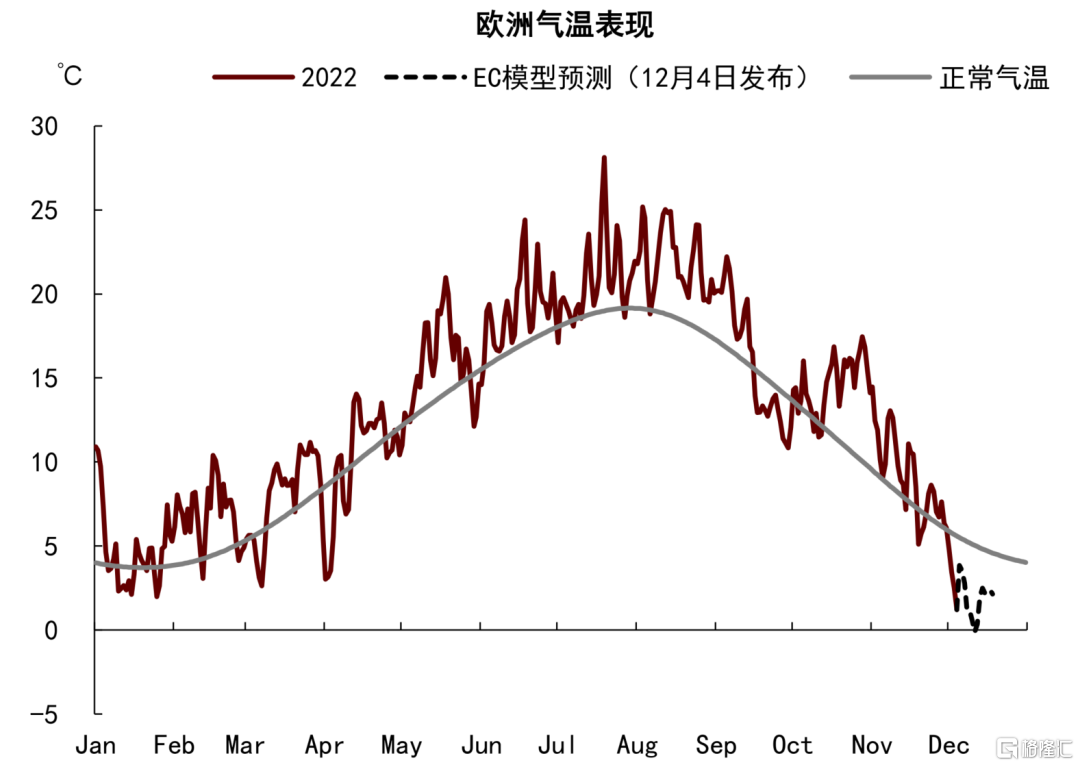

我們曾在2022年10月9日發佈的研究報吿《石油:OPEC+減產,後視鏡中的過剩出清》中提出,OPEC+減產決策將出清3Q22全球石油的供應過剩,而隨着需求旺季到來,疊加歐盟對俄羅斯海運原油的禁運制裁即將開始執行,4Q22全球石油基本面或將再陷短缺。時至12月初,油品需求的實際表現偏弱,海外温和天氣和國內疫情反覆對油品消費形成拖累,需求預期降温壓制原油價格表現。我們看到OECD油品需求增速進一步下滑,國內主要城市交通擁堵指數在11月中旬以來再度下挫,國內航班出行需求仍然低迷。而隨着包含俄羅斯在內的OPEC+當前供應減量已計入市場價格,在供應預期企穩的情形下,隨着國內防疫優化政策推進、歐美氣温自11月中旬以來相繼轉冷,我們認為需求向好預期的強化與驗證也可能為原油價格提供一定支撐。

圖表:歐美油品需求增速進一步下滑

資料來源:IEA,中金公司研究部

圖表:國內疫情反覆再度抑制居民出行需求

資料來源:Wind,中金公司研究部

圖表:防疫政策優化或將提振航油等油品需求預期

資料來源:Wind,中金公司研究部

圖表:歐洲前期温和的天氣表現或將結束

資料來源:ECMWF,中金公司研究部

歐盟對俄海運成品油的禁運執行或為下一等待驗證的重要供應風險

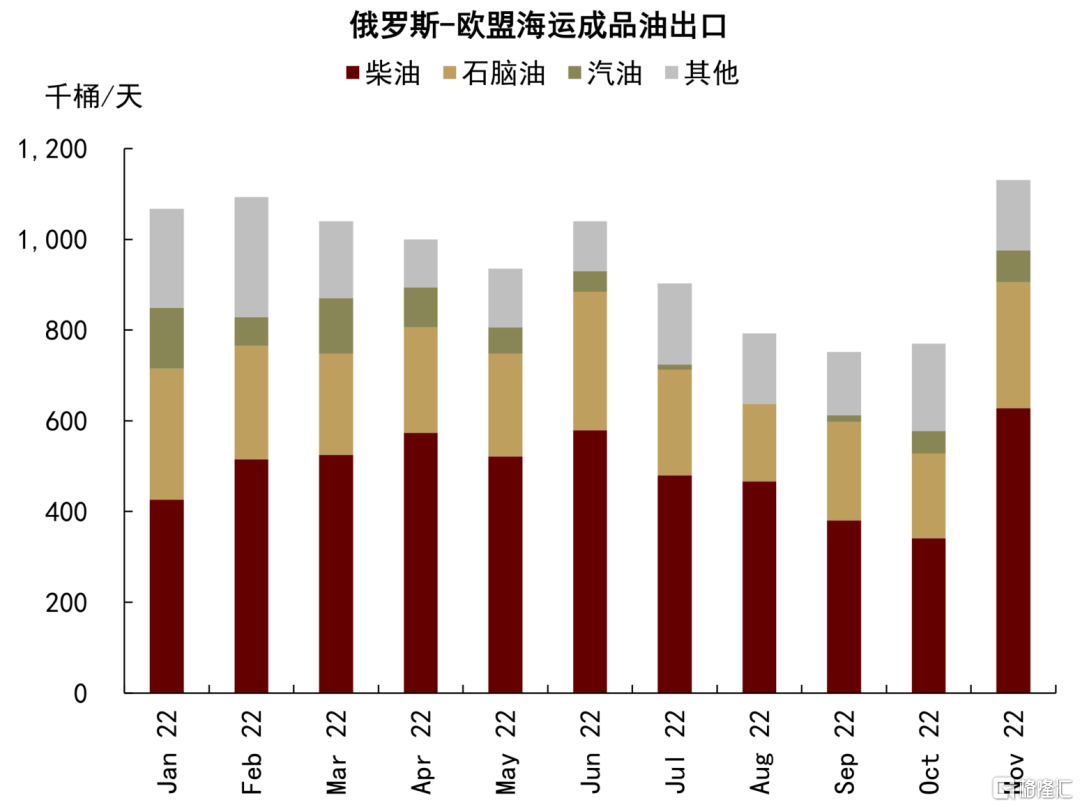

相比較於出口量已相對較低、其他國家需求增量又相對可觀的俄海運原油,我們認為歐盟對俄海運成品油的禁運執行或為俄羅斯原油產量帶來更大的實際衝擊,將成為石油市場下一等待驗證的重要供應風險。根據歐盟對俄第六輪制裁計劃,其將在2023年2月5日開始對俄羅斯海運成品油執行禁運制裁。而我們看到,隨着海運原油貿易量減少,近期俄羅斯至歐盟的成品油出口表現強勁,據Kpler數據,2022年11月俄羅斯至歐盟的海運成品油環比增加36萬桶/天至113萬桶/天,其中柴油佔比高達55%。歐洲對俄羅斯柴油進口依賴度相對較高,且當前歐洲柴油庫存較為緊張,我們認為取暖旺季對柴油需求的增加或成為歐洲國家近期大量進口俄柴油的原因。若歐盟對俄海運成品油禁令如期執行,或將對俄羅斯煉廠投入和原油產出形成較大打擊,俄原油產量較俄烏衝突前缺口或將擴大至100-200萬桶/天。而目前來看,歐盟對俄製裁的實際落地效果仍存不確定性,先於今年12月開始執行的俄海運原油制裁或為市場提供一次對歐盟禁運執行情況的觀察機會。

圖表:近期歐盟對俄羅斯油品、主要是柴油進口增加

資料來源:Kpler,中金公司研究部

往前看,石油基本面維持緊平衡,風險未平之際、溢價或將延續

我們在2022年11月14日發佈的研究報吿《能源2023年度展望:風險未平,溢價延續》中提出,2023年全球石油基本面或繼續維持緊平衡狀態,而站在供需交鋒路口的石油市場或仍將承受風險溢價的持續存在。目前來看,在需求實際表現疲軟,供應不確定性仍存之際,OPEC+選擇維持產量計劃以等待基本面改善,疊加G7對俄原油出口60美元/桶的價格上限確定,隨着短期供應預期企穩,我們提示俄羅斯“反制裁”決策或是供應側的最大不穩定因素,需求預期改善也可能成為油價的後續支撐。再往前看,歐盟對俄海運成品油的禁運執行或成為石油市場下一等待驗證的重要供應風險,若制裁如期落地,我們預期俄羅斯原油產量較俄烏衝突前的缺口或將擴大至100-200萬桶/天,原油價格或將面臨一定的上行風險,而屆時2023年2月1日的OPEC+產量會議決策也值得關注。